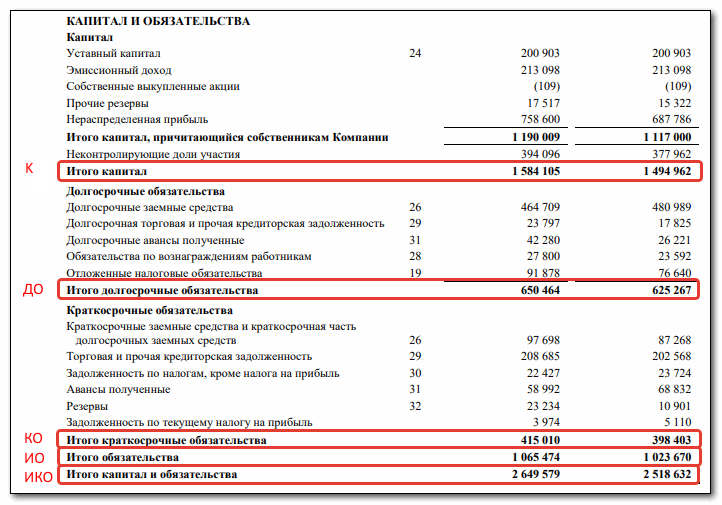

Показатели структуры капитала. таблица. кратко

Содержание:

- Понятие финансовой устойчивости предприятия

- Нормативное значение ККЗК и его применение на практике

- Пример расчета

- Оценка коэффициента устойчивого развития организации

- Коэффициент привлечения — определение

- Коэффициент привлечения — что показывает

- Коэффициент привлечения — формула

- Коэффициент привлечения — значение

- Средние статистические значения по годам для предприятий РФ

- Что обозначает коэффициент соотношения заемного и собственного капитала

- Коэффициент обеспеченности собственными средствами – значение

- Расшифровка коэффициента исходя из динамики

- Средние статистические значения по годам для предприятий РФ

- Выводы по результатам расчета показателей финансовой устойчивости

Понятие финансовой устойчивости предприятия

Финансовую устойчивость принято определять в качестве состояния счетов хозяйствующего субъекта, способного гарантировать ему постоянную платёжеспособность. В научной литературе финансовую устойчивость принято рассматривать с двух позиций;

- в широком смысле;

- в узкой трактовке.

Определение 1 С точки зрения узкой трактовки финансовую устойчивость принято отождествлять с коэффициентами структуры капитала. В данном контексте она служит мерой финансовой стабильности хозяйствующего субъекта, которая определяется соответствующим удельным весом собственных средств в общей структуре капитала.

В широком смысле под ней принято понимать не только показатели, описанные выше, но и иные показатели, определяющие рентабельность, ликвидность, оборачиваемость и пр. Таким образом, анализу подвергается не только структура капитала, но и состояние финансов хозяйствующего субъекта в целом.

Готовые работы на аналогичную тему

Оценка финансовой устойчивости компании Дипломная работа, Финансы проверена на уникальность 2800 P. 82 страницы

Оценка финансовой устойчивости предприятия Курсовая работа, Финансовый менеджмент проверена на уникальность 200 P. 55 страниц

Оценка финансовой устойчивости предприятия Дипломная работа, Финансы проверена на уникальность 2500 P. 55 страниц

Оценка финансовой устойчивости организации Дипломная работа, Финансы проверена на уникальность 2240 P. 70 страниц

Оценка финансовой устойчивости предприятия Курсовая работа, Финансы проверена на уникальность 660 P. 29 страниц

Оценка финансовой устойчивости Дипломная работа, Экономика предприятия проверена на уникальность 3500 P. 70 страниц

Показатели финансовой устойчивости Реферат, Бухгалтерский учет и аудит проверена на уникальность 300 P. 13 страниц

Характер финансовой устойчивости предприятия Контрольная работа, Экономика проверена на уникальность 34 P. 17 страниц

Оценка финансовой устойчивости организации Курсовая работа, Финансовый менеджмент проверена на уникальность 600 P. 46 страниц

Показатели финансовой устойчивости предприятия Курсовая работа, Авиационная и ракетно-космическая техника проверена на уникальность 222 P. 22 страницы

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Финансовую устойчивость нередко воспринимают в качестве своеобразного гаранта эффективности обеспечения экономических интересов, как самой компании, так и ее партнеров. В то же время она выступает индикатором финансового риска и позволяет определить эффективность функционирования субъекта хозяйствования во внешней среде с точки зрения достижения внешней гибкости.

Финансовая устойчивость подвержена воздействию множества факторов, вся совокупность которых может быть разделена на две группы (рисунок 1).

Рисунок 1. Факторы, определяющие финансовую устойчивость предприятия. Автор24 — интернет-биржа студенческих работ

Внутренние факторы напрямую зависят от внутренней среды хозяйствующего субъекта и системы организации его деятельности; изменение же внешних факторов вне зоны управления руководства предприятия.

Нужен совет преподавателя по схожей теме? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Так или иначе, финансовая устойчивость является свидетельством того, что доходы хозяйствующего субъекта стабильно превышают его расходы, денежные средства свободно маневрируют и эффективно используются в процессе его работы. В то же время она служит результатом сбалансированности финансовых потоков и указывает на наличие средств для того, чтобы обеспечить текущую деятельность на протяжении определенного временного промежутка.

Нормативное значение ККЗК и его применение на практике

Каждое предприятие независимо от сферы деятельности, использует как свои, так и заемные средства. И это общепринятая практика, норма. Вопрос в другом: насколько эффективно им используются те и другие средства, а также, каково их реальное соотношение.

Принято считать, что допустимым является соотношение в пределах 60% (заемных) к 40% (своих средств)

Если рассматривать возможные изменения данных показателей в процентном соотношении, то необходимо принять во внимание, что:

- значительное увеличение процента в сторону собственных средств может говорить о нерациональном использовании заемных средств;

- если заемные средства составляют больше 60%, то налицо финансовая дестабилизация предприятия;

- соотношение данных показателей 80% к 20%, где доля заемных средств значительно превышает собственные, констатирует банкротство.

Говоря об оптимальных показателях, следует добавить также, что показатель нормы зависит от специфики деятельности конкретного предприятия. Между тем за нормативное общеотраслевое значение ККЗК в принципе принимается значение 0,5 и меньше. Отталкиваясь от этого норматива, можно проанализировать ККЗК с разных сторон.

| ККЗК меньше 0,5 | Рост ККЗК | Оценка средних значений ККЗК | Крайне низкий ККЗК (меньше 0,1) |

|

Положительный результат, свидетельствует о малой долговой нагрузке |

Предприятие развивается преимущественно за счет заемных средств |

Рассматривается значение ККЗК в начале и конце конкретного периода.

Если, к примеру, он равен 60% и 40%, то его среднее значение соответствует общеотраслевому нормативу |

Говорит о фактическом отсутствии заемных средств |

Исходя из приведенных данных, можно сделать вывод, что нормой считается доля заемного капитала, равная 0,5. Отклонение от нее в одну либо другую сторону свидетельствует о начинающихся (существующих) проблемах на предприятии.

Низкий показатель ККЗК (меньше 0,1) может свидетельствовать о том, что у предприятия мало ликвидных активов, рассматриваемых в качестве залога. Очевидно, ему отказывают в займах, поскольку его финансовое положение не стабильно.

Пример расчета

Коэффициент маневренности, значение которого должно соотноситься со среднеотраслевым показателем, рассчитывается довольно несложно.

Для этого необходимо взять для расчетов строки 1100, 1300, 1400 Формы № 1 бухгалтерского отчета за несколько периодов. Лучше, чтобы их было как минимум три.

Допустим, необоротных активов у предприятия в 1 периоде было 7682 млн руб.; во втором – 7722 млн руб.; в третьем – 7812 млн руб. При этом собственный капитал по балансу составил в 1 периоде 8235 млн руб.; во втором – 8354 млн руб.; в третьем – 8532 млн руб. Долгосрочные обязательства составили в 1 периоде 1364 млн руб.; во втором – 1234 млн руб.; в третьем – 1338 млн руб.

Расчет будет следующим:

1 период = (8235 + 1364 — 7682) / 8235 = 23 %.

2 период = (8354 + 1234 — 7722) / 8354 = 22 %.

3 период = (8532 + 1338 — 7812) / 8532 = 24 %.

Оценка коэффициента устойчивого развития организации

В учетно-аналитической практике возможности предприятия по расширению основной деятельности за счет реинвестирования собственного капитал определяются с помощью коэффициента устойчивости экономического роста (КУР), который исчисляется как отношение реинвестированной прибыли (РРП) к среднегодовой величине собственного капитала (СК).

, (3.5)

где – чистая (нераспределенная прибыль);

– прибыль, направленная на развитие производства.

Коэффициент устойчивости экономического роста отражает темпы увеличений экономического потенциала предприятия.

Для оценки влияния факторов эффективности финансово-хозяйственной деятельности на степень устойчивого развития предприятия обычно используют следующую модель, представленную в формуле:

, (3.6)

где – показатель отношения прибыли, реинвестированной в развитие производства, к сумме чистой прибыли, рассчитан в формуле (3.9):

, (3.7)

где показатель рентабельность продаж, рассчитывается по формуле:

(3.8)

где ресурсоотдача:

(3.9)

где коэффициент финансовой зависимости, характеризующий соотношение между заемным и собственным капиталом, рассчитан в формуле:

(3.10)

Модель отражает воздействие как производственной, так и финансовой деятельности предприятия на коэффициент устойчивости экономического роста. При этом предприятие может воздействовать на рост коэффициента, используя следующие экономические рычаги:

снижение доли выплачиваемых дивидендов;

повышение ресурсоотдачи;

повышение рентабельности продукции.

Приведенная факторная модель может быть расширена за счет включения в нее таких важных показателей финансового состояния предприятия, как:

обеспеченность собственным оборотным капиталом;

ликвидность текущих активов;

оборачиваемость оборотных средств;

соотношение краткосрочных обязательств и собственного капитала предприятия.

Расширенная факторная модель для расчета коэффициента устойчивости экономического представлена в формуле:

, (3.11)

где оборачиваемость собственного оборотного капитала, определяемая как отношение выручки от реализации продукции к сумме собственного оборотного капитала;

обеспеченность собственным оборотным капиталом, определяемая как отношение собственного оборотного капитала к сумме текущих активов; коэффициент текущей ликвидности (покрытия); доля краткосрочных обязательств в капитале предприятия. Факторный анализ динамики коэффициента устойчивости экономического роста на основании данных форм 1,2 бухгалтерской отчетности и приведен в табл. 3.3.

Таблица 3.3- Факторный анализ динамики коэффициента устойчивости экономического роста ОАО «Алроса Лена» за 2011 г.

|

Показатели |

Обозначение |

2010 г. |

2011 г. |

Изменение, ( +, -) |

|

|

абсол. |

относ,% |

||||

|

Чистая прибыль, тыс. руб. |

– 133412265035991- 269,8 |

||||

|

Реинвестированная прибыль, тыс. руб. |

– 133412265035991- 269,8 |

||||

|

Выручка продаж, тыс. руб. |

В |

536760 |

679260 |

142500 |

26,5 |

|

Среднегодовая сумма активов, тыс. руб. |

250171,5221550,5- 28621- 11,4 |

||||

|

Средн. сумма собственного капитала, тыс. руб. |

78509,597916,51940724,7 |

||||

|

Среднего. сумма оборотных активов, тыс. руб. |

87548,558508,029040,5- 33,2 |

||||

|

Средн. сумма собств. об. капитала, тыс. руб. |

EC |

– 84113,5 |

– 65126,0 |

18987,5 |

– 22,6 |

|

Средн. сумма кратк. обязательств, тыс. руб. |

KO |

124067,5 |

78578,5 |

– 45489 |

– 36,7 |

|

Коэффициент (доля) реинвестированной в производство прибыли |

KРП |

1 |

1 |

0,0 |

|

|

Рентабельность продаж, % |

– 56,711,7- 234,0 |

||||

|

Обор. собственного оборотного капитала, раз |

КОБ |

– 7,35 |

– 16,92 |

– 9,57 |

63,44 |

|

Коэф. обесп. собств. оборотным капиталом |

КС |

– 0,42 |

– 0,34 |

0,07 |

15,86 |

|

Коэффициент текущей ликвидности (покрытия) |

КП |

0,71 |

0,74 |

0,04 |

5,52 |

|

Коэф. (доля) кратк. обязательств в капитале |

КК |

0,50 |

0,35 |

– 0,14 |

– 28,48 |

|

Коэффициент финансовой зависимости |

КФЗ |

3,19 |

2,26 |

– 0,92 |

– 28,99 |

|

Коэффициент устойч. экономического роста, % |

КУР |

– 16,99 |

23,31 |

40,3 |

– 236,13 |

Перейти на страницу: 1

Трудовая мотивация работников

трудовая мотивация персонал

Трудовая

мотивация персонала предприятия зависит от внутренних и внешних факторов. В их

числе можно отметить как обстановку на предприятии, условия труда и способность

…

Современные подходы к управлению мотивацией персонала на предприятии

Коммерческий

успех любой фирмы и организации в условиях рыночной экономики невозможен без

слаженной работы персонала, без заинтересованности каждого отдельно взятого

работника в своей работе, в в …

Коэффициент привлечения — определение

Коэффициент привлечения показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности использования компанией собственного капитала. Он определяет, насколько велика зависимость компании от заемных средств. Коэффициент капитализации используют только в контексте одной отрасли промышленности, а также доходов и потоков наличных денежных средств компании.

Коэффициент привлечения рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как коэффициент капитализации.

Скачать программу ФинЭкАнализ

Коэффициент привлечения — что показывает

Коэффициент привлечения показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Коэффициент привлечения — формула

Общая формула для расчета коэффициента

Формула расчета по данным старого бухгалтерского баланса

где стр.490, стр.590, стр.690 — строки Бухгалтерского баланса (форма №1).

Формула расчета по данным нового бухгалтерского баланса

где стр.1400, стр.1500, стр.1300 — строки Бухгалтерского баланса (форма №1).

Коэффициент привлечения — значение

Для российских организаций нормальное значение ≤ 1. То есть номой считается равенство собственного и заемного капитала. В экономически развитых странах нормативное значение ≤ 1.5. То есть объем заёмного капитала в 1.5 раза может превосходить собственный.

Чем больше данный показатель превышает норму, тем больше зависимость организации от заемных средств. То есть финансовая устойчивость организации становится ниже.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 2.500 | 2.388 | 2.841 | 3.401 | 3.924 | 4.367 | 6.506 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 1.391 | 2.224 | 2.268 | 3.428 | 3.104 | 3.314 | 3.143 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 2.381 | 2.535 | 3.715 | 2.884 | 2.623 | 2.304 | 2.303 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 1.719 | 2.449 | 2.233 | 2.129 | 2.421 | 2.355 | 1.819 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.922 | 1.030 | 1.291 | 1.377 | 1.243 | 1.317 | 1.349 |

| Все организации | 1.105 | 1.361 | 1.642 | 1.724 | 1.590 | 1.614 | 1.603 |

Значения таблицы рассчитаны на основании данных Росстата

Что обозначает коэффициент соотношения заемного и собственного капитала

Соотношение капиталов в компании – показатель, определяющий степень риска, доходности и устойчивости фирмы. Необходимость в его исчислении возникает в компаниях, не имеющих достаточной базы для осуществления деятельности и привлекающих капитал извне. Займы позволяют обеспечивать производственные потребности и повысить прибыльность, но важен объем внешнего капитала. От значения показателя зависит финансовая устойчивость компании, так как существенное превышение объема внешнего капитала над собственным влечет значительные риски потери бизнеса. В то же время, сопряженная с риском стратегия считается и наиболее прибыльной.

Сущность коэффициента заключается в установлении количества единиц привлеченных активов, приходящихся на единицу активов, имеющихся в распоряжении фирмы. Чем он выше, тем больше кредитов у компании, а, значит, тем рискованнее для нее ситуация, поскольку нестабильность рынка может привести предприятие к банкротству. Т.е. коэффициент соотношения заемных и собственных средств показывает степень зависимости фирмы от капитала кредиторов: его преобладание отражает эту зависимость извне, наличие же собственных средств как доминирующей составляющей в структуре источников говорит о надежности и устойчивости компании.

Коэффициент обеспеченности собственными средствами – значение

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Отсутствие собственного оборотного капитала, т.е. отрицательное значение коэффициента, свидетельствует о том, что все оборотные средства организации и, возможно, часть внеоборотных активов сформированы за счет заемных источников.

Улучшение финансового положения предприятия невозможно без эффективного управления оборотным капиталом, основанного на выявлении существенных факторов и мер по обеспеченнию предприятия собственными оборотными средствами.

Нормативное значение поккзателя Коэффициент обеспеченности собственными средствами – 0.1 (10%), – было установлено постановлением Правительства Российской Федерации от 20 мая 1994 года № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» как одного из критериев для определения неудовлетворительной структуры баланса наряду с коэффициентом текущей ликвидности.

Коэффициент обеспеченности собственными средствами рассчитывается для оценки платежеспособности компании. Если Коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0.1, то структура баланса компании признается неудовлетворительной.

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

- Предприятие своевременно выплачивает займы и не берет все новые и новые кредиты.

- У предприятия есть ресурсы для расширения и модернизации, закупки нового оборудования.

- Компания имеет возможность продолжать финансирование своей деятельности даже в том случае, если доступ к займам закроется.

- Предприятие имеет возможность диверсифицировать производство.

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

- Высокий уровень кредитной или общей платежной нагрузки. То есть у компании не хватает средств для самостоятельного финансирования своей деятельности.

- Пониженная прибыльность, возникшая вследствие неэффективного управления или других факторов.

- Невозможность в полном объеме инвестировать средства в модернизацию производства.

- Невозможность успешно диверсифицировать предприятие.

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов

Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения

Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Источник

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.133 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.241 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.303 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.355 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.426 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.384 |

Значения таблицы рассчитаны на основании данных Росстата

Выводы по результатам расчета показателей финансовой устойчивости

Если показатели финансовой устойчивости, находящихся в рамках нормативных значений, это свидетельствует о высокой независимости от внешних источников привлечения финансовых ресурсов, низкой вероятности банкротства, способности быстро приспособиться к изменению конъюнктуры рынка и т.д. В то же время чрезмерно высокие значения показателей, например, показателя финансовой автономии может свидетельствовать о том, что организация использует имеющийся потенциал частично.

Экономическое содержание и нормативные значения показателей следующие:

— Сумма собственных оборотных средств — этот показатель указывает на ту часть оборотных активов предприятия, которую можно финансировать за счет своих финансовых ресурсов. Нормативным показателем является наличие на предприятии суммы собственных оборотных средств в положительном размере.

— Коэффициент обеспечения оборотных активов собственными средствами говорит о способности предприятия финансировать оборотные активы за счет собственных средств. Нормативным значением является 0,1 и выше. В случае низкого значения необходимо привлекать дополнительные средства для покрытия разрывов в платежном календаре.

— Маневренность рабочего капитала — этот показатель указывает на часть запасов предприятия, которые финансируются за счет собственных оборотных средств. Способность покрывать объем запасов за счет собственных средств свидетельствует о хороших перспективах развития предприятия, низкой потребности в дополнительном привлечении заемных средств и потенциально низком объеме финансовых затрат. Положительным является уменьшение значения показателя.

— Маневренность собственных оборотных средств указывает, какая часть собственных оборотных средств находится в денежной форме. Высокое значение показателя свидетельствует о способности быстро отвечать по своим краткосрочным обязательствам за счет собственного капитала.

— Коэффициент обеспечения собственными оборотными средствами запасов свидетельствует об уровне финансирования запасов за счет долгосрочных источников финансовых ресурсов. Положительной динамикой является увеличение показателя.

— Коэффициент покрытия запасов указывает, какая часть запасов обеспечена нормальными источниками финансирования запасов. Положительной динамикой является повышение значения этого коэффициента.

— Коэффициент финансовой независимости указывает, какую часть активов предприятие способно профинансировать за счет собственного капитала. Нормативным значением показателя является 0,4 — 0,6. Значение ниже свидетельствует о высоком уровне финансовых рисков, а значение выше может означать, что имеет место неполное использование потенциала (в случае положительного показателя эффективного финансового левериджа).

— Обратным к предыдущему является коэффициент финансовой зависимости, а его нормативное значение — около 2.

— Коэффициент маневренности собственного капитала позволяет определить долю собственного капитала, направленную на финансирование оборотных активов. Положительное значение свидетельствует о достаточности собственных финансовых ресурсов для финансирования внеоборотных активов и части оборотных. Положительной динамикой является увеличение показателя, а нормативным значением — 0,1 и выше.

— Коэффициент концентрации заемного капитала противоположен коэффициенту автономии и позволяет определить долю активов предприятия, которая финансируется за счет долгосрочных и краткосрочных заемных ресурсов. Нормативным значением соответственно является 0,4-0,6.

— Показатель финансовой стабильности — свидетельствует о соотношении собственных и заемных средств, а нормативным значением является единица.

— Коэффициент финансовой устойчивости позволяет указать, какая часть активов финансируется за счет долгосрочных источников финансирования — собственного капитала и долгосрочных заемных финансовых ресурсов. Высокое значение показателя свидетельствует о низком уровне риска потери платежеспособности и хороших перспективах функционирования предприятия. В частности о том, что банкротство в текущем году субъекту хозяйствования не угрожает. Нормативным является значение 0,7-0,9.

Список использованных источников

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.