Список магазинов-партнеров с кэшбэком по карте тинькофф блэк

Содержание:

- Стоит ли оформлять карту: плюсы и минусы Тинькофф Блэк

- Какие дебетовые карты предлагает банк Тинькофф – обзор основных карт

- Условия кэшбэка по карте Тинькофф Блэк

- Плюсы и минусы дебетовых карт Тинькофф

- Способы увеличения кэшбэка

- Плюсы и минусы использования Tinkoff Black

- Как пользоваться картой Tinkoff Black — настройка кэшбэка

- Партнерские карты Тинькофф с кэшбэком

- Как смотреть начисленное, история

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

Стоит ли оформлять карту: плюсы и минусы Тинькофф Блэк

Преимущества и недостатки есть у любого банковского продукта, в том числе у флагманской карты Тинькофф Блэк. Прежде чем оформить заявку стоит проанализировать, насколько выгодным будет использование в зависимости от возможностей и потребностей владельца.

Плюсы использования

- «Двойной кэшбэк» – не самое новое предложение на рынке, но довольно редкое. Возврат осуществляется в рублях, без условий его дальнейшего расходования. Процент на остаток поступает ежемесячно и рассчитывается каждый день. В отличие от классических накопительных счетов, где процент будет начислен на минимальную сумму счета за весь расчетный период, условия Тинькофф банка очень выгодны.

- Отличный интернет-банк и удобное мобильное приложение. Личный кабинет Тинькофф банка является одним из лучших среди разработок разных финучреждений. Важную роль здесь играет и грамотная структура, и легкая навигация, и интуитивно понятное меню. Просто разобраться и приятно пользоваться – об этом свидетельствует масса отзывов в Сети.

- Качественная техподдержка. Вопросы различного характера можно решить в любое время по телефону, через консультационный чат в интернете или в приложении на мобильном устройстве. У банка нет фактических представительств, но по звонку можно решить практически любую проблему – организационную или техническую, проконсультироваться со специалистом.

- Сравнительно недорогая услуга СМС-информирования об операциях.

- Ведение счета в разной валюте.

- Использование Тинькофф Блэк по всему миру, снятие наличных в любых банкоматах.

- Бесплатная доставка, выпуск, перевыпуск по сроку. Изготовление новой карточки Тинькофф Блэк по требованию клиента всего 290 рублей.

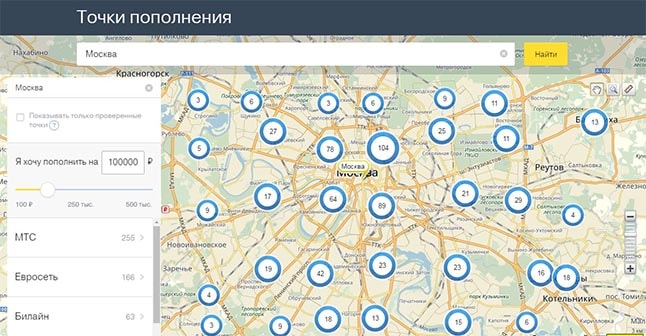

- Большое число точек пополнений, в том числе без комиссий, широкая сеть партнерских компаний банка.

Самое интересное – это недостатки. Именно они в большей степени определяют, насколько выгодны условия Тинькофф Блэк.

Минусы оформления

- Гибкие, но запутанные тарифы. Практически любую операцию можно провести без комиссии, но прежде нужно разобраться с нюансами, лимитами, способами проведения. Например, пополнение электронного кошелька тарифицируется как снятие и перевод суммы менее 3 тыс. рублей облагается комиссией в 90 рублей, но переводы между картами, в рамках лимита, бесплатны. Стоит учесть, что вся информация о комиссиях Тинькофф Блэк есть на сайте, в разделе «Тарифы» и «Операции, приравненные к снятию наличных».

- Снятие до 3 тыс. рублей собственных средств, пополнение на сумму более 150 тыс. рублей облагается комиссией.

- Сравнительно высокая плата за обслуживание (99 рублей в месяц равно 1188 рублей в год).

- Ограничения по кэшбэку для Тинькофф Блэк в максимальной сумме возврата, округление суммы в меньшую сторону до целых 100 рублей (для рублевых операций). В ряде случаев потребуется учитывать эти факторы при покупке.

- Предложенные категории для Тинькофф Блэк по кэшбэку подбираются независимо от пожелания держателя. Выбирать придется из того, что есть, и не всегда это будут востребованные супермаркеты, рестораны или АЗС. Это могут быть разделы «Красота», «Оплата штрафов ГИБДД» и другие.

- Есть условия для получения бесплатного обслуживания Тинькофф Блэк, но для дебетовых карт плата за ведение счета – не редкость.

Вывод прост – карта Тинькофф Блэк выгодна, но в больше степени для безналичной оплаты: кэшбэк при оплате картой, процент на остаток – за хранение средств и оплату картой. При снятии наличных и переводах пользователь сталкивается с некоторыми ограничениями. Однако банк полностью способствует использованию Тинькофф Блэк «по назначению» — нет комиссий за онлайн-оплату ЖКУ, штрафов, налогов через личный кабинет, выбор платежной системы и возможность оплачивать товары и услуги в любой точке мира.

Какие дебетовые карты предлагает банк Тинькофф – обзор основных карт

Банк Тинькофф предлагает более десятка разновидностей дебетовых карт – от обилия предложений легко потерять голову.

Чтобы этого не случилось, мы подготовили обзор наиболее востребованных дебетовых продуктов.

1) Tinkoff Black

Тинькофф Блэк – самая популярная дебетовая карта банка. Этот продукт зарабатывает до 7% годовых на остаток по счёту. Проценты начисляются ежемесячно. Снимать наличные имеете право в любом банкомате, не тратя время на поиск «своего».

Однако обращайте также внимание на рекомендуемые банком лимиты (например, 3000 — 5000 рублей для банкоматов Сбербанка), иначе будет удерживаться комиссия. Картами нового поколения вы оплачиваете покупки в одно касание – ничего не нужно вводить, просто поднесите карту к терминалу

Картами нового поколения вы оплачиваете покупки в одно касание – ничего не нужно вводить, просто поднесите карту к терминалу.

Работает бесплатный интернет-банк и бесплатное мобильное приложение с различными полезными функциями. Кэшбэки за покупки по карте – от 1% до 30%. Подробнее о том, что собой представляет опция возврата средств, читайте в статье «Тинькофф кэшбэк».

Таблица основных показателей дебетовой карты Тинькофф Блэк:

| № | Параметры | Значение | Примечания |

| 1 | Обслуживание | 99 рублей/мес | Бесплатно, если остаток на счёте более 30 000 рублей |

| 2 | Кэшбэк | 1-5% | До 30% при покупках в партнёрских компаниях |

| 3 | Начисление процентов на остаток | От 3 до 7% | Зависит от суммы покупок и остатка |

| 4 | Проценты за снятие средств и перевод | Не начисляются | Исключение – суммы, превышающие 300 000 руб. |

2) S7 Airlines

2) S7 Airlines

Карта для тех, кто предпочитает путешествовать самолётом. С этим продуктом вы получаете бонусные мили за любые покупки по карте. Милями расплачиваетесь за покупку билетов на рейсы авиакомпании S7 Airlines или повышение класса обслуживания пассажира.

Дополнительно клиент получает доступ к закрытым распродажам. 6 000 миль хватит на авиабилет на регулярные рейсы компании. Раз в год владелец имеет право бесплатно повысить класс обслуживания на борту.

3) All Airlines

Предложение, аналогичное предыдущему. С этой картой вы получаете мили на покупку авиабилетов любых компаний. До 7% годовых в милях начисляется на остаток по счёту и до 30% возвращается на карту в бонусах за любые другие покупки.

Летайте бесплатно, куда захотите! Условие лишь одно – активно пользоваться картой. Тинькофф All Airlines – лучший способ летать на деньги банка (подробнее в нашей отдельной публикации).

4) WWF

Карта из возобновляемых материалов. 0,75% от покупок банк отправляет в Фонд охраны дикой природы – WWF. Примите участие в спасении редких животных – закажите карту WWF Тинькофф.

Дополнительные опции – кэшбэк до 30% по спецпредложениям от партнёров банка, мгновенные платежи в одно касание.

5) Ulmart

6) One Two Trip

Дебетовая карта, по которой бонусы за покупки возвращаются на счёт в виде трипкоинов. Эти бонусные балы дают клиенту скидки, необходимые каждому туристу и путешественнику.

С ними вам дешевле обойдётся бронирование отелей, оплата билетов на самолёт и поезд. За любые другие покупки кэшбэк – 1%.

7) AliExpress

По этой карте удобно расплачиваться на сайте AliExpress. Баллы начисляются за любые покупки на этом ресурсе и в других магазинах, а также на остаток по счёту. Баллы используйте для новых покупок на «АлиЭкспресс» — 1 балл = 1 рублю.

8) eBay

Аналогичное предыдущему предложение для тех, кто часто пользуется услугами самого известного в мире интернет-аукциона eBay. 7% годовых начисляется на счет баллами. 2% возвращается с любой покупки на этой площадке.

9) Google Play

Возврат от 5% за покупки на «Гугл Плэй». За любые другие приобретения тоже начисляются баллы, которые вы используете на покупку музыки, фильмов, игр, приложений и других продуктов. Остальные условия использования – стандартные.

10) Lamoda

Кэшбэки по карте:

- 2% за покупки в Lamoda;

- 1% за любые другие приобретения;

- до 30% по специальным предложениям от партнеров.

Доставка карты клиенту – 1-2 дня.

11) Связной-Клуб

До 10% годовых плюсами (бонусами) на остаток по счёту. Продукт привязан к бонусной программе Связной-Клуб. Чем больше трат по карте, тем больше бонусов.

Плюсами рассчитывайтесь в партнерских компаниях банка – «Связной», «ЛитРес», CStore и других магазинах.

Условия кэшбэка по карте Тинькофф Блэк

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

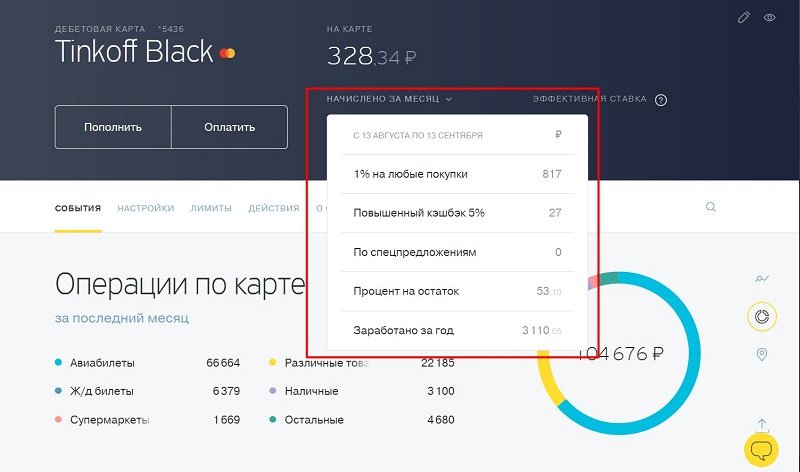

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

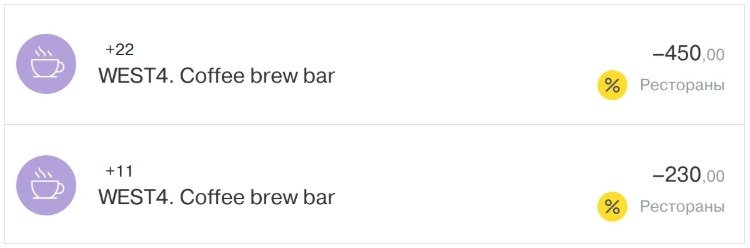

Начисление кэшбэка по категории «Рестораны»

Начисление кэшбэка по категории «Рестораны» Отчет по всем видам кэшбэка, полученного за расчетный период

Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

Плюсы и минусы дебетовых карт Тинькофф

Продукты, которые 100% плохи, определенно, существуют, но продуктов, идеальных на 100% не существует в принципе – все это понимают. Какие достоинства и недостатки, «плюшки» и «подводные камни» существуют у дебетовых карт Тинькофф и стоит ли их открывать?

Достоинства

По самой популярной линейке (Tinkoff Black) действует программа 1%/5%/30%. Раз в 3 месяца клиент выбирает три категории, по которым получает 10% кэшбэка, в мобильном приложении можно посмотреть особые программы, по которым действует возврат 30%, а на все остальные покупки вы получаете 1%.

Существуют также «целевые» предложения, вроде Tinkoff Air Travel или Tinkoff Drive, с повышенным возвратом за целевые траты и возможностью накопления специальных бонусов для путешествий.

Будем честны – кэшбэк в 30% сейчас не предлагает вообще никто (хотя нужно смотреть, будет ли он по интересным для вас предложениям). Впрочем, возврат до 10% есть у других банков. Поэтому в любом случае стоит сравнить.

С простыми и понятными условиями. 30.000 на счету – и можете пользоваться бесплатно. С одной стороны, удобно – никаких сложных расчетов и необходимости следить за ежемесячными тратами (некоторые банки за бесплатное обслуживание требуют именно определенный размер трат по счету). С другой – не всем удобно постоянно держать 30.000 на счету и не трогать их.

Впрочем, если вы не укладываетесь в условия, обслуживание все равно обойдется всего в 99 рублей/месяц. Довольно демократично на фоне конкурентов.

Даже в чужих банкоматах. Главное – снимать от 3000 до 100.000 р. При обналичивании меньшей или большей суммы придется доплатить. Правда, не в банкоматах Тинькофф, которых становится все больше.

До 150.000 р/месяц у партнеров Tinkoff и на любую сумму в «родных» банковских банкоматах.

Правда, только на сумму до 300.000 р. То есть, если на счету «пластика» от Тинькофф будет лежать 500.000 рублей, проценты вы получите только за триста тысяч. С другой стороны, как мы уже говорили, многие ли хранят на картсчету миллионы?

А +5% в год достаточно приятный бонус.

Здесь действительно все красиво. Все операции можно производить с телефона – причем, перевод средств, но и оплату коммунальных услуг. С помощью приложения можно оформить выписку или справку для визы, расплатиться на кассе, не настраивая отдельно Apple или Android Pay, даже снять наличные в банкомате по QR счету в смартфоне.

Через мобильное приложение в любой момент можно решить возникшие вопросы, не дозваниваясь часами до оператора и, тем более, не тратя время на поездку в сам банк.

На российском рынке в принципе немного мультивалютных предложений, а для часто путешествующих людей или предпринимателей, работающих с зарубежными партнерами, это практически маст-хэк. Дебетовые карты Tinkoff объединяют 30 валют на одном картсчете, обеспечивая простую, выгодную конвертацию и возможность везде использовать одну карточку.

Согласно официальному сообщению на сайте ГосУслуг, через онлайн-банкинг можно подтвердить свою личность, без писем, МФЦ и прочих сложных процедур.

Недостатки

К сожалению, во всех банковских договорах прописан пункт, согласно которому условия могут измениться практически в любой момент. Конечно, клиента обязаны уведомить, но все равно узнать о том, что снизился кэшбэк или годовой процент, достаточно неприятно.

Подобная ситуация уже происходила несколько лет назад, когда дебетовые карты Тинькофф были топовыми по годовому начислению на картсчет, а потом руководство решил сделать условия менее шоколадными.

Так что охотникам за преимуществами и бонусами придется регулярно держать руку на пульсе.

Тот самый 1% не получится вернуть с оплаты услуг ЖКХ, расчетов через мобильный и интернет-банкинг, оплату мобильной связи и ряд других услуг. Не критично, но, учитывая, что некоторые банковские организации подобных ограничений не вводят, может оказаться неприятно.

Информация о пополнениях и переводах предоставляется бесплатно. А вот СМС об операциях по карт.счету (например, о покупке в магазине) высылаются по платному тарифу. Впрочем, недорогому – около 60 р./месяц. И эти оповещения можно отключить буквально в пару движений через мобильное приложение.

Максимальная сумма в месяц – 3.000 по обычным предложениям (1% и 5%) и 6.000 для специальных офферов (которые до 30%). Тем, кто тратит суммы, в теории позволяющие получить большие суммы, будет обидно.

Кроме того, при «неровных» тратах (185, 299, 567) округление всегда производится в меньшую сторону, а не по правилам математики, когда 125, например, округляются до 100, а вот 153 уже до 200.

Зато кэшбэк начисляется живыми деньгами, а не баллами, которые потом еще нужно понять, где можно тратить, а где – нельзя.

Способы увеличения кэшбэка

Кэшбэк сам по себе является накопительным бонусным предложением, благодаря которому каждый клиент, так или иначе, снижает стоимость продукции в магазинах-партнерах, однако существует несколько лазеек, позволяющих увеличить выгоду.

Во-первых, стоит обратить внимание на политику округления Тинькоффа, ведь при нервном числовом коэффициенте решение будет не в сторону пользователя, следовательно, необходимо всегда приобретать товары и услуги на круглые суммы, чтобы не терять бонусные баллы. К примеру, один человек покупает напитки за раз на всю неделю и потому чек выходит на приличную цену, из которой высчитывается кэшбэк

А другой покупатель ходит каждый день, однако все его чеки по отдельности не доходят даже до 100 рублей, следовательно, он не получает никаких процентов с покупок

К примеру, один человек покупает напитки за раз на всю неделю и потому чек выходит на приличную цену, из которой высчитывается кэшбэк. А другой покупатель ходит каждый день, однако все его чеки по отдельности не доходят даже до 100 рублей, следовательно, он не получает никаких процентов с покупок.

Во-вторых, на повышенный кэшбэк влияет категория, в которой клиент осуществляет свои приобретения. Допустим, у него выбрана автомобильная карта, позволяющая удерживать 5% с каждой покупки, и чем чаще он будет их реализовывать, тем больше он получит в итоге. Однако, если покупатель выбрал эту категорию, но практически ничего в ней не покупает – процентные накопления будут минимальными.

В-третьих, стоит обратить внимание на специальные предложения торговых точек. Именно в них проценты будут максимальными, доходя вплоть до 30%

Отслеживать подобные программы можно с официального сайта банковского учреждения в личном кабинете – там есть отдельный раздел с акциями, отличающимися наиболее лояльными параметрами обслуживания.

И, в-четвертых, необходимо пользоваться реферальными ссылками. С их помощью пользователь добивается определенного процента с чужих покупок – с приобретений друзей, знакомых и близких людей, причем баллы переводятся как тем лицам, которые зарегистрировались по реферальной ссылке, так и автору данного адреса авторизации.

А вы знали, что Тинькофф активно поддерживает путешественников с помощью карты S7 All Airlines, предоставляющей им бесплатный доступ к еде в самолетах и к вип-залам в зонах ожидания?

Следует заметить, что максимальный кэшбэк всегда извлекается из выбранной индивидуальной категории, поэтому желательно заранее проанализировать соотношение своих покупок, чтобы знать, какие товары наиболее интересны.

Плюсы и минусы использования Tinkoff Black

На финансовом портале Банки.ру банк занимает 1-е место в народном рейтинге. Отзывы от пользователей дебетовой карты Tinkoff Black самые разные: от крайне отрицательных до восторженно положительных. Я не буду присоединяться ни к одному из них. А выпишу, как часто советуют эксперты, все плюсы и все минусы, которые подметили клиенты. А потом вы сможете оценить получившуюся картину и принять взвешенное решение.

Достоинства:

- Скорость оформления. От подачи заявки на сайте до получения карточки проходит всего 1-2 дня.

- Заявка подается онлайн не выходя из дома. Вам не нужно искать ближайший офис банка и стоять в очередях. Закажите карту через интернет, и курьер лично доставит ее по указанному адресу.

- Получить наличные можно в любом банкомате. Тинькофф Банк имеет и собственные банкоматы, но снятие денег доступно в банкоматах любого банка.

- Возможность привязать к карте до 30 валют и пользоваться деньгами за границей без лишней конвертации.

- Бесплатные онлайн-сервисы: мобильное приложение и интернет-банк. Управление финансами полностью находится в ваших руках. В любое время дня и ночи в любом месте совершайте необходимые операции и контролируйте расходы самостоятельно.

- Возможность получения дополнительного дохода. Вы получаете проценты на остаток счета (до 5 % годовых) в конце расчетного месяца и кэшбэк (от 1 до 30 %) с каждой покупки. Бонусы – это реальные деньги. Вы можете тратить их на любые цели, в том числе снять наличными.

- Тинькофф Банк – участник государственной программы страхования вкладов. Вы полностью получите свои деньги (до 1,4 млн руб.) в случае возникновения у него финансовых проблем.

- Безопасность. Помимо традиционных мер (введение ПИН-кода, необходимость получения кода при онлайн-покупках и т. д.), вы можете отключить возможность совершать платежи в интернете. Также можно установить лимиты на покупки и снятие в сутки и в месяц.

- Оперативная работа чата в личном кабинете в любое время суток. Встречаются и негативные отзывы, но за все годы владения карточкой Тинькофф Банка у меня проблем с общением не было.

Недостатки:

- Довольно высокая стоимость обслуживания (99 * 12 месяцев = 1 188 руб.). Но есть и бесплатные варианты.

- Бескомиссионное снятие наличности возможно только от 3 000 руб.

- Необходимость изучения большого числа условий по обслуживанию, совершению операций, программе лояльности и т. д. На первый взгляд кажется, что все сложно и запутанно.

- Необходимость самостоятельно отслеживать изменения, которые вносит банк в условия использования карты. Рекомендую делать это не реже 1 раза в месяц.

- Округление суммы покупки, с которой возвращается кэшбэк, в меньшую сторону и ограничение на сумму бонусов в месяц.

- Список категорий повышенного кэшбэка устанавливает банк, и он не всегда отвечает нашим с вами ожиданиям.

- Лимит суммы, на которую начисляется процент на остаток (300 000 руб., 10 000 $ или 10 000 €).

- Комиссия за операции, которые вы совершаете через другие кредитные организации (90 руб. за каждый платеж). Можно оказаться в неприятной ситуации, когда ты делаешь небольшие переводы другим кредитным организациям (например, до 50 руб.) и каждый раз банк снимает плату в 90 руб. Не уследишь (или просто не знаешь) – добро пожаловать в “минус”.

- Платные СМС-оповещения (бесплатно расскажут только о минимуме стандартных операций, информация по которым не так важна).

Как пользоваться картой Tinkoff Black — настройка кэшбэка

Главным преимуществом карты стандарта «Black» от банка Тинькофф является то, что деньги будут возвращены на счет клиента в виде денежных средств

Важно знать, что в других тарифных планах и пакетах других банков-конкурентов система кэшбэка работает по принципу бонусов, которые потом можно потратить лишь при определенных условиях

Подобная система не всегда приносит выгоду клиенту, ведь некоторые банки могут предлагать потратить «бонусные» деньги на оплату авиабилетов или скидку на услуги салонов красоты, которыми держатель карты попросту не пользуется.

Рассмотрим принцип действия услуги кэшбэка от Тинькофф банка более детально. Первым делом следует сказать несколько слов о том, при каких условиях будут начисляться «бонусы». Держатели карты Black будут приятно удивлены тем, что кэшбэк будет начисляться практически за все покупки и оплаты услуг в обычных или онлайн магазинах.

К таким операциям не относятся расходы по карте, которые были выполнены через меню «Платежи и переводы» в личном кабинете клиента. Иными словами, нельзя будет получить возврат, если клиент просто кому-то переведет деньги на другой банковский счет.

В условиях обслуживания физических лиц написано, что клиент может получать 1% кэшбэка от всех покупок на свой счет. Тут нужно читать внимательно, чтобы заметить детали.

Для того, чтобы узнать, сколько на данный момент получено денежных средств с кэшбэка, потребуется зайти в свой личный кабинет. Затем в меню управления банковским счетом выбрать раздел «Карты».

Партнерские карты Тинькофф с кэшбэком

Еще одна разновидность платежных инструментов Tinkoff – брендинговые пластиковые продукты. Это карты, выпущенные совместно с другими фирмами в 2 вариантах – как средство платежа (дебетовые) и источник заемных средств (кредитные).

Преимуществом такого продукта, помимо бонусов, является участие в акциях от партнера.

«Тинькофф Перекресток»

Полученные баллы можно тратить на приобретение товаров. Кроме того, предусмотрена скидка 20% на любимый продукт, и 4000 баллов в подарок после осуществления первой покупки по данной карте. Снятие наличных не предусмотрено.

При наличии на балансе средств на сумму до 300 тыс. руб. начисляют доход по ставке 3,5%.

Стоимость карты – 99 руб. или бесплатно при остатке на ней денежных средств в размере 50 тыс. руб. При оформлении кредитной версии «Тинькофф Перекресток» потребуется заплатить 990 руб. Это годовой тариф за обслуживание банком. Однако, по ней вы будете получать 6 баллов за каждые потраченные в магазине 10 руб.

«Тинькофф AliExpress»

Использование карты предполагает кэшбэк 2 бонуса с каждых 100 руб. за приобретение любых товаров на «АлиЭкспрессе». Бонусы активируются при чеке свыше 500 руб. Полученные баллы можно обменять на товары или рубли по курсу 1:1.

По условиям тарифа на остаток до 300 тыс. руб. ежегодно начисляется 3,5% в бонусном эквиваленте. Кэшбэк за повседневные покупки составляет 1%. Если держатель карты пользуется услугами партнеров банка, бонус может составить до 30% от стоимости товаров.

Стоимость обслуживания – 99 руб. или бесплатно при наличии остатка на счете от 50 тыс. руб.

За кредитный вариант «Тинькофф АлиЭкспресс» пользователь заплатит 990 руб. в год. Однако, бонусы в данном случае составят 3% за заказ на AliExpress, 2% – за траты в ресторанах, на АЗС и в аптеках, а также 1% за остальные покупки.

S7 Airlines

За каждые 60 рублей, потраченных на сайте авиакомпании, дают до 3 бонусных миль, и до 1,5 миль можно получить за иные покупки.

До 18 бонусных миль вам могут начислить по акциям партнеров. Кроме того, владельцы карточки получают возможность участвовать в закрытых распродажах от S7 Airlines.

Стоимость ежемесячного обслуживания составляет 190 руб. При остатке на балансе свыше 150 тыс. руб. плата не взимается.

OneTwoTrip

Дебетовая карта рассчитана на широкую аудиторию. Кэшбэк предусмотрен за любые покупки на кассах и сайте для путешествий OneTwoTrip. Стандартный бонус составляет 1%, однако до 30% можно получить по спецпредложениям.

Повышенный кэшбэк до 8% начисляется во внутренней валюте сервиса – «трипкоинах» – и только при бронировании отелей, путевок и туров. Обмен монет на билеты производят по курсу 1:1 (в рублевом эквиваленте). Дополнительно по карте предусмотрен доход на остаток – 3,5% на сумму до 300 тыс. руб.

Бесплатное обслуживание продукта возможно при наличии на балансе или ином счете Tinkoff неснижаемого остатка свыше 50 тыс. руб. В остальных случаях использование карты обойдется в 99 руб. ежемесячно.

Tinkoff eBay

По карте возвращают рубли за товары и услуги партнеров банка, дополнительно начисляют доход на остаток до 300 тыс. руб. по ставке 3,5% годовых. Бесплатное обслуживание продукта возможно при наличии на балансе или ином счете Tinkoff неснижаемого остатка свыше 50 тыс. руб. В других случаях использование обойдется в 99 руб. ежемесячно.

За обслуживание данного типа кредитной карты владелец будет платить 990 руб. ежегодно, но за покупки на аукционе ему вернется 3% кэшбэка.

Другие карты

Брендированные пластиковые продукты представлены в разделе сайта Tinkoff «Дебетовые карты». Для ознакомления с тарифами через приложение требуется воспользоваться вкладкой «Еще» и выбрать соответствующий раздел меню. В нем можно найти свыше десятка дополнительных карт, предлагающих выгоду от использования.

Какие платежные инструменты можно открыть:

- «Яндекс. Плюс»;

- All Games;

- World of Warships;

- Avon;

- World of Tanks;

- «ПФК ЦСКА»;

- «Азбука Вкуса»;

- «Физтех-Союз»;

- World Wide Fund for Nature;

- Maxim;

- «Нашествие»;

- Google Play;

- Lamoda;

- «Магнит» и др.

Выдача карт производится на общих условиях банковского обслуживания Tinkoff. Перед подачей заявки следует ознакомиться со специальными положениями банка: новые клиенты могут оформить не каждую карту. Дополнительным требованием Tinkoff может стать открытие накопительного (дебетового) счета или вклада.

Как смотреть начисленное, история

Допустим, вы активно совершаете покупки и через неделю решили посмотреть, что там у вас накопилось, сколько баллов или бонусов, за что конкретно и в каком размере. Как это сделать?

Не сложно. Следует выполнить вход в личный кабинет Интернет-банка Тинькофф или на смартфоне войти в Мобильное приложение Тинькофф.

- Далее, в разделе карты. А он находится слева, там вкладка с картой и счета в рублях, в долларах.

- Допустим мы смотрим рублевую, нажимаем слева на рублевый счет. Он открывается и по центру вверху, под балансом, есть пункт Кэшбэк (Вы уже накопили в этом расчетном периоде).

- Наведя курсор на него, появится всплывающее окошко с вашими данными по кэшбэку. Сколько и за что.

- А внизу в истории операций видно, за какую покупку что вам начислено.

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк: