Капитальные вложения в арендованные ос: учет и налогообложение

Содержание:

- Определения капитальных и текущих затрат

- Планирование эксплуатационных расходов

- Покупка основных средств

- Виды

- Что такое капитальные вложения в бухучете и каковы их отличительные характеристики

- Что включают эксплуатационные затраты и как их рассчитать?

- Суть проблемы

- Пример использования капитальных затрат

- Учет капитальных затрат по МСФО

- Признаки капитальных затрат

- Для чего рассчитывается CAPEX?

- Соотношение капитальных вложений и затрат

Определения капитальных и текущих затрат

На протяжении всего существования любой компании она должна производить расходование средств на различные цели. Возьмем к примеру торговца, который нуждается среди прочих вещей в помещении для своей работы. Кроме того, он будет нести затраты на освещение и отопление, а также на выплату заработной платы и жалования своему персоналу. Покупка помещений классифицируется как капитальные затраты. С другой стороны, затраты, понесенные им для покупки товаров, классифицируются как текущие затраты и представляют собой затраты на ведение дел.

Капитальные затраты

Капитальные затраты могут быть определены как любые затраты, понесенные при создании, приобретении, расширении или усовершенствовании актива, предназначенного для использования в компании. Важным моментом при этом является то, что выгода от таких капитальных затрат будет поступать на протяжении ряда учетных периодов.

Примерами капитальных затрат являются:

- покупка основных средств

- значительное усовершенствование существующих основных средств

- приобретение в долгосрочную аренду.

В конце учетного периода такие затраты будут показываться на лицевой стороне баланса под заголовком соответствующего основного актива.

На протяжении существования компании большинство капитальных затрат постепенно становятся расходами как часть процесса получения прибыли. Например, если первоначальная стоимость актива была $3,000, а его расчетный срок полезной службы составлял три года при нулевой остаточной стоимости, то он потеряет свою первоначальную ценность в $3,000 в процессе создания прибыли для компании путем обеспечиваемого им выхода продукции. При измерении чистой прибыли компании за год бухгалтер должен рассчитывать, какая часть стоимости этого основного средства израсходована в течение текущего года. Поскольку распределение потребления основных средств по своей природе относится скорее к расчетным, а не к точным измерениям, то из этого следует, что счета прибылей и убытков должны рассматриваться как приемлемые приблизительные значения годовой прибыли.

Текущие затраты

Текущие затраты можно определить как затраты, понесенные для получения прибыли или для поддержания доходности компании. Выгода от этих затрат используется в текущем отчетном периоде. Текущие затраты состоят из расходов компании на повседневные нужды.

Примерами текущих затрат являются:

- заработная плата и жалование

- годовое начисление износа основных средств

- плата за освещение, отопление, арендная плата и коммунальные сборы

Капитальные и текущие затраты. Задание

Для каждой из следующих статей укажите, должны ли затраты капитализироваться (С) т.е. показываться в балансе, или учитываться как текущие (RE) т.е. немедленно списываться в счет прибылей и убытков.

| C | RE | |

| (а) | Замена сломанных деталей станков | |

| (b) | Затраты, увеличивающие срок полезной службы актива | |

| (с) | Затраты, увеличивающие эффективность актива, но не продлевающие срок его службы | |

| (d) | Текущий ремонт | |

| (e) | Усовершенствование основных средств | |

| (f) | Процент по займам, необходимым для строительства актива | |

| (g) | Страхование основных средств |

Только статьи (а), (d) и (g) являются текущими затратами, остальные статьи (b), (с), (e) и (f) являются капитальными затратами.

Планирование эксплуатационных расходов

Разработка плана ЭР зависит от типа организации. К примеру, план расходов фирмы ЖД формируется на основании плана перевозок, плана труда и пользования подвижным составом. Цель планирования – обеспечение текущей деятельности нужной суммой денежных средств. Если план будет составлен неправильно, средства могут не вовремя закончиться. Из-за этого деятельность компании будет приостановлена. Фирма потеряет прибыль. Планирование выполняется по статьям затрат. В рамках мероприятия учитываются различные нормативы и лимиты.

Планирование – это составляющая управления ЭР. Однако это не единственный элемент. Управление ЭР также включает в себя анализ трат, контроль над ними, обновление нормативной базы. Порядок планирования подразделяется на ряд этапов.

Расходы на оплату труда

Траты на оплату труда составляют, как правило, большую часть ЭР. Зарплатный фонд формируется исходя из количества сотрудников и средней зарплаты. Количество трудящихся определяется тремя методами:

- По лимитам выработки, времени.

- По объему объектов производства и лимитам труда на объект.

- По количеству хозяйственных единиц, штатному расписанию.

Средняя зарплата сотрудников включает в себя оклад, премии, проценты, доплаты.

Фонд оплаты – это произведение среднемесячных зарплат на количество трудящихся. Необходимо учесть явочное количество работников, а также число сотрудников, которые находятся в отпуске или на больничном.

ВАЖНО! В заработный фонд не будет включена оплата больничного. Связано это с тем, что эти средства выплачивает не работодатель, а фонд медицинского страхования

Учитываться также не будут командировочные, компенсации за неиспользованный отпуск, премии за ноу-хау.

Социальные отчисления

Работодатель обязан направлять средства в различные фонды. Это пенсионные, социальные, медицинские отчисления. Составляют они 34% от общего фонда зарплат. В некоторых случаях это соотношение может меняться.

Расходы на материалы

Траты на материалы планируются в зависимости от деятельности компании. Рассмотрим методы планирования на примере субъекта, специализирующегося на ЖД:

- По объему работы техники я и нормативам трат на единицу объема работы. К примеру, трата смазочного материала устанавливается на основании совокупного пробега локомотивов на норматив расхода и план работы.

- По нормам расхода на одно оборудование. К примеру, расход материалов определяется на основании протяженности маршрута, числа стрелочных переводов.

- Исходя из норм расхода сырья на сотрудника. Этот метод подходит для установления трат на спецодежду, инструменты (к примеру, ручные фонари).

- По числу производственных подразделений и нормативам трат материала на каждое структурное предприятие.

Как правило, для планирования используется сразу несколько методов. Все зависит от того, что именно нужно рассчитать.

Траты на коммунальные услуги

Основной источник расходов – электроэнергия. Субъекту ЖД нужно учесть также топливо, нужное для транспортировки грузов, расходы на технологические нужды. Траты на топливо определяются на основании числа оборудования, его мощности. В рамках расчетов нужно учитывать следующие аспекты:

- Особенности использования оборудования.

- Нормы траты топлива на единицу мощности.

- Продолжительность работы техники в рассматриваемом периоде.

- Стоимость энергии на килограмм условного топлива.

Расходование энергии для освещения определяется на основании числа осветительных приборов, их мощности, часов горения, стоимости кВт энергии.

К СВЕДЕНИЮ! Предприниматель может уменьшить расход электроэнергии. Для этого нужно увеличить качество эксплуатации, улучшить технологические процессы и качественные значения пользования.

Амортизационные отчисления

Амортизация – это износ оборудования. Он может быть физическим или моральным. Первый предполагает ухудшение характеристик в процессе длительной эксплуатации. Физический износ определяется исходя из интенсивности использования, качества используемых материалов, качества ремонтных работ и обслуживания. Моральный износ – это утрата актуальности оборудования. Происходит это из-за появления на рынке новой, более совершенной техники. Нормативы износа определяются исходя из конкретного оборудования.

Амортизационные отчисления входят в эксплуатационные расходы. Связано это с тем, что образованный амортизационный фонд направляется на восстановление износившегося оборудования. При расчетах нужно учитывать, что амортизационные отчисления будут равномерными на протяжении всего периода.

К СВЕДЕНИЮ! В расчетах обычно фигурирует не продолжительность эксплуатации, а нормы отчислений.

Покупка основных средств

Приобретение компанией дорогостоящего объекта (недвижимости, оборудовании и т.д.) которые будут использованы в операционном процессе, чаще всего не вызывает проблем – такие затраты, естественно, капитализируются.

Но в практике нередки случаи, кода покупается несколько небольших недорогих объектов, запчасти для оборудования, производится модернизация арендованных объектов недвижимости.

Каждый из таких случаев может вызвать затруднения.

Соответственно, для вышеперечисленных и аналогичных способов, если необходима капитализация расходов, следует соблюсти условия признания основного средства.

Для этого должны быть соблюдены 4 перечисленных ниже критерия, 2 первых из которых определяют основное средство, а 2 последних – обязательные условия признания.

- Объекты предназначены для использования в операционной деятельности предприятия (производстве продукции, оказании услуг, поставке товаров, аренде, управлении и пр.).

- Предполагается использование объектов в течение длительного времени, которое многократно превышает длительность отчетного периода.

- Использование объектов делает вероятным получение предприятием экономических выгод в будущем.

- Стоимость объектов поддается оценке.

При соблюдении всех критериев, затраты можно капитализировать, например, учитывать как одно основное средство множество мелкой офисной мебели, или запасных частей, или инструментов, когда стоимость оного предмета незначительна, расходы на приобретение партии оказываются серьезными для компании.

Виды

По конечной цели можно выделить два основных вида капитальных затрат:

- На приобретение основных средств.

- На содержание имеющихся основных средств.

К первому виду капитальных затрат относятся: приобретение, аренда, производство, получение в лизинг, и другие способы получения активов для их последующего использования в хозяйственной деятельности компании. К этому виду затрат компании относятся:

- Приобретение готовых активов: фирм, фабрик, торговых марок и т. д.

- Создание или приобретение материальных активов.

- Создание нематериальных активов: патентов, проектов и т. д.

- Строительство и подготовка к эксплуатации зданий, сооружений, производственных комплексов и других объектов недвижимости.

К капитальным затратам относятся не только деньги, идущие непосредственно на создание и приобретение основных средств, но и сопутствующие расходы:

- Оплата консультаций экспертов.

- Создание проектов, планов и других технических документов.

- Приобретение земельного участка для строительства.

- Подготовительные работы для строительства либо монтажа, например возведение фундамента для установки тяжелого оборудования.

- Доставка, погрузка-разгрузка инструментов, инвентаря, оборудования и т. д.

- Оплата труда рабочих, проводивших вспомогательные работы.

Второй вид капитальных затрат — это расходы, необходимые для поддержания имущества компании в рабочем состоянии. Это связано с его износом и порчей в ходе эксплуатации. К этому виду расходов относятся:

- Ремонт.

- Модернизация.

- Обслуживание (например, регулярные профилактические работы).

- Проектно-изыскательные работы.

- Проверка и тестирование.

- Техническое переоснащение и перевооружение.

Что такое капитальные вложения в бухучете и каковы их отличительные характеристики

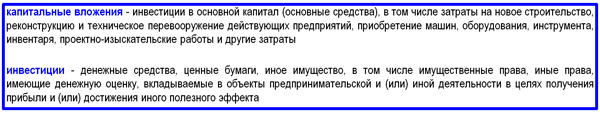

Определение данного понятия мы можем найти в ст. 1 закона «Об инвестиционной деятельности…» от 25.02.1999 № 39-ФЗ. К капвложениям закон относит основные средства, а именно — затраты на их создание, приобретение, расширение, реконструкцию, проектно-изыскательские работы и проч.

Если мы обратимся к п. 4 ПБУ 6/01, то увидим, что важным критерием основных средств является долгосрочность их использования — более года.

Важно! С 2022 года ПБУ 6/01 утратит силу, а при учете капвложений нужно будет руководствоваться новым ФСБУ 26/2020, которое так и называется «Капитальные вложения». Что в связи с этим изменится в учете, узнайте из Обзора от экспертов КонсультантПлюс

Пробный доступ к системе можно получить бесплатно.

В свою очередь, определение долгосрочного инвестирования нам дает положение по бухучету, утвержденное письмом Минфина РФ от 30.12.93 № 160. К долгосрочным инвестициям п. 1.2 данного положения причисляет затраты на создание, покупку, увеличение размеров внеоборотных активов, которые используются дольше одного года

При этом выделяется важное условие — такие объекты не могут быть использованы для продаж

ВАЖНО! Не являются долгосрочным инвестированием долгосрочные финвложения в ценные бумаги (в том числе государственные) и уставные капиталы иных компаний. Если фирма осуществляет строительство актива, для учета произведенных капзатрат рекомендуется следующая их разбивка:

Если фирма осуществляет строительство актива, для учета произведенных капзатрат рекомендуется следующая их разбивка:

- по строительным работам;

- по монтажу;

- по покупке оборудования для сдачи в монтаж;

- по покупке оборудования, не предполагающего монтажа;

- по покупке инструмента и инвентаря;

- по покупке оборудования, нуждающегося в монтаже, но предназначенного для постоянного запаса;

- по прочим капзатратам.

При этом до завершения строительных работ общая сумма вышеприведенных затрат образует стоимость незавершенного строительства актива.

Как арендатору отразить в бухучете капвложения в неотделимые улучшения арендованного имущества, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Если же фирма не создает имущественный объект, а покупает — ситуация упрощается: в данном случае капвложения в активы будут равны сумме фактических затрат на их приобретение.

Резюмируя рассмотренные нами нюансы, можно сделать вывод, что определяющей характеристикой капвложений является их ориентирование на приобретение (или самостоятельное создание) инвестиционного актива, который будет использоваться более 12 месяцев. Именно поэтому капвложения не учитывают в составе текущих расходов, а включают в первоначальную стоимость основных средств. Причем данный порядок действует и в бухучете, и в налоговом учете.

Итоговый результат инвестиций — формирование объекта основного средства, подлежащего учету по его первоначальной стоимости. Поэтому для бухучета капвложений необходимо руководствоваться нормами ПБУ 6/01, посвященного детальному описанию правил бухучета основных средств.

Узнать, что из себя представляют эти активы, вы можете из статьи «Что относится к основным средствам предприятия?».

Что включают эксплуатационные затраты и как их рассчитать?

Эксплуатационные затраты – абсолютный показатель издержек, понесенных предприятием на обеспечение работоспособности производственных фондов. Покупка ГСМ и комплектующих, оплата услуг ремонтников, приобретение энергии и др. – важная составляющая совокупной стоимости основного капитала. Их доля в себестоимости не должна превышать 30%, в противном случае потребуются мероприятия по капитальному ремонту и замене оборудования.

Компании несут расходы не только на покупку оборудования, машин и возведение сооружений, но и на их содержание

Оттого в бюджет фирм важно закладывать средства на приобретение комплектующих и горюче-смазочных материалов (ГСМ), оплату электроэнергии и амортизационные отчисления

Затраты эксплуатационные (ЗЭ) – это сумма издержек, понесенных на обеспечение работоспособного состояния основных средств, их текущее обслуживание и создание благоприятных условий для выпуска товаров и услуг.

Справка! Издержки на эксплуатацию производственных фондов формируют часть себестоимости продукции, поскольку косвенно участвуют в производстве товаров и услуг (Гл. 25 НК РФ).

Комплектующие, ГСМ, вспомогательные товары

Проведение ремонтов, обеспечение электроэнергией

Зарплата обслуживающего персонала

Оплата труда, социальное страхование, налоги

На восстановление и капитальный ремонт основных фондов

В финансовом анализе ЭЗ принято рассматривать как переменные издержки, поскольку объем потребляемых ГСМ, комплектующих, услуг бригад-ремонтников зависит от объема выпуска продукции. В период простоев предприятие не несет таких расходов.

Суть проблемы

Кроме общеизвестных всем видов ОС, таких как, например, здания и сооружения, машины и оборудование, в составе ОС учитываются еще и капитальные вложения в арендованные объекты основных средств (п. 5 ПБУ 6/01 «Учет основных средств»). Они отражаются арендатором как отдельный инвентарный объект, если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора (п. 10 Методических указаний). При этом в п. 35 Методических указаний отмечено, что к капитальным вложениям относятся законченные затраты по работам капитального характера. Что такое работы капитального характера, в положениях по бухгалтерскому учету не разъясняется.

В Налоговом кодексе есть аналогичная норма, однако звучит она немного по-другому: амортизируемым имуществом признаются капитальные вложения в предоставленные в аренду объекты основных средств в форме неотделимых улучшений (п. 1 ст. 256 НК РФ).

Что такое капитальные вложения и неотделимые улучшения, НК РФ тоже не раскрывает. Однако согласно ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в Налоговом кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Тем не менее и в ГК РФ нет определений тому, что следует считать капитальными вложениями и неотделимыми улучшениями. Единственно, что в ст. 623 ГК РФ сказано: отделимые улучшения арендованного имущества, произведенные арендатором, являются его собственностью, если иное не предусмотрено договором аренды, а также что неотделимые улучшения – это улучшения, которые нельзя отделить без вреда для имущества. Кроме того, согласно ГК РФ вещь, раздел которой в натуре невозможен без разрушения, повреждения вещи или изменения ее назначения и которая выступает в обороте как единый объект вещных прав, является неделимой вещью и в том случае, если она имеет составные части.

Из этого следует, что неотделимые улучшения де-юре изначально являются собственностью арендодателя. Тем не менее в бухгалтерском и налоговом учете у арендатора их следует отражать во время аренды в качестве отдельных объектов ОС аналогично собственным. Суды объясняют это тем, что собственность арендатора на капитальные вложения следует понимать в экономическом смысле, что характеризует данные вложения как произведенные арендатором за счет собственных средств, а не за счет средств, предоставленных арендодателем (Постановление ФАС МО от 30.07.2012 по делу № А40-112052/11-140-458, Решение ВАС РФ от 27.01.2012 № 16291/11).

В письмах Минфина России от 03.11.2010 № 03-05-05-01/48, от 01.11.2010 № 03-05-05-01/46 разъяснено, что капитальные вложения, произведенные арендатором в виде неотделимых улучшений в арендованные объекты недвижимого имущества, как возмещаемые, так и не возмещаемые арендодателем, следует учитывать у арендатора в составе ОС и облагать налогом на имущество до момента их выбытия в рамках договора аренды. Под выбытием можно понимать окончание договора аренды или возмещение арендодателем стоимости произведенных улучшений, за исключением случая возмещения посредством установления величины арендной платы.

Напомним также, что передача арендатором арендодателю неотделимых улучшений после завершения арендных отношений признается реализацией в целях применения гл. 21 НК РФ и составляет самостоятельный объект обложения НДС. Это подтверждено определениями ВС РФ от 12.09.2017 № 304-КГ17-12092 по делу № А27-13190/2016 и от 15.07.2015 № 306-КГ15-7133 по делу № А65-13722/2014. Причем во втором из них также указано, что до передачи арендодателю произведенных неотделимых улучшений, учтенных в составе ОС, арендатор обязан уплачивать налог на имущество со стоимости этих капитальных вложений.

В связи с тем, что бухгалтерское и налоговое законодательство не регулирует разграничение работ на текущие и капитальные, вопрос о том, какие работы относить к отделимым либо неотделимым улучшениям арендованного имущества, в большинстве случаев является спорным, о чем свидетельствуют многочисленные судебные разбирательства.

Что же считать капитальными вложениями (затратами капитального характера) в виде неотделимых улучшений в арендованные основные средства?

Пример использования капитальных затрат

Помимо анализа инвестиций компании в ее основные фонды, метрика CapEx используется в нескольких коэффициентах для анализа компании. Отношение денежного потока к капитальным затратам (CF-to-CapEx) относится к способности компании приобретать долгосрочные активы, используя свободный денежный поток. Отношение CF к CapEx часто колеблется, поскольку предприятия проходят циклы больших и малых капитальных затрат .

Коэффициент больше 1 может означать, что операции компании генерируют денежные средства, необходимые для финансирования приобретения активов. С другой стороны, низкий коэффициент может указывать на то, что компания испытывает проблемы с притоком денежных средств и, следовательно, с покупкой основных средств. Компании с коэффициентом меньше единицы может потребоваться занять деньги для финансирования покупки основных средств.

Например, Ford Motor Company за финансовый год, закончившийся 2016, имела капитальные затраты в размере 7,46 млрд долларов, по сравнению с Medtronic, которая приобрела СИЗ на сумму 1,25 млрд долларов за тот же финансовый год. CF-to-CapEx рассчитывается следующим образом:

CF/CapExзнак равноCash Flow fromrom OperationsКапЕхжчере:CF/CapExзнак равноCAсекч елож то срятлехрендятурегтяо \ begin {align} & \ text {CF / CapEx} = \ frac {\ text {Денежный поток от операций}} {\ text {CapEx}} \\ & \ textbf {где:} \\ & \ text {CF / CapEx} = \ text {Отношение денежного потока к капитальным затратам} \\ \ end {выровнено}Взаимодействие с другими людьмиCF / CapExзнак равноCapEx

Используя эту формулу, отношение CF к капитальным затратам Ford Motor Company выглядит следующим образом:

$14.51 Billion$7.46 Billionзнак равно1.94\ begin {align} & \ frac {\ 14,51 $ \ \ text {Billion}} {\ 7,46 $ \ \ text {Billion}} = 1,94 \\ \ end {align}Взаимодействие с другими людьми7долларов.46 Миллиард

Соотношение CF и CapEx компании Medtronic выглядит следующим образом:

$6.88 Billion$1.25 Billionзнак равно5.49\ begin {выровнен} & \ frac {\ 6,88 $ \ \ text {миллиард}} {\ 1,25 $ \ \ text {миллиард}} = 5,49 \\ \ end {выровнен}Взаимодействие с другими людьми1доллар.25 Миллиард

Важно отметить, что это отраслевой коэффициент, и его следует сравнивать только с коэффициентом, полученным от другой компании, которая имеет аналогичные требования к капитальным затратам. Капитальные затраты также используются при расчете свободного денежного потока в капитал (FCFE)

FCFE – это сумма денежных средств, доступная акционерам. Формула FCFE:

Капитальные затраты также используются при расчете свободного денежного потока в капитал (FCFE). FCFE – это сумма денежных средств, доступная акционерам. Формула FCFE:

FCFE=EP−(CE−D)

#К

Учет капитальных затрат по МСФО

Учет капитальных затрат по МСФО ведется в соответствии со стандартом МСФО (IAS) 16 «Основные средства», МСФО IAS 23 «Затраты по займам».

В состав капитальных затрат входят:

- затраты на подготовку площадки

- первичные затраты на доставку и разгрузку

- затраты на установку

- тестирование

- стоимость профессиональных услуг

- затраты на любые виды вознаграждений в отношении работников, непосредственно задействованных в строительстве или приобретении объекта ОС

- прочие аналогичные затраты

Затраты по займам, непосредственно относимые на приобретение, строительство или производство актива, если только актив не учитывается по справедливой стоимости и подготовка которого к использованию по назначению или для продажи требует значительного времени (квалифицированный актив). Компания капитализирует затраты по займам, которых можно было бы избежать, если бы она не произвела капитальные расходы по квалифицируемым активам.

Капитальные затраты (увеличивающие стоимость актива)

Затраты увеличивающие экономические выгоды, которые должен принести предприятию данный объект ОС

Затраты периода (отражающиеся как расходы текущего периода)

Расходы, понесенные в связи с восстановлением или сохранением первоначально ожидавшихся от объекта основных средств будущих экономических выгод.

Предприятие должно приостановить капитализацию затрат по займам в течение продолжительных периодов, когда разработка квалифицированного актива, отвечающего определенным требованиям, прерывается.

Капитализируемые затраты по займам могут включать:

- проценты по банковским овердрафтам и заемным средствам;

- суммы амортизации дисконтов или премий, относящихся к заемным средствам и рассчитанных с использованием метода эффективной ставки процента;

- суммы амортизации (списания) дополнительных затрат, понесенных в связи с организацией предоставления заемных средств;

- процентные платежи по договорам финансовой аренды;

- курсовые разницы в той части, в которой они рассматриваются как корректировка величины процентных затрат.

Затраты по займам, которые могут быть капитализированы, — это те затраты, которых иначе можно было бы избежать.

К ним относятся начисленные за период проценты по займам, которые:

- привлечены специально для приобретения квалифицируемого актива (целевые заемные средства), и

- могли бы быть выплачены, если бы средства не были потрачены на приобретение актива (заемные средства общего назначения).

Сумма затрат по займам, подлежащая капитализации, рассчитываются на основе доналоговых величин (т.е. до вычета налоговой составляющей).

Признаки капитальных затрат

Я перечислю несколько основных признаков и дам каждому из них комментарий с примером. Еще я буду сразу отмечать отличие капитальных затрат от операционных.

Разовые

Некоторые капитальные затраты делаются вообще один раз. Например, решил я открыть компанию по металлообработке, купил огромный станок и начал на нем обрабатывать металл. Этот станок мне может служить много-много лет.

Какие-то капитальные затраты, конечно, приходится делать несколько раз. Но это скорее исключение, чем правило. В любом случае, затраты этого типа «долгоиграющие», их не надо делать повторно через небольшой промежуток времени.

А вот операционные затраты надо постоянно повторять. Например, для металлических изделий придется все время закупать металл.

Не связаны с объемом производства

Когда я купил станок для металлообработки, я могу на нем обработать одну деталь, две, десять, сто, тысячу. Станок как был, так и есть

То есть не важно, уменьшается у меня производство или увеличивается – капитальные затраты от этого не меняются

Операционные затраты напрямую связаны с количеством единиц выпускаемой продукции. Если нужно сделать одно изделие – объем затрат на производство будет один. Если десять – в десять раз больше.

Крупные

Обычно с капитальных затрат начинается запуск бизнеса. Надо в самом начале сделать крупные инвестиции, чтобы получить возможность в принципе что-то производить.

Те же станки – очень дорогое удовольствие.

Ещё одна причина, по которой эти затраты крупные, – их нельзя «разделить» на части. Нельзя по частям купить станок, надо сразу заплатить за него деньги, привести его в цех и начать использовать. А вот сырье для продукции можно поначалу закупать очень маленькими партиями и не тратиться на него.

Для чего рассчитывается CAPEX?

Задумались над тем, как выглядит формула CAPEX? Тогда для начала вам следует ознакомиться с тем, для чего люди вообще рассчитывают это показатель. Как правило, большинство крупных компаний стараются уменьшить показатель постоянных растрат и пустить сэкономленные средства на развитие предприятия. Довольно часто от правильно сформированной денежной политики зависит успех компании. Однако полагаться на одну лишь интуицию нельзя – нужны расчеты.

Вам будет интересно:Коммерциализация инноваций: определение, понятие, особенности и методы проведения

К примеру, владелец фирмы может сократить число рабочих, тем самым уменьшив расходы на заработную плату, после чего на сэкономленные деньги приобрести первоклассное оборудование, которое позволит заменить двух-трех рабочих. Такие действия помогут не только уменьшить ежемесячные расходы, но и развить предприятие, поскольку довольно часто оборудование работает куда продуктивнее человека и выпускает готовый продукт гораздо быстрее.

Соотношение капитальных вложений и затрат

Профессиональный проект-менеджер, анализируя капитальные затраты, обязательно должен быть немного экономистом. Не зря в России специальность Project Management относится к экономическим. А если это так, то каждый хозяйственный факт, связанный с инвестициями, PM должен рассматривать с двух взаимосвязанных сторон. Такова аксиома принятия любых событий в парадигме экономического мышления. Рассмотрим несколько примеров.

Такую двойственность событий не нужно постоянно воспроизводить, достаточно иногда задавать себе соответствующий вопрос о сути каждого хозяйственного факта, с которым РМ имеет дело. К тому же, интересным и полезным является понимание принципиальной разницы между капитальными затратами и капитальными вложениями, которые есть суть одного и того же процесса, но отражают отдельные его стороны. Один из немногих официальных документов, закон № 39-ФЗ от 25.11.1999 г., дает следующую трактовку понятия «капитальные вложения».

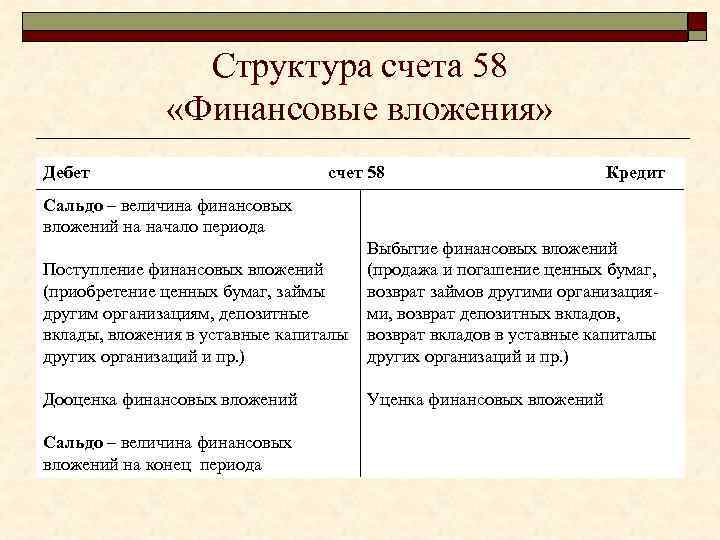

Таким образом, капитальные вложения – это понятие инвестиционного менеджмента. А инвестиции – это процесс вложения денег или иного имущества. Следовательно, осуществленные инвестиции свидетельствуют о выбытии активов в балансе компании, как правило, денежных средств (счета 51, 50). В то же самое время капитальные затраты – это оценка в стоимостном выражении ресурсов производственного назначения, которые предприятие использует в связи с осуществляемыми капитальными вложениями.

Иными словами, затраты – понятие чисто бухгалтерское. Их суть заключается в непосредственном отражении на балансе предприятия в активной части. При этом отражение затрат увеличивает статью вложений во внеоборотные активы (счет 08). Обратимся к нашим трем примерам. Первый хозяйственный факт относится к вложениям, поскольку происходит расчет денежными средствами. Второй случай мы можем отнести к капитальным затратам. Третий пример затрагивает поднятый вопрос только опосредованно. Ниже представлена принципиальная схема вложений и затрат, поясняющая причину нашего выбора.