Какой порядок расчета налога на имущество организаций?

Содержание:

Как считать средний показатель стоимости ОС

Математически среднегодовой показатель стоимости представляет собой среднее арифметическое от нужного вида стоимости имущественных фондов

Но иногда нужен учет, который будет брать во внимание не фиксированный показатель на определенный период, а моменты введения и убытия с баланса основных средств. В зависимости от этого и выбирается способ расчета и формула для определения среднегодовой стоимости основных фондов

1 способ (не учитывающий время динамики фондов)

Он обеспечивает среднюю точность вычислений, но во многих случаях ее бывает вполне достаточно.

Для вычисления среднегодовой стоимости ОС достаточно знать ее значение на начало и конец годичного промежутка, то есть на 1 января и 31 декабря отчетного года. Эти данные приведены в бухгалтерском балансе. Для расчета применяется остаточная стоимость фондов, исходя из балансового отчета.

Если остаточная стоимость ОС на конец года еще не выведена, ее можно определить по формуле:

СТ2 = СТ1 + СТпост. – СТспис.

где:

- СТ2 – остаточная стоимость основных активов на конец года;

- СТ1 – этот же показатель на начало года;

- СТпост. – стоимость поступивших ОС;

- СТспис. – стоимость списанных ОС (выбывших с баланса).

Затем нужно найти среднее арифметическое двух показателей: СТ1 и СТ2, то есть балансовой стоимости ОС в начале и конце года. Это и будет приблизительное значение среднегодовой стоимости основных производственных фондов.

СТср.-год. = (СТ1+ СТ2) / 2

2 способ (с учетом месяца постановки на баланс и убытия с баланса)

Это более точный способ, одну из его разновидностей применяют для вычисления налоговой базы для уплаты имущественного налога.

ВАЖНО! Использовать для этой цели иной способ вычисления законом не разрешается. При таком методе вычислений берется в расчет количество месяцев, прошедших после изменения баланса (принятия на него нового ОС либо выбытия старого). В зависимости от цели, может быть использована одна из следующих разновидностей такого исчисления

В зависимости от цели, может быть использована одна из следующих разновидностей такого исчисления

При таком методе вычислений берется в расчет количество месяцев, прошедших после изменения баланса (принятия на него нового ОС либо выбытия старого). В зависимости от цели, может быть использована одна из следующих разновидностей такого исчисления

Формула среднегодовой стоимости основных средств для оценки эффективности их применения

Чтобы вычислить фондоотдачу, фондоемкость, рентабельность и другие важные показатели эффективности основных имущественных средств фирмы, нужно точно знать, сколько полных месяцев минуло со времени постановки или снятия с баланса основного средства. И, конечно же, понадобится начальный показатель стоимости (на 1 января отчетного года) – СТ1.

СТср.-год.= СТ1 + ЧМпост. / 12 х СТпост. – ЧМспис. / 12 х СТспис

где:

- ЧМпост. – полное число месяцев со дня постановки ОС на балансовый учет до конца текущего года;

- ЧМспис. – полное число месяцев со дня списания ОС с баланса до окончания года.

Формула среднегодовой стоимости основных средств по средней хронологической

Считается самым точным из методов, где учитывается ввод и убытие ОС. В нем отыскивается среднее арифметическое стоимости фондов по каждому месяцу, естественно, с учетом ввода и списания, если они имели место. Затем полученные результаты складываются и делятся на 12.

СТ ср.-год.= ((СТ1НМ + СТ1КМ) / 2 + (СТ2НМ + СТ2КМ) / 2 … + (СТ12НМ + СТ12КМ) / 2) / 12

где:

- СТ1НМ – стоимость основных средств на начало первого месяца года;

- СТ1КМ – стоимость ОС на конец первого месяца и так далее.

Формула определения среднегодовой стоимости основных средств для исчисления налога на имущество организаций

Специально предусмотрена исключительно для определения базы имущественного налога. В ней применяется показатель остаточной стоимости на начало каждого месяца, составляющего налоговый период. Также понадобится финальный показатель остаточной стоимости на окончание всего налогового периода. Когда мы будем делить полученную сумму на количество месяцев, нужно будет к числу, составляющему отчетный период, прибавить 1. То есть, если нужно вычислить сумму для годового платежа, нужно будет делить на 13, а для поквартальных платежей, соответственно, на 4, 7, 10.

СТ ср.-год.= (СТ1НМ + СТ2НМ + … + СТ12НМ + СТКНП) / 13

где:

- СТ1НМ – показатель остаточной стоимости активов на 1 число 1 месяца налогового периода;

- СТ2НМ – показатель остаточной стоимости активов на 1 число 2 месяца налогового периода;

- СТ12НМ – показатель остаточной стоимости активов на 1 число последнего месяца налогового периода;

- СТКНП – финальная остаточная стоимость на конец налогового периода (его последнее число – 31 декабря отчетного года).

Налог на имущество: пример расчета

Рассмотрим пример расчета налога на имущество организаций.

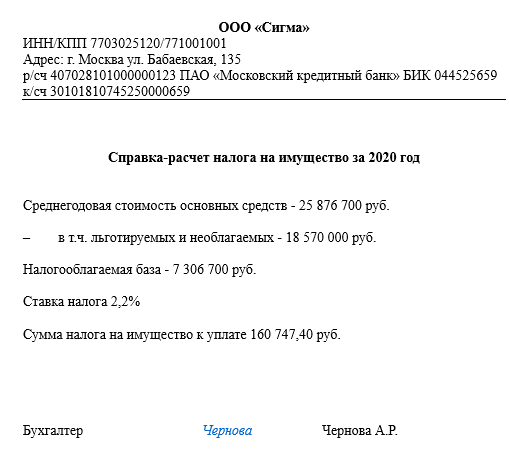

Пример расчета налога на имущество организаций

Компания «Сигма» владеет торговой сетью в Москве и Московской области. Обособленные подразделения в Подмосковье арендуют здания и помещения и не ведут отдельных балансов.

На счете 01 «Основные средства» у «Сигмы» числятся следующие объекты и участки:

- земельный участок в Подольске, на территории которого планируется построить торговую базу (не признается объектом налогообложения на основании подп. 1 п. 4 ст. 374 НК РФ);

- здание в Юго-Западном районе столицы, в котором расположен офис компании;

- здание многоэтажного гаража автомобильной стоянки, используемой как для собственных нужд, так и для нужд жителей Москвы (по этому имуществу полагается льгота — 100%-е освобождение от налога на основании подп. 9 п. 1 ст. 4 закона г. Москвы от 05.11.2003 № 64);

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (офисная техника, подъемники), относящиеся к 1–2-й амортизационным группам (это имущество не облагается налогом в соответствии с подп. 8 п. 4 ст. 374 НК РФ);

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (автомобили, торговое оборудование и т. п.), принятые на учет до 2013 года;

- иные объекты движимого имущества, необходимого для работы головного офиса и обособленных подразделений (автомобили, торговое оборудование и т. п.), принятые на учет после 2013 года (это имущество не облагается налогом на имущество в г. Москве в 2018 году на основании п. 31 ч. 1 ст. 4 закона г. Москвы № 64, ст. 2 закона г. Москвы от 21.02.2018 № 4).

ВАЖНО! Движимое имущество с 2019 года не облагается налогом на имущество. Подробности см

здесь.

Условимся, что для указанных зданий нет оснований для расчета налога от кадастровой стоимости.

Как рассчитать налог по кадастровой стоимости, узнайте в материале «Пошаговая инструкция по расчету налога на иущество с кадастровой стоимости».

Перед тем как считать налог на имущество, бухгалтер должен найти данные для подстановки в формулу. По окончании года в бухгалтерии сложились следующие показатели по имуществу:

- Среднегодовая стоимость всего имущества, числящегося в составе основных средств, — 25 876 700 руб.

- Среднегодовая стоимость имущества, не подлежащего налогообложению (т. е. попадающего под действие льгот), — 18 570 000 руб.

По итогам отчетных периодов компания уплатила следующие суммы авансов:

1-й квартал — 40 189 руб.

Полугодие — 40 176 руб.

9 месяцев — 40 192 руб.

Теперь начнем подставлять в формулу имеющиеся данные.

1. Вычленяется из общего объема ту недвижимость, которая облагается налогом, то есть определяется объект налогообложения. Для этого из общей стоимости имущества вычитается стоимость не облагаемого налогом имущества:

25 876 700 руб. – 18 570 000 руб. = 7 306 700 руб.

Полученный показатель отразится в строке 190 раздела 2 налоговой декларации.

2. Исчисляется сумма налога за прошедший год.

Для того чтобы найти искомую сумму годового налога, рассчитанную налоговую базу умножаем на ставку налога. По Москве для организаций она равна 2,2%.

7 306 700 руб. × 2,2% = 160 747 руб.

3. Вычитаем из полученного значения налога все авансовые платежи:

160 747 руб. – 40 189 руб. – 40 176 руб. – 40 192 руб. = 40 190 руб.

Если в расчетах образуются значения с копейками, они округляются или отбрасываются по общему правилу.

В результате подлежащий уплате по итогам года налог на имущество бухгалтер ООО «Сигма» должен отразить в сумме 40 190 руб. по строке 030 раздела 1 декларации.

В Москве налог на имущество должен уплачиваться в те же сроки, в какие производится подача декларации. Иначе говоря, и представить декларацию за прошлый год в ИФНС, и уплатить налог компания должна до 30 марта года, следующего за отчетным.

Сроки сдачи отчетности и уплаты налогов из-за распространения коронавирусной инфекции перенесены. А для некоторых налогоплательщиков правительство спишет налоги и взносы за 2 квартал 2020 года. Подробнее о переносах узнайте в Обзоре от КонсультантПлюс. А о мерах поддержки бизнеса из пострадавших отраслей подробно рассказано в этом материале. Полный пробный доступ к системе К+ можно получить бесплатно.

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

- уменьшения кадастровой стоимости из-за исправления технической ошибки в сведениях Единого государственного реестра недвижимости;

- внесения изменений в акт об утверждении результатов определения кадастровой стоимости.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости

Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ)

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

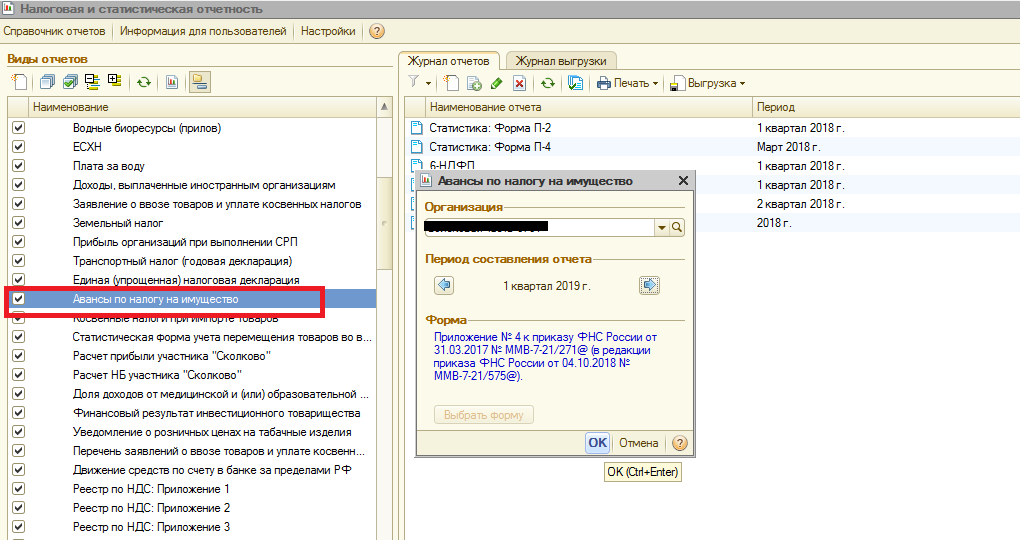

Заполнение Аванса по налогу на имущество

Расчет по авансовому платежу по налогу на имущество должен быть представлен в следующем составе:

-

титульный лист, где заполняется данные по учреждению;

-

раздел 1, где отражается сумма авансового платежа по налогу, которая подлежит уплате в бюджет;

-

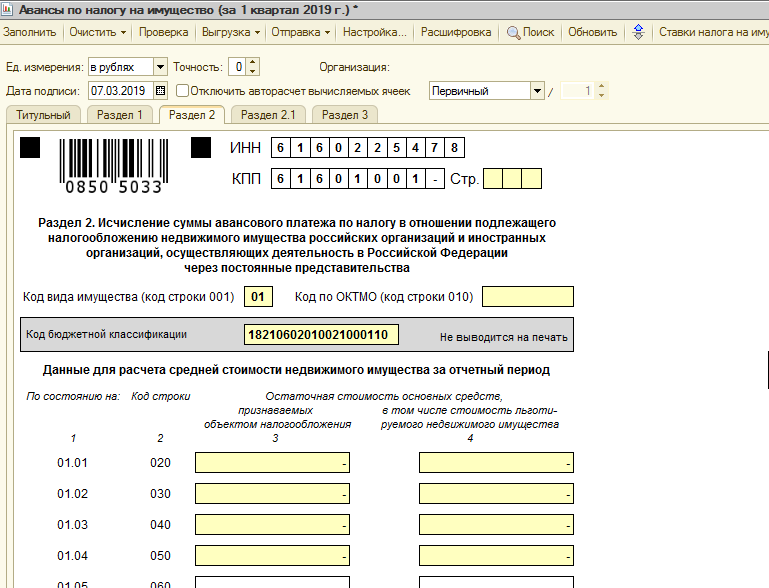

раздел 2, в котором отражено исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества;

-

раздел 3, в котором отражено исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговой базой в отношении которого признается кадастровая стоимость.

В программе «1С:Бухгалтерия государственного учреждения 8» для составления налогового расчета по авансовому платежу по налогу на имущество учреждения предназначен регламентированный налоговый отчет «Авансы по налогу на имущество».

Для того чтобы заполнить и предоставить в налоговую инспекцию расчет в программе, следует открыть форму «Налоговая и статистическая отчетность» (меню «Бухгалтерский учет» – «Регламентированные отчеты»), создать отчет «Авансы по налогу на имущество», выбрав отчетный период, за который отчитывается учреждение.

При создании отчета титульный лист будет заполнен автоматически, беря данные из программы, но некоторые реквизиты необходимо будет заполнить или откорректировать вручную, а именно:

-

номер корректировки (Значение «0» проставляется если это первичный расчет, «1» «2» и далее – если оформляете корректировочный);

-

отчетный период (заполняется различными значениями в зависимости от периода, за который происходит заполнение);

-

форма реорганизации (данная ячейка остается пустой, если расчет заполняется за себя, если заполнение происходит за реорганизованное учреждение, то лучше воспользоваться приложением №2 к Порядку заполнения расчета);

-

по месту нахождения (код «214» проставляется в том случае, когда расчет представляется по месту нахождения учреждения, при выборе других кодов необходимо смотреть Порядок заполнения расчета).

В разделе 1 отчета Авансы по налогу на имущество присутствуют несколько одинаковых блоков для авансов, которые рассчитываются по разным ОКТМО и КБК. Данный раздел заполняется на заключительном этапе оформления расчета и представляет собой результат всех исчислений по разделу 2 и 3.

Заполненный раздел 2 отчета Авансы по налогу на имущество включает в себя все необходимые сведения для исчисления авансов, а именно сведения об остаточной стоимости основных средств, о кодах по льготам и реквизитах, соответствующих региональным НПА. В поле «Код вида имущества» необходимо проставить код имущества, в отношении которого заполняется раздел 2. В строках с 020 и далее указывается остаточная стоимость основных средств, взятая из регистров бухгалтерского учета. Все сведения данного раздела подтверждаются подписью уполномоченного лица учреждения с указанием даты подписания.

Расчет по авансовому платежу может включать несколько Разделов 2. Например, несколько Разделов могут быть в случае если в учреждении есть:

-

имущество, налог по которому уплачивается по местонахождению организации;

-

имущество каждого обособленного подразделения с отдельным балансом;

-

недвижимое имущество, которое расположено вне местонахождения организации (обособленного подразделения с отдельным балансом);

-

имущество, при налогообложении которого применяются разные налоговые ставки.

В разделе 3 Аванса по налогу на имущество подсчитываются имущественные обязательства учреждения исходя из кадастровой стоимости недвижимых объектов.

После заполнения и записи отчета «Авансы по налогу на имущество» учреждению остается отправить его в налоговый орган.

Для этого можно воспользоваться сервисом «1С-Отчетность», который предназначен для быстрой и удобной подготовки и отправки регламентированной отчетности прямо из программ «1С», а также поддержке других видов электронного документооборота с контролирующими органами.

Формула расчета налога на имущество

Формула расчета налога на имущество довольно проста. Потребуется лишь перемножить значение вышеуказанных показателей и, при необходимости, отнять от получившегося значения сумму льгот и налоговых вычетов, если они полагаются пользователю.

Физических лиц

Для физических лиц налог на имущество обязателен к уплате, если в собственности у данной категории граждан имеется налогооблагаемое имущество, с подробным перечнем которого можно ознакомиться в ст. 401 НК РФ.

К основным объектам можно отнести:

- помещения, предназначенные для проживания;

- гараж и машиноместо;

- недостроенные объекты;

- строения, находящиеся на территории дачных участков;

- иные здания, сооружения или помещения.

Согласно ст. 401 НК РФ имущество, входящее в состав общественного владения в многоквартирных домах налогом не облагается.

В 2020 году налоговой базой для физических лиц является кадастровая стоимость объекта. Для ее уточнения гражданину потребуется обратиться в кадастровую палату своего города, имея с собой паспорт и документы, подтверждающие право собственности на недвижимость. Также подобную информацию можно получить на сайте Росреестра.

Если уведомление по тем или иным причинам не было послано человеку в установленный законом срок, гражданин должен обратиться за уточнением причин этого в налоговую службу.

Если причиной задержки явилась ошибка в ФНС, и уведомление было выдано человеку, он должен оплатить налог не позднее, чем через 30 дней после получения документа. При этом уплачивать пени относительно установленного законом крайнего срока оплаты платежа не нужно.

Организаций

Для организаций имущественный налог обязателен к уплате, если в составе основных средств фирмы имеется движимое и недвижимое имущество. Оно в обязательном порядке должно быть учтено бухгалтерией учреждения.

Организации обязаны самостоятельно рассчитывать сумму, положенную к уплате по налогу. Для исключения возможности обмана налоговой службы, они обязаны периодически предоставлять в ФНС акт сверки, подтверждающий правильность произведенных расчетов.

По кадастровой стоимости

При начислении налога берется кадастровая стоимость на 1 января года, являющимся налоговым периодом.

Этот вариант расчета налоговой базы применяется для объектов недвижимости, для которых установлена кадастровая стоимость.

При внесении авансового платежа по объектам с подобной налоговой базой, его сумма будет составлять 1/4 часть от общей суммы, предусмотренной к уплате по налогу на имущество. Внесение данных платежей может быть осуществлено, если потребность в этом установлена администрацией региона. Если внесение авансовых платежей не предусмотренное законодательством субъекта РФ, налог вносится один раз в год в полном объеме.

Сейчас во многих субъектах РФ стоимость по кадастру определенна для объектов, предназначенных для проживания, а также офисных и административно-деловых зданий и сооружений, торговых точек и иных объектов.

Это правило будет действовать даже в том случае, если до окончания налогового периода местными властями будет произведена кадастровая оценка объекта. При наступлении следующего календарного года налоговой базой для данного объекта будет являться уже кадастровая стоимость.

Налоговая ставка

Ставка по налогу определяется властями, однако она не может превышать установленное федеральными законами максимальное значение в 2,2%.

Этот показатель также во многом зависит от вида имущества и категории налогоплательщика. В большинстве случаев власти субъекта РФ или городов федерального значения используют максимальную ставку по налогу, однако для некоторых видов имущества она может быть меньше указанного выше значения. В некоторых случаях администрация региона имеет право уменьшить этот показатель до 0%.

Налоговая декларация

^

Налогоплательщики обязаны по истечении налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено пунктом 1 и 1.1 статьи 386 НК РФ, налоговую декларацию по налогу.

В отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций), налоговая декларация по налогу представляется в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

В налоговую декларацию включаются сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта Российской Федерации, вправе представлять налоговую декларацию в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту Российской Федерации.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется предусмотренный настоящим пунктом порядок представления налоговой декларации. Изменение выбранного налогоплательщиком порядка представления налоговой декларации в течение налогового периода не допускается.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации рассматривается налоговым органом по субъекту Российской Федерации в течение 30 дней со дня его получения. В случае направления налоговым органом запроса в связи с отсутствием сведений, необходимых для рассмотрения уведомления о порядке представления налоговой декларации, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения такого уведомления не более чем на 30 дней, уведомив об этом налогоплательщика.

В случае выявления причин, по которым уведомление не может рассматриваться основанием для представления налоговой декларации в соответствии с пунктом 1.1 статьи 386 НК РФ налогоплательщику направляется Сообщение налогового органа по субъекту Российской Федерации о результатах рассмотрения Уведомления о порядке представления налоговой декларации по налогу на имущество организаций.

Положения пункта 1.1 статьи 386 НК РФ не применяются в случае, если законом субъекта Российской Федерации установлены нормативы отчислений от налога в местные бюджеты.

За налоговый период 2020 года и последующие налоговые периоды налоговые декларации по налогу на имущество организаций представляются (в том числе в случае реорганизации или ликвидации организации):

- до 03.11.2020 по форме и формату, утвержденному приказом ФНС России от 14.08.2019 № СА-7-1/405@;

- с 03.11.2020 до 13.03.2021 по форме и формату согласно приказу ФНС России от 28.07.2020 № ЕД-7-21/475@.

- c 14.03.2021 по форме и формату согласно приказу ФНС России от 09.12.2020 № КЧ-7-21/889@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 14.08.2019 № СА-7-21/405@, доведены письмом ФНС России от 15.11.2019 № БС-4-21/23253@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 28.07.2020 № ЕД-7-21/475@, доведены письмом ФНС России от 30.09.2020 № БС-4-21/15947@.