Ип на патенте

Содержание:

Патент и отчётность

Отчётность ИП на патенте при наличии сотрудников

Отчётность ИП на патенте при наличии сотрудников

- Самостоятельная сдача документации. Плюсы – простой способ. Минусы – занимает много времени и сил.

- Доверенность на другого человека, оформленная нотариально.

- Отправка документации по почте. Рекомендуется отправлять два экземпляра документов с их описью, подписанной бухгалтером и ИП. Письмо лучше отправлять заказное. Дата отправления письма считается датой сдачи отчетности.

- Отправка документации в электронном виде. Чтобы воспользоваться услугой, нужно зарегистрироваться на сайте ФНС РФ, установить на ПК специальную программу. Или можно воспользоваться услугами операторов спецсвязи, которые получили аккредитацию в НС.

При появлении нового рабочего ИП обязан зарегистрироваться в ФСС на протяжении десяти дней и в ПФР на протяжении тридцати дней. Также он должен сдавать СЗВ-6-4, РСВ-1 и АДВ-6-5 каждый квартал.

Отчётность ИП на патенте при оказании услуг

Но при патенте на услуги всё чуть серьёзнее. Вы обязаны выдать клиенту БСО (бланк строгой отчётности). Другими словами, должны заполнить и отдать человеку в руки при любых обстоятельствах. Без разницы-просит он вас об этом или нет. БСО и подлежит учёту в КУДИР. Другими словами-Книга Учёта Доходов И Расходов.

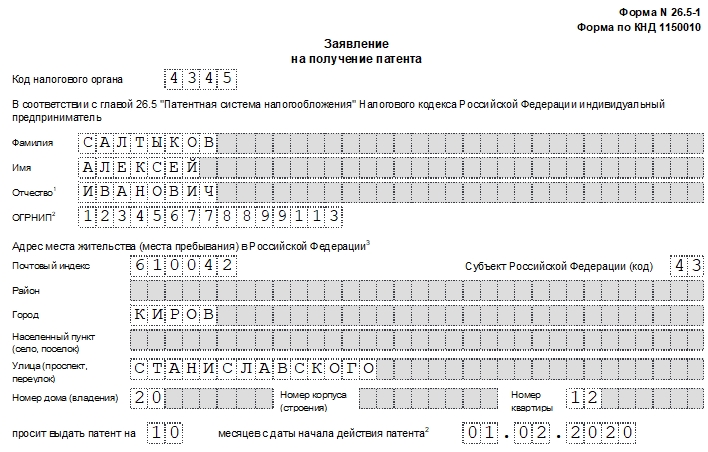

Ведение КУДИР на патенте

КУДИР- это главная отчётность ИП на патенте

КУДИР- это главная отчётность ИП на патенте

Прежде всего, каждый ИП в обязательном порядке должен вести и заполнять КУДИР. Она ведётся в форме журнала, куда пишется приход денег. Это необходимо для учета прибыли ИП, чтобы иметь представление о прибыли в данном виде деятельности. Данные, указанные в журнале, не влияют на стоимость патента, уплаченной при его покупке.

Книга ведётся по специальной форме, установленной МФ РФ. В КУДиР заносятся данные о прибыли в определённом порядке, которые подтверждены документально.

Если такого журнала у ИП нет, он уплачивает штраф. Замечу, что штраф может составлять от 10000 и до 40000 рублей. Подробнее со штрафными санкциями можно ознакомиться в ст. 120 НК РФ

Книга заполняется в период действия патента, после этого заводится новая. Журнал может быть двух видов: электронном и бумажном. Бумажную книгу приобрести можно в типографии, заполняется она ручкой. Электронная книга – специальная программа, которую нужно установить на ПК. Этот электронный документ нужно будет распечатать, заверить в соответствующем органе и хранить в течение четырёх лет.

КУДИР имеет следующую структуру:

- Титульный лист, где отображены личные данные ИП, его р/с, ИНН, прописка, а также дата налогового периода.

- Раздел «Доходы/Расходы», где есть 4 таблицы, каждая из которых вмещает 4 столбца. Один из них – «Доходы», их и нужно будет заполнять ИП.

- Остальные 4 раздела заполнять не нужно.

Способы сдачи отчетности

Как вы могли заметить, ИП с сотрудниками в штате должен сдать достаточно большое количество документов в различные контролирующие органы. Но бизнесмену не обязательно самому заниматься этими вопросами и тратить свое время.

На данный момент предприниматель может выбрать один из четырех способов для сдачи налоговой отчетности и бухгалтерской отчетности:

Самостоятельная сдача документов – самый простой, с точки зрения исполнения, но самый время- и трудозатратный способ;

Оформление доверенности на другого человека. Представитель ИП может сдать отчеты за него, если оформить нотариальную доверенность;

Отправление отчетов по почте

Обратите внимание на то, что датой сдачи отчета в этом случае, будет считаться дата отправления письма в контролирующий орган. В конверте должна быть вложена опись документа, подписанная у бухгалтера и руководителя

Эксперты советует вкладывать два экземпляра описи. Мы советуем отправлять отчетность заказными или ценными письмами. Так вы будете точно уверены, что они дойдут до адресата;

Отправление отчетов через интернет. Для этого вам необходимо обратиться к сайту ФНС России. Там необходимо получить идентификатор абонента, установить программу ПК ”Налогоплательщик Юл”, она нужна для формирования документов. Либо осуществлять отправку отчетов через операторов специальной связи, аккредитованных в налоговых инспекциях. Также вам необходимо оформить доверенность для сдачи отчетности.

Надо ли на ПСН сдавать нулевые декларации

Но как быть, если ИП на ПСН осуществляет только те виды деятельности, на которые получен патент? Зачем ему сдавать декларации по УСН или ОСНО, если он не ведет больше никакой бизнес?

К сожалению, ФНС не дает на это прямой ответ, в результате чего и возникают спорные моменты. Некоторые инспекции требуют от ИП на патенте сдавать нулевые декларации, а за несданную отчетность штрафуют и блокируют расчетный счет. Правы они или нет?

Получить ответ на такой вопрос может сам предприниматель, обратившись в свою налоговую инспекцию с письменным запросом. Нам в данный момент известно только про письмо Минфина РФ от 30.11.2011 N 03-11-11/297, где ведомство отвечает на вопрос ИП на ЕНВД.

Принцип расчета налога на вмененке похож на ПСН: в обоих случаях налог рассчитывается на основании возможного дохода по определенному виду деятельности. Поэтому, с некоторой натяжкой, можно применять этот подход и к патенту.

Так вот, Минфин считает, что если индивидуальный предприниматель осуществляет только виды деятельности, переведенные на уплату ЕВНД, то он не обязан подавать декларацию по НДФЛ.

Увы, но многие ИФНС ориентируются на те коды ОКВЭД, которые предприниматель заявил при регистрации. И если среди них есть только те, на которые получен патент, то с большой вероятностью, требовать нулевую отчетность от ИП не будут. Но если кодов ОКВЭД заявлено несколько, да еще и некоторые из них не вписываются в рамки ПСН, то безопаснее по ним отчитаться, сдав нулевую отчетность.

Как это выглядит на практике? Например, предприниматель хочет получить патент на парикмахерские и косметические услуги. Этому виду деятельности соответствует код ОКВЭД 96.02, который ИП указал в заявлении Р21001. Другие коды не заявлены, поэтому ИФНС не может требовать деклараций вне ПСН.

Но если, кроме 96.02 предприниматель впишет в заявление другие коды, то налоговая инспекция будет ждать по ним отчета. Ведь это общая практика – сдача нулевых деклараций при отсутствии деятельности.

Следующий вопрос – по какой форме сдавать нулевую декларацию? Если ИП не подавал уведомление о переходе на УСН, то считается, что другие заявленные виды деятельности он совмещает с ОСНО. А на этом режиме предприниматели сдают две декларации: по НДС и НДФЛ.

Если же после регистрации ИП не только оформил патент, но и подал уведомление о переходе на упрощенку, то он должен сдавать декларацию по УСН. При отсутствии другой деятельности, кроме патентной, она будет нулевой.

Что касается единой упрощенной декларации, то она может подаваться, если ИП не только не получал доходов, но и не проводил операции по расчетному счету. Кроме того, сдача ЕУД не может заменить нулевую 3-НДФЛ. единую упрощенную декларацию можно сдать только вместо нулевой по НДС или по УСН.

Какой же вывод можно сделать? Если предприниматель указал при регистрации несколько кодов ОКВЭД, и только по некоторым он получил патент, то надо сдавать нулевые отчеты в рамках УСН или ОСНО. И поскольку нулевая декларация по упрощенке сдается всего раз в год, и она довольно простая, предпринимателю лучше после регистрации перейти на УСН и совмещать этот режим с ПСН.

Бесплатное бухгалтерское обслуживание от 1С

Отчетность ИП на патентном режиме (с работниками)

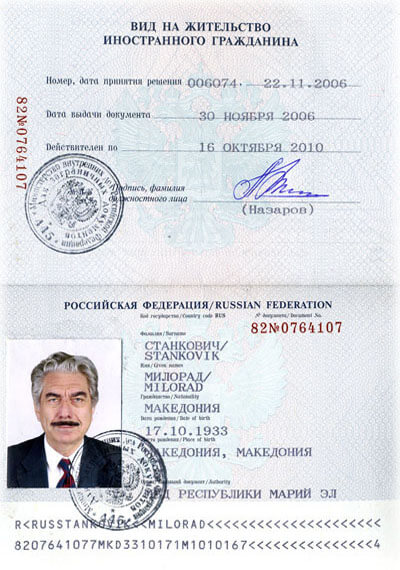

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Патент выдается только индивидуальному предпринимателю налоговым органом по месту постановки индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения.

Патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года.

При применении патентной системы налогообложения индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера. При этом средняя численность наемных работников не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем.

Налоговая ставка устанавливается в размере 6 %.

Сдача отчетности в Инспекцию Федеральной налоговой службы (ИФНС):

1. Налоговая декларация НЕ СДАЕТСЯ.

2. Обязательное ведение Книги учета доходов и расходов. При нескольких патентах, книга учета ведется отдельно по каждому патенту. Книгу можно заполнять вручную либо вести ее в электронном виде, заверять ее в ИФНС не нужно.

3. 2 НДФЛ до 1 апреля следующего года (1 раз в год)

4. 6-НДФЛ предоставляют ежеквартально (не позднее I кв – 30.04; II кв – 31.07; III кв – 31.10; IV кв – 30.01).

5. ЕССС (Единый социальный страховой сбор) — ежеквартально (не позднее I кв. – 30.04; II кв. – 31.07; III кв. – 31.10; IV кв. – 30.01)

После заключения договора с первым наемным работником ИП должен зарегистрироваться во внебюджетных фондах (в ПФР — в течение 30 дней, в ФСС — в течение 10 дней)

Отчетность в Пенсионный фонд Российской Федерации (ПФР):

1. Сведения о застрахованных лицах- СЗВ-М- ежемесячно (до 15 числа каждого месяца).

2. Сведения о стаже- СЗВ-стаж и ОДВ-1- 1 раз в год до 1 марта

3.СЗВ-ТД — при приеме на работу и увольнения сотрудника – не позднее рабочего дня, следующего за днем издания приказа.

Отчетность в Фонд социального страхования (ФСС):

1. Форма 4 ФСС (по взносам «на травматизм») (ежеквартально не позднее Iкв.-20.04, II кв.-20.07, III кв. -20.10, IV кв. -20.01)

2. Заявление и справка-подтверждение основного вида экономической деятельности-до 15 апреля – ежегодно

ОПЛАТА НАЛОГОВ И ВЗНОСОВ:

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе:

1) Если патент получен на срок до 6 месяцев, — в размере полной суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

2) Если патент получен на срок от 6 месяцев до календарного года:

в размере 1/3 суммы налога в срок не позднее 25-ти календарных дней после начала действия патента;

в размере 2/3 суммы налога в срок не позднее 30-ти календарных дней до дня окончания налогового период.

Срок уплаты страховых взносов в ФОМС и ПФР с дохода, не превышающего 300 000 за 2021 год (40 874 руб.) – не позднее 31 декабря 2021 г. Взносы могут быть уплачены ежемесячно (3 406,17 руб.) или ежеквартально (10 218,50 руб.) до 31 числа текущего месяца фиксированными платежами.

Рекомендуемый период оплаты — квартал. Сроки поквартальной оплаты:

1 квартал — до 31 марта; 3 квартал — до 30 сентября;

2 квартал — до 30 июня; 4 квартал — до 31 декабря

Срок уплаты страховых взносов с дохода, превышающего 300 000 за 2021 год – не позднее 1 апреля года, следующего за истекшим расчетным периодом.

4) НДФЛ 13% за сотрудников (удерживаются в день выдачи зарплаты). Перечислить 13% не позднее дня, следующего за днем фактической выплаты работнику, от зарплаты сотрудника

5) Взносы в ПФР за работников (платятся ежемесячно не позднее 15-го числа следующего месяца). ИП-работодатели применяют пониженные ставки страховых взносов за работников во всех видах патентной деятельности, кроме сдачи в аренду недвижимости, торговли и общепита (без взносов в ФФОМС и ФСС).

Следует обратить внимание на то, что гл. 26.5 НК РФ, регулирующая ПСН, не содержит положений, предусматривающих возможность уменьшения стоимости патента на страховые взносы на обязательное страхование, в связи с чем сумма налога по ПСН не уменьшается на сумму страховых взносов, рассчитанных исходя из стоимости страхового года

Особенности работы на патенте

Согласно законодательству индивидуальный предприниматель для своей работы может выбрать тот или иной режим налогообложения. Одним из популярных решений является работа с использованием патента.

Согласно законодательству индивидуальный предприниматель для своей работы может выбрать тот или иной режим налогообложения. Одним из популярных решений является работа с использованием патента.

При регистрации предпринимательской деятельности можно выбрать работать ИП на патенте. Однако, если этого не было сделано сразу, такой переход можно осуществить уже в процессе работы.

Фактически отчетность ИП на патенте означает, что бизнесмен платит свои налоги не по факту, а делает это авансом. Сумма, которую необходимо заплатить, определяется нормативным актом местных органов власти.

Связано это с тем, что ожидаемая годовая величина дохода от ведения того или иного вида бизнеса сильно зависит от конкретных условий ведения деятельности.

Например, на основе проведённых статистических исследований было выяснено, что предприниматели, которые оказывают разного рода косметические, а также парикмахерские услуги имеют различную среднюю величину в регионах России. В Москве она составляет в год 990 тысяч руб., а, например, в Калуге эта величина равна 270 тысяч. Если эту деятельность ведёт предприниматель на патенте, то его цена в указанных городах будет различаться в соответствии с этими цифрами.

Возможность воспользоваться такой системой налогообложения предоставляется только для предпринимателей — физических лиц. Сроки сдачи отчетности ИП на патенте не предусматриваются законодательством. Если общество с ограниченной ответственностью захочет воспользоваться особенностями упрощенного режима налогообложения, то есть возможность перейти на ЕСНВ, которая обладает схожими особенностями.

При определении цены учитываются дополнительные параметры:

количество сотрудников предприятия;

наличие автотранспорта и количество используемых единиц техники;

если это необходимо для проведения деятельности, важно, сколько точек предоставления недвижимости имеется у индивидуального предпринимателя;

количество торговых площадей.

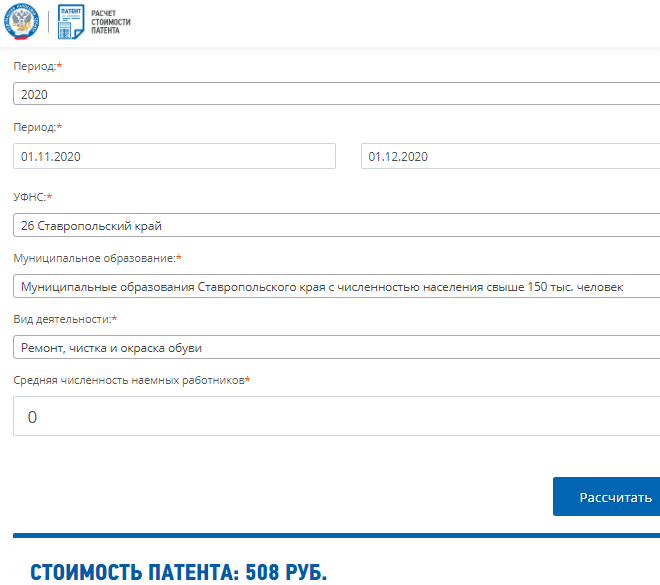

Федеральная налоговая служба позволяет на своём сайте узнать, какую ожидаемую величину платы за патент следует ожидать. Для этого потребуется указать наименование территориальной единицы, где будет располагаться бизнес, отметить вид планируемой предпринимательской деятельности.

Допустим, патент нужен индивидуальному предпринимателю для работы на территории Москвы. Предположим, он планирует деятельность на территории Алексеевского муниципального округа. Пусть речь идёт об открытии парикмахерской. Предполагаемый срок действия документа составляет полгода. В этом случае искомая сумма составит 29700 руб. Поскольку патент рассчитан на шесть месяцев, выплату необходимо осуществить в два приёма:

- не позднее окончания девяностодневного срока должны быть оплачены 9900 рублей;

- оставшаяся часть (она равна 19800 рублей) предоставляется предпринимателем не позже даты окончания действия выданного патента.

При этом не нужна налоговая отчетность, патент не обязывает ИП составлять и сдавать отчётность.

Новые условия работы на льготных системах налогообложения

Напомним, что ИП в России работают не только на общей системе (ОСНО), но и на льготных режимах с пониженной ставкой. Правда, в 2021 году этот выбор станет меньше, ведь такой популярный вариант, как ЕНВД, всё-таки отменили. Рассмотрим подробнее изменения в налогообложении ИП по каждому режиму.

Патентная система налогообложения

Сначала разберёмся, что нового внесли в ПСН, ведь именно эту систему Минфин считает достойной заменой ЕНВД. Действительно, налог на патентном режиме тоже не зависит от реального дохода предпринимателя, а при его расчёте учитываются физические показатели.

Однако ПСН существенно проигрывает вменёнке по ряду причин:

- установлен лимит по годовому доходу и количеству работников: 60 млн рублей и 15 человек соответственно;

- виды деятельности на ПСН очень детализированы: например, на ЕНВД можно было выбрать общее направление «бытовые услуги», а патент придётся оформлять на каждую услугу в отдельности;

- с 2021 года получить патент можно только на вид деятельности, прямо предусмотренный региональным законом, при этом перечень, приведённый в статье 346.43 НК РФ, из обязательного стал рекомендованным;

- лимит потенциально возможного годового дохода с 2021 года отменён, поэтому субъекты РФ вправе указывать практически любую сумму, что может привести к резкой стоимости патентов для ИП.

- 100 000 рублей в 2020 году;

- 1 220 000 рублей в 2021 году.

Также в этом субъекте РФ существенно выросли размеры потенциального дохода для парикмахерских услуг (с 300 000 до 1 270 000 рублей), для ремонта обуви (с 100 000 до 1 100 000 рублей) и многих других направлений. А самый большой доход, по мнению властей Ставрополя, должно приносить занятие медицинской или фармацевтической деятельностью – для ИП без работников это 3 230 000 рублей в год.

Мы рассчитали стоимость патента на ремонт обуви в Ставрополе с помощью калькулятора ФНС. И действительно, стоимость патента на месяц по этому направлению выросла в 11 раз. На период с 01.11.20 по 01.12.20 патент стоил 508 рублей.

А на период с 01.01.21 по 01.02.21 уже 5 786 рублей!

Однако, как видно из закона Ставропольского края № 126-кз, региональные акты могут свести эти плюсы на нет. Ведь если стоимость патента вырастет в несколько раз, то возможность учесть перечисленные страховые взносы не очень повлияет на такую высокую налоговую нагрузку.

Если вы планируете с 2021 года работать на ПСН, надо заранее узнать стоимость патента в налоговой инспекции по месту деятельности. Ориентироваться только на калькулятор ФНС не стоит, потому что в него продолжают вносить изменения.

Упрощённая система налогообложения

Основные изменения на УСН с 2021 года – это увеличение лимитов, разрешающих применение этого режима:

- до 200 млн рублей по годовому доходу;

- до 130 человек по средней численности.

Однако тем, кто превысит обычные лимиты УСН (150 млн рублей и 100 человек), придётся платить налог по более высоким ставкам. Все подробности с примерами есть в этой статье.

Налог на профессиональный доход

Режим НПД предназначен, в первую очередь, для легализации самозанятых граждан, но работать на нём могут также ИП. Основной плюс этого режима – возможность не платить взносы на своё пенсионное страхование

А это важно для тех предпринимателей, которые не получают от своего бизнеса достаточного дохода

Налог на профдоход вводился по регионам постепенно, в качестве эксперимента. Но в 2021 года этот режим станет действовать по всей России, при желании на него можно перейти, не прекращая статус ИП. Главное – не забыть в течение 30 дней после регистрации в качестве плательщика НПД отказаться от другого льготного режима, если вы его применяли.

ЕСХН

Единый сельхозналог – специфическая система, которую применяет не так много ИП: сельхозпроизводителей и тех, кто оказывает им некоторые услуги. Изменений на ЕСХН с 2021 года практически нет, кроме одного. Освобождение от НДС теперь могут получить те плательщики сельхозналога, чей доход за предыдущий год не превышает 80 млн рублей (год назад лимит составлял 90 млн рублей).

Какие доходы учитываются для ПСН

Дело в том, что ПСН применяется не ко всем возможным направлениям бизнеса предпринимателя, а только к определённым видам деятельности. Конкретный их перечень устанавливают региональные законы. Если кратко, то это розничная торговля, общепит, многие бытовые услуги и некоторые производственные направления.

А вот на таких системах налогообложения, как основная и упрощённая, все доходы от разных видов деятельности учитываются в общей сумме. Поэтому ОСНО и УСН (упрощёнка за некоторым исключением) применяются ко всем полученным доходам, без разделения по направлениям бизнеса.

Как это может выглядеть на практике? Например, предприниматель открыл небольшое производство строительных материалов, а кроме того, оказывает услуги по ремонту помещений. Если он выберет упрощённую систему, то доходы от производства и от ремонтных услуг попадают в общую налоговую базу, что отражается в одной декларации по УСН.

Если же ИП захочет перейти на ПСН, то патент он сможет получить только на услуги по ремонту, а доходы от производства должны учитываться отдельно, в рамках УСН или ОСНО. В этом случае необходимо вести раздельный учёт доходов при совмещении двух налоговых режимов. Бухгалтеры с таким учётом хорошо знакомы, да и Минфин не раз давал соответствующие рекомендации.

Должен ли ИП на ПСН сдавать нулевые декларации

Логику ИФНС вполне можно понять. Зарегистрированный индивидуальный предприниматель часто выбирает несколько кодов ОКВЭД, и налоговая инспекция не знает, ведёт он по ним деятельность или нет. Но ведь отчитываться надо даже при отсутствии доходов, для чего сдают нулевые декларации.

Предположим, ИП хочет заниматься фотографией, поэтому в заявлении Р21001 он указал код ОКВЭД 74.20. По этому виду деятельности он может получить патент, который так и называется: «Услуги в области фотографии». В дальнейшем ИП планирует расширять сферу бизнеса, поэтому в заявление вписал также другие коды ОКВЭД, на которые патент получить нельзя.

ИФНС видит, что по одному коду ОКВЭД (услуги фотографа) предприниматель получил патент, то есть платит налог. А что с остальными кодами? Может быть, по ним тоже получены доходы, но отчёта нет и налог не исчислен?

В таком случае ИП должен отчитаться, подав декларацию вне режима ПСН. Если доходы по этим кодам ОКВЭД получены, то надо вести раздельный учёт, если доходов нет, то сдать нулевую декларацию.

Если же предприниматель указал только один код ОКВЭД (в нашем примере – 74.20), и по нему он оформил патент, то налоговая понимает, что никакой другой деятельности нет и не планируется. А значит, и отчитываться не за что.

Примерно такой же подход существовал по отношению к уже отменённому режиму ЕНВД. Вменёнка тоже применялась только для некоторых видов деятельности. В частности, в письме от 30.11.2011 N 03-11-11/297 Минфин отвечал, что если ИП осуществляет только виды деятельности, переведённые на уплату ЕВНД, то он не обязан подавать декларацию по НФДЛ.

Что касается формы нулевой декларации, то она зависит от того, перешёл ИП на УСН или нет. Если уведомление о переходе было своевременно подано, то надо сдавать одну декларацию в год – не позднее 30 апреля за прошедший налоговый период.

Но если предприниматель не сообщал о переходе на УСН, то он должен отчитываться в рамках общей системы налогообложения. А на ОСНО сдают две разных декларации – по НДС и по НДФЛ. Причём, декларация по НДС сдаётся ежеквартально и в электронном виде, заверенная ЭЦП. Вместо неё можно сдавать более простую декларацию ЕУД, но только в случае, если предприниматель не проводил операции по расчётному счёту.

Отчетность ИП на патенте с работниками

Когда предприниматель решает нанять персонал для ведения своей деятельности, у него возникают обязательства налогового агента относительно своих подчиненных. Более того, отчетность ИП на патенте с работниками в 2021 году представляет собой следующее:

- справка о среднесписочной численности персонала, 2-НДФЛ, 6-НДФЛ, ЕРСВ. Отмеченные формы подаются в локальную службу ФНС РФ;

- формы СЗВ-М и СЗВ-ТД. Заполненные бланки должны быть своевременно направлены в ПФ РФ;

- форма 4-ФСС направляется в фонд соцстраха.

Важно подчеркнуть, что ввиду массового перевода подачи отчетности в электронный формат, ИП получают преимущество в качестве возможности предоставления отчетности на бумажных носителях ввиду небольшого количества штата (для тех субъектов, в чьем штате свыше 25 человек, актуально направление отчетности только в электронном варианте). Тем не менее, предприниматели все чаще используют электронный формат передачи документации

Если ИП ведет несколько направлений деятельности, включая патент, отчетность по иным режимам налогообложения придется подавать своевременно.

Преимущества и недостатки подачи отчетности ИП на патенте

К преимуществам патентного режима для ИП уместно отнести следующие аспекты:

- отсутствие необходимости в подачи отчетности по ПСН-налогу;

- нет потребности направлять отчетность в госфонды только за себя;

- предприниматели не должны оформлять электронную подпись и приобретать программное обеспечение для подачи отчетности в электронной форме. Исключением является отчетность по НДС в случаях, определенных законодательством.

Однако к недостаткам регистрации на ПСН для ИП относятся такие позиции:

- необходимо подавать нулевые декларации по упрощенке и по НДФЛ, если это актуально в конкретном случае;

- в случае, когда в деятельности применяется объект, облагаемый налогом, за него следует отдельно выплачивать налог и направлять соответствующую отчетность. Это относится, например, к месторождениям полезных ископаемых или транспорту;

- потребуется направлять отчетность в Росстат в предусмотренных законодательством случаях;

- обязательства по направлению отчетности ИП на патенте, которые имеют наемный персонал, аналогичны обязательствам для других режимов налогообложения.

Перед переходом на ПНС субъекты должны оценить индивидуальные особенности своего бизнеса и определить, уместен ли такой переход.