Рассказываю, как правильно ип нанять работника

Содержание:

- Что делать после регистрации ИП

- Как ИП оформить работников? Какой вид контракта выбрать?

- В каком из случаев будет уместно заключение определенного варианта?

- Нормами какого законодательства происходит регулирование?

- Вносятся ли сведения по договорам в трудовую книжку?

- Необходимо ли вносить страховые взносы за персонал в государственный бюджет?

- Каковы социальные гарантии, которые предоставляются работодателем членам персонала?

- Основания для уменьшения НДФЛ

- Начисление зарплаты

- В какие сроки нужно зарегистрироваться

- Плюсы и минусы

- Если вы — индивидуальный предприниматель

- Процедура официального оформления

- Открытие ИП: сколько может быть работников и как их оформлять

- Шаг 2. Изучите учредительные документы

- Порядок снятия с учёта индивидуального предпринимателя

- Как ИП принять на работу сотрудника

- Составление трудового договора между ИП

Что делать после регистрации ИП

Ниже описана основная часть того, что нужно начать делать после того, как вы получили статус ИП.

Изготовление печати

Законодательством РФ ИП разрешено работать без печати. Тем не менее в финансово-хозяйственной деятельности предпринимателя встречаются ситуации, при которых без печати не обойтись.

Например, ИП-работодатель обязан оформлять трудовые договоры с работниками и заполнять их трудовые книжки. Кроме этого, потребуется печать и при оформлении бланков строгой отчётности.

И таких случаев в деятельности ИП может быть множество. Поэтому мы рекомендуем изготовить печать. Времени и средств потребуется немного, а её наличие может значительно облегчить жизнь.

Постановка на учёт в фонды

Предлагаем рассмотреть последовательность и некоторые особенности постановки на учёт во внебюджетные фонды вновь созданного ИП. После регистрации бизнеса налоговая самостоятельно подает сведения о новом ИП в ПФР и ФСС для постановки на учет.

Регистрироваться в ФФОМС отдельно не нужно, т.к. всеми вопросами ФФОМС сейчас занимается ПФР.

Если ваше ИП — без сотрудников, то вставать на учёт в ФСС не нужно. Зарегистрироваться в ФСС в качестве работодателя нужно в течение 30 дн. после приёма первого сотрудника. Для этого потребуется представить следующие документы:

- паспорт;

- ИНН;

- выписку из ЕГРИП;

- трудовой договор;

- трудовую книжку сотрудника.

Подать документы вы можете:

- лично в территориальном отделении ФСС;

- направив документацию заказным письмом по почте;

- направив заявление онлайн через портал Госуслуг (при наличии ЭЦП).

Документы представляются в виде заверенных копий. Если подаёте лично, то копии можете заверять собственноручно и подтверждать это печатью ИП. Если бумаги направляются в виде почтового отправления или онлайн, то требуется их нотариальное заверение.

Получение лицензий

Определённые виды деятельности требуют обязательного лицензирования. Например, частная охранная, образовательная или медицинская деятельность. С полным перечнем вы сможете ознакомиться в ст. 12 Закона №99-ФЗ «О лицензировании отдельных видов деятельности» от 04.05.2011. Если вид деятельности вашего ИП указан в этом списке, то получение лицензии обязательно.

Установка кассового аппарата

Необходимость использования ККМ зависит от нескольких факторов:

- применяемой системы налогообложения;

- вида деятельности.

Государство поэтапно вводит обязанность применения онлайн-кассы для различных категорий индивидуальных предпринимателей. Осталось мало видов деятельности, кому касса не нужна.

Перейти к услуге Перейти в сервис

Как ИП оформить работников? Какой вид контракта выбрать?

Если существует возможность заключения двух разных видов контрактов между сотрудником и работодателем, необходимо рассмотреть, в каких случаях допустимо использовать тот или иной из них.

В каком из случаев будет уместно заключение определенного варианта?

Если работа одного вида будет выполняться сотрудником достаточно длительный период времени, заключают трудовой контракт.

Если же работа предусматривает выполнение сотрудником конкретной работы, которая еще и ограничена во времени – заключают гражданско-правовой договор.

Нормами какого законодательства происходит регулирование?

Оформление сотрудников в ИП по трудовому договору регулируется Трудовым кодексом РФ, а гражданско-правового, соответственно – Гражданским кодексом.

Вносятся ли сведения по договорам в трудовую книжку?

Если сотрудник был оформлен работодателем по трудовому договору, то сведения о его трудоустройстве обязательно вносят в его трудовую книжку. А вот если между сотрудником и работодателем заключен гражданский контракт – в трудовую книжку запись не вносят.

Необходимо ли вносить страховые взносы за персонал в государственный бюджет?

Медицинское страхование, пенсионное страхование и социальное страхование являются обязательными взносами при оформлении соискателя в индивидуальное предприятие посредством контракта. Также все взносы требуется вносить за работника, если сотрудничество происходит по гражданско-правовому договору, кроме выплат социального страхования, если только это условие не оговорено гражданским договором, который был заключен.

Каковы социальные гарантии, которые предоставляются работодателем членам персонала?

В соответствии с положениями контракта производится:

- регулярная выплата работнику его заработной платы,

- оплата больничных листов,

- оплачиваемый ежегодный отпуск,

- выплата пособия в связи с увольнением работника по инициативе работодателя,

- гарантия необходимых условий для рабочей деятельности.

При заключении гражданско-правового договора его условия оговариваются работодателем и наемным работником, и могут не содержать те пункты, которые являются обязательными при составлении контракта. То есть в договоре должны быть только те условия, которые будут устраивать обе стороны.

Основания для уменьшения НДФЛ

В ряде случаев граждане могут воспользоваться правом на налоговые вычеты — уменьшения размера удерживаемого НДФЛ. Например:

- несовершеннолетние дети на иждивении (стандартные вычеты);

- покупка квартиры или строительство дома (имущественные вычеты);

- авторские вознаграждения, доходы от предпринимательства, деятельность частнопрактикующих нотариусов, адвокатов, врачей и т. д. (профессиональные вычеты);

- расходы на обучение, лечение, благотворительность, пенсионное страхование (социальные вычеты);

Для получения вычета плательщик НДФЛ по завершению года должен лично обратиться в налоговую инспекцию. Или к работодателю, который тоже имеет право предоставить ему такой вычет по сведениям из налоговой.

Получить налоговый вычет на несовершеннолетних детей может любой из родителей. Для этого ему достаточно подать заявление по месту работы с просьбой предоставить такой вычет. Работодатель обязан удовлетворить просьбу.

Начисление зарплаты

После подписания договора отправьте работника в банк, чтобы ему сделали карту в рамках вашего зарплатного проекта. Размер минимальной заработной платы на полную ставку, которая должна приходить работнику на карту составляет 330 рублей. А если вам нужно оформить работника на пол ставки или на ¾ ставки, вы рассчитываете сумму минимальной зарплаты пропорционально занятости сотрудника.

В случае найма по договору подряда сумма вознаграждения оговаривается в каждом конкретном случае.

В качестве мотивации большинство фирм используют системы премирования. Поощрение сотрудников в Беларуси производится на усмотрение работодателя.

При ненадлежащем выполнении обязанностей или причинении ущерба фирме наниматель имеет право применить к работнику меры дисциплинарного взыскания, согласно трудовому кодексу РБ.

В договоре подряда также можно предусмотреть штрафные санкции для подрядчика. Здесь величину взыскания наниматель/заказчик обозначает сам.

Отчисления в бюджет на работника

При заключении трудового договора наниматель становится налоговым агентом работника. Кроме налогов, работодатель обязан делать отчисления за сотрудников в ФСЗН и страховую. Если трудовые отношения оформляются гражданско-правовым договором, то за вышеназванные отчисления в бюджет отвечает подрядчик.

Важно! Все отчисления в бюджет имеют свои правила и сроки. Поэтому мы советуем для ведения зарплатных вопросов нанимать профессионального бухгалтера

Сотрудники компании Консалт оказывают услуги по ведению бухгалтерии и кадровому уечту, в том числе по сдаче необходимых отчетов в государственные органы.

Резюме

Процедура оформления сотрудника на работу к ИП или юридическому лицу включает много этапов. Мы постарались раскрыть в статье основные моменты оформления трудовых отношений. Если у вас остались вопросы, задавайте их специалистам компании Консалт.

Обновление — Март 2020

В какие сроки нужно зарегистрироваться

Наняв своего первого сотрудника, вы обязаны зарегистрироваться только в ФСС — остальные фонды получат данные от налоговой без вашего участия. Соответственно, для ПФР и ФОМС нет ни сроков регистрации, ни ответственности за их несоблюдение

Однако важно вовремя начать уплачивать взносы, сроки и реквизиты для их уплаты можно получить в налоговой

Встать на учет в ФСС в качестве работодателя нужно в двух случаях: если с работником заключен трудовой договор и если договор гражданско-правовой, но в нем предусмотрено, что взносы за сотрудника уплачиваете вы. Зарегистрироваться в ФСС нужно в течение 30 дней с момента подписания договора с сотрудником. За пропуск этого срока установлен штраф в размере 5000 руб. (при просрочке до 90 дней) или 10 000 руб. (при более длительном нарушении).

Плюсы и минусы

При оформлении ИП в ООО на официальной основе преимуществами являются следующие моменты:

- Возможность совмещения двух видов деятельности. Гражданин может одновременно получать доход от своей предпринимательской деятельности и при этом иметь стабильный заработок как сотрудник организации. Например, у человека может быть собственный магазин, в котором торговлю ведут наемные работники. Этот магазин приносит ему прибыль (доход от предпринимательской деятельности). При этом у самого гражданина нет необходимости присутствовать в магазине, что дает ему возможность дополнительно осуществлять профессиональную деятельность в какой-нибудь организации на позиции рядового сотрудника. В итоге у него появляется два источника дохода.

- Наличие «подушки безопасности». В нашей стране положение мелкого и среднего бизнеса достаточно нестабильное. ИП в большинстве случаев борются за выживание. При отсутствии у предпринимателя иных источников доходов, кроме его бизнеса, существует вероятность оказаться в тяжелом финансовом положении при банкротстве. По этой причине наличие дополнительного источник дохода является хорошей страховкой.

- Непрерывность трудового стажа. В случае потери основного места работы (увольнение, сокращение, иные причины) у гражданина не прерывается трудовой стаж, поскольку он продолжает числиться как индивидуальный предприниматель.

- Возможность делового взаимодействия. Такая возможность возникает, если гражданин является сотрудником организации, деятельность которой напрямую связана с направлением его предприятия. Он может оказывать своей организации услуги. Способ оформления взаимодействия — договора подряда. Налог с дохода — 6% (способ получения дохода — предпринимательская деятельность, а не заработок сотрудника организации).

Минусов от работы ИП у ООО нет. Единственным минусом можно назвать необходимость самостоятельной подачи отчетности, но эта необходимость обусловлена самим фактом существования ИП и не связана с наймом на работу в постороннюю организацию. Если гражданину невыгодно существование ИП, он может ликвидировать его и продолжать работать в организации на позиции сотрудника. В этом случае все стандартные удержания за него по ставке в 13% будет производить бухгалтерия предприятия.

Если же говорить об оформлении ИП в ООО условно (гражданско-правовой договор), то, напротив, количество минусов будет значительно превышать количество положительных моментов. К плюсам можно отнести только возможность не подчиняться трудовому распорядку, режиму рабочего времени и сокращению размера налоговых платежей (6% вместо 13%). Также плюсом является возможность совмещения разных видов деятельности (своя предпринимательская деятельность, работа по договору подряда). Остальные нюансы подобных трудовых взаимоотношений являются исключительно отрицательными:

- личная ответственность ИП своим имуществом;

- самостоятельная уплата обязательных взносов;

- самостоятельная сдача отчетности;

- отсутствие социальных гарантий.

В данной ситуации плюсы есть только у работодателя, который получает прибыль за произведенные ИП работы по договору подряда и при этом не несет никакой ответственности за работника с трудовой точки зрения. Подобная схема взаимодействия часто применяется риэлторскими агентствами, организациями по грузоперевозкам, таксопарками и т.д.

РЕЗЮМЕ

- Любой индивидуальный предприниматель может стать штатным сотрудником ООО без ограничений. Эти формы трудоустройства независимы друг от друга.

- Как ИП, гражданин обязан уплачивать обязательные вносы в пенсионный фонд и фонд медицинского страхования, а также налог от своего предпринимательского задекларированного дохода по используемой системе налогообложения.

- Зарплата в качестве наемного работника не входит в предпринимательский доход, поскольку с не уже отчислен подоходный налог в 13% и обязательные взносы.

- Преимущества и гарантии наемной работы обеспечены Трудовым Кодексом РФ – оплата больничных, ежегодный отпуск, охрана труда и пр.

- Дополнительный преимуществ предпринимательство для наемного работника не дает.

- Предпринимательская деятельность не должна мешать выполнению должностных обязанностей наемного работника.

- За свои предпринимательские доходы ИП несет ответственность перед государством самостоятельно, а за доходы, полученные в ООО, отчитывается работодатель.

Если вы — индивидуальный предприниматель

На вопрос о том, нужен ли предпринимателю юридический адрес, отвечает п.3 ст. 8 закона №129-ФЗ, в котором написано, что ИП регистрируется по месту жительства.

ИП без сотрудников

Если вы работаете без сотрудников, то, скорее всего, оказываете услуги и встречаетесь с клиентами на нейтральной или на их территории. Тогда офис снимать необязательно. Жилищный кодекс разрешает заниматься бизнесом в собственном жилье. Главное, не нарушать права и интересы соседей.

Например, вы — самозанятый столяр, по будням и иногда по выходным шуруете рубанком и орудуете стамеской. Временами стоит неимоверный грохот, всё в стружке и древесной пыли. Для таких занятий нужен как минимум гараж, а в идеале — отдельная мастерская или цех в промзоне, но никак не квартира в девятиэтажке.

Вывод: квартира идеально подойдёт, если вы оказываете услуги, и у вас нет шумного и пыльного производства.

ИП с сотрудниками оказывает услуги

Если вы оказываете услуги, для которых не требуется офис, но нанимаете сотрудников — оформите их надомниками. В этом случае в трудовом договоре укажите домашний адрес сотрудника как место работы. Это регулируется 49 главой Трудового кодекса. Несмотря на то, что сотрудники работают у себя дома, нужно соблюдать нормы трудового законодательства, включая безопасные условия труда и обеспечение рабочими инструментами.

Как учесть расходы на содержание домашнего офиса

Учитывать затраты можно только на УСН «Доходы минус расходы». Но придётся доказать налоговой, что эти расходы предпринимательские, а не личные. У вас могут попросить подтверждающие документы.

Рассмотрим основные виды расходов и оценим шансы их зачесть.

Коммунальные услуги. По мнению контролирующих органов, оплата коммунальных услуг — прямая обязанность собственника помещения. Это не зависит от того, используется оно для бизнеса или нет. Разъяснения по этому поводу содержит письмо ФНС РФ по г. Москве от 21.06.2006 № 18-12/3/53855. Поэтому услуги ЖКХ в расходы УСН не принимаются.

Связь. С телефоном непросто: детализация разговоров вряд ли объяснит, звонили вы по работе или просто болтали со знакомым. А вот с интернетом может получиться. Если у вас уже действует договор с провайдером, расторгните его и перезаключите от имени ИП

Но обратите внимание на то, что для предпринимателей действуют другие тарифы, обычно более дорогие. Поэтому посчитайте, окупятся ли расходы на интернет за счёт снижения на них налога УСН

Основные средства, оборудование и инструменты. Для домашних офисов это чаще всего компьютеры, оргтехника, мебель, прочее оборудование. Если вы купили их сразу после регистрации ИП, у налоговой не должно возникнуть вопросов к вашим расходам. Главное, чтобы было очевидно, как вы используете это имущество в своей работе. В этот же пункт можете внести траты на ПО или подписку на сервисы, необходимые для ведения бизнеса.

Что если прописка и реальное место работы ИП не совпадают? Ничего страшного. Местом регистрации ИП остаётся его квартира или дом. По этому адресу будут приходить письма от госорганов. Главное, вовремя на них реагировать, чтобы не допускать просрочек и штрафов.

Но есть особые ситуации. Если вы ведёте бизнес в другом городе или регионе и хотите применять ПСН, нужно дополнительно встать на учет в налоговой по месту ведения деятельности. Причина в том, что расчёт налогов по этим режимам зависит от региона.

Процедура официального оформления

Перед тем как оформить сотрудника на работу в ИП, следует внимательно изучить требования госорганов, чтобы допустить нарушений и не столкнуться со штрафными санкциями.

Пошаговая инструкция основана на нормах Трудового кодекса:

- Подписать договор с сотрудником следует на протяжении трех рабочих дней с момента его выхода на работу.

- С локальной нормативной документацией человека надо знакомить под подпись. К таким документам относятся внутренние правила, служебные инструкции, положения по работе с персональными данными, по оплате труда.

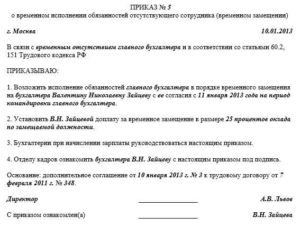

- Необходимо издать приказ формы № Т-1 с указанием должности, на который принимается работник.

- Личная карточка оформляется в формате № Т-2 (типовые формы доступны для скачивания на веб-сайте Роструда).

- Обязательно вносится запись в трудовую книжку.

Если ИП впервые заключает соглашение о найме сотрудника, ему следует зарегистрироваться в ФСС как работодателю. Отдельная постановка на учет в ПФР не требуется, поскольку необходимую информацию в фонд передают налоговики.

Важно! Микропредприятия, где менее 15 сотрудников, могут заключать типовые договора по утвержденной форме. Документ заменяет ряд локальных актов.. Все вышеперечисленные действия осуществляются исключительно после написания будущим сотрудником заявления, в котором содержится просьба о приеме на работу и указание должности

Все вышеперечисленные действия осуществляются исключительно после написания будущим сотрудником заявления, в котором содержится просьба о приеме на работу и указание должности.

Особое внимание нужно уделить трудовому соглашению с новым сотрудником. Человек считается принятым на работу лишь после заключения данного договора

На основании копии документа ИП регистрируется во внебюджетных фондах.

В договоре прописываются:

- реквизиты обеих сторон полностью;

- место работы и должность, а также служебные функции работника;

- дата начала действия договора, а для срочных соглашений — еще и окончания;

- особенности режима работы и отдыха;

- механизм оплаты труда.

Работодатель вправе включить в соглашение другие пункты по своему желанию. Это касается материальной ответственности, соблюдения коммерческой тайны и прочих нюансов.

Скачать трудовой договор

DOC-файл

Открытие ИП: сколько может быть работников и как их оформлять

Открытие любого нового предприятия требует подготовки документов и определенных действий. ИП — тоже новый субъект хозяйствования, и при его открытии также необходимо соблюдение пунктов закона. Сегодня открыть ИП в России просто, нужно собрать документы: заявление, копию паспорта, квитанцию об оплате пошлины. Регистрируют ИП исполнительные органы, а данные поступают в налоговую инспекцию того района, где он прописан.

Если при открытии предприятия ИП намеревается взять наемных работников, он должен быть готовым нести за них ответственность — платить за них налоги и взносы, а также отчитываться. Но, прежде всего, ему нужно будет правильно оформить каждого нового сотрудника (ст. 22 ТК РФ).

Согласно закону, если открывать ИП с УСН и ЕНВД, то можно нанимать не более 100 работников, при патенте — до 15, с общей системой (ОСНО) — сколько угодно. Напомним, общая система налогообложения устанавливается предпринимателю с момента попадания его в реестр налогоплательщиков (ЕГРН), если при открытии ИП не написал соответствующее заявление. Это самый сложный налоговый режим, но он позволяет принять в штат неограниченное количество сотрудников.

Возможность открыть бизнес с наемными работниками для ИП — это значит воспользоваться трудом других людей по официальному праву нанимателя, предусмотренному законом. Сюда входит, в первую очередь, заключение договора. Для оформления будущий работник должен принести паспорт, трудовую книжку, воинский билет, диплом или другие документы об образовании. Далее он пишет заявление о принятии на работу и подписывает договор. В типовом договоре указывают:

- персональные данные работодателя и его банковские реквизиты;

- ФИО сотрудника и данные его паспорта;

- должность принятого на работу;

- права и обязанности сторон;

- дату и срок заключения;

- рабочий график;

- размер зарплаты и доплат;

- способ оплаты (наличными или на карту).

После принятия в штат нового члена команды индивидуальный предприниматель составляет приказ о приеме на работу, знакомит с особенностями сотрудничества с ИП. Также работник должен знать суть нормативных документов об охране труда и трудовой дисциплине. ИП обязан открыть на человека рабочую карточку и сделать запись в трудовой книжке.

После открытия бизнеса ИП может заключить с человеком также гражданско-правовое соглашение на временное или проектное сотрудничество — например, на верстку и подготовку к печати двух каталогов продукции. В этом случае данные о сотруднике не нужно отправлять в ФСС (Фонд социального страхования), тогда как в Пенсионном фонде его регистрировать обязательно.

Шаг 2. Изучите учредительные документы

В первую очередь обратите внимание на название работодателя. Типичная ошибка: в кадровых документах наименование работодателя указано не в соответствии с учредительными документами

Например, в уставе прописано полное и сокращенное наименование, а в кадровых документах — только полное или только сокращенное наименование работодателя

Типичная ошибка: в кадровых документах наименование работодателя указано не в соответствии с учредительными документами. Например, в уставе прописано полное и сокращенное наименование, а в кадровых документах — только полное или только сокращенное наименование работодателя.

Изучите в учредительных документах вопрос о полномочиях по принятию решения о заключении, расторжении трудовых договоров, по утверждению локальных нормативных актов. Определите, кто является уполномоченным лицом работодателя, если это юридическое лицо.

Типичная ошибка в трудовом договоре: в учредительных документах уполномоченным лицом работодателя прописан руководитель компании, в трудовых договорах в преамбуле указывается руководитель, действующий на основании устава, а в конце трудового договора подпись со стороны работодателя проставляет начальник отдела кадров или заместитель генерального директора и т.д., то есть не сам руководитель.

Порядок снятия с учёта индивидуального предпринимателя

По существующим положениям снятие с учёта ИП, который добровольно встал на учёт в органы ФСС, происходит в случаях:

- если за соответствующий календарный год имеет место неуплата суммы начисленных страховых взносов до 31 декабря текущего года

- страхователь в добровольном порядке обращается в фонд с необходимым заявлением

По новым требованиям индивидуальный предприниматель может быть снят с учёта, если его деятельность прекращена, и об этом имеется соответствующая запись в ЕГРИП. Датой прекращения взаимоотношений ИП с фондом будет являться дата завершения деятельности. В этом случае обращаться в ФСС с заявлением не нужно, фонд сам снимет страхователя с учёта.

Если же индивидуальный предприниматель хочет подать соответствующее заявление в фонд, то он может это сделать в письменной или электронной форме. Если документы будут направляться по средствам почтового отправления, то обязательным является наличие копии документа, удостоверяющего личность (паспорта). Если заявление подается страхователем через единый портал в электронной форме, то предоставление паспорта не нужно.

К заявлению о снятии с учёта, подаваемое уполномоченным представителем, необходимо обязательное наличие паспорта последнего.

Как ИП принять на работу сотрудника

Подпишитесь на наш канал на YouTube!

Индивидуальный предприниматель имеет возможность принимать на работу сотрудника, согласно нормам Трудового кодекса. Процедура не существенно отличается от процесса приема на работу в штат организации. Есть особенности и нюансы, описанные в главе 48 Трудового кодекса РФ.

Оформление на работу: нормы закона

Обязательное требование ко всем работодателям – официальное трудоустройство работника. Трудовой договор или запись в трудовую книжку должны быть оформлены до третьего дня от начала работы сотрудника.

Нарушение данной нормы влечет за собой ответственность в рамках закона:

- Уголовная предполагает возможность лишиться свободы на 2 года или необходимость выплатить штраф в размере 200 000 рублей;

- Административная: штраф – не более 50 000 рублей, до 90 дней приостановления деятельности компании;

- Налоговая: штраф налагают проверяющие службы, его размер зависит от особенностей нарушения.

Как нанимать работника официально?

Существует несколько способов, которые позволяют нанять сотрудника: заключение договора (гражданско-правового или трудового), оформление кадровой документации, регистрация в ФСС.

Обязательным является требование в течение 30 дней зарегистрироваться в Пенсионном фонде – это требование не зависит от выбранного способа оформления на работу.

Оптимальный вариант оформления для индивидуального предпринимателя – гражданско-правовой договор. Его особенность в том, что он предполагает оформление для выполнения определенных работ или услуг, что не требует регистрации в ФСС.

Как оформить сотрудника: пошаговая инструкция

Для оформления работника требуется предоставить работодателю такие документы:

— Документ, подтверждающий личность (паспорт); — СНИЛС; — Трудовая книжка при наличии; — Диплом о получении образования или другой документ, который подтверждает квалификацию специалиста; — Документ воинского учета, если имеется.

Как это происходит?

- Первым шагом является написание заявления новым сотрудником о приеме на работу, согласно штатному расписанию.

- Оформляется трудовой договор – эта задача возлагается на работодателя, регулируется данное положение нормами статьи 57 Трудового кодекса РФ. Требуется составить 2 экземпляра – для работодателя и работника.

- Работник от работодателя получает всю информацию о правилах работы, ознакомляется с должностной инструкцией, положениями об охране труда, нормами рабочего дня и правилами распорядка.

- Работодатель оформляет документ – приказ о приеме на работу, согласно форме Т-1.

- Оформляется личная карта работника.

- В течение первой недели работодатель должен внести запись трудовую книжку работника.

Какие данные указывают в трудовом договоре?

— ФИО сторон; — График работы; — Обязанности работника; — Реквизиты; — Паспортные данные; — Данные об оплате труда; — Дата и подпись.

Выплаты за работника и работнику

Нормы законодательства регулируют необходимость каждые полмесяца выплачивать работнику заработную плату, согласно статье 136 Трудового кодекса РФ. Особенности выплат, их объемы, указываются в трудовом договоре. Процесс выплат требует обязательного ведения кадрового учета и табеля времени. Если работодатель не выплачивает заработную плату или делает это своевременно, ему грозит материальная или административная ответственность.

Если предприниматель нанимает сотрудников в определенном количестве, он, согласно закону, должен выплачивать определенные взносы. До 15 числа каждый месяц перечисляются страховые взносы, это 30% заработной платы работника, из них 22% — ПФР, 5,1% — ФОМС, 2,9% — ФСС. Если речь идет о сотруднике, с которым заключен гражданско-правовой договор, выплаты в ФСС могут перечисляться, но они не обязательны.

Если работник оформлен по трудовому договору, он имеет право на отпуск и больничный – оплачиваемые, определенное количество дней. Каждый месяц из заработной платы работника удерживается НДФЛ для перечисления в бюджет. Размер этой выплаты – 13%, перечисляется в налоговую в течение 2 дней после перечисления заработной платы работнику.

Составление трудового договора между ИП

Трудовое право постоянно совершенствуется и изменяется. Оформление обязательных для юридических лиц документов становится непосильной ношей для крупных компаний, и совсем не нужно для тех, кто работает на себя. Да и существенной необходимости жесткого регламентирования трудовых отношений, где в компании два человека, нет. Однако закон требует официального заключения трудового договора ИП с работником.

Контракт можно составить самостоятельно. Главное, включить в него все по пунктам, что требует закон.

Важно! Договор составляется в письменной форме и в 2 экземплярах, по одному для каждой из сторон.

Тому, как правильно оформлять отношения работодателя — ИП и сотрудника, в трудовом кодексе посвящена целая глава. ИП относят к микропредприятиям. Это компании и предприниматели, чья годовая выручка до 120 млн рублей в год, работают в них 15 человек или меньше. Такие фирмы пользуются упрощенными схемами в налогообложении, им не нужно вести кадровый, бухгалтерский учет.

Это не относится к трудовым договорам, которые они заключают как работодатели. Права работников защищены трудовым правом серьезно, если у работника неофициальный статус, это может привести к санкциям для ИП.

Что обязательно в тексте договора:

- Как и в других договорах однозначно должны быть прописаны участники — полные имена с отчеством, фамилия ИП и работника.

- Реквизиты паспортов подробно — серия и номер паспорта или документа его заменяющего, вся информация по выдаче паспорта.

- Для ИП обязательно указать ИНН.

- Место — населенный пункт и дата заключения договора. Эта дата не обозначает начало работы.

- Место, где будет работать сотрудник.

- Описание работы — профессия или операции, которые ИП поручает работнику.

- Начало работы — конкретная дата первого рабочего дня. Она может совпадать с датой заключения договора или быть позже.

- Если договор срочный, то обязательно прописывается дата окончания работы и причины, по которым установлен срок у договора. Для ИП достаточно соглашения сторон, чтобы заключить договор на необходимый срок.

- Размер заработка, который должен быть прописан подробно, как и в какие сроки ИП платит работнику, из каких частей состоит зарплата.

- Режим времени работы и отдыха.

- Гарантии охраны труда — например, строительный бизнес сопряжен с условиями, опасными для здоровья человека, тогда положена компенсация за это.

- Если работа не офисная, тогда в договоре обозначается ее характер — подвижной, разъездной, в пути.

Индивидуальные предприниматели, как и крупные работодатели, обязаны отчислять взносы в фонд социального страхования, об этом обязательно нужно прописать в договоре. На практике за отсутствие этого пункта многие компании получили штрафы.

ИП освобождены от составления положений и правил работы для него, не используют в работе правила фирменного трудового распорядка, график отпусков, стандарты об оплате и премировании, командировках, ненормированном рабочем дне. Работать разрешается без составления графиков смен. Особенности ритмичности работ, которые отражаются в этих документах, фиксируются конкретно и в упрощенной форме.

Случается ситуация, что в договоре случайно пропущены одно или несколько обязательных пунктов, и это обнаружилось уже после подписи. Ничего страшного в этом нет, переписывать старый договор на новый не нужно. В этом случае договор не считается незаключенным или недействительным.

Важно! Пропущенные условия в договоре оформляются приложением либо отдельным соглашением.

Бывают случаи, когда недостает сведений, которые вносятся обязательно, а работа не может простоять долго и ждать пока идет перерегистрация документов. Пример: у работника нет на руках действительного СНИЛС, по закону это не препятствие для заключения договора. Заполнение соответствующего пункта возможно в экземплярах подписанного договора после получения документа.

Если участник, выполняющий работу, не готов заключать договор как физическое лицо, трудовые отношения невозможны. В этой ситуации закон определяет такой договор гражданско-правовым, стороны договора рискуют получить административное взыскание вплоть до приостановки деятельности ИП до 90 суток. Чтобы не рисковать, ИП работодатель заключает договор подряда с ИП на выполнение работ, образец которого легко скачать в интернете.