Личный кабинет фсс через госуслуги для юридического лица

Содержание:

- Процедура регистрации ИП

- Как производится регистрация в системе соцстраха?

- Регистрация ИП в территориальном органе ФСС

- Как зарегистрироваться на портале

- Настройки учетной записи застрахованного

- Основные возможности

- Взыскания и штрафы за нарушение установленных норм

- Обязательная отчетность по работнику

- НДФЛ и страховые взносы

- Как посмотреть, отправить электронный больничный лист на сайте ФСС

- Пошаговая инструкция по регистрации в ФСС

- Постановка на учет ИП, который впервые выступает в качестве работодателя

- Кому нужна регистрация?

Процедура регистрации ИП

ИП – наиболее оптимальная форма организации деятельности для представителей малого бизнеса. Процедура регистрации предусматривает прохождение меньшего в сравнении с ООО количества этапов, да и дальнейшее ведение бизнеса в качестве ИП не вызывает особых сложностей.

Обратите внимание! Несмотря на распространенное мнение, что крупные компании предпочитают сотрудничать с ООО, а не с ИП в силу ограниченности данной организационной формы, востребованность последних недооценивать не стоит. В выборе контрагента имеет значение не форма организации деятельности, а используемая система налогообложения и репутация предприятия

Как правило, предпочтение отдается фирмам, работающим по общему налоговому режиму и оплачивающим НДС, что вполне доступно индивидуальным предпринимателям.

Общая система налогообложения закрепляется за ИП автоматически во время осуществления регистрационной процедуры. Переход на альтернативные налоговые режимы происходит в заявительном порядке.

Этапы открытия ИП:

- выбор вида деятельности. Перечень видов деятельности и их характеристика содержится в ОКВЭД. Именно при помощи данного справочника принимается решение относительно того, в каком направлении работать;

- формирование первоначального капитала, необходимого для продвижения бизнеса;

- принятие решения относительно использования наемного труда. ИП вправе вести свою деятельность как самостоятельно, без привлечения лиц со стороны, так и с помощью наемных работников. Во втором случае необходимо следовать нормам гражданского законодательства, в частности ТК РФ, что предполагает обязательное заключение трудового или гражданско-правового соглашения. Использование наемного труда без договора грозит нарушителю привлечением к юридической ответственности;

- подготовка пакета документов для регистрации деятельности в налоговой службе;

- обращение в налоговую и предоставление документов;

- постановка заявителя на учет в ПФР, ФСС и ОМС.

Важно! Если ИП не планирует нанимать работников, документы в данные структуры передают сотрудники налоговой службы самостоятельно, срок регистрации в таком случае составляет 3 дня. Подача ИП дополнительных документов не требуется

В случае заключения трудового договора, ИП должен самостоятельно известить ПФР и ФСС о данном факте в установленный законодательством срок;

- получение уведомления о присвоении специального регистрационного номера.

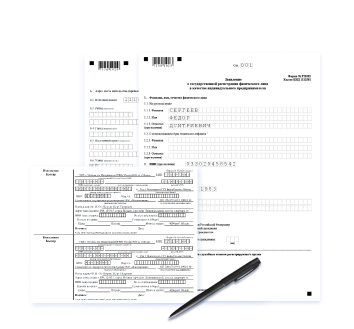

Перечень документов для предоставления в налоговую:

- паспорт заявителя (оригинал и ксерокопия);

- ИНН;

- заявление установленного образца;

- квитанция, свидетельствующая об оплате пошлины в установленном размере. На момент 2017 года данная сумма составляет 800 рублей.

Как уже было сказано ранее, во время регистрации ИП в отделении налоговой службы за предприятием автоматически закрепляется общая СНО. Чтобы перейти на УСНО или ПСН, необходимо к основному пакету документов приложить соответствующее заявление.

Обратите внимание! Нотариальное удостоверение вышеперечисленных документов не требуется. Период проверки предоставленных материалов, как правило, не занимает более 5 дней

Сегодня существует масса посреднических фирм, предлагающих свои услуги в регистрации субъектов хозяйствования разных организационно-правовых форм. С одной стороны, это позволяет сэкономить время и усилия, с другой – требует дополнительных финансовых вливаний.

Процедура регистрации ИП не относится к числу сложных, поэтому выполнить ее вполне можно и самостоятельно, предварительно ознакомившись с порядком и правилами ее реализации, изложенными в статье.

Как производится регистрация в системе соцстраха?

Законодательными органами предусмотрено два формата социального страхования:

- Добровольное

- Обязательное

В первом случае предполагается оформление страховки на самого страхователя. Чаще всего к этому виду страхования прибегают индивидуальные предприниматели, а также субъекты из числа юридических лиц, не обладающие штатными сотрудниками. Добровольное соцстрахование производится по желанию предпринимателя и исходя из его собственной инициативы. Это является выражением его стремления предотвратить возможные финансовые риски, связанные с невозможностью зарабатывать деньги своим трудом.

Добровольное страхование

Такими действиями они могут обезопасить себя на случай непредвиденного лишения доходов. Добровольная форма соцстрахования предполагает выплату регулярных или временных пособий, если страхователь (являющийся одновременно и застрахованным лицом) столкнется с одним или несколькими из следующих обстоятельств:

- Временно лишится трудоспособности по причине утраты здоровья, не связанной с производимой им коммерческой или производственной деятельностью;

- Получит группу инвалидности вследствие опасных заболеваний либо травматизма во время выполнения производственных задач;

- С ним произойдет несчастный случай;

- Если страхователь – женщина и она будет нуждаться в социальной поддержке во время беременности.

Обязательное страхование

В обязательном порядке в роли страхователя должен выступать работодатель, имеющий штатных сотрудников, либо привлекающих работников по найму с официальным подписанием условий трудового договора.

Регистрация ИП в территориальном органе ФСС

Регистрация ИП в ФСС в качестве работодателя, требует от предпринимателя предоставления пакета документов и их подачи в отдел регистрации органа ФСС не позднее 30-ти дней с момента заключения трудового договора с первым работником.

Документы для регистрации ИП в ФСС в качестве страхователя следующие:

- заявление установленного образца (Приложение № 2 к порядку регистрации, утвержденному Приказом Минздравсоцразвития России от 07.12.09 г. № 959н);

- паспорт ИП;

- свидетельство о постановке на учет в налоговом органе (ИНН);

- свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (ОГРНИП);

- выписка из ЕГРИП;

- трудовые книжки нанимаемых работников;

- доверенность (если в фонд обратилось доверенное лицо ИП).

После предоставления необходимых документов, ИП сразу выдается уведомление о регистрации в качестве страхователя физического лица в территориальном органе Фонда социального страхования Российской Федерации. В документе указаны следующие данные:

-

регистрационный номер страхователя, состоящий из 10 цифр. В регистрационный номер входят – код территориального отделения ФСС по месту регистрации обособленного подразделения из четырех цифр и уникальный код страхователя из шести букв;

- код подчиненности страхователя — состоит из 5 цифр, в состав входят четыре цифры кода территориального ФСС по месту регистрации и одной цифры – символа причины регистрации. Символом для ИП будет – 4 (п. 12 приказа Минтруда от 29.04.2016 № 202н);

- размер страхового тарифа на обязательное социальное страхование (от несчастных случаев на производстве и профессиональных заболеваний);

- реквизиты филиала ФСС, по которым необходимо перечислять страховые вносы с зарплаты наемных работников.

Пока в ФСС не реализованы электронные каналы связи со всеми страхователями, уведомление о регистрации в фонде специалисты фонда выдают на бумаге на руки. Если не получили уведомление из ФСС, то узнать рег. номер можно, получив данные из реестра ЕГРИП на основании ИНН/ОГРНИП, заказав на сайте ФНС выписку.

СПОСОБЫ ПОДАЧИ ЗАЯВЛЕНИЯ и ДОКУМЕНТОВ НА РЕГИСТРАЦИЮ В ФСС

Документы и заявление можно передать на бумаге в территориальное отделение ФСС:

- лично. При передаче документов лично в фонд ИП предъявляет паспорт или иной документ, который удостоверяет личность предпринимателя. Представить документы на бумажном носителе может и уполномоченный представитель. Для этого ему необходимо представить не только документ, удостоверяющий его личность, но и документ, который подтвердит его полномочия – доверенность;

- по почте. Отправив почтой РФ ценным письмом с описью вложения;

Современным вариантом отправки заявления и документов для регистрации в ФСС является использование Единого портала госуслуг. Тогда документы нужно заверять электронной подписью. Стоимость изготовления электронной подписи составляет от 1000 до 2000 рублей в год.

Как зарегистрироваться на портале

Прежде чем иметь возможность получать электронные услуги, физическому лицу необходимо пройти регистрацию на портале Госуслуг. Для этого заходим на сайт https://www.gosuslugi.ru, и выбираем кнопку «Зарегистрироваться».

Заполняем предложенные поля с личными данными пользователя и кликаем по «Зарегистрироваться».

Внимание! Вышеназванный порядок актуален для граждан. Для юридического лица процедура следующая: руководитель или представитель организации как физическое лицо для начала должен иметь подтвержденную учетную запись, при наличии которой он сможет создать учетную запись предприятия

Для юридического лица процедура следующая: руководитель или представитель организации как физическое лицо для начала должен иметь подтвержденную учетную запись, при наличии которой он сможет создать учетную запись предприятия.

Чтобы зарегистрировать предприятие, у руководителя должен быть подтвержденный аккаунт

Для этого он получает электронную подпись в одном из удостоверяющих центров. Выбрать нужный можно, если зайти по адресу https://e-trust.gosuslugi.ru/CA и применить фильтр, предварительно заполнив предлагаемые поля.

Чтобы зарегистрировать юрлицо, необходимо, как и гражданам, заполнить шаблон и подождать, пока пройдет проверка. Если все правильно, то создается учетная запись предприятия.

Настройки учетной записи застрахованного

После авторизации в системе открывается страница сервисов личного кабинета получателя услуг социального страхования. Ее интерфейс позволяет воспользоваться практически полным функционалом интернет-портала.

Обычно работа в системе начинается с настройки учетной записи застрахованного лица. Она предусматривает необходимость активации раздела дополнительного меню «Личные данные», что позволяет открыть страницу с персональными сведениями о пользователе. В их число входят:

- основная информация о получателе страховых услуг – ФИО, пол, год, день и месяц рождения, СНИЛС;

- реквизиты документов, удостоверяющих личность;

- при наличии – сведения об инвалидности;

- информация на застрахованное лицо, находящиеся в базах данных ПФР;

- контактные данные – адрес, e-mail, номер телефона.

Источником информации о застрахованном лице выступает база данных ФСС. Поэтому для корректировки перечисленных выше данных требуется личное обращение в региональное подразделение фонда.

</span></span></span>

Основные возможности

После авторизации в личном кабинете ФСС открывает главная страница интернет-сервиса. Она открывает доступ к обширному набору возможностей, некоторые из которых – самые важные – требуют более детального рассмотрения.

Поиск ЭЛН

Для открытия экрана с перечнем электронных листков нетрудоспособности необходимо перейти к разделу основного меню с соответствующим названием. Поиск нужного ЭЛН осуществляется с помощью специального фильтра с использованием одного или нескольких критериев, в числе которых:

- ФИО работника, на которого оформлен документ;

- СНИЛС;

- номер листка нетрудоспособности;

- статус электронного больничного;

- дата выдачи документа;

- период нетрудоспособности, указанный в ЭЛН.

Просмотр и дополнение ЭЛН

Для просмотра и внесения изменений в ЭЛН требуется идентификация на сайте с использованием УКЭП, то есть усиленно-квалифицированной электронной подписи. Она позволяет определить автора корректировок, что необходимо для верификации единой базы данных электронных листков нетрудоспособности.

При нажатии на ЭЛН система автоматически отправляет запрос на наличие ключа идентификации. Если у пользователя УКЭП оформлена и запущена на компьютере, процедура осуществляется в автоматическом режиме после нажатия кнопки «Да» на открывшемся окне. После этого пользователю предоставляется доступ к системе, позволяющий просматривать ЭЛН и вносить в документы изменения.

Корректировка листа нетрудоспособности осуществляется путем запуска сервиса «Действия» и выбора в выпадающем меню пункта «Редактировать». Другие возможности, имеющиеся у пользователя с УКЭП – выгрузка информации в файл и печать документа. Для редактирования доступны только те поля ЭЛН, которые касаются работодателя застрахованного лица. Они размещаются в специальной вкладке «Заполняется работодателем».

Журнал реестров

Данный раздел личного кабинета ФСС страхователя запускается путем нажатия на одноименный пункт основного меню главной страницы. Он отображается в виде таблицы, содержащей все реестры, которые были отправлены организацией в адрес ФСС. Поиск нужного реестра осуществляется при помощи трех критериев:

- № файла, который присваивается ФСС;

- даты загрузки электронного документа;

- статуса реестра.

Журнал обмена данными

Аналогичный принцип работы используется для просмотра журнала обмена данными. Он также запускается с главной страницы ЛК ФСС. Все размещенные в журнале сообщения сортируются по одному из следующих параметров:

- уникальный ID;

- отправитель;

- тип отправленного или полученного сообщения;

- его дата и статус.

Для просмотра деталей сообщения требуется скачивание соответствующего файла. Для этого необходимо нажать на одну из двух стрелок, в зависимости от характера сообщения.

Журнал пособий

Перечисленный выше для двух журналов – реестров и обмена данными – функционал доступен и для третьего подобного документа. Она называется «Журнал пособий» и содержит сведения о пособиях, которые были получены ФСС в результате отправки страхователем соответствующих реестров.

Поиск интересующего пользователя пособия осуществляется по ФИО застрахованного лица, его СНИЛС, номеру или статусу ЭЛН. Для просмотра детальной информации достаточно кликнуть на ФИО получателя денежных средств.

Запросы страхователя в фонд социального страхования

Для формирования нового запроса в ФСС РФ страхователь может использовать один из двух способов:

- при помощи кнопки «Добавить», которая находится на главной странице ЛК;

- путем активации раздела меню «Запросы в Фонд» и последующего перехода к сервису «Новый запрос».

В обоих случаях открывается форма запроса, предусматривающая необходимость внесения данных, которые требуются программе для оформления и отправки документа. К ним относятся:

- тип запроса в ФСС – жалоба, обращение или ответ на извещение;

- данные о заявителе;

- вариант получения ответа;

- сведения об уполномоченном представителе организации и т.д.

Взыскания и штрафы за нарушение установленных норм

Если регистрация ИП в ФСС в качестве работодателя не была произведена, но он продолжает нанимать сотрудников, то в таком случае его также могут оштрафовать на довольно круглую сумму.

- Если индивидуальный предприниматель не подает документы для постановки его на учет в Пенсионный фонд РФ более одного месяца, то за такое правонарушение предусмотрен штраф в размере 5000 рублей.

- Если бизнесмен в качестве работодателя не регистрируется в ПФР в течение срока, превышающего три месяца, то за это предусмотрен штраф в объеме 10 тысяч рублей. Такие же размеры взысканий действуют и в случае нарушения правил регистрации в Фонде социального страхования.

- Если индивидуальный предприниматель вовсе не регистрируется в органах ФСС на протяжении долгого времени, но при этом продолжает нанимать к себе сотрудников, то в таком случае штраф может вырасти до 10% от облагаемой базы начисляемых взносов, которые должны были быть перечислены в органы Соцстраха за весь период, который нарушитель пропустил. Однако сумма не может быть меньше 20 тысячи рублей.

Таким образом, предприниматель, нарушающий закон, рискует быть оштрафованным как за уклонение от регистрации в десятидневный срок, так и за уклонение от регистрации вообще.

Обратите внимание на то, что на сегодняшний день появилось множество консалтинговых компаний, специализирующихся на оказании юридических услуг, связанных с государственной регистрацией индивидуального предпринимательства. Также они могут в достаточной мере проконсультировать вас по вопросам создания своего предприятия, его регистрации в налоговых органах и в подразделениях Фонда социального страхования

За сравнительно приемлемые комиссионные специалисты подобных организаций помогут вам собрать все необходимые документы и в указанные сроки подать их в нужные инстанции.

Стать автором

Стать экспертом

Обязательная отчетность по работнику

Как уже было отмечено, прием работников влечет за собой увеличение документальной нагрузки. И, в первую очередь, это проявляется в обязанности сдачи отчетности по работнику. Ее можно разделить на ежемесячную, ежеквартальную и годовую (таблица 2).

Таблица 2. Сроки сдачи отчетности ИП-работодателем

|

Вид отчета |

Срок представления |

Штраф за нарушение срока сдачи |

|

Ежемесячно |

||

|

СЗВ-М |

до 15 числа месяца, следующего за отчетным периодом |

500 руб. за каждое застрахованное лицо |

|

Ежеквартально |

||

|

Расчет по страховым взносам |

до 30 числа месяца, следующего за отчетным кварталом |

5% от суммы неуплаченных взносов, но не более 30%. Минимальный размер штрафа – 1000 руб. |

|

6-НДФЛ |

до последнего дня месяца, следующего за отчетным кварталом |

1000 руб. за каждый месяц просрочки |

|

4-ФСС |

до 20 числа, следующего за отчетным кварталом. Если отчет представляется электронно, то крайний срок – 25 число месяца, следующего за отчетным кварталом |

5% от суммы неуплаченных взносов, но не более 30%. Минимальный размер штрафа – 1000 руб. |

|

Ежегодно |

||

|

среднесписочная численность |

до 20 января года, следующего за отчетным годом |

200 руб. |

|

2-НДФЛ |

до 1 марта года, следующего за отчетным годом |

200 руб. за каждую справку |

|

Расчет по страховым взносам |

до 30 числа месяца, следующего за отчетным кварталом |

5% от суммы неуплаченных взносов, но не более 30%. Минимальный размер штрафа – 1000 руб. |

|

6-НДФЛ |

до 1 марта года, следующего за отчетным годом |

1000 руб. за каждый месяц просрочки |

|

4-ФСС |

до 20 числа, следующего за отчетным кварталом. Если отчет представляется электронно, то крайний срок – 25 число месяца, следующего за отчетным кварталом |

5% от суммы неуплаченных взносов, но не более 30%. Минимальный размер штрафа – 1000 руб. |

|

СЗВ-СТАЖ |

до 1 марта года, следующего за отчетным годом |

500 руб. за каждое застрахованное лицо |

Кроме того, с 1 января 2020 г. в связи с переходом на электронные трудовые книжки появилась новая форма отчетности в Пенсионный фонд – СЗВ-ТД. Срок представления отчета – до 15 числа месяца, следующего за месяцем, в котором произошли кадровые изменения. К ним относятся прием на работу, перевод, увольнение, присвоение/установление профессии, специализации, квалификации, выбор работником электронной трудовой книжки. Штраф за нарушение срока сдачи – от 1000 до 5000 руб. Таким образом, СЗВ-ТД представляется не на постоянной основе, а только в случае кадровых изменений в отчетном месяце.

Также законодательно предусмотрена обязательная сдача отчетности в электронном виде в зависимости от численности работников (таблица 3).

Таблица 3. Лимит численности работников для обязательной отчетности в электронном виде

|

Вид отчета |

Лимит численности |

|

Расчет по страховым взносам 6-НДФЛ 2-НДФЛ |

Численность физических лиц – 10 человек |

|

СЗВ-СТАЖ СЗВ-М СЗВ-ТД 4-ФСС |

Численность физических лиц – 25 человек |

|

Среднесписочная численность |

Среднесписочная численность – 100 человек |

Если численность равна или превышает указанное в таблице число, то работодатель обязан отчитываться электронно, отчетность на бумаге представлять нельзя.

НДФЛ и страховые взносы

Заключение договора с работником влечет для ИП как увеличение денежной, так и документальной нагрузки. Увеличение денежной нагрузки заключается в том, что после приема работника ежемесячно необходимо исчислять и уплачивать в бюджет из средств предпринимателя страховые взносы. Размер взносов зависит от характера договора, а также от осуществляемой деятельности. Размеры тарифов страховых взносов для стандартных ситуаций (не иностранных работников) указаны в таблице 1.

Таблица 1. Тарифы страховых взносов, уплачиваемых работодателем

|

Трудовой договор |

Гражданско-правовой договор |

|

|

Пенсионное страхование |

22% |

22% |

|

Медицинское страхование |

5,1% |

5,1% |

|

Социальное страхование |

2,9% |

не уплачивается |

|

Взносы на страхование от несчастных случаев |

0,2%-8,5% |

0,2%-8,5%, если уплата предусмотрена договором |

Важно отметить, что тариф взносов на пенсионное страхование и социальное страхование может быть уменьшен до 10% и 0% соответственно, если выплаты в 2020 г. в пользу работника составят свыше 1 292 000 руб

и 912 000 руб. соответственно.

Частое заблуждение предпринимателей заключается в том, что размер взносов по трудовому договору и гражданско-правовому договору существенно различается. Однако в настоящий момент различие в обязанности по уплате взносов заключается только в том, что по договору гражданско-правового характера не оплачиваются взносы на социальное страхование и взносы на страхование от нечастных случаев (если нет указания в договоре). Исключением из правила являются договоры ГПХ, предметом которых выступает переход права собственности (например, договор купли-продажи) или иных вещных прав, передача в пользование имущества (имущественных прав) (например, договор аренды). По договорам-исключениям страховые взносы не начисляются совсем ( Налогового кодекса).

Срок оплаты страховых взносов – не позднее 15 числа месяца, следующего за месяцем начисления заработной платы. За нарушение срока оплаты начисляется пеня.

Также при выплате дохода работнику индивидуальный предприниматель обязан удержать налог на доходы физических лиц ( НК РФ). В этом заключается суть выполнения роли налогового агента: работодатель выплачивает не весь доход, предусмотренный договором, а за вычетом НДФЛ.

Размер ставки налога зависит от статуса налогового резидента. Налоговым резидентом признается лицо, пребывающее на территории РФ свыше 183 дней в течение 12 следующих подряд месяцев. Для налогового резидента ставка налога по трудовым доходам составляет 13%. Также ставка 13% действует для тех, кто фактически пребывал меньше 183 дней на территории РФ, но при этом является гражданином стран ЕАЭС. Для налоговых нерезидентов ставка налога составляет 30%.

Срок оплаты НДФЛ по работникам зависит от того, какая производится выплата. Если выплачивается заработная плата, то налоговый агент удерживает налог в день выплаты и обязан перечислить его в бюджет на следующий рабочий день после удержания из оплаты труда. Такая же ситуация складывается с компенсацией неиспользованного отпуска при увольнении. В случае оплаты работодателем отпускных или больничных выплат НДФЛ удерживается в момент выплаты, однако перечислить налог в бюджет можно до конца месяца, в котором была произведена выплата. Несвоевременная оплата налога в бюджет влечет начисление пеней в соответствии со ст. 75 НК РФ.

Как посмотреть, отправить электронный больничный лист на сайте ФСС

Согласно Федеральному закону №86-ФЗ от 1 июля 2017 года каждое застрахованное лицо имеет право получать больничные листы в электронном виде. ЭЛН, скрепленный электронной подписью, имеет равную юридическую силу со справкой о нетрудоспособности, оформленной в бумажном виде.

Государственные медицинские учреждения выдают ЭЛН только с письменного согласия пациента. Порядок действий при работе с электронными листками выглядит следующим образом:

- Застрахованное лицо обращается в медучреждение.

- Представитель медучреждения получает от ФСН номер листка, заполняет и сохраняет его. Затем отправляет все данные о пациенте на единый портал ЛК ФСН, скрепив листок квалифицированной электронной подписью. Доступ к базе данных имеют: ФСН, все медучреждения и работодатели.

- Работник, который оформил ЭЛН, предоставляет номер листка работодателю.

- Работодатель в свою очередь получает всю информацию по ЭЛН в электронном виде из единого ресурса ФСН. После чего загружает информацию в онлайн сервис, вносит данные из заявления сотрудника на выплату пособия, проводит расчет и отправляет реестр в ФСС.

- Районное отделение ФСС определяет и выплачивает пособие застрахованному лицу.

Для просмотра и отправки ЭЛН с портала ФСС, нужно выполнить следующие действия:

- Перейти на единый портал ЛК ФСС.

- Войти в «Личный кабинет» страхователя.

- Перейти в директорию «ЭЛН».

- После заполнения всех полей нажать «Проверить и отправить».

- Проверить корректность введенной информации (не правильно, заполненные поля выделены красным цветом).

- Если ошибок не обнаружено остается выбрать документ, который нужно отправить (ЭЛН, реестр, сертификат для подписи документа).

- Нажать на кнопку «Отправить документ в ФСС».

Пошаговая инструкция по регистрации в ФСС

При появлении необходимости зарегистрироваться в ФСС в качестве страхователя, ИП должен следовать указанному порядку действий:

- Подготовить требуемый пакет бумаг и заполнить заявление по установленной форме. Бланк можно скачать на сайте фонда или получить в отделении, в котором будут производиться регистрационные действия. Форма заявления зависит от типа заключенного договора (трудового или гражданского).

- Обратиться с заявлением и документами в ФСС. Следует выбрать территориальное отделение, которое находится по месту регистрации ИП или по месту осуществления деятельности. После подачи заявления регистрационный номер будет присвоен в течение трех дней.

- Получить документ, подтверждающий подачу уведомления. Он будет именоваться уведомлением о регистрации.

Документы можно подавать как лично, так и почтой. Допускается также электронное направление сведений.

Скачать форму заявления для трудового договора (образец/бланк)

Скачать форму заявления для гражданско-правового договора (образец/бланк)

Регистрация через интернет

Допускается подача сведений через интернет с использованием портала государственных услуг. Сделать это можно в следующем порядке:

- Зарегистрироваться на портале государственных услуг и подтвердить свой аккаунт по почте или через удостоверяющий центр. Также потребуется наличие электронной цифровой подписи (ЭЦП), без которой не получится заверить документы для их направления онлайн.

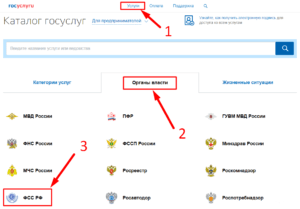

- Перейти в раздел «Услуги».

Затем выбрать «Органы власти» и «ФСС».

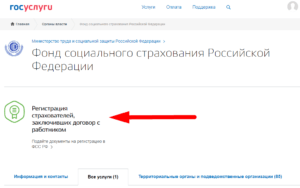

В данном пункте выбрать «Регистрация страхователей, заключивших договор с работником».

- Заполнить уведомление в электронном виде, указав все требуемые сведения. Необходимо использовать только официальные данные из имеющихся документов.

- Дождаться вынесения решения. Уведомление придет через сайт и на электронную почту. Можно отдельно настроить смс-уведомления.

- Получить уведомление. Можно заказать его по почте или получить в отделении ФСС лично. Если бумажный документ не требуется, можно ограничиться электронным, который будет выслан на портале.

Регистрация через Госуслуги позволяет существенно сэкономить время и получить услугу в более удобном формате. Однако наличие ЭЦП носит обязательный характер. Оформлять цифровую подпись только ради данного действия не имеет смысла, проще воспользоваться иным способом регистрации.

Прочтите: Что делать при отказе в регистрации ИП

Постановка на учет ИП, который впервые выступает в качестве работодателя

Итак, ИП впервые решился нанять к себе на работу сотрудника. Как в такой ситуации быть с постановкой на учет в страховых органах? В данной ситуации постановка на учет ИП в ФСС в качестве работодателя просто неизбежна. Предприниматель после окончания процедуры его регистрации в налоговых органах государства обязан стать на учет в Пенсионном фонде и Федеральном фонде обязательного медицинского страхования в качестве работодателя, а также поставить на учет своих сотрудников. Таким образом, процедура постановки ИП на учет в органах ФСС проходит в две фазы:

- первая фаза – ИП должен зарегистрироваться за самого себя;

- вторая – ИП обязан зарегистрироваться в качестве работодателя и страхователя своих сотрудников. Социальные выплаты за своих сотрудников работодатель обязан проводить в любом случае – так гласит закон.

Для грамотного сотрудничества со всеми инстанциями и собственными работниками, ему рекомендуется тщательно изучить 129-ФЗ и Трудовой кодекс России

Важное место в данной ситуации занимает печать индивидуального предпринимателя, оттиск которой должен быть проставлен в трудовой книжке каждого нанимаемого ИП сотрудника. Также ИП, который выступает в роли работодателя, должен запастись чистыми бланками трудовых

Чтобы стать на учет в вышеуказанных контролирующих органах исполнительной власти, индивидуальному предпринимателю необходимо составить специальное заявление, а также собрать пакет необходимых документов, в который входят копии:

- паспортов ИП и его сотрудников;

- ИНН индивидуального предпринимателя и его наемного персонала;

- лист записи из ЕГРИП;

- извещения о том, что данный ИП был официально переведен на патентную или упрощенную систему налогообложения;

- уведомлений о том, что ИП и его сотрудники были поставлены на учет в Пенсионном фонде Российской Федерации и ФФОМС;

- трудовых договоров сотрудников;

- бланков трудовых книжек сотрудников.

Кому нужна регистрация?

В качестве субъектов, подлежащих регистрации в ФСС, могут выступать как физические, так и юридические лица. В частности, требование произвести регистрацию относится к открытым акционерным обществам, ООО, частным предпринимателям, а также кооперативам, сельхозпредприятиям, фермерским хозяйствам.

Все эти субъекты при регистрации в структуре соцстрахования выступают в роли страхователей, обеспечивая тем самым выполнение государственных требований в отношении соблюдения правил социальной защиты граждан. В качестве страхователей могут выступать коммерческие, производственные структуры, учреждения сферы услуг и торговли.