Как вернуть налог с покупки квартиры через госуслуги?

Содержание:

- Детальная инструкция по регистрации на этом сайте

- Виды вычетов

- Какой налоговый вычет можно оформить через Госуслуги

- Процедура регистрации на сайте Госуслуг

- Какие налоговые вычеты можно получить от государства

- Пошаговая инструкция

- Документы для подачи заявления

- Особенности подачи через портал

- Какие нужны документы для возврата налога за лечение?

- Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

- Назначение и типы налогового вычета

- Плюсы и минусы проверки статуса декларации 3-НДФЛ онлайн

Детальная инструкция по регистрации на этом сайте

Возможность сдать 3 ндфл онлайн через госуслуги появилась не так давно, но уже хорошо зарекомендовала себя, как один из самых удобных способов сделать это.

Как подать декларацию 3 ндфл через госуслуги? Для того, чтобы подать налоговую декларацию, не посещая лично ФНС, при помощи сайта госуслуг необходимо в первую очередь быть зарегистрированным на нём.

Для этого необходимо зайти в любой удобный браузер, набрать в адресной строке , после чего откроется главная страница государственного портала.

Дополнительная информация! Для регистрации на руках должны быть такие удостоверения личности как — паспорт, СНИЛС, номер мобильного телефона и электронный почтовый ящик.

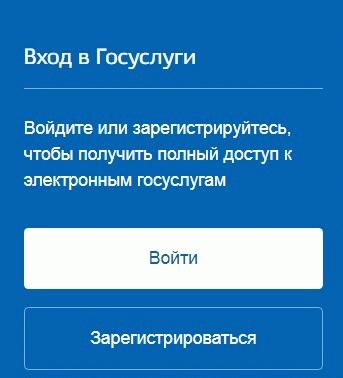

На сайте встретит приятный интерфейс и чуть правее от центра будет видна кнопка «зарегистрироваться», на которую следует нажать.

Далее потребуется заполнить всего 4 поля, а именно ввести свою фамилию, имя, номер своего мобильного телефона и адрес электронной почты

Проверить правильность введенных данных, после чего можно кликать по кнопке зарегистрироваться. Далее на телефон должно поступить текстовое сообщение с кодом, который будет необходимо ввести в предложенную форму.

Так же подтвердить свой номер телефона можно, воспользовавшись полученными в электронном письме инструкциями

После того, как введен нужный код предстанет форма для ввода пароля. Должен быть придуман сложный пароль, далее вести его в первую форму и ввести повторно во вторую форму, для его подтверждения.

Пароль должен быть недоступен для других лиц

На этом шаге регистрация завершена, теперь гражданин является обладателем упрощенной учетной записи.

При упрощенной записи можно пользоваться лишь ограниченным спектром государственных услуг

Для расширения количества предоставляемых услуг, необходимо в появившемся после регистрации окне, ввести все необходимые данные или зайти на страницу с личными данными, где встретит предложение заполнить их и повысить уровень своей учетной записи, после чего необходимо проверить корректность написания всех данных и нажать на кнопку сохранить.

На этом этапе необходимо подождать, пока все данные автоматически будут проверены

Узнать состояние проверки введенных данных можно отслеживать в личном кабинете, как правило, этот процесс не занимает много времени, и будет получено смс или электронное письмо, о том, что уровень учетной записи теперь стандартный с более расширенным спектром услуг.

Чтобы получить полностью неограниченную с точки зрения предоставляемых нам услуг учетную запись, потребуется либо лично посетить центры обслуживания для подтверждения личности, ближайшее отделение Почты России, МФЦ и т. д.

Обратите внимание! С недавних пор, появилась возможность избежать личного посещения авторизированных центров, но только если гражданин является клиентом Сбербанка, Тинькофф-банка или Почта-Банка. Для Сбербанка

Для Сбербанка

Пользователям Сбербанка

Для Тинькофф-банка

Клиентам банка Тинькофф

Для Почта-Банка

Для тех, кто пользуется Почта-Банком

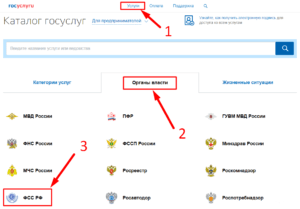

После всех проделанных процедур, будет возможность заполнить и сдать необходимую налоговую декларацию. Для этого можно вбить в поиске браузера госуслуги 3 ндфл или на самом сайте госуслуг, будучи уже авторизированным пользователем в окне поиска достаточно вбить НДФЛ и выбрать пункт «Прием налоговых деклараций (расчетов)».

Так выглядит пункт «Прием налоговых деклараций (расчетов)»

Другой способ найти этот пункт — на главной странице портала нажать на кнопку услуги, на открывшейся странице отыскать раздел «Налоги и финансы».

Можно найти через раздел «Налоги и финансы»

Далее нажать на кнопку еще и предстанет необходимый пункт:

Можно найти через раздел «Налоги и финансы»

Нужно будет выбрать электронную услугу «Предоставление налоговой декларации по налогу на доходы физических лиц»(форма 3-НДФЛ).

Можно найти через раздел «Налоги и финансы»

На представшей странице потребуется выбрать тип получаемой услуги, нас интересует формирование декларации онлайн

Далее потребуется кликнуть по кнопке получить услугу и заполнить декларацию онлайн

Обязательный процесс взаимодействия с налоговой стал проще, привычный бланк заменят поля сайта, в которые нужно вбивать необходимую информацию.

После отправки декларации в режиме реального времени в личном кабинете можно увидеть статус декларации, дошла ли она до налоговой службы, как правило это занимает небольшое количество времени. Если же необходимо прикрепить какие-либо документы вдобавок к декларации сделать это так же возможно на сайте госуслуг во время процесса заполнения.

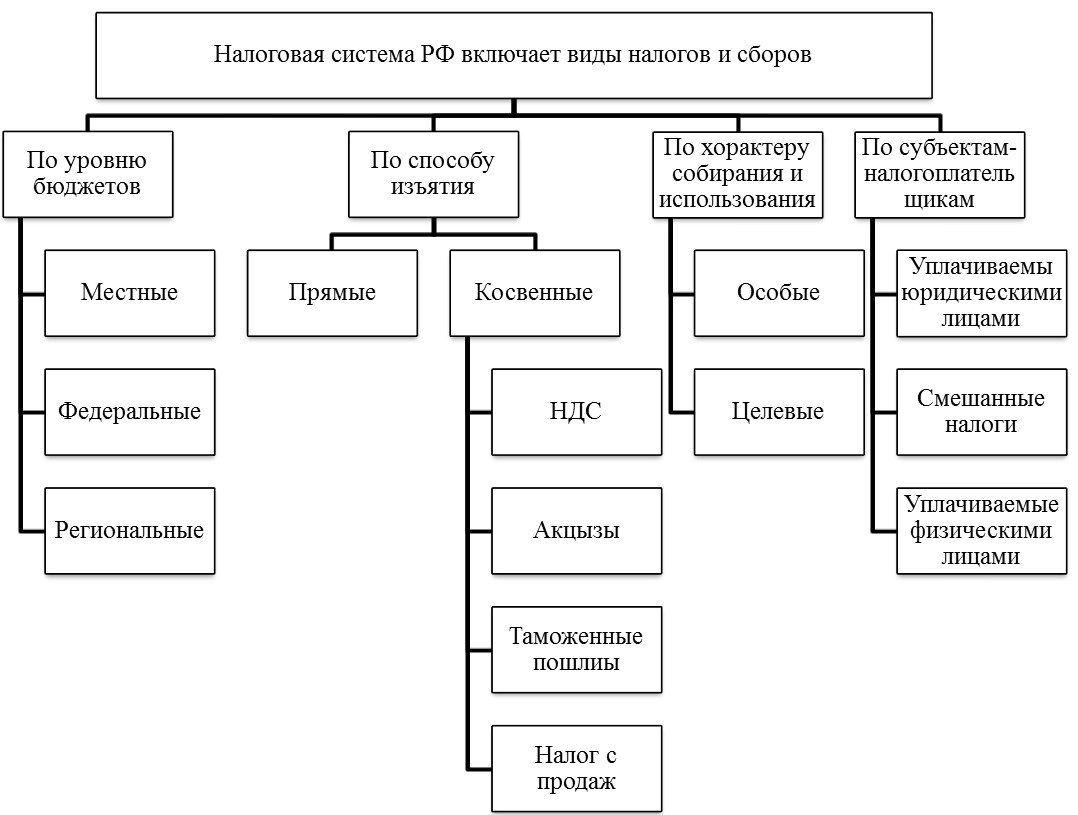

Виды вычетов

Нормами права на каждого гражданина наложена обязанность по выплате НДФЛ (налога на доходы физических лиц). В фискальные органы в установленный период подаётся декларация о доходах. За 2020 г. нужно было отчитаться до 2 мая 2020 г.

Налоговый кодекс даёт возможность получить вычет двух видов:

- Сопоставимый с размером расходов, понесённых гражданином при строительстве/покупке жилища либо долей в недвижимом имуществе.

- В размере погашенных процентов по кредитному договору, полученному для приобретения/возведения объектов недвижимости.

В первом случае предоставленный вычет не должен быть больше 2 000 000 р., при условии, что плательщик использовал меньшую сумму, остаток учитывается при покупке другого объекта.

Например:

Гражданин Кремчугов в 2020 г. приобрёл комнату стоимостью 500 000 р., с потраченных средств он в установленном порядке получил имущественный вычет. В 2020 г. Кремчугов купил дом, заплатив 2 500 000 р. и, следовательно, он имеет право при подаче 3 НДФЛ указать 1 500 000 р. в качестве суммы для возмещения.

Когда образуется остаток при получении имущественного вычета, он переносится в следующий налоговый период.

Пример:

Гражданин Петренко в 2020 г. купил дом, потратив на это 2 000 000 р. Его доход в качестве сотрудника строительной фирмы в течение налогового периода составил 500 000 р. Соответственно, подоходный налог, перечисленный работодателем, равен 65 000 р. (то есть 13% от 500 000). Такую же сумму государство в лице фискальных органов возвратило Петренко в 2020 г. На 2020 г. переносится 1 500 000 р. прямых расходов, понесённых им при покупке жилья (2 000 000–500 000) и 195 000 р. в качестве остатка к возмещению.

К фактическим расходам по приобретению недвижимости законодатель относит средства, потраченные:

- На составление сметного расчёта и подготовку проекта.

- Покупку стройматериалов.

- Подключение к инфраструктуре.

- Штукатурно-малярные, отделочные работы и так далее.

Письмом ФНС (федеральная налоговая служба) было дано следующее разъяснение: когда гражданин получил полагающейся вычет, но при этом приобретённое жилище было передано застройщиком без отделки, у него возникло право на дополнительное возращение понесённых затрат, но не свыше установленного предельного размера.

Возместить за определённый налоговый период можно только сумму, соответствующую взысканному подоходному налогу за этот же временной отрезок.

При расходах по выплаченным процентам кредитного договора предельный размер вычета составляет 3 000 000 р.

Получить его возможно при соблюдении двух условий:

- Кредит должен иметь целевое назначение, например, договор по ипотеке, ссуда и так далее.

- Проценты, подлежащие компенсации, фактически выплачены.

Подтверждением последнего будет взятая из банка выписка. Так, если в течение налогового периода сумма процентов составила 97 000 р., вычет будет равен 13% от 97 000, то есть 12 610 р.

Возврат средств по процентам оформляется как одновременно с возмещением фактически понесённых расходов, так и другой датой, выбранной обратившимся лицом.

Нормами права предусмотрена возможность получить вычет по кредиту, взятому для рефинансирования ипотечного кредита. Если он взят с целью перекредитования ранее выданного кредита по рефинансированию ипотечного договора и в его содержание входит ссылка на то, что он предоставлен именно для погашения обязательств по договору ипотеки, то по такому кредиту также оформляется налоговый вычет.

Какой налоговый вычет можно оформить через Госуслуги

Право на получение вычета имеют только официально трудоустроенные граждане, из заработной платы которых идут регулярные налоговые отчисления в размере 13%.

Получить денежные средства можно двумя способами:

- через налоговую службу — будет возвращена вся сумма вычета;

- через работодателя — в течение определенного периода из заработной платы не будет вычитаться подоходный налог.

Существует несколько способов получения выплаты:

- Собрать пакет документов и прийти на прием в ФНС по месту жительства, написать заявление и ждать решения. При положительном исходе денежные средства будут перечислены на расчетный счет.

- Отправить в налоговую заказное письмо со всеми необходимыми бумагами.

- Заполнить заявление на сайте Госуслуги, в кабинете плательщика, и загрузить сканы документов.

Третий вариант однозначно удобнее, так как заполнение бланков происходит дистанционно, и если будет допущена ошибка, то система подскажет, что ее нужно исправить. Не надо тратить время на походы в налоговую, заявку можно отправить из любой точки мира. Все это совершенно законно, так как с 2015 года личный кабинет на сайте признан официальным. Он служит помощником для тех, кто хочет быстро оформить льготы, возврат налогов, поставить на учет автомобиль или получить паспорт.

Всего государством утверждено 4 вида вычетов. Для их оформления, помимо стандартных документов (паспорта, ИНН, справки о доходах 2 НДФЛ и заявления) потребуются специальные для каждого отдельного случая:

- Имущественный вычет полагается тем, кто приобрел или построил жилье. Заявитель должен предоставить бумаги, подтверждающие его покупку или строительство, а также банковские документы, если использовались кредитные средства.

- Стандартный вычет – это льгота для тех, кто пострадал в зоне заражения, во время военных действий и т.д. На него имеют право все те категории граждан, которым присвоен номер один в списке, приведенном в статье 218 Налогового кодекса.

- Социальный – для тех, кто платит за лечение и обучение. От студентов потребуются справки с места учебы и оплаченные квитанции. При возврате средств за медицинское обслуживание необходимо иметь на руках заключение врача, рецепты на покупку дорогостоящих лекарств, направления для проведения процедур и доказательства оплаты.

- Инвестиционный или профессиональный вычет предназначен тем, кто заключает финансовые сделки, например, с ценными бумагами, создает изобретения, проводит научные исследования.

Список документов может изменяться в зависимости от конкретной ситуации.

Процедура регистрации на сайте Госуслуг

Уже после этого шага можно пользоваться некоторыми услугами сайта. Для использования расширенного списка необходимо продолжить процедуру регистрации: ввести дополнительную информацию — паспортные данные, номер СНИЛС. Внесенные данные будут проверяться различными государственными структурами, такими как Пенсионный фонд, налоговая и миграционная службы. Стандартно проверка занимает несколько минут, но в исключительных случаях может занять до суток.

Следующий шаг — подтвердить личность. Самый быстрый способ это сделать — посетить службу, которая имеет право на проведение подобных процедур: отделения «Почты России», многофункциональные центры, офисы компании Ростелеком. Список адресов и их расположение для каждого региона страны можно узнать на самом портале. С собой надо взять паспорт и пенсионное свидетельство. Тем, кто не слишком торопится, можно дождаться письма и ввести данные из него: бумажное письмо отправляется сотрудниками сервиса на почтовый адрес и приходит в течение двух недель. Также подтвердить личность можно с помощью электронной подписи, если таковая имеется. Если нет, ее придется позже оформить для того, чтобы воспользоваться услугой.

Какие налоговые вычеты можно получить от государства

Наиболее популярным видом налогового вычета среди населения является имущественный вычет. Но далеко не все знают, что помимо этого существует ещё ряд жизненных ситуаций, при которых возможно вернуть свои деньги. Итак, подать заявку на налоговый вычет можно, если вы:

- купили квартиру, построили дом на свои деньги или по ипотечной программе;

- получили платное образование сами или оплатили его детям;

- имеете несовершеннолетних детей;

- потратили деньги на лечение или покупку определенных лекарств;

- отчисляете некоторую сумму в ПФР для увеличения пенсии в будущем;

- инвестируете свои сбережения;

- занимаетесь благотворительностью.

При каждой ситуации, независимо от размера вашей заработной платы, вы можете получить строго определенный размер денежного вычета. Ниже в таблице приведены ограничения по выплатам, установленные государством.

| Жизненная ситуация | Максимальный размер выплат по налоговому вычету |

| Покупка недвижимости | 2 000 000 руб. |

| Платное обучение | 50 000 руб. в год |

| Лечение и приобретение медикаментов |

120 000 руб. в год |

| Отчисления на пенсию | |

|

Вычет на детей |

По достижению суммы годовой зарплаты 350 000 руб. 1 400 руб. в месяц на 1 и 2 ребенка 12 000 руб. в месяц на ребенка с инвалидностью |

| Благотворительность | Не более 25% от дохода за год |

| Инвестиции | 52 000 руб. в год |

Пошаговая инструкция

Последовательность действий по возврату подоходного налога через электронный портал состоит из нескольких этапов.

Шаг 1. Регистрация.

Сервис по сдаче отчетности доступен только для зарегистрированных пользователей. Если нет учетной записи на портале, необходимо пройти регистрацию. Процесс включает заполнение формы на сайте Госуслуг и подтверждение личности в любом обслуживающем центре.

Для создание учетной записи пользователю нужно указать:

- фамилию;

- имя;

- контактный телефон;

- email.

После нажатия кнопки «Зарегистрироваться» на указанный телефонный номер будет направлен цифровой код. Ввод проверочных чисел завершит процедуру.

Шаг 2. Получение справок 2-НДФЛ.

Отчитываться нужно по всем доходам налогоплательщика за год. Для правильного ввода сведений, требуются справки о заработной плате от всех работодателей. Форма 2-НДФЛ выдается работнику по его запросу бухгалтерией предприятия.

Документы для подачи заявления

Перед посещением налоговой службы обязательно соберите и подготовьте всю документацию по вашей квартире. Вам нужно взять с собой:

- удостоверение личности;

- декларацию 3-НДФЛ;

- справку о доходах за 12 месяцев (2-НДФЛ);

- документ, подтверждающий право собственности на квартиру (договор купли-продажи, дарственная);

- выписку из ЕГРН;

- акт приёма-передачи (для новостроек);

- чеки или расписки (подтверждение платежа).

Дополнительно могут потребоваться:

- свидетельство о рождении или браке, если доля квартиры принадлежит ребёнку или жене;

- выписка с банка о погашении процентов, если вычет по ипотеке.

Особенности подачи через портал

Кто может воспользоваться ресурсом Госуслуги, или ЕСИА:

-

любое физлицо;

-

после успешного прохождения всех этапов проверки учетной записи;

-

при статусе аккаунта «Подтвержденный».

Создание профиля происходит быстро и легко:

-

Войдите на сайт gosuslugi.ru и выберите кнопку для регистрации.

-

Заполните форму из нескольких строк.

-

Вы зарегистрированы.

Но этого мало для получения всего функционала портала Госуслуг.

Продолжите:

Заполните информацию о себе в личном кабинете – паспортные данные, СНИЛС, ИНН и т. д.

Пройдите автоматическую проверку паспорта и страхового свидетельства

Обратите внимание – она длится от нескольких часов до нескольких дней.

По результатам проверки получите статус профиля «Стандартный».. Если с проверкой возникли трудности, попробуйте:

Если с проверкой возникли трудности, попробуйте:

-

посетить МФЦ и решить проблему на месте (заодно подтвердите личность);

-

написать в техподдержку;

-

обратиться в поддержку базы МВД (проверка данных проходит через систему МВД).

Осталось подтвердить личность одним из способов:

-

лично посетить центр обслуживания;

-

заказать письмо с кодом;

-

воспользоваться интернет-банкингом (Сбербанк, Почта банк, Тинькофф);

-

применить усиленную цифровую подпись.

После присвоения профилю статуса «Подтвержденный», вы можете воспользоваться сервисом для подачи отчета 3 НДФЛ в электронном виде через Госуслуги.

Какие нужны документы для возврата налога за лечение?

НК РФ не содержит перечня таких документов, поэтому ориентироваться можно на разъяснения Минфина России и ФНС России. Так, по мнению Минфина России, представить нужно:

ОБРАЗЦЫ И БЛАНКИ

на предоставление налогового вычета на лечение о возврате излишне уплаченной суммы налога, предоставляемого в налоговый орган при подаче декларации 3-НДФЛ

- декларацию 3-НДФЛ;

- справку об оплате медицинских услуг;

- платежные документы (их копии), подтверждающие внесение (перечисление) налогоплательщиком денежных средств медорганизации (кассовый чек, квитанция к приходному кассовому ордеру, выписка банка или иные платежные документы, подтверждающие факт уплаты денежных средств за оказанные медицинские услуги) либо расходы на медикаменты (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 19 апреля 2013 г. № 03-04-05/7-386, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 1 ноября 2012 г. № 03-04-05/10-1239.

При этом налогоплательщик, представивший в налоговый орган справку об оплате медицинских услуг без представления соответствующих платежных документов, вправе претендовать на получение социального налогового вычета, предусмотренного (письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 17 апреля 2012 г. № 03-04-08/7-76, письмо ФНС России от 2 мая 2012 г. № ЕД-4-3/7333@, письмо ФНС России от 7 марта 2013 г. № ЕД-3-3/787@).

- Также в налоговую инспекцию рекомендуется представить:

- справку 2-НДФЛ (выдает работодатель);

- договоры на оказание медицинских услуг (при наличии);

- копию российской лицензии медицинского учреждения (при обращении за вычетом по расходам на лечение);

- справку об оплате медицинских услуг (оригинал) – ее обязана выдать медицинская организация, указав вид и стоимость оплаченных пациентом услуг (а также его ФИО и ИНН) и заверив ее печатью (при обращении за вычетом по расходам на лечение) (приложение № 1 к приказу Минздрава и МНС России от 25 июля 2001 г. № 289/БГ-3-04/256);

- рецепт лечащего врача с указанием на необходимость использования того или иного действующего вещества препарата (при обращении за вычетом по расходам на лекарства);

- заявление о предоставлении налогового вычета на лечение и (или) лекарства (при первоначальной подаче документов);

- заявление о возврате излишне уплаченной суммы налога;

- свидетельство о рождении ребенка (при получении вычета на лечение ребенка);

- свидетельство о заключении брака (при получении вычета на лечение супруга (супруги);

- свидетельство о рождении самого налогоплательщика, если им оплачено лечение или приобретение медикаментов родителям (при получении вычета на лечение родителей);

- подтверждение права на получение налогового вычета от налоговой инспекции (в случае получения вычета через работодателя).

Обратите внимание на оформление документов, подтверждающих понесенные расходы. Они должны содержать точное наименование медицинского учреждения, совпадающее с указанным в лицензии, а наименования оказанных услуг и приобретенных лекарств должны совпадать с предусмотренными Постановлением № 201

Отметим, что социальные вычеты на медицинские расходы можно получить не только в налоговой инспекции по итогам года, но и до окончания налогового периода у своего налогового агента ().

Последняя актуализация: 6 марта 2020 г.

Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

В первую очередь важно будет уточнить, что для заполнения 3-НДФЛ на сайте gosuslugi.ru необходимо соблюсти два условия:

- Чтобы воспользоваться данной услугой в электронном виде, необходимо быть зарегистрированным пользователем портала и иметь подтвержденную учетную запись.

- Для подачи декларации онлайн на сайте понадобится квалифицированная электронная подпись.

Если у вас уже есть подтвержденная учетная запись единого госпортала, осуществите вход в личный кабинет госуслуг и следуйте нашим инструкциям.

Поиск электронной услуги

Так как мы собираемся отчитаться перед государством о собственных доходах (как физического лица) и заплатить положенные налоговые сборы, интересующую услугу логично будет искать в разделе Налоги. Для этого на главной странице портала или в общем каталоге государственных услуг для граждан необходимо найти соответствующий информационный блок:

Здесь вы можете сразу выбрать пункт «Прием налоговых деклараций (расчетов)», чтобы приступить непосредственно к процессу подачи 3-НДФЛ через Госуслуги, или перейти внутрь самого раздела «Налоги и финансы» и ознакомиться со всеми предложенными возможностями. На детальной странице раздела вы увидите список популярных услуг и жизненных ситуация, связанных с данной сферой, а также ответы на часто возникающие у населения вопросы и полезные информационные материалы.

На странице услуги по приёму деклараций вы увидите полный список доступных электронных и неэлектронных услуг, как для физических лиц, так и для коммерческих предприятий и индивидуальных предпринимателей. На данный момент в электронном виде доступна только услуга «Прием налоговых деклараций физических лиц (3-НДФЛ)». Именно она нас и интересует.

Нажимаем на ссылку и переходим к заполнению требующихся форм.

Выбор способа получения услуги

Перед вами на выбор будет представлено 4 варианта:

- Сформировать декларацию онлайн

- Отправить заполненную декларацию в электронном виде

- Отправить декларацию по почте

- Личное посещение налоговой инспекции

Для отправки информации о доходах физлица через Госуслуги, выберите первый вариант и нажмите кнопку «Получить услугу», как показано на картинке ниже:

Заполнение декларации 3-НДФЛ онлайн

В открывшемся окне вы увидите подробное описание сервиса. Внимательно ознакомьтесь с предложенной информацией и нажмите кнопку «Заполнить новую декларацию» в конце страницы.

Через сайт госуслуг в режиме онлайн можно отчитаться только о доходах за 2015-2018 года. Выберите в открывшемся окне нужный год и перейдите далее.

Система попросит вас дать согласие на обработку предоставленных данных и передачу их на сервера ФНС. Поставьте галочку и нажмите кнопку «Продолжить».

На следующем шаге необходимо будет заполнить данные декларации — сведения о вас как о налогоплательщике:

- выбрать категорию из предложенного списка;

- проверить личные и паспортные данные, которые автоматические заполнятся соответствующими данными из личного кабинета госуслуг;

- указать код ИФНС (выбрать из справочника) и ОКТМО или позволить системе определить их автоматически по вашему адресу;

На следующем шаге требуется указать тип дохода и добавить информацию о самом доходе и его источнике, нажав на соответствующую кнопку. Заполняемые поля в появившейся форме будут зависеть от вида декларируемой прибыли.

Например, если вы хотите показать доходы с аренды квартиру, то следует выбрать вариант «Доходы, облагаемые по ставке 13%», на открывшейся странице нажать кнопку «Добавить доход» и в качестве кода указать опцию «1400 — Доходы от аренды или другого использования имущества (кроме тр-та. и связи)».

Для каждого месяца укажите сумму полученной выплаты.

После того, как все источники выплат за декларируемый период будут добавлены в таблицу, перепроверьте информацию и нажмите кнопку «Далее». На экране появятся вкладки со справочной информацией по предоставлению налоговых вычетов. Для получения нужного вычета перейдите к соответствующей вкладке, нажмите на текст «Предоставить вычеты» и заполните предложенную форму.

На последнем шаге вы увидите итоговую таблицу со всеми сведениями. Сформированную через госуслуги декларацию можно скачать в виде pdf файла и распечатать, экспортировать в xml для дальнейшего редактирования в специальных программах и сформировать файл, чтобы сдать 3-НДФЛ через Госуслуги.

Назначение и типы налогового вычета

В зависимости от назначения подразделяются предоставляемые налоговые вычеты на:

В зависимости от назначения подразделяются предоставляемые налоговые вычеты на:

- обычный (стандартный);

- социальный;

- имущественный;

- профессиональный.

Назначение вычета — возврат части уплаченного официально работающим гражданином подоходного налога при наличии определенных условий и заявления налогоплательщика.

Кто может претендовать

Стандартный вычет производится:

| На детей (кровных и усыновленных) законным представителям (родителям, опекунам, попечителям, приемным родителям) | В размере 3 000 руб. | По 500 руб. ежемесячно |

|

|

|

Полный перечень категорий граждан, имеющих право на получение стандартных вычетов, указан в статье 218 НК РФ.

Внимание! Если гражданин имеет право на предоставление стандартного вычета по нескольким основаниям, то он производится по тому, где его сумма максимальна. Социальный налоговый вычет оформляется, когда необходимо произвести возврат подоходного налога при затратах на обучение, на лечение, страхование, при пожертвованиях на благотворительность

Социальный налоговый вычет оформляется, когда необходимо произвести возврат подоходного налога при затратах на обучение, на лечение, страхование, при пожертвованиях на благотворительность.

Важно! Максимальная сумма, которую можно вернуть за обучение ребенка, составляет 50 000 рублей в год из расчета на обоих родителей. Если на оплату учёбы направлялись средства материнского капитала, то вычет не предоставляется

Право на имущественный вычет возникает при сделках с недвижимостью (в том числе купля, продажа, строительство, ипотечные кредиты). Все возможные случаи получения возможности вернуть часть подоходного налога рассмотрены статьей 220 НК РФ.

Внимание! При использовании средств государственной поддержки, например, материнского капитала, субсидий, или осуществление сделки купли-продажи между взаимозависимыми лицами (родители, дети, братья и сестры, статья 105.1 НК РФ) право на имущественный вычет не возникает. Право на профессиональный налоговый вычет может возникнуть у предпринимателей, занимающихся такой деятельностью без образования юридического лица

В качестве расходов, дающих право вернуть часть уплаченного подоходного налога, относятся страховые взносы по обязательному пенсионному и медицинскому страхования, иные налоги и сборы (кроме налога на доходы физических лиц)

Право на профессиональный налоговый вычет может возникнуть у предпринимателей, занимающихся такой деятельностью без образования юридического лица. В качестве расходов, дающих право вернуть часть уплаченного подоходного налога, относятся страховые взносы по обязательному пенсионному и медицинскому страхования, иные налоги и сборы (кроме налога на доходы физических лиц).

Плюсы и минусы проверки статуса декларации 3-НДФЛ онлайн

С помощью портала госуслуги многие действия можно совершать не выходя их дома Портал государственных услуг значительно упрощает жизнь гражданам, так как он позволяет выполнять многие действия, не выходя из дома. Сайт предоставляет возможность заполнения и 3-НДФЛ непосредственно через личный кабинет, не обращаясь лично в уполномоченный орган. То же самое касается и проверки статуса декларации.

Благодаря тому, что сайт работает круглосуточно, гражданин может зайти в и получить желаемую услугу в любое наиболее удобное для него время. Как правило, проблем с заполнением формы декларации не возникает, так как каждый этап сопровождается подробным объяснением. У каждого пункта имеется информация о том, что именно требуется от пользователя.