Как рассчитывается бухгалтерская прибыль

Содержание:

- Способы увеличения прибыли предприятия

- Бухгалтерский учет

- Что представляют собой явные и неявные затраты (издержки)?

- Как определить экономическую прибыль фирмы

- Рентабельность продаж

- Как рассчитывается чистая прибыль

- Отличие бухгалтерской и экономической прибыли

- Как рассчитать прибыль?

- Внереализационные операции

- Классификация доходов в налоговом учете

- Бухгалтерская и экономическая прибыль — понятие и отличия

- Отражение прибыли организации в бухгалтерском учете

- Как рассчитать прибыль предприятия

Способы увеличения прибыли предприятия

Проведенные расчеты имеют конкретную практическую направленность. Их задача – показать. каким образом предприятие сможет нарастить прибыль.

Путей решения этой задачи не так уж и мало. К примеру, можно оптимизировать запасы товаров и остатков в складских помещениях.

. Проанализировать ассортимент производимого товара и выявить продукцию, менее востребованную у потребителя, для снятия ее с производства.

. Разработать эффективную систему управления предприятием, которая будет способствовать увеличению объемов реализации.

Основной задачей в этом плане является логистика рынка потребителей различных регионов для выявления региона, в котором продукция будет более востребована.

. Всемерно способствовать внедрению новых технологий, которые позволят минимизировать труд сотрудников, а соответственно сэкономить на заработной плате.

Бухгалтерский учет

Понятие прибыли используется при обозначении разницы между валовым доходом и внешними затратами. В этом случае она именуется бухгалтерской. Расчет прибыли в этом случае осуществляется с учетом только денежных платежей, отраженных в отчетности. В ее состав, кроме чистой выручки, включают также альтернативные издержки на использование ресурсов, которые принадлежат предприятию. В этой связи в количественном соотношении экономическая и бухгалтерская прибыли не совпадают. Последняя больше на сумму внутренних расходов компании. Другими словами, разница между экономической и бухгалтерской прибылями равняется этим издержкам.

Что представляют собой явные и неявные затраты (издержки)?

Как уже было описано выше, издержки могут быть альтернативными и фактически произведенными, иначе говоря явными и неявными. Остановимся более подробно на экономических и бухгалтерских издержках и прибыли.

Неявные издержки представляют собой ни что иное, как альтернативные расходы организации, то есть те, к которым не привязан ни один платежный документ.

Соответственно, неявные затраты (издержки) – это те доходы организации, которые она могла получить, но по каким-либо причинам не получила. Данный вид затрат в силу своей виртуальности не может быть учтен при определении себестоимости товаров и услуг.

Формирование неявных издержек осуществляется только при использовании собственного имущества компании, а не арендованного.

Иными словами, неявные издержки могут быть представлены в виде тех доходов, которые организация не получила, о могла бы получить, если бы взяла другой курс развития или использовала новую стратегию.

Понести неявные издержки может как предприниматель, так и организация. Для бизнесмена неявные затраты могут быть связаны с тем уровнем оплаты труда, который был бы ему доступен при условии работы по трудовому договору. Для граждан, имеющих в собственности ценное имущество, неявные затраты связаны с возможностью более эффективного использования данного имущества (например, сдать в аренду, продать и вложить вырученные средства в прибыльное дело или просто положить в банк под проценты).

Примеры неявных затрат (издержек):

- Денежные средства, которые фирма могла бы получить при условии выгодного вложения;

- Денежные средства, которые собственник мог бы получить, если бы организовал не это коммерческое предприятие, а другое.

Таким образом, главным отличием явных затрат от неявных является реальность и, как следствие, возможность документального подтверждения платежным документом.

К числу явных издержек можно отнести:

- Финансовые затраты, связанные с приобретением оборудования, зданий, станков и иных объектов основных фондов;

- Расходы, связанные с оплатой труда работающих по трудовому договору и договору гражданско-правового характера граждан;

- Арендная плата;

- Оплата коммунальных услуг;

- Оплата товаров, поступивших от сторонних контрагентов, поставщиков;

- Расходы на содержание транспорта и иные.

Как определить экономическую прибыль фирмы

Экономическая прибыль равна разности между общим (совокупным) доходом компании и экономическими издержками (затратами). В источниках также можно встретить ее определение как остатка от общего дохода после вычитания всех издержек. Экономическая прибыль фирмы рассчитывается по следующей формуле:

ЭП = СД – ОИ,

где:

ЭП — экономическая прибыль;

СД — совокупный доход;

ОИ — общие издержки.

В состав общих издержек (всех затрат) входят явные и неявные издержки.

Явные издержки нередко еще называют прямыми, бухгалтерскими или внешними затратами. В их состав включаются «видимые» бухгалтеру статьи расходов:

- заработная плата персонала;

- плата за коммунальные услуги;

- стоимость израсходованных сырья, материалов и полуфабрикатов;

- плата за аренду помещений, оборудования и т. п.

Неявные, или скрытые издержки фирмы связаны с недополученным доходом. Это некая виртуальная величина, которая определяется в процессе анализа деятельности фирмы. К примеру, собственник компании имел возможность инвестировать свободные денежные ресурсы в совместный производственный проект, но не сделал этого. А совместный проект с другими инвесторами принес прибыль выше среднерыночной. Тогда недополученный отказавшимся от проекта инвестором потенциальный доход — это неявные издержки данного инвестора. Другой пример. Собственник имущества мог получить доход от сдачи его в аренду, но не стал заключать договор. Сумма неполученного дохода от возможной аренды является неявными затратами.

Таким образом, формулу расчета экономической прибыли фирмы можно представить в следующем виде:

ЭП = СД – ЯИ – НИ,

где:

ЭП — экономическая прибыль;

СД — совокупный доход;

ЯИ — явные издержки;

НИ — неявные издержки.

С классификацией затрат в бухгалтерском учете вы можете ознакомиться в нашей материале «Статьи расходов в бухгалтерском учете — таблица».

Как распределяется чистая прибыль в ООО, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Рентабельность продаж

Рентабельность продаж зависит от продажных цен, объема реализации и доли затрат в общем объеме проданной продукции. Показывает, какую часть выручки организации составляет прибыль.

Прибыль, в свою очередь, зависит от того, насколько выручка от продаж покрывает произведенные затраты. Иными словами, чем выручка больше, а затрат — меньше, тем выше прибыль, следовательно, эффективнее хозяйственная деятельность.

Выручка может увеличиваться за счет наращивания объема продаж или повышения цены на продукцию, товары, работы, услуги. Сократить затраты можно благодаря эффективному использованию ТМЦ (соблюдение норм расходов, сокращение отходов и брака), оптимизации расходов на содержание административного персонала и т. п.

Пример 2

Производственная компания выпускает три вида продукции.

Значения показателей финансовой деятельности — в табл. 2.

Проанализируем рентабельность продаж.

Их представленных в табл. 2 данных следует, что самыми рентабельными по продажам являются товары А и С — маржинальная рентабельность продаж составила 41 % (обеспечена низкими переменными затратами).

Далее идет товар В, маржинальная рентабельность продаж которого равна 39,10 %.

Общая рентабельность продаж по маржинальной прибыли — 40,27 %, по операционной прибыли — 6,04 %. Такая разница между рентабельностью по маржинальной и операционной прибыли объясняется высокой долей постоянных расходов на содержание персонала, рекламу.

Общая доля затрат в выручке — 94 %. Это много, поэтому компания не получила большой прибыли от продаж. Операционная прибыль составила 410 000 руб. При доходе от продаж в 8 млн руб. такую прибыль можно назвать скромной, но она покрыла все затраты компании.

Рентабельность продаж по видам продукции представлена на рис. 3.

Точка безубыточности

Компания может не получать прибыли, но и не нести убытков. Такую «золотую середину» отображает точка безубыточности (критическая точка).

Критическая точка показывает, до какого предела может упасть выручка, чтобы не было убытка. Равенство доходов и расходов в этом случае можно записать следующим уравнением:

ВРКТ = Зпер + Зпост

или:

Объем продаж × Цена реализации единицы продукции (работ, услуг) = Объем продаж × Зпер./ед. + Зпост.

Минимальный (критический) объем реализации может быть рассчитан с помощью маржинальной прибыли — как объем реализации, при котором маржинальная прибыль равна постоянным затратам:

Пмарж = ВР – Зпер = Зпост.

Находим критическую точку объема продаж, т. е. определяем, сколько единиц продукции нужно продать, чтобы не получить убытка:

Критическая точка (в ед. продаж) = Зпост / Пмарж = Зпост / (Цена за ед. – Зпер./ед.).

Такой расчет можно производить на весь ассортимент и для отдельных видов продукции.

Пример 3

Производственная компания выпускает пластмассовые изделия. Количественный учет объема продаж ведется в штуках.

По плану выпуск изделий — 15 000 шт., продажная цена за 1 шт. — 400 руб.

Определим, сколько пластмассовых изделий нужно продать, чтобы доход от продажи покрыл все расходы, т. е. определим точку безубыточности.

План производства и продаж представлен в табл. 3.

Критическая точка = 876 000 руб. / (400 руб. – 208 руб.) = 5104 шт.

Как рассчитывается чистая прибыль

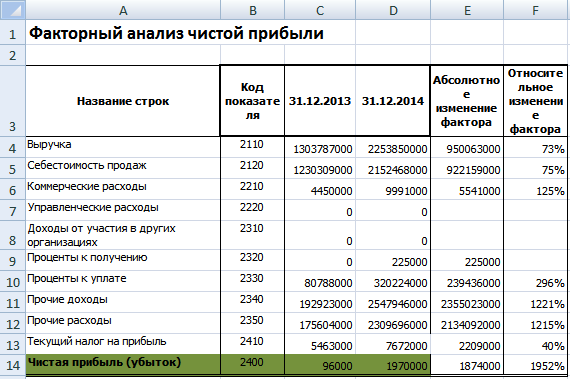

Для расчета чистой прибыли используется очень много способов. По какому способу не считать чистую прибыль результат получиться одинаковым для всех способов расчета. Но на практике используется упрощенная формула, то есть идет построчное заполнение отчета о финансовых результатах итоговой строкой которого считается чистая прибыль.

Упрощенная формула расчета чистой прибыли выглядит так:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

Данные для расчета прибыли по упрощенной формуле можно взять из отчета о финансовых результатах предприятия за необходимый период.

Как это выглядит в отчете, а так что в какой строке заполнять рассмотрим на примере в виде таблицы. Например, предприятие «Подсолнух» отразило в своей отчетности следующие данные:

| Показатель | Строка | 2016 год (тыс. рублей) |

| Выручка | 2110 | 150 |

| Себестоимость | 2120 | 60 |

| Коммерческие расходы | 2210 | 15 |

| Управленческие расходы | 2220 | 20 |

| Прочие доходы | 2340 | 2 |

| Прочие расходы | 2350 | 1.5 |

| Налог на прибыль | 2410 | 11.1 |

| Чистая прибыль | 2400 | 61.9 |

В данном случае чистая прибыль считается так:

150 + 2 — 60 — 15 — 20 — 1,5 — 11,1 = 44,4 тыс. руб.

Формула расчета чистой прибыли в развернутом виде:

ЧП= ФП + ВП + ОП — Н,

где ЧП — чистая прибыль;

ФП — финансовая прибыль. Вычисляется методом вычитания из доходов от финансовой деятельности аналогичных расходов;

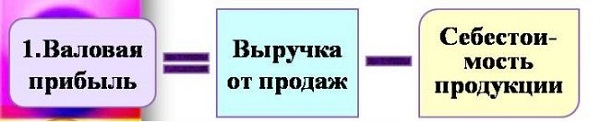

ВП — валовая прибыль. Рассчитывается как выручка от продажи минус себестоимость продукции;

ОП — операционная прибыль. Из доходов от прочих видов деятельности вычитаются расходы;

Н — сумма налогов.

Формула для расчета чистой прибыли в свернутом виде:

ЧП = П – Н, где

П – прибыль;

Н- сумма налога.

В данном способе расчета принято считать под прибылью разницу между общими доходами и общими расходами на предприятии за определенный период.

Показатели, которые влияют на формирования чистой прибыли

Чистая прибыль зависит он множество показателей, а судя по формуле расчета мы видим, что такими показателя являются:

- Выручка предприятия – это сумма денежных средств полученных от покупателя за продажу продукции за определенный период. К выручке так же относятся доходы, поступившие от других операций, которые не относятся к основному виду деятельности:

- полученные проценты от предоставляемого займа;

- доход от участия в деятельности других организаций;

- полученный доход от продажи имущества и оборудования;

- арендная плата и другие поступления.

- Затраты предприятия, которые связаны с его деятельностью. В финансовом учете их принято называть:

- Издержки, связанные с производством продукции и с дальнейшей ее реализацией, тем самым они формируют себестоимость;

- Издержки, связаны с транспортировкой товара и в процессе продажи, они формируют коммерческие расходы;

- Расходы не связанные не с основным производством или принято называть прочие расходы.

К основным затратам на предприятии относятся такие расходы как:

- Оплата труда работникам предприятия;

- Обязательные социальные отчисления на фонд оплаты труда;

- Отчисления на амортизацию;

- Оплата коммунальных услуг;

- Материальные и другие затраты.

К прочим расходам относятся как внереализационные, так и операционные расходы, которые не связаны с производством, но оплачиваются за счет предприятия. К данной статье расходов относятся:

- Оплата процентов по полученным кредитам;

- Списание остаточной стоимости не реализованного оборудования;

- Оплата обучения сотрудникам предприятия;

- Расходы на маркетинг;

- Расходы, которые были связаны с форс-мажорными обстоятельствами.

- Величина налоговых отчислений. Так как законодательством Российской Федерации предусмотрено несколько режимов налогообложения, для которых и разнятся виды и размер налогов. Предприятие может платить такие налоги как: налог на доходы, налог на прибыль, ЕНВД или даже совмещать несколько бюджетных платежей в зависимости от видов деятельности.

Так же величина налоговых платежей может варьироваться в зависимости от того есть ли у налогоплательщика налоговые льготы.

Отличие бухгалтерской и экономической прибыли

Отличительной чертой указанных типов является метод расчета, по которому определяются бухгалтерская и экономическая прибыли. Этот метод позволяет не учитывать определенные пункты издержек. В итоге расчет бухгалтерской прибыли осуществляется по задокументированным параграфам полученных средств и издержек. Эти же данные получают контролирующие органы налоговой или любой другой судебно-исполнительной ветви власти. Экономическая прибыль позволяет судить об экономической модели бизнеса в отрыве от имиджа предприятия перед государством. Этот тип прибыли отражает то ведение дел предприятием, которое есть не только на бумаге, но и существует на самом деле.

Говоря простым языком, чистая экономическая прибыль отличается от бухгалтерской тем, что в ее расчетах учитываются общая выручка, издержки внешние (плата за услуги физическим или юридическим лицам) и внутренние (все остальные затраты, предусмотренные руководством и работниками производства). При подсчете бухгалтерской выгоды под учет попадают только доходы и внешние издержки.

Как рассчитать прибыль?

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги

Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли. Предприятие может использовать ее для формирования различных фондов и резервов, реинвестиций в производство и увеличения оборотных средств. Если компания является акционерным обществом, то дивиденды держателям акций рассчитываются как раз исходя из размеров чистой прибыли.

Внереализационные операции

Они влияют на увеличение или уменьшение балансовой прибыли. К поступлениям от внереализационных операций относят выручку от:

- Участия предприятия в собственности иных компаний (дивиденды).

- Сдачи имущества в аренду.

- Выплат должников в форме неустоек, пени, штрафов за неисполнение условий соглашений.

К указанным доходам относят и положительную курсовую разницу по операциям с инвалютой. В расходах же учитываются затраты на:

- Заказы, которые впоследствии были отменены.

- Содержание законсервированных производственных объектов и мощностей.

- Судебные издержки.

- Пени, штрафы, неустойки в пользу кредиторов за нарушения условий договоров, допущенные предприятием.

- Арбитражные споры.

К расходам относят и потери от уценки готовой продукции и производственных запасов, отрицательную курсовую разницу по операциям с использованием инвалюты и прочие убытки. Прибыль от внереализационной деятельности является разницей между доходами и издержками в данной области. При положительном показателе балансовая выручка увеличивается, при отрицательном, соответственно, уменьшается. При вычете из валового дохода предприятия суммы отчислений по налогам и прочие вмененные платежи, предназначенные для банка, местного или государственного бюджета, вышестоящих органов управления и прочих институтов, оставшаяся часть будет составлять чистую – экономическую – прибыль компании. Она остается в распоряжении фирмы, которая, в свою очередь, самостоятельно решает, куда ее направить.

Классификация доходов в налоговом учете

Понятие «доход» в бухгалтерском и налоговом учете определяется практически одинаково. В целях налогообложения прибыли доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

Расшифровки понятия «экономическая выгода» не дает ни ПБУ 9/99, ни НК РФ. Этот термин содержится в Концепции бухгалтерского учета в рыночной экономике РФ, одобренной Методологическим советом по бухгалтерскому учету при Минфине России и Президентским советом Института профессиональных бухгалтеров РФ 29.12.1997. В соответствии с пунктом 7.2.1 Концепции будущие экономические выгоды представляют собой потенциальную возможность имущества прямо или косвенно способствовать притоку денежных средств в организацию. Считается, что актив принесет в будущем экономические выгоды организации, когда он может быть:

- использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи;

- обменян на другой актив;

- использован для погашения обязательства;

- распределен между собственниками организации.

В целях налогообложения прибыли доходы от сдачи имущества в аренду, от предоставления в пользование прав на объекты интеллектуальной собственности могут быть учтены как в составе доходов от реализации, так и в составе внереализационных доходов. При этом в бухучете доходы от участия в уставных капиталах других организаций могут учитываться либо в составе доходов от обычных видов деятельности, если это является предметом деятельности организации, либо в составе прочих доходов, когда участие в уставных капиталах других организаций не является предметом деятельности организации. В целях налогообложения прибыли доходы от участия в уставных капиталах других организаций относятся ко внереализационным доходам организации.

Таким образом, перечень доходов от обычных видов деятельности в бухучете и доходов от реализации в целях налогообложения прибыли может быть сформирован одинаково, за исключением доходов от участия в уставных капиталах других организаций.

В состав внереализационных доходов в целях налогообложения прибыли относятся доходы, не признаваемые доходами от реализации. Перечень внереализационных доходов достаточно большой. Тем не менее формулировка, данная в статье 250 НК РФ, о том, что «внереализационными доходами налогоплательщика признаются, в частности, доходы…», позволяет сделать вывод, что перечень остается открытым. Не следует забывать и о том, что не все денежные средства и имущество, полученные организацией, могут быть признаны ее доходом в целях налогового учета (ст. 251 НК РФ содержит закрытый перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль).

Перечень доходов, не учитываемых при определении налоговой базы, значительно шире перечня доходов, не признаваемых доходами в бухгалтерском учете. Это приводит к тому, что некоторые доходы будут учитываться при определении бухгалтерской прибыли, но не будут учитываться при определении налоговой базы по налогу на прибыль. В такой ситуации следует руководствоваться ПБУ 18/02, утвержденным Приказом Минфина России от 19.11.2002 № 114н, устанавливающим порядок отражения и учета разниц, возникающих между данными бухгалтерского и налогового учета.

Бухгалтерская и экономическая прибыль — понятие и отличия

Иными словами, это разница между законными доходами и расходами. Выручка может быть получена при реализации произведенной продукции, выполнении разного рода работ или оказании услуг своим контрагентам. Что касается расходов, то их может быть достаточно много, поскольку сюда входят и заработная плата сотрудников, и арендная плата, и коммунальные платежи, и налоги, и покупка оргтехники, а также затраты на научно-исследовательские изыскания. Разница между доходной и расходной частями бюджета предприятия как раз и представляет собой бухгалтерскую прибыль, которая в последующем может быть потрачена на выплату дивидендов или внесена в качестве инвестиций в производство.

Экономическая прибыль является итогом вычитания между всеми доходами и расходами предприятия, поэтому она отражает реальное положение дел на предприятии, то есть функционирует ли оно успешно либо находится в кризисном положении. В качестве доходов здесь используется не только официальная выручка компании, но также и иные источники поступлений денежных средств, которые не отражаются официально в бухгалтерском учете. К расходам в этом случае следует относить не только те траты, которые были произведены официально с документарным подтверждением, но также и те, которые не являются официальными, но, тем не менее, могут присутствовать на предприятии. Кроме того, к разряду расходов экономисты причисляют и упущенную выгоду, то есть доходы, которые могли бы быть получены при тех или иных обстоятельствах, но приобретены не были по тем или иным причинам. Также расходами могут признаваться дополнительные премиальные выплаты работникам либо какие-то представительские расходы, не учитываемые в бухгалтерском учете.

Отличие бухгалтерской и экономической прибыли заключается в методе их расчета, при котором определенные доходы и расходы могут браться или нет в расчет. Так, бухгалтерская прибыль определяется лишь на основе документарного подтверждения доходов и расходов, поскольку только таким образом они могут быть официально удостоверены в контролирующих органах. Экономическая прибыль не делает акцента на бумагах, но учитывает особенности ведения бизнеса, рассматривает вопросы упущения какой-либо выгоды либо траты средств без официального оформления.

Отражение прибыли организации в бухгалтерском учете

Для определения данного показателя нужно руководствоваться сведениями с синтетических счетов бухучета.

Полную информацию о прибыли или убытке за отчетный годовой период содержит счет 99 «Прибыли и убытки». Его формируют за счет:

- поступления выручки от продаж (счет 90);

- иных поступлений и затрат (счет 91).

Такие рекомендации содержит приказ Минфина 2000-го года № 94-н.

На счете «Прибыли и убытки» также ежемесячно на протяжении года отражают разные операции:

- финансовые поступления от продаж или обычной деятельности (Дт 90.9 – Кт 99);

- убытки от продаж или обычной деятельности (Дт 99 – Кт 90.9) и др.

Также на счете 99 фигурируют суммы начисленных расходов (доходов), касающиеся налогообложения, выполнения постоянных обязательств или налоговых санкций. Корреспонденция идет со счетом 68 «Расчеты по налогам и сборам».

В конце года поступившие денежные средства переносят на счет 84 «Нераспределенная прибыль». Так происходит своего рода закрытие счетов за прошедший период. Формула бухгалтерской прибыли на отчетную дату будет выглядеть так:

Также см. «Как вести бухгалтерский учет в ООО».

Как рассчитать прибыль предприятия

Все виды прибыли рассчитываются на основе выручки, которая равна произведению объема реализации на цену единицы продукции. Из первичного дохода вычитаются те или иные статьи затрат и таким образом находится каждый вид прибыли.

Общие формулы расчета

Выручка находится по следующей формуле: TR = P * Q, где

TR (total revenue) – выручка, руб.;

P (price) – цена, руб.;

Q (quantity) – количество продукции, руб.

Маржинальная прибыль равна: MP = TR – VC, где

MP (marginal profit) – маржинальная прибыль, руб.;

TR (total revenue) – выручка, руб.;

VC – переменные затраты на объем продукции, руб.

Валовую прибыль можно найти по это формуле: GP = TR – TCтехн, где

GP (gross profit) – валовая прибыль, руб.;

TR (total revenue) – выручка, руб.;

TCтехн (total cost) – себестоимость технологическая, руб.

Прибыль от продаж находится следующим образом: RP = TR – TC, где

RP (realization profit) – прибыль от реализации, руб.;

TR (total revenue) – выручка, руб.;

TC (totalcost) – себестоимость полная, руб.

Балансовая прибыль равна: BP = RP – OE + OR, где

BP (balanced profit) – балансовая прибыль, руб.;

RP (realization profit) – прибыль от продаж, руб.;

OR (other revenue) – прочий доход, руб.;

OE (other expenses) – прочий расход, руб.

Операционная прибыль рассчитывается по этой формуле: OP = BP + PC, где

BP (balanced profit) – балансовая прибыль, руб.;

PC (percent) – проценты к выплате, руб.

Чистую прибыль находят следующим образом: NP = BP – T, где

NP (net profit) – чистая прибыль, руб.;

BP (balanced profit) – балансовая прибыль, руб.;

T (taxes) – величина налоговой нагрузки, руб.

Формулы расчета по балансу

Данные для расчета приводятся в отчете о финансовых результатах. Доступная информация из бухгалтерской отчетности позволяет считать два нижеуказанных вида прибыли по одной формуле.

Маржинальную и валовую прибыль можно найти по этой формуле: стр. 2100 = стр. 2110 – стр. 2120, где

стр. 2100 – валовая прибыль, руб.;

стр. 2110 – выручка, руб.;

стр. 2120 – себестоимость технологическая, руб.

Прибыль от продаж находится следующим образом: стр. 2200 = стр. 2110 – (стр. 2120 + стр. 2210 + стр. 2220), где

стр. 2200 – прибыль от реализации, руб.;

стр. 2110 – выручка, руб.;

(стр. 2120 + стр. 2210 + стр. 2220) – себестоимость полная, руб.

Балансовая прибыль равна: стр. 2300 = стр. 2200 – стр. 2350 + стр. 2340, где

стр. 2300 – балансовая прибыль, руб.;

стр. 2200 – прибыль от продаж, руб.;

стр. 2340 – прочий доход, руб.;

стр. 2350 – прочий расход, руб.

Операционная прибыль рассчитывается по этой формуле: OP = BP + PC, где

BP (balanced profit) – балансовая прибыль, руб.;

PC (percent) – проценты к выплате, руб.

Чистую прибыль находят следующим образом: стр. 2400 = стр. 2300 – стр. 2410, где

стр. 2400 – чистая прибыль, руб.;

стр. 2300 – балансовая прибыль, руб.;

стр. 2410 – величина налоговой нагрузки, руб.

Примеры расчетов

Предприятие ООО «Экран» занимается производством сверл для фрезерных станков. Финансовая отчетность за последние 2 года содержит следующие данные:

| Наименование показателя | Код строки | За 2014 год | За 2013 год |

| Выручка | 2110 | 130 000 | 70 000 |

| Себестоимость технологическая | 2120 | 45 000 | 25 000 |

| Коммерческие затраты | 2210 | 6 000 | 4 000 |

| Управленческие затраты | 2220 | 18 000 | 13 000 |

| Прочий доход | 2340 | 1 000 | 800 |

| Прочий расход | 2350 | 2 000 | 3 000 |

| Проценты к уплате | 2330 | 6 000 | 4 000 |

| Налог на прибыль | 2410 | 12 000 | 5 960 |

Для данного примера, за 2013 год:

Маржинальная прибыль: MP = TR – VC = 70 000 – 25 000 = 45 000 рублей

Валовая прибыль: GP = TR – TCтехн = 70 000 – 25 000 = 45 000 рублей

Прибыль от продаж: RP = TR – TC = 70 000 – (25 000 + 4 000 + 13 000) = 28 000 рублей

Балансовая прибыль: BP = RP – OE + OR = 28 000 – 3 000 + 800 = 25 800 рублей

Операционная прибыль: OP = BP + PC = 25 800 + 4 000 = 29 800 рублей

Чистая прибыль: NP = BP – T =29 800 – 29 800 * 0,2 = 23 840 рублей

За 2014 год:

Маржинальная прибыль: MP = TR – VC = 130 000 – 45 000 = 85 000 рублей

Валовая прибыль: GP = TR – TCтехн = 130 000 – 45 000 = 85 000 рублей

Прибыль от продаж: RP = TR – TC = 130 000 – (45 000 + 6 000 + 18 000) = 61 000 рублей

Балансовая прибыль: BP = RP – OE + OR = 61 000 – 2 000 + 1 000 = 60 000 рублей

Операционная прибыль: OP = BP + PC = 60 000 + 6 000 = 66 000 рублей

Чистая прибыль: NP = BP – T = 60 000 + 60 00 * 0,2 = 48 000 рублей