Как учредителям финансово помочь своему ооо

Содержание:

- Деньги поступают в кассу сроком на полгода

- Настроим любые отчеты, даже если их нет в 1С

- Деньги поступают на расчетный счет сроком на 2 года

- Нельзя выдавать займы и платить за аренду из кассы

- Возврат займа учредителю

- Механизм погашения задолженности

- Процедура возврата (погашение) займа

- Возврат беспроцентного займа учредителю

- Плюсы и минусы

- Итоги

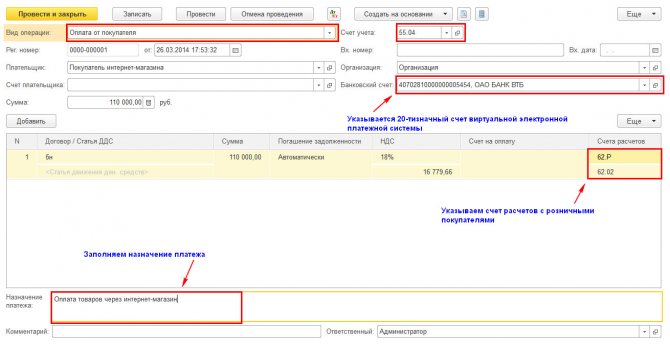

Деньги поступают в кассу сроком на полгода

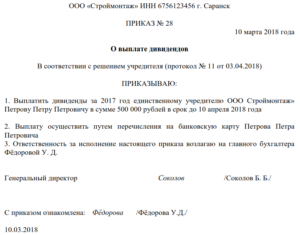

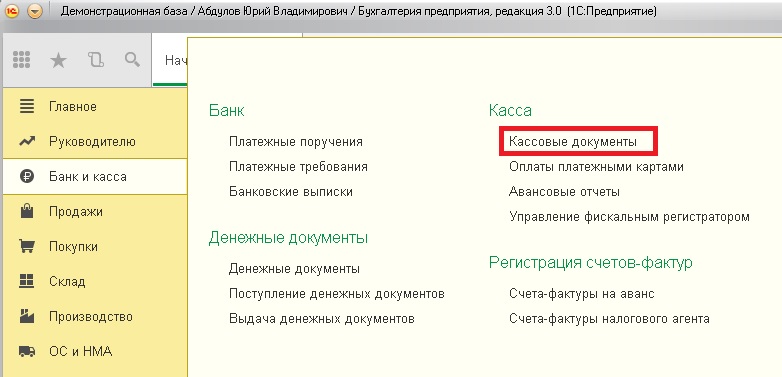

Начнем с первого варианта. Чтобы отразить такой приход, нужно:

- открыть вкладку “Банк и касса”;

- найти раздел “Касса”;

- выбрать вкладку “Кассовые документы”.

Теперь создаем документ в формате “Поступление наличных”. Вид операции выбираем “Получение займа от контрагента”. В качестве контрагента указываем учредителя, организацию а также вписываем сумму полученных денег.

Ниже находится табличная часть, в которой вы вводите информацию по договору. Если договор новый, то нажмите кнопку “Добавить” и введите данные, указав реквизиты документа.

Далее выбираем статью движения денег, для этого добавьте новую статью “Займ от учредителя”. Из-за того, что займ краткосрочный, выбирайте счет 66.03

На сумму займа, который вы получили, будет сформирована проводка Дебет 50.01 и Кредит 66.03.

Для возврата денег нужно воспользоваться документом “Выдача наличных”, который содержит операцию по возврату займа контрагенту. Чтобы его добавить, делаем все, что описано выше, но в табличной части вы добавляете столбик “Вид платежа” и указываете “Погашение займа”.

Будет сформирована обратная проводка, где дебет будет 66.03, а кредит будет 50.01. Таким образом взаиморасчеты будут закрыты, если вы вернете всю сумму, полученную от контрагента.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Заказать настройку отчётов

Деньги поступают на расчетный счет сроком на 2 года

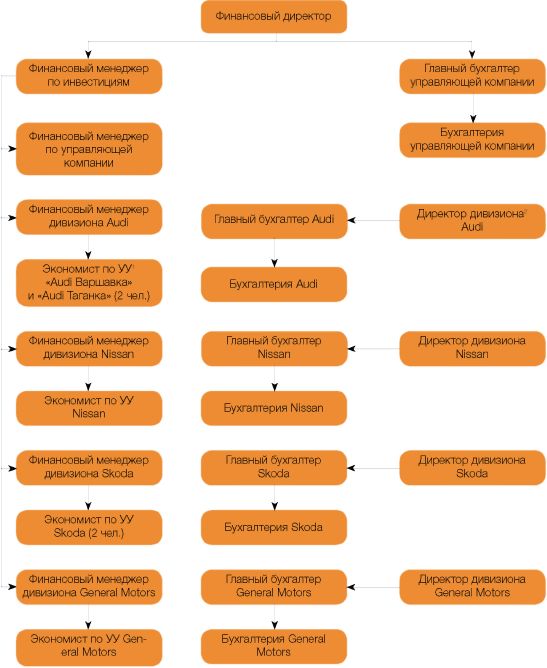

Если контрагент отправляет средства на расчетный, то вам нужно указать поступление именно на этот счет. В этом случае мы будем работать с формой “Поступление на расчетный счет”. Вы можете создать документ вручную, если перейдете в раздел “Банк и касса” и выберете там “Банковские выписки”. Также можно загрузить документ непосредственно из банка.

Документ должен иметь вид “Получение займа от контрагента”. В нем выбираете организацию вашего учредителя, проставляете сумму, которую получили на расчетный счет и заполняете таблицу и счет расчетов.

Так как займ на долгий срок (2 года) в счете расчета мы проставляем 67.03.

Сформируется проводка, где дебет 51, а кредит 67.03, а также указана сумма займа.

Получаем проводку Дт 51 Кт 67.03 на сумму займа

Чтобы отобразить в программе возврат денег, вам нужна форма “Списание с расчетного счета”

Обратите внимание, что форма должна быть в виде “Возврат займа контрагенту, чтобы сформировалась проводка по списанию,

Это все, что нужно знать по отражению беспроцентных кредитов от контрагента. Главное, не ошибиться во время формирования документов на возврат и все будет отображено четко.

Остались вопросы? Закажите консультацию наших специалистов!

Автоматизация сельского хозяйства

Журнал регистрации 1С — настройка, хранение и очистка

Нельзя выдавать займы и платить за аренду из кассы

В пункте 4 Указания № 3073-У приведен новый перечень операций, расплатиться по которым компания и предприниматель могут исключительно с помощью наличных, снятых с расчетного счета. Использовать наличную выручку напрямую из кассы нельзя. В этот перечень входят расчеты по ценным бумагам, договорам аренды, займам, а также по организации и проведению азартных игр.

Данное ограничение касается не только расчетов между компаниями, предпринимателями или компанией и предпринимателем. Оно относится и к их расчетам с физлицами.

При этом лимит в 100 000 руб. надо соблюдать только по договорам, заключенным либо между двумя компаниями, либо между компанией и предпринимателем, либо между двумя предпринимателями. Если одна из сторон договора — физлицо, то лимит не применяется (п. 5 Указания №3073-У). Рассмотрим подробнее правила по аренде и займам.

Аренда. Чтобы рассчитаться наличными за аренду недвижимого имущества, надо снять их со счета. Использовать выручку из кассы компания не вправе. Причем независимо от того, с кем заключен договор — с другой организацией, с предпринимателем или с частным лицом.

Обратите внимание! Наличной выручкой из кассы можно рассчитываться за аренду автомобиля или другого движимого имущества. При аренде недвижимости надо снимать деньги со счета или платить по безналу

Данное правило компании и бизнесмены должны соблюдать независимо от того, оплачивают они наличкой именно аренду или, к примеру, погашают штрафы и неустойки либо вносят задаток. Кроме того, ограничение распространяется как на арендаторов, так и на арендодателей. В большинстве случаев наличными деньгами рассчитывается арендатор, когда вносит в кассу арендодателя платеж за использование недвижимости. Но возможен и другой вариант. Например, арендодатель может вернуть арендатору переплату по договору. Для этого тоже нужно использовать наличность, снятую со счета. Ведь в Указании №3073-У речь идет обо всех операциях по договору аренды.

В то же время на аренду движимого имущества данное ограничение не распространяется. Компания, которая арендует, например, автомобиль, имеет право погасить очередной платеж и из наличной выручки. Необязательно сначала вносить ее на счет, а потом снимать, чтобы рассчитаться.

В прежнем Указании №1843-У не было прямой оговорки о том, что рассчитываться по аренде надо только за счет денег, снятых со счета. В то же время аренда не значилась в перечне целей, на которые можно тратить наличную выручку.

То есть формально ограничение существовало и раньше

Но если до недавних пор налоговики не акцентировали на этом свое внимание, сейчас наличные расчеты по аренде наверняка начнут вызывать у проверяющих пристальный интерес

Заем. Запрет на использование наличной выручки из кассы распространяется как на выдачу займов, так и на их возврат и погашение процентов. То есть касается обеих сторон договора — и заимодавца, и заемщика. Кроме того, запрет на расходование выручки распространяется не только на договоры, заключенные между двумя компаниями или компанией и предпринимателем, но и на контракты, подписанные с физлицом. Это может быть, например, учредитель, который дал своей компании взаймы. Или директор, который, наоборот, получил от организации заем

Также не важно, какой заем получен или выдан — процентный или беспроцентный

В прежнем Указании №1843-У выплаты по договорам займа не значились в перечне целей, на которые можно тратить выручку из кассы. Ссылаясь на это, специалисты Банка России разъясняли, что на выдачу займов такую наличность направлять нельзя (письмо от4 декабря 2007г. №190-Т). Нарушителей штрафовали налоговики, а судьи их поддерживали (постановление ФАС Западно-Сибирского округа от27мая 2010г. поделу №А03-14966/2009). Инспекторы штрафовали и тех, кто возвращал займы или платил проценты по ним наличными из выручки. Отменить эти штрафы не удавалось (решение Московского городского суда от14 декабря 2012г. поделу №7— 2207/2012).

Возврат займа учредителю

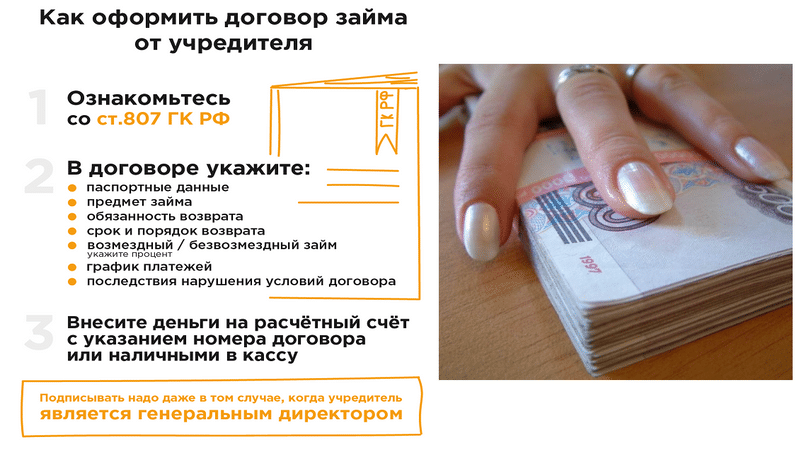

Наиболее доступным способом оказания материальной помощи предприятию со стороны его учредителей является оформление беспроцентного кредита. Данный тип кредитования рекомендован к оформлению в формате подписанного договора между сторонами сделки.

Законодательством не регулируется его содержание, и при этом имеются некоторые пункты, которые должны присутствовать в соглашении в обязательном порядке:

- Определение цели использования денег;

- Указание конкретной суммы задолженности;

- Гарантия возмещение кредита;

- Определение сроков для использования беспроцентного кредита;

- Описание порядка выплат по кредиту.

При отсутствии четких указаний в соглашении о том, что кредит предоставляется беспроцентно, то он будет считаться процентным автоматически по ставке 2/3 от ставки рефинансирования.

Сумма беспроцентного кредита возвращается учредителю по соответствующему пункту в подписанном соглашении. Также участники сделки могут оформлять договор о списании задолженности.

С расчетного счета на карту

Такой способ возврата средств возможен при кредитовании предприятия от учредителя. Использование наличных средств, которые находятся в кассе, для погашения обязательств запрещается действительным законодательством, которое гласит, что деньги, которые поступают в кассу организации в формате выручки за оказанные услуги или реализованные товары, могут тратиться только на выплаты внутреннего характера среди сотрудников, которые задействованы в производстве

При выплате организацией кредита учредителю из налички возможно наступление несения административной ответственности. Здесь должно соблюдаться условие, что данное нарушение устанавливается в течение 2 месяцев после его совершения.

Товаром

Согласно действительному законодательству, возврат денежного кредита напрямую в натуральной форме не является возможным. При указании в соглашении пункта о погашении задолженности в товарной форме договор не может быть признан соглашением о займе.

Может применяться следующая схема:

- Товар будет продан кредитору по действующей рыночной цене и таким образом будет осуществлён зачет по встречным требованиям;

- Средства, полученные после операций сбыта продукта, в бухучете могут отражаться в формате погашения кредита.

Из кассы

Оплата кредита через кассу для учредителей возможна, но при этом необходимо помнить, что для физлиц нет ограничений по сумме.

Что касается юрлиц, платёж никак не может быть более 100000 рублей.

Выплата кредита не может производиться из наличных средств. Подобная операция может наказываться согласно АК РФ.

Узнайте, какие виды договоров на займы. Нужны отзывы о сервисе частных займов? Смотрите здесь.

Имуществом предприятия

Любые кредитные обязательства могут прекращаться только в той ситуации, когда кредитору передаются отступные при условии взаимного согласия сторон. Иными словами, если вместо денег должник может выплатить задолженность посредством товаров или прочего имущества.

После передачи отступных кредитору кредитное соглашение является недействительным:

- Процесс погашения задолженности таким способом является реализацией;

- НК данный процесс квалифицирует в качестве реализации, и, соответственно, облагает его налогом;

- При осуществлении деятельности предприятия на ОСНО, организация обязательно должна уплачивать НДФЛ и НДС.

Основными средствами

Согласно действительному списку законных операций, который был описан выше, на которые организация может тратить наличную выручку, то можно понять, что выплата наличными основными средствами кредита пользователя не является возможным. Оплата кредита является обособленным видом правоотношений.

В той ситуации, когда организация намеревается осуществить выплату кредита наличными, то схема действий должна выглядеть примерно следующим образом:

- Изначально предприятие сдает всю необходимую выручку в банк;

- После этого со счёта снимается нужная сумма, которая составляет сумму задолженности;

- Затем выплачивается кредит пользователя.

Особенности получения:

- При получении наличных средств в банковской структуре обязательно нужно указать их назначение по цели. В данном случае, целевое назначение будет иметь наименование «Возврат займа»;

- Если выдача средств производится наличным типом учредитель в бухучете операции обязательно должен их проводить по счёту 66, в той ситуации, когда кредит является краткосрочным;

- Когда его срок составляет меньше 12 месяцев. Соответственно, операция бухучета проводится по счёту 67 в той ситуации, когда кредит является долгосрочным, то есть, срок исполнения кредитных обязательств превышает 12 месяцев.

Механизм погашения задолженности

Ранее оформленный долг предприятием перед его основателем может быть возвращен без необходимости подписания дополнительной договорной документации. Если денежные средства были выделены на развитие производственной деятельности субъекта хозяйствования безвозмездно, то их движение не нужно отображать в налоговой отчетности.

Сумма долга не учитывается как расходы при определении базы для подсчета суммы налогов. При возмездном кредитовании, она может быть уменьшена на сумму процентных начислений, за которые налог оплачивает займодатель. Все условия возврата и сроки проведения финансовых операций должны быть отражены в соглашении о предоставлении займа.

Можно ли вернуть займ учредителю на карту

Если учредитель желает получить долг безналичным переводом, то в договоре необходимо указать реквизиты, на которые заемщик должен оформить перевод. Стоит отметить, что возврат займа учредителю с расчетного счета на карту, иную, чем указано в договоре, не будет считаться погашением долга, поскольку официально она будет проведена не в пользу займодателя.

Имущественные ценности

Реализация товара оформляется по схеме встречного запроса. Денежные средства, полученные учредителем, относятся к категории возврата займа, несмотря на то, что его компенсация по факту произошла товарными ценностями.

Сделка может быть реализована только в случае согласования с учредителем, которое зафиксировано в договоре займа или в дополнительном к нему соглашении. Стоит отметить, что передача имущества компании в фонд погашения задолженности является налогооблагаемой операцией, поскольку предполагает передачу прав собственности между субъектами на платной основе.

Долг может быть погашен в полном или частичном объеме основными средствами субъекта хозяйствования, которые числятся у него на балансе. На практике по такой схеме задолженность часто выплачивается за счет транспортных средств или оборудования. Однако, в правовых актах, регламентирующих налоговые вопросы, определено, что если кредит был выдан в денежной форме, то он может быть возвращен только в такой же форме. Другие способы решения финансового вопроса расцениваются как реализация. По этой причине при передаче объекта в пользование в фонд погашения долга, получателю, являющемуся займодателем, необходимо оплатить налоги.

Средства из кассы

Долг может быть погашен наличными средствами из кассы субъекта предпринимательства. При проведении операции следует учитывать применяемые ограничения по суммам. С юридическими лицами не может быть превышен лимит в 100000 рублей, к физическим лицам такие ограничения не применяются. Выделяя деньги из кассы, следует учесть, что они не должны относиться к категории дохода от продаж, поскольку проведение таких операций подлежит административному наказанию. Планируя отдавать долг, руководство компании должно заранее заказать их с текущего счета

При оформлении бухгалтерских документов важно правильно указать назначение платежа

Процедура возврата (погашение) займа

У займа есть срок использования. По истечении этого срока, заёмщик должен вернуть взятые в долг средства вместе с процентами за их использование. Беспроцентные займы встречаются в практике, но намного реже, чем возмездные (то есть, с процентами).

Возвращать средства можно несколькими способами:

| По истечении срока заимствования | единовременно всей суммой |

| Аннуитетными платежами | то есть, равными частями в определённый период. Так как речь идёт о займах, которые имеют не длительных срок заимствования, то погашение, как правило, происходит раз в неделю или раз в 2 недели, реже раз в месяц |

Возвращать долг можно:

| Наличными средствами | в кассу микрофинансовой организации |

| Безналичным способом | с карты заёмщика или банковским переводом |

Способ погашения долга выбирается клиентом организации с учётом мнения последней. Если в компании не предусмотрен способ возврата долга на электронный кошелёк, то клиент не сможет так вернуть средства.

Физическому лицу от юридического

Как правило, займодателем выступает юридическое лицо, а заёмщиком — гражданин. При этом, кредитором может быть не только МФО, но и работодатель.

Возврат средств от гражданина к юрлицу имеет несколько нюансов:

| Если перечисление происходит безналичным способом | то ограничений по сумме взноса нет |

| Если же наличными в кассу | то не более 100 тысяч рублей единовременно по одному договору. Но, так как речь идёт о микрозаймах, то такие огромные суммы не выдаются |

Если займодателем выступает микрофинансовая организация, то выдача происходит только денежными средствами. Возвращать долг нужно тоже наличными.

В случае если займодателем выступает, например, работодатель, то он может дать взаймы некое имущество или партию своей продукции. Такой займ будет считаться беспроцентным, то есть работодатель не имеет право взымать средства за пользование вещью или имуществом.

Погашать также можно либо своим имуществом, либо денежными средствами. Но, для этого необходимо провести оценку стоимости предмета договора, а затем вернуть сумму эквивалентную стоимости данного в долг имущества.

Образец требования

В договоре займа обязательно должен быть указан срок возврата долга. В противном случае, кредит нужно будет вернуть в течение 30 дней после получения письменного требования от займодателя. Это такой нюанс, о котором знают далеко не все заёмщики, а недобросовестные кредиторы могут этим пользоваться.

Если такая ситуация произошла, то стоит быть внимательным. Требование о возврате долга должно быть составлено в письменной форме, и вручено заёмщику под роспись.

Если это не сделано, то считается, что заёмщик не уведомлён должным образом

Суд примет во внимание именно этот факт, если займодатель решит требоваться свой долг в судебном порядке

Чтобы требование о возврате долга имело юридическую силу, оно должно содержать в себе следующую информацию:

| Сведения | об обеих сторонах соглашения и о самом договоре |

| Сумма долга | возможные санкции, если долг не будет возвращён в срок |

Унифицированной формы требования не существует, составлять его нужно самостоятельно, но, не выходя за рамки делового этикета.

График погашения задолженности

Если погашение долга происходит аннуитетно, то необходимо составить и утвердить график будущих платежей. Этот документ является составной частью договора.

В графике платежей отражаются даты внесения платежа, и суммы. Его необходимо соблюдать. За нарушение сроков погашения, в документе прописаны санкции.

Согласно этому графику, заёмщик может погасить свой долг досрочно. Для этого, он должен оповестить займодателя о том, что конкретного числа конкретного месяца он сможет погасить всю сумму целиком. Тогда заёмщик пересчитает ему проценты на всю сумму оставшегося долга на день погашения.

Если не оповестить займодателя, то придётся погашать долг вместе с процентами, рассчитанными до конца срока действия договора.

Возврат беспроцентного займа учредителю

Учредитель может предоставить компании беспроцентный займ. Он представляет собой ссуду, выданную без начисления процентов. Учредитель от сделки не получает выгоду, но помогает организации получить финансовую поддержку без переплат.

Взаимоотношения сторон регулируются договором. В нем прописываются условия сделки, права и обязанности, правила получения и выплаты. Кредитор не может поменять условия договора, установив проценты в процессе действия соглашения.

Договор составляется в письменном виде в свободной форме. Стороны вправе включать в документ условия сделки.

Но есть определенные пункты, которые в обязательном порядке должны быть освещены в соглашении:

- точная сумма;

- сроки использования заемных средств;

- цели использования;

- схема возврата денежных средств;

- гарантии по возврату займа.

Согласно условиям договора, сумма должна быть выплачена в установленный срок. Также учредитель может простить долг, составив документ с указанием суммы. В этом случае займ причисляется к доходам предприятия, и компания должна будет заплатить налог. Исключения составляют случаи, когда долг прощается учредителем, имеющим долю в 50% и более.

Важно понимать, что в договоре обязательно должен быть указан факт использования средств на беспроцентной основе. Если этот момент не освещен, сделка автоматически приравнивается к процентной.

В случае долга с процентами

Если займ предоставляется под проценты, то это прописывается в договоре. Обязательно указывается размер ставки и порядок уплаты.

Если процент в договоре не указан, то он приравнивается к ставке, обозначенной Центральным банком на момент составления соглашения. Данное правило регламентируется статьей №809 ГК РФ.

Что касается порядка уплаты процентов, то процесс обговаривается сторонами и указывается в соглашении.

Возможно два варианта развития событий:

Если договором не регламентируется порядок уплаты процентов, то, согласно пункту 2 статьи №809 ГК РФ автоматически приравниваются к ежемесячным платежам. Учредитель вправе требовать погашение процентов каждый период оплаты.

Проценты, получаемые при выплате долга, приравниваются к доходам гражданина. С общей суммы займодавец обязан уплатить налоговый сбор в размере 13%. Со стороны заемщика уплаченные проценты относятся к расходам, уменьшающим сумму доходов.

Видео: внесение денег в деятельность ООО

Как правильно оформить

Возврат займа иностранному учредителю или гражданину РФ осуществляется без составления отдельных документов. Процесс выплат регламентируется договором и стороны обязаны следовать указанным в соглашении условиям. Действие договора прекращается после погашения последнего платежа. Это автоматически «закрывает» сделку.

На дату последнего платежа должен быть возвращен основной долг и проценты, если они установлены соглашением. Если на момент завершения сделки остается непогашенная сумма, то займодавец вправе назначить санкции. К ним относится штраф, пени и другие материальные наказания. Ответственность за несоблюдение условий договора указывается в соглашении.

Возврат займа может осуществляться равными платежами, по составленному графику, или полной суммой в конце срока. Осуществляется выплата на расчетный счет, в кассу предприятия, безналичным переводом и другими способами.

После внесения средств плательщику выдается документ, подтверждающий оплату (чек, кассовый ордер). Также официальным документом является банковская выписка с расчетного счета организации.

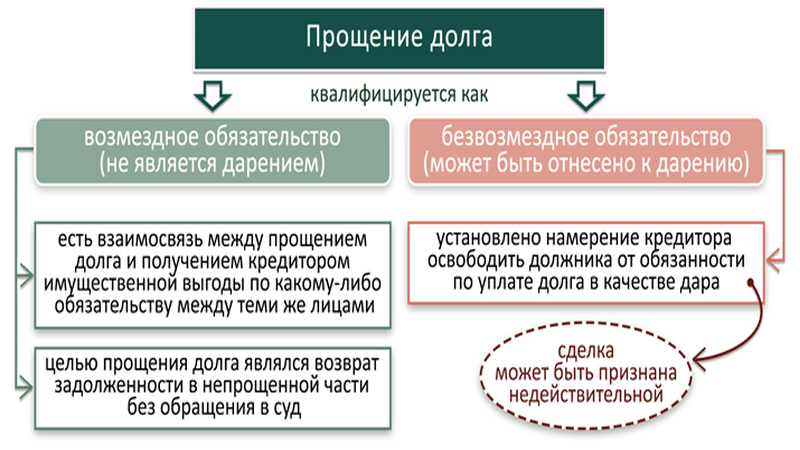

Одним из вариантов погашения займа является прощение долга. Учредитель может простить долг компании, что прекращает обязательства организации перед займодавцем. Такое возможно при условии, что не нарушены права третьих лиц.

Прощение оформляется договором дарения, в котором указывается сумма и дата. При этом денежные средства причисляются к доходам компании, с которого уплачивается налог.

Возможно ли взять займ онлайн на карту с плохой кредитной историей читайте в статье: взять займ с плохой кредитной историей онлайн в 2019 году.

Как взять займ на карту без отказа онлайн быстро, читайте здесь.

Плюсы и минусы

Ели случается форс-мажорная ситуация, при которой компания находится на гране банкротства, а обратиться в банк по разным причинам руководство не спешит, инвестиции в ближайшее время также не предвидятся, то чуть ли не единственным шансом выжить на рынке может стать заем от учредителя.

https://www.youtube.com/watch?v=43fxSr8Wdx4

Преимуществ такого финансового вливания множество:

- оперативная финансовая помощь компании;

- условия между сторонами формируются индивидуально;

- допускаются законодательством беспроцентные займы;

- минимум документов.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Итоги

Основатель субъекта предпринимательства вправе оказать возмездную или безвозмездную финансовую помощь своей компании для решения различных вопросов, имеющих отношение к производственной деятельности. Отношения между сторонами оформляются договором займа, согласно которого стороны именуются как заемщик и займодатель. Возврат средств должен быть осуществлен в соответствии с порядком, регламентированном в договорном соглашении и не может противоречить позициям правовых актов. Чтоб избежать административного наказания, необходимо оплачивать налоги со сделки, если они предусмотрены законом к конкретной ситуации. В большинстве случаев займы не являются обременительной нагрузкой для учредителей при условии правильного оформления процедуры.