Что такое требование об уплате налога, пени, штрафа

Содержание:

- Когда ИФНС вправе требовать документы и какие

- Ответ на требование о предоставлении пояснений по НДС

- Налоговые требования: какие документы налогоплательщик вправе не предоставлять

- Когда требование не требование

- Разрешение спорных вопросов

- Вопросы/темы: «Расходы максимально приближены к доходам».

- Вопрос/тема: «Коэффициент начисленных налогов за год ниже отраслевого коэффициента по РФ».

- Вопрос/тема: «Таможенная стоимость при ввозе или вывозе отличается от фактурной стоимости».

- Как составить платежное поручение

- С какого месяца начисляется транспортный налог

- Начисление транспортного налога: порядок для физических лиц

- Транспортный налог для физических лиц: ставка, расчет, оплата, сроки уплаты

- Начисление транспортного налога на машину

- Как рассчитывается и уплачивается транспортный налог юр лицами

- В какие сроки нужно оплатить транспортный налог?

- Какой транспортный налог нужно платить за неполный месяц

- Решение вынесено — готовьте деньги

- Решение о взыскании налога

- Структура и работа налоговой системы в России

- Документы в налоговую невозможно предоставить в срок

Когда ИФНС вправе требовать документы и какие

ИФНС может запросить пояснения и документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов.

Право на истребование документов дано ИФНС статьей 93 НК РФ. Случаи, когда налоговый орган уполномочен истребовать документы в рамках камералки, регламентированы пунктом 8 статьи 88 НК.

Конституционный Суд РФ в свое время указал налоговикам, то Налоговый кодекс исходит из недопустимости причинения неправомерного вреда при проведении налогового контроля.

Верховный суд РФ в Определениях от 14.03.2019 № 301-КГ18-20421 и от 28.02.2020 № 309-ЭС19-21200 указал, что удобство налогового администрирования не может служить основанием для ограничения прав налогоплательщиков.

О том, что права ФНС по запрашиваемой информации ограничены говорится и в постановлении ВС РФ от 09.07.2014 № 46-АД14-15. В письме ФНС от 13.09.2012 № АС-4-2/15309, налоговики сами же соглашались с тем, они не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено статьей 88 НК РФ.

Несмотря на решения Высших Судов, Минфин в своих письмах неоднократно подчеркивал, что налоговые инспекторы в рамках камералки вправе требовать не только документы, являющиеся основанием для исчисления и уплаты налогов, но иные документы и вне проверки. Например, письмо Минфина от 09.02.2021 № 03-02-11/8341.

Судебная практика по этому вопросу серьезно разнится. В более ранних делах суды поддерживали налогоплательщиков. Дела последних говорят об обратном.

Хотя, есть недавние решения судов в поддержку налогоплательщика, в которых судьи соглашаются с тем, что требования ИФНС выходят за пределы норм НК РФ: АС СЗО от 18.01.2021 № Ф07-15509/2020; Постановление АС УО от 22.06.2020 № Ф09-1131/20.

Так, в решении ФАС МО от 13.02.2014 № Ф05-43/14 судьи постановили, что иные документы, содержащие информацию о показателях хозяйственной деятельности организации, которые могут быть использованы инспекторами при проведении проверки данного плательщика, подлежат представлению при их истребовании инспекцией.

Ранее по теме:

Какие документы ИФНС не вправе требовать при камералке по НДС с возмещением?

Суд выяснил, какие документы не нужны ИФНС для камеральной проверки

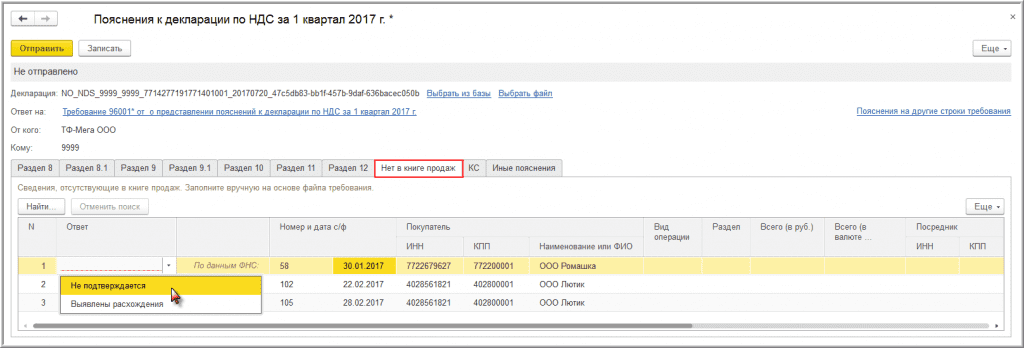

Ответ на требование о предоставлении пояснений по НДС

Декларация по НДС обязательна к сдаче в налоговую инспекцию для всех предприятий, являющимися плательщиками НДС. Иногда у Федеральной налоговой службы возникают вопросы по заполненному отчету, и предприятию направляется соответствующее требование об объяснениях.

В этой ситуации очень важно правильно и наиболее полно дать ответ на требование о предоставлении пояснений по НДС, чтобы не вызывать ненужных проблем и проверок

Как написать ответ на требование о предоставлении пояснений по НДС

Вначале, требуется написать вводную записку, предназначенную налоговой службе. В ней должны быть следующие данные:

- Корректировочный номер;

- Кол-во листов;

- Кем даются пояснения;

- За какой период даются пояснения.

Во избежание ненужных вопросов со стороны ФНС, лучше приложить к ответу счета и выписки из книг учета продаж, покупок, договора.

В письме с требованием предоставить пояснения, налоговая указывает на найденные в декларации ошибки. Прежде, чем писать ответ, проверьте еще раз отчет.

Возможно на самом деле все данные в нем указаны правильно. В любом случае, налоговым органам нужно что-то ответить, при этом, алгоритм составления пояснения отличается, в зависимости от присутствия или отсутствия ошибок в исходной отчетности.

Стоит помнить, что ответ на запрос ФНС должен быть выслан не позже, чем через пять рабочих дней с даты получения письма от налоговых органов.

Если в налоговой декларации все верно

Если после проверки данных выяснено, что отчет был составлен правильно, то нужно уведомить налогового инспектора о том, что подтверждается достоверность цифр, занесенных в отчет.

В такой ситуации, нужно написать следующее пояснение: «Выполняя ответ на требование от ХХ.ХХ.ХХХХ№Х, сообщаю, что декларация по НДС за такой-то отчетный период, заполнена правильно и для ее исправлений оснований нет».

Если в налоговой декларации действительно содержатся ошибки

Если ошибки в отчетности не вызвали понижения суммы НДС, то достаточно уведомить о том, что ошибка чисто техническая, и сдать уточненный отчет.

В такой ситуации ответ на запрос инспекторов пишется так: «По вашему требованию от ХХ.ХХ.ХХХХ№Х, перепроверен такой-то документ за такой-то период. Там-то была обнаружена техническая ошибка. Представляем исправленную декларацию к рассмотрению». Например:

Если допущенная ошибка стала причиной снижения суммы налога, то письменное объяснение давать не нужно. В этом случае требуется составить правильный вариант налоговой декларации и представить ее в Федеральную налоговую службу.

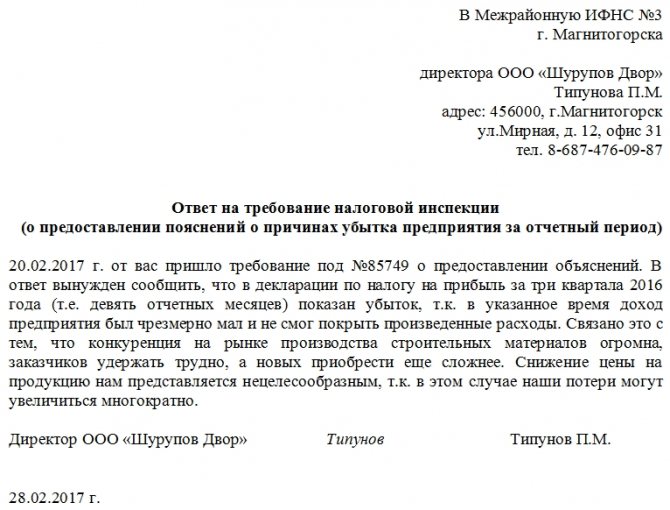

Практический пример составления ответа в налоговые органы

Давайте рассмотрим пример составления ответа на требование налоговой пояснить ситуацию по декларации по НДС.

В этом случае, требование налоговой предоставить пояснение может быть вызвано тем, что ФНС сомневается в достоверности расхождений сумм начисленного НДС поставщика и объема заявленного вычета АО «МегаСтрой». Причина расхождения – поставщик выступает посредником отгрузки.

В пояснении нужно это указать и приложить подтверждающие документы. Например, можно дать следующий ответ согласно образцу:

Руководителю ИФНС России № 2 по г. Москве

от АО «МегаСтрой»

ИНН 1485324511, КПП 7735211002

115112, г. Москва, ул. Клубничная, д. 1, корп. 4

Тел.: (496) 524-33-46

Исх. № 47 от 14.07.2016г

Пояснения по декларации по налогу на добавленную стоимость за 2 квартал 2016г

12.07.2016г АО «МегаСтрой» было получено требование о представлении пояснений от 12.07.2016г № 231 по декларации по налогу на добавленную стоимость за 2 квартал 2016г.

Сообщаем, что никаких неточностей в декларации по счету № 834 от 17.04.2016г, выставленному ООО «Фарел», не было. Стоимость материалов 516.704 руб., НДС 78.819 руб. и другие сведения, внесенные в декларацию, подтверждаются данными счета-фактуры от ООО «Фарел».

Все условия, нужные для вычета НДС АО «МегаСтрой» соблюдены:

- товары куплены для налогооблагаемых операций;

- стройматериалы приняты к учету;

- все необходимые первичные документы в наличии.

Сообщаем, что ООО «Фарел» выступает комиссионером по договору поставки № 6 от 01.04.16г, в связи с этим отгрузка по счету № 834 от 17.04.2016г не внесена в книгу учета продаж ООО «Фарел».

Договор поставки, письмо от ООО «Фарел» прилагаются.

Приложение:

- письмо ООО «Фарел» от 13.06.2016г № 48;

- договор поставки № 6 от 01.04.2016.

Директора АО «МегаСтрой» (подпись)

С сайта: https://buhspravka46.ru/nalogi/nds/otvet-na-trebovanie-o-predostavlenii-poyasneniy-po-nds.html

Налоговые требования: какие документы налогоплательщик вправе не предоставлять

Налоговая служба может запрашивать у налогоплательщика документы — как при различных проверках, так и вне проверок. Налогоплательщик, в свою очередь, не обязан выполнять требования налоговых органов, которые не соответствуют НК РФ. Какие документы налоговая требовать не вправе, а налогоплательщик может не предоставлять?

Налоговая может потребовать документы в четырех случаях:

1) при проведении камеральной проверки декларации или расчета, представленного налогоплательщиком — получателем запроса;

2) при проведении выездной проверки налогоплательщика — получателя требования;

3) при «встречной» проверке (в этом случае проверка проводится не у адресата запроса, а у его контрагентов или других лиц, которые как-то с ним связаны);

4) вне рамок каких-либо проверок.

При получении требования налогоплательщик обязан предоставить запрашиваемые документы. Однако для ФНС существуют ограничения: не все документы можно включать в требование. Соответственно, налогоплательщик может правомерно не предоставлять некоторые из них. Рассмотрим, какие именно документы и в каких случаях можно не передавать в налоговую.

При камеральной проверке

В ходе этой проверки налоговые инспекторы направляют требование со ссылкой на ст. НК РФ о предоставлении того или иного документа. При этом сотрудники ИФНС не должны запрашивать, если в декларации:

|

Неточности |

Льготы |

Убытки |

НДС к возмещению |

Несоответствия |

|

— счета-фактуры, «первичку», договоры, любые данные бухучета (регистры, ОСВ); — штатное расписание; — данные налогового учета, включая книгу учета доходов и расходов и т. д.; — информацию, отличную от пояснений: расшифровки («дебиторки» и «кредиторки», по счетам бухучета, расходов и т. д.), сведения об основных средствах; — пояснения по экономической деятельности налогоплательщика — о причинах роста вычетов, падения доходов, динамике производства и т. п.; — еще одну уточненную декларацию (если уже была отправлена «уточненка») |

— документы, подтверждающие право на пониженную ставку |

— «первичку»; — регистры бухгалтерского и налогового учета; — карточки счетов; — ОСВ; — уточненную декларацию |

— ОСВ и прочие регистры бухучета; — договоры с покупателями продукции, входной НДС по которой заявлен к вычету; — документы на доставку товара до места хранения или реализации; — ветеринарные свидетельства на товар; —доверенности; — акты сверки и акты взаимозачетов; — трудовые книжки и штатное расписание; — приказы по кадрам; — сведения о назначении руководителя |

— пояснения или «уточненку»; — сводные и аналитические документы; — анализ конкретного счета; — документы (в том числе карточки счетов, ОСВ), не относящиеся к конкретным «проблемным» операциям |

В рамках камеральной проверки расчета по страховым взносам ИФНС не вправе

требовать пояснения и уточненный расчет.

Как подготовить «безопасный» ответ на требование ФНС при камеральной проверке и избежать новых претензий со стороны налоговых органов, читайте в статье.

При выездной проверке

В рамках этой проверки не могут быть запрошены со ссылкой на ст. НК РФ следующие документы:

- требование о предоставлении информации, в том числе в виде различных расшифровок, расчетов, списков и т. п.;

- документы, которые не относятся к проверяемому периоду либо срок хранения которых уже истек;

- копии документов, оригиналы которых уже находятся в руках проверяющих (в том числе когда ИФНС решила вернуть оригиналы, но налогоплательщик их еще не забрал).

При встречной проверке

В этом случае основанием для требования документов служит п. ст. 93 НК РФ. Под это требование не подпадают:

- документы по всей деятельности получателя запроса;

- трудовые договоры, где работодателем является сам получатель запроса;

- документы, касающиеся иных компаний, никак не связанных с проверяемым.

В других случаях

Ссылаясь на п. ст. 93.1 НК РФ, налоговики могут получить от налогоплательщика документы или информацию по конкретной сделке. В этой ситуации не обязательно предоставлять:

- документы и информацию по взаимоотношениям с контрагентом за период в целом, без привязки к конкретным сделкам;

- данные за определенный период по всем контрагентам;

- информацию, которая не имеет отношения к сделкам (штатное расписание, расшифровки строк декларации, показатели баланса или затрат и др.).

Алексей Крайнев,

юрист по налоговым, трудовым и гражданским правоотношениям

Вероника Брагина,

налоговый журналист справочно-правового сервиса Контур.Норматив

Когда требование не требование

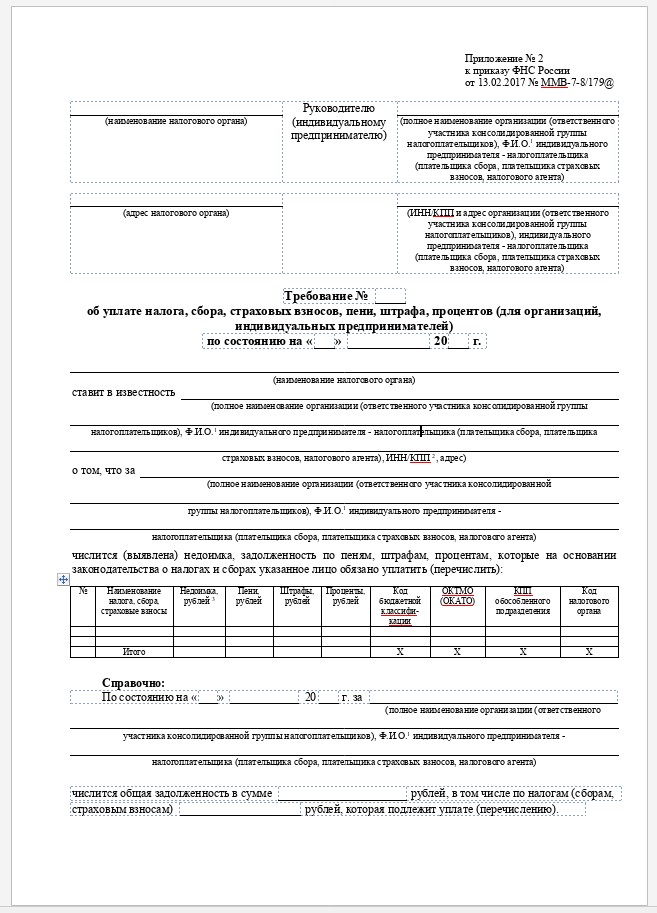

Требование о предоставлении документов (информации) должно содержать:

- основание для истребования документов (информации) и срок представления;

- наименование документа;

- период, к которому он относится;

- реквизиты или иные индивидуализирующие признаки документов (при их наличии).

Но бывает, что налоговые органы направляют налогоплательщикам документ, по форме отличающийся от утвержденной формы требования.

Такой документ может называться: информационное письмо, уведомление или сообщение. Учитывая, что НК РФ не установлена форма требования и нет указания о том, что такую форму должна разработать и утвердить налоговая служба, то формально у налогоплательщика нет оснований не исполнять полученный документ. Но только в том случае, если данный документ имеет все обязательные реквизиты, предусмотренные требованием, и указано основание для истребования документов.

Но не рекомендуется совсем оставлять без внимания такое письмо. На него в любом случае нужно ответить. В ответе достаточно указать причины отказа.

Разрешение спорных вопросов

Достаточно часто налоговики совершают ошибки при расчёте сбора на транспорт, т. е. автовладелец может получить уведомление по уже уплаченному ТН, сообщение могут направить по окончании временного промежутка в тридцать шесть месяцев или в чеке величина сбора определена неправильно. В подобных ситуациях ФНС не вправе требовать выполнение платежа автоналога от человека.

Однако иногда возникают спорные моменты, которые требуют разбирательств, иначе хозяина авто могут оштрафовать или привлечь к наиболее строгой ответственности:

- запретят покидать пределы России;

- наложат административный арест;

- принудительное взыскание с банковского депозита;

- эвакуация машины и реализация её в счёт оплаты задолженности при значительной сумме недоимок.

Если произошла такая ситуации, однако, гражданин с ней не согласен или она неправомерна, то возможно обратиться с заявлением в прокуратуру или судебную инстанцию. К примеру, автовладельцу поступило требование об оплате ТН за 2008 г. и одновременно с ним сообщение о недоимках за 2005 г.

Причём последний документ был направлен ФССП на основе приказа суда. Человек может опротестовать постановление, основываясь на том, что ему было неизвестно о долге, и никаких требований об оплате до этого момента он не получал. Прежде лучше заплатить долг, т. к. в отношении гражданина могут предпринять штрафные санкции уже непосредственно при повторном разбирательстве суда.

Если хозяину автотранспорта пришло повторное требование или постановление о принудительном получении задолженности при оплаченном раньше платеже, необходимо предъявить соответствующие чеки в ФНС или ФССП. Часто сбор на транспорт начисляют людям, которые продали своё авто во время налогообложения. Это правомерно, если в сообщении указана сумма лишь за то время, когда человек пользовался автотранспортом.

Для обычных граждан и компаний определён идентичный срок давности по оплате автоналога, составляющий три года. По окончании данного временного промежутка ФНС не может требовать оплаты имеющегося долга, за исключением ситуаций, когда данный период продлён в суде. На гражданина заводится производство по факту уклонения от оплаты сборов, которое квалифицируется на основе статей 198-199 Уголовного кодекса Российской Федерации.

Вопросы/темы: «Расходы максимально приближены к доходам».

Пояснения: Существенная сумма расходов обусловлена тем, что организация в указанный период находилась в стадии активного развития, что требовало существенных финансовых вложений, а также спецификой деятельности организации.

Далее тему можно развивать с учетом особенностей налогоплательщика.

Например, если это производитель натуральных продуктов питания, то возможен такой вариант:

ООО «N» является производителем продукции из натуральных полезных ингредиентов. Общество не использует ингредиенты, широко применяемые в пищевой промышленности с целью удешевления продукции. Например, рафинированный сахар, соевый лецитин, пальмовое масло, искусственные ароматизаторы. Вместо дешёвого рафинированного сахара используетcя дорогостоящий кокосовый нектар; вместо ароматизатора «Ваниль» — натуральная бурбонская ваниль и т.д. Цель повышения качества и пользы предлагаемой потребителям продукции у общества превалирует над целью повышения прибыли.

Вопрос/тема: «Коэффициент начисленных налогов за год ниже отраслевого коэффициента по РФ».

Пояснения: Отраслевой коэффициент налоговой нагрузки по РФ рассчитывается как отношение общей по всей России суммы налогов и сборов по данным официальной статистической отчетности ФНС России к общему обороту организаций по данным Росстата. Данный коэффициент НЕ является экономически либо законодательно обоснованным критерием того, сколько налогов должна заплатить конкретная организация в бюджет за тот или иной налоговый период.

В частности, коэффициент налоговой нагрузки по РФ не учитывает регион деятельности налогоплательщика. Вместе с тем регион деятельности может оказывать влияние на налоговую нагрузку.

Далее можно привести показатели совокупной налоговой нагрузки: среднеотраслевой налоговой нагрузки по региону деятельности и фактической налоговой нагрузки применительно к организации. Это следует сделать, если фактическая налоговая нагрузка не ниже среднеотраслевой по региону. С учетом региона деятельности организации её налоговая нагрузка вполне может оказаться выше отраслевого коэффициента.

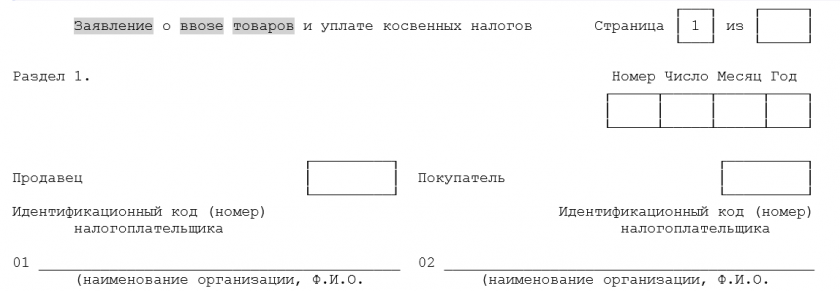

Вопрос/тема: «Таможенная стоимость при ввозе или вывозе отличается от фактурной стоимости».

Пояснения: Термин «таможенная стоимость» не является налоговым, а используется с области таможенного администрирования. Понятие таможенной стоимости, порядок её определения регламентировался в проверяемый период нормами Таможенного кодекса Российской Федерации (далее – ТК РФ), Таможенного кодекса Евразийского экономического союза (далее – ТК ЕАЭС).

Термин «фактурная стоимость» не имеет определения в рамках налогового или таможенного законодательства. Под фактурной стоимостью мы будем понимать стоимость, указанную в инвойсе, иных товаросопроводительных документах.

Согласно статье 323 ТК РФ, главе 5 ТК ЕАЭС для определения таможенной стоимости как импортируемых, так и экспортируемых товаров определены 6 методов:

«Фактурная стоимость» по сделке декларанта и иностранного покупателя/продавца не принимается во внимание;

«Фактурная стоимость» по сделке декларанта и иностранного продавца значения не имеет;

-

метод сложения. Определение таможенной стоимости по пятому методу происходит путем сложения всех затрат, понесенных на производство, доставку продукции до границы.

«Фактурная стоимость» значения не имеет;

-

резервный метод. Расчет таможенной стоимости по шестому методу выполняется путем использования процедуры вычислений одного из предшествующих методов (1-5) с учетом возможности применения ряда упрощений. Например, для определения таможенной стоимости оцениваемых товаров за основу может быть принята стоимость сделки с идентичными или однородными товарами, произведенными в иной стране, чем страна, в которой были произведены оцениваемые товары.

На основании вышеизложенного методы определения таможенной стоимости, установленные таможенным законодательством в проверяемый период, предопределяли её отличие от «фактурной стоимости».

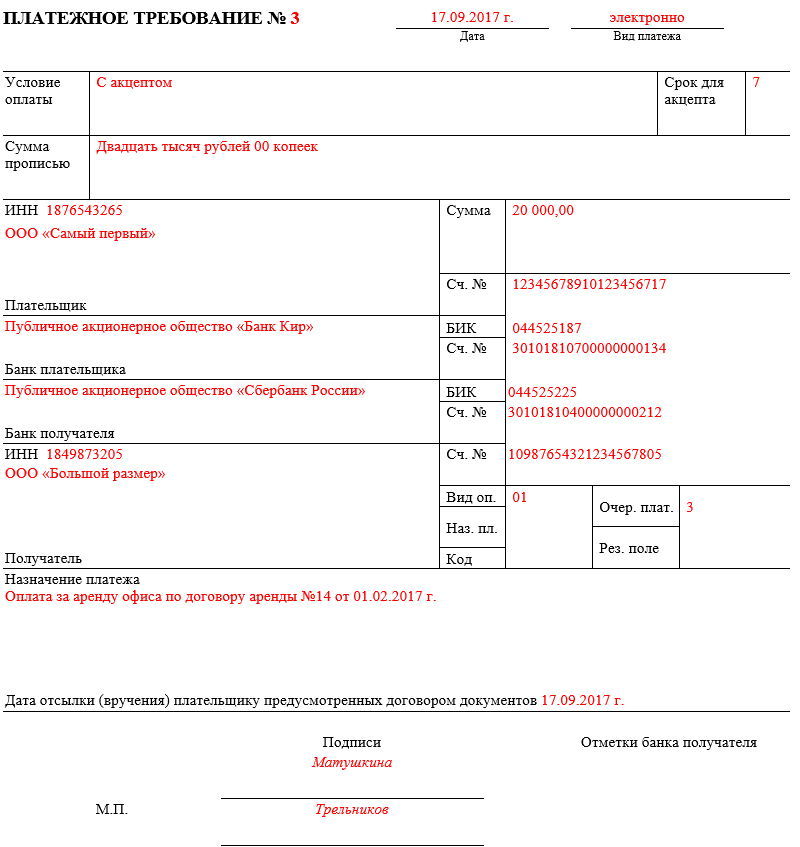

Как составить платежное поручение

Правила заполнения платежного поручения установлены Приказом Минфина РФ от 12.11.2013 N 107Н и Приказом Минфина РФ от 23.09.2015 № 148H.

По каждой строчке требования необходимо сформировать отдельное платежное поручение. Это можно сделать вручную — перенести данные из полученного требования в поля 24 и 104-109 платежного поручения.

Заполняя платежку, вы можете использовать эту таблицу, которая подскажет, какое значение нужно указать в каждом поле. Будьте внимательны при внесении данных — ошибка даже в одной цифре приведет к тому, что деньги организации не попадут по назначению, и задолженность не будет погашена.

| Номер поля | Название поля | Значение |

| 104 | КБК | Код бюджетной классификации |

| 105 | ОКТМО | ОКАТО (ОКТМО) |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, указанная в требовании в качестве срока уплаты пени в формате ДД.ММ.ГГГГ |

| 108 | Номер документа | Номер требования налогового органа |

| 109 | Дата документа | ДД.ММ.ГГГГ- дата требования (рядом с номером в штампе) |

| 110 | Вид платежа | |

| 24 | Назначение платежа | Наименование налога (сбора) |

Полную инструкцию, как сформировать платежное поручение, вы можете прочитать на сайте Бухгалтерия Онлайн.

Второй вариант подготовить платежку — сформировать ее автоматически. Эта функция с недавнего времени доступна пользователям Контур.Экстерн.

Создать готовую платежку можно либо в формате Word и затем распечатать, либо скачать специальный текстовый файл, чтобы потом загрузить в интернет-банк.

С какого месяца начисляется транспортный налог

В соответствии с п. 1 ст. 360 НК РФ налоговый период по транспортному налогу составляет 1 год.

ВАЖНО! Согласно п. 1 ст

55 НК РФ налоговым периодом называется промежуток времени, по истечении которого налог рассчитывается и вносится в бюджет. Для всех владельцев автомобилей, мотоциклов и иных транспортных средств этот временной отрезок одинаков. От марки транспорта, мощности двигателя или иных характеристик он не зависит.

Об особенностях, связанных с уплатой и расчетом ТН, вы узнаете из этой статьи. Особенностью транспортного налога является наличие или отсутствие отчетных периодов в разных регионах нашей страны. 3 ст. 360 НК РФ)

Начисление транспортного налога: порядок для физических лиц

Начинать интересоваться, почему, в каком размере и как начисляется налог на машину, всегда следует с законодательной базы.

Таким образом, отличить ТС, что является объектом налогообложения будет не сложно, тем более, что в законе есть четкие указания, относительно этого.

Для того, чтобы узнать начисленный транспортный налог еще до того, как вам придет платежка, можно рассчитать его самостоятельно и получить результаты. Специалисты НС обычно применяют стандартную формулу, по которой и производят подсчет суммы.

Транспортный налог для физических лиц: ставка, расчет, оплата, сроки уплаты

Транспортный налог — это налог, сталкиваясь непосредственно расчетом и уплатой которого, большинство автовладельцев начинают задавать самые разные вопросы: кто платит, когда платят, в каком размере и пр.

Попробуем разобраться в процедуре транспортного сбора, а также ответить на часто встречающиеся вопросы налогоплательщиков, в том числе по поводу взыскания задолженности по транспортному налогу и сроков давности по таким взысканиям.

Это сведения о постановке на регистрационный учет новых автомобилей и снятии с учета утилизированных, информация о сделках купли-продажи с ТС.

Начисление транспортного налога на машину

Оплата транспортного налога – установленная законодательством обязанность каждого владельца автомобиля.

Как начисляется транспортный налог на машину, какие формулы для этого используются и существуют ли какие-то льготы, узнаем ниже.

Налог будет начисляться на следующие виды автотранспортной техники: Не будут облагаться налогом следующие виды транспорта: В Московском регионе не уплачивают налог организации, являющиеся владельцами автобусов и других транспортных средств, путешествующих по утвержденным общегородским маршрутам общественного транспорта.

Как рассчитывается и уплачивается транспортный налог юр лицами

Разные компании непременно выступают плательщиками многочисленных налогов. Если они пользуются во время работы автомобилями или иными средствами передвижения, то за них в бюджет перечисляется транспортный налог.

Важно! Формула для расчета данного вида налога считается достаточно простой, так как надо только правильно определить налогооблагаемую базу, после чего она умножается на актуальную ставку налога. Нередко используются во время расчета разные понижающие или повышающие коэффициенты, которые устанавливаются на региональном уровне

В какие сроки нужно оплатить транспортный налог?

Законодательство РФ установило отдельные сроки уплаты транспортного налога физическими лицами в 2021 году до 1 декабря года, следующего за тем, за который налог начисляется. Юридические лица же оплачивают начисленные суммы не позднее 1 февраля. Конкретный срок устанавливается на уровне субъекта РФ.

Чем грозит неуплата транспортного налога в срок? Основным отличием при выплате налога для физических и юридических лиц является тот факт, что первые могут только подавать сведения о приобретении автомобиля, но расчет производит налоговая инспекция.

Юридические лица сами рассчитывают налог.

Основание для выполненных расчетов — Налоговый кодекс.

Расчеты производятся из следующих данных: количество лошадиных сил, налоговая ставка.

Какой транспортный налог нужно платить за неполный месяц

Необходимость оплаты транспортного налога закреплена Налоговым Кодексом РФ (глава 28).

Указанный документ определяет транспортные средства, облагаемые налогом, порядок начисления и оплаты. Согласно документу оплачивать налог на транспортное средство обязаны граждане и юридические организации, владеющие ТС.

Причем автомобиль или иное ТС должны быть зарегистрированы в соответствующих инстанциях.

Решение вынесено — готовьте деньги

После вынесения решения о взыскании инспекция оформляет поручение на списание и перечисление задолженности в бюджет и направляет его в банк. Поручения могут выставляться к нескольким счетам, но в пределах суммы взыскиваемой недоимки (п. 54 постановления Пленума ВАС РФ от 30.07.2013 № 57).

Взыскание производят последовательно: с рублевых счетов, с валютных счетов, со счетов в драгметаллах, за счет электронных денежных средств. Каждый следующий вид счета подключается при недостаточности средств на предыдущем. Запрещено взыскание налога со специальных избирательных счетов и специальных счетов фондов референдума.

Срок, в который должно быть направлено поручение, НК РФ не установлен. Но Президиум ВАС РФ разъяснял, что и с решением, и с поручением налоговики должны уложиться в двухмесячный срок, отведенный на вынесение решения (постановление от 04.02.2014 № 13114/13). Так что и здесь нужно следить за сроками. Списать деньги банк должен в следующие сроки:

- с рублевых счетов — не позднее следующего операционного дня после получения поручения;

- с валютных и счетов в драгметаллах — не позднее двух операционных дней.

Решение о взыскании налога

Чтобы взыскать долги по налогам, инспекция выносит решение о взыскании. Сделать это она должна в течение двух месяцев по истечении срока на добровольную оплату требования налогоплательщиком. Если опоздает, взыскать задолженность сможет только через суд. На обращение в суд у ИФНС есть 6 месяцев после истечения срока исполнения требования.

ВАЖНО! Решение о взыскании, вынесенное за пределами указанного двухмесячного срока, недействительно и исполнению не подлежит. Проверяйте соблюдение контролерами сроков

Если срок нарушен, можете обжаловать решение в вышестоящий налоговый орган и в суд.

Вручить или направить решение о взыскании налогоплательщику ИФНС должна в течение 6 рабочих дней со дня его вынесения. Одновременно с решением о взыскании долга по налогам налоговики могут вынести решение о приостановлении операций по счету, а если денег на счетах нет, то и арестовать имущество налогоплательщика.

Структура и работа налоговой системы в России

Система налогообложения РФ представлена тремя основными уровнями: федеральный, региональный и муниципальный (местный). Федеральный закон является высшим уровнем законодательной власти, и нормативно-правовые акты, принятые на региональном и местном уровне, должны ему соответствовать.

Ответственность налогоплательщика может быть административной и даже уголовной

Федеральные сборы

Налоги и сборы, которые относятся к федеральному уровню, обязательны к уплате на всей территории РФ, размер и сроки внесения не зависят от местонахождения и регистрации гражданина. Правовой базой в этом случае служит Налоговый кодекс Российской Федерации (далее НК РФ), Конституция РФ, указы президента и постановления правительства РФ.

К федеральным сборам относят:

- НДФЛ (налог на доходы физических лиц);

- НДС (налог на добавленную стоимость);

- единый социальный налог;

- акцизы;

- государственную пошлину;

- налог на прибыль (для предприятий);

- водный налог;

- налог на пользование природными ресурсами;

- налог на добычу полезных ископаемых.

Сумма этих взносов фиксирована и сроки выплат едины по всей территории РФ.

Региональные взносы

Сборы и пошлины, установленные на территории отдельных регионов РФ, регламентируются законами субъектов, но не противоречат нормативно-правовым актам Федерального закона. Суммы региональных взносов и условия оплаты зависят от регионального или краевого законодательства.

Образец документа

К таким сборам относят:

- имущественный налог на собственность предприятий и организаций;

- налог на игорный бизнес;

- транспортный сбор.

На заметку!Размеры пошлин и условия погашения актуальны на территории определенного региона или субъекта РФ.

Местные сборы

К муниципальному налоговому законодательству относятся нормативно-правовые акты, действующие на территории определенной области, города, поселка, муниципалитета и не противоречащие Федеральному закону.

Муниципальные сборы:

- земельный налог;

- налог на имущество физических лиц.

Местные пошлины действуют на территории муниципалитета, их размер и сроки оплаты регулируются муниципальной правовой базой.

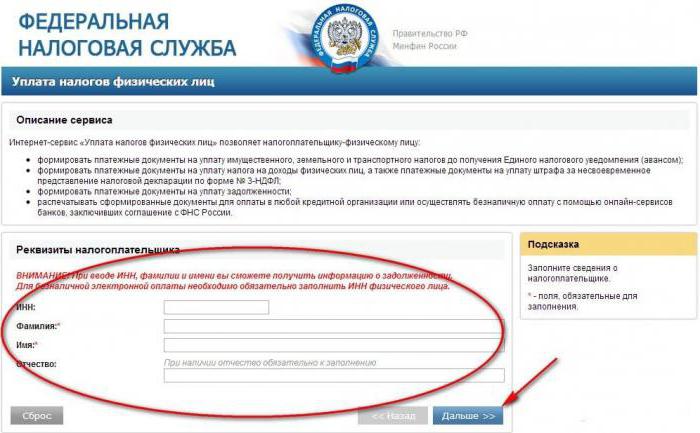

Оплата на сайте ФНС

Российская система налогообложения предоставляет налогоплательщикам выбор специального налогового режима:

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН);

- единый налог на вмененный доход (ЕНВД — размер выплат зависит от рода деятельности);

- патентная система налогообложения (ПСН).

Структура налоговой системы РФ

Документы в налоговую невозможно предоставить в срок

Цитата (Газета «Учет. Налоги. Право.» 27.07.2015): Если компания не успевает подготовить для налоговой документы в течение 5 дней со дня получения требования, в инспекцию надо направить ходатайство с просьбой продлить срок представления документов. Ходатайство о продлении срока представления документов составляют в произвольной форме. Главное – назвать достоверные причины, по которым компания не успевает выполнить требование инспекторов. Так, скорее всего инспекторы пойдут навстречу компании, если они запросили большое количество документов, которое нереально откопировать за пять дней. Стечение разного рода обстоятельств тоже может служить основанием для продления срока представления документов. Например, отсутствие главного бухгалтера по уважительной причине – командировка, болезнь, очередной отпуск, который главбух проводит в другом городе. Также можно сослаться на отсутствие технических возможностей для быстрой подготовки копий (сломался ксерокс). Или требование поступило в самый разгар отчетной кампании, а в наличии не все сотрудники бухгалтерии – кто-то заболел и т. п. Желательно приложить подтверждающие документы (приказ о командировке, о предоставлении отпуска сотрудникам бухгалтерии, служебная записка специалиста, отвечающего за копировальную технику, и др.). Вероятность положительной реакции инспекторов на ходатайство повышается, если назвать конкретную дату, когда компания сможет представить затребованные бумаги. Чем она ближе, тем больше шансов на то, что налоговики пойдут навстречу. Образец ходатайства о продлении сроков представления документов (приложение)

Рекомендуем прочесть: Правоустанавливающие Документы На Земельный Участок Перечень

Сроки подачи ходатайства о продлении сроков представления документов Для направления ходатайства о продлении срока представления документов, запрошенных в ходе встречной проверки, Налоговый кодекс конкретных сроков не устанавливает (в отличие от обычной проверки). Тем не менее тянуть не стоит. Ведь, если налоговики откажут в отсрочке, придется либо бросить все силы на копирование, либо заплатить штраф за непредставление документов. Кроме того, если компания вовремя не отреагирует на требование, можно подвести контрагента. Некоторые проверяющие, не получив ответа, решают, что реальных договорных отношений не было.