Ставки налога на доходы физических лиц

Содержание:

- налоги и их сущность. прямые и косвенные налоги.

- Относительные и абсолютные ставки

- В какой бюджет платить

- Все виды прямых налогов

- Какие бывают налоги в РФ

- Что такое НДС, и как он рассчитывается?

- Виды ставок

- Правила расчета

- Как рассчитать эффективную ставку налога на прибыль?

- Варианты эффективной ставки налога на прибыль

- Факты о косвенных налогах

- Пример расчета суммы

налоги и их сущность. прямые и косвенные налоги.

Например, предприятие (субъект налогообложения) реализует товар (объект налогообложения) и уплачивает с него НДС. Но при этом этот же НДС включается в цену товара, которую платит предприятию покупатель. То есть, несмотря на то, что налог заплатило предприятие, косвенно он перекладывается на его клиентов.

Фактически косвенные налоги представляют собой некую надбавку к стоимости товара или услуги, которая ложится на плечи потребителя. Косвенные налоги можно разделить на 4 группы: Группа 1. Универсальные налоги. Сюда относятся надбавки, которые включаются в стоимость всех товаров и услуг (возможно, за некоторыми исключениями).

Самым типичным (и во многих странах единственным) примером универсального косвенного налога является налог на добавленную стоимость (НДС). Этот же налог традиционно является самым проблемным и спорным: вокруг него постоянно возникают различные дискуссии и прения.Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Налогии их сущность

Духовныелица освобождаются от уплаты налогов.

Взиманиеналогов регулируется налоговымзаконодательством(см.налоговоеправо).Совокупность установленных налогов, атакже принципов,формиметодових установления, изменения, отмены,взимания и контроля образуютналоговуюсистемугосударства.

Подналогом понимается принудительноеизымание государственными налоговымиструктурами с физических и юридическихлиц, необходимое для осуществлениягосударством своих функций[

Налогне является начальной формой аккумуляцииденежных средств бюджетом.

Существоваломного видов поступлений в казну: даньс побежденных; контрибуции; домены -государственные имущества, приносящиедоход (земля, леса, вещные права, капиталы);регалии – промысловые источники доходамонопольного характера (казенныефабрики; железная дорога; таможенная,судебная, монетная и другие регалии);пошлины с вывоза и ввоза. Введение женалогов предполагает более высокийуровень развития правосознания иэкономики.

Прямые и косвенные

Ко́свенныйнало́г —налогна товары и услуги, устанавливаемый ввиде надбавки кценеилитарифу,в отличие отпрямыхналогов, определяемыхдоходомналогоплательщика.

]Основныевиды косвенных налогов

- Акциз— вид косвенного налога, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие оттаможенных платежей, несущих ту же функцию, но на товарах, доставляемых из-за границы, а также коммунальные, транспортные и другие распространённыеуслуги.

- Налог на добавленную стоимость— вид косвенного налога; форма изъятия вбюджетчастидобавленной стоимости, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.

- Таможенная пошлина— вид косвенного налога в виде взноса (платежа) на импортные, экспортные и транзитные товары, поступающие в доход государственного бюджета.

- Экологический налог— вид косвенного налога, связанный сохраной окружающей среды.

Прямо́йнало́г —налог,который взимается государствомнепосредственно с доходов или имуществаналогоплательщика.

Применительно к прямому налогу юридическиеи фактические налогоплательщикисовпадают. Фактический плательщик —получатель налогооблагаемого дохода,владелец налогооблагаемого имущества.

Прямые налоги представляют собойисторически наиболее раннюю формуналогообложения.

Прямыеналоги делятся на реальныеиличныеналоги.

Прямые налоги устанавливаютсянепосредственно на доход и имущество.Между субъектом и государством существуетпрямая связь: налогоплательщик сразучувствует налоговый гнет.

Отличительнаяособенность данного налога — относительносложный расчет его суммы. Прямые налоги— налог на прибыль; налог на имущество;налог на доходы физического лица. Налогна прибыль — налогом облагается прибыль,полученная налогоплательщиком.

Налогна имущество организаций — облагаетсяналогом движимое, недвижимое имущество,учитываемое на балансе в качествеобъектов ОС.

Объектомпрямого налога являются доход (заработнаяплата, прибыль, процент, рента и т.п.) истоимость имущества (земля, дом, ценныебумаги и т.п.) налогоплательщика, которыйодновременно выступает и сборщиком, иконечным плательщиком налога.

Относительные и абсолютные ставки

Виды налогов, налоговые ставки могут классифицироваться исходя из отнесения вторых к абсолютным или относительным. Рассмотрим данный аспект подробнее. Абсолютные ставки, в принципе, соответствуют твердым — тем, которые мы рассмотрели выше наряду с равными и процентными. В свою очередь, использование относительных показателей предполагает исчисление налога исходя из отношения ставки к единице налогообложения.

В рамках данной категории исследователи выделяют:

- процентные ставки — соответствующие тем, что мы рассмотрели выше;

- кратные — предполагающие соотнесение величины сбора и единицы налогообложения, исходя из величин, кратных установленному показателю;

- денежные ставки — устанавливающие фактический платеж в размере конкретной суммы, коррелирующей с величиной налогооблагаемой базы или ее частью.

Таковы основные формы и виды налоговых ставок, применяемые в российской и мировой практике. Их применение может зависеть от специфики конкретного субъекта налогообложения, а также приоритетов в государственной политике.

Отметим, что основные виды налоговых ставок, рассмотренные нами, могут также сочетаться между собой. В этом случае они будут именоваться комбинированными. В ряде случаев государство может корректировать положения законодательства, регулирующие применение тех или иных показателей. Могут устанавливаться различные виды платежей, исчисляемых в фиксированной формуле, те или иные виды налогов — в процентной. Ставки при этом регулируются, исходя из текущих экономических задач государства.

В какой бюджет платить

Водный налог – плата за применение ресурсов данного типа, которые располагаются на территории нашего государства. Уплата осуществляется в адрес федерального бюджета страны.

До тех пор как появилась эта выплата, гражданам приходилось перечислять эти средства в качестве платы за воду. Плательщиками сбора признаны лица, проживающие на территории страны и использующие ее ресурсы.

Оплата непременно осуществляется, если лицо, имеющее регистрацию как ЮЛ или ИП, пользуется водой в следующих целях:

- обеспечение питьевых и бытовых нужд населения, снабжение его представителей технической и питьевой жидкостью;

- применение в рамках производственной деятельности;

- проведение лесосплавных мероприятий;

- поиск полезных ископаемых;

- осуществление строительных мероприятий;

- достижение прочих государственных и общественных целей.

Перечисление соответствующей суммы осуществляется в казну федерального бюджета при пользовании морями, реками, ручьями, болотами, каналами, источниками, расположенными под землей, озерами.

Срок и порядки, в которых осуществляются оплатные мероприятия, прописаны в рамках ст. 25.2 НК РФ. Есть дополняющие документы, свидетельствующие о проведении ежегодной индексации ставок, что прописано в ФЗ №366 от 24.11.2014. В 2021 году показатель ставки по налоговому отчислению за пользование ресурсами – 81 руб. / тыс. куб. м.

За плательщиками закреплено обязательство по предоставлению отчетности в орган, где располагается основной объект (т. е. где фактически происходит водопользование) в течение каждого квартала (подача документа производится до 20-го числа ежеквартально).

Законодатель установил и принял налоговые ставки для каждого объекта на индивидуальной основе, учитывая местоположение, экономическое благополучие региона, характер применения вод.

Все виды прямых налогов

К прямым налогам относятся:

НДФЛ. Он называется подоходным налогом либо налогом на прибыль, налог на доход физических лиц. Его ставка равна 13% для резидентов страны. Для нерезидентов она повышается: до 30%. Ставка налогов для бизнеса зависит от выбранной им формы налогообложения.

Земельный налог. Сбор взимается с земельных участков, которые находятся во владении налогоплательщика. Ставка налога составляет от 0,3 до 1,5% от кадастровой цены недвижимого имущества. Процесс увеличения размера налога зависит от категории земли. Оплата производится до 1 декабря года, который следует за отчетным.

К прямым налогам относят имущественный сбор. Он оплачивается с недвижимого имущества, которое находится у гражданина по правомочию собственности. Его размер связан с кадастровой стоимостью объекта недвижимого имущества.

Транспортный налог – это прямой сбор. Его размер зависит от мощности авто, длительности владения им

Принимается во внимание повышающий коэффициент.

Плательщики прямого налога

- граждане – транспортный, имущественный, подоходный, земельный;

- организации – на имущество, состоящее на балансе ЮЛ, на игорный бизнес.

Структура бюджета, куда направляется прямой налог

- федеральные – водный, на прибыль, НДФЛ, с разработки полезных ископаемых;

- региональный – на имущество, транспортный;

- местный – земельный, на имущество.

Что из перечисленного является прямым налогом? Все выше рассмотренные типы налогов являются прямыми.

Примеры прямых налогов

НДФЛ – это пример налога в действующем налоговом законодательстве (глава 23 НК РФ).

1. Расчет: объем полученной прибыли за вычетом расходов.

2. Плательщики: граждане, которые делятся на 2 группы:

- резиденты: сбор уплачивается со всей прибыли, которая получена в РФ или за ее пределами;

- нерезиденты: сбор уплачивается с дохода, полученного в России.

3. Облагается сбором: прибыль, которая получена в форме процентов, дивидендов, доходы, связанные с продажей имущества, акций, облигаций, выплаты авторам произведений.

Освобождены от уплаты подоходного сбора (НДФЛ):

- пособия, выплачиваемые государственными инстанциями;

- пенсионные выплаты;

- возмещения компенсационного характера;

- алиментные обязательства;

- оплата доноров;

- стипендии.

НДФЛ рассчитывается по ставке от 9% до 35%. Каждая ставка соответствует виду полученных доходов:

- 9% – минимальный показатель ставки налога. Устанавливается на % доходов по облигациям, которые были выпущены до 2007 года;

- 13% – традиционная ставка;

- 15% – к доходам физических лиц-нерезидентов за в виде дивидендов от российских организаций;

- 30% – платят нерезиденты за прибыль, полученную в РФ;

- 35% – ставка в максимальном показателе, она устанавливается в отношении выигрышей (см. налог на выигрыш), процентов по банковским вкладам.

Сумма налога определяется по каждому из полученных доходов посредством умножения налоговой базы на ставку. Период (отчетный, налоговый равен 12 месяцам).

Какой еще налог является прямым? Это налог на доход предприятия – налог на прибыль организаций. Его размер зависит от выручки юридического лица.

Какие бывают налоги в РФ

Всего в нашей стране насчитывается 14 налогов: 8 федеральных, в том числе государственная пошлина, 3 региональных и 3 местных. Немного обособленно стоят 5 специальных систем налогообложения. Также обособленно выделим страхвзносы и новый экспериментальный режим налогообложения самозанятых лиц, введенный с 2019 года.

Подробнее об эксперименте по налогообложению самозанятых читайте здесь.

Федеральные налоги на всей территории нашего государства имеют одинаковые налоговые ставки, правила расчета и перечисления в соответствии с НК РФ. К ним относятся:

- НДФЛ;

- налог на прибыль организаций;

- НДС;

- акцизы;

- водный налог;

- налог на добычу полезных ископаемых;

- госпошлина.

Региональные налоги также утверждаются НК РФ на федеральном уровне. Власти регионов имеют возможность изменять условия налогообложения по своему усмотрению и в пределах, принятых Налоговым кодексом. Например, регионы могут устанавливать налоговую ставку, но не более размера, прописанного в НК РФ. Все изменения закрепляются законами субъектов РФ. Сюда относится транспортный налог, налог на игорный бизнес, на имущество организаций. Органы регионального управления также могут вводить в действие специальные налоговые режимы и вносить в них собственные изменения, но согласно положениям НК РФ.

Местные налоги, впрочем, как и остальные налоги и сборы в России, также утверждаются НК РФ. Местные органы самоуправления могут вносить в них изменения и дополнения в рамках Кодекса. К местному налогообложению относятся:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

В зависимости от порядка взимания налоги можно разделить на 2 основные категории: прямые и косвенные. Прямые налоги начисляются непосредственного на доход либо стоимость имущества налогоплательщика. Косвенные налоги включаются в стоимость товаров, услуг и работ. Фактически их уплачивает покупатель продукции, а продавец выступает в роли посредника между косвенным налогом и государством. В Российской Федерации косвенных налога всего 2: НДС и акцизы. Все остальные являются прямыми.

Более подробно о прямых и косвенных налогах читайте в статье «Какие налоги относятся к прямым и косвенным (таблица)?».

Что такое НДС, и как он рассчитывается?

В отличие от НДФЛ, НДС – косвенный налог: его платит продавец, но фактически он оплачивается покупателем, так как производители и ритейлеры закладывают его в итоговую цену товара на полке магазина. Этому виду налогообложения в кодексе посвящена отельная глава из-за сложности его расчета, подачи отчетности и уплаты для плательщиков. Система налогообложения с НДС строится на основе следующих принципов:

- Объектом налогообложения по этому налогу выступают операции, которые совершаются в цепочке изготовления и поставок товара до конечного потребителя.

- Базой налогообложения по нему выступает стоимость реализованных товаров, услуг или иных материальных и нематериальных ценностей.

- Налоговая ставка – она устанавливается отдельно для каждого вида операций и зависит от нескольких факторов.

- Налоговый период. В России он составляет 1 квартал, причем налоговый период полностью совпадает с отчетным. Представители бизнеса 1 раз в квартал предоставляют налоговую отчетность по НДС в электронном виде. Также см. “Налоговый период по НДС“.

Сроки уплаты налога устанавливаются Налоговым кодексом. Рассчитанная на квартал сумма делится на три части и вносится ежемесячно, платеж проводится до 25 числа каждого месяца. При этом работают с этим налогом только организации, выбравшие для себя общую, а не упрощенную систему налогообложения. Если же предприниматель выбирает “упрощенку”, патент или налогообложение на вмененный доход, платить НДС ему не придется.

Виды ставок

Рассмотрим, какие есть основные виды налоговых ставок. В мировой экономической науке есть большое количество подходов к определению соответствующих показателей.

В числе самых распространенных оснований для классификации налоговых ставок — степень обременения для плательщика. В рамках данного критерия показатели могут быть:

- базовыми (это ставки, которые не предполагают отнесения плательщика к какой-либо специфической категории с целью применения льгот и иных преференций);

- пониженными (это показатели, которые определяются, в свою очередь, с учетом льготного или дающего право на преференции статуса налогоплательщика, вплоть до нулевой налоговой ставки);

- повышенными (данного типа ставки предполагают, что деятельность плательщика характеризуется признаками, дающими государству право взимать с него больше налогов).

Другое основание для классификации рассматриваемых показателей — метод их установления. Так, налоговые ставки могут быть:

- абсолютными (предполагают, что величина сбора определяется для каждой из единиц налогообложения в фиксированных значениях);

- относительными (их величина прямо пропорциональна величине единицы налогообложения).

Если говорить о налоговой системе РФ, то можно выделить такое основание для классификации ставок, как отнесение налога к типу федеральных, региональных или местных. Таким образом, будет различаться юрисдикция утверждения соответствующих показателей. Для федеральных налогов ставки определяются высшими органами государственной власти, для региональных — соответствующими структурами на уровне субъекта РФ, для местных — муниципальными учреждениями.

Правила расчета

Важным является валюта расчета пошлины. Законодательно определен расчет пошлины в национальной валюте того государства, где происходит последующая ее уплата. Применение процентных таможенных пошлин выгодно при ввозе товаров с высокой стоимостью, тогда как для однородных товаров, например, строительных материалов, выгоднее применять фиксированные либо комбинированные.

Если ввозимый товар имеет стоимость 30 тыс. рублей и на него установлен размер адвалора 10%, то за ввоз такого товара потребуется заплатить 3 тыс. рублей пошлины. Чтобы получить величину пошлины за партию товара, потребуется умножить рассчитанную пошлину на количество товаров в партии.

Как рассчитать эффективную ставку налога на прибыль?

Эффективная ставка налога на прибыль зависит от множества различных факторов (изменения в налоговом законодательстве и других).

Как оптимизировать налог на прибыль узнайте в статье оптимизация налога на прибыль.

Все о льготах по налогу на прибыль для сельхозпроизводителей .

Но, тем не менее, рассчитать её самостоятельно можно без помощи специалиста, если проявить достаточное терпение.

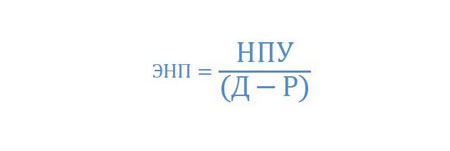

Расчет (формула)

Формула для расчета эффективной налоговой ставки предельно проста. Она представляет собой отношение суммарного количества налоговых сборов, начисленных за рассчитываемый период, к базе налоговой.

Сами налоговые ставки устанавливаются действующим в стране законодательством. Например, в Российской Федерации процентная ставка налога на полученную прибыль составляет 20%, а налог на добавочную стоимость равен 18%.

Формула для расчета выглядит следующим образом:

где ЭНП – эффективный налог на прибыль;НПУ – налог, уплаченный на прибыль;Д – суммарный доход;Р — суммарный расход.Суммарный доход и расход берутся согласно РСБУ – Российским стандартам бухгалтерского учета.

где ЭНП – эффективный налог на прибыль;НПУ – налог, уплаченный на прибыль;Д – суммарный доход;Р — суммарный расход.Суммарный доход и расход берутся согласно РСБУ – Российским стандартам бухгалтерского учета.

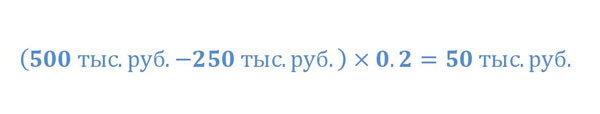

Пример №1

Существует компания, в которой суммарный доход по БУ (бухгалтерскому учету) и НУ (налоговому учету) в отчетный период составляет 500 тыс. рублей.

Расходы в бухгалтерском учете будут равны 300 тыс. рублей, расходы в налоговом учете – 250 тыс. рублей.

Налог на прибыль в данном случае высчитывается следующим образом:

Из общей суммы доходов в 500 тыс. рублей вычитаются расходы на различные налоги. Результат разницы умножается на 0.2 (или на 20%, если есть необходимость выразить результат в процентах). В итоге получается чистый налог на прибыль.

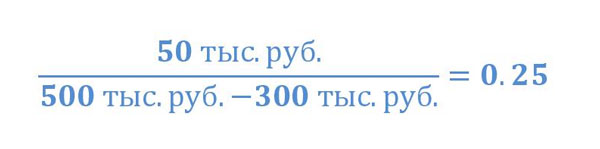

После того, как будет рассчитан налог на прибыль, можно осуществлять расчет эффективной налоговой ставки:

Полученное число – 0.25 – составляет 25%. Это означает, что эффективная налоговая ставка равна целым 25%.

Очень важно знать следующую особенность – чем больше неэффективности (в признании расходов) по налогу на прибыль, тем выше становится эффективная ставка

Пример №2

Некоторые сложности могут возникнуть при вычислении эффективной налоговой ставки на прибыль в случае, если используется система прогрессивного налогообложения.

Она применяется в основном за рубежом. Система прогрессивного налогообложения обычно имеет четыре налоговых категории.

Система прогрессивного налогообложения обычно имеет четыре налоговых категории.

Для решения конкретной задачи зададимся следующими условиями:

- на доход более 50000$ налагается налог, ставка которого составляет 50%;

- доход в промежутке от 15000$ до 50000$ облагается налогом в размере 25%;

- если сумма дохода находится в промежутке от 5000$ до 15000$, то налоговая ставка составит всего 10%;

- доходы менее 5000$ облагаются 5% налогом.

Допустим, налогооблагаемое физическое лицо получило суммарный доход неравными долями, в сумме он составляет 95000$.

Обязательства по налогу будут высчитываться с учетом условий прогрессивного налогообложения:

- налоговая категория под номером один облагается 50% налогом, таким образом: 45000$×0.5=22500%;

- вторая категория налогов вычисляется как 35000$×0.25=8750$ (налоговая ставка равна 25%);

- третья налоговая категория: 10000$×0.1=1000$ (налоговая ставка 10%);

- четвертая категория налогообложения: 5000$×0.05=250$ (налоговая ставка — 5%).

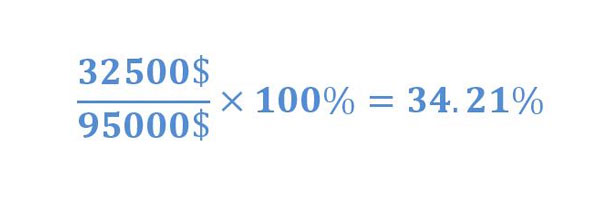

Полученные данные суммируются: 22500$+8750$+1000$+250$=32500$.

Используя упрощенную формулу для нахождения эффективной налоговой ставки, получим: Таким образом, при применении прогрессивной системы налогообложения, для суммарного дохода, составляющего 95 тыс. долларов, эффективная налоговая ставка составит 34.21%.

Таким образом, при применении прогрессивной системы налогообложения, для суммарного дохода, составляющего 95 тыс. долларов, эффективная налоговая ставка составит 34.21%.

Пример №3

При расчете эффективной налоговой ставки возможно возникновение существенной разницы между полученными данными в результате расчетов и номинальной ставкой.

Расходы по налогу на прибыль:

| Операция | 2008 год | 2009 год |

| Расход текущий по ННП (налогу на прибыль) | 2105 млн. руб. | 1284 млн. руб. |

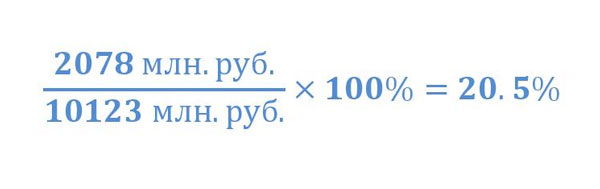

| Расходы по ННП | 2078 млн. руб. | 832 млн. руб. |

| Налоги (отложенные) | 27 млн. руб. | 452 млн. руб. |

Суммарная прибыль компании в 2009 году до налогообложения была 10123 млн. рублей.

Эффективная ставка налога на прибыль составила:

Таким образом, получаем, что фактически эффективная налоговая ставка составляет на 3.5% меньше, чем официальная — 24%.

Таким образом, получаем, что фактически эффективная налоговая ставка составляет на 3.5% меньше, чем официальная — 24%.

Это допустимо, так как в 2006 году Законодательное собрание РФ утвердило поправку, позволяющую снизить ставку налога до 20%, но количество рабочих мест в компании должно быть не менее, чем 10, а доход НУ составляет более 100 тыс. рублей.

Также снижение ставки налога предполагается для компаний, затраты (капитальные) которых превышают 20% от суммы дохода (налогооблагаемого).

Варианты эффективной ставки налога на прибыль

- Средняя эффективная ставка налога (effective tax rate, п. 86 IAS 12). Применяется в МСФО для наглядности и сопоставимости.Актуально для крупных корпораций в форме открытого акционерного общества, работающих на международных рынках и планирующих получить иностранные инвестиции. В файле исправленный вариант. Российским фирмам, использующим российские стандарты учёта, вычислять необязательно.

- Эффективная ставка налогообложения доходов иностранной фирмы (ст. 25.13-1 НК РФ). Расчёт полностью идентичен МСФО с использованием терминологии международного бухучёта. Показатель введён с 2015 г. для легализации оффшорного вывода средств за рубеж. Для организаций, не связанных с подобной деятельностью, не актуален.

- ФНС (налоговая) решила использовать близкий параметр – налоговую нагрузку (НН). В отличие от ЭСНП при определении НН текущий налог делят на выручку, т.е. доходы предприятия без учёта расходов. Если НН ниже 3 % для производственной фирмы и 1 % – для торговой, её руководству придётся объясняться в налоговой. Например, у ЗАО «YYY» НН = 20,4 / 300 * 100 % = 6,8 %, что допустимо. А вот НН производственного ООО «ХХХ» = 2 / 120 * 100 % = 1,7 %, что может вызвать вопросы налоговиков.

Факты о косвенных налогах

К косвенным сборам относятся суммы, подлежащие выплате в казну государства на основе устанавливаемых непосредственно налогоплательщиком надбавок к основной стоимости какого-либо актива. Самые распространенные виды такого типа денежных обременений — акцизы, таможенные пошлины, а также НДС.

Сборы такого типа называются косвенными потому, что фактически их оплату производит не сам субъект перечисления сборов, а некоторое третье лицо. Как правило — покупатель товара. НДС, пошлины и акцизы — это издержки, которые закладываются предпринимателем в отпускную стоимость товара (можно сказать, что наравне с расходами на транспорт, погрузку, закупку у производителя, рекламу и т.д.).

Этим-то и отличаются налоги прямые и косвенные: в случае с первыми, плательщик сознательно переводит денежные средства государству, а при уплате вторых — за него это делают третьи лица. Которые, в свою очередь, могут и не быть осведомленными об этом (все-таки нюансы начисления того же НДС, а также определения его доли в себестоимости товара — как правило, закрытая для покупателей информация).

Пример расчета суммы

Ранее уже приводился пример расчета суммы акцизного сбора по комбинированной ставке (см. подзаголовок «Комбинированная»).

Поэтому рассмотрим, как исчисляются твердые ставки. Как уже говорилось для расчета налоговой суммы необходимо объем реализованной продукции умножить на ставку акцизного сбора.

Для этого можно использовать следующую формулу:

Где, CА – сумма акциза,

ОРТ – объем реализованного товара,

СА – ставка акциза.

Пример. Допустим, предприятие произвело и реализовало 600 литров этилового спирта. Ставка акцизного сбора составляет 93 руб. за литр. Как следствие сумма акциза равна 55800 руб.

Исчисление производится следующим образом:

600×93=55800 руб.

Завершая обзор законодательства, необходимо выделить ключевые моменты, связанные с уплатой акцизного сбора. Основным фактором является то, что акцизом облагается вся стоимость реализуемой продукции.

Чтобы получить освобождение от уплаты налога, например, при передаче подакцизного товара между структурными подразделениями предприятия, налогоплательщику нужно вести раздельный учет по производству и реализации указанной продукции.

Акциз, или как его еще называют, налог на роскошь, является одним из существенных источников денежных поступлений в бюджет. Подакцизные товары могут быть самые разнообразные: в некоторых странах акциз платят производители автомобилей, во многих европейских государствах введен акциз на продукты питания, такие как чай, кофе, шоколад. Сумма акцизного платежа в бюджет зависит от количества продукции, а также от ставки налога, принятого в государстве. В сегодняшней статье мы расскажем об акцизе в России: кто должен перечислять акцизные платежи в бюджет, какие ставки акциза действуют в РФ, как рассчитать сумма платежа на тот или иной подакцизный товар.