Сроки сдачи отчетности в 2021 году

Содержание:

- Как уплачивается налог на прибыль в 2021 году (сроки)

- Подробная инструкция по заполнению

- Что такое декларация на прибыль

- Налог на прибыль Расчет

- Формы налоговых деклараций

- Письмо Федеральной налоговой службы от 20 октября 2020 г. № ШЮ-4-22/17194@ “О сроках представления налоговой декларации по налогу на прибыль организаций”

- Особенности заполнения декларации по налогу на прибыль

- У кого особые условия по предоставлению отчетности

- Строки 270–281 Налог к доплате или уменьшению

- Отчетность по работникам

- Об условиях освобождения от ответственности.

- Отчетность работодателей за работников

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Некоммерческие организации

- Способы представления налоговых деклараций

Как уплачивается налог на прибыль в 2021 году (сроки)

Для 2021 года конкретные сроки уплаты налога на прибыль с учетом вышеизложенных правил таковы:

| Срок уплаты | При уплате квартальных авансов | При уплате авансов по фактической прибыли |

| 28.01.2021 | Первый ежемесячный авансовый платеж в I квартале 2021 года | — |

| 01.03.2021 | Второй ежемесячный авансовый платеж в I квартале 2021 года | Авансовый платеж за январь 2021 года |

| 29.03.2021 | Годовой налог за 2021 год. Третий ежемесячный авансовый платеж в I квартале 2021 года | Годовой налог за 2021 год. Авансовый платеж за февраль 2021 года |

| 28.04.2021 | Первый ежемесячный авансовый платеж во II квартале 2021 года. Аванс за I квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) | Авансовый платеж за март 2021 года |

| 28.05.2021 | Второй ежемесячный авансовый платеж во II квартале 2021 года | Авансовый платеж за апрель 2021 года |

| 28.06.2021 | Третий ежемесячный авансовый платеж во II квартале 2021 года | Авансовый платеж за май 2021 года |

| 28.07.2021 | Первый ежемесячный авансовый платеж в III квартале 2021 года. Аванс за II квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) | Авансовый платеж за июнь 2021 года |

| 30.08.2021 | Второй ежемесячный авансовый платеж в III квартале 2021 года | Авансовый платеж за июль 2021 года |

| 28.09.2021 | Третий ежемесячный авансовый платеж в III квартале 2021 года | Авансовый платеж за август 2021 года |

| 28.10.2021 | Первый ежемесячный авансовый платеж в IV квартале 2021 года. Аванс за III квартал 2021 года (в т. ч. для тех, кто платит только квартальные авансы) | Авансовый платеж за сентябрь 2021 года |

| 29.11.2021 | Второй ежемесячный авансовый платеж в IV квартале 2021 года | Авансовый платеж за октябрь 2021 года |

| 28.12.2021 | Третий ежемесячный авансовый платеж в IV квартале 2021 года | Авансовый платеж за ноябрь 2021 года |

Подробнее о порядке уплаты налога на прибыль и авансовых платежей рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробная инструкция по заполнению

Независимо от имеющихся у организации данных, в составе декларации должны присутствовать следующие разделы:

- Титульный лист.

- Подраздел 1.1 Раздела 1 – сумма налога, подлежащая уплате.

- Лист 02 – расчет налога.

- Приложение №1 и №2 к Листу 2 – доходы и расходы.

Если реализации и расходов не было в указанный период, в этих разделах проставляются нули. Все остальные листы заполняются по мере наличия соответствующей информации.

Раздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» не предоставляется фирмами, которые платят налоги поквартально.

Заполнение титульного листа

На титульном листе помимо регистрационных данных указываются специальные коды:

- Номер корректировки – если подаются уточненные сведения.

- Налоговый (отчетный) период – код, указывающий на тип периода:

- 13, 14, 15, 16 – консолидированная группа налогоплательщиков проставляет в соответствии с периодом – 3, 6, 9 и 12 месяцев.

- 21, 31, 33, 34 – для остальных налогоплательщиков в соответствии с периодом – 3, 6, 9 и 12 месяцев.

- 50 – последний налоговый период для организации, которая готовится к ликвидации.

- Код по месту учета – пометка для автоматизированной системы с указанием на то, какое отношение налогоплательщик имеет к инспекции: головная организация или филиал, крупнейший налогоплательщик, или он не является таковым.

Заполнение Раздела 1

- Строка 010 – код ОКАТО – заполняется вручную по данным местонахождения организации.

- Строки 020-080 заполняются расчетным методом после внесения данных в другие разделы. В случае применения специальных программ эти строки недоступны для ручного редактирования.

Заполнение Листа 02

Перед внесением данных в этот раздел следует заполнить Приложения №1 и №2, так как в них содержатся все исходные данные для расчета.

Приложение №1 – Доходы:

- Строка 010 – общая сумма выручки от продажи результатов производства, товаров и услуг;

- Строки 011-014 – расшифровка выручки по статьям доходов;

- Строка 020 – выручка от торговли финансовыми средствами;

- Строки 021-023 – расшифровка по видам ценных бумаг;

- Строка 030 – выручка от реализации имущества;

- Строка 100 – доходы, не имеющие отношения к реализации.

Приложение № 2 – Расходы:

Структура расходов полностью соответствует структуре полученных доходов.

Показатели Листа №2 заполняются автоматически, если применяется компьютерная программа. Чаще всего для этих целей используется разработанная самими налоговиками «Налогоплательщик ЮЛ», которую можно бесплатно скачать на официальном сайте.

Здесь вы можете бесплатно скачать бланк и образец заполнения данного отчета

Отличия новой формы

- Стала возможна корректировка сумм налога, начисленных ошибочно в прошлые периоды. Для этого предназначены строки 400-403 Приложения №2 к Листу 02.

- Появление строк с расшифровкой операций по ценным бумагам и выплаченным дивидендам, которые в прежней версии упоминались вскользь.

О том, как легко и быстро заполнить данную форму в программе 1С, смотрите на следующем видео:

Что такое декларация на прибыль

Декларацию нужно рассматривать как акт, посредством которого организация в добровольном порядке отражает исчисленную прибыль, полученную в ходе анализа и синтеза документации финансовой направленности. Для указанной цели используются регистры и планы-счета бухгалтерского учета.

Также в рассматриваемом акте отражается сумма налога, которая подлежит уплате с дохода. Сумма поступает в бюджет. Для подтверждения сведений, отраженных в рассматриваемом акте, используется виза руководства компании и печать фирмы.

Для установления прибыли или убытка предприятия потребуется вычислить общий финансовый результат, который получен при обобщении всей информации, отраженной в синтетическом счете. Налоги с дохода для исчисления предполагают использование специальной процентной сетки. Она разработана налоговыми стандартами.

Справка! Предусматривается обязанность по предоставлению рассматриваемого акта в муниципальные налоговые органы, которые расположены по месту регистрации компании. Данная обязанность должна быть исполнена до 28 числа месяца, который следует за периодом отчетного типа.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Формы налоговых деклараций

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также форматы и порядок представления налоговых деклараций (расчетов) и прилагаемых к ним документов в соответствии с настоящим Кодексом в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не вправе включать в форму налоговой декларации (расчета), а налоговые органы не вправе требовать от налогоплательщиков (плательщиков сборов, налоговых агентов) включения в налоговую декларацию (расчет) сведений, не связанных с исчислением и (или) уплатой налогов и сборов, за исключением:

-

вида документа: первичный (корректирующий);

-

наименования налогового органа;

-

места нахождения организации (ее обособленного подразделения) или места жительства физического лица;

-

фамилии, имени, отчества физического лица или полного наименования организации (ее обособленного подразделения);

-

номера контактного телефона налогоплательщика;

-

сведений, подлежащих включению в налоговую декларацию.

Письмо Федеральной налоговой службы от 20 октября 2020 г. № ШЮ-4-22/17194@ “О сроках представления налоговой декларации по налогу на прибыль организаций”

3 ноября 2020

Управление по крупнейшим налогоплательщикам рассмотрело письмо о применении положений Постановления Правительства Российской Федерации от 02.04.2020 N 409 «О мерах по обеспечению устойчивого развития экономики» (далее — Постановление N 409) при рассмотрении вопроса о привлечении Предприятия к ответственности за несвоевременное представление декларации (расчета) по налогу на прибыль организации за 5 месяцев 2020 года по статье 126 Налогового кодекса Российской Федерации (далее — Кодекс), и сообщает следующее.

В соответствии с пунктом 2 статьи 285 Кодекса отчетными периодами по налогу на прибыль организаций для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

Согласно пункту 1 статьи 289 Кодекса налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено настоящим пунктом, соответствующие налоговые декларации.

Пунктом 3 статьи 289 Кодекса определено, что налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

Согласно пункту 1 статьи 287 Кодекса налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

В соответствии с пунктом 3 Постановления N 409 продлен на 3 месяца установленный Кодексом срок представления налогоплательщиками, налоговыми агентами налоговых деклараций (за исключением налоговых деклараций по налогу на добавленную стоимость), налоговых расчетов о суммах выплаченных иностранным организациям доходов и удержанных налогов, расчетов сумм налога на доходы физических лиц, исчисленных и удержанных налоговыми агентами, расчетов по авансовым платежам, бухгалтерской (финансовой) отчетности, срок подачи которых приходится на март — май 2020 г.

Срок представления налоговой декларации по налогу на прибыль за период 5 месяцев 2020 года установлен Кодексом до 29.06.2020 (28.06.2020 — выходной день).

Вместе с тем, срок представления налоговой декларации за период 5 месяцев 2020 года Постановлением N 409 не продлевался, поскольку он не приходится на период март — май 2020 года.

Таким образом, у Предприятия имелась обязанность по представлению налоговой декларации за указанный период в срок до 29.06.2020.

Отмечается, что на основании пункта 2 статьи 100.1 Кодекса дела о выявленных в ходе иных мероприятий налогового контроля налоговых правонарушениях (за исключением правонарушений, предусмотренных статьями 120, 122 и 123 Кодекса) рассматриваются в порядке, предусмотренном статьей 101.4 Кодекса.

В соответствии с подпунктом 4 пункта 7 статьи 101.4 Кодекса в ходе рассмотрения акта и других материалов руководитель (заместитель руководителя) налогового органа выявляет обстоятельства, исключающие вину лица в совершении налогового правонарушения, или обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения.

| Государственный советникРоссийской Федерации2 класса | Ю.В. Шепелева |

Особенности заполнения декларации по налогу на прибыль

Обязательными листами декларации по налогу на прибыль для всех налогоплательщиков являются титульный лист, подраздел 1.1. раздела 1, лист 02 и приложения № 1 и 2 к нему. Остальные листы заполняются только в случаях, если по условиям деятельности это является обязательным для налогоплательщиков.

При заполнении декларации по налогу на прибыль необходимо обратить внимание на такие важные моменты:

- в отчет не нужно включать те листы, в которых не содержатся какие-либо данные;

- ежеквартальная декларация может содержать ежемесячные авансовые платежи, если компания их уплачивает;

- платежи по прибыли нужно разделять по ставкам — 3% в федеральный бюджет и 17% в региональный бюджет;

- при наличии обособленного подразделения на территории региона, отличного от региона нахождения головного офиса, декларация подается по месту нахождения этого подразделения;

- если компания в отчетном периоде не вела деятельность и не имела прибыль, то она может заполнить декларацию в упрощенном виде — только титульный лист и подраздел 1.1 с проставлением прочерков по суммам налога к уплате.

В некоторых случаях налогоплательщикам нужно подавать корректировочную декларацию по налогу на прибыль. Уточненный расчет следует заполнять на том бланке, который использовался для сдачи первоначального отчета.

Корректировочную декларацию нужно формировать в том случае, если в расчетах будут обнаружены ошибки, из-за которых налог на прибыль рассчитан неверно. В том случае, когда в неверно сформированной декларации сумма налога на прибыль была занижена из-за ошибки, при подаче корректировочной отчетности нужно также доплатить в бюджет разницу по налогу.

Важно! В случае доплаты налога на прибыль также придется заплатить и пеню за просрочку платежа

У кого особые условия по предоставлению отчетности

Обязательство, связанное с предоставлением рассматриваемой разновидности отчета, не имеет зависимости от того, есть или нет в определенном периоде прибыль или налоговые суммы к оплате. По этой причине, компании, которые используют в деятельности ОСН, несут обязанность по сдаче декларации, в частности, в ситуации, когда прибыль составляет нулевое значение.

В этом случае не учитывается, что налог платить не с чего. Такой результат устанавливается, если:

- компания не работает, по этой причине не возникает расходов и доходов;

- когда фирма ведет деятельность, но несмотря на это уровень доходов равен нулю и налоговая база в итоге также составляет ноль.

Нулевой отчетность выступает в первой ситуации. Второй случай предполагает, что расчеты производятся, но значение получается равным нулю.

Сроки направления данного акта в фискальный орган имеют обычное выражение, то есть для ежемесячного отчета срок составляет не позднее 28 числа месяца, следующего за отчетным периодом. Для годового – 28 марта. Однако, в 2020 году требуется сформировать отчет до 30 марта.

Этот акт предполагает использование стандартного бланка отчетности, при этом утверждена форма Приказом ФНС от 2019 года. Не требуется подавать рассматриваемый тип отчета субъектам, которые не несут обязанности по его уплате. К примеру, фирмы, которые в своей деятельности используют ЕНВД и не проводящие другие разновидности деятельности.

Кроме того, есть возможность заменить нулевой акт упрощенным типом декларации. В данной ситуации у компании не должно быть движения средств на счетах и объекта обложения.

Строки 270–281 Налог к доплате или уменьшению

По строкам 270–281 рассчитайте суммы налога к доплате или уменьшению.

По строке 270 рассчитайте сумму налога к доплате в федеральный бюджет:

| стр. 270 | = | стр. 190 | – | стр. 220 | – | стр. 250 |

По строке 271 – доплату в региональный бюджет:

| стр. 271 | = | стр. 200 | – | стр. 230 | – | стр. 260 |

Если результаты получились нулевыми, поставьте по строкам 270, 271 нули.

Если получилась отрицательные суммы – по этим строкам поставьте прочерки и рассчитайте суммы налога к уменьшению.

По строке 280 рассчитайте сумму налога к уменьшению в федеральный бюджет:

| стр. 280 | = | стр. 220 | + | стр. 250 | – | стр. 190 |

По строке 281 – сумму к уменьшению в региональный бюджет:

| стр. 281 | = | стр. 230 | + | стр. 260 | – | стр. 200 |

Отчетность по работникам

Некоторые отчетные формы надо сдавать, даже если в штате организации никого нет или если выплаты работникам не производятся. Полностью свободны от такой отчетности только ИП без работников. А учитывая сложность форм и периодичность отчетов, лучше всего поручить эту обязанность профессиональному бухгалтеру.

| Отчетность или платеж | Крайний срок в 2020 году |

|---|---|

| Сведения о среднесписочной численности | 20 января |

| СЗВ-М | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

| СЗВ-ТД (*) | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

| 2-НДФЛ за 2019 | 2 марта |

| СЗВ-Стаж за 2019 | 2 марта |

| ОДВ-1 за 2019 | 2 марта |

| 6-НДФЛ за 2019 | 2 марта |

| 6-НДФЛ в 2020 | Ежеквартально, не позднее последнего числа месяца, следующего за кварталом |

| 4-ФСС (**) | Ежеквартально, не позднее 20-го (или 25-го) числа месяца, следующего за кварталом |

| РСВ (скачать бланк) (***) | Ежеквартально, не позднее 30-го числа месяца, следующего за кварталом |

| Подтверждение основного вида деятельности за 2019 (****) | 15 апреля |

| Страховые взносы за работников | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

| НДФЛ с зарплаты работника | На следующий день после выплаты |

| НДФЛ с больничных и отпускных | Не позднее последнего числа месяца выплаты |

(*) СЗВ-ТД сдается только за месяцы, в которых были какие-то кадровые события.

(**) Если численность работников не превышает 25 человек, то отчет сдается в бумажном виде не позже 20-го числа, если больше, то не позже 25-го числа в электронном виде.

(***) Если работников больше 10, отчет сдается только в электронном виде.

(****) ИП-работодатели сдают только при смене основного вида деятельности, ООО отчитываются ежегодно.

Обратите внимание: НДФЛ с выплат работникам работодатели только удерживают и перечисляют в бюджет. А вот страховые взносы работодатели платят за свой счет

Об условиях освобождения от ответственности.

Положениями п. 3 и пп. 1 п. 4 ст. 81 НК РФ определены условия, позволяющие организациям избежать налоговой ответственности при подаче уточненной декларации.

Условия освобождения от ответственности зависят от момента представления «уточненки», который сравнивается с установленными сроками подачи налоговой декларации и сроком уплаты налога.

Налог на прибыль, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период ст. 289 НК РФ. Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (п. 1 ст. 287 НК РФ).

Итак, как было отмечено выше, условия освобождения от ответственности зависят от момента представления уточненной декларации в налоговый орган:

-

до истечения срока подачи налоговой декларации (п. 2 ст. 81 НК РФ). В этом случае декларация считается поданной в день подачи «уточненки». Организация освобождается от ответственности, как говорится, по умолчанию;

-

после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога (п. 3 ст. 81 НК РФ). В отношении налога на прибыль правило, предусмотренное этой нормой, не работает, так как срок подачи декларации и срок уплаты налога совпадают;

-

после истечения срока подачи налоговой декларации и срока уплаты налога (п. 4 ст. 81 НК РФ). Согласно этой норме налогоплательщик освобождается от ответственности в двух случаях.

Во-первых, «уточненка» представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени.

Во-вторых, если «уточненка» представлена после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Отметим, что положения п. 4 ст. 81 НК РФ не уточняют, за какие именно налоговые правонарушения налогоплательщики могут избежать ответственности, если до подачи «уточненки» уплатят недоимку и пени. По-видимому, предполагается, что организации могут рассчитывать на освобождение как по ст. 120, так и по ст. 122 НК РФ.

В силу ст. 122 НК РФ неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20 % от неуплаченной суммы налога (п. 1), а если это деяние совершено умышленно – в размере 40 % от неуплаченной суммы налога (п. 2).

Возникает вопрос: может ли быть привлечен к ответственности по ст. 122 НК РФ налогоплательщик, подавший «уточненку» с указанием увеличения базы и суммы налога к уплате, однако не уплативший данную сумму и пени до ее подачи?

Согласно позиции Минфина, изложенной в Письме от 13.09.2016 № 03-02-07/1/53498, НК РФ не предусмотрено освобождение налогоплательщика от ответственности за совершение данного правонарушения по основанию, установленному п. 4 ст. 81 НК РФ, при условии уплаты недоимки и пеней после представления в налоговый орган соответствующей уточненной налоговой декларации.

В Письме Минфина России от 23.05.2017 № 03-02-07/1/31591 также говорится, что для освобождения от ответственности по п. 1 ст. 122 НК РФ при наличии недоимки на день подачи уточненной налоговой декларации налогоплательщик должен до ее подачи уплатить налог и пени за просрочку уплаты налога.

Отчетность работодателей за работников

Дополнительно к указанной налоговой отчетности все работодатели (ИП и ООО) сдают за своих работников следующую отчетность:

| Отчет | 1 квартал | 2 квартал | 3 квартал | 4 квартал или по итогам года | НПА |

|---|---|---|---|---|---|

|

Расчет по страховым взносам в ИФНС |

Не позднее 30 апреля за первый квартал |

Не позднее 30 июля за полугодие |

Не позднее 30 октября за девять месяцев |

Не позднее 30 января за календарный год |

п.7 статьи 431 НК РФ |

| СЗВ-М в ПФР | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | ст.11 ФЗ №27 от 01.04.96 |

| СЗВ-Стаж | Не позднее 1 марта за предыдущий год | — | — | — | ст.11 ФЗ №27 от 01.04.96 |

| СЗВ-ТД | Не позднее рабочего дня, следующего за приемом или увольнением | Не позднее 15 числа месяца, следующего за тем, в котором произошли другие кадровые события. | — | — | ст.11 ФЗ №27 от 01.04.96 |

|

4-ФСС в ФСС* |

Не позднее 20 апреля в бумажной форме и не позднее 25 апреля в электронной за 1 квартал |

Не позднее 20 июля в бумажной форме и не позднее 25 июля в электронной за 1 полугодие |

Не позднее 20 октября в бумажной форме и не позднее 25 октября в электронной за 9 месяцев |

Не позднее 20 января в бумажной форме и не позднее 25 января в электронной за год |

ст.24 ФЗ № 125 от 24.07.98 |

|

2-НДФЛ в ФНС |

Не позднее 1 марта по итогам 2020 года |

— |

— |

ст. 230 НК РФ |

|

| 6-НДФЛ в ФНС | Не позднее 30 апреля за 1 квартал |

Не позднее 31 июля за 1 полугодие |

Не позднее 31 октября за 9 месяцев | Не позднее 1 марта за прошедший год | ст. 230 НК РФ |

| Справка-подтверждение основного вида деятельности в ФСС** | Не позднее 15 апреля по итогам года | — | — | — | Приказ Министерства здравоохранения и соцразвития РФ от 31 января 2006 г. № 55 |

*Если численность работников от 25 человек, отчет сдается только в электронном виде.

**Подтверждение основного вида деятельности в ФСС ИП-работодатели сдают только в случае, если они изменили вид основной деятельности, по которой в прошедшем году получен наибольший доход.

Cроки сдачи в Росстат специфические, обычно отчётность сдается выборочно, по запросу статорганов. Но в 2021 году проводится очередное сплошное наблюдение за деятельностью субъектов МСП. Отчитаться надо не позднее 1 апреля 2021 года.

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

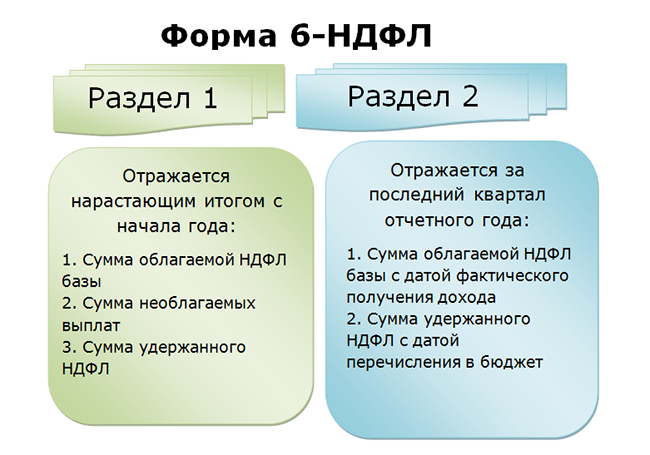

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Некоммерческие организации

У многих некоммерческих организаций необходимость уплаты налоговых поступлений на прибыль отсутствует. В этом случае они предоставляют в государственный орган годовой отчет о своей деятельности. В данном случае срок подачи документов высчитывается по общему правилу до 28 марта года следующего за отчетным. Данное правило предусмотрено законодательством для некоторых бюджетных организаций развлекательного у культурного характера (музей, концертный зал, театр).

Какие льготы у пенсионеров на транспортный налог существуют в настоящее время, подробно указано в данной статье.

Возможно так же будет интересно узнать про то, как получить возврат подоходного налога за лечение.

Какой налог при продаже дома с земельным участком придётся уплатить, подробно рассказывается в данной статье.

По какой причине пенсионеры не платят налог на недвижимость, можно понять прочитав данную статью.

С какой зарплаты не берется подоходный налог, можно узнать из данной статьи.

Способы представления налоговых деклараций

Налоговая декларация (расчет) может быть представлена налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения, передана в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

При отправке налоговой декларации (расчета) по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

При передаче налоговой декларации (расчета) по телекоммуникационным каналам связи или через личный кабинет налогоплательщика днем ее представления считается дата ее отправки.