Камеральная налоговая проверка по ндс: сроки и изменения в 2017-2018 годах

Содержание:

- Отбиваем у контролеров каждый рубль возмещения НДС.

- Отбиваем у контролеров каждый рубль возмещения НДС.

- В каких случаях потребуется предоставление дополнительных документов?

- Риски и ограничения сокращения сроков проверки НДС

- Общее понятие

- Последствие повторных налоговых проверок

- Как ответить на требование о даче пояснений

- Узнать статус налогового вычета

- Камеральная проверка при сдаче декларации по НДС к возмещению

- Если по результатам проверки выявлены нарушения.

- Выявление противоречий в представленной отчетности

- Особенности проведения камеральной проверки

- Как узнать о состоянии проверки декларации 3-НДФЛ и возврате налога в режиме онлайн через интернет

- Общие сведения ↑

Отбиваем у контролеров каждый рубль возмещения НДС.

Допустим, по итогам проверки налоговики составили акт, в котором описано много несоответствий и ошибок. Что делать? Прежде всего, детально проанализировать документ. Как правило, не все ошибки, обнаруженные контроллерами, обоснованы и реальны. Соответственно, налогоплательщик может защитить свои права и интересы

Важно обосновать свою позицию своевременно, оперативно изложив ее налоговикам

Предприятия и ИП вправе предоставить возражения в письменном виде на основании акта аудита в течение месяца. Нередки случаи, когда инспекторы после ознакомления с доводами организации, снимают какие-то замечания и требования, и размер возмещения НДС существенно возрастает.

Но и в таких ситуациях не стоит радоваться раньше времени. На счет налогоплательщика не всегда попадают средства, которые получилось отстоять, в полном объеме, например, при наличии у предприятия недоимки по НДС или федеральным налогам (речь идет здесь, в том числе, о пенях и штрафах). НК РФ дает контроллерам право засчитать сумму налога для возмещения в счет оплаты долгов.

Именно поэтому налогоплательщику необходимо заблаговременно провести сверку с налоговиками, чтобы ему перечислили сумму в полном объеме.

Отбиваем у контролеров каждый рубль возмещения НДС.

Допустим, по итогам проверки налоговики составили акт, в котором описано много несоответствий и ошибок. Что делать? Прежде всего, детально проанализировать документ. Как правило, не все ошибки, обнаруженные контроллерами, обоснованы и реальны. Соответственно, налогоплательщик может защитить свои права и интересы

Важно обосновать свою позицию своевременно, оперативно изложив ее налоговикам

Предприятия и ИП вправе предоставить возражения в письменном виде на основании акта аудита в течение месяца. Нередки случаи, когда инспекторы после ознакомления с доводами организации, снимают какие-то замечания и требования, и размер возмещения НДС существенно возрастает.

Но и в таких ситуациях не стоит радоваться раньше времени. На счет налогоплательщика не всегда попадают средства, которые получилось отстоять, в полном объеме, например, при наличии у предприятия недоимки по НДС или федеральным налогам (речь идет здесь, в том числе, о пенях и штрафах). НК РФ дает контроллерам право засчитать сумму налога для возмещения в счет оплаты долгов.

Именно поэтому налогоплательщику необходимо заблаговременно провести сверку с налоговиками, чтобы ему перечислили сумму в полном объеме.

В каких случаях потребуется предоставление дополнительных документов?

Основанием для этого может служить:

- Несоответствие данных, содержащимся в документах контрагентов организации;

- Подана декларация на возмещение;

- Подана уточненная декларация за период двухгодичной давности.

Для этого составляется письменное требование, которое содержит:

- Статью НК, на основании которой составлено требование;

- Срок предоставления документов;

- Перечень документов с указанием реквизитов, налогового периода;

- Реквизиты проверяемой организации;

- Мероприятие налогового контроля, к которому относится данное требование (Например, Камеральная проверка за II квартал 2017 года).

Требование вручается лично представителю организации или отправляется заказным письмом, если передать первым способом нет возможности. В этом случае по истечении шести дней оно считается принятым, независимо от того, получил адресат его или нет (пункт 1 статьи 93 Налогового кодекса РФ).

В список предоставляемых документов входят:

- Счета-фактуры;

- Книги покупок и продаж;

- Первичная документация.

Чаще всего предоставляются заверенные копии (необязательно нотариально), но иногда налоговая инспекция может потребовать оригиналы документов.

Возникают также ситуации, когда инспекция в списке указывает множество дополнительных уточняющих документов – анализ счетов, относящиеся к учетной политике и другие.

Перечень может быть довольно значительным, при этом на предоставление документов выделяется 10 дней. За непредоставление одного или нескольких назначается штраф в размере двухсот рублей за единицу. Можно написать письмо с просьбой продления указанного срока в день получения требования. Ответ налоговая инспекция должна предоставить в течение двух дней.

Вся требуемая документация должна относиться к проверяемому периоду, в противном случае излишне запрошенные можно не предоставлять – ответственность за это законодательством не предусмотрена. Чтобы обезопасить себя от судебного разбирательства и проигрыша в нем лучше сразу отправить в инспекцию пояснение, опираясь на п. 2.8 письма ФНС от 16.07.2013 № АС-4-2/12705 об ограничении на запрашиваемую документацию.

При уплате НДС документов запрашивается гораздо меньше, чем при подаче декларации на возмещение.

Риски и ограничения сокращения сроков проверки НДС

В то же время налогоплательщикам, желающим получить возмещение по НДС в сокращенный период, не стоит забывать о риске попадания в план выездных налоговых проверок. Такое может произойти в случае, если налоговая выявит любое из следующих нарушений:

-

усматриваются признаки того, что налогоплательщик уменьшил налоговую базу или налог к уплате, исказив сведения о фактах своей хозяйственной деятельности;

-

выявлены объекты налогообложения, подлежащие отражению, но не отраженные в налоговом учете, бухучете или в налоговой отчетности;

-

основной целью сделок являлась неуплата налога или его зачет;

-

сделку исполнил не контрагент по договору или не тот, кому это поручили сделать;

-

любые другие нарушения налогового законодательства, направленные на завышение НДС к возмещению, не ограничиваясь вышеперечисленным.

В целях избежания ошибок и, как следствие, дальнейшей «постановки на карандаш» в ФНС рекомендуем компаниям учитывать вышеизложенные условия и риски, а также быть предельно внимательными в части вопросов, связанных с исчислением и уплатой НДС. В частности, такие вопросы как корректное определение налоговой базы, применение льгот и вычетов по НДС, организация раздельного учета, правомерное возмещение налога, налогообложение при экспорте/импорте, подготовка учетной политики для целей налогообложения, обложение НДС отдельных операций и многое другое.

Хотелось бы также отметить, что вышеуказанный проект является результатом совместной работы ФНС с представителями бизнеса, составленный с учетом требований современных рыночных реалий. Федеральная налоговая служба России полагает, что нововведение будет способствовать предоставлению комфортных условий налогового контроля добросовестным налогоплательщикам и служить повышению лояльности со стороны налогоплательщиков.

Общее понятие

Если говорить простыми словами, то налоговая служба назначает камеральную проверку после того, когда организация, ИП или физическое лицо сдало в ИФНС декларацию о доходах за указанный период времени. Для контроля соответствия деятельности компании необязательно присутствие инспектора у налогоплательщика. Все действия по камеральной проверке проводятся в инспекции по месту регистрации предпринимателя и физлица. Частота назначения аудитов зависит от периодичности сдачи отчетности в ФНС.

Важно помнить, что существуют строго определенные сроки сдачи для каждого налогового сбора. Нарушение сроков подачи заявления более чем на 10 дней может привести к тому, что ФНС направит постановление о блокировке банковских счетов компании

Восстановление активов возможно только на следующий день после предоставления в налоговую инспекцию заполненной декларации и отчетности.

Цели и сроки камеральной проверки

Основное направление налогового контроля — проверка правильности заполнения декларации. Также во время аудита сверяются данные предыдущих и текущих расчетов для установления факта переплат или недоимки. В рамках камеральной проверки могут проводить комплекс работ по другим статьям налогового контроля, запрашивать документы и информацию у третьих лиц.

Согласно общему положению аудит может длиться до 3 месяцев со дня подачи отчетности в ФНС. Декларация по НДС проверяется в течение 2 месяцев. При обнаружении признаков нарушений со стороны компании или физического лица налоговая служба вправе продлить период контроля. По истечению срока камеральной проверки инспекторы должны прекратить любые внешние действия, но могут продолжать составлять внутренние акты ФНС.

Этапы проведения

Все мероприятия, входящие в камеральную проверку, можно условно поделить на два этапа:

- Автоматизированный контроль. Он проходит без участия налоговых инспекторов. После загрузки данных декларации в информационную систему ФНС компьютер проверяет правильность заполнения отчета. Кроме того, полученные сведения «прогоняют» через базы автоматического контроля для перекрестного анализа. В ходе подобных действий могут обнаружить ситуации отсутствия перечислений в бюджет или другие нарушения.

- Углубленный анализ. Он проводится при наличии несоответствии данных в ходе камеральной проверки. Также расширенный контроль назначается, если в отчетности указаны льготы и сумма НДС к возмещению, при проведении ревизии по налогам на природные ресурсы.

В рамках углубленного анализа сотрудник ФНС может направить уведомление о выявленных нарушениях, потребовать пояснение или запросить уточненную налоговую декларацию.

Что такое камеральная проверка 3-НДФЛ

Индивидуальные предприниматели, нотариусы, частные адвокаты, физические лица, которые хотят получить социальный и имущественный вычет по налогу, должны предоставить декларацию. В форме 3-НДФЛ указывают все доходы, которые были получены в течение отчетного года. Камеральная проверка проходит на тех же основаниях и условиях, как и для юридических лиц. Срок выполнения – 3 месяца со дня получения декларации в ФНС. В это время анализируют:

- полноту и правильность заполнения документов;

- корректность применения налоговых ставок и льгот;

- соответствие текущих данных показателям других отчетов (например, справке 2-НДФЛ);

- обоснованность применения вычетов.

При проведении камеральной проверки инспекторы ФНС могут запросить у физического лица дополнительные данные. При обнаружении противоречий и ошибок в отчете у гражданина потребуют предоставить пояснения или исправить декларацию 3-НДФЛ в течение 5 рабочих дней. В таком случае отсчет нового срока камеральной проверки начнется с момента выполнения физлицом требований налоговой инспекции.

Результаты аудита

Если при проведении камеральной проверки инспекторы ФНС не нашли ошибки, то официально она завершается без отправления уведомлении. При выявлении нарушения в течение 10 рабочих дней оставляется акт, где подробно описываются выявленные неточности. Не позднее пятого дня отчет вручается налогоплательщику. Если он согласен с ошибками, то придется выплатить дополнительные начисления. Если подается уточненная налоговая декларация, то начинается новая камеральная проверка. При возникновении несогласий с недочетами, зафиксированными в отчете, в ФНС направляется возражение и документы, на рассмотрение которых дается еще один месяц.

Последствие повторных налоговых проверок

По итогам налоговых проверок налоговым органом принимается решение. В случае, если в ходе камеральной проверки выявлены нарушения, оформляется акт. Он оформляется в течение двух месяцев со дня окончания проверки и на основании справки. Акт составляется в течение 10 дней в случае выявления нарушений.

- Оспаривание результатов проверки возможно путем:

- Составления возражений на акт. Акт можно направить в течение месяца со дня получения акта.

- Участие в рассмотрении результатов проверки путем предоставления возражений

- Подача в вышестоящий налоговый орган апелляционной жалобы в порядке налогового законодательства

- Жалоба в вышестоящий налоговый орган при истечении сроков на подачу апелляционной жалобы

- Обжалование в судебном порядке в апелляционный суд по месту нахождения ИФНС

- Обжалование решения суда

P.S.: если Вам необходимо организовать правовое сопровождение организации при налоговой проверке или обжаловать результаты проверки — позвоните нашему адвокату и мы постараемся решить Ваш вопрос: профессионально, на выгодных условиях и в срок

Автор статьи:

адвокат, управляющий партнер АБ “Кацайлиди и партнеры”

А.В. Кацайлиди

Дополнительная информация по теме:

Наш адвокат по самозанятым поможет в вопросах регистрации, споров, вопросах налогообложения: профессионально, на выгодных условиях и в срок. Звоните!

Читать далее →

Наш адвокат по налоговым делам в Екатеринбурге поможет в споре с ИФНС по необоснованной налоговой выгоде: профессионально, на выгодной основе и в срок. Звоните и записывайтесь на консультацию уже сегодня!

Читать далее →

Налоговый адвокат нашего бюро поможет оспорить налог на имущество физических лиц: профессионально, на выгодных условиях сотрудничества с Вами и в срок.

Читать далее →

Наш налоговый адвокат в Екатеринбурге разъяснит не только про освобождение от налогов выплат волонтерам, но и ответит на иные вопросы. Читайте подробнее на сайте АБ “Кацайлиди и партнеры”, а также звоните нам уже сегодня

Читать далее →

Наш адвокат разъяснит порядок приостановления налоговой проверки, а также поможет в ее процедуре: профессионально, на выгодных условиях и в срок. Запишитесь на консультацию уже сегодня!

Читать далее →

Наш адвокат поможет оспорить отказ в выплате налогового вычета: профессионально, выгодно и в кротчайший срок.

Читать далее →

Наш адвокат поможет разобраться, как сэкономить на государственных услугах и не платить лишнего: профессионально и в срок.

Читать далее →

Наш адвокат по налоговым преступлениям разъяснит Вам все про вопросу уклонение от уплаты налогов юридическим лицом, выстроит линию защиты: профессионально, на выгодно согласованных условиях сотрудничества и в срок.

Читать далее →

Наш адвокат по налоговым спорам в Екатеринбурге поможет Вам решить вопрос: профессионально, на выгодных условиях и в срок. Читайте подробнее предложение на сайте АБ “Кацайлиди и партнеры” прямо сейчас

Читать далее →

Наш адвокат по налогам и вопросам легализации доходов разъяснит, как избежать блокировки расчетного счета юридического лица, поможет обжаловать решение банка о блокировке: профессионально, на выгодно согласованных условиях и в срок. Звоните!

Читать далее →

Как ответить на требование о даче пояснений

Если вы получили из налоговой требование о даче пояснений из-за обнаружения ошибок, противоречий или несоответствий в декларации, ответьте на него в установленный срок — 5 рабочих дней со дня, следующего за датой получения требования.

Если вы получаете требование по ТКС, сначала отправьте квитанцию о подтверждении. Сделайте это в течение шести дней с момента, когда требование вам пришло, иначе налоговая может заблокировать счет. В таком случае срок для ответа начнет течь с даты отправки квитанции.

Затем проверьте, правильно ли заполнили декларацию в тех местах, на которые указала налоговая. Для этого сверьте записи из отчета со счетами-фактурами

Причем обращайте внимание и на правильность заполнения реквизитов: даты, номера, суммы, расчет налога. Если счет-фактура принимался к вычету по частям, проверьте общую сумму НДС к вычету по всем записям

Далее представьте в налоговую пояснения и (или) уточненную декларацию. Декларацию надо сдать обязательно, если выявлены ошибки, которые привели к занижению налога. Когда ошибки на сумму НДС не влияют или вы их не нашли после проверки, достаточно будет пояснений. Чтобы подтвердить правильность, можете приложить к пояснениям подтверждающие документы.

Узнать статус налогового вычета

Портал «Госуслуги» позволяет обратиться в государственные органы власти с заказом тех или иных справок, документов, разрешений или с целью обращения по какому-либо вопросу. Нужна предварительная регистрация в уполномоченных центрах (как правило, это отделения Ростелекома).

Во-первых, ввести логин и пароль, которые есть в регистрационной карте, выданной в ФНС. Чтобы получить карту, нужно прийти к налоговикам с паспортом и оригиналом свидетельства с ИНН. Если логин и пароль налогоплательщик потерял, восстановить их несложно, обратившись в офис ФНС еще раз с теми же документами, что и при регистрации.

Камеральная проверка при сдаче декларации по НДС к возмещению

Сдача налоговой декларации, в которой заявлено возмещение НДС, будет являться основанием для запроса дополнительных документов. Помимо этого, камеральная проверка НДС будет проходить гораздо интенсивнее, так как контролеры наделены правом не только запрашивать всю информацию, связанную с возмещаемой суммой налога, но и проводить допросы, экспертизы и осуществлять иные контрольные мероприятия.

Все дело в том, что возмещается НДС из бюджета, а в нынешних условиях экономической нестабильности отдавать бюджетные деньги не очень просто. Кроме того, многие инспекторы заочно предполагают, что декларация к возмещению свидетельствует о финансовых махинациях в целях получения необоснованной налоговой выгоды.

Поэтому, прежде чем сдавать такую декларацию, необходимо тщательно подготовиться к возможным вопросам со стороны контролеров.

Если по результатам проверки выявлены нарушения.

Если по итогам аудита представители налоговой выявляют ошибки, несоответствия, расхождения, то отказываются возмещать НДС полностью или частично. Свое решение они отражают в специальном акте.

На составление данного документа отводится 10 дней с момента завершения аудита. Если налогоплательщик не согласен с решением ИФНС, он может его обжаловать.

Что можно сказать по поводу расхождений? Допустим, компания подала налоговую декларацию в электронном виде, и ИФНС проанализировала документ. Если неточностей нет, и все в норме, никаких последствий для налогоплательщика не наступает

В случае выявления неточностей налоговая обратит на предприятие пристальное внимание

Несоответствия бывают двух видов:

- Несоответствие по сумме НДС, когда продавцом и покупателем отражены разные суммы налога в декларациях.

- Разрыв. В декларации контрагента нет заявленной операции, или же отсутствует сама операция. Допустим, покупатель заявил о вычете НДС со сделки, а вторая сторона своевременно не подала декларацию.

Нередко несоответствия возникают из-за отражения участниками операции в разных кварталах. При этом налогоплательщик всегда может пояснить причину расхождения или подать уточненную декларацию, чтобы избежать санкций.

Если налоговики подтверждают налоговый разрыв, то доначисляют НДС. Если проверяемую организацию это не устраивает, она может отстаивать свои интересы в судебном порядке. Аргументировать свою позицию в споре с сотрудниками ИФНС налогоплательщик может следующим образом:

- Любые свои подозрения налоговики обязаны грамотно аргументировать, представив доказательства (например, по поводу сговора между контрагентами, взаимодействия с взаимозависимыми компаниями), а не оперировать неподтвержденными предположениями.

- Существуют первичные документы, включая накладные, подтверждающие чистоту и прозрачность сделки.

- Если ИФНС выявила разрыв в сделках контрагентов второго и последующих звеньев, то на этом основании отказать в вычете ей не могут, поскольку проверяемый субъект в данных сделках не принимал участия.

- Покупателю не могут отказать в вычете из-за невыполнения налоговых обязательств продавца, так как он не отвечает за действия данного субъекта.

Выявление противоречий в представленной отчетности

Камеральная проверка позволяет выявить ошибки налогоплательщиков, которые они допустили при составлении отчетности.

Рассмотрим варианты развития событий при получении сообщения от проверяющих о выявленных несоответствиях (ст. 88 НК РФ).

Если налогоплательщик обнаруживает ошибки и противоречия, которые ведут к занижению суммы налога к уплате, необходимо внести поправки и предоставить уточненную декларацию (отчет) не позднее 5 рабочих дней (п. 1 ст. 81, ст. 88 НК РФ). Предоставление корректировки допускается и при выявлении каких-либо иных ошибок (ст. 81 НК РФ).

Как правило, налогоплательщики дополнительно с уточненкой предоставляют пояснения. Данное право предоставляется ст. 21, 24 НК РФ. Пояснения необходимы также в том случае, когда налогоплательщик согласен с налоговиками лишь частично.

При предоставлении уточненной декларации по ней начинается новая камеральная проверка. Камеральная проверка по предыдущей отчетности считается законченной (п. 9. 1 ст. 88 НК РФ).

Несмотря на то что камеральная проверка считается законченной, предоставленные по ней документы могут быть использованы сотрудниками налоговых служб при проведении других камеральных проверок или осуществлении каких-либо налоговых процедур (ст. 88 НК РФ).

Налогоплательщики не всегда соглашаются с ошибками, выявленными проверяющими во время камеральной проверки. В таком случае будет достаточно предоставления пояснений по данному вопросу и оправдательных документов (ст. 88 НК РФ). Сотрудники налоговых органов обязаны их принять и рассмотреть (п. 5 ст. 88 НК РФ).

Налоговики на основании предоставленных пояснений производят сопоставление показателей с уже имеющимися в их информационной базе сведениями (пп. 1, 5 ст. 88 НК РФ).

Если проверяющие сочтут предоставленные пояснения и доказательства неудовлетворительными, они вправе вызвать налогоплательщика в налоговую инспекции для дачи дополнительных пояснений (ст. 31 НК РФ).

Камеральная налоговая проверка — это контроль соблюдения законодательства, посредством изучения отчетности и иных документов, которые организации сдают в ИФНС.

- Как проходит

- Сколько длится

- Оформление результата, акты

- Что такое камеральная налоговая проверка физического лица

- Как проверить камеральную проверку налоговой отчетности

- Срок возврата налогового вычета после проверки

- Как подготовиться к камеральной проверке налогов? Советы эксперта

Особенности проведения камеральной проверки

Среди отличительных особенностей камеральной налоговой проверки необходимо выделить и то, что для её проведения не нужно получать каких-либо разрешений. Достаточно документов, которые предоставил налогоплательщик. В них необходимо провести сверку и анализ следующих позиций:

- Представлена ли вся необходимая документация.

- Соответствие ИНН.

- Соответствие наименований.

- Соответствие подписей.

- Даты, когда предъявлялась отчётность.

- Наличие документации от всех предприятий, находящихся на учёте.

- Льготы.

- Налоги.

- Отчёты.а

- Сведения за предшествующие годы.

Если в процессе камеральной налоговой проверки какие-то особенности документации вызвали подозрения у комиссии, то налогоплательщику придётся не позднее, чем через 5 рабочих дней, письменно разъяснить или дополнить имеющиеся сведения. Для этого можно использовать выписки, счета или любые другие документы.

Если же в процессе камеральной налоговой проверки никаких нарушений не обнаружено, то процедура подходит к своему завершению — и часто налогоплательщик даже не знает о том, что подвергался ей.

Случается, что нарушения могут быть обнаружены позже, и тогда особенности ситуации включаются в составляемый акт камеральной проверки.

Данный акт содержит такие сведения:

- Дату, когда происходит подписание.

- Номер акта.

- ФИО лиц, осуществляющих камеральную налоговую проверку.

- Должности лиц, осуществляющих камеральную налоговую проверку.

- ФИО лица, в отношении которого осуществляется камеральная налоговая проверка, либо его полное (допускается сокращённое) наименование.

- Полный адрес предприятия либо физического лица.

- Дата, в которую подана декларация.

- Регистрационный номер декларации.

- Название налога, который интересует камеральную налоговую проверку.

- Дата начала камеральной налоговой проверки.

- Дата окончания камерального налоговой проверки.

- Перечень документации, которая была представлена для камеральной налоговой проверки.

- Мероприятия, которые были проведены в процессе камеральной налоговой проверки.

- Результаты камеральной налоговой проверки, например, нарушения, которые были замечены либо информация об их отсутствии.

- Мера ответственности лица, в отношении которого осуществляется камеральная налоговая проверка.

- Предложения лиц, осуществляющих камеральную налоговую проверку, по устранению нарушений.

Данный документ составляется в двух экземплярах. Оба подписывает инспектор, участвующий в камеральной налоговой проверке. Затем акт должен быть вручён налогоплательщику. Выводы камеральной налоговой проверки подлежат обжалованию в течение месяца с момента, когда акт был получен. Если же проводились дополнительные мероприятия, то — 10 рабочих дней после их завершения. Для этого требуется направить в инспекцию письменное возражение. К нему не лишним будет приложить счёта и другие документы, содержание которых может указывать на особенности расчётов, неучтённые камеральной налоговой проверкой и повлиявшие на возникновение ошибки.

В процессе камеральной налоговой проверки инспектором может быть истребована следующая документация:

- Документация, которая подтверждает право на возмещение налога.

- Документация, которая подтверждает право на льготы.

- Приложения, которые не были взяты в учёт в момент сдачи декларации.

- Документация, относящаяся к налогам, связанным с использованием природных ресурсов.

- Документация, которая указывает на различия отчётности и данных, имеющихся в налоговой инспекции.

Не существует регламентированного списка тех документов, которые потребует инспектор при проведении камеральной налоговой проверки.

После того, как осуществлена камеральная налоговая проверка, могут быть начислены соответствующие штрафы, в особенности за такие нарушения как:

- Неуплата налогов (при этом штраф будет составлять 20% от долга).

- Отсутствие бухгалтерской отчётности или декларации.

- Наличие административных нарушений.

Если камеральной налоговой проверкой будет выявлено, что налогоплательщиком утаиваются значительные суммы, ответственному лицу грозит возбуждение уголовного дела.

Читайте материал по теме: Как сэкономить на налогах на зарплату, чтобы все были довольны

Как узнать о состоянии проверки декларации 3-НДФЛ и возврате налога в режиме онлайн через интернет

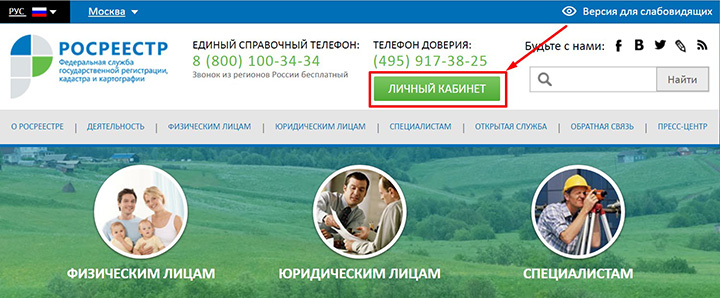

С помощью «личного кабинета» можно узнать о суммах начисленных и уплаченных вами налогов, оплатить задолженность по налогам через интернет, обратиться в налоговую инспекцию и отслеживать статус камеральной проверки налоговой декларации по форме № 3-НДФЛ.

Интернет сервис позволяет налогоплательщикам, заполнившим декларацию на получение имущественных или социальных налоговых вычетов, узнать о результатах камеральной налоговой проверки поданной декларации 3-НДФЛ, а также узнать в режиме онлайн статус рассмотрения заявления на возврат налога. Раздел содержит информацию о регистрационном номере поданной декларации, дате регистрации в ИФНС, дате начала и завершения камеральной проверки, стадии камеральной проверки «Начата» или «Завершена».

Общие сведения ↑

Возмещение налога в отчетности возникает при превышении сумм вычета над начисленным налогом. Законодательством определено, в каких случаях камеральная проверка по НДС является обоснованной.

На практике подобная ситуация может возникнуть в законных ситуациях:

- При открытии филиала и резком увеличении товарных остатков.

- В случае покупки дорогостоящего оборудования.

- При строительстве объекта хозспособом и предъявления к вычету НДС по материалам.

- При осуществлении экспортных операций с «0» ставкой начислений по НДС.

Налогоплательщику в лице руководителя или доверенного представителя будет вручено решение о начале проверки и требование представления перечисленных документов.

На сбор и подготовку документов отводится 10 дней, которые можно продлить в связи с уважительной причиной – временным отсутствием ответственного за учет лица или большим объемом документооборота.

При получении документов в ИФНС производится сверка по представленному плательщиком реестру.

Определение

Проверка в форме камеральной является мероприятием выборочного документального контроля.

Особенности проведения камерального контроля:

- оценка правильности начисления проводится в отношении одного налога без сплошного контроля документооборота компании;

- проверка не затрагивает другие периоды начисления НДС, кроме отчетного квартала;

- в ходе представления документов не подлежат контролю другие налоги даже в случае выявления нарушений.

Налоговая инспекция не имеет право проверять один налог дважды. В последующей выездной проверке не последует контроль правильного начисления НДС в данном периоде.

Каковы функции таких проверок

Задача камеральной проверки по вопросу о возмещении НДС – подтвердить обоснованность указанного в декларации вычета. Налоговым органом проверяются все составляющие сумм начисления и вычета.

Проводимая проверка должна доказать или опровергнуть данные налогоплательщика о том, что:

- товары, оборудование были действительно доставлены на склад и приняты на учет;

- услуги выполнены;

- авансовый платеж, участвующий в вычете, был оплачен;

- в качестве партнеров не участвовали фирмы-однодневки и не присутствуют фиктивные документы входящего НДС.

Инспектором проверяется назначение материалов, товаров и работ. Полученные активы должны быть предназначены в получении дохода от предпринимательской деятельности.

Законность действий

Документы налогоплательщиком представляются в копиях единожды, при их утере ИФНС не имеет права затребовать их повторно. Исключения составляют оригиналы, возвращенные налогоплательщику.