Расчетно-кассовое обслуживание юридических и физических лиц

Содержание:

- Содержание

- Что такое расходный кассовый ордер

- Оформление расходного кассового ордера

- Как заполнять расходный кассовый ордер

- Скачать расходный кассовый ордер бесплатно

- Когда можно обойтись без ведомости, а когда — нельзя

- Заполнение бланка клиентом

- Что входит в РКО?

- Достоинства РКО

- Как заполнить

- Критерии выбора банка для услуг РКО

- Что включает в себя РКО

- Ограничения при использовании личного счета

- Заполнение расходного кассового ордера

- Тарифы расчетно-кассового обслуживания (РКО)

- Документы, необходимые для открытия счета

- Итог: памятка для предпринимателя

Содержание

Что такое расходный кассовый ордер

Расходный кассовый ордер (РКО) – это документ, который применяется для оформления выдачи наличных денежных средств из кассы предприятия.

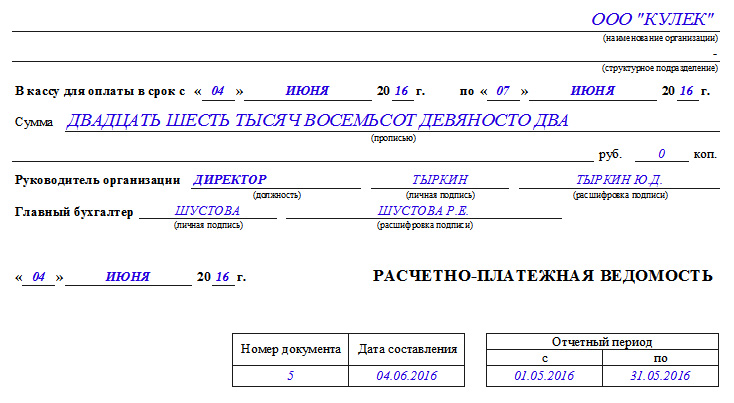

Оформление расходного кассового ордера

РКО заполняется на компьютере либо выписывается от руки сотрудником бухгалтерии в одном экземпляре. Помарки и любые исправления не допускаются. Расходный кассовый ордер регистрируется в журнале регистрации расходных и приходных кассовых документов (форма № КО-3), подписывается главным бухгалтером либо уполномоченным лицом, а также руководителем организации (подпись руководителя не является обязательной в случае, если его резолюция, разрешающая выдачу денег из кассы, есть на приложениях к РКО). Заполненный бланк расходного кассового ордера проверяется кассиром на правильность составления. Приложения к РКО погашаются кассиром надписью «Оплачено» либо штампом с проставлением даты на них. Расходный кассовый ордер остается в кассе предприятия.

Как заполнять расходный кассовый ордер

Бланк расходного кассового ордера имеет унифицированную форму № КО-2. Приведем инструкцию по заполнению расходного кассового ордера:

- в поле «Организация» пишется наименование организации, выдавшей РКО;

- в графе «Структурное подразделение» указывается название структурного подразделения организации, выдавшего РКО (при его отсутствии ставится прочерк);

- в строке «Номер документа» указывается порядковый номер РКО в соответствии с журналом регистрации приходных и расходных кассовых документов (нумерация РКО должна быть непрерывной);

- в поле «Дата составления» проставляется дата выдачи денег из кассы организации арабскими цифрами в формате ДД.ММ.ГГГГ.;

- в графе «Дебет» указывается код структурного подразделения, в котором производится выдача денег (при его отсутствии ставится прочерк); номер корреспондирующего счета, субсчета, по дебету которого отражается выбытие наличных денежных средств из кассы; код аналитического учета по корреспондирующему счету (если применение таких кодов не предусмотрено в организации, ставится прочерк);

- в строке «Кредит» ставится номер бухгалтерского счета, по кредиту которого отражается выдача денежных средств из кассы (как правило, это счет 50 «Касса»);

- в графе «Сумма, руб. коп.» указывается выдаваемая из кассы денежная сумма цифрами;

- в поле «Код целевого назначения» заносится код назначения использования выбывших из кассы денежных средств (если применение таких кодов не предусмотрено в организации, ставится прочерк);

- в строке «Выдать» указывается ФИО лица в дательном падеже, кому будут выданы деньги из кассы организации;

- в графе «Основание» пишется содержание хозяйственной операции (например: аванс на командировочные расходы, для сдачи в банк, выдача материальной помощи и т.п.);

- в строке «Сумма», так же, как и в приходном кассовом ордере, указывается прописью с заглавной буквы сумма (в рублях) выдаваемых денежных средств из кассы предприятия, копейки пишутся цифрами. Следует отметить, если после указания суммы в рублях осталось свободное место в строке, оно прочеркивается;

- в поле «Приложение» пишутся реквизиты прилагаемых первичных документов, на основании которых выдаются деньги из кассы предприятия (доверенность на получение денег – если деньги выдаются работнику сторонней организации, квитанция, приказ, заявление и пр.).

Ниже идут подписи и расшифровки подписей руководителя организации и главного бухгалтера.

Затем следуют строки, которые заполняет лицо, получающее деньги из кассы:

- в строке «Получил» указывается прописью с заглавной буквы сумма (в рублях) получивших денежных средств из кассы предприятия, копейки пишутся цифрами. Следует отметить, если после указания суммы в рублях осталось свободное место в строке, оно прочеркивается;

- ниже лицо, получившее деньги из кассы, указывает дату получения денежных средств и ставит свою подпись.

Следующие строки заполняются кассиром после выдачи денег по РКО: в них он указывает наименование, номер, дату и место выдачи документа, удостоверяющего личность человека, которому выдаются денежные средства из кассы предприятия, ниже ставит свою подпись и расшифровку подписи (фамилия и инициалы).

Скачать расходный кассовый ордер бесплатно

Скачать бланк расходного кассового ордера (форма № КО-2) в формате xls

Скачать образец заполнения расходного кассового ордера в формате xls

Бланк и пример заполнения расходного кассового ордера проверены на актуальность 18.05.2013 г.

Когда можно обойтись без ведомости, а когда — нельзя

Если зарплату в кассе получает только один работник или у вас в организации вообще мало работников, то при выдаче зарплаты можно обойтись и без ведомости, то есть составить отдельный РКО на выдачу денег каждому работнику. Это не будет нарушением, потому что выдача зарплаты по РКО предусмотрена в Указании № 3210-У наряду с выдачей по ведомостип. 6 Указания.

Но тогда расходный ордер нужно оформлять уже по общим правилам — с указанием ф. и. о. и паспортных данных работника и получением его подписи. Также такой РКО должен будет подписать директор, ведь в этом случае расходный ордер служит еще и письменным поручением руководителя выдать зарплату из кассы.

Составить ведомость на единственного работника тоже можно, если вам так по какой-то причине удобнее. Тогда работник должен расписаться только в ведомости, а в составленном на ее основании РКО он свою подпись уже не ставит.

Вместе с тем есть случай, когда без ведомости не обойтись, — если работник по какой-то причине не пришел за зарплатой в дни ее выдачи. Ведомость с записью «Депонировано» напротив фамилии этого работника служит:

лишним доказательством того, что невыдача зарплаты в установленный срок произошла не по вине работодателя. Напомним: за нарушение срока выплаты зарплаты предусмотрены административный штрафч. 1 ст. 5.27 КоАП РФ и выплата работнику компенсации за каждый день задержкист. 236 ТК РФ.

В ТК отдельно оговорено, что названная компенсация подлежит выплате, даже если в задержке работодателем выплаты зарплаты нет его виныст. 236 ТК РФ. Однако это правило не работает, если работник сам не пришел за зарплатой, при условии что на начало и на конец дня выдачи в кассе была необходимая сумма и деньги были подготовлены к выдаче по ведомости, подписанной директором. Ведь в этом случае уже нельзя говорить о том, что зарплату задержал работодатель;

- основанием для проводки по дебету счета 70 и кредиту счета 76, субсчет «Расчеты по депонированным суммам»;

- обоснованием того, что НДФЛ с зарплаты уплачен вовремя, а не досрочно.

Напомним: отправить в бюджет НДФЛ налоговый агент должен в день получения в банке денег на выдачу зарплатыпп. 4, 6 ст. 226 НК РФ. Но если кто-то из работников не пришел за деньгами, то без ведомости с надписью «Депонировано» нет подтверждения того, что снятые со счета деньги предназначались именно для выдачи этому работнику зарплаты. Тогда в случае проверки налоговики могут расценить перечисленный в бюджет НДФЛ как ошибочный платеж работодателя в бюджетПисьма ФНС от 29.09.2014 № БС-4-11/19714@, от 25.07.2014 № БС-4-11/14507@, так как уплата налога за счет средств налогового агента запрещенап. 9 ст. 226 НК РФ. И оштрафовать организацию по ст. 123 НК за то, что НДФЛ не был уплачен тогда, когда опоздавший работник наконец пришел за зарплатой.

Что делать, если вы выдали зарплату присутствующим работникам по «персональным» РКО без составления ведомости и после этого выяснилось, что один работник за зарплатой не пришел? Тогда платежную ведомость придется составлять только на одного этого работника. Это необычно, но нарушения в этом никакого нет.

***

И наконец, бывает и такая ситуация, когда зарплатная ведомость есть, а РКО к ней не нужен, — если вся указанная в ведомости сумма была депонирована. Ведь деньги из кассы так и не были выданы.

2019 г.

- Кому не надо применять ККТ в 2019 году, № 16 Разбираемся с оформлением онлайн-чеков, № 16 Отвечаем на «чековые» вопросы, № 16

- Изучаем новые поправки в Закон о ККТ, № 13

- Маркировка товара в кассовых чеках, № 1

2018 г.

- ККТ-проверки: быть или не быть, № 7

- Поспешите перепрошить ККТ, № 23

- Займы и ККТ: когда нужен чек, № 21

- Цена кассовой ошибки, № 20

- Пробивать ли чек?, № 17

- Изучаем поправки об онлайн-кассах, № 14

- Отвечаем на «кассовые» вопросы, № 13

- Когда нужна онлайн-касса, № 11

- Онлайн-ККТ: покупать или подождать?, № 10 Не применили ККТ: как избежать штрафа, № 10

Заполнение бланка клиентом

Для заключения соглашения на РКО предприниматель заполняет заявление на открытие счета в кредитно-финансовой организации. Обращаясь в филиал определенного банка, клиент подает не только бланк заявления, заполненный по форме, но и пакет документов. Обычно требуется предоставить паспорт клиента, копии паспортов учредителей компании, а также учредительные документы. Вид открываемого счета зависит от статуса лица – ИП, юридическое лицо, нерезидент и т. д.

Порядок заполнения

Заполненный документ должен содержать следующую информацию:

- предмет договора;

- срок действия;

- права и обязанности обеих сторон;

- порядок и размер оплаты услуг;

- разрешение возникающих разногласий и споров;

- ответственность, возложенная на каждую из сторон соглашения;

- адреса и реквизиты сторон.

Важно! Документ обладает юридической силой только в том случае, если заполнены все его пункты. Обе стороны, заключившие соглашение, должны заверить его подлинность своими подписями.. В документе обязательно должны быть прописаны те случаи, в которых банк может расторгнуть договор в одностороннем порядке

О закрытии счета необходимо известить клиента. При наличии остатка средств финансовая организация должна распорядиться деньгами в соответствии с указаниями клиента. Кроме того, документ должен содержать информацию о том, как клиент сможет распорядиться счетом, если наложены какие-либо ограничения

В документе обязательно должны быть прописаны те случаи, в которых банк может расторгнуть договор в одностороннем порядке. О закрытии счета необходимо известить клиента. При наличии остатка средств финансовая организация должна распорядиться деньгами в соответствии с указаниями клиента. Кроме того, документ должен содержать информацию о том, как клиент сможет распорядиться счетом, если наложены какие-либо ограничения.

Контактные данные сторон и их реквизиты указаны в конце документа. Обязательно указывают наименование финансовой организации и ее адрес, а также подразделение и реквизиты. Уполномоченный представитель должен проставить свою отметку. Для клиента также указываются наименование организации, адреса, контакты (актуальные телефонные номера и электронная почта) и также проставляется отметка уполномоченного лица.

Что входит в РКО?

К РКО для бизнеса относится более 10 видов услуг.

#1. Обслуживание счета

Согласно Указанию Центробанка РФ от 07.10.2013 , бизнес, который хочет получить или потратить по одному договору больше 100 000 рублей, должен иметь расчетный счет. Если ИП нарушит это правило, то он будет оштрафован на сумму от 4000 до 5000 рублей по статье 15.1 КоАП РФ. Для ООО наказание строже – штраф от 40000 до 50000 рублей.

Чтобы не нарушать это правило, бизнесу нужно открыть расчетный счет в банке. Это поможет получать оплату и рассчитываться с поставщиками по «безналу».

#2. Эквайринг

Эквайринг – это прием платежей от клиентов по «безналу». Банк установит в торговой точке терминалы и подключит к сайту платежную форму. Сотрудники банка покажут работникам магазина, как пользоваться устройствами и что делать, если они не работают.

#3. Валютный контроль

Валютный контроль – это помощь от банка бизнесу, который работает с заграничными клиентами. Специалисты валютного контроля проверят, не нарушает ли сделка законодательство РФ.

Если все хорошо, то банк зарегистрирует договор в течение одного дня. Когда партнер пришлет деньги в валюте, кредитная организация поможет перевести их в рубли и перечислит на расчетный счет ИП или ООО.

#4. Зарплатные проекты

Зарплатные проекты – помощники для бизнеса, у которых есть наемные сотрудники. Владельцу не нужно считать, сколько заработал каждый работник. Еще ему не понадобится тратить время, чтобы отправить деньги всем сотрудникам на их индивидуальные счета.

Все это сделает банк. Бизнесу достаточно перевести деньги, выделенные на выплату зарплаты, на специальный счет.

#5. Корпоративные карты

Корпоративные карты – это карточки, которые можно подключить к расчетному счету для бизнеса. Они позволят оплачивать:

- представительские расходы

- командировочные затраты

- хозяйственные нужды.

А еще с корпоративных карт можно снимать деньги на другие нужды бизнеса. Для этого подойдут любые банкоматы и кассы банка, где выпущена карточка.

#6. Самоинкассация

У банков из ТОП-10 по РКО для ООО и ИП есть услуга самоинкассации. Если у бизнеса есть небольшая наличная выручка, то можно не вызывать инкассаторов, а перевести ее на счет через банкомат.

Банк выдаст директору код, который нужно ввести на устройстве самообслуживания. Если комбинация верная, то откроется ячейка, куда нужно вложить деньги. Через 1-2 минуты средства появятся на расчетном счете.

#7. Интернет-банк

Интернет-банк – приложение для смартфона или планшета, где можно управлять счетом. Есть несколько опций:

- просмотр доступного остатка

- перевод денег контрагентам

- оформление кредитов, депозитов

- перечисление зарплаты работникам

- общение с техподдержкой.

#8. Овердрафт

Овердрафт – это кредит на 1-2 недели, который банк дает на срочные цели. Например, если деньги за проданный товар еще не пришли, а бизнесу нужно выплатить зарплату сотрудникам.

Овердрафт оформляется в интернет-банке или в офисе. В большинстве ТОП-10 кредитных организаций можно пользоваться овердрафтом без комиссий. Чтобы сделать это, нужно вернуть долг за 3-4 дня.

#9. Онлайн-бухгалтерия

Онлайн-бухгалтерия – услуга, при оформлении которой банк рассчитает за предпринимателя все налоги и отправит документы в ФНС. Бизнесу останется только перевести деньги в налоговую службу: за 2-3 дня до даты платежа банк напомнит об этом.

Онлайн-бухгалтерия подойдет небольшому бизнесу на спецрежимах: например, ИП на УСН без сотрудников. Если в компании работает 200-300 сотрудников или больше, рекомендуем обратиться к профессиональному бухгалтеру.

Достоинства РКО

Необходимо помнить, что РКО – система услуг, необходимая для осуществления предпринимательской деятельности.

Преимущества РКО для предпринимателей:

- персонифицированные и специально подобранные тарифы на хороших условиях;

- обслуживание осуществляется персональным менеджером;

- все расчеты происходят в реальном времени.

- Все это оказывает положительное влияние на работу предприятия в целом, а также быстрота выполнения денежных операций отражается на величине прибыли.

Чем больше спектр услуг, предлагаемых банком, тем большей популярностью он пользуется у клиентов.

Сегодня в РКО входят следующие услуги:

- открытие и ведение расчетного счета;

- различные переводы и платежи;

- внесение на счет наличных средств;

- интернет-банкинг, система оповещений, мобильные приложения;

- валютные операции;

- проведение оплаты по копии счета;

- круглосуточный доступ к удаленному проведению операций внутри банка;

- персональный поход к каждому клиенту.

Как заполнить

Категорически запрещается допускать какие-либо помарки и исправления. Если они все-таки имели место быть, документ подлежит переоформлению.

Нередко вопросом переоформления должен заниматься главный бухгалтер, однако есть возможность возложить эту обязанность и на иного сотрудника. В случае их отсутствия новый ордер формирует непосредственный руководитель.

Бланк приходного кассового ордера разделяется линией отрыва на несколько частей. Одна из них (левая) должна оставаться в компании, а сама квитанция подлежит возврату отправителю денежных средств.

В процессе составления приходного кассового ордера следует отображать:

Обязательное указание полного (без каких-либо сокращений) юридического названия компании, включая и само структурное подразделение, при наличии у последнего собственной кассы, которая принимает денежные средства.

Обязательно следует отображать кода ОКПО и ОКУД, присвоенные в процессе регистрации.

Номер обязательно должен соответствовать порядковому номеру по имеющемуся журналу регистрации (составленный по форме КО-3). Сведения отображаются последовательно, причем с начала календарного года.

Период совпадения должен совпадать с тем днем, когда были переданы денежные средства, и отображаться в формате 00.00.0000, причем арабскими цифрами (к примеру, 01.06.2017).

Код непосредственного структурного подразделения отображается исключительно при его наличии. Если речь идет о коде целевого использования, то он отображается при поступлении финансовых средств на конкретные нужды.

В соответствующих графах «Дебет» и «Кредит» следует указать счета для отображения проводимой той или иной операции.

В поле «Принято» необходимо отображать полные инициалы в родительном падеже

Если же финансовые средства поступили с расчетного счета, нужно указывать наименование финансовой компании и полные сведения о самом кассире либо же иной фирме.

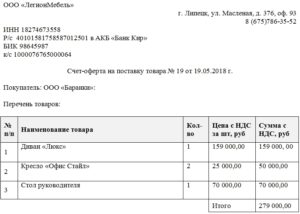

Важно учитывать, что в поле «Основания» принято считать хозяйственные операции. Реквизиты документации (название, номер и так далее) в этом поле отображаются в обязательном порядке

Если же они подлежат прикладыванию к «приходной» и находятся на сохранности совместно с ним, то все сведения заносятся в графу «Приложение». В обязательном порядке фиксируется все штампом «Получено» с отображением конкретной даты.

Сумма денежных средств должна прописываться исключительно прописью, причем стоит помнить о наличии кассовой дисциплины. Иными словами, размер не должен превышать 100000 рублей. Если же будет факт принятия одновременно нескольких ордеров на суммарный размер свыше установленного максимума, то это считается нарушением со всеми вытекающими последствиями.

Графа «В том числе» – размер НДС, который отображается цифрами, помимо тех случаев, когда денежные средства поступили с банковского расчетного счета либо из подотчета. Компании, которые не являются плательщиками данного налога, либо же в случае, если услуги/продукция не подлежит налогообложению, необходимо занести «Без НДС».

Все без исключения оставшиеся свободные поля по строкам должны быть дополнены прочерками. В процессе приема денежных средств, как уже отмечалось ранее, кассир должен провести сверку с имеющимися образцами по факту.

Если имеются какие-либо опечатки, ошибки либо же сумма не совпадает, необходимо возвратить документ в бухгалтерию для дальнейших разбирательств.

Законодательством РФ допускается возможность формирования одного ПКО на суммарный размер дневной прибыли по завершению каждого рабочего дня на основании бланков строгой отчетности и контрольно-кассовой ленты, при условии, если компания осуществляет свою трудовую деятельность с применением ККТ.

В основание поступления финансовых средств могут быть занесены такие основные причины, как:

- получение оплаты за отгруженный товар согласно имеющейся накладной;

- получение оплаты за выполненные какие-либо работы согласно акту;

- получение возмещения за нанесенный материальный ущерб по решению судебного органа;

- осуществление авансового платежа по составленному соглашению;

- возврат неиспользуемых финансовых средств, которые были предоставлены в подотчет;

- получение компенсации по выявленной недостаче по завершению ревизии либо сформированному приказу.

Указанные причины принято считать наиболее распространенными в отечественных компаниях.

Критерии выбора банка для услуг РКО

Заключая договор на открытие расчетного счета, юридическое или физическое лицо доверяет банку управление собственными денежными средствами и личной финансовой информацией. Чтобы выбрать надежный банк для РКО счета, стоит учесть следующие критерии:

Расчетный счет для бизнеса за 0 рублей в год

Подробнее

География отделений

Удобство расположения филиалов банка важно не только при открытии расчетного счета, но и на протяжении всего периода его обслуживания. При интернет-банкинга этот критерий не играет особой роли, но при необходимости кассового обслуживания удобное расположение отделений будет весомым аргументом.

Репутация банка

Оценить ее можно по отзывам клиентов — частных и корпоративных по открытой информации о финансовом состоянии и по рейтингам авторитетных независимых изданий.

Тарифы на услуги РКО. Цена на одни и те же услуги в разных банках может отличаться в зависимости от того, имеют они государственное участие или нет. Чаще всего стоимость расчетно-кассового обслуживания в банках с государственным участием выше, чем в частных.

Количество дополнительных услуг РКО. Крупные банки с федеральной сетью отделений предлагают весь спектр услуг расчетно-кассового обслуживания, ориентированный преимущественно на юридических лиц – средний и крупный бизнес. Небольшие банки часто предлагают дополнительные услуги под задачи индивидуальных предпринимателей и физических лиц.

Наличие интернет-банкинга. Большинство расчетных операций совершается дистанционно, поэтому при выборе банка для РКО важно учитывать наличие у него мобильного приложения для управления счетом. Оно должно быть понятным, удобным и функциональным.

Оперативность сервисной службы. Для комфортного расчетно-кассового обслуживания важно наличие оперативной обратной связи при обращении в службу поддержки клиентов. Специалисты банка должны быть компетентны при ответах на вопросы, связанных с РКО и обслуживанием расчетного счета.

Клиентская политика. Нередко крупные банки ведут недружелюбную клиентскую политику по отношению к малому бизнесу и физическим лицам, предъявляя дополнительные требования и допуская блокировку счета без пояснения.

Длительность операционного дня. Этот критерий важен для крупных предприятий с филиалами в разных частях страны, где разница в часовых поясах может стать причиной задержки при проведении расчетных операций по счету, например, во время перевода заработной платы сотрудникам на банковские карты.

Важность каждого отдельного критерия определяет клиент, но чем большему количеству критериев соответствует банк, тем больше он подходит для открытия расчетного счета и РКО

Что включает в себя РКО

Расчетно-кассовое обслуживание предполагает целый комплекс финансовых операций:

- Обслуживание расчетного счета. Предполагает множество различных операций, в числе которых — открытие и ведение р/с в банке, формирование отчетных документов, предоставление выписок по результатам транзакций и пр.

- Ведение кассовых операций с наличными. Осуществляется в тех случаях, когда нужно внести денежные средства на банковский счет, снять определенную сумму. Такие операции осуществляются через банкомат или в кассе обслуживающего компанию финучреждения. В первом случае оформляется корпоративная карта, во втором — чековая книжка, которая принадлежит юридическому лицу.

- Осуществление безналичных транзакций. Сюда входят различные процессы, связанные с движением финансов компании: денежные переводы между своими счетами, получение оплаты от клиентов, начисление заработной платы, страховые и социальные взносы, налоговые отчисления. Для удобства многие компании подключают интернет-банк. В этом случае есть возможность осуществлять и отслеживать финансовые операции в том числе и вне офиса.

- Эквайринг. Выгодно использовать, если компания занимается торговлей и ее клиенты пользуются пластиковыми картами для оплаты товаров и услуг через терминалы. Внесенные деньги поступают на расчетный счет юридического лица в течение суток. Аналогичным образом действует система интернет-эквайринга, только в этом случае транзакция происходит онлайн.

- Самоинкассация. Клиент может использовать банкомат для пополнения расчетного счета, что может сэкономить время. Стоимость услуги зависит от выбранного тарифа.

- Валютные операции. Используются теми компаниями, которым удобно осуществлять транзакции не только в рублях. В этом случае клиенту не нужно заботиться о том, чтобы пройти валютный контроль — за него эту функцию выполняет банк.

- Выпуск корпоративной пластиковой карты. Собственный платежный инструмент удобно использовать тем компаниям, представители которых часто совершают командировки. В этом случае все финансовые операции с использованием средств расчетного счета происходят дистанционно и могут осуществляться любым количеством сотрудников, для которых оформлен пластик.

- Интернет-банкинг. С помощью этой системы компания может осуществлять финансовые операции онлайн, отслеживать их историю. При этом все транзакции происходят в защищенном режиме.

- Кредитные операции. Некоторые компании могут объединить расчетно-кассовое обслуживание с получением денежных займов. Такой вариант сотрудничества бывает выгодным как для банка, так и для клиентской организации. Финучреждение получает гарантии возврата займа, компания, которая пользуется его услугами — кредит на выгодных условиях.

Пакет услуг в рамках той или иной программы клиент-юрлицо выбирает в зависимости от специфики своего бизнеса. Банковский тарифный план дает возможность компании управлять своими финансами, взаимодействовать с контрагентами, начислять сотрудникам заработную плату, используя средства своего расчетного счета. Некоторые финучреждения предлагают своим клиентам оформлять кредиты на выгодных условиях.

По времени подключение РКО занимает от одного до пяти дней.

Обратите внимание! Тем компаниям, которые уже начали работать на рынке, вопрос с расчетно-кассовым обслуживанием следует решить как можно раньше, т. к

в противном случае предприятие может упустить прибыль или быть оштрафовано.

Ограничения при использовании личного счета

ИП могут использовать для операций по бизнесу личную карту. Но Центробанк запрещает банкам проводить через обычные карты операции, связанные с предпринимательством. Поэтому перевод денег может не пройти.

Для контрагентов перевод денег физлицу — это оплата подоходного налога и отправка лишних отчетов.

У ИП возникнет путаница в отчетах — придется доказать, что не все поступления ему на карту — это доход. Иначе придется платить подоходный налог с подарков и прочих поступлений, не связанных с бизнесом.

С расчётный счёт, предприниматели принимают безналичную оплату, привязывают электронные платежные системы, заключают долгосрочные договора на любые суммы, платят налоги безналом и отправляют на него избытки наличности.

Заполнение расходного кассового ордера

Заполнять документ имеет право только бухгалтерский работник (или ответственное за это лицо). Выдается документ в единственном экземпляре.

Заполнение заголовка

В заголовке документа необходимо указать название организации и, если имеется, название структурного подразделения. В противном случае ставится прочерк.

В заголовке документа необходимо указать название организации и, если имеется, название структурного подразделения. В противном случае ставится прочерк.

Заполнение граф

Код формы по ОКУД (общероссийской классификации управленческой документации) – 0320002. Код предприятия (организации) по ОКПО (общей классификации предприятий и организаций) можно узнать в Росстате (раннее Госкомстат).

Номер документа должен соответствовать номеру в журнале регистрации приходных и расходных кассовых документов. Журнал имеет форму КО-3.

Дата составления расходного кассового ордера должна соответствовать дате выдачи наличных средств с кассы. В соответствующей графе указывается дата арабскими цифрами в следующем формате: ДД.ММ.ГГГГ.

Графа «Дебет, код структурного подразделения» должна заполняться, если операция по выдаче денег производится в структурном подразделении организации (структурным подразделением называется отдел, работающий в индивидуальном направлении и не пересекающийся с основной деятельностью организации кроме отдела кадров, бухгалтерии и общей администрации. Пример такого подразделения: отдел магазина). В противном случае ставится прочерк.

В графе «Дебет, корреспондирующий счет, субсчет» должны указываться номер счета и при необходимости номер субсчета, по дебету которого отражается снятие денежных средств из кассы организации. Иными словами, здесь должен быть указан номер счета, на который должны поступить средства.

В графе «Дебет, код аналитического учета» указывается соответствующий код учета по счету, указанному в графе «Дебет, корреспондирующий счет, субсчет». Данная графа заполняется в случае, если в организации предусмотрено использование таких кодов. В противном случае графа перечеркивается.

Графа «Кредит» должна содержать номер счета, по кредиту которого снимаются денежные средства с кассы. То есть номер счета, с которого перечисляются деньги.

В графе «Сумма, руб. коп.» указывается арабскими цифрами в российских рублях денежная сумма, выдаваемая из кассы организации.

В графе «Код целевого назначения» указывается код назначения использования поступивших средств. Данная графа не заполняется в случае, если организация не использует соответствующую систему кодирования.

Заполнение строк

Заполнение строк в форме КО-2 выполняется следующим образом:

Заполнение строк в форме КО-2 выполняется следующим образом:

- В строке «Выдать __» записывается полностью ФИО лица, которому производится выдача денежных средств, в дательном падеже.

- В строке «Основание __» бухгалтер должен указать содержание финансовой операции, то есть цель, причину или на основании какого повода происходит передача средств данному лицу. В зависимости от целей, описанных в пункте «В каких случаях используется форма КО-2», в строке прописывается следующее: «Наличная выручка для перечисления на расчетный счет банка», «Для оплаты услуг» и др.

- В строке «Сумма __» указывается сумма денежных средств, снимающихся с кассы. Причем рубли указываются прописью с начала строчки и с заглавной буквы, а копейки – цифрами. Оставшееся место после записи перечёркивается. Следует также отметить, что, если в графе «Сумма, руб. коп.» выдаваемая сумма указана с копейками независимо от числового значения (например, 500-00), то в строке также должны быть указаны копейки («Пятьсот рублей 00 копеек»). Если же не указано значение в копейках (500-), то его не указывают и в строке («Пятьсот рублей»).

- В строке «Приложение __» указываются прилагаемые документы, на основании которых происходит выдача средств с кассы.

Если средства выдаются лицу сторонней компании, то среди документов у него должна быть доверенность от своей организации на получение денежных средств.

Тарифы расчетно-кассового обслуживания (РКО)

В выборе банка рассмотрите предложения организаций, представленных в регионе. Ориентируйтесь на тарифы расчетно-кассовое обслуживание и линейку услуг, которыми предполагаете пользоваться регулярно. Одним коммерсантам важна комиссия за снятие наличности, другим — платность переводов, третьим — во что обойдется функционирование терминалов в торговых сетях. Значение имеют не только отдельные платные услуги, но и комплексный пакет РКО, начисление процентов на остаток по счету, льготное кредитование.

Сравнение тарифов РКО банков—лидеров

Приведем сравнение тарифов РКО для ИП и юр.лиц, взятых из данных публичного доступа на официальных сайтах популярных банков:

| Вид РКО |

Банк |

||||

|

Сбербанк (для Москвы) |

Тинькофф (базовый тариф «Простой) |

Альфа-Банк («Просто 1%») |

Открытие («Первый шаг») |

ВТБ («Бизнес-Старт» для Москвы) |

|

|

Открытие счета, руб. |

2500 или бесплатно при подключении к пакету услуг РКО |

Бесплатно |

Бесплатно |

Бесплатно |

3000 |

|

Обслуживание, руб./мес. |

1700 |

490, месяц открытия и 2 бесплатно. Для только открывшихся ИП первые полгода со дня открытия бесплатно. |

1% от поступлений |

Бесплатно |

1200 |

|

Перевод со счета на счета юрлиц в другие банки |

32 руб. за платежку до 100 млн р., от 100 млн — 55 руб. |

49 р. за платежку, первые три бесплатно |

Бесплатно при платежах через интернет-банкинг; на бумажном носителе 0,1% с перевода, мин. 400 р. |

100 р. за платежку, первые три бесплатно |

100 руб. за платежку, первые пять бесплатно |

|

Перевод физлицам, зависит от суммы |

0,5–6% |

До 400 000 р. —1,5 + 99 руб. От 400 000 до 1 млн р. — 5%. Более 1 млн р. — 15% |

До 6 млн руб. бесплатно, далее 1–10%. От 6 млн — 0,1%, мин. 100 р. |

До 10% |

1–10% |

|

Прием наличных, % |

0,3–0,36% (мин. 300 руб.), зависит от объема. 0,3% через устройство самообслуживания. |

От юр- и физлиц бесплатно. 0,3% (мин. 290 руб.) — для клиентов банка, которые используют тариф «Специальный счет для пополнений». 0,15% через банкоматы, мин. 99 р. |

1% |

До 1,3% |

До 50 000 руб. бесплатно, далее 0,39%. 0,15% через устройство самообслуживания. |

|

Выдача наличных, % |

1,8–8% (мин. 200 руб.) зависит от суммы |

1,5–15% (мин. 99 руб.), снятие до 1000 руб. в месяц бесплатно |

До 2 млн руб. бесплатно в кассе банка. От 1,5 до 2 млн р. при снятии с карты — 10%. От 2 млн р. при снятии с карты — 10%, при снятии в кассе банка — 11%. |

4%, ограничение по снятию — до 500 000 руб. в месяц |

0,5–10% |

|

Процент годовых на неснижаемый остаток по р/с, зависит от суммы и сроков |

ИП: 3,27–4,62% ЮЛ: 3,87–5,45% |

До 4% |

Для этого пакета не предусмотрено |

Конкретные условия устанавливаются персонально |

Конкретные условия устанавливаются персонально |

Документы, необходимые для открытия счета

Чтобы заключить договор на РКО, потребуется следующий перечень документов:

- Заявление на открытие р/с. Если речь идет о юрлице, необходима подпись руководителя компании и печать (кроме тех случаев, когда клиентская организация ее не использует).

- Заявка на комплексное обслуживание. Требуется для юридических лиц и ИП, которые занимаются частной практикой.

- Выписка из ЕГРЮЛ (действует в течение месяца). Требуется не всегда — в ряде случаев банк заказывает ее самостоятельно.

- Учредительная документация предприятия (устав и пр.).

- Бумаги, подтверждающие наличие полномочий у исполнительного органа юрлица.

- Карточка, в которой содержатся образцы подписей ответственных лиц компании-клиента (должна быть заверена нотариусом).

Важно! Выписка из лицевого счета предоставляется только самому клиенту (руководителю или ответственному бухгалтеру, чья подпись содержится в карточке с образцами автографов и оттисками печати), а также его представителю при предъявлении нотариально заверенной доверенности.

Итог: памятка для предпринимателя

Успешный бизнес состоит из множества факторов. А успешный предприниматель должен пользоваться только продвинутыми услугами. Особенно сейчас, когда темп жизни ускоряется

Памятка Открывать счёт в банке после открытия ИП, шаг необязательный. Раньше многие пропускали данный пункт, особенно те, у кого был небольшой оборот денежных средств. Сейчас же, «они» все стали самозанятыми. А кто не вместился в порог 2 400 000 рублей в год, тем уже так или иначе придётся открывать расчётный счёт. Это удобно, и без этого многие просто не обходятся.

Но, выбор конечно же, за вами.

Всё понятно3Хочу ещё