Передано в монтаж оборудование для строящегося цеха

Содержание:

- Выбытие оборудования

- Выбытие материалов на сторону

- Понятие. Отличие от реализации товара и работ

- Приобретение основных средств: проводки

- Налоговый учет транспортных издержек

- Виды и особенности проводок

- Сложности при поиске финансов для покупки оборудования

- Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

- Типовые проводки по 10 счету

- Зачет НДС

- Искать станок введен в эксплуатацию проводка

- Как оформить (образец по ГОСТу)

- Uma-sovsem.net

- Какие документами оформляется поступление?

- Понятие оборудования к установке в бухгалтерском учете

- Функции служебной записки

- Что такое ОС

- Учимся делать монтаж ОС из комплектующих (1С:Бухгалтерия 8.3, редакция 3.0)

Выбытие оборудования

Выбытие оборудования может осуществляться как путем ликвидации, так и путем продажи.

Продажа оборудования

| Дт | Кт | Описание | Сумма | Документ |

| 01 Выбытие ОС | 01 | Списание первоначальной стоимости | 112 000 руб. | Акт ОС-3 |

| 02 | 01 Выбытие ОС | Списание начисленной амортизации | 34 000 руб. | Акт ОС-3 |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 78 000 руб. | Акт ОС-3 |

| 62 | 91_1 | Начислена выручка | 84 000 руб. | Акт приема-передачи |

| 91_2 | 68 НДС | Начислен НДС от продажи | 12 814 руб. | Счет-фактура |

Ликвидация оборудования

| Дт | Кт | Описание | Сумма | Документ |

| 02 | 01 Выбытие ОС | Отражение суммы износа | 74 000 руб. | Акт на списание ОС |

| 01 Выбытие ОС | 01 | Отражение первоначальной стоимости | 81 000 руб. | Акт на списание ОС |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 7 000 руб. | Акт на списание ОС |

Выбытие материалов на сторону

Поступившие на склад материальные ценности могут быть использованы предприятием для своих внутрихозяйственных и производственных целей, а могут и покинуть предприятие. Выбытие материалов из организации на сторону может произойти в результате их продажи сторонним лицам, они могут быть внесены в качестве взноса в уставный капитал другой организации, а могут быть подарены, то есть переданы безвозмездно (без оплаты).

Как ведется учет выбытия материалов в каждом из этих случаев? Ниже разберем проводки, которые должен выполнить бухгалтер.

Продажа материалов

Так как эта операция, как правило, не является обычным видом деятельности организации, то реализацию следует оформлять не через традиционный счет 90 «Продажи», а через счет 91 «Прочие доходы и расходы».

91 счет бухгалтерского учета построен по следующему принципу:

- на субсчет 1 записи вносятся только в кредит – здесь отражаются прочие доходы

- на субсчет 2 записи вносятся только в дебет – здесь отражаются прочие расходы

- субсчет 9 предназначен для подведения итогового финансового результата

При продаже материалов происходит списание их себестоимости с кредита сч.10 в дебет сч.91.2 (проводка Д91.2 К10).

Реализуются материалы по рыночной стоимости, причем нужно не забыть включить в эту стоимость НДС.

НДС организация, продающая материальные ценности, должна уплатить в бюджет. Сумму налога необходимо выделить из суммы выручки. Если к реализуемым материалам применима ставка 18%, то для расчета НДС из суммы выручки, нужно продажную стоимость умножить на 18 и разделить на 118. Если же ставка НДС 10%, то продажная стоимость умножается на 10 и делиться на 110.

В бухгалтерии при этом необходимо выполнить проводку по начислению НДС к уплате в бюджет Д91.2 К68.НДС.

Себестоимость материалов и НДС будут выступать в качестве расходов, понесенных предприятием в связи с реализацией материальных ценностей. Если имеются еще какие-либо расходы (например, транспортные), то они также списываются в дебет сч.91.2 проводкой Д91.2 К76.

В качестве дохода будет выступать продажная стоимость, которая отражается проводкой Д62 К91.1.

Оплата покупателем полученных ценностей отражается с помощью проводки Д51 К62.

В результате продажи на сч.91 по дебету собраны все расходы, по кредиту – все доходы. На субсчете 9 сч.91 необходимо отразить общий финансовый результат от сделки.

Для этого берутся обороты по кредиту (кредит сч.91.1) и обороты по дебету (дебет сч.91.2). Из первой величины отнимается вторая, полученная величина может быть как больше 0 в случае получения прибыли от продажи, так и меньше 0 в случае получения убытка.

Прибыль отражается проводкой Д91.9 К99, убыток – Д99 К91.9.

Проводки при продаже материалов:

| Дебет | Кредит | Наименование операции |

| 91/2 | 10 | Списана фактическая себестоимость материалов, направленных на продажу |

| 62 | 91/1 | Отражена выручка от продажи материалов |

| 91/2 | 68.НДС | Выделена сумма НДС для уплаты в бюджет |

| 91/9 | 99 | Финансовый результат (прибыль) от продажи материалов |

| 99 | 91/9 | Финансовый результат (убыток) от продажи материалов |

| 51 | 62 | Поступление оплаты от покупателя на расчетный счет |

Безвозмездная передача материалов

Если материальные ценности передаются другой организации без оплаты, то есть безвозмездно, то операция также оформляется через счет 91, только в данном случае будут присутствовать только расходы. Доходов не будет, так как оплаты за выбывшие материалы организация не получит.

В качестве расходов при дарении так же, как и в случае продажи, выступают себестоимость материальных ценностей, НДС, начисленная со средней рыночной стоимостью на аналогичные материалы, а также прочие сопутствующие расходы.

Проводка по списанию себестоимости материалов для безвозмездной передачи имеет вид: Д91.2 К10.

Проводка по начислению НДС с рыночной стоимости: Д91.2 К68.НДС.

Внесение материалов в УК другой организации

Внося материальные ценности в уставной капитал другой организации, предприятие делает финансовое вложение, с которого в будущем будет получать доход в виде дивидендов. Именно поэтому вклад в УК не признается расходом и не оформляется через сч.91.

В данном случае необходимо использоваться сч.58, при этом бухгалтер выполняет следующие две проводки:

Д58 К76 – отражена задолженность по вкладу в УК другой организации;

Д76 К10 – переданы материальные ценности.

При любом способе выбытия материалов с предприятия необходимо сделать отметку в карточке учета М-17 о том, что ценности выбыли.

Понятие. Отличие от реализации товара и работ

Очень хорошо определение «услуги» дано в НК РФ, согласно которому это деятельность, результат которой нематериален, в отличие от товара и выполненных работ (ст. 38 НК РФ). Реализация и потребление результата такой деятельности происходит одновременно, что означает, что она считается оказанной в момент ее потребления. И это понятно, например

- вы заказали обучение сотрудников, что осуществляется посредством доведения до сотрудников определенных знаний. При этом сотрудники получают услугу, то есть знания, в тот же момент, когда продавец их преподает сотрудникам;

- услуги телефонной связи мы потребляем именно в момент, когда пользуемся этой связью, то есть принимаем входящий или осуществляем исходящий вызов и т. д.

Приобретение основных средств: проводки

К учету ОС принимают по первоначальной стоимости (ПС), под которой понимают сумму затрат по покупке ОС и других, связанных с ней расходов, например, по монтажу, доставке, таможенным пошлинам, невозмещаемым налогам, консультационным услугам и др.

По общим правилам поступление актива в эксплуатацию в учете фиксируется записями:

Д/т 08 К/т 60 (10, 70, 69) — приняты к учету затраты на приобретение (изготовление) ОС;

Д/т 19 К/т 60 — выделен НДС;

Д/т 01 К/т 08 — сформирована ПС ОС.

Пример 1: проводки по приобретению основных средств

Приобретение ОС возможно не только за счет свободных средств фирмы. Их можно:

- самостоятельно (или по подряду) изготовить (возвести);

- получить безвозмездно;

- приобрести за счет целевого бюджетного финансирования;

- получить в качестве вклада в уставный фонд компании.

Далее рассмотрим на примерах особенности приходования ОС, полученных из разных источников.

Пример 4: приобретение основных средств за счет целевого финансирования – проводки

Поступление ОС может быть профинансировано по специальным целевым программам (государственным или коммерческим). В этих случаях требуется оформление договора целевого финансирования (ЦФ), обязательное выполнение всех его условий и отчет об использовании целевых поступлений.

Налоговый учет транспортных издержек

В налоговом учете алгоритм учета ОС регламентирован гл. 25 НК РФ. Согласно п. 1 ст. 256 НК РФ к объектам ОС относятся те, которые находятся у правообладателя на правах владения, со сроком полезного использования более 1 года и стоимостной оценкой свыше 100 000 руб. При этом актив должен использоваться как средство труда в производственных, рабочих или управленческих целях (п. 1 ст. 257 НК РФ).

Объект ОС принимается к налоговому учету по первоначальной стоимости, которая формируется из сумм расходов:

- на его приобретение;

- сооружение;

- изготовление;

- доставку;

- доведение до рабочего состояния и др.

После введения в эксплуатацию первоначальная стоимость объекта списывается в затраты через механизм амортизации. Таким образом, налоговый учет ОС аналогичен бухгалтерскому (за исключением граничного размера их стоимостной оценки), и транспортные затраты включаются в первоначальную стоимость объекта ОС.

Пример (продолжение)

Поскольку первоначальная стоимость нашего объекта ОС менее 100 000 руб., то в налоговом учете вся сумма издержек на закупку и доставку станка будет включена в состав затрат единовременно. При этом между бухучетом и налоговым учетом возникают налогооблагаемые временные разницы, так как в бухучете первоначальная себестоимость ОС будет списываться равными долями на протяжении 5 лет. Такие разницы регулируются нормами ПБУ 18/02 «Учет расчетов по налогу на прибыль» и формируют отложенное налоговое обязательство (ОНО). Для его отражения в бухучете используются записи Дт 68 Кт 77:

| Дт | Кт | Сумма | Расчет | Операция |

| 01 | 08 | 47 015,00 | Станок введен в эксплуатацию | |

| 68/НП | 77 | 9403,00 | 47 015,00 × 20 % | Сформировано ОНО |

Далее в конце каждого месяца бухгалтер ООО «Стиль» вместе с начислением амортизации будет погашать и налоговое обязательство. В бухзаписях эти операции отразятся так:

| Дт | Кт | Сумма | Расчет | Операция |

| 20 (23, 25, 26, 44) | 02 | 783,58 | Начислена амортизация | |

| 77 | 68/НП | 156,72 | 783,58 × 20% | Ежемесячное погашение ОНО |

Виды и особенности проводок

Бухгалтерские проводки можно условно поделить на два типа:

- простые (состоят из одной записи);

- сложные (включают сразу несколько).

При этом сам механизм отражения не меняется, цифровое выражение проведенной операции (или ее части) отражается в виде двойной записи по дебету одного из бухсчетов и кредиту другого. Количество таких записей для фиксации определенного хозяйственного факта зависит от его экономического смысла, например:

- простыми бухгалтерские проводки называют, если вся суть операции может быть отражена с помощью одной записи (это, обычно, применимо к событиям, которые фиксируются на активных счетах «51 – Касса», «52-Расчетные счета» и тому подобные);

- сложной проводка становится, если в рамках одной хозоперации предполагается сразу несколько разноплановых записей (это касается таких событий как обмен валюты и учет ее балансовой стоимости, бартерные операции, определение финансового результата или строительство объекта основных средств).

Сложности при поиске финансов для покупки оборудования

Традиционно основным способом получения средств на приобретение оборудования было получение кредита в банке или изучение вариантов лизинга через поставщика. Несмотря на то, что оба варианта действительно полезны в решении финансовых задач, они не всегда идут на встречу начинающему предпринимателю. Поэтому возникает ряд проблем, таких как:

- Банк медленно изучает информацию о вас и требует огромное количество документации.

- Срок рассмотрения заявки часто превышает заявленный.

- Владельцы малого бизнеса часто соглашаются на огромные проценты, чтобы получить финансирование.

- Из-за отсутствия опыта, владелец не до конца изучает возможности и выбирает неверный путь.

Решение финансового вопроса

Если вы стоите лишь у истоков своих начинаний, и средства очень ограничены, рассмотрите следующие варианты решения финансовой задачи:

- Покупка оборудования с рук по объявлению

- Заказ доставки из Китая

- Покупка напрямую через производителя

Эти три способа могут сэкономить на покупке оборудования от 30% до 60% процентов. Однако, нужно принять риски и быть готовыми к неприятной ситуации.

Например, если заказывать из Китая, то есть вероятность что придет «пустышка» или поврежденное оборудование. И очень хорошо, если вы сможете договориться с поставщиком о возврате средств, что очень редко происходит.

Покупка оборудования по объявлению, тоже несет сомнительный характер. Оборудование может быть краденым или находиться в ужасном состоянии, что скажется на качестве продукции. Да и в случае поломки, вы не сможете воспользоваться гарантийным документом.

А вот покупка на прямую через производителя — идеальный вариант. Во первых, вы исключаете из цепочки звено посредника, который предлагает сумму включающую в себя премиальный процент. Во вторых, вы получаете гарантию на приобретенное оборудование. В третьих, производитель заинтересован в долгосрочном сотрудничестве, и может предоставить ряд бонусов.

Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

Списание материалов может осуществляться в следующих случаях:

- пришедшие в негодность по истечении сроков хранения;

- морально устаревшие;

- при выявлении недостач, хищений или порчи, в том числе вследствие аварий, пожаров, стихийных бедствий.

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц. По результатам осмотра Комиссия составляет Акт на списание материалов по каждому подразделению организации, по материально ответственным лицам.

Списание материалов, передаваемых по договору дарения или безвозмездно, осуществляется на основании первичных документов на отпуск материалов (товарно-транспортных накладных, заявлений на отпуск материалов на сторону и др.). В статье 146 «Объект налогообложения» НК РФ сказано, что передача права собственности на активы на безвозмездной основе, признается реализацией, то есть подлежит обложению НДС.

Ниже приведены бухгалтерские проводки, отражающие списание и безвозмездную передачу материалов

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет недостачи (порчи) материалов при наличии виновных лиц | ||||

| 94 | 10 | Отражено списание балансовой стоимости материалов на основании акта списания, составленного комиссией | Фактическая себестоимость списанных материалов | Акт списания материалов |

| 20 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов основного производства | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 23 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов вспомогательных производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 25 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общепроизводственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 26 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общехозяйственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 29 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов обслуживающих производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 73.2 | 94 | Отражено списание недостачи (потери от порчи) материалов на виновных лиц сверх норм естественной убыли | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 91.2 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по недостачам (потерям) материалов сверх норм естественной убыли | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| 50.01 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам денежными средствами | Сумма недостачи | Приходный кассовый ордер. Форма № КО-1 |

| 70 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам за счет заработной платы | Сумма недостачи | Бухгалтерская справка-расчет |

| Особенности учета недостачи (порчи) материалов при отсутствии виновных лиц. В данной ситуации сумма превышения нормы естественной убыли списывается не на счет 73, а на счет 91 | ||||

| 91.2 | 94 | Отражено списание недостачи (потери от порчи) материалов сверх норм естественной убыли при отсутствии виновных лиц либо недостачи, во взыскании которых отказано судом | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| Учет утраты материалов в результате стихийных бедствий | ||||

| 99 | 10 | Отражено списание материалов, утраченных в результате стихийных бедствий | Себестоимость утраченных материалов | Акт списания материалов |

| 99 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по утраченным материалам | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| Учет безвозмездной передачи материалов | ||||

| 91.2 | 10 | Отражено выбытие материалов | Фактическая себестоимость материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 68.2 | Начислен НДС в бюджет со стоимости безвозмездно переданных материалов | Сумма НДС | Накладная (ТМФ № М-15)Счет фактураКнига продаж |

Типовые проводки по 10 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Отражено перемещение материалов внутри организации (со склада на склад | 10 | 10 |

| Оприходованы материалы по учетным ценам | 10 | 15 |

| Оприходованы материалы, возвращенные из основного производства | 10 | 20 |

| Оприходованы материалы собственного производства | 10 | 20 |

| Оприходованы материалы, возвращенные из вспомогательного производства | 10 | 23 |

| Оприходованы материалы, произведенные во вспомогательных производствах | 10 | 23 |

| В стоимость материалов включена сумма общепроизводственных расходов, связанных с их приобретением | 10 | 25 |

| В стоимость материалов включена сумма общехозяйственных расходов, связанных с их приобретением | 10 | 26 |

| Потери от брака уменьшены на стоимость возвратных отходов | 10 | 28 |

| Оприходованы материалы, ранее включенные в затраты на обслуживающее производство | 10 | 29 |

| Оприходована часть готовой продукции для использования в качестве материалов (при использовании счета 40) | 10 | 40 |

| Переведены в состав материалов товары, необходимые для производства | 10 | 41 |

| Переведена в состав материалов готовая продукция, необходимая для нужд организации | 10 | 43 |

| Оприходованы материалы, стоимость которых ранее ошибочно была включена в состав расходов на продажу. | 10 | 44 |

| Оприходованы материалы, поступившие от поставщиков | 10 | 60 |

| В стоимость материалов включены расходы на их приобретение | 10 | 60 |

| Проценты по краткосрочным кредитам и займам, полученным для покупки материалов, учтены при формировании их себестоимости | 10 | 66 |

| Получены материалы по договору краткосрочного займа | 10 | 66 |

| Проценты по долгосрочным кредитам и займам, полученным для покупки материалов, учтены при формировании их себестоимости | 10 | 67 |

| Получены материалы по договору долгосрочного займа | 10 | 67 |

| Суммы невозмещаемых налогов и сборов включены в первоначальную стоимость материалов | 10 | 68 |

| Оприходованы материалы, приобретенные подотчетными лицами. Подотчетными лицами оплачены расходы, связанные с доставкой материалов. | 10 | 71 |

| Оприходованы материалы, внесенные в качестве вклада в уставный капитал | 10 | 75-1 |

| Начислена плата за услуги сторонних организаций по доставке материалов | 10 | 76 |

| Возмещена недостача материалов поставщиком, по которой была предъявлена претензия | 10 | 76-2 |

| Получены материалы от головного отделения организации филиалом, выделеного на отдельный баланс (проводка в учете филиала) | 10 | 79-1 |

| Получены материалы от филиала, выделеного на отдельный баланс (проводка в учете головного отделения) | 10 | 79-1 |

| Оприходованы материалы, полученные в качестве вклада по договору о совместной деятельности (на отдельном балансе совместной деятельности) | 10 | 80 |

| Получены материалы по целевому назначению | 10 | 86 |

| Оприходованы материалы, выявленные при инвентаризации | 10 | 91-1 |

| Оприходованы материалы, оставшиеся после списания основных средств или другого имущества организации | 10 | 91-1 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Списаны на увеличение стоимости основного средства, материалы, использованные при его реконструкции или модернизации | 08 | 10 |

| Списаны на увеличение стоимости основного средства, материалы, использованные при его строительстве | 08-3 | 10 |

| Списаны на увеличение стоимости нематериального актива, материалы, использованные при его создании | 08-5 | 10 |

| Списаны материалы на затраты на производство | 20 | 10 |

| Израсходованы материалы для нужд вспомогательного производства | 23 | 10 |

| Списаны материалы на общепроизводственные расходы | 25 | 10 |

| Списаны материалы на общехозяйственные расходы | 26 | 10 |

| Израсходованы материалы на исправление брака или гарантийный ремонт | 28 | 10 |

| Израсходованы материалы для нужд обслуживающего производства | 29 | 10 |

| Стоимость материалов, использованных торговой организацией, учтена в расходах на продажу | 44 | 10 |

| Отгружены материалы покупателем | 45 | 10 |

| Списаны за счет страхового возмещения материалы в результате их порчи или уничтожения | 76-1 | 10 |

| Предъявлена претензия поставщикам материалов при несоответствии цен и тарифов, указанных в счетах на оплату, заключенным договорам (если несоответствие было выявлено после оприходования ценностей) | 76-2 | 10 |

| Скорректирована стоимость материалов, ранее неверно учтенная | 76-2 | 10 |

| Переданы материалы филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 79-1 | 10 |

| Переданы материалы головному отделению (проводка в учете филиала) | 79-1 | 10 |

| Переданы участнику простого товарищества материалы при прекращении договора о совместной деятельности (на отдельном балансе совместной деятельности) | 80 | 10 |

| Учтена в составе прочих расходов стоимость материалов, выбывших в результате продажи или списания | 91-2 | 10 |

| Отражена недостача материалов | 94 | 10 |

Зачет НДС

Как правило, цена покупаемого объекта включает НДС. Компания не всегда может принять его в вычету. В некоторых случаях налог нужно также отнести во вложения в актив. Когда НДС подлежит зачету:

- Если основное средство планируется задействоваться в операциях с обложением НДС;

- Есть счет-фактура – ее предъявляет поставщик, причем в с/ф четко должен выделяться налог с указанием ставки;

- Не прошли три года с даты покупки.

Если актив нуждается в монтажных работах, то НДС возмещается не ранее квартала, в котором оборудование принято к установке на счет 07. Если имущество в монтаже не нуждается, то на вычет можно заявить не ранее квартала, в котором стоимость основного средства была зафиксирована по дебету 08.

Когда НДС нельзя возместить:

- Если нет счета-фактуры;

- Если объект будет использоваться полностью в необлагаемых НДС операциях.

Такой налог нужно показать в составе вложений в активы – включить в дебет 08.

Возможна ситуация применения ОС как в облагаемых, так и необлагаемых операциях. Тогда нужно выделять долю налога, приходящуюся на оба вида операций. При этом часть НДС будет возмещена (приходящаяся на налогооблагаемые операции, а часть – включена в стоимость основного средства.

Искать станок введен в эксплуатацию проводка

Заказываемое через каталоги производителя необходимое для работы оборудование или спецтехнику, покупатели заранее досконально изучают. Вначале узнают технические характеристики, интересуются особенностями эксплуатации, режимом работы, а также мощностью и другими важными показателями, включая доступные опции и предусмотренный функционал.

Сейчас не только производственное оборудование и установки, но и станки имеют встроенную автоматику, что очень выгодно для производителя и не придется пользоваться услугами сменного оператора. В основном все выполняет техника, при производстве которой используются ноу-хау, станок введен в эксплуатацию проводка, новейшие разработки и особые «фишки», известные только дизайнерам, инженерам и проектировщикам.

Высококлассные специалисты неизменно заботятся о том, чтобы станки и другие механизированные и автоматизированные установки, целые комплексы работали исправно и были снабжены особой защитой, что убережет от несчастных случаев и ЧП. Все брендовая спецтехника комфортна в эксплуатации, позволяя постоянно расширять производственные мощности и максимально исключить ручной труд.

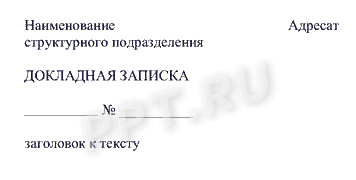

Как оформить (образец по ГОСТу)

Компании имеют возможность вводить и использовать у себя множество различных шаблонов письменного сообщения о каких-либо происшествиях или вопросах организационно-финансового характера, требующих вмешательства высшего руководства. Хотя унифицированная форма служебной записки законом не установлена, она обязана соответствовать требованиям ГОСТ 6.30-2003 “Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к составлению документов”. То есть в ней должны присутствовать следующие реквизиты:

- наименование организации или структурного подразделения, указание лица, которому отправляется обращение;

- название документа;

- текст — что необходимо сообщить руководству;

- дата, подпись и обязательно должность автора.

Обязательные требования определили, теперь рассмотрим пример служебного письма, варианты его написания.

Пример 1

Такой вид расположения реквизитов в документе называют угловым. Но их разрешается разместить на листе и по-другому.

На картинке — продольное размещение реквизитов. И оба варианта — правильные.

Пример 3

Но даже если в вашей компании принято оформлять документы совершенно иным способом, не переживайте, это тоже правильно, поскольку обязательной формы чиновники не предусмотрели.

Uma-sovsem.net

Инфо

По заработной плате При составлении проводок для операций, суть которых заключается в проведении расчетов с наемными работниками, специалисты должны делать следующие корреспонденции счетов: Дебет Содержание хозяйственной операции Кредит 20, 23, 26, 92 Начислена заработная плата 70 70 Выдана зарплата из кассы 50 68 Начислены обязательные налоги 70 51 Депонированная оплата (невыплаченная) 50 50 Получены деньги в кассу на выплату зарплаты 51 Аренда помещения При передаче площади или здания в аренду записи делаются как владельцем основного средства, так и арендатором. Ими составляется корреспонденция счетов при любом действии, связанном с арендованным имуществом.

Какие документами оформляется поступление?

Покупается объект у поставщика за определенную, заранее оговоренную плату. Цена актива прописывается в договоре поставки или купли-продажи. В момент передачи имущественной ценности покупателю составляется акт приема-передачи. Как правило, стороны формируют бланк акта по типовой форме:

- ОС-1 – для единичных объектов, отличных от недвижимости;

- ОС-1а – исключительно для передаваемых сооружений;

- ОС-1б – если приобретается за плату несколько активов идентичного типа.

Если принимается оборудование на складе без использования в качестве ОС, то используется акт поступления ОС-14.

Заполненный двумя сторонами передаточный акт служит основным документом, на основании которого возможно оприходовать объект как основное средство.

Учет таких затрат производится на основании документов:

- накладные;

- акты оказания услуг, работ.

На полученный объект заводится инвентарная карта ОС-6.

Заполнение ОС-1

Передаточный акт оформляют для каждой стороны. Бланк ОС-1 содержит несколько разделов, оформление которых зависит от того, был ли объект ранее в эксплуатации или не был. На новые основные средства первый раздел заполнять не нужно, здесь приводятся данные только по бывшим в употреблении активам — период использования, начальная стоимость.

Второй раздел заполняется в экземпляре принимающей стороны, приводятся данные на день принятия к учету — стоимость, срок полезного использования с учетом показателей первого раздела.

Оформленный бланк акта ОС-1 подписывается обеими сторонами.

Пример заполнения акта приема-передачи основного средства:

Понятие оборудования к установке в бухгалтерском учете

В бухгалтерском учете термин «оборудование к установке» объединяет комплекс амортизируемых материальных активов, которые до даты ввода в эксплуатацию должны подвергаться ряду подготовительных мероприятий. Эти объекты характеризуются такими свойствами:

- предполагается долгосрочное использование оборудования;

- высокая стоимость приобретения;

- после начала эксплуатации актив способен влиять на размер получаемой предприятием материальной выгоды;

- не могут быть запущены без первичного монтажа на специальной платформе, рабочем объекте, для некоторых видов оборудования требуется подвод коммуникаций, создание опор или подготовка фундамента;

- требуется сборка основных элементов;

- оборудованию может потребоваться настройка и программирование.

Как оформить и отразить в бухгалтерском учете ввод оборудования в эксплуатацию?

В группу основных средств, подлежащих установке, включают производственные, технологические активы, оборудование энергетического и лабораторного типа.

ВАЖНО! Нельзя отражать в составе оборудования к установке транспортные средства, машины сельскохозяйственного и строительного назначения, инструменты, используемые производственными рабочими, хозяйственный инвентарь и отдельно стоящие станки

Функции служебной записки

Служебная записка — это документ внутренней деловой переписки. Главная задача — информировать других сотрудников или руководство о чем-либо в организации. Один из видов таких документов — служебная записка о приобретении.

Ее уместно составлять, если основное средство организации больше не актуально, например, оборудование, компьютерные программы, или вышло из строя. Также ее пишут, если закончились какие-либо материальные ресурсы.

Функции документа:

- Информировать начальство о возникшей необходимости в приобретении объекта основных средств.

- Выражение просьбы заменить оборудование.

- Подтверждение обоснованности расходов. Является документом первичного бухгалтерского учета.

К сведению! Поскольку документ подтверждает обоснованность затрат в организации, то его необходимо хранить с другими документами, подтверждающими расходы, в течение 5 лет.

С помощью служебной записки можно выразить просьбу приобрести, кроме оборудования, принтеры, компьютеры, спецодежду, канцелярские товары и другие объекты основных средств и расходные материалы.

Что такое ОС

Понятие ОС раскрывается ПБУ 6/01 «Учет основных средств» и НК РФ. ОС — это имущество предприятия, многократно используемое в производстве и хозяйственной деятельности, отвечающее условиям:

- предназначено для долгого применения (больше года);

- не предназначено для продажи;

- не перерабатывается в процессе производства (как сырье);

- предполагается, что оно будет приносить прибыль.

Иначе говоря, ОС — это здания, оборудование, машины, станки, компьютеры, оргтехника, хозяйственные принадлежности и т. п. Также к ОС относят животных, плодоносящие многолетние растения, капитальные коммуникационные и транспортные объекты (узлы связи, дороги, электросети).

К критериям ОС относится и первоначальная стоимость, однако для бухгалтерского и налогового учета она разная. В бухучете (БУ) (п. 5 ПБУ 6/01) предельная стоимость отнесения имущества к МПЗ — 40 000 руб. (учетной политикой может устанавливаться и меньшая сумма). Такое имущество списывают в расходы сразу, как только его ввели в производство. Все, что превышает этот лимит, но отвечает вышеназванным критериям, учитывают как ОС.

ВНИМАНИЕ! С 2022 года обязательны к применению новые ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Положения данных стандартов можно начать применять и раньше, прописав такое решение в учетной политике предприятия

Как при применении ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» раскрывать информацию в отчетности, пошагово разъяснили эксперты «КонсультантПлюс». Получите бесплатный демодоступ к К+ и переходите в готовое решение, чтобы узнать все подробности данной процедуры.

В налоговом учете (НУ) объекты стоимостью до 100 000 руб. включительно, основными средствами не считаются (ст. 257 НК РФ). Отнесение актива к ОС влияет на порядок учета его стоимости в составе расходов (ОС подлежит амортизации, т. е. списывается постепенно согласно учетной политике предприятия, а МПЗ списывают единовременно), а также на порядок документооборота, инвентаризации и списания.

Учимся делать монтаж ОС из комплектующих (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Основные средства 2016-12-08T12:38:12+00:00

| Статья устарела и требует переработки? |

Сегодня мы рассмотрим сборку и ввод в эксплуатацию основного средства, требующего монтажа и состоящего из нескольких комплектующих (оборудования).

Ситуация. Директор, наконец, решился на установку системы видеонаблюдения.

Вы, как главный бухгалтер, должны всё это провести в программе 1С:Бухгалтерия 8.3 (редакция 3.0).

Система наблюдения довольно сложная и состоит из 10 видеокамер и сервера хранения и обработки информации. Кроме того, требуется воспользоваться услугами подрядной организации, которая всё это смонтирует и настроит.

После монтажа всё купленное оборудование (видеокамеры и сервер) должно быть принято к учёту в качестве основного средства «Система видеонаблюдения».

Общая схема бухгалтерских проводок будет такой:

| Дт 07 Кт 60 поступило оборудование Дт 08 Кт 07 оборудование передано в монтаж Дт 08 Кт 60 нам оказаны услуги по монтажу Дт 01 Кт 08 ОС введено в эксплуатацию |

Напоминаю, что это урок и вы можете смело повторять мои действия у себя в базе (лучше в копии или учебной).

Итак, поехали!