Отчётность по заработной плате

Содержание:

- Отчетность ООО по используемой системе налогообложения

- Как накажут, если не сдать

- Общие указания по заполнению формы 57-Т

- Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

- Отчетность по НДФЛ в ИФНС

- Отчетность в ПФР

- Организация бухгалтерского учета заработной платы на предприятии

- Отчетность в ФСС в 2018 году: что нового?

- Ответственность за несвоевременную сдачу

- Инструкция по заполнению раздела 1 формы 57-Т

- Отчитываемся в ИФНС

- Отчитываемся в фонды

- Проводки по заработной плате и налогам

- Отчетность по НДФЛ в ИФНС

Отчетность ООО по используемой системе налогообложения

Здесь действует стандартное правило: какой налог платим – такую декларацию и надо сдать в ИФНС. Основную информацию представим в виде таблицы:

| Налоговый режим | Декларация (бланк) | Сроки сдачи |

| ОСНО (общий режим) | Декларация по налогу на прибыль | Если вы платите поквартальные авансовые платежи: составляется за квартал, полугодие, 9 месяцев до 28 числа месяца, идущего за указанным периодом, и за год до 28 марта уже следующего года

Если вы платите ежемесячные авансовые платежи: составляется за месяц, 2 месяца, 3 месяца и т.д. до 11 месяцев до 28 числа месяца, идущего за указанным периодом, и за год до 28 марта уже следующего года |

| Декларация по НДС | Составляется по итогам квартала до 25 числа месяца, идущего за этим кварталом | |

| Упрощенный режим (УСН) | Декларация УСН | Составляется за год, сдать надо до 31 марта следующего года |

| Единый налог на вмененный доход (ЕНВД) | Декларация ЕНВД | Составляется за квартал, сдать надо до 20 числа месяца, идущего за этим кварталом |

| Единый с/х налог (ЕСХН) | Декларация ЕСХН | Составляется за год, сдать надо до 31 марта следующего года |

Как всегда добавлю: ООО на общем режиме является плательщиком НДС, поэтому в таблице указано две декларации: по налогу на прибыль и НДС. Спецрежимы от НДС освобождают, поэтому сдать надо только соответствующую используемому спецрежиму декларацию. При совмещении режимов, например, упрощенки и вмененки – сдать придется 2 декларации, то есть на каждый режим свою.

О том, как заполнять декларации мы уже писали ранее (все примеры для ИП действуют и для ООО, суть проставления данных в бланке одинакова):

- Инструкция по заполнения декларации для УСН-Доходы;

- Инструкция по заполнению декларации для УСН-Доходы минус расходы;

- Инструкция по заполнению декларации для ЕНВД.

Что касается КУДИР для ООО, то тут есть особенности.

Во-первых, ООО будет заполнять КУДИР только на упрощенном спецрежиме. . ООО на общем режиме и ЕСХН не ведут КУДИРы, все необходимые сведения для расчета налога они берут из бухучета. На ЕНВД книгу учета доходов / расходов не ведет вообще никто: ее просто нет. Но учет физических показателей никто не отменял, поэтому его организовать все-таки придется.

Для заполнения КУДИР вам могут помочь следующие статьи:

- Инструкция по заполнения КУДИР для УСН-Доходы;

- Инструкция по заполнению КУДИР для УСН-Доходы минус расходы;

- Инструкция по разделению доходов / расходов между УСН и вмененкой (для совмещающих режимы).

Как накажут, если не сдать

Если организация окажется в числе нарушителей, несвоевременно отчитавшихся по новой форме отчета 57-Т, то учреждению грозит административное взыскание. За непредоставление статистической информации предусмотрен штраф от 20 000 до 70 000 рублей, административное наказание установлено в статье 13.19 КоАП.

Напоминаем, что отсутствие письменного запроса от органов статистики о предоставлении отчета 57-Т не является смягчающим обстоятельством. То есть организацию накажут в любом случае. Настоятельно рекомендуем систематически контролировать официальные списки работодателей, попавших в выборку, на официальном сайте Росстата.

Общие указания по заполнению формы 57-Т

Подробная инструкция по заполнению формы 57-Т

Заполненную форму 57-Т надо сдать в установленный срок в территориальные подразделения Росстата по месту нахождения организации (без обособленных подразделений) или обособленного подразделения.

Если организация не ведет деятельность по месту нахождения, форму 57-Т надо сдают по месту фактического ведения деятельности. Cотрудников, отвечающих за сдачу отчетности, назначает руководитель организации.

При попадании в выборку обособленного подразделения обособленное подразделение должно уведомить организацию. В этом случае у компании есть два варианта:

- самостоятельно сдать отчет за обособленное подразделение;

- назначить должностных лиц, ответственнных за сдачу отчета.

Форму 57-Т сдают также филиалы, представительства и подразделения действующих на территории РФ иностранных организаций.

При заполнении формы 57-Т в адресной части надо указать полное наименование отчитывающейся организации в соответствии с учредительными документами, в скобках — краткое наименование. На бланке, содержащем сведения по обособленному подразделению, записать название обособленного подразделения и организации, к которому оно относится.

В строке «Почтовый адрес» указывают наименование субъекта РФ, юридический адрес организации (с почтовым индексом). Если фактический адрес не совпадает с юридическим, указывают также фактический почтовый адрес. Для обособленных подразделений, не имеющих юридического адреса, указывают почтовый адрес с почтовым индексом.

В кодовой части формы титульного листа надо указать код отчитывающейся организации по ОКПО или идентификационный номер (для территориально обособленного подразделения) на основании Уведомления о присвоении кода ОКПО (идентификационного номера), размещенного на сайте Росстата в информационно-телекоммуникационной сети «Интернет» по адресу https://statreg.gks.ru.

Подробнее про заполнение формы 57-Т читайте далее.

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани

Отчетность по НДФЛ в ИФНС

Сдавая ту или иную отчетность по зарплате необходимо иметь всю информацию и сроках ее сдачи, а также о признаках в справке.

Признак – это условный код, который дает возможность фискальным органам узнать всю необходимую информацию о суммах, о числе плательщиков и других важных показателях, например, о задолженности

Говоря об отчетности, которая сдается в ИФНС, имеет смысл заострить внимание на том, что она должна быть сдана до 1 апреля с признаком 1, и не позднее 1 марта с признаком 2

Признаки проставляются вверху справки, в специальной графе. Единица – это код того лица, с заработной платы которого идут удержания, а двойка – код налогоплательщика.

Расчет по форме 6-НДФЛ

Расчет по форме 6-НДФЛ актуален с начала 2021 года. Его необходимо сдавать всем организациям, в которых есть наемные сотрудники. Оформление отчетности по зарплате в такой форме не отменяет необходимость заполнять 2-НДФЛ, в отличие от которой, 6-НДФЛ относится ко всей организации в целом. Данный вид документа также сдается в вашу ИФНС

Обратите внимание на то, что с 2021 года утверждена новая форма, образец которой можно скачать на официальных сайтах

Сдавать расчет нужно четыре раза в год, данные привести в нем нарастающим итогом:

| Отчетный месяц | Крайний срок сдачи |

| За 2021 год | 01.04.2019 |

| За 1 квартал 2021 года | 30.04.2019 |

| За полугодие 2021 года | 31.07.2019 |

| За 9 месяцев 2021 года | 31.10.2019 |

| За 2021 год | 01.04.2020. |

Отчетность по страховым взносам в ИФНС

Отчетность по страховым взносам предусмотрена для всех работодателей, в организации которых трудятся наемные работники. КНД 1151111 – новая форма, которая утверждена для сдачи отчетности. В форме должна быть зафиксирована информация о самом физическом лице, а также информация о плательщике взноса, его обязательствах и персонифицированные сведения о лицах, застрахованных официально.

Данные о начисленных взносах, уплаченных суммах отражать в РСВ нужно нарастающим итогом. При этом сдавать отчет предписано по прошествии каждых 3 месяцев 30 числа.

Крайние сроки сдачи расчета по страховым взносам в 2019 году:

| Отчетный месяц | Крайний срок сдачи |

| За 1 квартал 2021 года | 30.04.2019 |

| За полугодие 2021 года | 30.07.2019 |

| За 9 месяцев 2021 года | 30.10.2019 |

| За 2021 год | 30.01.2020 |

Отчетность в ПФР

Отчет по форме СЗВ-СТАЖ

Сведения о страховом стаже застрахованных лиц по форме СЗВ-СТАЖ – это годовая форма отчетности в ПФР для работодателей.

Более подробно про отчет СЗВ-СТАЖ.

Отчет по форме СЗВ-М

Отчет по форме СЗВ-М – это ежемесячная отчетность в ПФР для работодателей. Её необходимо сдавать начиная с апреля 2016 года (в том числе за сотрудников работающим по договорам ГПХ).

Более подробно про отчет СЗВ-М.

Отчет по форме СЗВ-ТД

В 2020 году ввели новую форму отчетности — СЗВ-ТД. Она содержит сведения о трудовой деятельности. Подавать ее нужно при увольнении, найме или переводе работника.

Более подробно про отчет СЗВ-ТД.

Организация бухгалтерского учета заработной платы на предприятии

С целью организации бухучета труда и зарплаты на предприятии в учетной политике прописывается, какие формы первичных документов для этой цели будут использованы. При этом со вступлением в силу закона о бухучете от 06.12.2011 № 402-ФЗ использование унифицированных форм перестало быть обязательным.

Но многие бухгалтеры при организации учета оплаты труда на предприятии отдают предпочтения формам первичных документов, утвержденным постановлением Госкомстата от 05.01.2004 № 1. Первичной документацией по учету движения персонала являются приказы (о приеме на работу, увольнении, переводах, предоставлении оплачиваемого отпуска и т. д.). Для каждого принятого на работу сотрудника заводится личная карточка и открывается персональный лицевой счет.

На лицевой счет, открываемый, как правило, на год, заносятся данные о начисленной и выплаченной зарплате, суммах удержаний и вычетов. Данные в лицевые карты переносятся из табелей учета рабочего времени, листов нетрудоспособности, нарядов на выполнение сдельной работы, приказов (о произведении удержания или начислении премии) и проч.

О порядке организации первичного бухучета на предприятии можно узнать из статьи «Порядок организации первичного бухгалтерского учета».

Отчетность в ФСС в 2018 году: что нового?

Начиная с отчетности за 9 месяцев 2017 года (и соответственно, при подготовке расчета 4-ФСС за все отчетные периоды в 2018 году) работодатели должны использовать форму отчета в новой редакции — введенной в действие приказом ФСС России от 07.06.2017 № 275.

Основные новшества в структуре формы в соответствии с приказом № 275 следующие:

- На титульном листе появилась графа для указания уровня бюджета, на котором осуществляет деятельность работодатель в статусе бюджетной организации.

- В таблице 2 появилась строка 1.1, в которой указываются данные о долгах по взносам реорганизованного страхователя либо снятого с учета обособленного подразделения юрлица. В формулу по строке 8 появилась необходимость включать данные по новой строке 1.1.

- В таблице 2 появилась строка 14.1, в которой отражается задолженность территориального представительства ФСС страхователю или подразделению юрлица, снятому с учета. Аналогично, в формулу по строке 18 появилась необходимость включать данные по строке 14.1.

В Приложение № 2 были добавлены положения, регламентирующие:

- заполнение формы бюджетными организациями (и теми работодателями, которые заполняют строки 1.1 и 14.1);

- указание в форме 4-ФСС периода, за который считается среднесписочная численность работников (по новым правилам — с начала года);

- порядок отражения в форме 4-ФСС списанной суммы задолженности (по новым правилам — списанной по федеральным, отраслевым нормативам и в порядке, определенном п. 1 ст. 26.10 закона «О страховании от несчастных случаев и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ.

Отчеты, которые с 2018 года статистика запрашивает по зарплате, нужно будет предоставлять по новым формам. Изучим их особенности.

Ответственность за несвоевременную сдачу

За нарушения порядка сдачи, которые могут выражаться в опоздании, непредставлении сведений или представлении недостоверных сведений по форме, положен штраф по статье 13.19 КоАП. Наказание для организации составит от 20 до 150 тысяч рублей в зависимости от типа нарушения и количества-подобных прецедентов. Дополнительный штраф может быть наложен на должностное лицо в сумме от 10 до 50 тыс. рублей.

Имейте в виду, что Росстат ждет отчет даже от тех компаний, которые не осуществляли деятельность в отчетном году и не имели никаких показателей для отчета: сотрудников и выплат зарплаты.

Инструкция по заполнению раздела 1 формы 57-Т

Отчет по форме 57-Т (бланк) состоит из двух разделов.

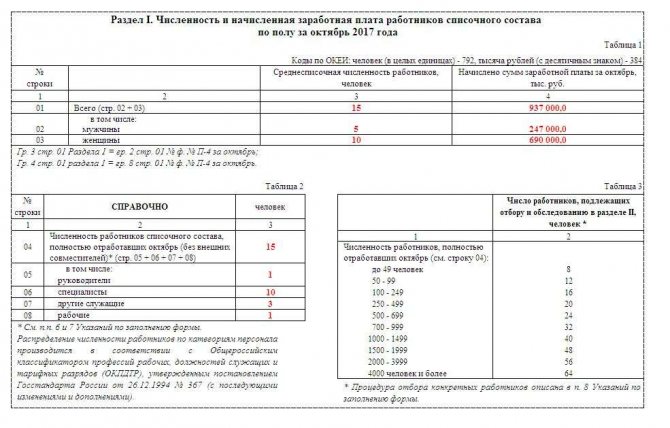

Раздел 1 формы — это сведения о численности и начисленной заработной плате работников списочного состава по полу за октябрь 2017 года.

Важно

При заполнении раздела 1 надо учитывать, что во всех организациях данные по стр. 01 таблицы 1 должны совпадать с аналогичными данными формы П-4 за октябрь. А в графе 3 таблицы 1 нужно указывать среднесписочную численность работников (без внешних совместителей и работников несписочного состава) в целом по организации (обособленному подразделению) (строка 01) и отдельно по мужчинам и женщинам (строки 02 — 03).

Образец заполнения раздела 1 формы 57-Т

В разделе 1 — три таблицы.

Заполнение таблицы 1 раздела 1 формы 57-Т. Заполнять данные в таблице 1 о среднесписочной численности работников и начисленной зарплате за октябрь надо отдельно по мужчинам и женщинам. Общие показатели следует сверить с данными формы П-4.

В зарплату включены все суммы, начисленные работникам за октябрь в соответствии с платежными документами. По сотрудникам, работающим в одной организации на полторы или две ставки или работающим на условиях внутреннего совместительства, в графу 4 таблицы 1 включают выплаты как по основной, так и по совмещаемой профессии (должности).

Заполнение таблицы 2 2 раздела 1 формы 57-Т. Таблицу 2 заполняют на основании постановления Госстандарта России от 26.12.1994 № 367 и действующего штатного расписания организации.

На основании данных строк 04 08 графы 3 таблицы 2 будет составляться список работников, из которого работников отбирают для индивидуального обследования в разделе 2. В данных строках показывают число постоянных, временных, сезонных работников списочного состава, отработавших на полной ставке (должностном окладе) все рабочие дни октября 2021 года и которым была начислена зарплата за октябрь. К ним относятся:

- проработавшие установленное по графику работы на октябрь число рабочих дней или рабочих часов;

- находившиеся в октябре в служебных командировках при сохранении в данной организации заработной платы.

Не включаются в данные строк 04-08 следующие работники:

- принятые на работу по совместительству из других организаций (внешние совместители);

- выполнявшие работу по договорам гражданско-правового характера;

- принятые и выбывшие в течение октября;

- не являвшиеся в октябре на работу по болезни (в соответствии с листками временной нетрудоспособности);

- находившиеся в отпуске по беременности и родам или в отпуске по уходу за ребенком;

- проходившие профессиональное обучение, повышение квалификации или приобретение новой профессии (специальности);

- имевшие ученический договор с целью приобретения профессии (ученики);

- работавшие неполное рабочее время в соответствии с трудовым договором (контрактом);

- работавшие неполное рабочее время по инициативе работодателя;

- работавшие неполное рабочее время по соглашению между работником и работодателем;

- находившиеся в простое по вине работодателя и по причинам, не зависящим от работодателя и работника;

- находившиеся в отпуске без сохранения заработной платы;

- осуществлявшие работы на дому личным трудом (надомники);

- находившиеся в ежегодном оплачиваемом отпуске (все дни октября или частично);

- находившиеся в учебном и других отпусках;

- совершившие в октябре прогулы;

- другие работники, если они отсутствовали на работе 1 день и более по причинам, не связанным с функционированием организации, например, выполнявшие государственные или общественные обязанности.

При распределении работников по категориям персонала следует руководствоваться Общероссийским классификатором профессий рабочих, должностей служащих и тарифных разрядов (ОКПДТР), принятым и введенным в действие постановлением Росстандарта России от 26.12.1994 № 367.

Таблицу 3 заполнять на надо. Она нужна для определения количества работников, подлежащих исследованию.

Отчитываемся в ИФНС

Налоговые отчеты по заработной плате за 2020 год — это самая большая категория из всего состава отчетности. В инспекцию придется подготовить информацию о доходах работников и об исчисленном подоходном налоге и страховом обеспечении.

2-НДФЛ

Бланк справки утвержден приказом ФНС России от 02.10.2018 № ММВ-7-11/566@.

ВАЖНО! Предоставляются фискальные отчеты по заработной плате в 2020 году ежегодно до 1 марта года, следующего за отчетным, независимо от признака налогоплательщика, указанного в справке. Правило действует с 01.01.2020

Значит, отчетность за 2019 г. придется сдать до 02.03.2020 (1 марта — воскресенье).

Если в штате работодателя числятся 10 и более сотрудников, то сдать отчетность разрешено только в электронном виде. Компании и ИП с числом работников до 9 человек включительно отчитываются как в электронном виде, так и на бумажных носителях.

ВАЖНО! При подаче справки 2-НДФЛ на бумаге придется заполнить реестр справок (КНД 1110306). Инструкция по заполнению: >Справка 2-НДФЛ в 2020 году: бланк, коды и срок сдачи

Инструкция по заполнению: >Справка 2-НДФЛ в 2020 году: бланк, коды и срок сдачи.

Компанию или ИП, не сдавшую вовремя 2-НДФЛ, оштрафуют. Сумма штрафных санкций — по 200 рублей за каждую непредоставленную справку ( ст. 126 НК РФ).

Помимо этого, вероятен штраф на должностных ответственных лиц — от 300 до 500 рублей ( ст. 15.6 КоАП РФ).

6-НДФЛ

Бланк утвержден 17.01.2018 № ММВ-7-11/18@.

Предоставляется в инспекцию в течение одного календарного месяца после отчетного периода. Итоговый расчет за календарный год следует подать в ИФНС до 1 марта года следующего. Сроки в 2020:

- за 2019 г. — 02.03.2020;

- 1 квартал 2020 г. — 30.04.2020;

- полугодие 2020 г. — 31.07.2020;

- 9 месяцев 2020 г. — 02.11.2020;

- 2020 г. — 01.03.2021

Инструкция по заполнению: >Как заполнить форму 6-НДФЛ. Полное руководство.

За каждый полный и неполный месяц просрочки предоставления 6-НДФЛ компанию оштрафуют на 1000 рублей.

К тому же ФНС вправе заблокировать расчетные счета фирмы, если расчет 6-НДФЛ задержан на срок более 10 дней.

Расчет по страховым взносам

Новый бланк закреплен .

Сдать РСВ необходимо до 30 числа месяца, следующего за отчетным периодом:

- за 2019 г. — 30.01.2020 — сдайте расчет по старой форме;

- 1 квартал 2020 г. — 30.04.2020 — действует новый бланк отчета;

- полугодие 2020 г. — 30.07.2020;

- 9 месяцев 2020 г. — 30.10.2020;

- 2020 г. — 01.02.2021.

Электронный формат предусмотрен для страхователей, среднесписочная численность работников у которых 10 и более. Остальные вправе отчитываться как на бумаге, так и электронно.

Инструкция по заполнению: >Образец заполнения формы РСВ в 2020 году.

Минимальный штраф — 1000 рублей за каждый полный и неполный месяц просрочки. Либо 5% от суммы страховых взносов к уплате за отчетный период, за каждый месяц, но не более 30%.

Сведения о численности работников

Бланк формы предусмотрен приказом ФНС от 29.03.2007 № ММ-3-25/174.

Сдают отчет ежегодно, до 20 января года, следующего за отчетным периодом.

Способ подачи законодательно не утвержден. Допустимо подать сведения как на бумаге, так и в электронном виде. Рекомендуем придерживаться правила, установленного для других налоговых форм. Если в штате более 100 человек, то отчитайтесь электронно.

Инструкция по заполнению: >c.

Если не сдать формуляр вовремя — штраф 200 рублей по статье 15.6 КоАП РФ — от 300 до 500 рублей.

Если день сдачи выпадает на выходной, то подать отчет следует в первые рабочие сутки.

Отчитываемся в фонды

Несмотря на реформу 2017 года в страховом обеспечении, зарплатная отчетность в 2020 году во внебюджетные фонды отменена лишь частично. В Соцстрах придется подать информацию об исчисленных взносах на травматизм. А перед Пенсионным фондом придется отчитаться о стаже застрахованных лиц.

Расчет 4-ФСС

Бланк закреплен приказом ФСС от 26.09.2016 № 381.

Обратите внимание, что срок предоставления расчета в Соцстрах напрямую зависит от способа подачи данных. Отчитываетесь в электронной форме:

Отчитываетесь в электронной форме:

- за 2019 г. — 27.01.2020;

- 1 квартал 2020 г. — 27.04.2020;

- полугодие 2020 г. — 27.07.2020;

- 9 месяцев 2020 г. — 26.10.2020;

- 2020 г. — 25.01.2021.

Сдаете 4-ФСС на бумаге:

- за 2019 г. — 20.01.2020;

- 1 квартал 2020 г. — 20.04.2020;

- полугодие 2020 г. — 20.07.2020;

- 9 месяцев 2020 г. — 20.10.2020;

- 2020 г. — 20.01.2021.

Способ предоставления определяется по среднесписочной численности:

- до 25 человек — разрешено на бумаге или электронно;

- 25 и более работников — только в электронном формате.

Инструкция по заполнению: >Образец заполнения формы 4-ФСС в 2020 году.

Штрафы: 5% от суммы страхового обеспечения к уплате за каждый полный или неполный месяц просрочки. Не более 30%, но и не менее 1000 рублей. Должностным лицам — штраф по ст. 15.33 КоАП РФ — от 300 до 500 рублей.

СЗВ-М

Бланк ежемесячного формуляра закреплен постановлением правления ПФР от 01.02.2016 № 83п.

Отчитывайтесь до 15 числа месяца, следующего за отчетным:

- за декабрь 2019 г. — 15.01.2020;

- январь 2020 г. — 17.02.2020;

- февраль 2020 г. — 16.03.2020;

- март 2020 г. — 15.04.2020;

- апрель 2020 г. — 15.05.2020;

- май 2020 г. — 15.06.2020;

- июнь 2020 г. — 15.07.2020;

- июль 2020 г. — 17.08.2020;

- август 2020 г. — 15.09.2020;

- сентябрь 2020 г. — 15.10.2020;

- октябрь 2020 г. — 16.11.2020;

- ноябрь 2020 г. — 15.12.2020;

- декабрь 2020 г. — 15.01.2021.

Допускается подать отчетность раньше установленного срока, но только при наличии проверенных сведений.

Если в отчетную форму включена информация о 25 работниках и более, то отчитывайтесь только электронно. Другие страхователи вправе отчитаться на бумаге.

Инструкция по заполнению: >Отчетность СЗВ-М: пошаговая инструкция по заполнению.

Новый СЗВ-ТД

Отчет по форме СЗВ-ТД — это новые электронные книжки, переход на которые начинается с 2020 года. Отчитываются не все страхователи, а только те, в штате которых произошли кадровые изменения. К основаниям для заполнения и сдачи СЗВ-ТД относятся:

- заключение нового трудового договора;

- расторжение трудового контракта, соглашения с работником;

- присвоение квалификации, перевод на другую работу, иное изменение по кадрам, требующее отражения в трудовой книжке;

- подача сотрудником заявления о выборе способа ведения трудовой книжки в 2020 и последующих годах.

Правила составления нового пенсионного отчета — в статье >«Как заполнить новый ежемесячный отчет СЗВ-ТД». Сдают отчетность в ПФР ежемесячно. Сроки совпадают с СЗВ-М. Подайте сведения для формирования электронных трудовых книжек до 15 числа месяца, следующего за отчетным.

СЗВ-СТАЖ

Закреплен постановлением правления ПФР от 11.01.2017 № 3п.

Отчет сдается ежегодно, до 1 марта года, следующего за отчетным:

- за 2019 г. — 02.03.2020;

- 2020 г. — 01.03.2021.

Инструкция по заполнению: >Заполняем и сдаем форму СЗВ-СТАЖ в ПФР.

Ответственность за несдачу СЗВ-М. СЗВ-ТД и СЗВ-СТАЖ — по 500 рублей за каждого работника. Штраф должностным лицам аналогичен — от 300 до 500 рублей ( ст. 15.33 КоАП РФ).

Если дата сдачи выпадает на праздники или выходные, то отчетность бухгалтера по заработной плате 2020 подают в первый рабочий день.

Проводки по заработной плате и налогам

Подавляющее большинство организаций имеет в своем штате наемных сотрудников. Поэтому выплата вознаграждения работникам, удержания из заработной платы, начисление социальных взносов в фонды является обычной практикой в ходе текущей работы. Ниже речь пойдет о том, какие проводки по заработной плате и налогам необходимо отразить в учете, какие записи следует оформить.

Разновидности проводок по зарплате и налогам

Общее начисление заработной платы работников за месяц отображается последним днем этого месяца. При этом формируются суммы по исчисленному налогу (НДФЛ), начисленным страховым взносам.

В некоторых случаях начисление происходит и в другие сроки. Речь идет о выплатах при предоставлении отпуска, при увольнении работника и других случаях расчета.

Формирование заработной платы происходит с использованием счета 70. Учет ведется отдельно по каждому сотруднику. Счет затрат определяется в зависимости от занятости работника в одном из структурных подразделений, от специфики организации, например:

- Дт 20 Кт 70 ― начислена зарплата работникам основного производства;

- Дт 26 Кт 70 ― зарплата управленческого аппарата;

- Дт 44 Кт 70 ― заработная плата сотрудникам торгового предприятия.

Формирование заработной платы и прочих выплат сопровождается удержанием НДФЛ и начислением страховых взносов. Налог на доходы удерживается из рассчитанных сумм работникам, обязанность же по перечислению НДФЛ ложится на организации как на налоговых агентов. Начисление страховых взносов же происходит полностью за счет средств работодателя.

Для формирования данных о налоге на доходы к счету 68 открывают субсчет 68.1. При совершении записей о страховых отчислениях используют следующие субсчета:

- 69.1 ― взносы в ФСС;

- 69.2 ― страховые взносы в ПФ;

- 69.3 ―суммы в ФФОМС;

- 69.11―начисления в ФСС по травматизму.

Отражаются операции по удержанию налога и начислению взносов следующими проводками:

- Дт 70 Кт 68.1 ― удержан НДФЛ с начисленного заработка;

- Дт 20 (23, 25, 26, 44) Кт 69 ― начислены страховые взносы.

Получите 267 видеоуроков по 1С бесплатно:

Типовые проводки по заработной плате

Помимо удержанного налога, при начислении заработной платы может возникнуть необходимость и в других удержаниях. Например, по займам:

Сюда относят суммы по алиментам, по возмещению причиненного ущерба. Удержания проводятся после налогообложения заработка:

- Дт 70 Кт 76 ― удержаны суммы о исполнительным листам;

- Дт 70 Кт 73 ― отражены прочие удержания с доходов работника.

В случае, если сотрудник находился на больничном, работодателю следует рассчитать выплаты за период болезни при предъявлении листка нетрудоспособности. По итогам расчетов могут быть сформированы следующие проводки:

- Дт 20 (23, 25, 26, 44) Кт 70 ― начислены больничные выплаты за счет средств организации-работодателя;

- Дт 20 (23, 25, 26, 44) Кт 69.1 ― больничный лист за счет средств ФСС.

Пример бухгалтерских проводок по заработной плате

Предположим, сотруднику Иванову К. В. начислена заработная плата за сентябрь в размере 36 000 руб. Кроме того, у него имеется исполнительный лист по уплате алиментов. Процент удержаний ―25% после налогообложения.

Какие суммы по зарплате и взносам будут начислены, удержаны, а также проводки по зарплате и налогам представлены в таблице:

| Сч Дт | Сч Кт | Наименование операции | Сумма, руб. | Документ-основание |

| 26 | 70 | Начислена зарплата | 36 000 | Расчет зарплаты |

| 70 | 68.1 | Удержан НДФЛ | 4 680 | Расчет зарплаты |

| 70 | 76 | Удержана сумма по исполнительному листу | 7 830 | Расчет зарплаты |

| 26 | 69.1 | Начислены взносы в ФСС | 1 044 | Расчет зарплаты |

| 26 | 69.2 | Взносы в ПФ | 7 920 | Расчет зарплаты |

| 26 | 69.3 | Взносы в ФФОМС | 1 836 | Расчет зарплаты |

| 26 | 69.11 | Страховые взносы по травматизму в ФСС | 72 | Расчет зарплаты |

| 70 | 50 | Зарплата выдана через кассу после удержаний | 23 490 | Расчетно-платежная ведомость |

| 68.1 | 51 | Перечислен НДФЛ | 4 680 | Платежное поручение |

| 76 | 51 | Перечислены алименты | 7 830 | Платежное поручение |

| 69.1 | 51 | Оплачены взносы в ФСС | 1 044 | Платежное поручение |

| 69.2 | 51 | Взносы в ПФ | 7 920 | Платежное поручение |

| 69.3 | 51 | Взносы в ФФОМС | 1 836 | Платежное поручение |

| 69.11 | 51 | Взносы на травматизм | 72 | Платежное поручение |

Отчетность по НДФЛ в ИФНС

Чтобы отчитаться по НДФЛ, компании сдают в налоговую инспекцию справки по форме 2-НДФЛ и расчет 6-НДФЛ.

Справки 2-НДФЛ

По общему правилу организации и индивидуальные предприниматели должны подать справки 2-НДФЛ в налоговую инспекцию не позднее 1 апреля года, следующего за отчетным. Если организация ликвидируется или реорганизуется в середине года, то такую справку нужно подать за период с начала налогового периода до даты ликвидации или реорганизации.

Если реорганизованная организация не представит справку, отчитывается за нее правопреемник по месту своего учета. То есть правопреемник подает две справки, за себя и за реорганизованную организацию.

Справки 2-НДФЛ за 2018 год составляйте по новой форме. В ней изменили структуру и удалили несколько полей. Сотрудникам предоставляйте информацию об их доходах на новом бланке «Справка о доходах и суммах налога физического лица». Эта форма в целом соответствует старой 2-НДФЛ. О том, как заполнить каждое поле справки, читайте в рекомендации. Здесь же вы найдете и примеры заполненных бланков.

С 2019 года действуют две формы справок о доходах и суммах налога:

- Справка о доходах и суммах налога по форме 2-НДФЛ – для налоговой инспекции;

- Справка о доходах и суммах налога – для физлиц.

Справка о доходах и суммах налога нужна для того, чтобы подтвердить величину доходов, которые человек получил за тот или иной период, а также сумму НДФЛ, удержанную из этих доходов. С помощью таких справок налоговые инспекции проверяют, правильно ли организация применила вычеты и рассчитала сумму налога к уплате в бюджет.

Если опоздать или вовсе не сдать в ИФНС справки 2-НДФЛ, компании грозит штраф в размере 200 руб. за каждую справку (п. 1 ст. 126 НК). Кроме того, штраф может быть наложен на руководителя компании. Его размер от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Внимание! Готова новая форма 2-НДФЛ за 2018 год В программу «Упрощёнка 24/7» добавлена новая форма 2-НДФЛ. Используйте ее, чтобы отчитаться за 2018 год

Заполните отчет в программе «Упрощёнка 24/7» и отправьте в налоговую. Это бесплатно и займет считанные минуты. Заполнить 2-НДФЛ>>>

Расчет по форме 6-НДФЛ

Ежеквартально бухгалтер по зарплате должен сдавать в инспекцию расчет по форме 6-НДФЛ. Его отличие от 2-НДФЛ в том, что 6-НДФЛ составляется сразу по всем работникам.

Бланк и порядок заполнения формы утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11-450@. Образец заполнения формы посмотрите

Особенности заполнения 6-НДФЛ в том, что раздел 1 этой формы заполняется нарастающим итогом с начала года, а в разделе 2 приводятся сведения за последние три месяца. Например, в отчете за полугодие в разделе 1 будут данные за период с января по июнь включительно, а в разделе 2 – за апрель—июнь.

Кроме того, если компания начинает операцию в одном периоде, а завершают ее в другом периоде, то операция отражается в том периоде, в котором она завершена. Момент завершения операции соответствует периоду, в котором наступает срок уплаты НДФЛ (письмо ФНС России от 25.01.2017 № БС-4-11/1250@). Чтобы составить отчет верно, прочитайте статью «ФНС назвала 26 основных ошибок в 6-НДФЛ».

Это интересно: Готовые пояснения, почему 6-НДФЛ не сходится с расчетом по взносам

Сдавать расчет 6-НДФЛ в инспекцию надо не позднее последнего числа месяца, следующего за отчетным периодом. Если срок выпадает на выходной или нерабочий праздничный день, то отчетность надо сдать в ближайший рабочий день (п. 7 ст. 6.1 НК, письмо ФНС России от 21.12.2015 № БС-4-11/22387).

Годовой расчет 6-НДФЛ следует представлять не позднее 1 апреля следующего года. За 2018 года — срок 1 апреля 2019.

Штраф за нарушение сроков сдачи 6-НДФЛ — 1000 руб. за каждый полный и неполный месяц опоздания. Также после 10 дней просрочки налоговики вправе приостановить операции по расчетному счету. За недостоверные сведения — штраф 500 рублей.

Внимание! Готова форма 6-НДФЛ для заполнения за 2018 год В программу «Упрощёнка 24/7» добавлена актуальная форма 6-НДФЛ, чтобы правильно и в срок отчитаться за 2018 год. Заполните отчет в программе «Упрощёнка 24/7» и отправьте в ФНС

Это бесплатно и займет считанные минуты. Заполнить 6-НДФЛ за 2018 год>>>