Составление отчетности о прибыли и убытках

Содержание:

- Новое название — прежнее содержание

- Балансовая прибыль в отчетности

- Проблема 1. Кассовые разрывы

- Отчет о прибылях и убытках (ОПиУ)

- Как заполнить отчет о прибылях и убытках форма 2: полная версия

- Структура отчета о прибылях и убытках

- Проблема 2. «Проедание» авансов

- Отчет о финансовых результатах

- Бухгалтерский учет: форма 1 и 2 — кто сдает

- Отчет о прибылях и убытках по МСФО

- Безнадежная дебиторская задолженность.

- Часто задаваемые вопросы

- Сведения об амортизации в декларации

- Что такое отчетность о прибылях и убытках?

- Концепция понятия

- Проблема 3. «Замораживание» средств в долгах и запасах

- Бланк и общие правила заполнения

Новое название — прежнее содержание

ВАЖНО!

Новая форма отчета о прибылях и убытках обязательна начиная с отчетности за 2021 год. Но ее разрешено применять и отчитываясь за 2019 год.

Кроме того, существует отчет о прибылях и убытках, форма которого урезана, по сравнению с обычной. Его заполняют малые предприятия, имеющие право сдавать упрощенную отчетность.

В состав бухгалтерской годовой отчетности, в соответствии со статьей 14 Федерального закона о бухучете, входят:

- бухгалтерский баланс;

- отчет о финансовых результатах (отчет о прибылях и убытках (форма 2));

- приложения к ним (обычно форма 3 и другие).

Весь итоговый комплект организация сдает вместе, по отдельности эти формы Росстат и ФНС не рассматривают.

Балансовая прибыль в отчетности

Изменение отложенных налоговых обязательств (код строки 2430) – равняется произведению налогооблагаемых временных разниц, возникших (погашенных) в отчетном периоде, на ставку налога на прибыль на отчетную дату. Изменение отложенных налоговых обязательств равняется также разнице между остатком отложенных налоговых обязательств на 31.12 текущего периода и остатка отложенных налоговых обязательств на 31.12 предыдущего периода по бухгалтерскому балансу.

Изменение величины отложенных налоговых активов (код строки 2450) — равняется произведению вычитаемых временных разниц, возникших (погашенных) в отчетном периоде, на ставку налога на прибыль, действующую на отчетную дату. Изменение величины отложенных налоговых активов равняется также разнице между остатком отложенных налоговых активов на 31.12 текущего периода и остатка отложенных налоговых активов на 31.12 предыдущего периода по бухгалтерскому балансу.

Прочее (код строки 2460) – сумма доплаты (переплаты) налога на прибыль в связи с обнаружением ошибок (искажений) в предыдущие отчетные (налоговые) периоды, не влияющая на текущий налог на прибыль отчетного периода, отражается по отдельной статье отчета о прибылях и убытках (после статьи текущего налога на прибыль).

Чистая прибыль (убыток) ((код строки 2400) – определяется как:

Прибыль (убыток) до налогообложения (стр. 2300) +- Текущий налог на прибыль (стр. 2410) +- Изменение отложенных налоговых обязательств (стр. 2430) +- Изменение величины отложенных налоговых активов (стр. 2450) +- Прочее (стр. 2460).

Обратите внимание, что данные по строке «Постоянные налоговые обязательства (активы)» (код строки 2421) в расчете чистой прибыли не участвуют!

Пример

По итогам года финансовые показатели организации, отражаемые в Отчете о финансовых результатах, составили (в тыс. рублей):

Прибыль (убыток) до налогообложения (код строки 2300) – 3 700

Текущий налог на прибыль (код строки 2410) – 400

Постоянные налоговые обязательства (активы) (код строки 2421) – 800

Изменение отложенных налоговых обязательств (код строки 2430) – 300

Изменение величины отложенных налоговых активов (код строки 2450) — 200.

Прочее (код строки 2460) – 0.

Чистая прибыль (убыток) ((код строки 2400) составит 3 700 – 400 – 300 + 200 = 3 200 тыс. рублей.

Определение в нормативных актах

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым нормативными правовыми актами по бухгалтерскому учету (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказ Минфина РФ от 29.07.1998 N 34н).

В бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т.е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством Российской Федерации налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения (п. 83 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказ Минфина РФ от 29.07.1998 N 34н).

Чистая прибыль (убыток) — чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей (п. 1 Правил проведения арбитражным управляющим финансового анализа, утв. Постановлением Правительства РФ от 25.06.2003 N 367).

Проблема 1. Кассовые разрывы

Кассовые разрывы — нехватка средств на текущие платежи. Проблема известная, финансовые консультанты её широко разрекламировали, но всё же стоит напомнить и объяснить на примере.

Например, строительная компания работает с клиентами по небольшой предоплате. В работе 5 объектов, сотрудники трудятся, не покладая рук, работодатель платит им зарплату. Деньги появятся только после завершения этих объектов, а взяться за новые уже не хватает ресурсов.

И тут накладывается несколько факторов: на каждом объекте до конца работ ещё долго, а пришла пора платить годовой налог, менять какую-то технику. Предприниматель снимает деньги с кредитки, задерживает зарплаты, весь на нервах. Паника в компании нарастает… а затем на счёт приходят все оплаты разом (и возникает соблазн из следующего раздела).

Когда предприниматель попадает в такую ситуацию, желание контролировать денежные потоки резко повышается. А если подобного опыта ещё не было, его и не хочется получать: уж лучше учиться на чужих ошибках.

Управленческий учёт помогает предсказать кассовые разрывы. Становится заранее понятно, что нужно что-то делать: договориться с поставщиками об отсрочке, с покупателями — об оплате пораньше. В результате кризис обходит стороной.

Отчет о прибылях и убытках (ОПиУ)

ОПиУ заполняют «по отгрузке». Это привычно для ООО, но непривычно для предпринимателей. Доходы учитывают не по дате поступления денег на счёт, а по дате оформления закрывающих документов, а расходы — по мере списания. Это помогает абстрагироваться от сумм на счёте и оценивать успехи бизнеса по фактам.

Отчёт о прибылях и убытках ценят за возможность посмотреть на бизнес в целом. Многие понятия, которыми оперируют известные бизнесмены, бизнес-консультанты и инвесторы, связанны именно с ним. Например, финансовый результат, маржинальность, точка безубыточности, EBITDA.

Вот какими видами прибыли активно пользуются предприниматели:

1. Маржинальная прибыль — разница между выручкой и переменными затратами. Она показывает эффективность основного производства или службы продаж.

2. Операционная прибыль — разность между выручкой и переменными и постоянными затратами. Показывает результативность бизнеса в целом.

3. Чистая прибыль — это сумма после уплаты всех налогов, которая в итоге останется в распоряжении собственников.

Как заполнить отчет о прибылях и убытках форма 2: полная версия

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

Вам будет интересно:

Сроки сдачи отчетности в 2021 году в таблице, изменения, размер штрафа за непредоставление

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Структура отчета о прибылях и убытках

Структура отчета содержит в себе несколько компонентов:

- Доходы. Данная статья отчета состоит из любого рода вкладов, увеличивающих бюджет компании, не учитывая вклады собственников. Одной из наиболее важных статей в доходах является выручка. В выручку входят арендная плата, продажи, проценты и дивиденды, выплата за оказание услуг, роялти. Иные виды доходов по своей сути мало отличаются от выручки и служат для увеличения бюджета компании.

- Расходы. В расходы включены все операции, которые уменьшают экономические выгоды предприятия за счет растраты основного капитала в тех или иных направлениях. Расходы включают в себя различные убытки, а также формирующиеся в ходе работы предприятия естественные затраты.

- Валовая прибыль. Рассчитывается через вычет из выручки от реализации себестоимости реализованной продукции. Из полученной валовой прибыли вычитаются оставшиеся расходы, которые не вписывают в расход на производство.

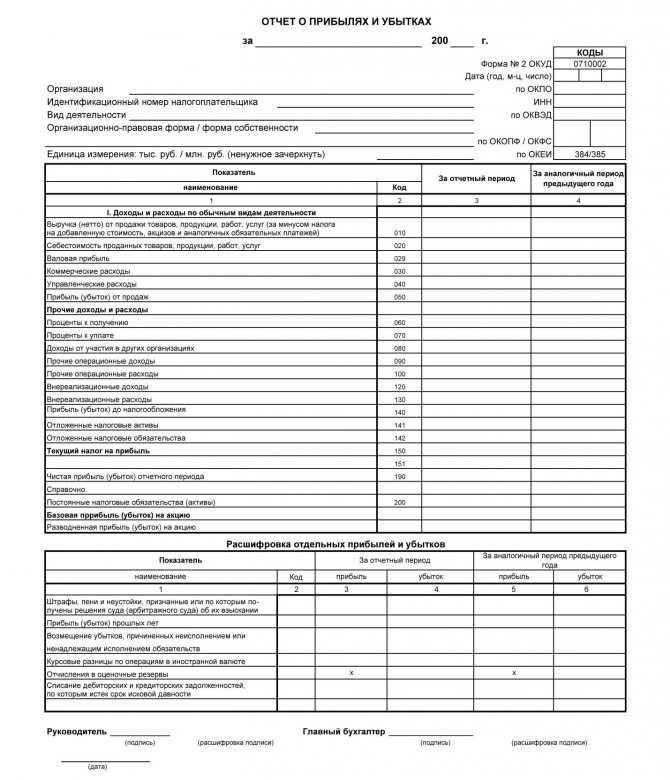

Бланк документа выглядит следующим образом:

Как составлять отчет о прибылях и убытках?

Иногда в деловых документах длинную номенклатуру специально заменяют на эту – емкую, короткую и ясную – форма №2. В ней обязательно заполняются такие статьи:

Отчет о доходах с расходами по обычным видам деятельности. Согласно непосредственному характеру деятельности предприятия, оно само заявляет о том, какие из доходов и расходов относятся к обычным видам деятельности, а какие – нет. Например, обычным видом деятельности может считаться тот, доля доходов от которого составляет больше 5% от целостной суммы доходов.

Прочие доходы и расходы. К таковым доходам и расходам приписывают операционные, внереализационные и чрезвычайные доходы либо расходы

При этом важно учитывать, что внереализационные и операционные расходы и доходы отражаются на одном счете (91), а чрезвычайные на другом (99).

Определение финансового результата. В данной статье отражаются непосредственно расчеты, определяющие “чистый” доход предприятия или убыток от продаж в зависимости от эффективности работы

Данный расчет производится до учета налогообложения, поэтому показывает не до конца точные данные. Финансовый результат указывается под строкой 050.

Расчеты по налогу на прибыль. Здесь необходимо указать размер налога на текущую прибыль. Он определяется согласно налоговому учету за отчетный срок. В бухгалтерских учетах обозначаемая сумма должна отразиться на счете 68.

Подсчет чистой прибыли или убытка. В данном случае бухгалтеру потребуется указать чистую прибыль либо убыток с учетом различных нюансов за расчетный период. Форма предусматривает также написание чистой прибыли либо убытков за прошедший год для сравнительного анализа.

Справочная информация. В качестве справочной информации Минфин рекомендует указывать сумму постоянных налоговых обязательств организации, а также размер базового и разводненного убытка (или прибыли) на одну акцию в соответствии со складывающейся экономической ситуацией.

Значительно упростить процедуру заполнения отчета можно, опираясь на образец заполнения, предлагаемый Минфином:

Проблема 2. «Проедание» авансов

Предприниматель свободно пользуется деньгами на расчётном счёте: в любой момент может снимать их и тратить в личных целях. В небольшом бизнесе это часто приводит к ситуации из предыдущего пункта.

Предприниматель видит большую сумму на счёте и уже мечтает, как её потратить. Потом срывается и снимает слишком много денег, «потому что сейчас я могу купить машину, а потом деньги куда-нибудь денутся».

Это прекрасное чувство, но потом приходят последствия. Например, оказывается, что покупатель отказался от услуги и требует возврата денег, а вернуть уже нечего. Поэтому финансовые директора советуют вести учёт не только по операциям на счёте, но и «по отгрузке»: на основании актов и накладных.

Если акт закрыт, шанс отмены сделки падает почти до нуля. Этими деньгами можно пользоваться, хотя про будущие расходы бизнеса тоже стоит помнить.

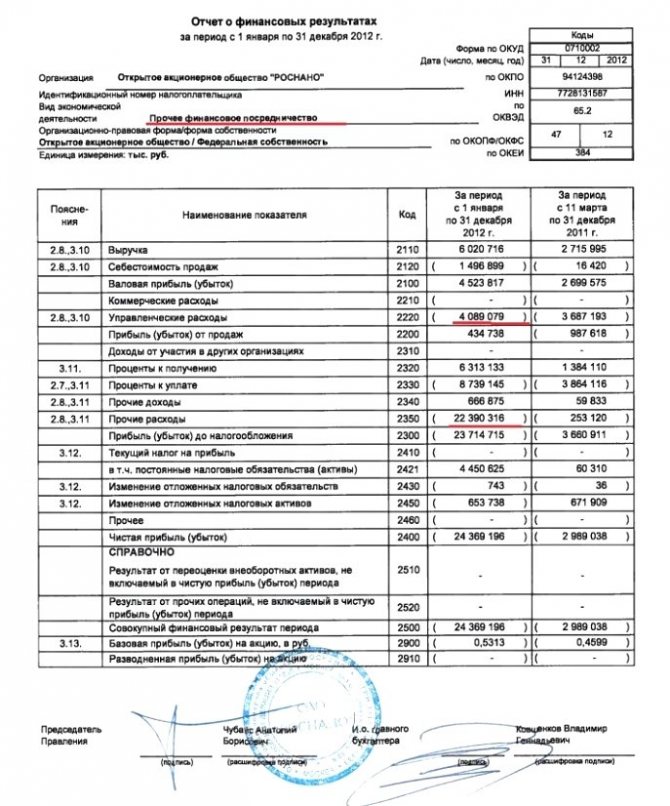

Отчет о финансовых результатах

Необходимость подачи отчета в ИФНС и его форма установлены тремя нормативными актами:

- п. 1 ст. 14 Закона от 06.12.2011 N 402-ФЗ;

- разд. V ПБУ 4/99;

- Приказом Минфина РФ от 02.07.2010 N 66н.

Классификация прибылей и убытков в отчете осуществляется на основе ПБУ 9/99 и ПБУ 10/99 и делит их на прочие и от обычных видов деятельности.

В общем порядке применяется форма, указанная в Приложении 1 к указанному Приказу.

При заполнении формы в 2021 г. следует быть очень внимательным, т.к. за отдельные ошибки, повлекшие значительное искажение сведений, может последовать ответственность по ч. 1 ст. 15.11 КоАП РФ.

Условно отчет можно разделить на три части:

- заголовочная часть (содержит основные сведения об организации, периоде отчетности, дате составления отчета);

- основная часть (таблица с содержанием суммовых значений, характеризующих результат финансово-хозяйственной деятельности за соответствующий период времени, в т.ч. строка «Прочее»);

- заключительная часть (содержит подпись руководителя организации и дату отчета).

Бухгалтерский учет: форма 1 и 2 — кто сдает

Бухотчетность составляют все организации, а субъекты, ведущие бухучет в упрощенном виде, могут применять упрощенные формы отчетных бланков. Согласно п. 4 ст. 6 Закона № 402-ФЗ, к таким предприятиям относятся:

- малые фирмы (в т.ч. микропредприятия), включенные в реестр МСП – к таковым относятся компании со среднесписочной численностью до 100 чел. и годовым доходом не более 800 млн. руб.;

- некоммерческие организации (НКО);

- участники проекта «Сколково».

Упрощенные форма 1 и форма 2 предприятия подразумевают обобщенную группировку данных, которая рекомендуется в приложении 5 к Приказу № 66н. Но субъекты вправе разработать и применять свои бланки.

П. 5 ст. 6 Закона № 402-ФЗ приводит перечень организаций, которым упрощенные способы ведения учета и отчетность не доступны, в т.ч. это предприятия, чья отчетность подлежит обязательному аудиту, бюджетники, НКО с функциями иностранного агента, адвокатские и нотариальные палаты и др.

Отчет о прибылях и убытках по МСФО

МСФО – это международный стандарт финансовой отчетности. Начинающие бухгалтера могут перепутать такой тип отчетности со стандартами бухгалтерского отчета (например, российский ПБУ). МСФО является стандартом, который отражает заключительный этап бухгалтерской работы над отчетом. В МСФО используется два варианта представления расходов, согласно которым расходы разбиваются на подклассы. Рассмотрим эти методы более подробно:

Характер затрат

Критерий характера затрат предполагает объединение расходов в соответствии с характером и исключение дальнейшего перераспределения согласно назначению внутри организации. Такой метод считается наиболее простым за счет отсутствия необходимости распределения расходов.

Согласно этому методу классификация включает в себя:

- выручку;

- прочие доходы;

- перемены в количестве остатков изготовленной продукции или незавершенного производства;

- сырье и материалы, которые были использованы;

- расходы на сотрудников;

- амортизационные и другие расходы;

- общие расходы;

- результаты подсчетов.

По назначению затрат

Более сложный метод, предполагающий значительное количество бумажной работы. Расходы при этом необходимо будет разбить на подклассы согласно их назначению в качестве себестоимости продаж. Распределение происходит достаточно субъективно, что является одним из весьма серьезных недостатков метода. Однако он позволяет получить больше полезной информации, чем предыдущий метод.

Классификация будет при этом включать в себя:

- выручку;

- себестоимость от продаж;

- валовую прибыль с прочими доходами;

- затраты и расходы, в том числе административные;

- конечная чистая прибыль.

Безнадежная дебиторская задолженность.

Когда компания продает свои товары или услуги в кредит, вполне вероятно, что некоторые клиенты в конечном итоге не смогут рассчитаться по своим обязательствам.

В момент продажи неизвестно, какой клиент окажется неплатежеспособным: если бы это было известно, компания просто не продавала бы в кредит такому клиенту.

Один из возможных подходов к признанию кредитных убытков по дебиторской задолженности клиентов — ждать, пока клиент подвергнется дефолту, и только потом признать убытки. Это метод прямого списания убытков (англ. ‘direct write-off method’). Но такой подход, как правило, не согласуются с общепринятыми принципами бухгалтерского учета.

В соответствии с принципом соответствия, в момент признания выручки от продаж, компания должна оценить и учесть объем выручки, который, в конечном счете, не сможет получить от покупателя. Компании делают такие оценки, основываясь на предыдущем опыте погашения покупателями дебиторской задолженности.

Такие расчетные оценки могут быть выражены в виде:

- доли от общего объема продаж,

- общей суммы дебиторской задолженности, или

- суммы дебиторской задолженности, просроченной на определенный срок.

Компания учитывает свою оценку безнадежной дебиторской задолженности в отчете о прибылях и убытках как расход, а не как прямое сокращение выручки.

Часто задаваемые вопросы

Вопрос № 1. Каковы ограничения при расчете показателя?

Ответ. Амортизация включена в расчет прибыли до налогообложения и может привести к различным результатам при сравнении компаний в разных отраслях. Если инвестор сравнивает компанию со значительным количеством основных средств с компанией, у которой мало основных средств, амортизационные расходы могут повредить компании с основными средствами, поскольку эти расходы уменьшают прибыль.

Кроме того, компании с большой суммой долга, вероятно, будут иметь высокие процентные расходы. Прибыль до налогообложения уменьшить потенциальный доход компании, особенно если у компании было много долгов. Если не включить задолженность в анализ, может возникнуть проблема, что фирма увеличит свою задолженность из-за отсутствия денежного потока или низких показателей продаж

Также важно учитывать, что в условиях роста ставок процентные расходы будут расти для компаний, которые имеют долги в своем балансе, и это необходимо учитывать при анализе финансовых результатов компании

Вопрос №2. Для чего используется показатель?

Ответ. Прибыль до налогообложения учитывает всю прибыль, которую генерирует компания, будь то от основной деятельности или неосновной. Расчет индикатор был изобретен для учета постоянно меняющихся налоговых расходов фирмы. Он дает владельцам компаний и инвесторам хорошее представление о том, какую прибыль приносит компания без учета выплат бюджету.

Вопрос № 3. Где отражено значение?

Ответ. Прибыль до налогообложения указана исключительно в отчете о финансовых результатах по строке 2300.

Сведения об амортизации в декларации

В приложении 2 к листу 02 налоговой декларации по налогу на прибыль отражают сведения о расходах фирмы. Его заполняют по данным регистров прямых, прочих и внереализационных расходов.

Те, кто ведут налоговый учет методом начисления, прямые расходы, признанные в отчетном периоде, указывают по строке 010.

Прямыми расходами являются:

- материальные затраты;

- расходы на оплату труда со страховыми взносами;

- амортизация производственного оборудования.

- прочие расходы.

Торговые компании показывают свои прямые расходы по строке 020.

Строка 130 – итоговая по расходам, связанным с производством и реализацией. В ней отражается общая сумма таких расходов и убытков, уменьшающих налогооблагаемую прибыль. То есть признанных в отчетном (налоговом) периоде.

А вот дальше идут строки 131 – 134, где отражают справочную информацию, относящуюся к амортизации за отчетный (налоговый) период по основным средствам и по нематериальным активам, начисленную одним из разрешенных методов.

Линейным методом:

- строка 131 – по основным средствам;

- строка 132 – по нематериальным активам.

Нелинейным методом:

- строка 133 – по основным средствам;

- строка 134 – по нематериальным активам.

По строке 135 указывают код метода начисления амортизации, принятого в учетной политике:

- «1» – линейный метод;

- «2» – нелинейный метод.

Что такое отчетность о прибылях и убытках?

Отчетность о прибылях и убытках показывает не только финансовую результативность работы предприятия, но и то, каким способом те или другие денежные средства были получены и израсходованы. Такой отчет позволяет проанализировать эффективность работы организации. Он рассматривается наравне с бухгалтерским балансом как один из максимально важных источников для аналитики экономической ситуации в компании.

Кроме этого, отчет может применяться в следующих целях:

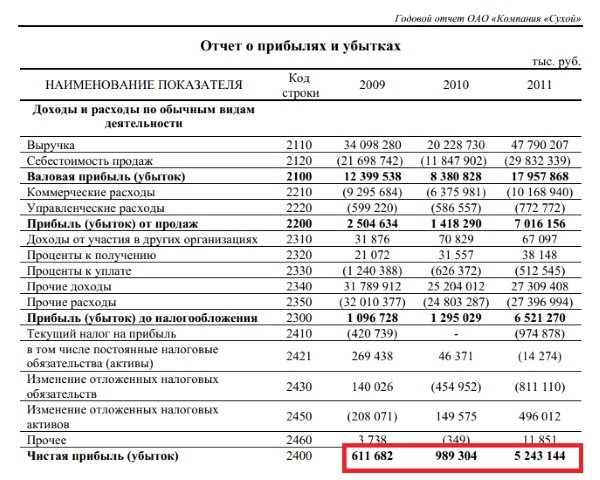

- Сравнительный анализ текущего отчетного периода с прошедшим для выявления положительных и отрицательных тенденций.

- Определение факторов, воздействующих на конечный финансовый результат деятельности.

- Изучение структуры, состава, а также динамики валовой прибыли, доходов от различных продаж, чистой прибыли и т.д.

- Определение эффективности деятельности той или иной организации, а также уровень выгоды вложений в это предприятие.

Концепция понятия

Прибыль до налогообложения – это показатель прибыльности компании, который учитывает прибыль, полученную до уплаты любого налога. Он сопоставляет все расходы компании с ее доходами, но исключает уплату налога на прибыль.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Индикатор объединяет всю прибыль компании до налогообложения, включая операционные, неоперационные доходы и расходы. Данное значение существует потому, что налоговые расходы постоянно меняются, и их устранение помогает инвестору получить представление об изменениях прибыли или доходов компании из года в год. Термин взаимозаменяем с понятием «доход до налогообложения» или «прибыль до вычета налогов».

Данный индикатор указан в отчете о финансовых результатах компании. Прибыль до налогообложения характеризует показатель бизнеса, который является результатом отчетности фирмы.

Налогооблагаемая прибыль особенно важна, так как она является основой для налоговых платежей компании, а также налоговых расходов в соответствии с правилами действующего законодательства.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Проблема 3. «Замораживание» средств в долгах и запасах

Замораживание средств — это когда по всем признакам деньги должны быть, но их нет. Заказы выполнены, сделки закрыты, закрывающие документы на руках, но прибыль незаметна.

Причина — прибыль спряталась в неденежной форме. Например, в запасах товаров или сырья, которые лежат на складе без всякой пользы. А ещё чаще — в дебиторской задолженности, в просрочках оплат от покупателей.

Решение — контролировать состояние расчётов с покупателями, чтобы не допускать просрочек. В идеале — работать по полной предоплате. А при работе с товарами — отслеживать уровень запасов: он должен быть необходимым для поддержания нормальной работы, но не слишком большим.

Бланк и общие правила заполнения

Отчетность составляется строго на бланке по ОКУД 0710002, утвержденном Минфином. Произвольные формы к использованию запрещены. Структура отчета о прибылях и убытках предполагает указание сведений о доходах и расходах организации, признанных в бухгалтерском учете за отчетный и предыдущий годы, в виде таблицы. Чтобы правильно и корректно заполнить бланк, необходимо иметь под рукой следующие документы:

- оборотно-сальдовая ведомость;

- оборотно-сальдовая ведомость по субсчету «Прочие доходы» к счету 91 «Прочие доходы и расходы» (с расшифровкой по субконто);

- оборотно-сальдовая ведомость по субсчету «Прочие расходы» к счету 91 «Прочие доходы и расходы» (с расшифровкой по субконто).

Сведения за предыдущий год возьмите из ранее сданного бланка формы 2. При отсутствии каких-либо данных для заполнения ставьте в соответствующих строках прочерки. Отчет составляется в тысячах рублей.