Руководство по заполнению 4‑фсс

Содержание:

- Списочная численность

- Аналогичные рабочие места при проведении специальной оценки условий труда

- Образец 4-ФСС с примером для страхователя-новичка

- Нюансы сдачи 4-ФСС в электронном виде

- Расходы на выплату пособий

- Как отразить спецоценку в расчете 4-ФСС

- Как заполнить таблицу №2 формы

- Списочная численность

- Кого можно принять на квотируемое рабочее место

- Определение квотируемого рабочего места

- Обязательные листы нулевки

- Технология заполнения расчета — как не ошибиться?

- Как оформить Таблицу 2 расчета 4-ФСС

Списочная численность

Прежде чем разобраться, что такое среднесписочная численность работников (СЧР), надо понять, кто включается в списочную. Согласно Указаниям Росстата (приказ от 27.11.2019 № 711), в списочную численность включают принятых по трудовому договору, в том числе учредителей компании, если они получают зарплату. Длительность трудового договора не имеет значения, учитываются даже те, кто проработал только один день. Причем, в расчёт включают не только тех, кто фактически явился на работу, но и отсутствующих на работе по определённым причинам.

В Указаниях Росстата приводится перечень сотрудников, которых включают в списочную численность, и тех, кого не включают.

| Включаются в списочный состав | Не включаются в списочный состав |

|

|

Для определения количества списочного состава надо каждый день вести табель учёта рабочего времени, отмечая в нём тех, кто явился на работу и тех, кто отсутствует по каким-либо причинам. Формы табеля установлены Постановлением Госкомстата России от 05.01.2004 г. № 1:

- Т-12 – универсальный вариант;

- Т-13 – для предприятий, где установлены автоматические турникеты для учета явки.

При заполнении табеля ежедневно по каждому сотруднику указываются отработанные часы и условное обозначение, например:

- дневное время – Я;

- ночное время – Н;

- сверхурочные часы – С;

- служебная командировка – К;

- ежегодный основной оплачиваемый отпуск – ОТ;

- отпуск по беременности и родам – Р;

- временная нетрудоспособность – Б;

- неявка по невыясненным обстоятельствам – НН.

Далее, на основании данных табеля, надо посчитать среднесписочную численность работников за месяц.

Аналогичные рабочие места при проведении специальной оценки условий труда

03.10.2017 9:46:00

Проведение специальной оценки условий труда (СОУТ) начинается с подготовки перечня рабочих мест, которые предстоит оценивать. Это позволяет работодателю узнать предварительную стоимость процедуры. Но из-за неправильного определения аналогичных рабочих мест ценовые расчеты часто оказываются ошибочными.

Проведение специальной оценки условий труда (СОУТ) начинается с подготовки перечня рабочих мест, которые предстоит оценивать. Это позволяет работодателю узнать предварительную стоимость процедуры. Но из-за неправильного определения аналогичных рабочих мест ценовые расчеты часто оказываются ошибочными.

КАК ПОДСЧИТАТЬ РАБОЧИЕ МЕСТА ДЛЯ СОУТ БЕЗ ОШИБОК?

Федеральным законом № 426-ФЗ определяются признаки аналогичности, согласно которым аналогичными считаются рабочие места: размещенные в одном или в нескольких монотипных помещениях (рабочих зонах); оснащенные монотипными инженерными системами (освещения, отопления,вентиляции); занимаемые работниками одинаковой профессии, выполняющими одинаковые должностные обязанности в одинаковом рабочем режиме с использованием одинаковых устройств и инструментов, сырья и материалов, обеспеченные одинаковыми СИЗ. Например, рабочие места бухгалтера и главного бухгалтера не будут считаться аналогичными. Поскольку, несмотря на то, что они работают в едином рабочем пространстве, их должности называются по-разному. Стремление работодателей как можно больше рабочих мест отнести к аналогичным, объясняется желанием минимизировать временные и финансовые ресурсы на проведение СОУТ. Ведь обязательно оценивается только 20% от общего числа аналогичных рабочих мест (но не менее двух), на которые оформляется общая карта СОУТ и подготавливается единый список действий по совершенствованию условий труда. Например, Штатный состав call-центра включает в себя пять операторов, выполняющих одинаковые должностные обязанности в одном помещении. Безусловно, это аналогичные рабочие места. Так как оценивается 20% от общего числа, то СОУТ подлежит одно рабочее место. Но нет, закон обязывает оценивать не менее двух рабочих мест. Cледовательно, в перечень для СОУТ требуется внести два рабочих места по должности «оператор». Если на предприятии два аналогичных рабочих места инженера, они оба подлежат спецоценке, что требуется для обеспечения получения наиболее объективных результатов в ходе инструментальных измерений.

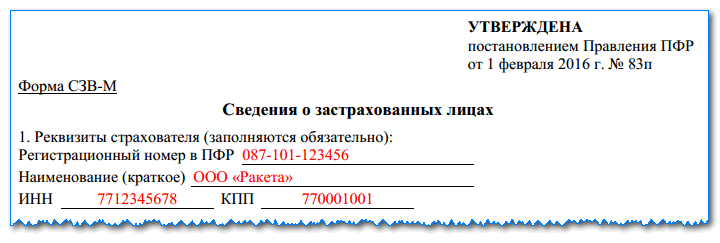

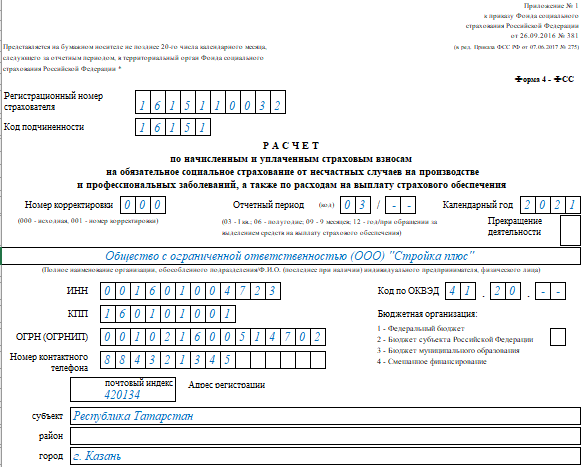

Образец 4-ФСС с примером для страхователя-новичка

Рассмотрим схему заполнения 4-ФСС 2021 года для созданной в 1-м квартале фирмы.

Пример

Исходные данные:

- ООО «Стройка плюс» зарегистрировалось в марте 2021 года.

- По окончании 1-го квартала деятельность еще не начата, штат не набран, выплаты не производились, страхвзносы не уплачивались.

- В штате числится только директор.

- Тариф травмовзносов — 2,3% (без скидок и надбавок).

- Проведение СОУТ запланировано на май 2021 года.

Несмотря на отсутствие деятельности, в апреле 2021 года компания будет обязана представить соцстраху свой первый расчет по форме 4-ФСС. Он будет нулевым, так как нет данных для заполнения:

- табл. 1 — травмовзносы не начислялись;

- табл. 2 — взаиморасчеты с ФСС ООО «Стройка плюс» не вело;

- табл. 5 — информация о результатах СОУТ и обязательных медосмотрах отсутствует.

Как оформить нулевой расчет, смотрите в образце заполнения 4-ФСС последней редакции 2021 года.

Нюансы сдачи 4-ФСС в электронном виде

Для того чтобы сдать 4-ФСС на портале ФСС, нужно:

1. Иметь интернет-доступ к самому порталу. Шлюз приема ФСС расположен по адресу: http://f4.fss.ru.

Обратите внимание! Для отправки больничных листов в ФСС шлюз находятся по другому адресу: http://docs.fss.ru. Через этот шлюз могут отправлять больничные листы и документы к ним предприятия из регионов проведения пилотных проектов

Инструкцию по отправке документов можно скачать здесь.

2. Указать при регистрации на портале адрес электронной почты страхователя.

3. Оформить на сотрудника, уполномоченного подписывать отчетность для соцстраха, квалифицированный сертификат ключа ЭЦП.

Больше об оформлении ЭЦП, а также о том, подойдет ли для ФСС ЭЦП, оформленная, например, для налоговой, смотрите в статье «Как получить ключ электронной подписи для налоговой».

4. Установить на компьютер, с которого будет выполняться отправка отчета, средства для проверки и работы с ЭЦП, например программу «КриптоПро CSP».

5. Сформировать файл отчета 4-ФСС в формате xml (с учетом требований из приказа № 83). Подготовить файл можно с помощью того же портала тремя путями:

6. Для формирования и подписания отчетов лицо, имеющее право это делать, тоже должно быть зарегистрировано на портале ФСС. Для этого в кабинете страхователя на портале регистрируется сертификат, оформленный на такое лицо. Возможен вариант сдачи по доверенности, но тогда через кабинет страхователя нужно подать заявление и приложить к нему скан доверенности.

Обратите внимание! Рассмотрение заявления на отправку отчетов доверенным лицом может занимать до 5 рабочих дней. Учитывайте этот аспект при принятии решения об использовании услуг доверенного лица

7. При входе зарегистрированного пользователя на портал ФСС становится доступна кнопка «Форма 4-ФСС». Нажав на нее, пользователь попадет в раздел подготовки отчета в электронном виде. Далее нужно заполнять отчет, следуя указаниям системы.

Важно! По этой же кнопке есть ссылка «Загрузить XML» — по ней доступна опция подгрузки отчета из других программ. 8

Выполните форматно-логический контроль готового отчета, нажав кнопку «Проверка». Если есть ошибки, во всплывающем окне появится их описание. Ошибки нужно устранить. Готовый файл без ошибок выгрузите на рабочий компьютер с помощью кнопки «Выгрузить в XML»

8. Выполните форматно-логический контроль готового отчета, нажав кнопку «Проверка». Если есть ошибки, во всплывающем окне появится их описание. Ошибки нужно устранить. Готовый файл без ошибок выгрузите на рабочий компьютер с помощью кнопки «Выгрузить в XML».

Запомните или укажите путь к выгруженному файлу. Стандартно он выгружается в папку C:\Program Files\FSSRF\ARM_FSS\IMPORT\.

9. Закройте все окна программы, кроме начального верхнего меню. В меню выберите «Учетная работа», а в выпадающем списке — «АРМ подписания и шифрования».

10. Если требуется установить новый сертификат ЭЦП, это делается в АРМ подписания. Мы исходим из того, что сертификат уже установлен. Поэтому в окне АРМ подписания выбираем вкладку «Подписать и зашифровать» и указываем пути к сертификату ЭЦП и xml-файлу, сохраненному на компьютере. Нажимаем кнопку «Подписать и зашифровать» (правый нижний угол окна).

10. Направляем отчет в ФСС. Это возможно:

- непосредственно из АРМ подписания, в котором находимся по кнопке «Отправить в ФСС»;

- через шлюз ФСС по кнопке «Отправить документ» — в этом случае появится кнопка «Обзор», по которой можно найти и выбрать зашифрованный и подписанный файл с 4-ФСС.

При отправке файлу будет присвоен уникальный идентификатор. По нему можно отслеживать состояние отправки (кнопка «Проверка и контроль»), а также получить квитанцию о приеме отчета соцстрахом.

Расходы на выплату пособий

Взносы на травматизм. Пособия не облагаются взносами на травматизм. Сумму пособий надо показать в столбце 5 таблицы 6.

Помимо этого суммы выплаченных пособий надо отразить отдельно в таблице 2. Здесь показывают только фактически выплаченные пособия за счет фонда. То есть если бухгалтер рассчитал пособие, но пока его не выдал, то сумму заносить в расчет не надо. Общую сумму расходов на выплату пособий заносят в строку 15 таблицы 1. Этот показатель уменьшает сумму начисленных взносов.

Уточненный расчет

Можно подать, если обнаружили, что в первичном расчете:

- допустили ошибки;

- не отразили или не полностью отразили какие-то сведения;

- указали недостоверную информацию.

При этом обязанность подать уточненный расчет есть только в одной ситуации. Организация занизила суммы страховых взносов к уплате. Во всех остальных случаях подача уточненного расчета – это право. А не обязанность организации. Такой порядок установлен пунктом 1.2 статьи 24 Закона от 24.07.1998 .

Уточненный расчет составляют по форме. Которая действовала в периоде, за который вы выявили ошибки. Номер уточненного расчета укажите на титульном листе в поле «Номер корректировки». Например, если вы впервые уточнили расчет за II квартал 2018 года, поставьте номер 001.

Если возникла недоимка, то предварительно перечислите в фонд остаток взносов и пени. Тогда вам не начислят штраф (подп. 1 п. 1.4 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Организация обязана пересчитать и доплатить взносы. Если фонд повысил тариф из-за смены основного вида деятельности. При этом, когда организация получит уведомление об изменении тарифа. То, скорее всего, расчет за I квартал уже будет сдан. Уточнять его организации не обязательно – пересчет взносов связан не с ошибкой. А с тем, что фонд установил новый тариф. Однако территориальные отделения в некоторых регионах требуют уточнить расчет за I квартал. Поэтому выясните позицию фонда по месту учета организации.

Перерасчет взносов по новому тарифу из-за смены основного вида деятельности покажите в таблице 2 расчета за полугодие:

- по строке 5 «Начислено взносов страхователем за прошлые расчетные периоды» – сумму взносов к доплате;

- строке 16 «Уплачено страховых взносов» – реквизиты платежного поручения и сумму. Если уже успели доплатить пересчитанные взносы;

- строке 19 «Задолженность за страхователем на конец отчетного (расчетного) периода» – сумму пересчета, если еще не успели доплатить взносы.

В строку 2 «Начислено к уплате страховых взносов» пересчет не вносите. Иначе не сойдутся контрольные соотношения. Показатель «на начало отчетного периода» строки 2 таблицы 2 отчета за полугодие. Он должен быть равен начисленным взносам из графы 3 строки 2 таблицы 2 отчета за I квартал (приказ от 09.03.2017 № 83). Кроме того, неоплаченный пересчет не задолженность, поэтому не указывайте его по строке 20.

Фонд соцстраха может уменьшить тариф взносов «на травматизм». Если у организации изменился основной вид деятельности. Пересчитайте взносы по новой ставке с начала календарного года. Переплату можно вернуть или зачесть в счет будущих платежей (ст. 26.12 Закона от 24.07.1998 № 125-ФЗ). При этом безопаснее подать уточненку.

В расчете нет специальных строк, где можно указать, как вы пересчитали взносы. Ревизоры из фонда просто не поймут, откуда возникла переплата. Не забудьте поменять тариф взносов на актуальный. Его указываете в строках 5 и 9 таблицы 1 расчета. В таблице 2 уточненки за I квартал укажите:

- по строке 2 «Начислено к уплате страховых взносов» – начисления, пересчитанные по пониженному тарифу;

- строке 9 «Задолженность за территориальным органом Фонда на конец отчетного (расчетного) периода». И строке 11 «За счет переплаты страховых взносов» – сумму переплаты, которая образовалась у организации;

- строке 16 «Уплачено страховых взносов» – фактически перечисленные суммы взносов.

Как вернуть переплату взносов на «травматизм»

Чтобы вернуть переплату, подайте в фонд заявление по форме 23-ФСС. Уутвержденной приказом от 17.11.2016 № 457. Если решите зачесть переплату в счет будущих платежей, оставьте все как есть. Переплату зачтут автоматически (п. 6 ст. 26.12 Закона № 125-ФЗ). Рассчитывайте взносы, как и раньше, а платите в бюджет меньше, пока переплата не зачтется полностью.

Как отразить спецоценку в расчете 4-ФСС

Для заполнения используйте информацию из отчета по оценке условий труда. Спецоценка условий труда в 4-ФСС вносится по первой строке (под кодом 1) таблицы 5. Это – последняя страница расчета.

Как отразить спецоценку в 4-ФСС:

Сначала в строке 1 таблицы 5 указывается общее число всех имеющихся рабочих мест, подлежащих СОУТ (графа 3) – неважно, были ли оценены по ним условия или нет. Данные могут сравниваться специалистами Фонда со среднесписочной численностью – не должно быть большой разницы, но отличаться в большую или меньшую стороны они могут, так как среднесписочная численность рассчитывается в целом по прошедшему году, а в показатель общего числа мест вносится количество по состоянию на 1 число года. К тому же на одном рабочем месте несколько человек могут трудиться посменно

Прочерк может стоять только у тех, у кого нет принятых работников и организованных мест труда, что представляется маловероятным для организаций, поскольку хотя бы у исполнительного органа – директора должно быть таковое. Индивидуальный предприниматель поставит прочерк, если на 1 января 2019 года оказалось, что у него нет работников, но он планирует их принять, иначе он должен был сняться с учета в ФСС как работодатель

К тому же на одном рабочем месте несколько человек могут трудиться посменно. Прочерк может стоять только у тех, у кого нет принятых работников и организованных мест труда, что представляется маловероятным для организаций, поскольку хотя бы у исполнительного органа – директора должно быть таковое. Индивидуальный предприниматель поставит прочерк, если на 1 января 2019 года оказалось, что у него нет работников, но он планирует их принять, иначе он должен был сняться с учета в ФСС как работодатель.

Далее по графам 4, 5, 6 заполняются сами сведения о спецоценке. В 4-ФСС это и есть все требуемые фондом данные:

всего мест, по которым прошла оценка – графа 4 отчета;

выявлено мест с вредными условиями труда по 3 классу «вредности» (графа 5);

указано в Отчете о спецоценке специальностей с тяжелыми и опасными условиями по 4 классу (графа 6).

Проставленные цифры должны совпасть с отчетом, поданном в Фонд по окончании проведения СОУТ.

Как заполнить таблицу №2 формы

Таблица 2 включает в себя информацию непосредственно о начисленных и уплаченных взносах. Таблица состоит из 2 частей. В одной части указывается сколько взносов начислено, в другой – сколько уплачено.

Рассмотрим основные строки, которые заполняет каждый работодатель.

| Показатель | Как заполнить |

| Величина долга за страхователем | Это самая первая графа таблицы. В ней необходимо указать сумму неоплаченных с прошлого года взносов. Если работодатель не допускает просрочек по платежам, то в этой строке отразится сумма взносов за декабрь предыдущего года |

| Сколько взносов начислено и подлежит уплате | В данной графе необходимо помесячно расписать величины начисленных взносов, вывести сумму за квартал и с начала периода |

| Общая сумма строк | Проставляем общую сумму начисленных взносов |

| Сколько уплачено взносов | Помесячно указываем все, что было уплачено, выводим сумму за квартал и с начала периода |

| Общая сумма строк | Указываем общую сумму уплаченных взносов |

| Величина долга по взносам | В этой графе проставляется сумма взносов, которая подлежит оплате в бюджет |

Кроме этих основных строк заполняются и другие. Например, если были возмещения из фонда, если фонд должен нам или были страховые случаи, вся эта информация указывается во второй таблице.

Списочная численность

Полный перечень работников, которые учитываются в списочном составе, содержит п. 88 Постановления. Представим его ниже, а пока предложим запомнить несколько правил расчета списочной численности:

1. В списочную численность включаются все работники, состоящие в трудовых отношениях с работодателем. Проще говоря, те, с которыми заключен трудовой договор (как срочный, так и бессрочный) и которые выполняли постоянную, временную или сезонную работу один день и более.

2. При расчете показателя учитываются собственники организаций, работавшие и получавшие заработную плату в своей фирме.

3. В списочной численности работников за каждый календарный месяц учитываются как фактически работающие, так и отсутствующие на рабочем месте по каким-либо причинам (например, заболевшие или совершившие прогул).

4. Списочная численность за каждый день должна совпадать с данными табеля учета рабочего времени работников.

Фрагмент документа. Пункт 88 Постановления Росстата от 20.11.2006 N 69.

Работники, которые не включаются в списочный состав, перечислены в п. 89 Постановления. Их не так много, поэтому советуем всех запомнить:

- внешние совместители;

- выполняющие работу по договорам гражданско-правового характера;

- работающие по специальным договорам с государственными организациями на предоставление рабочей силы (военнослужащие и лица, отбывающие наказание в виде лишения свободы) и учитываемые в среднесписочной численности работников;

- переведенные на работу в другую организацию без сохранения заработной платы, а также направленные на работу за границу;

- направленные на обучение с отрывом от работы, получающие стипендию за счет средств этих организаций;

- подавшие заявление об увольнении и прекратившие работу до истечения срока предупреждения или прекратившие работу без предупреждения администрации. Такие работники исключаются из списочной численности с первого дня невыхода на работу;

- собственники организации, не получающие заработную плату;

- адвокаты;

- военнослужащие.

Справка. Следующие категории работников учитываются в списочной численности: единицы за каждый календарный день:

- надомники,

- внутренние совместители,

- работники, оформленные в одной организации на две, полторы или менее одной ставки,

- лица, принятые на работу на неполный рабочий день, неполную рабочую неделю или на половину ставки.

Кого можно принять на квотируемое рабочее место

На рабочие места, зарезервированные в рамках выполнения федеральных и региональных квот, можно принимать только представителей той социальной группы, для которой они создавались. Если подходящих вакантных мест на предприятии нет, их нужно создать. Каждый работодатель, выполняющий квоты и тем самым участвующий в федеральной социальной программе, должен разработать и утвердить локальные нормативные акты, регулирующие порядок трудоустройства представителей льготных категорий.

Положение о квотировании рабочих мест

На практике многие работодатели, не желая принимать на работу инвалидов и других льготников, намеренно создают малопривлекательные для соискателей вакансии. Как правило, речь идет о низкооплачиваемых или не требующих квалификации работах. Например, предлагают в отчетах для центра занятости и объявлениях о трудоустройстве должность «озеленитель, квотируемое рабочее место», а в описании указывают низкий (на уровне минимально допустимого) размер зарплаты и перечисляют широкий спектр непростых должностных обязанностей.

Поэтому законом предусмотрены ежемесячные отчеты о выполнении социальной программы. В отчетах описывается каждое квотированное рабочее место: что это за должность, принят ли на нее сотрудник по соответствующей квоте, а если место освобождается в результате увольнения льготника, приходится указывать причину прекращения трудовых отношений.

Важно! Поскольку формы отчетности, равно как и конкретные сроки их подачи, утверждаются территориальными органами власти, от региона к региону они могут меняться. Вопрос из практики

Вопрос из практики

Кто и когда сдает информацию о квотируемых местах для инвалидов

Ответ подготовлен совместно с редакцией «Системы Кадры»

Отвечает Иван Шкловец, заместитель руководителя Федеральной службы по труду и занятости.

Кто сдает. Отчитываются все работодатели, которые обязаны квотировать рабочие места для инвалидов (п. 3 ст. 25 Закона от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации»). Это организации, в которых трудится свыше 100 сотрудников (ст. 21 Закона от 24.11.1995 № 181-ФЗ «О социальной защите инвалидов в Российской Федерации»).

Однако закон позволяет органам власти региона установить квоты для работодателей с численностью сотрудников от 35 человек.

Определение квотируемого рабочего места

Квота на рабочее место подразумевает под собой наличие определенного количества вакансий, какие предназначаются специально для устройства на работу лиц особой категории. Данные категории граждан определяются нормативно правовыми актами муниципального или федерального значения. И являются обязательными для того населения, которое сталкивается с проблемами трудоустройства.

Работа по квоте

К особой группе такого населения относят людей, какие не могут найти подходящую работу в связи:

- с состоянием здоровья;

- с возрастом. Так как многие компании не хотят брать на работу сильно молодых лиц или лиц преклонного возраста;

- с отсутствием соответствующего опыта.

При этом фирмы, которые берут к себе в штат таких работников, получают хорошие льготы от государства.

Общее количество предоставляемых предприятием рабочих мест по квоте, в первую очередь зависит от:

- численности штата;

- размера квоты, который имеет процентное выражение, и зависит от наличия общего числа рабочих мест в организации.

Необходимо знать, что люди с ограниченными физическими возможностями являются единственными, кто может беспрепятственно трудоустроиться по квоте. Так как устройство на работу данной категории населения регламентируется действующими государственными нормативно правовыми документами.

Обязательные листы нулевки

Соцстрах ждет от страхователей 4-ФСС в любом случае — производили они выплаты в отчетном периоде в пользу физлиц или нет. Если в отчет записать нечего, от работодателя потребуется представить заполненный по особым правилам нулевой расчет 4-ФСС.

Его основное отличие от обычного (заполненного данными) расчета — урезанный объем представляемых таблиц.

Если в одном из кварталов, например, в первом у вас были начисления наемным сотрудникам, а в последующие кварталы — нет, отчет до конца года не будет нулевым, т.к. некоторые строки заполняются нарастающим итогом. Эксперты КонсультантПлюс разъяснили нюансы заполнения каждой строки формы 4-ФСС. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Расчет 4-ФСС — 2021 заполняется на бланке, который утв. приказом ФСС от 26.09.2016 № 381 в ред. от 07.06.2017. Скачать его вы можете ниже.

Бланк формы 4-ФСС

Скачать

Минимальный набор листов и таблиц отчета определен в п. 2 приложения № 2 к приказу № 381 — он включает:

- титульный лист;

- 3 таблицы (1 — расчет базы для начисления страхвзносов, 2 — расчет травмовзносов и 5 — результаты оценки условий труда).

Это для 4-ФСС обязательные листы. Оставшиеся таблицы расчета (1.1, 3 и 4) допускается не заполнять — на это указано в п. 2 Порядка оформления 4-ФСС, утв. приказом № 381 (приложение № 2). Поэтому нулевой расчет вы можете формировать без них.

О специфике заполнения ячеек таблиц нулевого расчета расскажем в следующем разделе.

Технология заполнения расчета — как не ошибиться?

Вышеописанный способ заполнения полей характерен только для 4-ФСС. При оформлении, к примеру, расчета по взносам применяется другая схема:

- 12 знакомест поля «ИНН» единого расчета по страховым взносам подлежат заполнению с первых ячеек, и при 10-значном ИНН в последних 2 ячейках проставляются прочерки (например, 8970652349—);

- отсутствующие показатели (количественные и суммовые) заполняются нулями, в остальных случаях пустые ячейки прочеркиваются.

Не перепутайте эти технические особенности оформления разных отчетных форм, иначе могут возникнуть проблемы со своевременной приемкой расчета 4-ФСС специалистами соцстраха. Они могут не принять расчет по формальным основаниям — в связи с несоблюдением установленного законом порядка его заполнения.

Как оформить Таблицу 2 расчета 4-ФСС

Теперь рассмотрим детально заполнение Таблицы 2 4-ФСС.

Важно, что заполнение Таблицы 2 формы 4-ФСС должно происходить на основе записей бухгалтерского учета работодателя-страхователя

| Реквизит Таблицы 2 отчёта 4-ФСС | Что отражать |

| Как заполнить строку 1 Таблицы 2 формы 4-ФСС | Долг по страховым взносам на травматизм на начало расчетного периода. Он должен быть равен строке 19 (долг за страхователем на конец периода) за предыдущий расчетный период, который на протяжении расчетного периода остаётся прежним. |

| Строка 1.1 | Здесь на основании ст. 23 Закона от 24.07.1998 № 125-ФЗ <�Об обязательном соцстраховании от несчастий на производстве и профзаболеваний˃ (далее – Закон № 125-ФЗ):

|

| Как заполнить строку 2 Таблицы 2 4-ФСС | Показывают сумму начисленных взносов с начала расчетного периода согласно установленному тарифу с учетом скидки (надбавки). Эту сумма членят:

|

| Строка 3 | Показывают взносы, начисленные территориальным отделением ФСС согласно актам выездных и камеральных проверок |

| Строка 4 | Расходы, которые ФСС не принял к зачету за прошлые расчетные периоды согласно актам выездных и камеральных проверок |

| Строка 5 | Взносы, которые страхователь начислил за прошлые расчетные периоды к уплате в территориальный ФСС |

| Строка 6 | Суммы, полученные от ФСС на банковский счет в возмещение затрат, превышающих начисленные страховых взносов; |

| Строка 7 | Суммы, перечисленные ФСС на банковский счет в качестве возврата переплаты (излишне взысканных) взносов, зачет переплаты (излишне взысканных) взносов в счет погашения долга по пеням и штрафам, подлежащим взысканию |

| Строка 8 | Носит контрольный характер. Здесь приводят сумму показателей по строкам с 1 по 7. |

| Строка 9 | Долг за ФСС на конец отчетного (расчетного) периода по данным бухучета страхователя |

| Строка 10 | Долг за ФСС на конец отчетного (расчетного) периода от превышения понесённых расходов по обязательному соцстрахованию над взносами к уплате в ФСС |

| Строка 11 | Долг за ФСС на конец отчетного (расчетного) периода от переплаты взносов |

| Строка 12 | Долг за ФСС на начало расчетного периода |

| Строка 13 | Долг за ФСС на начало расчетного периода от превышения понесённых расходов по обязательному соцстрахованию над взносами к уплате в ФСС (на основе бухучета страхователя). Последние на протяжении расчетного периода не меняются. |

| Строка 14 | Долг за ФСС на начало расчетного периода от переплаты взносов |

| Строка 14.1 | Страхователь-правопреемник показывает долг за ФСС, перешедший к нему от реорганизованного лица в порядке преемства прав и обязанностей и/или юрлицо показывает долг за ФСС перед снятой с учета обособкой |

| Как заполнить строку 15 Таблицы 2 4-ФСС | Расходы на травматизм и профзаболевания по нарастающей с начала года с членением:

|

| Строка 16 | Уплаченные взносы на лицевой счет Отделения ФСС, открытый в Федеральном казначействе, с указанием даты и номера платежки |

| Строка 17 | Размер долга по взносам, списанный на основании закона конкретному страхователю или отрасли, а также как безнадёжный долг в силу ч. 1 ст. 26.10 Закона № 125-ФЗ |

| Строка 18 | Эта строка носит контрольный характер. В ней отражают сумму показателей по строкам 12, 14.1 – 17 |

| Строка 19 | Долг за страхователем на конец отчетного (расчетного) периода по данным его бухучета |

| Как заполнить строку 20 Таблицы 2 4-ФСС | Недоимка по взносам (например, из-за повышения тарифа) |

Соблюдайте важное контрольное соотношение при заполнении Таблицы 2 4-ФСС в 2021 году: показатель строки 12 (долг за ФСС на начало периода) должен быть равен строке 9 за предыдущий расчетный период (долг за ФСС на конец периода)