Налог на перевод с карты на карту сбербанка 2020

Содержание:

- Какой налог за перевод денег на карту?

- Доходы, не подлежащие налогообложению НДФЛ (2020 — 2021 гг.)

- Штрафные санкции и риски

- Переводы на карту облагаются налогом, последние новости: банковские карты давно стали частью жизни россиян

- Штраф за неуплаченный НДФЛ

- Услуга перевода денег по номеру мобильного телефона может осложниться

- Кого оштрафуют за переводы с карты на карту с 1 июля?

- Дальше больше…

- Так как же налоговая может отслеживать все денежные переводы на банковские карты?

- Еще ситуации

- Какие переводы облагаются налогом

- В каких случаях не нужно платить НДФЛ?

- Переводы на карту от мамы, подруги, мужа, любовника или соседа

- Кошельки и социальные сети

- Перевод с карты на карту: налоги-2019

- Заключение

Какой налог за перевод денег на карту?

Разобравшись в том, что налога за перевод денег на банковскую карту не предусмотрено, и выяснив, что проверка транзакций – это особая операция, требующая от инспекторов ФНС соблюдения строго закреплённых правил, следует выяснить, кого проверяют чаще всего.

Сотрудники налоговой обычно интересуются:

- индивидуальными предпринимателями;

- руководителями небольшого бизнеса;

- людьми, ранее сдававшими декларацию;

- персонами, о скрытых доходах которых им известно наверняка.

При этом требуется подчеркнуть, что движение финансов по счёту сборами не облагается. Налоговые платежи затрагивают лишь доходы граждан. Размер выплат в каждом случае зависит от типа доходов и некоторых дополнительных факторов.

Доходы, не подлежащие налогообложению НДФЛ (2020 — 2021 гг.)

Компенсация за неиспользованный отпуск не относится к категории доходов, исключенных из перечня для уплаты налогов. Следовательно, данная выплата облагается НДФЛ. Бывший работник получает на руки или банковским переводом сумму, с которой налог уже вычтен.

Важно знать! НДФЛ уплачивается в день выдачи средств. При уходе из компании – это последний рабочий день

Предприятие выполняет функцию налогового агента, перечисляя удержанную сумму. Компенсация отпуска при увольнении облагается НДФЛ 13%.

Компенсация за неиспользованный отпуск облагает НДФЛ, так как приравнивается к стандартным доходам сотрудника, получаемым от работодателя. С нее взимается не только базовый налог в 13%, но и остальные взносы.

Многие трудоустроенные граждане считают, что они платят лишь этот вид сбора в пользу государства, а иные финансирует работодатель.

На самом деле, обозначая заработную плату, руководство сразу просчитывает, сколько на конкретного работника будет выделено денег с учетом всех обязательных отчислений. Помимо подоходного налога с дохода делаются взносы в:

- Пенсионный фонд – будущая пенсия;

- Фонд социального страхования – оплата периодов временной нетрудоспособности;

- Федеральный фонд обязательного медицинского страхования – финансирование ОМС.

Если в отношении заработной платы строго установлено, что перечисление НДФЛ должно быть на следующий день, то в случае с выплатой за отпуск существует два варианта:

- на следующий день после увольнения и передачи денежных средств;

- в конце месяца, когда это делается за все отпуска сотрудников.

В большинстве случаев, бухгалтерия выбирает первый вариант по сроку, так как он позволяет сразу закрыть вопрос с покинувшим работу служащим. С компенсации за неиспользованный отпуск при увольнении взимается НДФЛ, в связи с этим отправки отчета не избежать.

Рассмотрим, как будут выглядеть расчеты суммы НДФЛ с компенсации за неиспользованный отпуск. Допустим, сотруднику перечислена заработная плата в 30 000 рублей за последний отработанный период и выплата за ежегодный отдых:

- 3900 рублей – НДФЛ с зарплаты;

- 650 рублей – НДФЛ с компенсации.

На руки человек получит 30 450 рублей. А бухгалтер заполнит два бланка, так как несмотря на то, что процент налога одинаковый – 13%, виды доходов с которых он исчисляется – разные.

По российскому законодательству, такой доход, как компенсация за отпуск, облагается всеми налогами и сборами. То есть, работодатель обязан сделать вычет из итоговой суммы в пользу государства. Притом речь идет не только об НДФЛ, но и о перечислениях в ПФР, ФСС и так далее.

Единственной ситуацией, когда с данной суммы не взимается 13% налога, является передача денежных средств родственникам погибшего сотрудника. Они получают деньги по праву наследования, а значит, платят иную пошлину. Ее размер определяет степень родства между погибшим и правопреемниками.

При увольнении с работы человек получает расчет, который включает в себя несколько выплат. Одной из них является компенсация за неиспользованный отпуск. Так как данное денежное вознаграждение классифицируется, как иной источник дохода, с нее взимается налог.

Бухгалтерия должна до передачи финансов произвести вычет и направить служащему сумму без него. Пока последние средства за гражданина не будут перечислены в налоговую службу, предприятие является агентом бывшего сотрудника по сборам и взносам.

Резюмируя, облагается ли НДФЛ компенсация отпуска при увольнении, ответ однозначно положительный.

Штрафные санкции и риски

Игнорирование налогового законодательства автоматически ведет к штрафным санкциям. При налогообложении денежных перечислений всегда учитывается целевое назначение отправленных средств. Если присутствует финансовая выгода для получателя, то обязательно взимается НДФЛ. При его неуплате налоговая служба накладывает штраф. В некоторых случаях могут на некоторое время заморозить карточный счет.

Согласно налоговому законодательству (ст. 227 НК) за сокрытие дохода придется оплатить 20% штрафа от суммы недоимки. Если физическое лицо умышленно отказывается от оплаты, штраф увеличится вдвое. Помимо этого, необходимо будет оплатить пени.

Больше всего рискуют попасть под санкции сотрудников ФНС лица, подпадающие под категорию самозанятых. Оказывая различные услуги физическим и юридическим лицам, они получают систематическую прибыль, но при этом не работают по найму и не зарегистрированы как частные предприниматели.

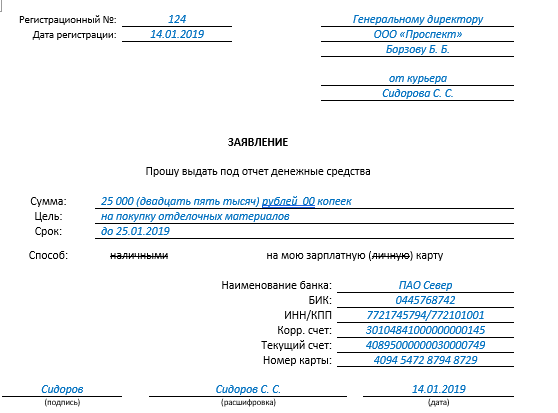

Зная номер р/счета получателя можно отправить деньги в любой банк

Для россиян, работающих на себя, законом предусмотрены легальные способы не платить НДФЛ, в том числе, налог на перевод с карты на карту Сбербанка в качестве вознаграждения за свою работу. Им необходимо зарегистрироваться в статусе самозанятого гражданина. До конца 2020 года для них установлен период налоговых каникул. С 1 января на территории Москвы, Московской, Калужской областях и Республики Татарстан начал действовать специальный налоговый режим для самозанятых. Зарегистрировавшись в этом качестве, граждане выплачивают только НПД:

- 4% — при работе с физлицами;

- 6% — с юрлицами.

Вся отчетность для ФНС будет осуществляться дистанционно через мобильное приложение «Мой налог». Его нужно будет установить на смартфон, а затем привязать к приложению свою банковскую карточку, на которую будут зачисляться заработанные деньги и списываться проценты за поступления. В случае неуплаты НПД самозанятого ждет штраф в размере 20-100%. Но наказывать за неуплату НПД начнут только с 2020 года.

Переводы на карту облагаются налогом, последние новости: банковские карты давно стали частью жизни россиян

Практически все люди в наше время знают, как нужно работать с картами банков, но не все в курсе, что денежные переводы облагаются налогом. Так, по закону, налогооблагаемым доходом считается выгода человека, что приобретенная в денежной или натуральной форме.

Сейчас нам интересен налог на перевод денежных средств. Мы можем перечислять или получать средства родственникам, посторонним людям при оплате какой-то услуги или покупки, организациям.

НДФЛ зависит от того, кто и за что переводит средства. Кроме того, налог платит тот, которому отправили деньги, а не отправитель. Агентами по НДФЛ могут являться лишь организации и ИП. Если таковы переводят средства физическому лицу, они должны сами удержать налог и уплатить его.

Если вам на карту перечислили деньги ваши папа или мама, в данном случае налог не уплачивается. Можно также же переживать за отправку средств братьям, сестрам или мужем и женой. Однако и тут есть некоторые исключения. Налог взымается в том случае, если деньги перечислены между родственниками являются результатом какой-то трудовой деятельности.

Например, сын открывает свое собственное предприятие и приглашает на работу свою маму экономистом, передает портал Therussiantimes. В данном случае сын выступает в роли начальника, а мама является его подчиненной, поэтому руководитель должен заплатить налог за своего сотрудника. Оплата за такие услуги составляет ставку в тринадцать процентов.

А вот презенты от родственников, даже такие, как квартира или автомобиль, НДФЛ не облагаются. Если вдруг тетя решила добавить единственному племяннику на машину, скажем, сто или двести тысяч, и перекинула на его карту, не нужно платить тринадцать процентов налога. Хотя эти деньги нужно вписать в декларацию с объяснениями.

Штраф за неуплаченный НДФЛ

Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации.

Неуплата НДФЛ, отягощенная неподачей декларации 3-НДФЛ, приводит к взысканию штрафа в размере 20% от суммы неуплаченного налога (п. 1 ст. 122 НК РФ).

Если же представители налоговой докажут, что вы умышленный неплательщик, то штраф станет двойным — до 40 % от суммы недоимки. Причем одним штрафом вы не ограничитесь, выставят также пени, опираясь на статью 75 НК РФ.

Стоит знать, что существует простой и прозрачный путь избавить себя (или почти избавить) от налогов за доходы, поступающие на карту. Мы говорим о том, чтобы зарегистрироваться в качестве самозанятого гражданина. И пока в ходу налоговые каникулы, обещают, что они продлятся до конца 2020 года, вы свободны от налогов. Правда в ряде регионов сейчас введен налог на самозанятых, но, его размер всего 4%, что, согласитесь, гораздо комфортнее, чем 13% НДФЛ.

Как налоговая узнает, что вы уходите от налогов

Встает вполне резонный вопрос: как налоговой удается узнать, что мы что-то получаем и не платим при этом налогов? – Очень просто – от банков, которые по запросу налоговой сообщают той — открыли мы или закрыли счета или вклады, изменились ли их реквизиты…

Соответственно, если сотрудник налоговой обратит внимание, что в прошлом году вы приобрели машину, но не задекларировали никаких доходов, у него возникнет подозрение и он запросит у вашего банка выписку по счету. Проблемы могут возникнуть совершенно неожиданно

Представьте ситуацию – вы продали на «Авито» домашний кинотеатр, ваш покупатель попользовался им какое то время и также его продал. Но после продажи он задекларировал доход от продажи и приложил квитанцию о переводе на вашу 70 тысяч рублей, чтобы получить имущественный вычет. Таким образом в налоговую поступила информация о том, что в прошлом году в результате продажи кинотеатра вы получили 70 тысяч рублей, а налог не заплатили

Проблемы могут возникнуть совершенно неожиданно. Представьте ситуацию – вы продали на «Авито» домашний кинотеатр, ваш покупатель попользовался им какое то время и также его продал. Но после продажи он задекларировал доход от продажи и приложил квитанцию о переводе на вашу 70 тысяч рублей, чтобы получить имущественный вычет. Таким образом в налоговую поступила информация о том, что в прошлом году в результате продажи кинотеатра вы получили 70 тысяч рублей, а налог не заплатили.

В случае если вы сдаете квартиру и не платите налоги, велика вероятность, что «добрые» соседи могут сообщить налоговикам о ваших тщательно скрываемых доходах.

Соседи могу заявить на вас в налоговую. Например, вы сдавали квартиру шумным арендаторам и поругались с соседями. А они сообщили в налоговую, что вы скрываете доходы и не платите налоги.

Одним словом, вариантов много, и чтобы не попадать в неприятные истории, лучше честно соблюдать закон.

А вот если вы получаете на карту переводы, которые не являются доходами, делать вам ничего не нужно. Доказывать, что закон нарушен должна налоговая, а не вы оправдываться, что не нарушали его.

Знайте, налоговая не вправе просто так получить выписку из вашего банка и, заметив какое-либо денежное поступление, начислить вам налог. Сперва ей нужно доказать, что данное поступление является для вас доходом.

В случаях, когда вы не уверены – должны ли вы подавать декларацию и уплачивать НДФЛ, направьте свои сомнения в виде запроса в свою инспекцию.

Услуга перевода денег по номеру мобильного телефона может осложниться

Услуга перевода денег по номеру мобильного телефона пользуется популярностью у клиентов банков, но теперь может осложниться. Так кому нововведение будет на руку, а кому влетит в копеечку?

Ответ на этот вопрос можно найти в проекте изменений в положение «О правилах осуществления перевода денежных средств», которые ЦБ разместил для общественного обсуждения на портале правовых актов. Данный документ предполагает возможность запрашивать разрешение на операцию, если при переводе используется «идентификатор, позволяющий установить номер банковского счета», чаще всего это номер мобильного телефона, к которому привязана банковская карточка.

В Центробанке разъяснили, что такие поправки предотвратят несанкционированные переводы денег, из-за которых у получателей могут быть проблемы

Нетрудно предположить, что особенно актуально такое нововведение будет для чиновников: подтверждение поступлений на их счет защитит их от «подстав» и случайно переведенных денег, которые могут привлечь внимание правоохранительных органов и быть расценены как взятки. Номер мобильного телефона госслужащего узнать проще, чем банковские реквизиты его счета, этим и могут пользоваться провокаторы

В положении «О правилах осуществления перевода денежных средств» не поясняется, каким именно образом банки будут получать подтверждение. Вероятно, в качестве доказательств будут рассматриваться смс-сообщения. Но эта услуга операторов мобильной связи стоит денег, от 40 копеек за штуку. При умножении на количество транзакций в день, расходы банков превратятся в многомиллионные суммы, которые они переложат на плечи клиентов.

По мнению директора Банковского института ВШЭ Василия Солодкова, основная цель такой инициативы — создать для чиновников инструмент защиты от провокаций и еще больше зарегулировать рынок денежных переводов, чтобы контролировать утечку денег в офшоры, финансирование оппозиции и вычислять неплательщиков подоходного налога.

Таким образом, по мнению эксперта, государство само себя загоняет в дебри регулирования, регулировать переводы небольших сумм, которыми пользуются обычные клиенты, явно избыточная мера. Василий Солодков предупреждает, что при ужесточении регуляторного контроля незаконные операции с финансами перейдут в сферу безналичных расчетов.

Заметим, что ранее государство уже предлагало меры для борьбы с безналом. Например, запрет покупок на крупные суммы наличными.

Стоит также обратить внимание на то, что инициатива ЦБ о подтверждении транзакций получателем напрямую связана с еще одним нововведением, дающим право налоговой службе отслеживать все поступления на банковские счета физических лиц с 1 июля 2018 года. Новые поправки в Налоговый кодекс могут быть обращены против, в частности, неплательщиков подоходного налога

Теперь все поступления на счет или карту физлица, которые налоговая посчитала доходом, она будет облагать налогом, а перед этим взыщет штраф за неуплату налога в размере 20% от его суммы

Новые поправки в Налоговый кодекс могут быть обращены против, в частности, неплательщиков подоходного налога. Теперь все поступления на счет или карту физлица, которые налоговая посчитала доходом, она будет облагать налогом, а перед этим взыщет штраф за неуплату налога в размере 20% от его суммы.

Так вот, чтобы доказать, что полученные деньги — не доход, а возврат долга от знакомого, придется подготовить специальный отчетный документ для налоговой. Под прицелом налоговиков, в первую очередь, окажутся самозанятые граждане, а также те, кто сдает квартиру в аренду и получает оплату на карту: регулярными переводами ФНС обязательно заинтересуется, причем сумма переводов не будет иметь значения.

Кого оштрафуют за переводы с карты на карту с 1 июля?

ЧИТАЙТЕ ПО ТЕМЕ:

Налоговая имеет возможность проверять переводы с карту на карты еще с 2013 года. Более агрессивная политика и участившиеся запросы — лишь результат действий налоговой службы, которая взялась за мелких предпринимателей, фрилансеров и финансово ограниченных граждан (банкротов, безработных и патологических должников).

На Западе у самозанятых граждан есть строгие обязательства по уплате налогов и, в случае их невыполнения, налоговые службы крепко за них берутся. В России уплата налогов самостоятельно это большая редкость: за нас налоги платят работодатели, а в случае крупных сделок с жильем или автомобилями, всем известны методы по снижению или полному отказу от обязательств в уплате налогов.

Однако теперь и наше государство ужесточает контроль и в зоне риска оказываются все, кто принимает оплату на карту. Рядовых граждан это не должно коснуться, но механизм проверок несовершенен и можно ожидать наказания за практически любой перевод между физическими лицами.

Ещё одним важным аспектом нововведений является отправка деталей платежа со стороны банков в налоговую. Этот механизм серьезно упростили и налоговая теперь будет анализировать любые интересующие её переводы.

Чтобы было понятно, разберем простую ситуацию: друг одалживал наличные средства для покупки автомобиля и возвращает их переводом на карту. Сумма существенная — 200 000 рублей. В этом случае налоговая заинтересуется переводом и это будет даже логично.

Может возникнуть и такой случай, когда вы, допустим, отправляетесь к другу на дачу, заранее договорились о покупках и вы закупаетесь в «Ашане» на всю компанию. После друзья скидываются вам в равной доле «по чеку». Тоже распространенная практика. Но! Если кто-то из друзей напишет в сообщение к переводу «За покупку шашлыка» или, тем более «Оплата за вино и мясо», то для налоговой эти переводы — плата за товар, которая должна облагаться налогами.

Третий случай, совсем очевидный: вы через знакомых нашли мастера, который взялся поменять окна у вас на балконе. По окончанию работ, оставшуюся стоимость вы переводите мастеру на карту с пометкой «За новые окна». В этом случае мастер должен учесть ваш платеж и заплатить налоги.

Дальше больше…

Разбираться с банковскими картами, переводами и оплатами лучше, обращаясь к налоговикам. Итак, что говорят сотрудники ФНС:

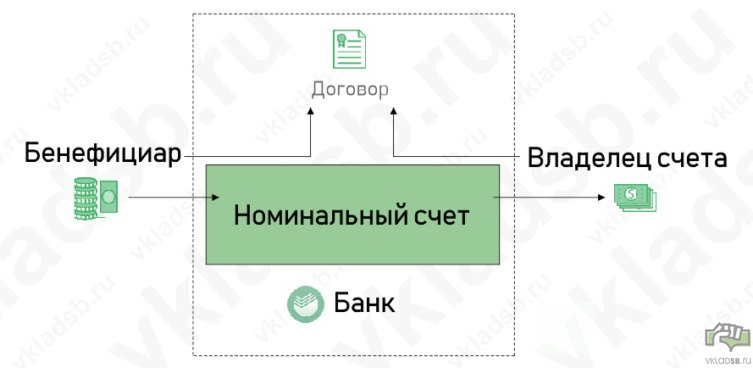

- ИП переводит денежные средства от ведения бизнеса с расчетного счета в банке предпринимателя на личный счет (карту). В Законодательстве РФ по налогам и сборам нет запрета на использование личной банковской карты для получения вознаграждения за услуги, товары. Можно не только получить средства, но и обналичить их, внести на расчетный счет в банке. Обязанность оповещения налоговой службы лежит на банковских сотрудниках. Они должны сообщать как о передвижениях средств на счете ИП, так и на личном счете гражданина. Предприниматель не обязан сообщать об использовании счета, открытого как для физического лица. Получается, что открытие счета – информация, о которой налоговики узнают в любом случае, а при необходимости смогут запросить передвижение денег на любом счете, как на рабочем, так и личном. При этом налоговые сборы при переводе средств со счета ИП на личную карту не требуются. Правила касаются средств, оставшихся после уплаты всех налогов ИП.

- Если работник переводит средства на карту коллеги в качестве подарка, родственники отправляют переводы как помощь. Суммы не признаются источником доходов. Деньги от членов семьи, близких родственников не являются объектом налогообложения (Семейный Кодекс РФ). Также не облагаются налогами подарки от граждан. В НК РФ сказано: перевод от одного физического лица другому безвозмездно вне зависимости от суммы не облагается НДФЛ.

- Уплата аренды переводом на карту физическому лицу. Придется платить. По мнению ФНС такие доходы признаются как оплата товаров, услуг, выплаты по договорам гражданско-правового характера. Поэтому переводы с карты на карту за арендованные объекты подлежат налогообложению в размере 20%.

- Доходы, освобожденные от ФНС. Запросить сведения о передвижении средств сотрудники ФНС могут при проведении проверки в отношении гражданина. Например, если россиянин купил недвижимость, оформил вычет за покупку, но при этом справки НДФЛ-2 показывают минимальный доход. Возникает вопрос: откуда средства? Проверка будет проводиться по всем счетам, картам, в том числе электронным кошелькам гражданина. Запросы от ФНС могут поступать и вне проверочных действий, достаточно подозрений о ведении бизнес-деятельности, чтобы запросить разрешение и проверить гражданина. А вот что касается доходов, не облагаемых налогами, то их два: поступления от родственников и безвозмездные подарки. Чтобы не получилось неприятности, в «назначении платежа» лучше указывать цель: «подарки, дарение, маме от папы» и прочее. Если возвращаете долг, пишите «заем/возврат займа». Все остальные доходы, в том числе за услуги любого рода, могут стать причиной проверки всех счетов гражданина. При выявлении доходов от деятельности, ФНС начислит сумму налога к выплате, приплюсует штрафы и пени.

- Как открыть расчетный счет ИП, чтобы не выплачивать лишних налогов? Тут все дело в выборе банковской организации. Следует внимательно просмотреть тарифы за обслуживание, чтобы не платить за лишние операции. Надежность банка – непременное условие, чтобы не оказаться с арестованными средствами в случае отзыва банковской лицензии. Лимиты на снятие средств – еще один пункт, важный для любого предпринимателя. А вот ФНС в обязательном порядке заинтересуются ИП, если регулярно переводить или получать крупные суммы (в том числе на личную карту, карты других физлиц), переводить деньги подозрительным клиентам или делать большие поступления наличкой.

Так как же налоговая может отслеживать все денежные переводы на банковские карты?

Как такового прямого доступа к вашим банковским картам, в частности поступления денежных средств и их расход, у налоговой инспекции нет, поскольку согласно нормам действующего российского законодательства Федеральная налоговая служба не имеет права по собственному желанию проверять ваши банковские счета. Однако здесь есть одно исключение – суммы свыше 600 000 рублей. О внезапном появлении на вашем счете денежных средств, превышающих эту сумму, банк обязан сообщить в Росфинмониторинг, который, в свою очередь, попросит объяснить происхождение этих денег.

Так что же тогда известно Федеральной налоговой службе о счетах физических лиц? На начальном этапе у них достаточно мало информации. В Налоговом кодексе РФ есть пункт 1.1 статьи 86, который действует с 01.09.2016 года. В соответствии с требованиями указанного пункта на банк возложена обязанность в течение трех дней передать в Налоговую службу сведения об открытии или закрытии вами счета/вклада/депозита. О сумме счета банк не сообщает, однако информация о том, что у вас появились денежные средства, становится известной налоговикам.

Существуют ли случаи, когда Федеральная налоговая служба может затребовать полную информацию по транзакциям ваших счетов? Такое возможно, однако на это должны быть веские основания. К примеру, есть основания полагать, что у вас есть незадекларированные доходы. Скажем, вы приобрели квартиру стоимостью 5 000 000 рублей, получая ежемесячную заработную плату в размере 25 000 рублей. Такие операции легко отслеживаются по налоговой декларации. И в случае, если подозрения будут доказаны – в отношении вас назначается налоговая проверка и в рамках ее проведения банк обязан предоставить всю информацию о ваших финансовых операциях. Сюда относятся:

- сведения о наличии у вас счетов, вкладов, депозитов и денежные остатки по ним;

- информация по приходным и расходным операциям;

- сведения о наличии у вас электронных кошельков и выписки по операциям.

Возможны ли изменения в действующем законодательстве? В целом да, это возможно. Так, например, 28.06.2018 года Федеральная налоговая служба направила письмо в Министерство финансов, на которое последовала бурная реакция со стороны СМИ и пользователей социальных сетей. В частности, Служба просила «распространить полномочия налоговых органов по истребованию информации по счетам физических лиц, открытых в банках, вне рамок налоговой проверки». Если объяснить это доступным простому гражданину языком, то Налоговая служба хочет иметь беспрепятственный доступ к вашим приходно-расходным операциям по картам в любое время по первому требованию. В случае внесения таких поправок в действующее законодательство информация по банковским переводам будет собираться автоматически. Иными словами, Федеральная налоговая служба, загрузив в специальную программу данные о транзакциях, нажав несколько клавиш, вычислит неплательщиков.

Еще ситуации

Под подозрение могут попасть граждане, которые вследствие своего рода деятельности самостоятельно уплачивают отчисления, заполняют декларацию.

Есть мнение, что ФНС получает сведения от иммиграционной службы регистрации граждан ближнего зарубежья. Это теория, официального подтверждения она не нашла. Так вот, якобы на основании полученной информации могут осуществляться проверки о сдаче недвижимости (неофициальной) и уклонении от налогов с дохода, полученного от сдачи квартиры.

В принципе, в такую теорию верится слабо, поскольку много «слабых» мест. Но случаи все равно бывают: соседи могут пожаловаться в полицию, и та придет с проверкой.

Когда еще налоговая служба может инициировать проверку:

- Когда фрилансер заключает договор с клиентом, необходимо внимательно читать все пункты договора. Часто в гражданско-правовых договорах и др. контрактах указано, кто отчитывается перед ФНС, каким способом.

- Правительство РФ запустило пробный проект по налоговым каникулам и регистрации самозанятых людей в определенных регионах РФ. Не надо платить налоги, если человек добровольно зарегистрировался в Налоговой инспекции. Что до остальных, то проверки будут, наверное, лет так через 5.

Какие переводы облагаются налогом

Непосредственно за перевод с карты на карту Сбербанк брать налог не будет. Он не является фискальной службой и не имеет соответствующих полномочий. Однако если поступившие деньги – это доход налогоплательщика, то надо заплатить налоги.

Перечислять налоговые платежи требуется не с каждого зачисления на счет в Сбербанке (другом банке). Налогоплательщику надо позаботиться об уплате налогов, если ему поступил перевод по следующим основаниям:

- за проданные товары или предоставленные услуги;

- за аренду недвижимости, автомобиля или другого имущества;

- вознаграждение за работу (в определенных случаях);

- денежный приз.

Написано или нет в комментарии к переводу внутри Сбербанка или иных банков соответствующее основание, особенной роли не играет. Важен именно факт, за что человек получил деньги.

Оплата товаров и услуг

Многие люди продают различные товары по объявлениям или оказывают услуги. При единичном зачислении небольшой суммы, например, за проданный старый шкаф, обычно отчитываться и платить налоги не придется. На приобретение этой вещи человек тратил деньги и у него, скорее всего, никакого дохода не возникло.

Иная ситуация с регулярным оказанием услуг, продажей товаров. В этом случае человек зарабатывает и должен платить налоги. Стандартная ставка НДФЛ составляет 13%.

Если переводы за товары, услуги поступают регулярно, то часто выгоднее зарегистрировать ИП и воспользоваться одним из специальных налоговых режимов.

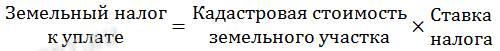

Одним из популярных способов получения дополнительного дохода у россиян является сдача в аренду недвижимости. В этом случае также надо платить НДФЛ по ставке 13%. При проживании в ряде регионов также можно воспользоваться возможностью перейти на уплату НПД.

Финансовая помощь от близких и подарки

Переводы с карты на карту Сбербанка часто используются для оказания финансовой поддержки родственникам. В этом случае обязанности платить налоги не возникает. Аналогично ситуация обстоит и с подарками, полученными от близких людей. Независимо от полученной суммы от родственника налоговые отчисления с нее делать не надо.

Если подарок получен от третьего лица (например, работодателя), то платить НДФЛ не надо при условии, что сумма всех таких подарков за год не превышает 4000 р. В остальных случаях налоговые резиденты РФ платят НДФЛ по ставке 13% с подаренной суммы за вычетом 4000 р.

Возврат долгов и компенсации

Если друг или знакомый рассчитался за оплаченный обед или вернул долг, который был предоставлен без процентов, то никакого дохода у налогоплательщика не возникает. Ему не надо отчитываться о таком переводе или осуществлять с него налоговые платежи.

При выдаче денег (имущества) в долг под проценты уже появляется доход. В этом случае надо отчитаться и заплатить НДФЛ по ставке 13%.

Зарплата, пенсия, стипендия

Зарплата – основной вид доходов российских жителей, ее могут также зачислять на карту Сбербанка или другого банка. С нее подлежит уплате НДФЛ по ставке 13%, налог удерживает работодатель. Пенсии, стипендии хоть и являются доходом, но не облагаются НДФЛ. Не надо вносить налоговые платежи и при получении различных пособий, других социальных выплат от государства.

В каких случаях не нужно платить НДФЛ?

Налоговый кодекс содержит большой список доходов, с которых не нужно платить налог

И неважно, в какой форме такой доход получен: в виде перевода на карту, как подарок или наличными.. В том числе налогом не облагаются:

В том числе налогом не облагаются:

-

стипендии и пособия;

-

суточные в пределах лимита;

-

алименты;

-

благотворительная помощь;

-

доходы от продажи овощей со своего огорода;

-

деньги и имущество по наследству;

-

возмещенные судебные расходы;

-

господдержка ипотечников;

-

вознаграждение репетиторов, сиделок и помощников по хозяйству.

Не облагаются налогом переводы на карту, которые не связаны с получением дохода. Например, если коллеги перевели деньги кому-то одному, чтобы купить общий подарок на юбилей начальника отдела. Или бабушка отправила перевод ко дню рождения внука. Или один друг взял у другого в долг наличными, а потом вернул на карту.

С одной стороны, подарки от ИП и организаций облагаются налогом, если стоят дороже 4 тысяч рублей. А с другой, если это подарок от работодателя связан с рождением ребенка, то лимит 50 тысяч. Обычно в таких случаях налог рассчитывают дарители: сами его удерживают и отчитываются.

Имейте в виду, что подарки от физических лиц облагаются налогом, только если это недвижимость, машина или акции дороже 4 тысяч рублей. И если дарит их не близкий родственник.

В том случае, если папа подарил дочери квартиру, а сыну — машину, дети не будут платить НДФЛ. Но если папа подарит квартиру своей двоюродной племяннице, то налог ей заплатить придется.

В целом, важно не злоупотреблять переводами с карту на карту, не привлекать внимание банков крупными суммами, а также не вести предпринимательскую деятельность не оформляя контрольно-кассовую технику и заменяя ее картой. А вот «дружеские» переводы, займы или переводы близким родственникам вряд ли заинтересуют банк, и все разговоры о блокировке карты при переводе 200 рублей являются, скорее, ажиотажными выдумками

Переводы на карту от мамы, подруги, мужа, любовника или соседа

Все пользователи банковских карт ежедневно пересылают друг другу разные суммы денег. Собирают на день рождения коллеге, на выпускной в школе, возвращают долг за поход в ресторан или кино, переводят помощь родителям-пенсионерам – ситуаций множество. Это удобно, мы давно привыкли к картам и вовсю ими пользуемся.

Никаких налогов с таких переводов платить не надо. НЕ НАДО! ФНС РФ в письме от 27.06.2018 N БС-3-11/4252@ прямо заявила, что перевод денежных средств со счета одного физического лица безвозмездно на счет другого физлица не облагается НДФЛ вне зависимости от суммы такого перевода.

Кошельки и социальные сети

В социальной сети «Вконтакте» можно с MasterCard и Maestro, комиссия на другие суммы – 0,6% + 20 рублей. У переводов с Visa и «Мир» комиссия 0,75%, минимум 35 рублей. На кошелёк VK Pay переводы бесплатные.

Платёжные системы не берут плату за переводы между своими электронными кошельками. Поэтому можно свободно отправлять деньги с «Яндекс.Деньги» или WebMoney на электронный кошелёк получателя.

Но иногда сэкономить не получится. Например, при почтовом или банковском переводе наличных. В этом случае оператор всегда взимает плату.

Пользуйтесь разными финансовыми инструментами, не только переводом с карты на карту. Можно отправить деньги на электронный кошелёк. Главное – не бойтесь читать документы, интересоваться комиссиями и сравнивать стоимость различных способов перевода.

Перевод с карты на карту: налоги-2019

Для того, чтобы у человека возникла обязанность уплатить НДФЛ, он, во-первых, должен получить доход. А во-вторых, этот доход должен подлежать налогообложению (не быть освобожденным от налога). Если эти условия не выполняются, ни о какой налоговой обязанности речи быть не может.

Как узнать, облагается ли перевод налогом? Посмотреть в Налоговом кодексе.

Подробнее см. «Налоговый резидент РФ – это …».

Если вы убедились, что ваш случай под налог не подпадает, можете смело принимать деньги на карту и за доначисления не беспокоиться. На вашей стороне закон. А что по этому поводу говорят чиновники, расскажем далее. Ведь именно их заявления обычно берутся в основу пугающих народ заголовков.

Заключение

В связи с возникшими слухами большинство клиентов Сбербанка интересует вопрос: «Как избежать налога на перевод с карты на карту?» Самый простой способ избежать претензий налоговиков – внимательно отнестись к указанию назначения платежа. Сопровождайте транзакции комментариями типа «возврат долга», «в подарок». Это будет демонстрацией того, что данный платеж не относится к категории «получение прибыли». Если на карточный счет систематически перечисляются деньги в качестве оплаты за проделанную работу или предоставленные услуги, то держателю карточки необходимо отчитываться за полученные средства в органы ФНС или оформить статус «самозанятого».