Какой минимальный налог платят при усн?

Содержание:

- Что это такое

- Как уменьшать налоговые платежи на УСН ИП с работниками

- Порядок исчисления минимального налога

- Особенности работы

- В какие сроки необходимо оплатить

- Как отразить минимальный налог в декларации

- Особенности «Д-Р»

- Как уменьшить налог на УСН для ИП без работников

- Финансовые показатели для расчета налога доходы минус расходы

- Как минимальный налог указывается в декларации

- Коротко о налоговом режиме

Что это такое

Система налогообложения, при которой все полагающиеся платежи в бюджет сводятся к исчислению всего одного, считается упрощенной. К примеру, УСН «Доходы» («Д») позволяет не перечислять в некоторых случаях такие виды налогов:

Система налогообложения, при которой все полагающиеся платежи в бюджет сводятся к исчислению всего одного, считается упрощенной. К примеру, УСН «Доходы» («Д») позволяет не перечислять в некоторых случаях такие виды налогов:

- на доходы физических лиц (НДФЛ);

- на прибыль;

- на добавленную стоимость (НДС);

- на имущество.

Внимание: фактически все указанные виды платежей заменяются единым налогом. То есть упрощенная системы позволяет уменьшить количество бухгалтерских операций

Кто может использовать

Упрощенная система придумана для небольших предприятий и индивидуальных предпринимателей (ИП). В 2017 году субъекты экономической деятельности должны подпадать под такие критерии:

Упрощенная система придумана для небольших предприятий и индивидуальных предпринимателей (ИП). В 2017 году субъекты экономической деятельности должны подпадать под такие критерии:

- доходность за отчетный период ограничена суммой в 213 750 000 руб.;

- численность наемных работников не может превышать 100 человек, включая руководителя;

- уставной фонд ограничен 150 млн руб.;

- процентное соотношение для участия других организаций 4:1 (не должно превышать 25%).

Внимание: в 2018 году повышается лимит доходов, позволяющий использовать упрощенную методику

Виды налогообложения

Данная система предполагает, что субъект предпринимательской деятельности самостоятельно выберет, с какой базы станет отчислять налоги:

Данная система предполагает, что субъект предпринимательской деятельности самостоятельно выберет, с какой базы станет отчислять налоги:

- по методике «Д» взимается 6% с общих поступлений;

- по «Д-Р» исчисляется чистая прибыль, с которой взимается 15%.

Для сведения: местные власти имеют право устанавливать преференции для предпринимателей, уменьшая налоги на 1 и 5% соответственно.

Методику могут применять предприятия и ИП, занимающиеся любыми видами деятельности, за исключением:

- банковской;

- страховой;

- вложением пенсионных денег;

- инвестиционной;

- другими, указанными в пункте 3 статьи 346.12 Налогового кодекса РФ.

Скачать для просмотра и печати:

Как уменьшать налоговые платежи на УСН ИП с работниками

Если предприниматель нанимает работников, то авансовые платежи и сам налог можно уменьшить на сумму взносов, но не более, чем на 50%. При этом разрешено учитывать взносы, уплаченные не только за себя, но и за работников.

В общем случае ставка страховых взносов за работника составляет 30% от зарплаты и других платежей:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Кроме того, надо уплатить взносы в ФСС, тариф которых, в зависимости от класса профессионального риска вида деятельности ИП, составляет от 0,2% до 8,5%.

Обратите внимание: с апреля 2020 года работодатели, которые признаются субъектами МСП, платят за работников взносы по сниженным тарифам, если выплаты превышают МРОТ.

✐ Пример ▼

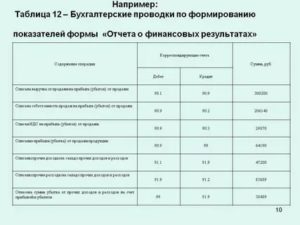

За 2021 год ИП с работником заработал 1 780 450 рублей. Отразим получение доходов и уплаты взносов за себя и за работника в этой таблице.

|

Отчётный (налоговый) период |

Доход нарастающим итогом |

Уплаченные взносы нарастающим итогом |

|---|---|---|

|

Первый квартал |

335 000 |

18 000 |

|

Полугодие |

820 200 |

36 000 |

|

Девять месяцев |

1 340 250 |

54 000 |

|

Календарный год |

1 780 450 |

78 790 |

Рассчитанный налог с учётом авансовых платежей в этом примере составит 1 780 450 * 6% = 106 827 рублей, а взносов за ИП и за работника уплачено на сумму 78 790. С учётом ограничения в 50% рассчитанный налог можно уменьшить только до (106 827/2) 53413,5 рублей, хотя уплаченные взносы больше этой суммы. Как видим, финансовая нагрузка ИП-работодателя на УСН выше не только за счёт взносов за работников, но и из-за ограничения налоговой льготы.

Если у вас еще остались вопросы или вы хотите получить совет от профессионала, мы можем предложить бесплатную консультацию по налогообложению от 1С:

Порядок исчисления минимального налога

Положение о минимальном налоге (МН) вступает в действие, если расчет обычным путем дает результат ниже 1% от выручки. Сюда, естественно, относятся и случаи, когда расчет налоговой базы дал нулевой или отрицательный результат.

Важно! Сумма минимального налога при УСН уплачивается только по итогам года. Если убыток или незначительная прибыль были получены по итогам отчетных периодов, то исчисление налога производится в обычном порядке

Если, например, расходы бизнесмена за 6 или 9 месяцев превысят его доходы, то авансовые платежи в бюджет перечислять не нужно. Возможна ситуация, когда прибыль получена, но расчетный размер упрощенного налога за промежуточный период не превышает 1% от выручки. В этом случае следует перечислить авансовый платеж исходя из фактической разницы между доходами и расходами.

Затем, если по итогам года доходность осталась низкой, ранее уплаченные авансовые платежи можно вычесть из итогового МН. Если авансов в течение года было уплачено больше, чем итоговая сумма налога, то МН платить не нужно. Это установлено п. 5.10 Порядка заполнения декларации по УСН (приказ ФНС России от 26.02.2016 № ММВ-7-3/99@).

Исключением является ситуация, когда бизнесмен теряет право на использование УСН в течение года (например, в связи с превышением лимита по выручке). В этом случае он считается работающим на общей налоговой системе с первого дня квартала, в котором был перейден барьер.

Тогда предыдущий отчетный период приравнивается к налоговому и расчет по нему происходит аналогично расчету за год в обычной ситуации. В том числе при наличии оснований за этот период нужно уплатить и МН (письмо Минфина РФ от 08.06.2005 № 03-03-02-04/1-138).

Особенности работы

При первичной регистрации ИП или ООО налоговый орган автоматически регистрирует предпринимателя по общей системе налогообложения. Начинающему бизнесмену следует заранее продумать, по какому из режимов лучше взаимодействовать с государством, иначе налоги и другие выплаты могут весомо сказаться на целесообразности предприятия в целом.

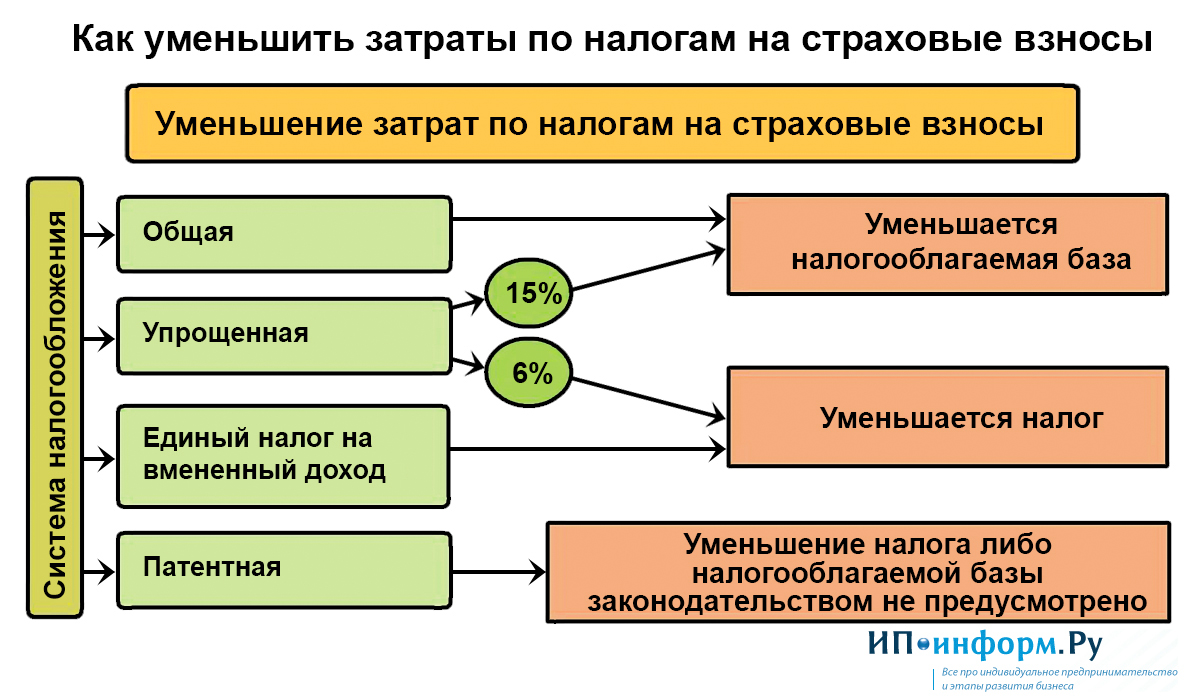

В РФ работает несколько систем налогообложения:

- Общий режим – один из самых распространенных и сложных в плане расчетов и ведения отчетности. Этот тот самый режим, который предусматривает выплату налога на добавленную стоимость.

- Налоги на некоторые виды деятельности или ЕНВД – режим подразумевает ставку 15%.

- Специальный налоговый режим по ведению с/х деятельности.

- Упрощенная система налогообложения, которая предлагает два объекта – «Доходы» и «Доход минус расходы».

Также существует патентная система, но она относится только к форме ИП.

Вне всякого сомнения, для бизнесмена интересен режим УСН, который имеет ряд преимуществ относительно уменьшения налоговой нагрузки и ведения отчетности. Эта система подразделяется на два объекта:

- «Доходы».

- «Доходы за вычетом расходов».

Каждый объект облагается дифференцированной ставкой – 6% и 15%. Они, в свою очередь, могут варьироваться в зависимости от региональных законов. Регионы имеют право уменьшать процент налога в меньшую сторону для привлечения инвестиций.

В результате объект «Доходы» может иметь ставку от 1% до 6%, а объект «Доходы — расходы» — от 5% до 15%. Такое положение привлекает начинающих предпринимателей, а также инвесторов. При переходе на УСН бизнесмен освобождается от уплаты налога для физ. лиц, на имущество, на добавленную стоимость, а также на прибыль.

Помимо налоговой нагрузки предпринимателю приходится выплачивать страховые взносы – в ПФР, ФФОМС, ФСС. Это внебюджетные выплаты, они вычитаются из общего дохода предприятия и не облагаются налогом при любой форме – «Доход» или «Доход за вычетом утвержденных расходов». Для того чтобы перейти на упрощенную систему налогообложения, предпринимателю необходимо уведомить об этом налоговый орган до 31 декабря текущего года.

Если регистрация ИП или ООО только планируется, следует подать уведомление о постановке на «упрощенку» вместе с основным пакетом документов, иначе предприятие будет работать по общей системе. Менять режим налогообложения можно только раз в год, то же самое касается перехода от одного объекта к другому.

Условия перехода

Для введения в работу УСН предпринимателю необходимо соответствовать некоторым требованиям. Если организация им не отвечает, этот режим автоматически снимается. К условиям для перехода относят:

- Максимальный доход предприятия за отчетный период не должен превышать 150 000 000 рублей.

- Штат организации не должен превышать 100 человек.

- Оценка основных средств организации не превышает 150 млн. рублей.

- Долевое участие других юридических лиц не должно превышать 25%.

Если организация уже работает на упрощенной системе налогообложения, то для сохранения права на УСН ей необходимо не превышать общий максимальный доход. Сумма не будет умножаться на индекс потребительских цен, который равен 1,329.

С 2017 года применение индекса приостановлено (до 2020 года). Новое положение значительно упростило работу ИП или ООО. Помимо общих требований и условий для перехода на УСН существуют и другие нюансы, которые также необходимо учитывать, например, деятельность предприятия.

Кому нельзя применять

- предприятия и организации, ведущие банковскую, страховую или любую другую финансовую деятельность;

- филиалы;

- бюджетные предприятия, государственные организации;

- предприятия, деятельность которых связана с азартными играми;

- организации, осуществляющие нотариальную, адвокатскую деятельность;

- производства подакцизных товаров.

Периоды отчетности

Отчетность по упрощенной системе сдается один раз в год, но помимо декларации предприниматель обязан производить авансовые платежи в течение всего года. К отчетным периодам относят:

- Квартал с января по март – первый авансовый платеж.

- Период с января по июнь – второй авансовый платеж.

- Третий период отчетности с января по сентябрь – за 9 месяцев.

- Годовой отчет с заполнением декларации сдают до 31 марта следующего года, дата актуальна для предприятий. До 30 апреля отчет сдается индивидуальными предпринимателями. Задержка выплат и годового отчета облагается пени и штрафами.

Эта система относится и к режиму «Доход», и к режиму «Доходы за вычетом расходов». Для авансовых платежей по отчетным периодам декларации не заполняются. УСН – это понятная при расчетах система, которая позволяет предпринимателю снизить трудоемкость отчетности.

В какие сроки необходимо оплатить

Для минимального налога действуют такие же сроки уплаты налога, что и для перечисления УСН по итогам за год. То есть рассчитывать его и перечислять в бюджет в течение налогового периода не надо.

Таким образом хозяйствующий субъект должен уплатить минимальный налог:

- Если он является юридическим лицом – до 31 марта года, следующего за отчетным. Если этот срок выпадает на выходной день, то он переносится на следующий за ним рабочий. Таким образом, за 2018 год необходимо перечислить минимальный налог до 01 апреля 2019 года.

- Если он является ИП, то срок уплаты для минимального налога установлен до 30 апреля следующего после отчетного года. Таким образом, за 2018 год данную сумму налога следует перечислить до 30 апреля 2019 года.

Как отразить минимальный налог в декларации

Если организация по итогам года должна заплатить минимальный налог, то необходимо заполнить стандартный бланк декларации.

Для отражения минимального налога предназначена строка 280, которая расположена в разделе 2.2. Нужно отметить, что обязанность заполнить данную графу лежит на каждом налогоплательщике в справочных целях.

Однако, если после ее заполнения и сравнения с рассчитанным налогом оказывается, что уплате подлежит минимальный налог, также необходимо внести данные в строку 120 раздела 1.2.

В ней требуется указать сумму налога, которую необходимо доплатить. Это значит, что рассчитанный размер минимального налога уменьшается на уже перечисленные авансовые платежи за предыдущие кварталы.

Внимание! В книге Доходов и расходов минимальный налог никак не отражается, потому что этот платеж не является расходом. Но разницу необходимо отразить в справке к разделу 1 книги.

Читайте далее:. Налогообложение при торговом сборе

Налогообложение при торговом сборе

УСН Доходы, нюансы и пример расчета с калькулятором

Можно ли оплатить 1% взносов в ПФР с 300 тыс. руб. в текущем году и уменьшить на него налог по УСН

УСН 2015 и выбор между системами «доходы» или «доходы минус расходы»

Как вернуть переплату по УСН

Особенности «Д-Р»

Данный спецрежим предполагает отдельное исчисление доходной базы и расходной суммы. Для начисления 15% налога необходимо вычесть из поступлений размер вложений в производство. При этом следует строго придерживаться статьи 346.16 НК, в которой приведен перечень разрешенных расходов.

Данный спецрежим предполагает отдельное исчисление доходной базы и расходной суммы. Для начисления 15% налога необходимо вычесть из поступлений размер вложений в производство. При этом следует строго придерживаться статьи 346.16 НК, в которой приведен перечень разрешенных расходов.

К доходам относятся такие поступления:

- от реализации товаров;

- за предоставленные услуги;

- от аренды;

- за выполненные работы.

В данную часть баланса не относят:

- безвозмездно переданное имущество;

- проценты, начисленные за заемные средства;

- доходы от банковских вложение и другое.

Совет: выбор режима налогообложения необходимо согласовывать с основными партнерами. При использовании разных спецрежимов будет трудно взаимодействовать с другими субъектами экономической деятельности.

Что причисляют к расходам в «Д-Р»

Налоговые правила для учета расходной части баланса строги. Далеко не все затраты разрешается в них включать. Принципы Налогового кодекса можно изложить следующим образом:

Налоговые правила для учета расходной части баланса строги. Далеко не все затраты разрешается в них включать. Принципы Налогового кодекса можно изложить следующим образом:

- затраты должны быть целевыми:

- их необходимо подтвердить документально;

- они должны отражать суть реальных операций.

К примеру, если предприниматель приобрел товар для дальнейшей перепродажи, то его реальная реализация подтверждается:

- чеком или иным платежным документом;

- актом передачи физического товара покупателю.

Внимание: в расходы не позволительно включать затраты на улучшение состояния офисных помещений, представительские денежные вложения. В данную часть баланса, как правило, без проблем включают затраты на:

В данную часть баланса, как правило, без проблем включают затраты на:

- приобретение основных средств (ОС);

- ремонт и обслуживание ОС;

- зарплату и взносы в фонды;

- приобретение расходных материалов и сырья для производства;

- прохождение таможенного контроля;

- организацию бухгалтерского учета и иных необходимых услуг;

- транспортное обслуживание;

- аренду помещений.

Ограничение минимального отчисления в пользу госбюджета

В статье 346.18 НК приводится правило, предназначенное для контроля авансового платежа по налогам:

В статье 346.18 НК приводится правило, предназначенное для контроля авансового платежа по налогам:

- полученная при расчете сумма должна проверяться;

- она не может быть меньше одного процента показанной доходности (без уменьшения на затраты).

Например, если в первом квартале доход показан в размере 1,3 млн. руб., а налоговый платеж — 11 тыс. руб., то его придется увеличить в авансе.

Проверка такова: 1,3 млн. руб. х 1% = 13 тыс. руб.

Важно: авансовое налоговое отчисление не может быть менее 1% доходной части, отраженной в отчетности за текущий квартал. По окончании периода данное правило не работает

В бюджет отчисляются реальные суммы, получившиеся по итогам производственной деятельности

По окончании периода данное правило не работает. В бюджет отчисляются реальные суммы, получившиеся по итогам производственной деятельности.

Если предприятие вышло на убытки

Такая ситуация также учитывается в законодательстве. Если по итогам года ИП или организация вышла на убытки, то ее единый платеж снижается. Он ограничивается все тем же 1% от доходов (без учета затрат).

Такая ситуация также учитывается в законодательстве. Если по итогам года ИП или организация вышла на убытки, то ее единый платеж снижается. Он ограничивается все тем же 1% от доходов (без учета затрат).

Таким образом, составляя налоговые правила, законодатель защищал бюджет от убытков, наносимых нерентабельными плательщиками.

Как уменьшить налог на УСН для ИП без работников

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2021 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

✐ Пример ▼

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2021 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2021 году для УСН производится так: минимальный фиксированный взнос в размере 40 874 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 47 244 рублей.

На первый взгляд, можно предположить, что общая сумма для уплаты в бюджет будет равна 47 244 рублей взносов плюс 56 220 рублей налога и авансовых платежей. Итого, 103 464 рублей. На самом деле, это не так.

Упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьёй 346.21 НК РФ.

|

Отчётный (налоговый) период |

Доход нарастающим итогом |

Уплаченные взносы нарастающим итогом |

|---|---|---|

|

Первый квартал |

135 000 |

8 000 |

|

Полугодие |

418 000 |

24 000 |

|

Девять месяцев |

614 000 |

35 000 |

|

Календарный год |

937 000 |

47 244 |

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2022 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 — 24 000 — 100 = 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 — 35 000 — 100 — 980 = 760 руб.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 — 47 244 — 100 — 980 — 760 = 7 136 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 980 + 760) 1 840;

- оставшийся налог по итогам года 7 136;

- взносы за весь год 47 244.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 103 464 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 1 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220 — 36 840) = 19 380 уменьшается на разово уплаченную сумму взносов 47 244 рублей, в результате возникает переплата налога на 27 846 рубля. Переплату можно вернуть или зачесть в счёт будущих платежей, но сначала надо сдать годовую декларацию, а потом обратиться с заявлением в ИФНС.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Финансовые показатели для расчета налога доходы минус расходы

Для того, чтобы правильно и достоверно рассчитать налог УСН с объектом налогообложения «доходы минус расходы», надо иметь ввиду следующие данные:

- налоговая база за расчетный период;

- аванс, приходящийся на налоговую базу;

- аванс к оплате по итогам отчетного периода.

Следует помнить, что высчитывать налоговую базу надо по результатам следующих отчетных периодов: один квартал, 6 месяцев и 9 месяцев.

Приведем пример

В качестве субъекта налогообложения в рассматриваемом примере возьмем компанию «Три двери». За рассчитываемый период берем 2015 год. Чуть ниже показаны помесячные доходы фирмы. Нам необходимо вычислить сумму авансовых платежей и размер налога к оплате по каждому отчетному периоду: первого квартала, полугодия и девяти месяцев. При этом, имеем ввиду, что у компании «Три двери» нет неперенесенных убытков.

Итак, предположим, что за 2015 год организация получила такие доходы за минусом расходов:

Январь — 20 тыс. руб.

Февраль — 30 тыс. руб.

Март — 40 тыс. руб.

Апрель — 60 тыс. руб.

Май — 70 тыс. руб.

Июнь — 80 тыс. руб.

Июль — 90 тыс. руб.

Август — 100 тыс. руб.

Сентябрь — 110 тыс. руб.

Октябрь — 120 тыс. руб.

Ноябрь — 130 тыс. руб.

Декабрь — 140 тыс. руб.

Исходя из этих данных, считаем налоговую базу, как полагается, нарастающим итогом. Нехитрые подсчеты дают следующий результат:

Первый квартал — 90 тыс. руб.;Шесть месяцев — 300 тыс. руб.;Девять месяцев — 600 тыс. руб.;Год — 990 тыс. руб.

Теперь надо посчитать размер авансового платежа для перечисления в казну за первый квартал. Для этого умножаем налоговую базу за первый же квартал на налоговую ставку. Итого получаем: 90 тыс. руб. * 15% = 13 500 рублей.

Следующий этап: вычисляем размер авансовой выплаты за полгода. Для этого высчитываем налоговую базу с начала года до его половины нарастающим итогом и опять же умножаем на ставку налога:

300 тыс. руб. * 15% = 45 тыс. рублей

Следует помнить, что эту сумму компания «Три двери» может уменьшить на авансовый платеж, выплаченный в бюджет за первый квартал. То есть:

45 тыс. руб. – 13 500 руб. = 31 500 рублей – именно столько фирма должна перечислить в качестве авансового платежа за полгода.

Переходим к высчитыванию авансового платежа за три квартала. Опять же складываем доходы за девять месяцев и умножаем на ставку налога. Получаем:

600 тыс. руб. * 15% = 90 тыс. руб.

Не забываем о том, что этот результат нужно уменьшит на авансовые платежи, уже выплаченные за первый квартал и полгода. В итоге к оплате за девять месяцев, авансовый платеж составит:

90 тыс. руб. – 13 500 руб. – 31 500 руб. = 45 тыс. руб.

Ну и конечный расчет – это сумма к оплате по годовым итогам. Считаем ее все по той же схеме:

990 тыс. руб. * 15% = 148 500 руб. — размер налога по результатам налоговой базы за все двенадцать месяцев. Далее:

148 500 руб. – 13 500 руб. – 31 500 руб. – 45 тыс. руб. = 58 500 тыс. руб.

Таким образом, именно 58 500 тыс. рублей нужно будет оплатить по налогам за весь год.

Внимание! В некоторых случаях размер налога по итогам налогового периода при «упрощенке» доходы минус расходы, может быть меньше или больше суммы начисленных авансовых платежей. Следует помнить о том, что если он больше, то данный налог в казну нужно обязательно доплачивать

Также бывает, что в конце года обнаруживается налоговая переплата. Есть два пути для решения этой проблемы: налог либо засчитывается в счет будущих платежей, либо возвращается на счета налогоплательщика.

Как минимальный налог указывается в декларации

Сумму минимального налога необходимо указать в 1.2 разделе декларации по упрощенке. Если минимальный налог больше единого, то в строке 120 раздела 1.2 указывают сумму минимального налога к уплате. Указывается сумма налога, за минусом суммы авансовых платежей.

Если минимальный налог больше, чем авансовые платежи, уплаченные в отчетном году, то указывается разница между минимальным налогом и авансами. Вычесть надо суммы авансов к уменьшению. Если авансов перечислено больше, то по стр. 120 ставится прочерк. А стр. 110 ставят разницу между авансовыми платежами и минимальным налогом минус авансы к уменьшению.

Коротко о налоговом режиме

Часто фирмы и ИП-шники стремятся работать по «упрощёнке», особенно на заре становления бизнеса. Это связано с тем, что на УСН не нужно выплачивать:

- частным предпринимателям – НДФЛ;

- фирмам, конторам и иным предприятиям – прибыльный сбор;

- компаниям, не работающим на экспорт – НДС;

- имущественный сбор (исключая объекты, финансовая база по которым определяется кадастровой стоимостью).

Плательщик сам может принять решение о работе по режиму УСН, то есть, эта система считается добровольной. При регистрации ИП или ООО к пакету документов для налоговой службы нужно приложить заявление, в котором изъявляется желание работать на «упрощёнке». Действующие фирмы также могут сменить режим на УСН, но есть ограничения. Сделать этого не могут компании:

- с доходом более 58 миллионов 805 тысяч рублей;

- имеющие более, чем 150 миллионов рублей основных средств;

- в которых трудоустроены более ста сотрудников;

- имеющие более 25% доли участия сторонних фирм.

По закону, переходить с режима на режим позволительно единожды в году – с 1 января. Заявление о переходе нужно подготовить не ранее 1 октября, так как заработанные средства фиксируются за прошедшие девять месяцев.

Кроме единого налога, фирмы на «упрощёнке» выплачивают и иные налоговые сборы: взносы в ПФ РФ И ФФ ОМС, в соцстрах, имущественный, водный и земельный сбор, акцизы, госпошлины и НДС для фирм-экспортёров.