Как проводится учет коммерческих кредитов

Содержание:

- Плата за пользование коммерческим кредитом

- Как реализуется коммерческий кредит

- Классификация: виды и формы

- Другой комментарий к статье 823 ГК РФ

- Что такое кредит и его формы?

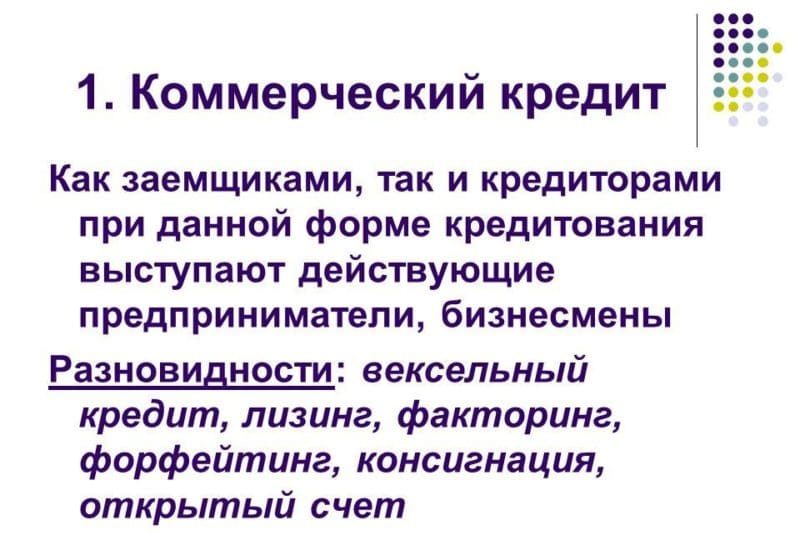

- Кредит коммерческий

- Виды коммерческого кредита

- Сущность коммерческого кредита

- Как оформить

- Что такое товарный кредит и его особенности

- Основные разновидности товарного кредита

- Какими методами предоставляется коммерческий кредит

- Налогообложение Налог на прибыль

- Основные виды коммерческого кредита

Плата за пользование коммерческим кредитом

Как правило, за пользование денежными средствами необходимо платить процент. Чаще всего, за основу берется ставка по банковскому кредиту, действующему на дату заключения соглашения, и уже от нее устанавливается процент по предоставляемому займу. Обычно процентная ставка по коммерческому кредиту берется меньше, иначе покупателю просто невыгодно обращаться за коммерческим займом к кредитору. Ему будет выгоднее получить ссуду в банке.

Бывают редкие случаи, когда займ может быть выдан без процентов. Это может быть в следующих ситуациях:

- когда необходимо срочно реализовать товар, даже если будут понесены небольшие убытки;

- если у сторон сделки имеются партнерские взаимоотношения, которые предусматривают взаимовыручку;

- в стоимости продукта изначально была заложена плата за пользование заемными средствами.

Как реализуется коммерческий кредит

Данное кредитование осуществляется между двумя организациями, причем имеются ограничения по его размеру. Как правило, данные займы считаются оптимальными в случае установления кредитными организациями высоких процентных ставок или при наличии каких-либо экономических проблем в стране. С помощью такого механизма разные компании имеют возможность откладывать оплату товаров, а при этом не возникает необходимость ожидать решения банка, подготавливать огромное количество сложной документации и уплачивать существенные проценты.

Важным моментом осуществления этого процесса считается правильное составление договора коммерческого кредита. Он является дополнительным соглашением к соглашению купли-продажи или иному виду документа, используемого для совершения какой-либо сделки. К правилам составления договора относятся следующие параметры:

- он непременно составляется в письменном виде;

- в нем прописываются виды коммерческого кредитования, который может быть представлен предоплатой, оплатой, отсрочкой, авансом и рассрочкой;

- указываются реквизиты сторон и основные условия, на которых выдается кредит.

Никаких сложностей в процессе составления этого документа не возникает. Образец можно посмотреть в интернете.

Классификация: виды и формы

В зависимости от условий сделки и того, кто будет кредитором, его можно разделить на несколько видов.

Продавец может предоставлять его в двух формах:

- рассрочка – покупатель получает право оплатить товары не сразу и полностью, а частично несколькими платежами;

- отсрочка – покупатель получает товар, однако полную плату за него вносит позже.

В первом случае в договоре прописывается график совершения платежей, их конкретная сумма.

За предоставление рассрочки или отсрочки заемщик должен заплатить процент, который закрепляется документально или приравнивается к действующей ставке рефинансирования.

Срок кредитования начинается с момента передачи товара и до полной оплаты.

Покупатель кредитует вторую сторону в таких формах:

- аванс – оплачивается часть стоимости до момента ее поступления к покупателю;

- предоплата – продавец получает оплату всей стоимости товара, но отгружает его позже.

Срок действия договора начинается с момента внесения денег и до получения товара покупателем. Частыми объектами являются сырье и материалы.

Другой комментарий к статье 823 ГК РФ

1. Коммерческий кредит не является отдельным типом договора. Он представляет собой включаемое в возмездные договоры условие об отсрочке или рассрочке предоставления одной стороны (отложенного предоставления) по отношению к совершенному предоставлению другой стороны (исходному предоставлению). Коммерческий кредит устанавливает временной разрыв между встречными предоставлениями. Например, коммерческим кредитованием является предварительная оплата работ по договору подряда или отсрочка оплаты товара по договору купли-продажи.

2. Кредитором по коммерческому кредитованию выступает лицо, совершившее исходное предоставление, а должником — лицо, обязанное к совершению отложенного предоставления. Должник как бы пользуется полученным им или причитающимся с него имуществом за счет кредитора. В качестве такого имущества могут служить деньги и заменимые вещи. Хотя в п. 1 коммент. ст. говорится лишь о передаче в собственность денежных сумм, коммерческий кредит может быть связан и с передачей безналичных денежных средств, не являющихся объектом права собственности.

3. Коммент. ст. не содержит ограничений по субъектному составу коммерческого кредитования. Поэтому сторонами коммерческого кредита могут быть любые лица.

4. Условие о коммерческом кредите считается согласованным, если из соглашения сторон вытекает установление отсрочки или рассрочки встречного (отложенного) предоставления.

5. Практический смысл коммент. ст. состоит в том, что она указывает на применимость к отношениям сторон по коммерческому кредиту предписаний о займе и кредите. Особенное значение имеет применение предписаний ст. 809, п. 2 и 3 ст. 810, ст. 811 ГК. Так, если договор подряда предусматривает оплату выполненных работ через два месяца со дня сдачи работ заказчику, то на сумму задолженности начисляются заемные проценты согласно п. 1 ст. 809 ГК со дня сдачи работ до момента их оплаты. При просрочке оплаты независимо от этих процентов начисляются мораторные проценты на основании п. 1 ст. 811 ГК.

6. Правилами об отдельных видах обязательств могут предусматриваться специальные условия коммерческого кредитования (например, при предварительной оплате товаров по договору купли-продажи — ст. 487 ГК).

Что такое кредит и его формы?

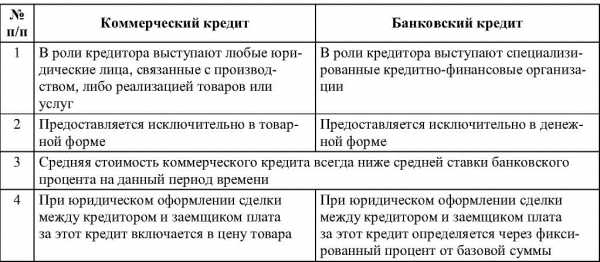

Кредит представляет собой передачу денежных средств от одной стороны (кредитора) второй (заемщику) с обязательством возврата в установленный срок и с процентами. Различают разные формы кредита, к числу которых относятся:

- займ. Предусматривает передачу имущества или денег с условием возврата в том же объеме;

- банковский. Одной из сторон выступает специализированная финансовая организация – банк, деятельность которой является лицензируемой и жестко контролируется регулятором – Центробанком страны;

- коммерческий. Разновидность займа. Оба участника сделки – хозяйствующие субъекты. Правила предоставления имущества или денежных средств определяются по взаимному согласию сторон и носят заметно менее формальный характер;

- ссуда. Передача имущества на время на безвозмездной основе с условием возврата;

- ипотека. Разновидность банковского кредитования. Предусматривает выдачу заемных денежных средств под залог недвижимости – имеющейся у заемщика или приобретаемой в рамках сделки;

- лизинг или финансовая аренда. Предоставление лизингодателем определенного имущества лизингополучателю с условием выкупа в течение установленного сторонами срока;

- рассрочка. Оплата услуги, товара или работ с поэтапной выплатой стоимости.

Количество форм кредита велико, а потому приведенный перечень сложно назвать исчерпывающим. Но основные варианты взаимоотношения сторон и характерные особенности сделок перечислены.

Кредит коммерческий

Понятие коммерческого кредита

Коммерческим кредитом является ссуда (отсрочка платежа) денежной или товарной формы, которая предоставляется кредитором заемщику на принципах платности, срочности и возвратности.

Целью этого кредита выступает ускорение продажи товаров и извлечение экономической выгоды.

Субъектами кредитных отношений выступают:

1. Кредитором является сторона, которая предоставляет ссуду. Он собственник средств, предоставляемых в кредит, за передачу которых во временное пользование получает процент.

2. Заемщиком выступает сторона, которая получает кредит и обязуется вернуть стоимость в обусловленный срок под проценты.

Коммерческий кредит заключается между:

- Коммерческим банком и физическим лицом;

- Физическим/юридическим лицом и государством;

- Хозяйствующими субъектами;

- Торговой организацией и физическим лицом.

Элементы структуры коммерческого кредита:

1. Кредитор (поставщик);

2. Заемщик (покупатель);

3. Кредит в качестве отсрочки платежа;

4. Объект – капитал (товарный или денежный);

5. Предмет – сделка;

6. Инструменты коммерческого кредита;

7. Правовая и информационная база коммерческого кредита.

Функции коммерческого кредита

1. Перераспределение капитала – благодаря коммерческому кредиту мобилизуются свободные денежные средства субъектов и превращаются в капитал для временного пользования заемщиками с перераспределением между фирмами, отраслями, которые в нем нуждаются.

2. Создание кредитных средств и экономия издержек обращения. При предоставлении кредитов замещаются действительные деньги векселями, при этом сокращается денежная масса в обращении, увеличивается оборот денежных средств и снижаются издержки обращения.

3. Контрольная функция – происходит контроль за финансовым состоянием заемщика, чтобы предотвратить несвоевременное выполнение обязательств по кредиту.

Отличительные черты коммерческого кредита от банковского

Классификация коммерческого кредита

Согласно сферы применения коммерческий кредит бывает:

- Локальный – сделки в пределах дочерних фирм одной компании;

- Региональный – осуществление кредитных отношений между субъектами хозяйственной деятельности на одной территории, регионе;

- Межрегиональный – проведение сделок между регионами;

- Национальный – показывает кредитные взаимоотношения, которые осуществляются в стране;

- Международный – осуществляется в мировой торговле.

Согласно способам предоставления коммерческий кредит бывает:

1. Вексельный – покупатель получает коммерческие документы после акцепта. Инструментом осуществления коммерческого кредита служит вексель, который выражает финансовые обязательства между заемщиком и кредитором.

Согласно субъекта, который выплачивает деньги по векселю:

- Простой – который отражает прямое обязательство заемщика выплатить определенную сумму кредитору;

- Переводной – означает письменный приказ от кредитора для заемщика выплатить определенную сумму третьему лицу.

2. Открытый счет – в случае заключения договора, покупатель может периодически делать закупки не обращаясь за кредитом каждый раз.

3. Скидка в случае оплаты в определенный срок – это условие, по которому цена будет уменьшена на сумму скидки, если платеж производится покупателем в течение обусловленного в договоре периода после выписки счета.

4. Сезонный кредит – данный способ, позволяет покупать розничные товары весь год, чтобы аккумулировать необходимые запасы перед сезонными продажами и дает возможность отсрочить платеж производителю до конца проведения распродажи.

5. Консигнация – способ, когда продавец розничных товаров может получить продукцию без обязательств. В случае продажи товара будет произведен платеж производителю, а если нет – торговец вправе вернуть товар без выплаты неустойки.

Достоинства коммерческого кредита:

- Быстрота предоставления товарно-материальных ценностей;

- Простая техника оформления;

- Активный механизм аккумулирования свободных товаров и их перераспределение;

- Возможность маневрирования оборотным капиталом предприятия;

- Финансовая поддержка предприятий;

- Воздействие на развитие рынка кредитов.

Коммерческий кредит имеет свои недостатки:

- Ограниченные направления, время, размер;

- Вынужденная отсрочка платежа из-за тяжелого финансового положения;

- Риск для поставщика;

- Влияние банковской сферы при учете векселей.

Виды коммерческого кредита

Для начала стоит отметить, что такой вид взаимоотношений между кредитором и заемщиком нельзя считать классическим, ведь для осуществления передачи имущества в долг не требуется лицензия и привлечение в банковской организации. Сторонами сделки могут выступать юридические лица и индивидуальные предприниматели, даже физические лица могут заключать между собой соглашение на предоставление коммерческого кредита, хотя такая практика применяется довольно редко. Далее, рассмотрим несколько виды коммерческого кредита, которые применяются достаточно часто.

Вексельный займ

Это разновидность коммерческого кредита, согласно которой заемщик предоставляет кредитору долговую расписку, обязывающую его уплатить поставщику определенную сумму денежных средств, она является приложением к основному договору. Векселя делятся на два подвида:

- Простой вексель – данная формы расчетов применяется чаще всего. Если говорить простыми словами, то две стороны договора заключают между собой соглашение, на основании которого кредитор передает товар заемщику и берет с него письменное обязательство об уплате стоимости товара к определенному сроку.

- Переводной вексель, особенность данной формы коммерческого кредитования заключается в том, что здесь выступают 3 стороны договора – это кредитор, заемщик и ремитент. Если говорить простыми словами, то сделка будет выглядеть следующим образом: кредитор дает заемщику указание уплатить денежные средства по договору в пользу третьей стороны сделки ремитента, на территории нашей страны такая система применяется редко, в основном она используется для осуществления международных расчетов.

Факторинг

Суть данной схемы заключается в том, что для извлечения дебиторской задолженности заемщика привлекается специализированное фактор-фирмы или банк. То есть, посредник приобретает долг у кредитора, но не за полную стоимость, а за 70-80% от суммы договора. Далее, задача посредника получить долг от заемщика в полном объеме. За посредничество фактор-фирма берет несколько процентов от суммы долга, такая система кредитных отношений позволяет кредитору в кратчайшие сроки вернуть денежные средства и пустить их в оборот, причем за это она должна заплатить определенную комиссию.

Лизинг

Это еще один вид коммерческого кредитования, согласно условиям которого кредитор передает заемщику определенную собственность в пользование, которую потом можно выкупить по остаточной стоимости. Как правило, в данном случае объектом кредитования является недвижимость, транспортные средства, оборудование для производства и прочее активы. Согласно договору лизинга заемщик обязан уплачивать кредитору определенный комиссию, а по окончании срока действия договора сможет уплатить символическую плату и перевести имущество в собственность.

Консигнация

За таким сложным для понимания термином скрывается простая суть, которая довольно часто применяется между российскими предпринимателями. Если говорить простыми словами, то это передача товара под реализацию. Схема сделки такая, что одна сторона – это владелец товара передает другой стороне договора, посреднику, свой товар для его последующей реализации. Но посредник передает денежные средства, выручку, не сразу единовременно, а по мере реализации товара.

Сущность коммерческого кредита

Есть много трактовок, которые объясняют суть данного вида кредитования, но большая часть из них имеет неточности или, наоборот, излишнюю громоздкость. Такое понятие, как коммерческий кредит, имеет следующую формулировку – это вариант заимствования, выраженный в товарной форме, которое предоставляет одна организация другой. Бывают ситуации и наоборот, когда заемщик сначала вносит авансовый платеж, а уже потом получает свой товар. В этом случае предметом займа будут деньги.

Коммерческое кредитование может быть ограничено в размерах, так как займ не может быть больше резервных или товарных активов кредитора. Целью данного вида заимствования является увеличение объемов продаж с целью получения экономической прибыли.

Суть коммерческого кредита четко описана следующей формулировкой:

- Это разновидность ссуды, выраженная в денежной или товарной форме.

- Он подразумевает обмен фондами между компаниями с отсрочкой по времени.

Субъекты коммерческого кредитования

Коммерческий договор заключается между двумя субъектами сделки, одна сторона из которых выступает в качестве кредитора, а другая сторона в качестве заемщика. Возникшие кредитные отношения базируются на обращении товара.

Субъектами кредитных отношений выступают:

- Кредитор – лицо, предоставляющее кредит. Он является собственником товара, предоставляемого в долг, за пользование которым получает заранее оговоренные проценты. Чаще всего им выступает продавец, передающий товар до момента его полной оплаты.

- Заемщик – лицо, получающее ссуду, и обязующееся вернуть полную сумму займа в установленные сроки с начисленными процентами.

Здесь вам следует запомнить, что в результате таких коммерческих отношений активы не будут переведены в собственность ссудополучателя. Они будут применяться в качестве средства обращения или производства. Процесс обращения будет завершен после полного погашения обязательств.

Объекты коммерческого кредита

Согласно российскому законодательству, коммерческий кредит может выступать в двух формах:

- Товарная. Самая популярная форма коммерческого кредита. Продавец предоставляет товар покупателю с отсрочкой платежа, на условиях рассрочки или под реализацию. В данном случае, объектом займа выступает товар или оказываемая услуга.

- Денежная. В этом случае, если по условиям договора предусматривается частичная или полная предоплата за товар, объектом кредитования выступает авансовый платеж.

Как оформить

Самое важное в оформлении коммерческого кредита — выбрать подходящие условия и найти партнера, который согласится по ним работать. Все суммы и сроки должны быть прописаны в соглашении

Документ составляется профессиональным юристом.

Договор купли-продажи формируется в свободной форме и соответствует Гражданскому кодексу РФ.

Обязательные пункты:

- срок возвращения денежных средств;

- названия и реквизиты организаций;

- плата за пользование займом;

- дополнительные условия.

Оформление коммерческого кредита обязательно предусматривает письменную договорную форму.

Оформление коммерческого кредита обязательно предусматривает письменную договорную форму.

Документ подписывается директорами и заверяется печатями компаний. Субъектами могут выступать юридические и физические лица. После этого стороны должны соблюдать все пункты соглашения.

Что такое товарный кредит и его особенности

Товарный кредит — это кредит в натуральной (вещественной) форме на условиях срочности с погашением деньгами.

Взаимная заинтересованность сторон в нем обусловлена следующими факторами:

- покупатель получает возможность извлекать прибыль, реализуя неоплаченный или частично оплаченный товар, экономя оборотные средства;

- продавец расширяет рынок сбыта, увеличивает обороты, и за счет этого наращивает свою прибыль.

Существует мнение, что товарное кредитование чаще всего используется небольшими предприятиями, испытывающими дефицит оборотных средств. Это не всегда так.

Примерами могут служить мощные сети ритейла (розничной торговли). Они обладают огромными возможностями сбыта любого товара, а потому диктуют свои условия поставщикам. В среде специалистов по маркетингу часто применяется сленговое слово «проходняк», означающее большое количество посетителей и высокий уровень покупательной активности. Это тоже актив, и эксплуатируется он с целью повышения эффективности использования оборотных средств.

Незаменим товарный кредит в деле развития дилерской сети. Он создает продукту конкурентные преимущества и делает его доступным, расширяя географию сбыта. Таким образом, можно констатировать, что дилерство — инструмент торгового кредита.

Как вид заимствования, товарный кредит обладает следующими характерными особенностями:

- Безвозмездность. Товар может быть предоставлен без условия выплаты дополнительных процентов за пользование заемными средствами.

- Ограниченность размером свободных средств, которыми располагает кредитор.

- Многовариантность субъектов. Сторонами соглашения о товарном кредитовании могут быть любые лица – юридические и физические. В этом проявляется различие с кредитом банковским – выдавать его может только финансовое учреждение, у которого есть лицензия.

Виды товарного кредита

По признаку разнообразных условий договора, товарный займ может принимать различные формы, для удобства сведенные в таблицу.

| Вид товарного займа | Краткая характеристика |

| Отсрочка | В договоре указывается период, в течение которого кредитуемое лицо обязуется погасить задолженность за поставленный товар. На практике отсрочка – наиболее распространенная разновидность коммерческого кредита. |

| Открытый счет | Этот вид иногда определяют выражением «до следующей поставки». Применяется при систематическом сотрудничестве. Возможны варианты ограничения предельной суммы задолженности или времени расчета. |

| Консигнация | Фактически это выдача товара на реализацию. Стороны производят расчеты и возобновляют взаимоотношения после того, как партия или предмет проданы. Консигнация практически не применима к скоропортящимся товарам |

| Вексель | Безусловное письменное обязательство уплатить определенную сумму до указанной в ценной бумаге даты – эффективный инструмент востребования долга. |

| Смешанный | Предусматривает комбинацию вышеуказанных видов. |

Общим правилом для всех разновидностей товарного кредита является взаимное доверие сторон. Риски злоупотреблений присутствуют всегда: продавец теоретически может поставить некачественный товар, а покупатель рассчитаться несвоевременно или вообще отказать в оплате, мотивируя это какими-то причинами.

Основные разновидности товарного кредита

Есть несколько видов кредитования, к которым относятся следующие:

- С отсрочкой платежа. Этот вид считается наиболее востребованным. При его реализации товары доставляются поставщиком покупателю на основании условий, прописанных в договоре. Дополнительные документы для этого процесса не составляются.

- С открытым счетом. Эта форма товарного займа применяется в том случае, если поставки товаров реализуются несколько раз одному и тому же покупателю, причем для этого используются маленькие партии. В сроки, оговоренные в контракте, обеспечивается погашение долга по этим товарам. Как правило, в качестве сторон такого соглашения выступают компании, являющиеся надежными партнерами, давно работающие друг с другом. Стоимость поставленных товаров переносится продавцом на дебет счета компании, приобретающей их.

- Консигнация. Данный заем представляет собой комиссионную сделку, осуществляющуюся во внешней экономике. Здесь продавец поручает продать товар, отгружаемый на склад. Расчеты между двумя сторонами выполняются только после окончательной продажи товара. Считается, что именно этот вид товарного кредита отличается наивысшим показателем безопасности.

- С использованием векселя. Именно с его помощью обеспечивается оформление долга, эта форма займа считается наиболее перспективной для современных компаний. Выдача векселей производится после того, как две стороны, участвующие в сделке, выполнят согласование всех нюансов. Период исполнения может быть разным.

Какими методами предоставляется коммерческий кредит

Займ может предоставляться следующими способами:

- С помощью векселей. В такой ситуации наличие долга подтверждается применением векселя. Этот документ передается продавцу покупателем. Он выступает в качестве платежного инструмента, подтверждающего, что покупатель является должником, поэтому должен отдать денежные средства за полученный товар. Именно по нему продавец имеет право требовать от заемщика оплату, а в случае отказа добровольно исполнять свои обязательства. Вексель выступает официальным документом при обращении в суд.

- Применение открытого счета. Продавец открывает счет для покупателя, получающего товар, а расплачивается за него после получения счета. Данная услуга обычно предоставляется на некоторое время, в течение которого покупатель имеет право пользоваться ею несколько раз.

- Предоставление скидки для покупателя, если он оплачивает товары в строго оговоренные в договоре сроки. В процессе заключения договора между двумя сторонами продавец, убедившийся в хорошей репутации и надежности контрагента, предоставляет ему скидку, однако условием для ее получения является оплата товара в строго установленный срок.

- Предоставление сезонного кредита. В этом случае продавец отправляет продукцию заранее, что обеспечивает создание запасов перед распродажами или праздниками, когда планируется высокий покупательский спрос. Оплата производится после полной продажи сезонного товара. Такой процесс выгоден не только покупателю, но и продавцу, уменьшающему расходы на складирование.

- Проведение консигнации. Невозможно спланировать спрос на новую продукцию, поэтому продавец при осуществлении консигнации продает товар, а оплату получает только в случае, если он пользуется спросом, а, соответственно, продается. Если он остается невостребованным, то покупатель возвращает его назад.

Налогообложение Налог на прибыль

Организации, осуществляющие операции, связанные с товарным кредитованием, должны учитывать следующее. При определении налоговой базы по налогу на прибыль не учитываются доходы в виде средств или другого имущества, которые получены по договорам кредита или займа, а также если они получены в счет погашения таких заимствований (пп.10 п.1 ст.251 НК РФ). Следовательно, если заемщик согласно договору товарного кредита получил товар, то это не будет считаться его доходом, а значит, не будет учитываться при налогообложении прибыли.

Похожая ситуация складывается и у кредитора. При определении налоговой базы не учитываются расходы в виде средств или другого имущества, которые переданы по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований). Об этом указано в пп.12 п.1 ст.270 НК РФ.

Однако налоговая база по прибыли может увеличиваться на проценты, полученные кредитором за пользование товарным кредитом, и соответственно уменьшаться на проценты, уплаченные заемщиком на условиях договора.

Как уже отмечалось, договором может быть предусмотрена обязанность заемщика уплачивать проценты на сумму, соответствующую цене товара, начиная со дня передачи товара кредитору. В свою очередь, кредитор имеет право на получение с заемщика процентов на сумму займа в размере и порядке, определенных договором. В случае отсутствия в договоре условия о размере процентов размер определяется с учетом ставки банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Рассмотрим сначала проценты за пользование товарным кредитом, которые должен уплатить заемщик. Расходы в виде процентов по долговым обязательствам любого вида, предусмотренных ст.269 НК РФ, включаются в состав внереализационных (пп.2 п.1 ст.265 НК РФ). Под долговыми обязательствами понимаются кредиты, а также товарные и коммерческие займы, банковские вклады, банковские счета или иные заимствования независимо от формы их оформления. При этом расходом являются проценты, начисленные по долговому обязательству любого вида. Их размер существенно не должен отклоняться от среднего уровня процентов, взимаемых по этим обязательствам, выданным в том же квартале (месяце — для налогоплательщиков, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли) на сопоставимых условиях. В случае отсутствия долговых обязательств, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика предельная величина процентов, признаваемых расходом, принимается равной:

- ставке рефинансирования Банка России, увеличенной в 1,1 раза, действующей на момент оформления долгового обязательства в рублях;

- 15 процентам по долговым обязательствам в иностранной валюте.

У кредитора проценты по займам для целей налогообложения прибыли являются внереализационным доходом (п.6 ст.250 НК РФ).

Как уже говорилось выше, проценты за пользование товарным кредитом могут быть указаны в договоре в натуральной форме. У кредитора проценты, полученные в натуральной форме, учитываются также в составе внереализационных доходов. Согласно п.5 ст.274 НК РФ внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст.40 НК РФ. То есть исходя из стоимости товаров, передаваемых в счет уплаты процентов, указанной в договоре. В случае если цена товара не установлена, для оценки доходов следует применять рыночные цены на аналогичные товары.

Имейте в виду! Если проценты за пользование кредитом установлены в натуральной форме, нормативную величину процентов, включаемую в расходы, также необходимо определять в натуральных показателях. Денежная оценка расходов на уплату процентов в натуральной форме должна осуществляться исходя из фактических затрат на приобретение товарно-материальных ценностей.

Основные виды коммерческого кредита

Известны следующие виды коммерческого кредита: вексельный кредит, лизинг, факторинг, форфейтинг,

консигнация, открытый счет.

Вексельный кредит — наиболее распространенный вид коммерческого кредита.

Для его оформления используется вексель – долговое письменное обязательство покупателя перед

поставщиком. Выделяют два вида векселя:

-

Простой вексель (соло) – обязательство заемщика (векселедателя) заплатить определенную денежную

сумму кредитору (векселедержателю) по истечении оговоренного срока. Здесь природа кредита товарная.

Простой вексель получил широкое распространение в России. -

Переводной вексель (тратта) – долговое письменное обязательство, приказ кредитора (трассанта)

заемщику (трассату) выплатить определенную сумму третьему участнику сделки (ремитенту).

При оплате по переводному векселю продавец товара направляет покупателю партию товара, а

вслед за ней пакет документов, необходимый для оплаты. В этом пакете находится тратта.

Покупатель товара (трассат) должен акцептовать выставленную на него тратту, так как без этого вексель

не будет иметь силы обязательного и законного платежного средства. Акцепт тратты означает согласие

трассата с суммой платежа и готовность произвести платеж в пользу ремитента в установленный срок.

Переводной вексель используется Россией только для международных расчетов, где ремитентом выступают

банки продавцов (банк экспортера). В России вексельное законодательство основано на Женевской

конвенции о переводном и простом векселе, принятой в 1930 г. Федеральный закон от 11.03.1997 N 48-ФЗ

«О переводном и простом векселе» имеет ссылку на этот документ.

Лизинг – долгосрочная (сроком от шести месяцев до нескольких лет) аренда машин, оборудования,

транспортных средств, производственных сооружений с возможностью их выкупа арендатором по истечении

арендного договора по остаточной стоимости. Коммерческое кредитование при помощи

лизинга относится к категории долгосрочных кредитов.

Факторинг – форма коммерческого кредита, выраженная в инкассировании дебиторской задолженности клиента.

В современной экономике факторинг предоставляется специализированными фактор-фирмами или отделами

банка. Суть сделки состоит в приобретении фактор-фирмой права на взыскание долгов с должников клиента.

Здесь, клиентом выступает продавец товара, он же — кредитор. Фактор-фирма выплачивает продавцу

(держателю долга) сумму, составляющую 70-90% от причитающегося платежа. Оставшаяся часть суммы платежа

перечисляется продавцу после оплаты должником своих обязательств, за вычетом дохода фактор-фирмы.

В результате клиент фактор-фирмы получает возможность быстрее возвратить причитающиеся ему средства,

продолжив нормальный производственный процесс.

Форфейтинг – разновидность факторинга – форма кредитования экспортеров во внешнеторговых операциях

путем продажи ими обязательств (переводных векселей) импортеров (покупателей) фирме-форфейтеру.

В данном случае фирма-форфейтер выкупает у экспортера на полный срок без оборота денежные долговые

обязательства импортера по оплате купленного товара. Таким образом, производится досрочная полная

или частичная оплата внешнеторгового контракта, при этом экспортер уведомляет импортера о том, что

расчет следует проводить с фирмой-форфейтером. К моменту исполнения расчета по сделке (выполнение

долгового обязательства) импортер производит оплату на счета форфейтер с одновременным извещением

экспортера о проведенном расчете.

Консигнация – особый вид сделки, заключающейся в передаче владельцем товара (консигнантом)

посреднику (консигнатору) товара на склад для продажи последним. Посредник, получая товар на

склад и обязуясь реализовать его, не производит оплаты до факта продажи товара конечному потребителю.

Такие сделки применяются в случаях, когда на рынок поступает новый товар.

Открытый счет – операция, проводимая между компаниями, имеющими длительные отношения.

Компания-продавец оформляет на компанию-покупателя открытый счет, т. е. производит отпуск товара

без немедленной оплаты. Покупатель имеет возможность получить товар с отсрочкой платежа без

оформления каждой конкретной кредитной сделки. При этом оговаривается максимальная сумма

задолженности (величина кредита). Покупатель периодически оплачивает товарные документы,

выставляемые на него поставщиком за ранее поставленные товары или (в соответствии с договором)

сам поставляет ему товар.