Как рассчитать доходность инвестиций? формулы индекса доходности инвестиций

Содержание:

- Как производится расчет себестоимости услуги: пример расчета

- 7 рекомендаций для повышения рентабельности продаж

- Как рассчитать прибыль?

- Расчет налога на прибыль организаций

- Как посчитать выручку в процентах от общей суммы

- Калькуляция ВП для производителя и розничной торговли

- Как рассчитать прибыль предприятия

- Для чего используется показатель

- Взаимосвязь доходности и риска инвестиций

- Процент — прибыль

- Формула

- Необходимая ВВ – что это такое?

Как производится расчет себестоимости услуги: пример расчета

- материалы, сырье, комплектующие детали, крепежные элементы;

- топливо и энергетические ресурсы, используемые при выполнении технологического цикла;

- размер зарплаты занятых на производстве рабочих;

- налоги на заработную плату производственных работников;

- расходы на организацию общего производства;

- другие расходы на выпуск продукции;

- частные и коммерческие траты.

Определение себестоимости целого набора рассчитывается как законченный случай лечения. Для стационарных больниц таким законченным случаем является вылеченный пациент. Амбулаторные учреждения и поликлиники выполняют различные услуги (обследование, процедуры, массаж, курс инъекций, анализы физиотерапия и др.).

7 рекомендаций для повышения рентабельности продаж

В условиях падения рентабельности продаж владельцу бизнеса необходимо принять меры для исправления ситуации. Прежде чем составлять план по выходу из кризиса, надо определить причины проблем. Они могут быть внешними (экономический кризис, падение спроса, увеличение конкуренции, пр.) и внутренними (недостатки в работе персонала, неоправданные расходы, технологические недоработки). Повысить рентабельность можно несколькими путями.

-

Увеличение стоимости продукции

Руководство любого предприятия заинтересовано в повышении доходов. И нередко добивается этой цели самым простым способом – увеличением прайса. Но если предварительно не изучить состояние экономики, существующие на рынке цены, покупательную способность и спрос, то подобная мера может только навредить. Поднимать стоимость товаров/услуг оправданно только в условиях стабильных рынка и спроса.

-

Сокращение расходов компании

Если затраты на производство и продажу продукции высоки, то и окупаемость будет низкая. Следовательно, поднять рентабельность можно за счет сокращения различных издержек – на оплату труда, непосредственно на производство, на логистику и т. д. Это более эффективный путь, который не приведет к потере потребителей.

-

Уменьшение закупочных цен

Если поставщики поднимают цены, то совсем необязательно равняться на них и пересматривать свои прайсы в сторону увеличения. Лучше поискать другие компании с более лояльным ценником и приемлемым качеством сырья.

-

Смещение акцентов в продуктовой линейке в пользу более выгодных товаров.

Сделайте анализ рентабельности продаж и резервов ее роста в разрезе каждой товарной позиции, определите наиболее выгодные продукты и те, которые приносят убыток. Изучите мнение клиентов относительно вашего ассортимента и оптимизируйте последний, добавив востребованные и прибыльные товары.

-

Организация рекламы

Если причиной падения рентабельности продаж стал пониженный спрос, следует поработать в направлении маркетинга. Необязательно сильно тратиться на рекламу, существует достаточно бюджетных способов продвижения товаров. Кроме того, хорошо работают скидки, программы лояльности для покупателей. Комплексное применение различных маркетинговых методов непременно позволит поднять доход и рейтинг компании.

-

Внедрение программы мотивации персонала

От того, насколько результативно работает отдел продаж, напрямую зависит прибыль предприятия. Значит, необходимо создать эффективную программу мотивации менеджеров этой структуры. Подвигнуть сотрудников хорошо работать можно при помощи оплаты труда по сдельной схеме, дифференцированных премий, зависящих от степени выполнения плана, иных бонусов.

-

Организация достойного сервиса

От уровня обслуживания во многом зависит желание клиентов сотрудничать с конкретной компанией. Сегодня, наверное, уже все понимают, что клиентоориентированный подход – необходимое условие выживания на конкурентном рынке. Подумайте, что можно улучшить в сервисе: бонусы при покупке, бесплатная доставка, прочие «плюшки». Обычно такие меры не сильно затратны, но весьма эффективны.

Важно понимать, что все изменения должны вводиться не стихийно. Чтобы разработать эффективную стратегию развития предприятия, необходимо провести комплексный маркетинговый анализ, изучить существующие бизнес-процессы при производстве и сбыте продукции

Только на этой базе получится создать грамотный план, способный вывести компанию на новый уровень.

Как рассчитать прибыль?

Прибыль — это положительная разница между доходами и затратами предприятия, отрицательную разницу называют убытком. Существуют разные формы прибыли: валовая, финансовая, операционная, чистая — они описывают разные формулы расчета прибыли. Для анализа эффективности бизнеса важны несколько форм прибыли, которые рассчитываются последовательно и вытекают одна из другой.

Чтобы выяснить размер чистой прибыли, которая остается на руках у предпринимателя и больше всего его интересует, проведем ряд вычислений.

Прежде всего нам нужно знать сумму общей выручки за товары или услуги предприятия, а также размер НДС, акцизов и других обязательных платежей, которые могут входить в сумму общей выручки. Так мы узнаем размер выручки-нетто:

Выручка-нетто = общая выручка от продаж — обязательные платежи

Теперь рассчитаем валовую прибыль, т.е. разницу между выручкой-нетто от основного вида деятельности и себестоимостью реализованной продукции или услуги. В производстве, торговле и сфере услуг себестоимость может рассчитываться по-разному. Производитель может включать в себестоимость амортизацию станков, электроэнергию и зарплату сотрудников, если их заработок зависит от произведенных единиц товара. Сервисы, которые продают услуги с почасовой оплатой, тоже могут включать зарплату в себестоимость услуги

Предпринимателю для собственного управленческого анализа важно соблюдать правильный и понятный ему порядок расчетов и решить, какие показатели он включает в себестоимость и как он их детализирует в своем управленческом анализе:

Валовая прибыль = выручка-нетто — себестоимость

Валовая прибыль — важный показатель. Это тот объем денег, который должен профинансировать весь бизнес: все налоги, текущие издержки, зарплату персоналу, коммунальные расходы, арендную плату — все постоянные платежи, которые есть у предприятия из месяца в месяц. Если мы видим, что валовой прибыли хватает на то, чтобы обеспечить эти регулярные платежи, значит предприятие прошло точку безубыточности. Если валовой прибыли на это не хватает, значит точка безубыточности еще не пройдена.

Далее мы учитываем операционные расходы. Это расходы на содержание отдела кадров и юридического отдела, на обслуживание помещений непроизводственного назначения, командировки и связь, затраты на хранение продукции и рекламу, проценты по кредитам — все расходы, которые не входят в себестоимость товаров или услуг. Сюда можно отнести и затраты на поиск партнеров, заключение сделок, расходы на обучение сотрудников, форс-мажорные траты. Так мы находим сумму прибыли от продаж:

Прибыль от продаж = валовая прибыль — операционные расходы

Теперь мы должны учесть прочие доходы и расходы, которые не связаны с предметом деятельности организации. Это побочные и даже “случайные” средства: от продажи или сдачи в аренду активов компании, прибыль от совместной деятельности с другой организацией, проценты, полученные за пользование средствами компании, штрафы, пени, неустойки. Зная все эти суммы за период времени, мы рассчитываем сальдо — то есть разницу непрямых доходов и расходов. Она может быть положительной или отрицательной. И теперь мы можем вычислить балансовую прибыль — т.е., прибыль до налогообложения:

Балансовая прибыль = прибыль от продаж + сальдо прочих доходов-расходов

И, наконец, нам нужно выяснить, как на прибыль влияют налоги. Прибавляем налоговые активы и вычетаем налоговые обязательства, получаем чистую прибыль:

Чистая прибыль = балансовая прибыль — налоги

Чистая прибыль — это итоговый и самый важный показатель, он демонстрирует конечный результат деятельности фирмы и показывает, насколько выгодно ведение данного бизнеса. Масштаб наших планов и широта наших действий зависят от чистой прибыли. Предприятие может использовать ее для формирования различных фондов и резервов, реинвестиций в производство и увеличения оборотных средств. Если компания является акционерным обществом, то дивиденды держателям акций рассчитываются как раз исходя из размеров чистой прибыли.

Расчет налога на прибыль организаций

Налог на прибыль организаций рассчитывается по следующей форме:

Налоговая база

База налога на прибыль определяется как разница между доходами и расходами (прибыль). В случае если расходы превышают доходы, база признается равной нулю. И налог в бюджет не уплачивается.

Обратите внимание, прибыль определяется нарастающим итогом с начала года. Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке

Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке.

В случае если у организации имеется убыток, подлежащий переносу, он также уменьшает базу по налогу.

Налоговая ставка

Основная ставка – 20%. Налог, уплаченный по данной ставке, распределяется в бюджеты в следующих пропорциях:

- 3% – в федеральный бюджет.

- 17% – в бюджет субъекта РФ.

Специальные налоговые ставки

| Налоговая ставка | Вид дохода |

|---|---|

| 30% | Доходы от оборота ценных бумаг (кроме доходов по дивидендам), учитываемых на счетах депо, при нарушении процедуры представления информации налоговому агенту |

| 20% | Доходы иностранных организаций не относящиеся к деятельности через постоянное представительство (кроме доходов, поименованных в п.2,3,4 ст.284 НК РФ) |

| Доходы от деятельности по добыче углеводородного сырья в отношении организаций, отвечающих требованиям п.1 ст. 275.2 НК РФ | |

| 15% | Доходы в виде процентов по государственным и муниципальным ценным бумагам |

| Доходы иностранных организаций, полученные в виде дивидендов от российских компаний | |

| 13% | Доходы российских организаций в виде дивидендов от российских и иностранных компаний |

| Доходы от дивидендов, полученных по акциям, права на которые удостоверены депозитарными расписками | |

| 10% | Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок |

| 9% | Доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 г., а также иные доходы, указанные в пп. 2 п. 4 ст. 284 НК РФ |

| 0% | Перечень организаций, имеющих право применять нулевую ставку поименован в ст. 284 НК РФ. |

Авансовые платежи

Авансовые платежи уплачиваются одним из трех способов:

- Каждый квартал с уплатой ежемесячных платежей.

- Каждый квартал без уплаты ежемесячных платежей.

- Ежемесячно по фактической прибыли.

Более подробно о порядке расчета, сроках и способах уплаты авансовых платежей.

Пример расчета налога на прибыль по итогам года

Налогооблагаемый доход ООО «Ромашка» за 2018 год составил 35 млн. руб.

Расходы, принимаемые в уменьшение доходов, составили 15 млн. руб.

База по налогу составит 20 млн. руб. (35 млн. руб. – 15 млн. руб.)

Ставка – 20 %.

Налог, рассчитанный по итогам 2018 года, будет равен 4 млн. руб. (20 млн. руб. х 20%).

Уплаченные за год авансовые платежи составили 3 млн. руб.

Налог к уплате в бюджет составит 1 млн. руб. (4млн. руб. – 3 млн. руб.), из них:

- 30 000 руб. в федеральный бюджет.

- 170 000 руб. в бюджет субъекта РФ.

Бесплатная консультация по налогам

Как посчитать выручку в процентах от общей суммы

При таком варианте сначала устанавливают валовой доход, а потом уже наценку.

Бухгалтер должен применить формулу, которая приведена в документе: где Т – общий товарооборот; РН – расчетная торговая надбавка.

Торговую надбавку считают по другой формуле: Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН): Валовой доход будет равен: 51 000 руб. х 25,926% / 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки: – 51 000 руб. – отражена выручка от продажи товаров; – 7780 руб.

– отражена сумма НДС; Дебет 90-2 Кредит 42 (сторно) – 13 222 руб.– списана сумма торговой наценки по реализованным товарам; – 51 000 руб.– списана продажная стоимость реализованных товаров; – 5000 руб.– списаны расходы на продажу; – 442 руб.

(51 000 руб. – 7780 руб. – (–13 222 руб.)

Как посчитать (высчитать) процент от суммы?

Записываем пропорцию: (Х в данном случае — число процентов).

Например, 10% — это 0,1, то есть 1/10 следовательно, узнать, сколько составят 10%, просто: нужно всего лишь разделить исходную сумму на 10.

Другими примерами таких соотношений будут:

- 50% — 1/2, то есть нужно разделить пополам;

- 75% — 3/4, то есть нужно разделить на 4 и умножить на 3.

- 20% — 1/5, то есть нужно разделить на 5;

- 25% — 1/4, то есть делим на 4;

- 12,5% — 1/8, то есть нужно делить на 8;

Правда, не все простые дроби удобны для расчета процентов.

Как рассчитать выручку от продаж?

Это внутренние сведения, и они не отображаются в балансе.

Начисленный метод расчета: TR = Ост.п (н) + ГП — Ост.п (к), где

- ГП – выпуск готовой продукции, которую планируется продать.

- Ост.п (н) и Ост.п (к) – остатки готовой продукции на начало и конец отчетного периода;

Все расчеты выражаются в денежном эквиваленте (рубли, доллары, евро и т.д.).

ООО «Агроресурс» занимается производством и реализацией сельскохозяйственной техники.

Совет 1: Как рассчитать процент прибыли

При использовании этой схемы начисление процентов осуществляется однократно с учетом неизменной базы расчета.

Для исчисления применяет следующая формула: где FV –будущая стоимость денежных средств, В том случае, когда продолжительность ссудозаемной операции меньше календарного года, то для расчета используется следующая формула: где t – продолжительность операции в днях, Т – общее количество дней в году Предположим, вкладчик разместил на депозит в банке 1000 рублей под 6% годовых.

Определите, какая сумма будет накоплена за два года, если проценты начисляются по сложной схеме Процентный доход = ставка процента×первоначальные вложения = 1000×0,06=60 рублей Таким образом, к концу 1-го года на депозите будет накоплена сумма: Если не снимать деньги со счета, а оставить их до следующего года, то в конце 2-го года на счете будет накоплена сумма: FV2=FV1 ×(1+r)=CVo×(1+r)×(1+r)=CVo×(1+r)2 =1060×(1+0,06)=1000×(1+0,06)×(1+0,06)=1123,6 рублей Для расчета сложных процентов применяется следующая формула: Множитель наращения сложных процентов FVIF (r,n) показывает, чему будет равна одна денежная единица через n периодов при определенной процентной ставке r.

Как посчитать рентабельность в процентах

рублей;

значит, чистая прибыль составит 300 тыс. рублей;

соответственно, рентабельность составит 300 / 1000 = 30%.

После того как показатель рентабельности рассчитан, следует сопоставить его с тем значением, которое является минимально необходимым для того бизнеса, который вы ведете.

Показатели рентабельности используют, к примеру, банки для того, чтобы понимать, как быстро вы как юридическое лицо сможете отдать свой долг.

- работают в одной сфере;

- торгуют примерно одним и тем же набором товаров или предоставляют одни и те же услуги.

- имеют одинаковый масштаб деятельности (показатели валовой выручки почти одинаковы, да и количество работающих сотрудников примерно совпадает);

Как рассчитать процент от общей выручки

пополнение, можно по следующей несложной формуле:

- S = ((P x I x (T / K))/100) + ((P 1 x I x (T 1 / K))/100);

- где первая и каждая последующая составляющая отличаются друг от друга переменными Р и Т (размером и сроком размещения основного тела счета).

- S = (P x I x (G / K))/100;

- P – размер вложения;

- I – годовая процентная ставка;

- K – количество дней в текущем году.

- G – период, по истечении которого осуществляется пополнение капитала;

- S – сумма профита;

- Второй месяц: ((100 000+822)*10*(30/365))/100=829.

- Первый месяц начисления процентов, когда открыт вклад: (100 000*10*(30/365))/100=822.

- Третий месяц: ((100 822+829)*10*(30/365))/100=835.

Хорошее

Калькуляция ВП для производителя и розничной торговли

Итак, ВП – суммарный доход предприятия за конкретный период времени. В него включают доходы от всей деятельности и вычитают производственные издержки. Размер ВП, рассчитанный по применяемой формуле, отображают в бух. балансе

Определяя сумму валовой прибыли, следует принять во внимание, что:

- калькуляцию ВП надо производить до подсчета, удержания налогов;

- формула расчета зависит от типа организации.

Так, те, кто занимается розничной торговлей, калькулируют ВП по одной формуле, а производители – по другой. Поэтому на практике применяются 2 формулы расчета, которые немногим отличаются друг от друга. Калькуляция ВП для тех лиц, которые заняты в розничной торговле, производится по формуле:

Производители продукции рассчитывают ВП несколько иным способом:

Самоочевидно: калькуляция в первом и втором случае построена по одинаковому принципу. Разница – только в определении себестоимости. Для розничной торговли и для производства она устанавливается с некоторым отличием. Проследить эту разницу можно по статьям доходов и трат, которые причисляют обычно к выручке и себестоимости в одном и во втором случае.

| Наименование показателя |

Розничная торговля

(основн. статьи) |

Производство

(основн. статьи) |

|

Выручка (В) |

Продажа приобретенных товаров, а также платных услуг в сфере торговли | Продажа изготовленной продукции, а также выполненных работ, услуг |

|

Себестоимость (СБ) |

СБ включает: цену приобретенных товаров; траты на их доставку до места назначения, а также хранение и подготовку к реализации; зарплату с удержанными страховыми взносами |

СБ включает:

стоимость материалов, инструментария; начисления по амортизации; управленческие траты, связанные с производственными процессами; зарплату со страховыми удержаниями |

При определении состава выручки и себестоимости в калькуляции ВП, важно учесть еще два нюанса. Первый: при расчете ВП следует учитывать продажу ОС, ценных бумаг и иного продаваемого имущества предприятия, если в его учетной политике данная продажа причислена к основному виду деятельности

Первый: при расчете ВП следует учитывать продажу ОС, ценных бумаг и иного продаваемого имущества предприятия, если в его учетной политике данная продажа причислена к основному виду деятельности.

Второй: в ситуации, когда виды деятельности, относимые обычно к прочей реализации, причисляют к основной деятельности, в себестоимость следует включать траты, которые с ними связаны. Такими тратами могут быть, например, остаточная цена ОС и НМА.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как рассчитать прибыль предприятия

Все виды прибыли рассчитываются на основе выручки, которая равна произведению объема реализации на цену единицы продукции. Из первичного дохода вычитаются те или иные статьи затрат и таким образом находится каждый вид прибыли.

Общие формулы расчета

Выручка находится по следующей формуле: TR = P * Q, где

TR (total revenue) – выручка, руб.;

P (price) – цена, руб.;

Q (quantity) – количество продукции, руб.

Маржинальная прибыль равна: MP = TR – VC, где

MP (marginal profit) – маржинальная прибыль, руб.;

TR (total revenue) – выручка, руб.;

VC – переменные затраты на объем продукции, руб.

Валовую прибыль можно найти по это формуле: GP = TR – TCтехн, где

GP (gross profit) – валовая прибыль, руб.;

TR (total revenue) – выручка, руб.;

TCтехн (total cost) – себестоимость технологическая, руб.

Прибыль от продаж находится следующим образом: RP = TR – TC, где

RP (realization profit) – прибыль от реализации, руб.;

TR (total revenue) – выручка, руб.;

TC (totalcost) – себестоимость полная, руб.

Балансовая прибыль равна: BP = RP – OE + OR, где

BP (balanced profit) – балансовая прибыль, руб.;

RP (realization profit) – прибыль от продаж, руб.;

OR (other revenue) – прочий доход, руб.;

OE (other expenses) – прочий расход, руб.

Операционная прибыль рассчитывается по этой формуле: OP = BP + PC, где

BP (balanced profit) – балансовая прибыль, руб.;

PC (percent) – проценты к выплате, руб.

Чистую прибыль находят следующим образом: NP = BP – T, где

NP (net profit) – чистая прибыль, руб.;

BP (balanced profit) – балансовая прибыль, руб.;

T (taxes) – величина налоговой нагрузки, руб.

Формулы расчета по балансу

Данные для расчета приводятся в отчете о финансовых результатах. Доступная информация из бухгалтерской отчетности позволяет считать два нижеуказанных вида прибыли по одной формуле.

Маржинальную и валовую прибыль можно найти по этой формуле: стр. 2100 = стр. 2110 – стр. 2120, где

стр. 2100 – валовая прибыль, руб.;

стр. 2110 – выручка, руб.;

стр. 2120 – себестоимость технологическая, руб.

Прибыль от продаж находится следующим образом: стр. 2200 = стр. 2110 – (стр. 2120 + стр. 2210 + стр. 2220), где

стр. 2200 – прибыль от реализации, руб.;

стр. 2110 – выручка, руб.;

(стр. 2120 + стр. 2210 + стр. 2220) – себестоимость полная, руб.

Балансовая прибыль равна: стр. 2300 = стр. 2200 – стр. 2350 + стр. 2340, где

стр. 2300 – балансовая прибыль, руб.;

стр. 2200 – прибыль от продаж, руб.;

стр. 2340 – прочий доход, руб.;

стр. 2350 – прочий расход, руб.

Операционная прибыль рассчитывается по этой формуле: OP = BP + PC, где

BP (balanced profit) – балансовая прибыль, руб.;

PC (percent) – проценты к выплате, руб.

Чистую прибыль находят следующим образом: стр. 2400 = стр. 2300 – стр. 2410, где

стр. 2400 – чистая прибыль, руб.;

стр. 2300 – балансовая прибыль, руб.;

стр. 2410 – величина налоговой нагрузки, руб.

Примеры расчетов

Предприятие ООО «Экран» занимается производством сверл для фрезерных станков. Финансовая отчетность за последние 2 года содержит следующие данные:

| Наименование показателя | Код строки | За 2014 год | За 2013 год |

| Выручка | 2110 | 130 000 | 70 000 |

| Себестоимость технологическая | 2120 | 45 000 | 25 000 |

| Коммерческие затраты | 2210 | 6 000 | 4 000 |

| Управленческие затраты | 2220 | 18 000 | 13 000 |

| Прочий доход | 2340 | 1 000 | 800 |

| Прочий расход | 2350 | 2 000 | 3 000 |

| Проценты к уплате | 2330 | 6 000 | 4 000 |

| Налог на прибыль | 2410 | 12 000 | 5 960 |

Для данного примера, за 2013 год:

Маржинальная прибыль: MP = TR – VC = 70 000 – 25 000 = 45 000 рублей

Валовая прибыль: GP = TR – TCтехн = 70 000 – 25 000 = 45 000 рублей

Прибыль от продаж: RP = TR – TC = 70 000 – (25 000 + 4 000 + 13 000) = 28 000 рублей

Балансовая прибыль: BP = RP – OE + OR = 28 000 – 3 000 + 800 = 25 800 рублей

Операционная прибыль: OP = BP + PC = 25 800 + 4 000 = 29 800 рублей

Чистая прибыль: NP = BP – T =29 800 – 29 800 * 0,2 = 23 840 рублей

За 2014 год:

Маржинальная прибыль: MP = TR – VC = 130 000 – 45 000 = 85 000 рублей

Валовая прибыль: GP = TR – TCтехн = 130 000 – 45 000 = 85 000 рублей

Прибыль от продаж: RP = TR – TC = 130 000 – (45 000 + 6 000 + 18 000) = 61 000 рублей

Балансовая прибыль: BP = RP – OE + OR = 61 000 – 2 000 + 1 000 = 60 000 рублей

Операционная прибыль: OP = BP + PC = 60 000 + 6 000 = 66 000 рублей

Чистая прибыль: NP = BP – T = 60 000 + 60 00 * 0,2 = 48 000 рублей

Для чего используется показатель

Величина чистой прибыли наиболее достоверно характеризует эффективность работы предприятия. Увеличение этой суммы по сравнению с прошлым периодом говорит о качественной работе фирмы, уменьшение — о неправильной политике управленческого персонала.

Показатель используется многими внутренними и внешними пользователями информации об организации:

Собственник и акционеры. С помощью этих данных владелец компании оценивает результат деятельности предприятия, эффективность выбранной системы управления. Также эта сумма используется для расчёта дивидендов, привлечения частных лиц в качестве вкладчиков в уставный капитал.

Директор. Он оценивает финансовую устойчивость фирмы, правильность управленческих решений, а также разрабатывает новые стратегии развития. Показатель напрямую влияет на рентабельность, именно поэтому анализ остатка свободных средств важен для топ-менеджеров.

Поставщики

Для них особенно важно, чтобы организация смогла расплатиться за сырьё, и показатель используется для оценки стабильности фирмы. Если денег у нее мало, то некоторые поставщики могут отказаться от заключения договора, так как не будут уверены в оплате услуг и материалов.

Инвесторы

На основании показателя они рассматривают возможность финансовых вложений. Чем выше сумма свободного дохода, тем привлекательнее предприятие для вкладчиков. В первую очередь они планируют получить дополнительный доход от акций.

Кредиторы. Заёмщики определяют платёжеспособность фирмы. Деньги имеют самую большую ликвидность, то есть способность быть быстро проданными. Чем больше их остаётся у организации в свободном распоряжении, тем быстрее она может расплатиться с долгами. Соответственно, больше шанс получить в банке кредит.

Взаимосвязь доходности и риска инвестиций

Чем больше доходность — тем лучше, вроде бы очевидно. Это правило хорошо работало бы среди безрисковых активов, но таких просто не существует. Всегда есть вероятность потерять часть или всю сумму инвестиций — такова их природа.

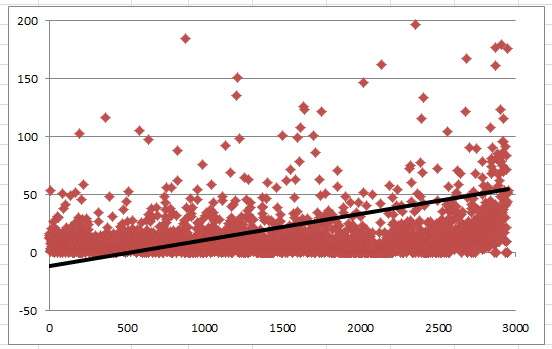

Более высокая доходность намного чаще достигается за счет дополнительного увеличения рисков, чем за счёт более высокого качества самого инструмента. Я обнаружил сильную взаимосвязь между показателем риска СКО (среднеквадратическое отклонение) и доходностью за год:

Ось X — доходность за год, ось Y — СКО. Линия тренда показывает, что чем выше годовая доходность, тем выше риски ПАММ-счёта в виде показателя СКО.

Такая взаимосвязь простыми словами — это корреляция, причем достаточно сильная. В исследовании 3000 ПАММ-счетов я рассчитывал корреляцию показателя СКО и доходности и получил значение 0.44, что на такой большой выборке означает крепкую зависимость. Другими словами, взаимосвязь доходности и рисков подтверждается математически.

Задача инвестора — найти собственный баланс между доходностью и риском, точнее определить свою склонность к рискованным вложениям. Для веб-инвестиций минимальная допустимая доходность — на уровне банковской, умноженная на два (большой банк сам по себе надежнее форекс-брокера). Дальше уже зависит от инвестора — сконцентрироваться на минимизации рисков и получать x2-x3 от банковской доходности или пытаться взять на себя дополнительные риски чтобы заработать больше.

Все приведенные выше формулы позволяют рассчитать конечную доходность инвестиций — мы вложили, прошло время, деньги получили. Если говорить о таких инвестиционных инструментах, как ПАММ-счета, торговые роботы, копирование сделок — этого мало, существуют торговые риски и множество других подводных камней, которые могут привести к ненужным потерям.

Инвестор должен знать, что будет происходить с его деньгами в процессе, по этой причине эти инструменты всегда сопровождаются графиками доходности.

Процент — прибыль

Процент прибыли берется по отношению к себестоимости ( принимаемой за 100 %) — Значит, продажная цена ( 1386 руб.) составляет 100 % — j — 10 % 110 % себестоимости.

Процент прибыли, которая подвергается риску в случае применения метода к одному инструменту, равнялся 20 по каждому рынку. Портфели являются серьезным инструментом для того, чтобы заметно повысить эффективность метода фиксированных пропорций в торговле.

Определяют процент прибыли Р по сравнимой товарной продукции в базовом году.

Установление процента прибыли, используемого в фонд премиальной оплаты, является прерогативой собрания менеджеров и формируется с учетом индивидуальных особенностей конкретного подразделения.

ВТК отчисляет Заказчику процентов прибыли.

И хотя 100 процентов прибыли — это весьма заманчиво, мы не продали эту собственность.

Процентная ставка, или процент прибыли, на который наши доходы выросли за определенный период, — это как раз то, за что мы с вами боролись, отбирая паевые инвестиционные фонды. Разница в несколько процентов очень существенна как на среднем, так и на большом промежутке времени. Каждый раз, когда я говорю, что наша стратегия превосходит эталоны фондового рынка в среднем на несколько процентов в год или что, эффективно выбрав фонды, мы сможем получать на 3 — 4 % прибыли в год больше, я имею в виду то, что эти несколько процентов через призму лет образуют огромную разницу в нашем капитале. Это хорошо видно в табл. 32, где представлены расчеты с различными процентными показателями.

Конечно, расчеты с процентом прибыли в 30 % и 35 % приведены как пример. Трудно рассчитывать, что на протяжении большого промежутка времени мы сможем в среднем получать такой огромный процент прибыли.

Например, при 50 процентах прибыли с коэффициентом выигрыш / проигрыш 2.0 фактор прибыли также равен 2.0. Если фактор прибыли равен 2.0, мне не захочется точно вычислять процент выигрышей и коэффициент выигрыш / проигрыш.

Рентабельность реализации показывает, какой процент прибыли получает предприятие с данного объема оборота. Информация используется для сравнения и оценки различных видов продукции и бизнес-единиц.

Следует иметь в виду, что процент прибыли рассчитывается на весь действующий производственный капитал, включая оборудование с различным периодом использования, в том числе устаревшее. Поэтому норма прибыли от работы нового высокоэффективного оборудования может превышать процент за кредит.

Любители часто спрашивают меня, какой процент прибыли они смогут ежегодно получать от игры на бирже. Ответ зависит от их мастерства, везения и состояния рынка. Любители никогда не задают более важный вопрос: Как много я проиграю до того, как прекращу играть и заново оценю себя, свою систему и рынки. Если вы позаботитесь о продолжении процесса, прибыли позаботятся о себе сами.

Таким образом, агент 1 получает 38 процентов кооперативной прибыли, а агент 2 — оставшиеся 62 процента.

Скажем, акции фабрики, которая приносит 50 процентов прибыли и имеет оборудования на 1 миллион долларов, будут стоить выше, чем акции фабрики, которая имеет оборудования на 2 миллиона, но приносит 10 процентов прибыли.

При участии монополий в смешанных предприятиях государство обеспечивает монополиям твердый процент прибыли.

Формула

Расходы по продажеИтак, формула:Прпр = Впр – УР – КРГде, КР, УР – расходы коммерческого/управленческого характера ;Впр – валовая прибыль;Прпр – доход от деятельности фирмы.Расчет валовой прибыли:Впр = ВО – СбстГде, Сбст – себестоимость продажи продукции;Во – объем выручки.

Пример использования формулы вычисления прибыли от продаж.

Определение чистой прибыли на примере

Предприниматель Кузнецов торгует канцелярскими товарами в розницу. В течение месяца он закупил на оптовом складе товара на сумму 500 000 р. Организация доставки обошлась ему в 5000 рублей. За аренду торгового помещения Кузнецов заплатил 5000 р. Налоги и сборы — 7 000 р. На прочие расходы ушло еще 10 000 р. За месяц Кузнецов реализовал весь товар. С 30%-й наценкой, валовая выручка от продаж составит 650 000 р.

Предприниматель Кузнецов торгует канцелярскими товарами в розницу. В течение месяца он закупил на оптовом складе товара на сумму 500 000 р. Организация доставки обошлась ему в 5000 рублей. За аренду торгового помещения Кузнецов заплатил 5000 р. Налоги и сборы — 7 000 р. На прочие расходы ушло еще 10 000 р. За месяц Кузнецов реализовал весь товар. С 30%-й наценкой, валовая выручка от продаж составит 650 000 р.

p, blockquote 22,0,0,0,0 –>

Расчет прибыли:

p, blockquote 23,1,0,0,0 –>

Суммируемым все расходы предпринимателя.

Необходимая ВВ – что это такое?

Необходимая валовая выручка – экономически обоснованные финансовые средства, требующиеся компании или организации для ведения хозяйственной деятельности в течении определённого срока регулирования.

Справка! Регулирует нормативы необходимой валовой выручки «Приказ ФСТ РФ от 30.03.2012 № 228-Э “об утверждении методических указаний по регулированию тарифов с применением метода доходности инвестированного капитала”.

При подсчёте тарификации методом доходности капитала инвестирования валовая выручка принимается к расчёту во время установления тарифов по следующему шаблону: Подсчёт необходимой валовой выручки на длительный период проводится на основании долгосрочных параметров регулирования:

- стартовые операционные расходы;

- индекс эффективности расходов при выполнении операций;

- размер инвестиций в капитал;

- оборотный капитал (чистый);

- нормированный доход от инвестиций в капитал;

- сроки возврата инвестиций в капитал;

- коэффициент подконтрольных операционных расходов по активам;

- норматив технологического расхода ресурсов;

- показатель качества и надежности предлагаемых товаров и услуг.