Обучение инвестированию

Содержание:

- Первые инвестиции: с чего начать?

- Виды инвестиционных рисков

- Как я зарабатываю на инвестициях

- Критерии выбора курсов

- Зачем вам инвестировать?

- Инвестиции в недвижимость для начинающих

- Выбираем инвестиционные инструменты

- Венчурные инвестиции для начинающих

- Шаг 1. Регистрация и открытие брокерского счёта

- Начните с простых и понятных инструментов

Первые инвестиции: с чего начать?

Начинающие часто совершают типичные ошибки: не понимают законы и основы инвестирования, действуют на эмоциях, гонятся на высокой прибылью, не умеют здраво оценивать риски, не имеют стратегии, паникуют и спешно распродают активы в случае временных спадов, инвестируют на основе чужих советов или чужого опыта, не разбираясь в теме самостоятельно.

Инвестиции для начинающих: как заработать. Инструкция для новичков

Вот пошаговая инструкция, что сделать в первую очередь:

Определить исходные позиции. Сколько денег у вас есть, сколько вы можете выделить на инвестиции, будут ли это разовые вложения или ежемесячные/ежеквартальные/еженедельные.

Определить цель и срок ее достижения. Цель должна быть реалистичной: нет смысла планировать заработать на инвестициях миллион долларов за год, если сейчас у вас всего тысяча рублей. Исходя из цели и сроков вы сможете посчитать, какая доходность вам нужна.

Изучить возможные варианты и составить финансовый план. Есть много способов вложить деньги, и нет одного единственно верного варианта – все зависит от вашей цели. Возможно, вам нужна стратегия с небольшими рисками и стабильным ежемесячным потоком – в таком случае можно рассмотреть вариант покупки акций или арендные стратегии в недвижимости. А если вы хотите быстро удвоить/утроить капитал, есть смысл рассматривать спекулятивные и рисковые стратегии – например, участие в IPO, криптовалюты и т.п.

Проанализировать риски. Важный пункт, который начинающие часто упускают. Совершено безрисковых стратегий не бывает – даже банковские депозиты можно считать такими лишь относительно (и в пределах суммы страхования вкладов). Нужно понимать реальный уровень риска – и то, насколько он приемлем лично для вас.

Выбрать подходящую стратегию или стратегии. На этом этапе вы можете выбрать подходящую вам стратегию – исходя из вашей личной финансовой цели, ожидаемого уровня доходов и риска. Если на этом этапе вы понимаете, что вашу цель невозможно достичь при помощи имеющихся у вас ресурсов, значит, нужно скорректировать цель или найти дополнительные резервы для инвестиций.

Отложить финансовую подушку

Важно иметь запас средств, который позволит вам решить временные финансовые сложности. Желательно отложить деньги, которых хватит на шесть месяцев привычной жизни

Их можно разделить на три части и положить на депозит в разных валютах. В противном случае может возникнуть ситуация, когда инвестору приходится срочно (и на не самых выгодных условиях) продавать свои активы.

Диверсифицировать портфель. Еще одно важное правило – не вкладывать все в одну компанию/сделку/нишу, даже если вам кажется, что это беспроигрышный вариант. Если у вас есть капитал, разделите его хотя бы на 5-10 частей.

Как инвестировать с нуля?

Даже если у вас пока нет крупной суммы денег, начните с малого – для покупки одной акции, одной криптовалюты или одного грамма драгоценного металла нужно всего несколько долларов. Нет смысла ждать, пока вы накопите достаточную (на ваш взгляд) сумму – за это время деньги обесценятся. Лучше начать с малого и не откладывать инвестирование на потом.

Самое главное преимущество инвестора с небольшим капиталом – это знания. Если у вас нет крупных сумм, это не смертельно – есть примеры, когда инвесторы с небольшим капиталом достигали отличных результатов.

Например, люди, купившие криптовлюты до их очередного “туземуна”, смогли получить отличную прибыль с минимальных вложений. 100$, вложенные в биткоин, эфир или другие перспективные монеты несколько лет назад, сегодня принесли бы тысячи долларов (точная сумма дохода зависит от того, в какой именно момент и по какой цене вы купили актив).

Второй пример – долгосрочные инвестиции в перспективные акции (например, REIT). За счет сложного процента инвестиции в акции могут принести отличные результаты в долгосрочной перспективе (20-30 лет), даже если вкладывать небольшую сумму ежемесячно – от 5000 рублей, и реинвестировать полученные дивиденды. Многие компании в этом секторе стабильно наращивают выплату дивидендов на протяжении десятков лет: эта стратегия дает отличные возможности для инвесторов, не готовых к высоким рискам и не ждущих сверх прибыли в течение ближайших месяцев.

Виды инвестиционных рисков

Риск потери средств характерен для любой деятельности в сфере инвестирования, а для онлайн-вложений актуален еще больше. Страх потерять деньги – один из основных сдерживающих факторов перед стартом инвестиционной деятельности.

Все существующие риски в области онлайн-вложений можно поделить на несколько видов:

- Выдающиеся риски – важные обстоятельства, способные повлиять на деятельность организации, такие как изменение управления, риски банкротства, изменение потребительских предпочтений.

- Рыночные – риски экономического кризиса, снижения рентабельности инвестиций.

- Риски ликвидности. Новичку стоит начинать с крупных компаний, поскольку такие вложения менее рискованны.

- Правовые политические – риски изменений в законодательстве.

- Валютные риски – резкие изменения обменного курса.

Квалификация рисков вкладчика

Инвестиционные риски также можно поделить на торговые и неторговые. Первый тип – это факторы, на которые инвестор может влиять, анализируя финансовые инструменты, проекты. К этой категории можно отнести неэффективное управление средствами.

На неторговые риски повлиять не могут даже самые опытные инвесторы. К ним относятся хакерские атаки, различные форс-мажоры, банкротство, ошибки самих инвесторов.

Важно учитывать все потенциальные риски, анализировать их и принимать меры по предотвращению, насколько это возможно

Как я зарабатываю на инвестициях

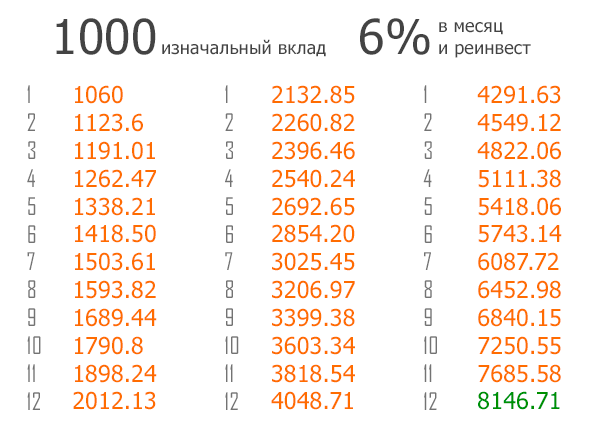

А теперь я расскажу вам куда инвестирую я и как я использую сложные проценты. Я вкладываю деньги в в ПАММ счета разных брокерских компаний. В ПАММ счетах сложные проценты начисляются раз в торговый период, который у каждого управляющего может быть разным, узнать это можно в оферте управляющего. Как правило это неделя – две. Инвестиции в ПАММ приносят и без того хорошую прибыль (90-120% годовых), а еще и сложные проценты в расчетах присутствуют. Как видите, это все равно намного выгоднее и прибыльнее, чем при инвестировании в банк, с реинвестированием раз в году, хотя даже и с банковскими условиями можно добиться высоких результатов, только придется ждать лет 50.

Простой пример, как из 1000 долларов всего за 3 года сделать 8146 долларов:

Критерии выбора курсов

При подготовке материала к этой статье я поняла, насколько востребованная и прибыльная ниша – курсы по инвестированию. Как сориентироваться новичку в огромном количестве гуру финансовых рынков? Они как грибы после дождя появляются на фоне экономического кризиса, низкого уровня финансовой грамотности и общей неудовлетворенности жизнью россиян.

Обучение с нуля советую начинать с формирования элементарного фундамента финансовых знаний. Для этого необязательно записываться на дорогие тренинги или семинары. Есть много книг по инвестированию, прочитайте пару штук. Вы поймете, как должен мыслить и действовать грамотный инвестор, что такое инвестиции и какие инструменты существуют для увеличения вашего первоначального капитала.

С начальным багажом теоретических знаний можно уже предпринять первые попытки самостоятельных вложений. Так сказать, “проверка боем”. Некоторые так и делают – учатся на своих ошибках, набираются опыта, теряют и снова зарабатывают. Но этот сценарий не для всех.

Кто хочет подойти к инвестированию во всеоружии, рекомендую потратить еще несколько недель или месяцев на обучение у профессионалов. Это поможет снизить риски потерь денег и разочарования. Разброс цен на курсы большой: от пары тысяч до нескольких десятков тысяч рублей. Есть и бесплатное, но от этого не менее эффективное, онлайн-образование. О нем я поговорю отдельно.

Разберемся, на что надо обратить внимание при выборе курсов. Авторитетность площадки

Авторитетность площадки

Имеется в виду, кто организатор обучения, какое отношение он имеет к экономике в целом и к инвестициям в частности. Например, есть известные на весь мир образовательные онлайн-платформы Coursera, EdX и OpenLearn. На них размещены лучшие курсы по финансам и инвестициям от ведущих университетов мира на английском и русском языках. Многие из них бесплатные, но иногда надо заплатить за сертификат, если он нужен.

Согласитесь, что авторитет таких организаций, как Калифорнийский, Мичиганский, Йельский или Иллинойсский университеты, Высшая школа экономики, никем не оспаривается.

Если обучение проводит Московская фондовая биржа или ведущие брокеры страны, то у них будет чему поучиться. Обучение у частных инвесторов, имеющих на счетах несколько миллионов рублей от инвестиций, а не от бабушкиного наследства, будет отличным стартом в получении очень полезного навыка – инвестирования.

Программа курса

Для начинающих подойдут уроки по азам финансовой грамотности, для продвинутых уже нужен уровень посложнее.

Моим главным критерием при выборе любых курсов, не обязательно по инвестированию, является наличие практических занятий с обратной связью от преподавателя. Только такой формат дает максимальный результат, когда ты уже в свободном плавании.

Преподавательский состав

Любой уважающий себя ресурс публикует данные о преподавателях: их образование, опыт работы на финансовых рынках, достижения в сфере инвестирования и т. д. В этом случае иногда лучше довериться практикующему финансисту и его онлайн-блогу, чем заслуженному профессору ведущего университета, который не инвестировал ни одного рубля, но знает лучше всех, как это сделать.

Иногда финансовые и инвестиционные аналитики, они же преподаватели на курсах, выкладывают результаты своих инвестиционных портфелей за прошедшие годы, делятся инвестиционными стратегиями

На них я и обращаю внимание в первую очередь, а не на того, кто написал, что заработал за 2019 год 500 % прибыли на свои инвестиции. А доказательства где?

Бесплатные вебинары и статьи

Можно познакомиться со спикерами и авторами, примерно представить, как и чему они могут научить. Если весь вебинар вам рассказывают, как здорово, что все мы здесь сегодня собрались, и как будет здорово, когда вы купите их курсы, то сразу бегите. 99 % даю на то, что такая же вода польется и на платных занятиях. Многие авторы дают возможность бесплатно посмотреть видеоурок или даже несколько, чтобы оценить качество и манеру преподавания.

Зачем вам инвестировать?

Эта статья написана для тех людей, которые только начинают инвестировать. Давайте поймём — а что же привело человека к мысли о том, чтобы начать инвестировать?

Срочно нужны деньги

Один из частых ответов начинающих инвестировать — мне нужны деньги. И поэтому я хочу получить крупную отдачу от своих вложений. При этом — как можно скорее.

В этом случае должен вас огорчить. Вы не по адресу.

Если вы желаете мигом срубить большой куш — вам скорее в казино. Поставив доллар — теоретически вы можете выиграть миллион.

Но вероятность такого события крайне мала. Поэтому вы почти наверняка проиграете свои деньги.

Ровно то же можно сказать про «инвестиции» в форекс, криптовалюты, сомнительные онлайн-проекты с баснословной доходностью, и пр.

Дело в том, что в инвестировании существует связь между вознаграждением, которое вы можете получить — и риском, который ради этого вам приходится на себя взять.

Если вас интересуют инвестиции как способ лёгкого и быстрого дохода — вы практически наверняка потеряете свои средства. Потому что в стремлении быстро получить крупную прибыль вам придётся пойти на крайне высокий риск. Что в итоге приведёт к потере вложенных средств.

Напомню, что инвестиции — это не про потерю денег. Это усилия, направленные на сохранение и преумножение покупательной способности вашего капитала.

Поэтому сразу же откажитесь от идеи много и быстро заработать на инвестировании. Допустим — вы согласились в этом со мной. Но вопрос ведь остался. Зачем вы намерены инвестировать?

Чтобы стать богаче

И это — вполне логичное обоснование. Ведь инвестирование увеличивает наш капитал. Значит, грамотно инвестируя — мы становимся богаче.

Один японский предприниматель, чтобы докопаться до истинной природы вещей — использовал стратегию пяти «почему». Он также последовательно задавал себе этот вопрос, планируя стратегию своей компании. И спустя годы привёл её к большому успеху.

Спросите себя — почему вы желаете стать богаче? Ведь именно ради этого вы планируете начать инвестировать.

Вряд ли кто-то намерен просто накопить сундук золота. Обладание златом и бриллиантами не приносит счастья само по себе.

Дело в другом. У каждого человека есть какие-то желания и стремления. И для реализации большинства этих желаний нам нужны деньги. Где их взять?

Инвестирование и даёт вам возможность накопить нужные средства

Тогда вы добьётесь того, что для вас важно. Это и сделает вас счастливым человеком

Достичь своих важных целей

Скорее всего — именно это вам нужно, если вы планируете начать инвестировать. Может быть, вы просто не формулировали цель своего инвестирования таким образом.

Если мы посмотрим в будущее — то у каждого человека есть ряд жизненных целей, которые нужно достичь. И в большинстве случаев для достижения этих целей человеку нужны деньги.

Инвестирование как раз и позволяет вам создать нужные фонды. Что же из этого следует?

Прежде, чем начинать инвестировать — поймите, в чём же состоят ваши собственные, индивидуальные финансовые цели. Почему это стоит сделать?

Потому что инвестирование — это лишь способ достижения того, что для вас важно. Точно так же автомобиль — это способ добраться до пункта назначения

Однако, заводя двигатель в своём авто — мы уже прежде решили, куда нам нужно ехать. Ведь никто не колесит по улицам бесцельно, просто так. Отправляясь в путь — мы задали себе цель.

Точно также и в инвестировании. Прежде, чем начать инвестировать — поймите, куда «вы едете», в чём ваша цель. Когда мы говорим о личном финансовом планировании — то обсуждению и последующему планированию обычно подлежат крупные финансовые задачи. Которые требуют значительных накоплений для своего решения.

Что это может быть?

Например — покупка квартиры или дома, формирование фондов для высшего образования детей, накопление средств для открытия своего дела.

Кроме того, важнейшей задачей любого человека является создание личного капитала. Он будет необходим, чтобы обеспечивать вас пассивным доходом в то время, когда вы завершите свою карьеру. И в этом момент вам нужен будет очень значительный капитал, чтобы комфортно жить в зрелые годы. А мы все этого хотели, верно?

О том, как рассчитать размер необходимого вам капитала, и как его создать — я подробно рассказал в своем видео (также вы сможете скачать таблицу, в которую внесены все нужные формулы — и это резко упрощает расчеты). Включите мой рассказ:

Инвестиции в недвижимость для начинающих

Недвижимость – традиционный и консервативный способ вложения капитала. Согласно классификации Роберта Кийосаки, она относится к вторичному богатству – то есть считается относительно надежной инвестицией для начинающих.

Есть разные способы вложений в недвижимость, но самые популярные связаны с арендными стратегиями: нужно купить жилье (реже новички рассматривают коммерческую недвижимость) и сдать его в аренду, чтобы получать ежемесячный денежный поток.

Недвижимость дает возможность нарастить капитал (в случае, если объект вырастет в цене) и в то же время получать стабильный ежемесячный доход.

Считается, что недвижимость требует внушительного капитала, но это не всегда так:

- во-первых, многие сдают собственное жилье (например, оставшееся по наследству);

- во-вторых, можно использовать ипотеку с минимальным первоначальным взносом,

- в-третьих, можно купить акции фондов зарубежной недвижимости REIT и получать пассивный доход с аренды с минимальными вложениями от 10$;

- в-четвертых, есть стратегии субаренды – не обязательно покупать объект недвижимости, его можно взять в аренду и выгодно пересдать. Некоторые снимают квартиру на долгосрок и сдают посуточно.

Другие способы заработка на недвижимости:

- покупка на этапе “котлована” и перепродажа готового жилья;

- “распил” большого объекта на малые с последующей сдачей в аренду (можно разделить дом или квартиру на несколько студий, большой офис – на несколько мини-офисов).

Но у недвижимости есть свои недостатки:

- Если речь идет о покупке объекта, требуются вложения от 1 млн рублей – даже с учетом ипотеки. Деньги пойдут на первый взнос, услуги риэлторов, банка, ремонт.

- Нужно личное участие инвестора – ремонт, просмотры, заселение/выселение жильцов.

- Возможны форс-мажоры (порча или кража имущества, пожар, потоп и т.д) и дополнительные расходы на их устранение.

- Возможны простои: в эти периоды вы не будете получать доход, к тому же придется оплачивать коммунальные услуги.

Инвестиции с нуля для начинающих: изучение рынка недвижимости

В первую очередь, нужно изучить рынок в конкретном регионе. В некоторых городах выгоднее заниматься коммерческой недвижимостью, а сдавать квартиру в аренду может быть нерентабельно: слишком много предложений или слишком низкие цены.

В ряде регионов выгодно заниматься посуточной арендой: можно заработать в 4-5 раз больше, чем на долгосрочной. Но в других регионах ситуация обратная: краткосрочная аренда приносит всего в 1,5-2 раза больше, а с учетом простоев этот бизнес окажется нерентабельным.

Если у вас нет возможности купить жилье, рассмотрите вариант инвестиций в фонды зарубежной недвижимости REIT: так можно получать пассивный доход.

Выбираем инвестиционные инструменты

- Уровень риска – вероятность потерь денежных средств:

- низкий – потеря до 10% средств;

- средний – потеря до 30% средств;

- высокий – потеря свыше 30% средств.

- Доходность – ценность актива для инвестора в денежном выражении:

- низкая – ниже уровня инфляции (1% в месяц);

- средняя – чуть выше уровня инфляции (3-4% в месяц);

- высокая – выше рынка (от 4%).

Также для начинающего инвестора немаловажным будет порог входа, т. е. минимальная сумма, которую можно потратить, приобретая тот или иной актив.

Далее рассмотрим наиболее популярные инструменты и дадим краткую характеристику по уровню риска и доходности.

Ценные бумаги

К ним относятся облигации и акции.

Акция – ценная бумага, с помощью которой вы становитесь владельцем небольшой доли компании и приобретаете право получить часть ее прибыли (дивиденды). Облигация – эмиссионная долговая ценная бумага. С её помощью государство или компания берёт у вас деньги в долг.

Государственные облигации

Считаются низкорисковыми активами, поскольку обеспечены гарантиями страны. Доходность по ним равна или на 2-3% выше ключевой ставки ЦБ РФ. Корпоративные облигации обеспечены крупными компаниями (“голубыми фишками”). Они более рискованные, но и доходность по ним повыше. Однако и те, и другие облигации инвесторы приобретают в консервативную часть портфеля.

Важно

Ключевая ставка (ставка рефинансирования) – минимальная процентная ставка, по которой ЦБ даёт кредиты коммерческим банками и принимает от них денежные средства на депозиты.

Акции всегда имеют больший риск, чем облигации. В зависимости от размера и надежности компании, акции по уровню риска могут быть умеренными и высокими, а доходность у них не ограничена.

ETF-фонды

Это иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. Они похожи на российские ПИФы, когда с помощью небольшой суммы (пары тысяч) приобретают несколько десятков разных активов.

В зависимости от базового актива (акции, облигации, золото и т.д.) ETF-фонды могут иметь как низкий, так и высокий уровень риска. Однако есть фонды, базовый актив которых номинирован в валюте, поэтому доходность по ним средняя.

Банковский вклад

Пожалуй, является самым надёжным из всех инвестиционных инструментов. Тем более суммы до 1,4 млн застрахованы государством и будут возвращены в полном объеме при банкротстве банка. Однако годовая доходность не покрывает инфляцию.

Инвестиции в недвижимость

Если говорить о покупке квартиры и сдачи ее в аренду, то можно получить в среднем доходность от 3 до 4,5% годовых. Это с учётом уплаты налогов, инфляции и расходов на ремонт. Риски при этом умеренные, поскольку есть вероятность порчи имущества недобросовестными арендаторами.

Инвестируя в новостройки, получают доходность от 15 до 20% годовых после продажи готового объекта. Но при этом стоит учитывать высокие риски, а именно: банкротство компании на стадии стройки.

Также частники могут инвестировать в коммерческую недвижимость. Широкое распространение получили объекты “стрит ритейл” с доходностью 8-15%. Риски умеренные.

Поддержка бизнеса

Прежде чем вкладываться в какой-то проект, желательно разбираться в нём, иначе вы можете потерять все свои деньги, вкладываясь в рисковые стартапы. Если бизнес перспективный, то вы можете получить 20-30% годовых, если повезет.

Биржевые спекуляции

Долгосрочные инвесторы не занимаются спекуляциями, это удел трейдеров. Они постоянно следят за котировками и зарабатывают на колебаниях цены.

Как правило, трейдеры работают с заемными средствами, так называемым кредитным плечом.

С одной стороны, с помощью плеча при наличии небольшого капитала получаем высокую доходность (от 100% годовых), если стратегия будет удачной. Но можно и потерять все деньги и даже влезть в долги.

Спекуляции Форекс

Так называемая “форекс-кухня” заключается в том, что сделки не переходят на биржу. Вам создают иллюзию того, что вы торгуете на валютной бирже или межбанковском внебиржевом рынке.

Форекс (от англ. Foreign Exchange “зарубежный обмен”) – рынок, на котором крупные международные банки обменивают валюту по свободным ценам.

Форекс – это казино. Риск потери денег очень высок. Неопытный инвестор может уже через 3 месяца лишиться до 70% своих средств. Процесс уменьшения капитала ускоряется, если брать большие кредитные плечи.

Криптовалюты

Эти цифровые наличные в последнее время пользуются большой популярностью, однако являются высокорисковым инвестиционным инструментом.

Только за день стоимость актива может увеличится в десятки и сотни раз. Доходность при этом будет 100% или 1000%. Но такая волатильность подразумевает под собой колоссальные убытки.

Волатильность – диапазон изменения цены в определенный промежуток времени.

Венчурные инвестиции для начинающих

Венчурными называют рисковые вложения в стартапы с большим потенциалом. Если компания окажется успешной, можно увеличить вложения в сотни и даже тысячи раз. Но большинство стартапов прогорают, а инвесторы могут потерять деньги.

В 2004 году венчурный инвестор Питер Тиль купил чуть больше 10% Facebook за 500 000 долларов. Через восемь лет он продал свою долю, заработав свыше миллиарда долларов.

Сервис Airbnb вырос в 14 000 раз, Uber – в 16 000 раз за 8 лет. Это – примеры удачных венчурных инвестиций.

Цель инвестора – найти такую “звезду”. Даже если из 10 компаний 9 прогорят, но одна окажется очень успешной, он сможет хорошо заработать.

Диверсификация – обязательное условие для венчурных инвестиций: бессмысленно делать ставку только на один стартап.

Порог входа и степень риска также зависят от того, на каком этапе инвестор входит в проект. Чем раньше – тем больше рисков. Срок сделки в среднем составляет от 5 до 10 лет.

Обычно для венчурных инвестиций достаточно высокий порог входа: он оценивается как минимум в десятки тысяч долларов. Но некоторые венчурные фонды готовы работать с начинающими и принимать небольшие суммы.

Как правильно выбирать проекты для инвестирования

Четких критериев выбора не существует: даже профессионалы на этом рынке совершают ошибки и промахи. Ваша задача — иметь доступ к компаниям, работающим в интересующей вас сфере

Очень важно иметь нужные связи, заниматься нетворкингом

Также очень важно уметь разбираться в людях и анализировать команду стартапа: именно от этих людей во многом зависит будущее проекта.

Еще один важный критерий – умение чувствовать и видеть тренды. Например, во время пандемии появились тренды на доставку, удаленное образование и удаленную работу

Очень важно суметь вовремя сориентироваться и попасть в новый тренд, пока он еще не набрал обороты.

Шаг 1. Регистрация и открытие брокерского счёта

Чтобы получить доступ на фондовый рынок требуется открыть брокерский счёт. Он представляет особый вид счётов, где могут хранится одновременно разные классы активов:

- Валюты (рубли, доллары, евро);

- Акции (отечественные и зарубежные);

- Облигации (гособлигации, корпоративные, еврооблигации);

- ETF-фонды ;

- Фьючерсы;

- Товары;

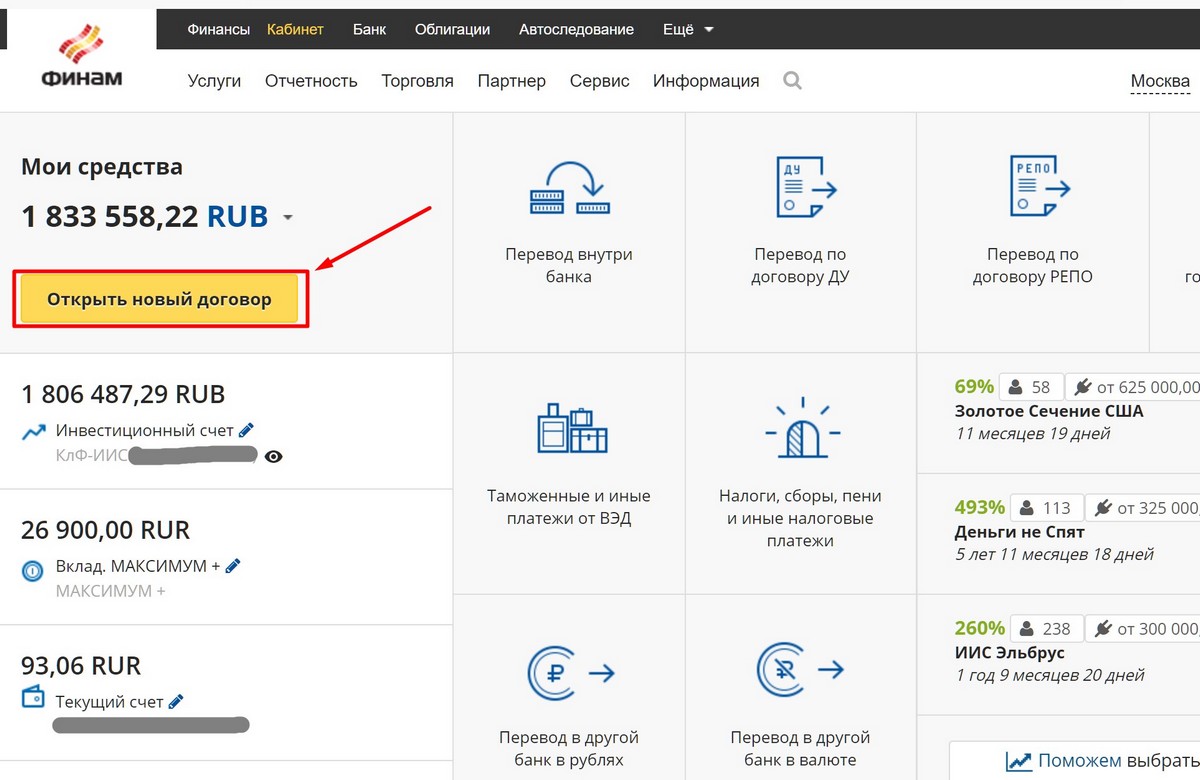

Отрыть брокерский счёт можно через брокеров. Рекомендую работать со следующими (сам работаю через них):

Это лучшие брокеры для торговли, у которых самые низкие комиссии на оборот. Есть офисы по всей России, бесплатное пополнение и снятие. Они предоставят доступ ко всем финансовым инструментам на бирже. Здесь можно покупать иностранные акции, следовать стратегиям профессионалов и прочее.

Форма регистрация у брокера выглядит так:

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

На выбор предлагается несколько типов брокерских счётов:

Можно открыть несколько ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Рекомендую всем открыть ИИС, как минимум для будущего. Этот вид брокерского счёта позволяет получить на выбор один из двух налоговых вычетов:

- Вычет на взнос (Тип «А»). Возвращается 13% налога от суммы пополнения. Максимальная налоговый вычет за год ограничивается суммой 52 тыс. рублей. Для этого надо пополнить ИИС на 400 тыс. рублей (можно меньше). Пополнять и получать вычет можно каждый год.

- Освобождение от налога на прибыль по ИИС (Тип «Б») от разницы покупки и продажи ценных бумаг. Налог на дивиденды и купоны (если они облагаются налогом) придёться всё равно заплатить.

Действующий ИИС должен быть только один у человека. Единственным условием для получения вычета является не менее 3 лет существования счёта. Подробнее про ИИС читайте:

Обычных брокерских счётов ЕДП можно открыть сколько угодно у каждого брокера.

Начните с простых и понятных инструментов

С каких именно инвестиционных инструментов лучше начинать новичку на фондовом рынке? Советую в таком порядке:

- ОФЗ – самые надежные государственные бумаги с доходностью чуть выше депозита. Вообще отлично работает связка ИИС + ОФЗ – не нужно платить налоги и еще можно получить вычет.

- Муниципальные облигации – надежность чуть меньше, чем у ОФЗ (хотя дефолтов по муниципалам было раз-два, да и те технические, поскольку государство по закону обязано помогать регионам погашать их долги по облигациям), а доходность – на порядок выше. Однако подавляющее количество муниципальных облигаций имеют амортизацию, а это значит, что со временем купонный доход будет снижаться. С другой стороны, за счет высвобождения средств можно купить другие, более доходные активы.

- Корпоративные облигации – дайте в долг Сбербанку, Альфа-Банку, Газпрому, Лукойлу и другим надежным компаниям. Не советую без понимания рисков инвестировать в облигации компаний с низким кредитным рейтингом и бумаги компаний, которые впервые разместились на бирже и пока не имеют длительной публичной истории. Например, в Обувь России, Грузовичкофф и другие подобные компании. Но тут много подводных камней: узнайте, почему меняется цена облигации, как смотреть доходность бондов, что такое суборды, почему нужно помнить об оферте и для чего нужна дюрация.

- Акции «голубых фишек». На Мосбирже есть специальный индекс, который отслеживает наиболее ликвидные акции надежных эмитентов. Это акции Сбербанка, Газпрома, Роснефти, Башнефти, Лукойла, МТС, Новатэк, Яндекс и т.д.

- ETF. Это биржевые фонды, следующие за индексом. При некоторых своих недостатках именно ETF и еще БПИФы (работают по такой же схеме, как ETF, но выпущены в России) являются наиболее доступными инструментами для начинающих инвесторов и отлично подходят, чтобы начать инвестировать. Под капотом у ETF – акции или облигации определенного индекса, сразу сотни штук. Так что там всё диверсифицировано и захеджировано. Индексы растут – ETF тоже.

- Акции первого эшелона. Тут рекомендую искать недооцененные акции или собирать портфель из дивидендных акций. Главный критерий – выбранные бумаги должны быть достаточно ликвидны, чтобы их всегда можно было быстро продать.

Только после того, как вы освоите все предложенные инструменты, можно пробовать что-то новое. Например, опционы и фьючерсы. Или структурные продукты. Или, к примеру, ПАММ-счета. Или криптовалюту.

Но, на мой взгляд, для всех этих инструментов стоит выделять в портфеле не более 10-15% от общего числа активов. Всё-таки фондовый рынок должен быть в приоритете.