Как узнать прошла ли камеральная проверка по налоговому вычету через госуслуги

Содержание:

- Список контрольных вопросов для проверки контрагента

- Офлайн-проверка контрагента, выявление подозрительных признаков

- Ответственность за сделки с неблагонадежными контрагентами

- Каким должен быть ответ бизнеса на требования налоговых органов

- Как узнать онлайн по ИНН на какой системе налогообложения находится ООО и ИП

- Офлайн-проверка контрагента, выявление подозрительных признаков

- Практика судебных разбирательств при решении споров

- Каких изменений следует ожидать в будущем

- Скрин «Контрагент» — универсальный инструмент проверки

- Отказ налоговой в регистрации ООО

- Регламент проверки контрагентов. Чем поможет?

- Изменения при регистрации юридических лиц и ИП вступают в силу 29 апреля 2020 года.

- Проверка контрагентов другими сервисами вне ФНС

- Директор хочет зарегистрировать другой адрес

- Контур.Фокус: возможности для проверки контрагента

- Зачем проверять контрагентов

- Налоговая система РФ

- Положение о порядке проверки контрагентов

- Зачем надо проверять поставщика до сделки?

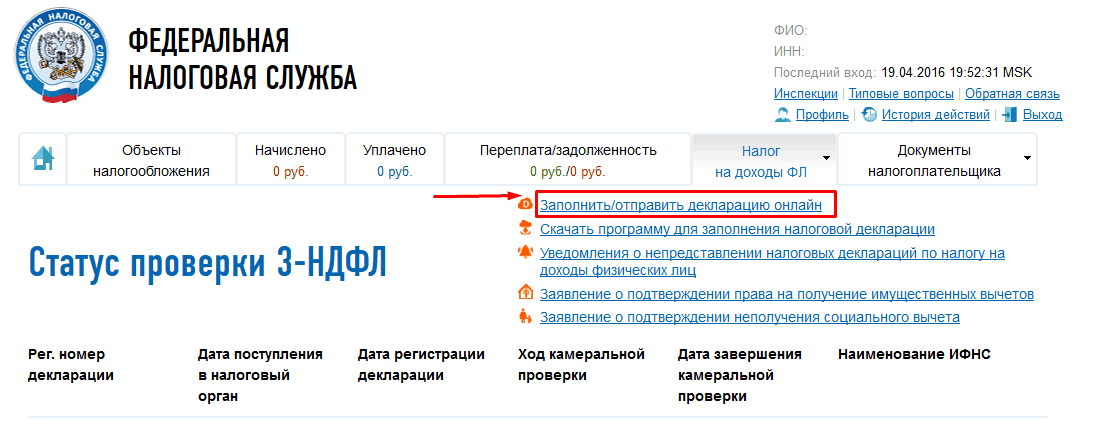

- Как узнать статус заявки через «Личный кабинет»?

- 6 полезных инструментов на ресурсе nalog.ru

- Вход в НДС+

- Рекомендации по заполнению формы

- Итоги

Список контрольных вопросов для проверки контрагента

В качестве руководства для действий любой налогоплательщик может использовать рекомендации ФНС. Ведомство делится ими в своих письмах.

- Знаком ли вам лично руководитель организации-контрагента, при каких обстоятельствах, когда вы познакомились?

- Какие взаимоотношения (дружеские, деловые) вас объединяют?

- Какие работы (услуги) выполняла организация-контрагент для вас, какие товары поставляла?

- Ранее эта организация оказывала для вас подобные услуги, выполняла работы, поставляла товары?

- Какие действия вы предпринимали для установления деловой репутации организации-контрагента?

Офлайн-проверка контрагента, выявление подозрительных признаков

Вооружившись всевозможными бесплатными онлайн-инструментами проверки, не забудьте и об офлайн-расследовании.

Проверьте следующие детали:

Фактическое расположение компании по указанному в документах адресу

Убедиться в фактическом расположении особенно важно в тех случаях, когда вы ведете переговоры, например, с производственной компанией, чья деятельность предполагает наличие складов и помещений под производство. Недобросовестные контрагенты могут указывать несуществующие адреса

Доказательства того, что фирма готова выполнить условия сделки

Это можно понять только в ходе переговоров, наблюдая за поведением руководства. Стоит насторожиться, если контрагент торопится и хочет быстрее договориться об оплате, заманивая при этом низкими ценами и нереальными условиями.

Ответственность за сделки с неблагонадежными контрагентами

Субъект хозяйствования имеет хорошие и бесплатные инструменты, предоставленные ФНС и благодаря которым налогоплательщик может выполнить проверку контрагента. Участие в сомнительных схемах, сотрудничество с неблагонадежными ООО может обернуться привлечением к административной и уголовной ответственности. Помимо этого, руководитель как представитель юридического лица рискует быть привлеченным к гражданско-правовой ответственности. В российской судебной системе существует практика, когда директоров обязывали возместить ущерб, причиненный бюджету в результате сотрудничества с так называемыми «однодневками».

Каким должен быть ответ бизнеса на требования налоговых органов

Сегодня многие налогоплательщики по-прежнему ограничивают процедуры проверки контрагентов сбором базовой информации, которая доступна в открытых источниках.

Например, есть целый набор бесплатных ресурсов ФНС для поиска контрагента по ИНН, проверки задолженности по уплате налогов, выявления адресов массовой регистрации, поиска людей в реестре дисквалифицированных лиц и др. Также уже не первый год работает сервис «Прозрачный бизнес», с помощью которого можно получить комплексную информацию о налогоплательщике. В рамках этого ресурса ФНС открывает всё больше полезных данных, которыми можно воспользоваться, чтобы минимизировать риски.

Но, к сожалению, использования только открытых источников для проверки контрагента сегодня недостаточно.

Все данные о контрагенте в один клик: поиск связанных организаций, участие в госконтрактах, финансовое состояние и многое другое

Отправить заявку на демоверсию

Важно, чтобы подход компаний к проверке своих деловых партнеров основывался:

- на требованиях законодательства;

- на судебной практике;

- на разъяснениях регулятора.

Сегодня разумный подход заключается в выстраивании определенной системы мер, которая должна включать не только сбор и анализ общедоступной информации, но и доказательств того, что деловой партнер располагает достаточным количеством ресурсов, у него есть квалифицированные сотрудники и т.д.

В рамках анализа необходимо ответить на ряд вопросов. Привлекает ли ваш контрагент для выполнения своей задачи других контрагентов? Осведомлены ли вы о всей цепочке поставок? Уплачивает ли контрагент налоги и какими документами вы можете это подтвердить, не нарушая коммерческой тайны?

Как узнать онлайн по ИНН на какой системе налогообложения находится ООО и ИП

Часто при осуществлении предпринимательской деятельности возникает необходимость получить сведения о режиме налогообложения контрагента.

Узнать данную информацию об организации или предпринимателе можно, не выходя из офиса.

Как узнать систему налогообложения ООО по ИНН онлайн? Рассмотрим алгоритм действий подробнее.

Что нужно, чтобы получить сведения о системе налогообложения

Чтобы узнать нужные данные, необходимы:

- Компьютер, подключенный к сети Интернет

- ИНН, ОГРН для ООО или ОГРНИП для ИП

Для того чтобы получить необходимые сведения, лучше использовать сайты ФНС либо Портал Госуслуги. Не стоит искать информацию в иных источниках – предоставленные данные могут быть неверными.

Получение данных онлайн: пошаговая инструкция

Получение информации онлайн – быстрый и удобный способ, не требующий работы с многочисленными документами и бюрократических процедур. Можно запросить сведения на портале Налоговой службы либо на сайте Госуслуг. Ниже приведена подробная пошаговая инструкция.

- Нажать на кнопку «Подать новый запрос на выписку».

- Из предоставленных полей «Юридическое лицо» и «Индивидуальный предприниматель» выбрать нужное.

- Ввести ИНН.

- Нажать на кнопку «Сформировать запрос».

Сформированный запрос регистрируется, ему присваивается номер, по которому можно отслеживать ход выполнения. Предоставление запрашиваемых сведений осуществляется не позднее следующего дня после регистрации запроса.

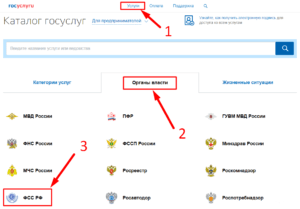

Предоставление данных онлайн на портале Госуслуг

Аналогичный запрос можно направить, используя сервис Госуслуги. Для этого нужно:

- Зайти на .

- В каталоге услуг выбрать раздел «Налоги и финансы», в нем услугу «предоставление сведений из ЕГРЮЛ». Из предложенных пунктов выбрать «Предоставление сведений из ЕГРЮЛ с помощью интернет-технологий».

Информация будет подготовлена в течение 5 рабочих дней путем запроса у ФНС необходимых данных.

По онлайн запросу с указанием ИНН объекта предоставляются исчерпывающие сведения о налогоплательщике, в том числе род деятельности, система налогообложения. Информация оформляется в виде справки, при необходимости документ можно распечатать.

В каких случаях необходимы данные о системе налогообложения?

Сведения о применяемой системе налогового учета могут понадобиться предпринимателям в случаях:

- Подготовки финансовых документов для совершения сделок с контрагентами. Чтобы верно составить документацию, необходимо точно знать, какую систему применяют партнеры.

- Если организация заказывает услуги по регистрации своей деятельности и ее документальному сопровождению в специализированной фирме, но не предоставляет сведения о налогообложении.

- При возобновлении деятельности Общества ограниченной ответственности после продолжительного перерыва: необходимые данные могут отсутствовать.

При помощи ИНН выяснить систему налогообложения любой организации будет нетрудно.

Альтернативные способы получения информации

Узнать, какую налоговую систему применяет конкретное ООО можно и другими методами.

- Обращение в налоговую инспекцию по месту регистрации организации с заявлением о предоставлении информации.

- Наиболее легкий способ – позвонить на горячую линию ФНС и получить ответ специалиста.

- Воспользоваться услугой ФНС по предоставлению информации с помощью СМС. На сайте налоговой инспекции размещен нужный номер.

- Сделать запрос данных торговым контрагентам. В платежных документах, хранящихся у партнеров, всегда отображены сведения о системе налогового учета.

Получить сведения о применяемой налоговой системе организации, имея на руках лишь код ИНН, не сложно. Необходимо выбрать наиболее подходящий способ, проще всего это сделать в режиме онлайн. С помощью данных ИНН можно узнать как свою систему налогового учета, так и организаций-партнеров.

Офлайн-проверка контрагента, выявление подозрительных признаков

Вооружившись всевозможными бесплатными онлайн-инструментами проверки, не забудьте и об офлайн-расследовании.

Проверьте следующие детали:

Фактическое расположение компании по указанному в документах адресу

Убедиться в фактическом расположении особенно важно в тех случаях, когда вы ведете переговоры, например, с производственной компанией, чья деятельность предполагает наличие складов и помещений под производство. Недобросовестные контрагенты могут указывать несуществующие адреса

Доказательства того, что фирма готова выполнить условия сделки

Это можно понять только в ходе переговоров, наблюдая за поведением руководства. Стоит насторожиться, если контрагент торопится и хочет быстрее договориться об оплате, заманивая при этом низкими ценами и нереальными условиями.

Практика судебных разбирательств при решении споров

Если представитель бизнеса-потенциальный нарушитель вынужден защищаться в судебных инстанциях, то его доводы об отсутствии в законодательстве требований проверять контрагентов обычно отклоняются судами. Судьи мотивируют это тем, что субъект хозяйствования обязан быть осмотрительным и осторожным при заключении каких-либо сделок с другими участниками рынка. Налогоплательщик самостоятельно выбрал ту или иную компанию и вступил с ней в правовые отношения. Он должен был предпринять все меры, чтобы убедиться в том, что контрагент законопослушный в области уплаты налогов. Таким образом, ответственность за неисполнение контрагентом обязательств по соблюдению налогового законодательства практически в полной мере ложится на плечи самого субъекта хозяйствования. Если он не предпринял шагов по проверке документов и репутации потенциального партнера, поставщика, то сам отвечает за возможные риски от сотрудничества с подобными контрагентами. За более чем 10 лет существования Постановления ВАС родилась масса споров по поводу того, как именно должна осуществляться проверка.

Каких изменений следует ожидать в будущем

Ольга Одинцова, ассоциированный партнер EY, считает, что нужно отталкиваться от результатов судебных разбирательств за последний год. А они свидетельствуют о том, что налоговые органы готовы перейти к функциональному анализу бизнес-цепочек. Это необходимо для того, чтобы понять роли каждого звена в этой цепочке.

Более того, налоговики ожидают, что каждый участник цепочки должен быть готов ответить на вопрос о том, какова конкретно его роль и роль каждого партнера в этой цепочке.

Налоговая стимулирует бизнес к тому, чтобы цепочка поставок была короче. А если это невозможно, то она должна быть максимально прозрачной.

Скрин «Контрагент» — универсальный инструмент проверки

Компания «Калуга Астрал», которая является дистрибьютором программного обеспечения для бизнеса, а также крупным поставщиком торгового оборудования в Москве и по всей России, предлагает эффективный инструмент онлайн-проверки российских компаний и индивидуальных предпринимателей. Сервис Астрал.СКРИН базируется на интеллектуальном сборе, систематизации информации о деятельности субъектов хозяйствования. Приложение выдает актуальные для 2018 сведения, взятые преимущественно из информационных баз государственных органов. Программное обеспечение работает в режиме онлайн и позволяет получить выписку из ЕГРЮЛ, оценить финансовое положение контрагента, по характерным признакам вычислить фирмы-однодневки. Получить доступ к сервису Астрал.СКРИН вы можете, оставим заявку на нашем сайте.

Отказ налоговой в регистрации ООО

Причины (основания) отказа ИФНС в регистрации ООО определены в ФЗ № 129 и ГК РФ (ст. 23 ФЗ № 129, п. 5 ст. 51 ГК РФ). К ним относятся:

- непредставление всех необходимых документов.

- неправильный выбор территориального органа ФНС;

- не заверение документов нотариально, если оно необходимо;

- подписание бумаг лицом, не имеющим на это право;

- неправильный выбор названия организации, если результатом выбора стало несоответствие наименования закону;

- отличие сведений, указанных в паспорте заявителя, от представленных по запросу ФНС из МВД;

- отказ учредителей от регистрации после подачи документов, но до завершения их рассмотрения;

- наличие у ФНС сведений о том, что учредитель не имеет право заниматься предпринимательской деятельностью на основании приговора или решения суда;

- сообщение недостоверных сведений регистратору;

Если налоговая отказала в регистрации можно либо обжаловать такое решение, либо устранить причины отказа и подать документы вновь.

Регламент проверки контрагентов. Чем поможет?

Представим ситуацию, когда у компании есть четко приведенный порядок анализа кандидата перед заключением договора. Сотрудники следуют внутренним требованиям и отсекают многие опасные варианты на корню. Например, заключая договор на переработку продукции, вам предлагают прекрасную цену, но, по факту первичной проверки выясняется, что у переработчика нет

- требуемых производственных мощностей;

- человеческих ресурсов;

- нужного кода ОКВЭД для совершения операции.

Скорее всего, такой кандидат вряд ли справится с возложенной на него задачей. Возможно, требуется продолжить дальнейший поиск того, кто будет соответствовать всем необходимым условиям.

Изменения при регистрации юридических лиц и ИП вступают в силу 29 апреля 2020 года.

Уважаемые клиенты! Доводим до Вашего сведения, что 29 апреля 2020 года вступают в силу изменения в Федеральный закон “О государственной регистрации юридических лиц и индивидуальных предпринимателей” N 312-ФЗ от 30.10.2017. Данные изменения коснутся первичной регистрации индивидуальных предпринимателей и компаний, внесения изменений и ликвидации юр.лиц и закрытия ИП.

| Статья 11 пункт 3 №129-ФЗ 1 абзац (новая формулировка)

“Документы, связанные с государственной регистрацией, а именно документ, подтверждающий факт внесения записи в соответствующий государственный реестр, учредительный документ юридического лица или изменения, внесенные в учредительный документ юридического лица, с отметкой регистрирующего органа …, документ о постановке на учет в налоговом органе … направляются регистрирующим органом не позднее одного рабочего дня, следующего за днем истечения установленного для государственной регистрации срока, в форме электронных документов, подписанных усиленной квалифицированной электронной подписью, по включенному в соответствующий государственный реестр адресу электронной почты юридического лица или индивидуального предпринимателя, а также по адресу электронной почты, указанному заявителем при представлении документов в регистрирующий орган.“ |

В итоге, компании и индивидуальные предприниматели, которые будут созданы после 29 апреля, не будут иметь на бумажных носителях ни одного документа о компании, за исключением протокола/решения о создании.

По причине того, что компании, созданные ранее 29 апреля 2018 года, будут иметь часть корпоративных документов в электронном виде, а часть – на бумажных носителях, изменяются правила проверки контрагентов.

Проверка контрагентов другими сервисами вне ФНС

Если в качестве партнера выбран недобросовестный контрагент, то цена неосмотрительности — не только налоговые риски. Большая вероятность того, что юридическое лицо или индивидуальный предприниматель понесет финансовые убытки из-за срыва сроков поставок, низкого качества поставляемой продукции, несвоевременности взаиморасчетов. Большая удача, если возникающие проблемы удается решить путем деловых переговоров. Однако среди потенциальных партнеров могут оказаться и те, кто систематически ведет бизнес недобросовестно, злоупотребляет доверием. Увидеть истинное лицо участника рынка помогают дополнительные платные и бесплатные экспресс сервисы онлайн-проверки. К таким относятся:

- Реестр недобросовестных поставщиков. Проверка осуществляется по наименованию либо фамилии, имени, отчеству поставщика и его ИНН. Выдачу сведений производят сервисы ФАС России и «Единой информационной системы в сфере закупок».

- База арбитражных дел.Содержит около 18 млн дел. Для получения сведений необходимо ввести номер дела, а если он неизвестен, то произвести поиск по другим параметрам. В картотеке отражены данные о деле, участниках, окончательных решениях по судебным актам.

- База исполнительных производств. В результате поиска по юридическим и физическим лицам с указанием регионов, наименований юридических лиц, ФИО система в онлайне выдает все о предмете производства, суммах, подлежащих выплате.

- Федеральный реестр юридически значимых сведений о фактах коммерческой деятельности юридических лиц, индивидуальных предпринимателей и других субъектов экономической деятельности. Сервис дает возможность узнать о деятельности, которую осуществляет или когда-либо осуществлял контрагент. Проверка возможна по ИНН, ОГРН, адресу либо ФИО индивидуального предпринимателя, его ИНН и ОГРНИП.

- Реестры специальных разрешений. Если планируется сотрудничать по направлению деятельности, для которой контрагент должен иметь лицензию, не лишней будет проверка ее наличия. Структуры и министерства на своих электронных ресурсах предоставляют безвозмездные информационные услуги обо всех, кому были выдали те или иные лицензии. Например, такая услуга есть у Службы по надзору в сфере природопользования, Роскомнадзора и других структур.

- Сайт государственных контрактов. Ресурс содержит данные о субъектах хозяйствования, которые когда-либо выполняли государственные заказы. Если потенциальный партнер заключал госконтракты, то он будет в списках. Это свидетельствует о надежности претендента на сотрудничество.

- Единый реестр проверок. Информационная помощь предоставляется порталом Генеральной прокуратуры России. Здесь можно найти данные обо всех плановых и внеплановых проверках и их результатах. Поиск осуществляется по плану, утверждаемому ежегодно.

- Членство в Торгово-промышленной палате. Электронный портал ведомства имеет базу с перечнем всех юридических лиц и индивидуальных предпринимателей-членов палаты. Проверить участника рынка можно по ИНН и ОГРН.

- Интерактивные карты. Позволяют установить, существует ли конкретный адрес, улица, номер дома или строения. Во многих случаях даже доступен панорамный просмотр зданий.

- Экспресс-проверка через поисковые системы. Очень простой, но действенный способ получить информацию о представителях бизнеса из открытых источников. По фамилии, имени, отчеству руководителя, сотрудников, наименованию можно проследить, в каком именно контексте упоминается тот или иной контрагент.

- Интерактивный сайт компании. Позволяет получить информацию не только о деятельности фирмы, но и ее взаимоотношениях с партнерами и клиентами. На многих корпоративных сайтах есть сведения о партнерах с указанием их контактных данных. Используя эти сведения, можно связаться с теми, кто уже работал с проверяемой фирмой, и более подробно побеседовать о ней.

Директор хочет зарегистрировать другой адрес

И вот теперь, когда государство приняло решение всех «прописать», директора компаний стали искать способы удовлетворить требования ФНС.

Самый простой и на первый взгляд, разумный способ – подать заявление о смене юр.адреса, указав в ЕГРЮЛ тот офис, который в данный момент арендуется.

Почти всегда (в крупных городах) это связано с изменением территориальной инспекции, то есть с переходом в другую инспекцию, обслуживающую территорию по месту аренды офиса.

И вот тут все становится чудесатее и чудесатее (с). Директор и участники, искренне проявляя законопослушность, подают заявление в ИФНС 46 (речь о Москве)…. и получают отказ в регистрации.

Перед этим скорее всего будет приостановление регистрационных действий на 30 дней.

Стандартная формулировка отказа: недостоверность представленных сведений. Нужно заметить, что эту самую достоверность проверяет территориальная ИФНС. «Какая ж недостоверность!» восклицает директор и бежит за разъяснением в территориальную инспекцию.

Контур.Фокус: возможности для проверки контрагента

По количеству описанных источников можно сделать вывод, что поиск контрагента и проверка его благонадежности — чрезвычайно сложная работа. Но эту работу можно в буквальном смысле минимизировать до одного клика с помощью такого сервиса, как Контур.Фокус.

Чем удобен сервис:

- Поиск компании или ИП осуществляется по названию, адресу, ФИО, ИНН и другим параметрам. Актуальность и достоверность сведений гарантируется благодаря доступу к официальным государственным открытым источникам.

- Помимо свежих выписок из ЕГРЮЛ и ЕГРИП пользователь получает данные из Картотеки Высшего арбитражного суда, Федеральной службы судебных приставов, Базы госконтрактов Федерального казначейства, Единого федерального реестра сведений о банкротстве, Базы бухгалтерской отчетности организаций Росстата.

- В карточку компании, помимо всей прочей необходимой информации, включается подборка ссылок с упоминаниями компании в интернете, что позволяет ускорить процесс сбора фактов за счет агрегации информации из СМИ, с форумов с отзывами, с сайта самой компании и сайтов ее партнеров, поставщиков и клиентов, со страницы раскрытия информации эмитента, с новостных ресурсов.

- Пользователь сервиса может поставить на наблюдение 1000 компаний. Узнав об изменениях в данных, Контур.Фокус уведомит пользователя о них по электронной почте.

- Сервис способен анализировать организации по заранее установленным пользователем критериям.

Подробнее обо всех возможностях сервиса Контур.Фокус.

Зачем проверять контрагентов

Проверка контрагента — это комплексная и не разовая, как многим может показаться, работа. Но она необходима, ведь на кону — деньги и репутация компании. Не зря налоговые органы предупреждают, что ответственность за выбор контрагента полностью лежит на компании. Поэтому она должна быть заинтересована в оценке рисков и налоговых последствий, которые могут возникнуть в результате сотрудничества с сомнительными контрагентами. Если у налоговой появятся претензии к одному из ваших контрагентов, вполне вероятно, что вы невольно окажетесь вовлечены в неприятности.

Проверка новых контрагентов необходима еще и с учетом такого понятия, как «необоснованная налоговая выгода», которую, как предполагается, получают те предприниматели, которые минимизируют налогообложение, уклоняясь от налогов.

В Постановлении Пленума ВАС РФ от 12.10.2006 № 53 перечислены все случаи, когда налоговая выгода признается необоснованной, но в целом все они сводятся к двум тезисам. Налоговая выгода признается необоснованной, если:

- налогоплательщик действовал без должной осмотрительности, так как должен был знать о допущенных контрагентом нарушениях;

- если налогоплательщик, его взаимозависимые или аффилированные лица совершают операции, связанные с налоговой выгодой, преимущественно с контрагентами, которые не исполняют налоговые обязанности (п.10 Постановления Пленума ВАС РФ от 12.10.2006 № 53).

И если второй случай — это пример осознанных действий налогоплательщика, то первый подразумевает, что у налогоплательщика все-таки есть возможности предотвратить проблемы.

Помимо налоговых рисков при работе с контрагентом могут возникать и финансовые риски: срыв сроков поставок, поставки некачественного товара и т.д. Хорошо, если проблему можно решить с помощью переговоров и поставщик готов заменить бракованный продукт или предоставить скидку на следующую партию товара в случае срыва сроков поставки. Но ведь может оказаться, что безответственное поведение контрагента — норма, и тогда вы потеряете деньги.

Чтобы увидеть истинное лицо контрагента, нужно осуществить несколько действий, которые позволят удостовериться в том, что вы имеете дело с действующим юридическим лицом и что ваш контрагент не похож на фирму-однодневку.

Документы, которые нужно затребовать у контрагента

Как минимум важно проверить следующие документы:

- копию устава организации;

- копию свидетельства о государственной регистрации;

- копию свидетельства о постановке на учет в налоговом органе;

- бухотчетность за год, предшествующий году заключения сделки;

- копию паспорта руководителя организации.

Налоговая система РФ

Система налогообложения – неотъемлемая часть функционирования и развития экономики Российской Федерации. Налогоплательщиками, делающими обязательные взносы в государственный бюджет страны, являются:

- трудоспособное население – простые граждане делают взносы с заработной платы, собственности, финансовых сделок и т.д.;

- юридические лица – организации и предприятия разного уровня обязаны оплачивать налоги на прибыль, имущество, добавленную стоимость, акцизные сборы и прочее;

- индивидуальные предприниматели – представители малого и среднего бизнеса также вносят посильную лепту в бюджет государства за счет отчислений с прибыли и т.д.

Кроме отслеживания правильности и полноты исчисления налогов, сборов и иных платежей, ФНС РФ исполняет и другие функции:

Положение о порядке проверки контрагентов

Положение о порядке проведения проверки контрагентов разрабатывается внутри предприятия, и считается внутренним локальным актом. Положение является организационно-правовым документом, в котором отражается порядок, права и обязанности сторон, ответственность сторон. Положение о порядке проведения проверки является пошаговым руководством лица к действию,в котором расписываются этапы проведения проверки контрагента.

Положение всегда составляется в письменной форме и утверждается директором, генеральным директором или руководящим лицом. Правильное положение о проверке контрагентов должно включать три блока: вводный, основной и заключительный.

Положение о порядке проверки контрагентов должно содержать следующее:

- Вводный блок. Указывается какой компанией разрабатывается данное положение, цель его разработки, для чего оно будет применяться.

- Основной блок. В основном блоке нужно описать порядок проведения проверки контрагентов, этапы её проведения. Сколько длиться по времени проверка контрагентов, кто проверяет контрагентов, сколько по времени может хранится информация о контрагенте. В данном блоке описывается именно процесс, начиная с предоставления договора контрагентом и заканчивая принятым результатом (решением) о сотрудничестве либо отказе от сотрудничества.

- Заключительный блок. На кого возлагается данная ответственность за проверку контрагентов, кто будет отслеживать этот процесс.

Эти основные блоки должны отражаться в положении. В крупных компаниях обязанность по проверке возлагается на несколько лиц, например, если с клиентами работают менеджеры, то на них лежит ответственность запросить и предоставить учредительные документы компании (контрагента) и передать на проверку в юридический отдел, а на юридическом отделе соответственно лежит ответственность за проверку.

Зачем надо проверять поставщика до сделки?

На мой взгляд, осторожность в выборе поставщика, осуществленная до начала взаимоотношений помогает минимизировать:

- Банковские риски;

- Налоговые риски;

- Предпринимательские риски.

Банковские риски связаны с возможностью получения «Отказов в проведении операций». Если поставщик не является благонадежным с точки зрения банков, то, совершая для него платеж, вполне реально получить запись в «черном списке» N 639-П. Это плохо сказывается на бизнесе, так как приводит к дополнительным потерям и блокировкам банковских счетов.

Налоговые риски связаны с тем, что совершая операции с неблагонадежным партнером можно лишиться и расходов, уменьшающих налоговую базу и НДС. Кроме того, придется заплатить пени и штрафы. В случае невозможности погасить свои налоговые обязательства возможно привлечение к субсидиарной ответственности.

Предпринимательские риски всегда связаны с тем, что доверяя тому, кто этого доверия не заслуживает, можно лишиться имущества

Оценивая возможность заключения контракта, нужно обратить внимание на платежеспособность претендента, и возможность выполнить свои обязательства по договору. Многих из вышеперечисленных рисков есть возможность избежать, если ответственно выбирать того с кем вести бизнес

Прекрасные ценовые качества сделки – это не главный признак благополучной сделки. Надо думать о ее дальнейших последствиях и понимать все риски.

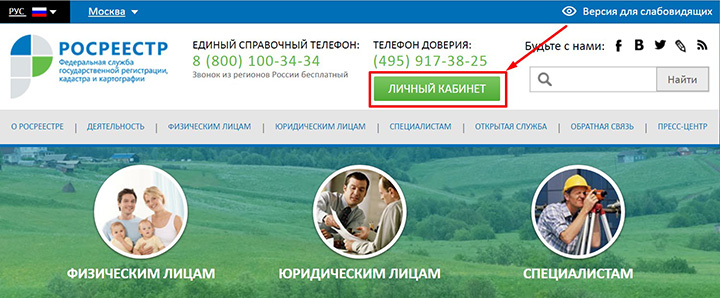

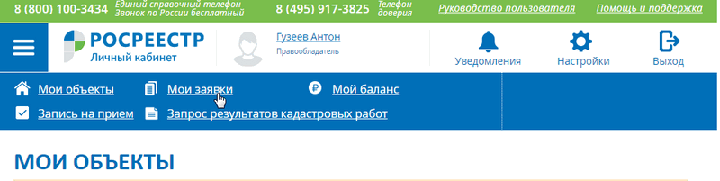

Как узнать статус заявки через «Личный кабинет»?

Для физических лиц реализован механизм контроля заявки через «Личный кабинет» Росреестра.

Работа с сервисом доступна после создания учетной записи на портале «Государственные услуги». Личность пользователя подтверждается в центрах обслуживания или в МФЦ.

Сервис проверки готовности документов доступен только на официальном портале ФСР.

Личный кабинет позволяет контролировать сделки с недвижимым имуществом из любого региона. Например, собственник, проживающий в Москве, может подать документы на регистрацию квартиры в Управление Росреестра по Свердловской области.

Чтобы узнать о готовности документов, следует придерживаться следующего алгоритма действий:

В открывшемся окне отражаются все заявления владельца кабинета.

Выбрав нужную запись, пользователь видит:

- статус запроса;

- стадию рассмотрения;

- фамилию и инициалы регистратора;

- причины отказа в регистрации.

Средний срок исполнения заявки — десять рабочих дней. Данные о принятии (отказе в принятии) заявления в системе через два-три дня.

Для обладателя личного кабинета доступна услуга SMS-уведомления об окончании проверки исполнения запроса.

6 полезных инструментов на ресурсе nalog.ru

На ресурсе ИФНС можно узнать все о предприятии по названию, даже если не известно других позиций.

Можно проверить контрагента на надежность и добросовестность по 37 факторам риска. Помимо этого сервиса, существуют и другие полезные порталы:

- Реестр массовых юрадресов https://service.nalog.ru/addrfind.do.

Многие соискатели не знают, с чего начать проверку контрагентов. Специалисты утверждают, что первый шаг – это запрос документации у потенциального клиента или партнера. Если фирма отказывается предоставлять документы, то проводите оперативную проверку самостоятельно через сервисы. Стоит отметить, что все они бесплатные, но для предприятие нужно иметь свой аккаунт хотя бы на одном из ресурсов. Самые распространенные порталы:

- Сайт Федеральной налоговой службы.

- Сервис «Прозрачный бизнес» (https://pb.nalog.ru).

Вход в НДС+

Войти в сервис можно с помощью любого браузера по адресу https://nds.kontur.ru. Вход осуществляется по логину / паролю или по сертификату. Для перехода в Контур.НДС+ из системы Контур.Экстерн используйте меню «Контур» > «НДС+».

Также перейти в Контур.НДС+ можно из Контур.Экстерн со страницы работы с формой НДС.

Вход по сертификату

После входа по адресу https://nds.kontur.ru появится окно авторизации, выберите нужный сертификат и нажмите «Войти». Для входа можно использовать только те сертификаты, которые были получены в СКБ Контур для работы в системе Контур.Экстерн.

Вход по логину и паролю

После входа по адресу https://nds.kontur.ru появится окно авторизации, укажите в нем нужный логин (электронную почту) и пароль, после чего нажмите «Войти».

Рекомендации по заполнению формы

Принимая во внимание нововведения в форме заявления, мы рекомендуем вам заполнять заявление либо в специальном программном обеспечении, либо с помощью нашего сервиса:

Сервис подготовки документов для регистрации ООО и ИП, а также сами документыпредоставляются абсолютно бесплатно в любом количестве и без каких-либо ограничений

В любом случае, сверяйте ваши документы с образцом заявления на ИП. А чтобы свести возможность ошибки к нулю, наши пользователи теперь могут воспользоваться услугой для регистрации бизнеса специалистами 1С:

С 2019 года заявители, которые направляют документы на регистрацию ИП через сайт ФНС или портал госуслуг, освобождаются от уплаты госпошлины (ст. 333.35 НК РФ). Однако это возможно только при наличии усиленной квалифицированной электронной подписи. Кроме того, пошлина не взимается при подаче бумажных документов через МФЦ, которые заключили с ИФНС соглашение об электронном документообороте.

Итоги

Блокировка расчетного счета представляет собой одну из мер воздействия на плательщиков налогов, допускающих нарушения требований НК РФ. Основным поводом для ее применения служат неплатежи по налогам. Однако есть и иные причины, в силу которых счет может оказаться замороженным. Из-за неплатежей по налогам счета блокируют на сумму имеющегося долга. При этом возможность пользования счетом сохраняется, но имеет условием наличие неснижаемого остатка на нем. В иных ситуациях счет замораживается полностью.

Наличие блокировки хотя бы по одному из имеющихся у налогоплательщика счетов влечет за собой запрет на открытие новых. С целью оперативного предоставления банкам такой информации ФНС создан специальный сервис, позволяющий узнать о блокировке счета на сайте налоговой службы. Доступ к сервису свободный и бесплатный, что позволяет воспользоваться им любому заинтересованному лицу. Сама процедура проверки счета на блокировку в налоговой предполагает знание ИНН проверяемого лица и технической сложности не представляет.