Дивидендная политика

Содержание:

- Содержание, основные задачи, источники информации

- Всегда ли компания следует дивидендной политике

- Типы дивидендной политики

- Термины и определения

- Дивиденды по привилегированным и обыкновенным акциям

- Как выбрать дивидендную политику

- Понятие дивидендов

- Общие положения

- Какой бывает дивидендная политика

- Где узнать о дивидендной политике предприятия

- Виды дивидендной политики

- Виды дивидендной политики

- Факторы дивидендной политики

- Как происходит реализация дивидендной политики

- Стремятся ли компании следовать дивидендной политике

- В чем суть дивидендной политики

- Порядок выплаты дивидендов

- Что такое дивидендная политика

- Дивидендная политика

- Что такое дивидендная политика компании

- Виды дивидендной политики

- Дивидендная политика для обыкновенных и привилегированных акций

- Порядок расчета размера дивидендов

- Как «не пропустить» дивиденды

- Дивидендная политика на практике

- Для новичков на бирже: что такое дивиденды

Содержание, основные задачи, источники информации

Дивидендной политикой называется механизм распределения прибыли между инвесторами и вложениями в производство.

Принципы разделения финансов регламентированы законами и закреплены уставом общества, капитал которого составлен из денежных вкладов учредителей. При формировании дивидендной политики эмитенту необходимо обеспечить приоритет интересов собственников.

Цели, задачи и принцип распределения прибыли содержит Положение о дивидендной политике. Оно включает рекомендации по приоритетным направлениям распределения финансов.

Например, на:

- Выплаты акционерам;

- Затраты на стимулирующие выплаты работникам;

- Инвестиции в производство.

Положение также содержит сведения:

- Об условиях изменения действующей системы распределения прибыли.

- О форме дивидендов, методике их расчета и сроках выплат.

Устав конкретизирует правила распределения финансов в соответствии с возможностями организации. В соответствии с политикой дивидендных премий компания-эмитент выплачивает дополнительные дивиденды после особенно удачного финансового года, чтобы повышать лояльность акционеров по отношению к фирме.

Всегда ли компания следует дивидендной политике

Нет. Потому что это не обязательство, а рекомендательный документ. В дивидендной политике ведь не прописываются все возможные рыночные катаклизмы, которые могут возникнуть. Или внутренние проблемы, которые могут появиться у компании.

Например, работала компания несколько лет, получала большие прибыли, платила дивиденды в соответствии с дивидендной политикой. А потом начался карантин из-за ковида. Прибыль снизилась. В некоторых филиалах компании прибыли вообще нет. Что делать?

Совет директоров в этом случае может принять решение не платить дивиденды, а направить их на поддержку бизнеса. Чтобы он «удержался на плаву» и не обанкротился.

Компания может уменьшать размеры дивидендов, изменять сроки их выплаты. Короче, может делать все что угодно.

Типы дивидендной политики

Тип дивидендной политики определяет характер выплат в зависимости от внешних условий. Выделяют следующие типы:

- Фиксированные дивидендные выплаты. Компания выплачивает дивиденды постоянно и равными долями. Размер дивидендов не меняется. На практике зачастую размер таких выплат небольшой. Например, фонд AdvisorShares Dorsey Wright ADR ETF (AADR) выплачивает дивиденды размером 0,02%. См. → дивидендные ETF фонды максимальной доходности. На российском рынке такая политика у Юнипро для квазиоблигаций.

- Минимальный размер дивидендов с надбавками. Данная политика более гибкая, т.к. подразумевает не только минимальный порог выплат, но и возможность для увеличения размера. Такая политика характерна для Мосбиржи и МТС.

-

Постоянный рост дивидендных выплат. Такую стратегию выплат придерживаются многие иностранные компании, т.к. постоянные выплаты способствую привлечению новых инвесторов и повышают стоимость компании на фондовом рынке. Четким примером служат «дивидендные аристократы» — это крупные компании, которые более 25 лет регулярно, с постоянным ростом выплачивают дивиденды.

К таким компаниям относят Coca-Cola (57 лет, темп годового роста размера див. 6,9%), Colgate-Palmolive (56 лет, темп роста выплат 7,11%) См. → ТОП 64 дивидендных аристократа США с доходностью. - Лимитированный размер дивидендов. Если компания получает чистую прибыль меньше, чем определенный уровень, то выплаты не осуществляются, а направляются на развитие производства.

- Пропорциональные выплаты. Размер дивидендов устанавливается пропорционально размеру получаемой чистой прибыли. На отечественном фондовом рынке все госкомпании должны выплачивать 50% чистой прибыли по МСФО акционерам (пример: Сбербанк, Газпром, ВТБ24).

(!) Если компания имеет убытки (отрицательная чистая прибыль), то дивиденды, как правило, не выплачиваются.

Термины и определения

Для целей настоящей Дивидендной политики используются следующие термины и определения:

Дивиденды — часть чистой прибыли Общества по итогам отчетного года, распределяемая в пользу акционеров на основании решения Общего собрания акционеров;

Капитализация — рыночная стоимость акционерного капитала Общества, равная произведению цены обыкновенных акций Общества обращающихся на Фондовой бирже ММВБ на количество выпущенных акций Общества;

Резервный фонд — часть имущества Общества, предназначенная для покрытия убытков, погашения облигаций и выкупа акций Общества в случае отсутствия иных средств. Резервный фонд формируется в соответствии с Федеральным законом «Об акционерных обществах» и Уставом Общества.

Дивиденды по привилегированным и обыкновенным акциям

Главное отличие этих акций в том, что привилегированные имеют право голоса, а обыкновенные нет. К тому привилегированные акции имеют минимальный гарантированный размер дивидендов (привязывается к номинальной стоимости акции). По обыкновенным акциям выплаты могут быть приостановлены или снижены. Это характерно для отечественного рынка, где компании часто могут отменить выплаты по обыкновенным акциям. Поэтому рекомендуется иметь привилегированные акции в своем дивидендном портфеле.

Где посмотреть дивидендную политику?

Дивидендная политика всегда есть на официальном сайте компании в разделах «Акционерам и инвесторам».

Как выбрать дивидендную политику

Выбор дивидендной политики — один из наиболее важных вопросов, который нужно решить компании перед тем, как приступить к распределению имеющейся в ее распоряжении чистой прибыли.

Для этого стоит выявить и оценить следующие факторы, определяющие дивидендную политику:

- темпы роста компании;

- наличие спроса на продукцию;

- размер предпринимательской прибыли (рентабельности), получаемой предприятием;

- наличие текущих и стратегических потребностей, требующих финансовых вложений;

- возможность финансирования деятельности компании из внешних источников, в том числе и за счет заемных средств;

- потребность в привлечении дополнительных акционеров — инвесторов;

- наличие ограничений правового характера.

Некоторые компании считают, что свободные средства стоит вкладывать в развитие предприятия — это обеспечивает стабильность его деятельности и устойчивое положение на рынке. Другие предприятия, напротив, стремятся привлечь как можно больше сторонних инвесторов, заинтересовывая их повышенными дивидендами — деньги, вырученные от продажи акций, они направляют на решение стратегических задач и расширение бизнеса.

При определении дивидендной политики важно понять, какой способ станет более выгодным в фактически сложившихся условиях и принесет собственникам наиболее эффективный результат

Понятие дивидендов

Основная цель деятельности любой коммерческой организации состоит в получении прибыли. Если год был успешным для компании, то по его окончании встает вопрос о выплате дивидендов собственникам организации. Под термином «дивиденды» понимается часть прибыли, которую акционерное общество (АО) выплачивает своим акционерам и инвесторам.Механизм распределения прибыли формируется советом директоров и носит название дивидендной политики (ДП). К основным целям организации в области проведения ДП относятся:

- признание размера дивидендных выплат (ДВ) в качестве одного из главных показателей инвестиционной привлекательности компании;

- увеличение ДВ на основании роста прибыли и/или их доли в составе нераспределенной прибыли.

При выборе ДП совет директоров решает два вопроса:1. Какое влияние размер дивиденда оказывает на совокупное богатство АО?2. Какой должна быть величина дивиденда?Ответы на эти вопросы зависят от ряда факторов. Характер проводимой ДП зависит от положения компании на рынке товаров или услуг, ликвидности и прогнозов относительно будущего развития организации.

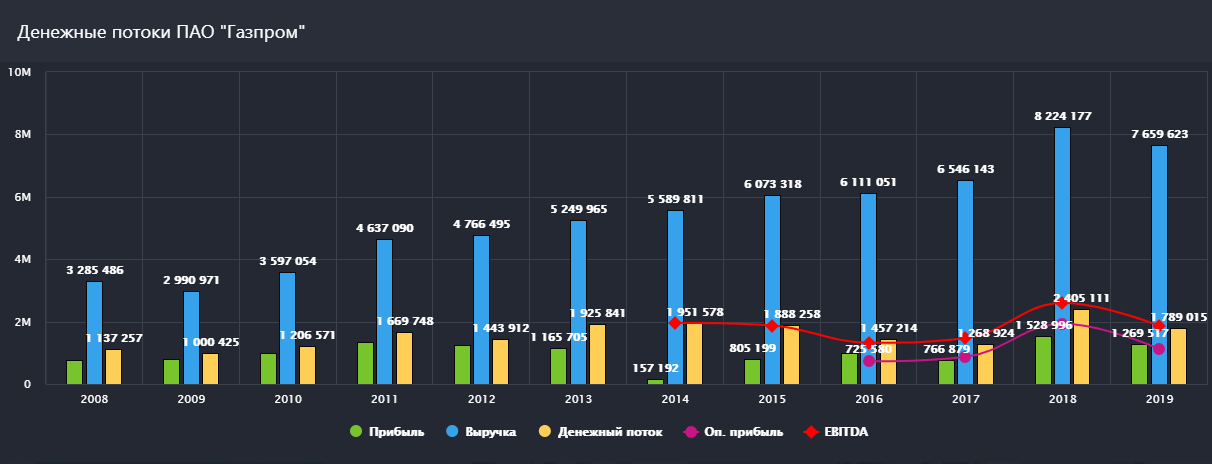

Общие положения

Настоящая Дивидендная политика разработана в соответствии с действующим законодательством Российской Федерации, Кодексом корпоративного поведения, рекомендованным к применению ФКЦБ России, Уставом ПАО «Газпром», а также внутренними документами ПАО «Газпром» (далее — Общество).

Настоящая Дивидендная политика определяет принципы, которыми руководствуется Совет директоров ПАО «Газпром» при подготовке рекомендаций Общему собранию акционеров Общества для принятия решения о распределении прибыли, в том числе, о выплате дивидендов.

При подготовке рекомендаций Совет директоров ПАО «Газпром» исходит из целей соблюдения прав и повышения доходов акционеров Общества, как через выплату дивидендов, так и через увеличение капитализации Общества.

Какой бывает дивидендная политика

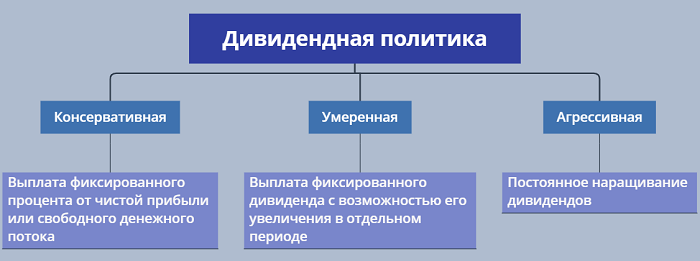

Условно дивидендная политика делится на три типа: консервативная, компромиссная и агрессивная.

Консервативная

Самый распространенный вариант среди молодых компаний. В этом случае совет директоров стремится использовать прибыль для реинвестирования, расширения рынка, для того, чтобы получить как можно более крупные прибыли в будущем.

Дивиденды при консервативной политике могут либо вообще отсутствовать, либо не превышают 25 % от чистой прибыли фирмы.

Компромиссная

Это когда акционеры получают примерно 50 % от чистой прибыли компании. Компромиссная политика позволяет компании привлекать огромное количество инвесторов-долгосрочников, которые купят акции и десятилетиями не будут их продавать, получая стабильные дивиденды.

Агрессивная

В этом случае на дивиденды направляется больше половины чистой прибыли компании или вообще вся чистая прибыль. Такое случается редко, но случается. Компания может переходить от компромиссной политики к агрессивной при наличии одновременно двух условий:

- Нет проектов для инвестиций. То есть компания уже вышла на пик своего развития и не знает, куда еще инвестировать деньги. Она прочно закрепилась в своей нише и теперь просто поддерживает саму себя.

- Нет кризисов. Если государство или отдельная экономическая отрасль не переживают кризис – не надо тратить дополнительные деньги на поддержание стабильности. Можно все отдавать инвесторам.

Где узнать о дивидендной политике предприятия

Зарегистрировавшись на фондовой бирже, новоиспеченные брокеры рассматривают варианты покупки ценных бумаг. Имея цель получать дивиденды от приобретенных акций, необходимо ознакомиться с политикой компании в этом направлении.

Информацию о доходности можно почерпнуть в источниках:

- на сайте самого предприятия – крупные организации традиционно выкладывают сведения о сроках и размерах выплаченных дивидендах;

- на сайте фондовой биржи – чаще всего, брокеру предоставляется доступ к разделу соответствующей информации (например, Московская биржа);

- на электронном ресурсе центра раскрытия корпоративной информации.

Владелец акций определенной компании может отслеживать ее дивидендную политику самостоятельно, ежедневно посещая сайт предприятия либо черпая информацию из других источников

Важно не пропускать новости о собрании акционеров, ведь именно во время их проведения одним из вопросов может быть начисление дивидендов

Другой вариант – подписаться на новостные рассылки Лондонской биржи. Подходит для тех, кто свободно владеет английским языком. Преимущество заключается в актуальности новостей – зачастую информация на сайте London Stock Exchange появляется раньше, чем обновляется сайт самой компании.

Виды дивидендной политики

Если за основу для расчета дивидендов берется свободный денежный поток, то такую политику относят к консервативной, а принцип начисления называют остаточным. Акционеры получают только те деньги, которые не востребованы бизнесом и остались после всех обязательных платежей и капитальных вложений.

Альтернатива зависимости выплат от финансовых результатов, – стратегия стабильного размера вознаграждения. В этом случае в документе прописывается минимальная сумма, которую будут получать акционеры. Если компания придерживается т. н. компромиссного или умеренного подхода, то также устанавливаются условия, при выполнении которых на дивиденды может быть направлено больше денег.

«Агрессивная» дивидендная политика предполагает стабильный рост выплат вне зависимости от финансовой ситуации. Желая повысить уровень инвестиционной привлекательности, некоторое эмитенты могут направлять на капитальные затраты и другие нужды бизнеса заемные средства, а прибыль распределять между акционерами. Такая стратегия может быть оправдана на коротком промежутке времени, если она не приводит к росту соотношения Чистый долг/Ebitda свыше двух.

Ниже на рисунке приведена схема видов дивидендной политики.

Если компания выпускает два типа акций, обыкновенные и привилегированные, то дивидендная политика может содержать 2 разных принципа расчета дивидендов. При этом для префов обязательно оговаривается минимальное вознаграждение, которое должны получать их владельцы. Если оно не будет выплачено, у них появится право голоса на собрании наравне с держателями обыкновенных акций.

Отдельная история – дивиденды компаний с государственным участием. Эти эмитенты не могут определять свою политику самостоятельно. Правительство настаивает на том, что они должны направлять на это не менее 50% чистой прибыли вне зависимости от рыночной ситуации и инвестиционных планов. Еще не все участники рынка выполняют это требование. Но ожидается, что в ближайшие годы к этой норме перейдет большинство из них, включая Сбербанк и Газпром.

Виды дивидендной политики

Помимо перечисленных выше типов политики по выплате дивидендов можно выделить общие виды дивидендной политики:

- Консервативная. Практически все средства, которые получает компания в виде чистой прибыли, направляются на дальнейшее развитие — приобретается оборудование, здания, сооружения и иные активы. Иногда свободные деньги расходуются на решение социальных вопросов — выплату материальной помощи и премий сотрудникам. В отдельных случаях при использовании дивидендной политики такого вида допускается выплата дивидендов по остаточному принципу — за счет денег, оставшихся после вложений в основные средства компании.

- Умеренная. Дивиденды выплачиваются регулярно в определенном, возможно, минимальном размере. В том случае если предприятие получает повышенную прибыль, базовый размер дивидендов может быть увеличен по решению совета учредителей. Такая политика позволяет обеспечить интересы и самого предприятия, и инвесторов, которые вложили в него деньги.

- Агрессивная. На выплату дивидендов уходит почти вся прибыль предприятия. Акционеры могут получать неплохой доход за счет регулярных отчислений от прибыли, но стратегическому развитию предприятия внимания при таком подходе почти не уделяется, что чревато ухудшением финансовых результатов, падением уровня чистой прибыли и, как следствие, снижением размера дивидендов в будущем.

Факторы дивидендной политики

Первоначальный этап формирования дивидендной политики — изучение и оценка факторов, определяющих эту политику. В практике финансового менеджмента эти факторы принято подразделять на четыре группы:

1. Факторы, характеризующие инвестиционные возможности предприятия. К числу факторов этой группы относятся:

- стадия жизненного цикла компании (на ранних стадиях жизненного цикла акционерная компания вынуждена больше средств инвестировать в свое развитие, ограничивая выплату дивидендов);

- необходимость расширения акционерной компанией инвестиционных программ (в периоды активизации инвестиционной деятельности, направленной на расширенное воспроизводство основных средств и нематериальных активов, потребность в капитализации прибыли возрастает);

- степень готовности отдельных инвестиционных проектов с высоким уровнем эффективности (отдельные подготовленные проекты требуют ускоренной реализации для эффективной их эксплуатации при благоприятной конъюнктуре рынка, что обусловливает необходимость концентрации собственных финансовых ресурсов в эти периоды).

2. Факторы, характеризующие возможности формирования финансовых ресурсов из альтернативных источников. В этой группе факторов:

- достаточность резервов собственного капитала, сформированных в предшествующем периоде;

- стоимость привлечения дополнительного акционерного капитала;

- стоимость привлечения дополнительного заемного капитала;

- доступность кредитов на финансовом рынке;

- уровень кредитоспособности акционерного общества, определяемый его текущим финансовым состоянием.

3. Факторы, связанные с объективными ограничениями. К числу факторов этой группы относятся:

- уровень налогообложения дивидендов;

- уровень налогообложения имущества предприятий;

- достигнутый эффект финансового левериджа, обусловленный сложившимся соотношением используемого собственного и заемного капитала;

- размер получаемой прибыли и коэффициент рентабельности собственного капитала.

4. Прочие факторы. В составе этих факторов выделены:

- конъюнктурный цикл товарного рынка, участник которого — акционерная компания (в период подъема конъюнктуры эффективность капитализации прибыли возрастает);

- уровень дивидендных выплат компаниями-конкурентами;

- неотложность платежей по ранее полученным кредитам (поддержание платежеспособности — более приоритетная задача в сравнении с ростом дивидендных выплат);

- возможность утраты контроля над управлением компанией (низкий уровень дивидендных выплат может привести к снижению рыночной стоимости акций компании и их массовому «сбросу» акционерами, что увеличивает риск финансового захвата акционерной компании конкурентами).

Как происходит реализация дивидендной политики

Сначала должен пройти какой-то период времени. Например, три месяца, квартал, полгода, 9 месяцев или год. Чтобы можно было проанализировать доходность компании за это время.

Дальше запускается вот такой процесс.

Шаг 1. Решение совета директоров

Совет директоров компании смотрит, сколько денег принес бизнес за определенный отчетный период. Затем они смотрят в дивидендную политику и выносят решение – сколько платить дивидендов акционерам и платить ли их вообще.

Совет директоров также анализирует рыночную ситуацию и то, насколько устойчиво чувствует себя компания. Это нужно, чтобы определить, нужна ли бизнесу дополнительная «финансовая подпитка», и если да, то в каком объеме.

Шаг 2. Голосование акционеров

Держатели обыкновенных акций обладают правом голоса на собрании акционеров. И могут таким образом влиять на решения, которые принимает Совет директоров. Когда на обсуждение выносится вопрос о дивидендах, акционеры голосуют – «за» или «против» решения, которое предложили «верхи».

Если у кого-то из акционеров есть контрольный пакет акций, то, в сущности, решение о выплате дивидендов будет принимать этот человек. Или эта организация.

Например, контрольный пакет акций Газпрома и Сбербанка принадлежит Министерству финансов Российской Федерации. Если Министерство финансов решит не выплачивать дивиденды инвесторам, никто из остальных акционеров не сможет отменить это решение.

Шаг 3. Реализация

Если на собрании акционеров было решено выплачивать дивиденды – они будут выплачены. Если акционеры приняли решение реинвестировать доходы компании – они будут реинвестированы и дивидендов никто не увидит.

Стремятся ли компании следовать дивидендной политике

На этот вопрос ответить нельзя, потому что все зависит от самой компании и от того, в какой сфере она работает.

С одной стороны, следование дивидендной политике привлекает акционеров. Инвесторы видят, что компания стабильно платит дивиденды, поэтому охотно вкладывают деньги в ее акции.

С другой стороны, если вся прибыль инвестируется в развитие компании, то дивидендов не будет, но цены акций будут сильно повышаться. Это открывает перед инвесторами возможность заработать на продаже части ценных бумаг или просто выйти на очень высокую доходность через несколько лет.

Поэтому отсутствие дивидендов при стабильном росте курса ценных бумаг привлекает не меньше инвестиционного капитала.

В чем суть дивидендной политики

Вот смотрите, выпустила компания акции. Инвесторы эти акции скупили. Инвесторы теперь хотят получать часть прибыли компании – то есть как раз дивиденды. Но компании ведь надо еще расти, расширяться. Поэтому какую-то часть прибыли нужно обязательно реинвестировать, вкладывать в производство.

Появляется вопрос: «Сколько денег платить инвесторам?»

В результате собирается Совет директоров и начинает этот вопрос решать. Они рассуждают, спорят, предлагают разные варианты. И к концу своего заседания решают:

- Какой процент дохода компании выплачивать акционерам в виде дивидендов.

- Сколько раз осуществлять дивидендные выплаты (раз в год, раз в квартал и пр.).

- Какие дивиденды платить держателям обыкновенных акций и какие – держателям привилегированных акций.

Вот эти три решения в совокупности и являются дивидендной политикой. Когда она принимается и публикуется, инвесторы узнают, на какие доходы от компании можно рассчитывать и когда надо ждать их поступления.

Порядок выплаты дивидендов

Дивидендные выплаты производятся один раз в квартал, один раз в полугодие или ежегодно. Обычно выплата носит строго определенный характер и может быть представлена в виде четкого алгоритма:1. Дата объявления размера ДВ.2. Экс-дивидендная дата – до ее наступления можно приобрести дополнительные акции.3. Дата переписи, когда составляются списки собственников.4. Дата выплат (рассылка чеков или наличный расчет).Согласно законодательству РФ порядок осуществления выплаты части прибыли оговаривается заранее в начале выпуска акций. В обязательном порядке он должен быть изложен на обратной стороне ценной бумаги.Формирование дивидендной политики АО осуществляется в несколько этапов:1. Оценка основных факторов, влияющих на выбор ДП и ее проведение.2. Выбор типа ДП.3. Выбор методики проведения ДВ.4. Разработка алгоритма распределения прибыли в зависимости от выбранного типа ДП.5. Расчет показателя дивидендного выхода или размера выплат на одну акцию.В заключение производится оценка эффективности дивидендной политики.

Что такое дивидендная политика

Дивидендной политикой называется свод правил, в соответствии с которым публичная компания выплачивает дивиденды.

Разрабатывается дивидендная политика советом директоров компании, без участия акционеров. Утверждение дивполитики со стороны акционеров тоже не требуется. Но учитывая, что в совете директоров главные посты нередко занимают крупные акционеры, то себя они не обижают

Дивидендная политика формируется в зависимости от целей и задач компании, которые могут быть самыми разными:

- повышение инвестиционной привлекательности компании-плательщика дивидендов;

- развитие бизнеса за счет реинвестирования дивидендов;

- вывод прибыли в пользу крупнейших акционеров – частных лиц, государства или материнской компании.

В общем, причин, по которым компания платит дивиденды, может быть множество. Но чаще всего это повышение престижа компании и законный вывод прибыли в пользу собственников (а все акционеры – это, напомню, и есть собственники).

Итак, дивидендная политика – это принципы, по которым компания делится прибылью с акционерами в виде дивидендов.

Дивидендная политика

Дивидендная политика – это раздел в Уставе компании, который содержит следующие сведения:

- принципы и условия выплаты;

- определение размера дивидендов;

- порядок, сроки и форма выплаты;

- вопросы налогообложения;

- раскрытие информации и ответственность эмитента.

Дивидендную политику можно найти на официальных сайтах публичных компаний, допущенных к торгам на фондовой бирже. Они обязаны ее размещать в открытом доступе. Чаще всего это вкладка в меню “Инвесторам и акционерам” или “Раскрытие информации” внизу главной страницы сайта. Большая часть документа одинаковая для всех компаний, потому что они формулируют ее в соответствии с законом об акционерных обществах. Но у каждого эмитента будет конкретика по определению размеров выплат. Это и интересует большинство акционеров.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В зависимости от того, насколько глубоко вы хотите погружаться в информацию, можно ознакомиться с политикой, прочитав объемный документ “Устав от корки до корки”, или воспользоваться сайтами-агрегаторами. Они специально готовят для инвесторов самые необходимые сведения и представляют политику в обобщенном виде.

Выше я уже упомянула, что источником выплат выступает чистая прибыль. Но в законе не уточняется, какая именно чистая прибыль. Дело в том, что наши публичные компании составляют два вида отчетности: по российскому законодательству (РСБУ) и международному (МСФО). В дивидендной политике обязательно указывают, какой именно отчетностью компании пользуются для расчета дивидендов.

Что такое дивидендная политика компании

Дивидендная политика компании — свод правил, определяющих механизм выделения части прибыли, выплачиваемой акционерам в виде дивидендов.

Дивидендная политика предприятия должна содержать ответы на следующие вопросы:

- Как распределять чистую прибыль организации? Деньги могут быть направлены:

- на выплату дивидендов акционерам;

- социальные выплаты сотрудникам предприятия;

- развитие производства.

- При каких условиях действующую дивидендную политику стоит пересматривать?

- В какой форме выплачивать дивиденды — денежной или натуральной?

- Каков порядок расчета размера дивидендов и их выплаты?

Проверьте, правильно ли вы распределяете и выплачиваете дивиденды с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Виды дивидендной политики

Виды дивидендной политики определяют общий характер и стратегию компании, можно выделить следующие ↓

| Название | Описание |

| Агрессивная | Направлена на удовлетворение интересов инвесторов и акционеров.

Полученная чистая прибыль направляется полностью на выплаты дивидендов. Могут осуществляться дополнительные займы для увеличения размера выплат. |

| Сбалансированная | Баланс между распределением финансового результата между реинвестированием и выплатами инвесторам |

| Консервативная | Нацеленность на расширение рынка сбыта и повышение конкурентоспособности. Денежные средства направляются полностью на развитие мощностей и новые проекты |

Дивидендная политика для обыкновенных и привилегированных акций

Если у компании есть обыкновенные и привилегированные акции, то для каждого типа акций предусмотрена своя дивидендная политика.

Чем обыкновенные акции отличаются от префов и какие лучше покупать инвестору – я писал в отдельной статье. Здесь вкратце: обычки являются голосующими акциями, а префы – нет. При этом по префам минимальный размер дивиденда прописан (т.е. он гарантирован), а по обыкновенным – нет. Другое дело, что минимальный размер дивидендов по префам обычно привязан к номинальной стоимости акции – а это мизерное значение, например, 1 рубль.

Например, Татнефть за 1 квартал 2020 года решила не платить дивиденды по обыкновенным акциям, а по привилегированным выплатила номинальную стоимость акции – 1 рубль.

Важно: если по префам дивиденды не выплачены, то эти акции превращаются в голосующие. Большинство российских компаний платят и по обыкновенным, и по привилегированным акциям одинаковый размер дивидендов

Но, например, Сургутнефтегаз, платит по префам полноценные дивиденды, а по обыкновенным – сущие копейки

Большинство российских компаний платят и по обыкновенным, и по привилегированным акциям одинаковый размер дивидендов. Но, например, Сургутнефтегаз, платит по префам полноценные дивиденды, а по обыкновенным – сущие копейки.

Некоторые компании платят дивиденды только по привилегированным акциям – например, Мечел, Лензолото, Возрождение и Россети.

Но есть и исключение. К примеру, Казаньоргсинтез платит дивиденды по обыкновенным акциям исходя из чистой прибыли по МСФО, а по префам – только 25% их номинальной стоимости, т.е. 25 копеек.

Порядок расчета размера дивидендов

Установленный настоящим пунктом расчет размера дивидендов позволяет направить на выплату дивидендов от 17,5% до 35% чистой прибыли Общества при условии, что резервный фонд полностью сформирован в соответствии с Уставом Общества.

Расчет размера дивидендов производится в следующей последовательности:

- часть чистой прибыли направляется на формирование резервного фонда в соответствии с Уставом Общества. Распределение чистой прибыли на формирование резервного фонда прекращается по достижении им размера, установленного Уставом Общества.

- часть чистой прибыли в размере 10% направляется на выплату дивидендов.

- часть чистой прибыли в размере до 75%, но не менее 40%, резервируется для использования на инвестиционные цели Общества;

- часть чистой прибыли, оставшаяся после отчислений, предусмотренных подпунктами 4.2.1 — 4.2.3, направляется поровну на выплату дивидендов и резервирование для использования на инвестиционные цели Общества.

Размер чистой прибыли, из которой рассчитывается размер дивидендов в соответствии с подпунктом 4.2, может корректироваться (уменьшаться) на величину дооценки финансовых вложений и аналогичных по экономической сути фактов хозяйственной деятельности ПАО «Газпром». Часть прибыли, на которую произведена такая корректировка, предлагается оставить в распоряжении Общества. При выбытии переоцененных активов, снижении их стоимости, а также при иных аналогичных по экономической сути фактах хозяйственной деятельности средства, соответствующие части прибыли, оставшейся в распоряжении Общества, могут учитываться при расчете размера дивидендов в порядке, предусмотренном подпунктом 4.2.

Как «не пропустить» дивиденды

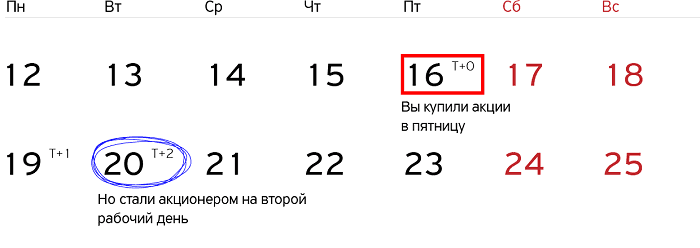

Если новоиспеченный брокер рассчитывает попасть под «раздачу» дивидендов, ему важно учесть несколько моментов. Это – режим расчетов на бирже и конечную дату попадания в реестр выплаты дивидендов

Собрание акционеров утверждает дату фиксации, то есть, последний день подтверждения получателей дивидендов. Чтобы попасть в реестр выплаты, необходимо до назначенной даты приобрести акции. Но порядок расчетов на бирже происходит в формате Т+2. Это означает, что, после заключения сделки на покупку акций, обеим сторонам дается два дня на передачу денег и ценных бумаг.

Весь процесс представляет собой следующий алгоритм:

- покупка акций на бирже – заключение сделки, перевод средств, получение прав на ценные бумаги;

- включение в реестр выплаты дивидендов компании;

- выплата дивидендов.

Дивидендные выплаты поступают на счет брокера за вычетом всех налоговых отчислений. После этого он вправе обналичить деньги или использовать их для покупки других ценных бумаг.

Дивидендная политика на практике

Существует еще ряд факторов, определяющих практические аспекты проведения ДП. К ним относятся:

- правовое регулирование размера ДВ;

- соблюдение интересов держателей акций;

- сравнение стоимости собственного и привлеченного капиталов;

- поддержание достаточной ликвидности;

- обеспечение расширения производства путем использования необходимого количества средств.

Что касается принципиальных подходов к формированию ДП, то они могут быть разными. Обычно говорят о консервативном, умеренном или агрессивном подходе. Консервативный подход заключается в проведении остаточной политики выплат и политики стабильного их размера. Умеренный или компромиссный подход – это политика минимального стабильного размера ДВ с некоторой надбавкой в определенные периоды. Под агрессивным подходом понимают проведение политики стабильного уровня выплат и постоянного возрастания их размера. Каждый из этих подходов характеризуется определенным типом ДП:1. Остаточная политика ДВ предполагает, что фонд выплаты части прибыли образуется после удовлетворения потребности в обеспечении предприятия финансовыми ресурсами.2. Политика стабильного размера ДВ означает выплату их неизменной суммы в течение всего периода функционирования организации.3. Политика экстра-дивиденда подразумевает минимальный стабильный размер выплат с надбавкой в определенные периоды.4. Политика стабильного уровня ДВ означает установление конкретного коэффициента ДВ по отношению к общей сумме прибыли.

Для новичков на бирже: что такое дивиденды

Дивидендами называют денежные выплаты держателям акций. Отчисления происходят в виде определенных процентов от чистой прибыли, оставшейся после всех налоговых и других расчетов. Определяют дивидендную политику предприятия его акционеры, то есть владельцы основного пакета ценных бумаг.

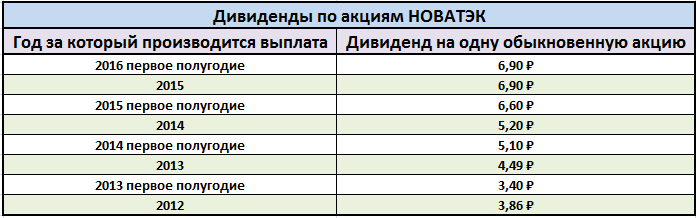

Новичку на бирже сложно с ходу предугадать размер предстоящих выплат. Но, тщательно отследив информацию о компании и проводимой ею ранее дивидендной политики, можно составить объективный прогноз. В частности, потенциальную прибыль можно рассчитать, сравнив выплачиваемые предприятием дивиденды по годам.