Что такое депозит

Содержание:

Виды депозитов

Условия хранения денег в банке описываются в договоре. В зависимости от выбранной программы депозиты можно разделить на следующие виды:

- До востребования.

В соглашении не указывается срок хранения. Средства можно забрать с лицевого счёта в любой момент. Открывать такой вклад следует только для хранения, так как процент здесь устанавливается минимальный (обычно 0,01% от суммы вклада).

- Срочный.

В договоре прописывается конкретный срок. Основное преимущество – доход от начисленных процентов. При этом на размер процентов влияют сразу несколько факторов: сумма, период действия договора, наличие дополнительных услуг (например, возможность частичного снятия). Закрыть такой депозит в банке раньше срока, конечно, можно, но в этом случае вкладчик потеряет все начисленные проценты.

- Накопительный.

Разновидность «срочного» вложения. В договоре прописываются сроки хранения денег в банке. Отличается от «срочного» наличием дополнительных возможностей: счёт можно пополнять, частично снимать, пользоваться начисленными процентами. Доход от «накопительного» вклада выше, чем от «до востребования», но ниже, чем от «срочного».

- Валютный или мультивалютный.

Для тех, кто хочет заработать на изменении курса валют, в некоторых банках предусмотрена возможность открытия валютного депозита. Счёт оформляется в долларах или евро. Ставки по таким вкладам ниже, чем по рублёвым. Кроме этого, можно открыть сразу три счёта в разных валютах, и при желании переводить деньги между ними.

Таким образом, выбирая банковский депозит, в первую очередь следует ориентироваться на цель его открытия. Например, для формирования финансовой подушки безопасности точно не подойдет «срочный», поскольку невозможно просчитать, когда понадобятся деньги, а терять накопленный проценты вряд ли кому захочется.

Разновидности депозитов

Вложения делятся на определенные группы, исходя из цели, преследуемой субъектами. В настоящее время основными видами депозита принято считать:

|

Вид депозитов |

Краткое описание |

|

До востребования |

Также именуются бессрочными. Оптимальный вариант для тех, кто боится держать сбережения дома «под подушкой», а предпочитает их отдать на обслуживание в надежную организацию, да еще и получать некоторый доход. При этом снять деньги можно в любое время. Главный минус – небольшая процентная ставка по сравнению с другими видами вложений. |

|

Накопительные |

Предназначены для накопления определенного количества денежных средств под конкретные задачи. Присутствует возможность увеличения взноса в любое время и в любом объеме. Предусмотрена система пролонгации, при которой автоматически продлевается действие подписанного договора при условии, если человек не снял деньги по окончанию оговоренного срока. |

|

Срочные сберегательные |

Отличительная особенность – определение срока хранения ценностей. К преимуществам стоит отнести:

|

|

Специализированные |

Предлагаются отдельным категориям граждан: матерям-одиночкам, инвалидам, пенсионерам, многодетным семьям и так далее. Предусматривают определенные преференции:

|

|

Мультивалютные |

Предполагают внесение денег как в национальной, так и иностранной валюте. При этом в любое время можно осуществить замену одной валюты на другую по текущему банковскому курсу. |

|

В драгоценных металлах |

Манипуляции такого рода предполагают приобретение у финучреждения драгоценных металлов, которые не выдаются на руки. Происходит зачисление их оценочной стоимости на открытый клиентом счет. |

Банковский депозит – это что?

Банковский депозит – это определенная денежная сумма, которую клиент передает финансовому учреждению (коммерческому или государственному банку) на определенный временной период.

За хранение и использование денег юридического или физического лица финучреждение обязуется выплачивать проценты, которые могут прибавляться к сумме депозита или переводиться на отдельный счет. Открыть счет могут как физические лица, так и юридические.

Существует такое двузначное выражение: «Деньги лучше хранить в банке». С одной стороны, это значит, что стоит отдать свои сбережения в финансовую организацию, а с другой стороны — лучше оставить у себя дома.

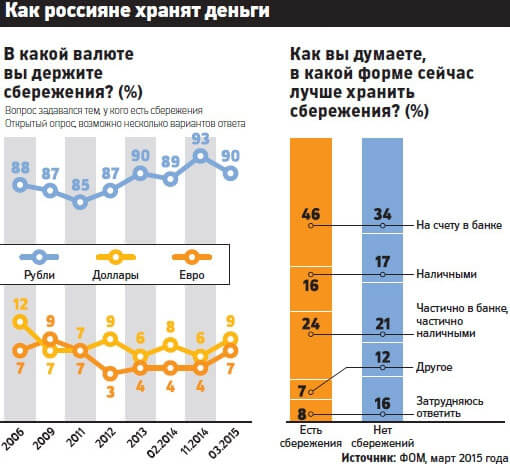

Многие россияне все же предпочитают отдавать деньги в надежные руки банка и получать за это еще и прибыль:

За открытие депозита вкладчик будет получать прибыль. Этот источник дохода также облагается налогом. Прибыль будет больше, чем придется потратить на госпошлину.

Суть открытия счета по банковскому депозиту очень проста…

Клиент отдает на время свои деньги с целью получить прибыль и сохранить свои сбережения. Этими ресурсами финансовое учреждение активно пользуется, выдавая населению кредиты под определенный процент.

Именно за использование денег клиента банк и выплачивает процент депозитному вкладчику. Ведь в случае, когда кредитор закроется из-за банкротства, все вклады будут потеряны.

Поэтому нужно внимательно выбирать себе финансовое учреждение.

Существует еще такое понятие, как вклад. Некоторые по ошибке считают, что депозит и вклад — синонимы. Это на практике не так, ведь между понятиями присутствует небольшая разница.

Депозит – это не только деньги, но и другие банковские активы, например, металл, акции крупной фирмы и т.д.

Вклад – это денежная сумма, которая отдается на хранение с целью получения дополнительных процентов в качестве прибыли.

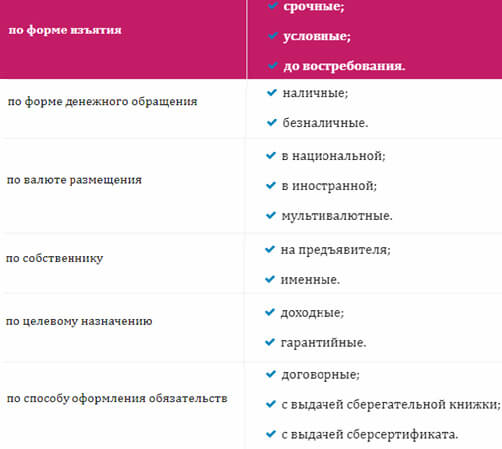

Критерии, по каким разделяют банковские депозиты:

3 формы банковских депозитов

В данном случае, банковский депозит – это тип, который имеет свои подвиды. В этом разделе мы рассмотрим, какие бывают формы вложений.

Банковский депозит можно открыть в такой форме:

-

Денежный счет.

Самая распространенная форма, о которой всем известно.

Вкладчик открывает депозитный счет, на который кладет свои средства, и получает за это дополнительные дивиденды, размер которых прописан в договоре.

-

Металлический счет.

Клиент зачисляет на свой депозитный металлический счет определенную сумму.

Банк переводит эти деньги в золото, платину, серебро по текущему курсу стоимости выбранного вкладчиком металла.

-

Банковская ячейка.

Вкладчику дают ключ от специальной ячейки, в которую он может поместить свои ценности: деньги, драгоценный металл, важные бумаги, антиквариат и т.д.

Как правило, в ячейки деньги не кладут, ведь проценты по депозиту в таком случае не выплачиваются.

7 видов банковских депозитов

Какие условия выставлять для клиентов, зависит только от политики финансовой организации.

| Вид депозита | Описание |

|---|---|

| 1. До востребования | Минимальный процент банки начисляют именно по этому виду депозитов. Клиент в любое время может обналичить свои сбережения. Такие условия не подходят для кредиторов, поэтому ставка занижена. |

| 2. Сберегательный | Клиент может сберечь свои средства, а банк за это начислит еще и дополнительные проценты. |

| 3.Накопительный | На депозитный счет можно постоянно переводить средства, но только ограниченную сумму и определенное количество раз в месяц. |

| 4. Срочный | Сбережения хранятся в банке на протяжении определенного времени, чаще всего до 12 месяцев (краткосрочные) и от 36 месяцев (долгосрочные). Процентная ставка здесь самая высокая, но клиент не может извлечь из оборота свои средства до окончания договора. |

| 5.Целевой | Данный вид банковского депозита открывают обычно родители своим детям. Например, цель – это оплата за учебу. Родители должны для получения средств предоставить документ, который подтверждает то, что за университет нужно заплатить определенную сумму. |

| 6. Валютный | На счет осуществляются переводы в иностранной валюте или в рублях, а банк самостоятельно переводит средства по текущему курсу. |

| 7. Мультивалютный | Данный вид редко применяется. По этой программе можно открыть одновременно 3 счета в разной валюте. Кроме того, разрешено делать конвертацию между депозитными счетами, в данном случае это не является нарушением договора с банком. |

Особенности депозитного счёта физического лица

Депозит физического лица обладает ярко выраженными чертами, отличающими его от других финансовых инструментов:

- Ограничение на использование средств. После заключения договора и перечисления денег физическое лицо не может пользоваться вкладом на протяжении всего оговорённого срока. Ограничение позволяет держателю средств не беспокоиться о необходимости срочного вывода денег из оборота для возвращения клиенту.

- Установленный порог вхождения. Для открытия счёта многие банки устанавливают минимальную сумму, с которой они согласны работать. Например, для оформления вклада «Лови выгоду» в «Сбербанке» под 7,1 % годовых нужно вложить не меньше 50 тыс. рублей.

- Высокая процентная ставка. Благодаря свободному использованию хранимого депозита финансовая организация получает возможность заработать капитал большего размера. Часть этой прибыли передаётся клиенту — держателю вклада. В зависимости от выбранного тарифа процент начисляется каждый месяц или в конце срока вклада. По заявлению интернет-журнала «Газета.ру» в 2019 году 10 крупнейших банков России будут предлагать депозиты под 8 % годовых.

- Срок счёта. В большинстве предложений минимальный период для срочного вклада составляет 3 месяца. От того, сколько времени деньги остаются в распоряжении финансовой организации, зависит прибыль клиента. Например, «Альфа-Банк» по вкладу «Победа+» при 3-месячном сроке действия договора предлагает ставку 6,1 %. Если оформить договор на 3 года, процент увеличивается до 7,89.

- Приходные и расходные операции. При личном обращении в отделение клиент может напрямую положить и снять деньги с депозита. При заключении договора через интернет-банк, по окончании срока средства переводятся на текущий счёт, а после — на карту. Отдельные вклады позволяют в течение времени действия договора пополнять и частично снимать деньги.

- Страхование. В 2014 году Государственная дума приняла решения об изменении существующего законодательства. В Федеральном законе от 23.12.2003 N 177-ФЗ «О страховании вкладов в банках Российской Федерации» (ст. 12, п. 2) страховую сумму увеличили до 1,4 млн рублей. В случае закрытия финансового учреждения, банкротства или отзыва лицензии, если капитал в балансе был равен или меньше оговорённой в законе величины, его вернут в полном размере.

Депозит подойдёт для хранения и увеличения капитала лишь в том случае, если физическому лицу в ближайшее время не понадобятся эти деньги. Если сумма превышает 1,4 млн рублей, тогда лучше открыть два вклада.

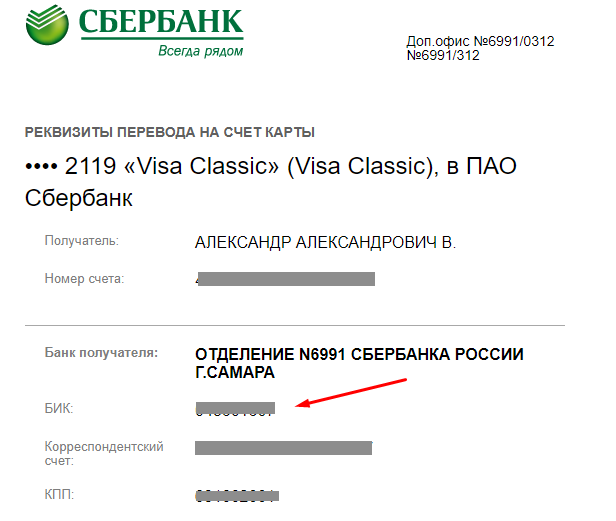

Состав номера счёта

Когда клиент открывает депозит его вкладу присваивается номер. В порядке цифр хранится важная для финансовой организации информация. Для более удобного понимания структуры счёта разобьём его на несколько групп 111.22.333.4.5555.6666666 и объясним каждую из них:

- 111 — определяет, кто и для какой цели открыл депозит. Вклады физических лиц обозначаются кодом 408, юридических — 407.

- 22 — объясняют, для чего был открыт счёт. Этот код неразрывно связан с первыми цифрами. Так, ряд чисел 40702 означает, что вклад принадлежит акционерному обществу.

- 333 — валюта вклада. Рублёвый обозначен кодом 810, долларовый — 840.

- 4 — проверочный ключ, генерируемый специальной банковской программой на основе других цифр в номере счёта.

- 5555 — номер отделения банка. Если стоят нули, значит у этой организации нет филиалов, а вклад открыт в главном офисе.

- 6666666 — номер самого депозита.

Для оформления депозитного счёта в банке не нужно запоминать расшифровки кода. Он безошибочно генерируется в специальной программе. Понимание структуры кода позволит избежать опечаток во время перевода средств.

Основные формы

Как уже было сказано, депозит может быть не только денежным, но рассмотрим его формы по отдельности.

Денежный

Для хранения средств в банке открывается специальный счет. Он может быть текущим или депозитным.

Деньги на текущем счете доступны всегда, однако процентные выплаты в таком случае чаще всего не предусмотрены либо же осуществляются по совсем низкому проценту.

Депозитный счет блокирует средства для использования клиентом, однако банк выплачивает проценты по достаточно высокой ставке.

Сбережения передаются кредитной организации на срок, указанный в договоре. Если клиент решить забрать их раньше, он лишается процентных выплат.

Металлический счет

Такие счета предполагают операции не с валютой, а с драгоценными металлами. Есть два вида:

- Счет ответственного хранения.

- Обезличенный металлический счет (ОМС).

Первый вид также называют блокированным. Он предполагает передачу на хранение слитков драгоценных металлов от собственника к кредитному учреждению. Когда истечет срок договора, клиент получит те же слитки, что передал банку.

Доход по процентам при этом получить невозможно, напротив, собственника ждут расходы. Так, при открытии блокированного счета потребуется оплатить:

- открытие, а позже и закрытие счета;

- его обслуживание;

- перевод слитков в депозитарий другой организации;

- зачисление драгметаллов на счет;

- выдачу драгметаллов.

Важно понимать, что цель такого договора – сохранить драгметаллы в безопасности

Если вы желаете заработать на драгоценных металлах, следует обратить внимание на ОМС

В случае с обезличенным металлическим счетом операции производятся не с реальными драгметаллами, а с их виртуальным эквивалентом. Клиент пополняет счет денежными средствами, и они конвертируются в вес выбранного металла.

ОМС бывают срочными либо текущими (до востребования), в национальной или иностранной валюте. В зависимости от конкретного договора может быть разрешено пополнение счета или снятие части средств.

Срочные депозиты по драгметаллам предполагают начисление фиксированного процента, в случае с текущими начисление процентов производится редко, а процентная ставка при этом гораздо ниже. Однако источником дохода являются не только банковские выплаты, но и рост стоимости драгметалла.

С процентов, которые начисляются по ОМС, взимается налог 13%, но доход, обеспеченный ростом цены на металл, налогообложению не подлежит.

Но важно понимать, что открытие ОМС не всегда может принести прибыль, ведь цена на драгметаллы не только растут, но и падают, а курс продажи в банке всегда ниже курса покупки. Однако, если открывать счет на длительный период, например через 5 лет можно и впрямь неплохо заработать

Однако, если открывать счет на длительный период, например через 5 лет можно и впрямь неплохо заработать.

Важно также учесть, что ОМС не включены в систему страхования вкладов. Это значит, что, если банк обанкротится, вы не сможете вернуть вложенные средства, поэтому стоит выбирать крупные надежные организации

Банковская ячейка

Ячейка в банке – это очень крепкий сейф, выполненный из устойчивого к пожарам и взрывам металла. Такой сейф оснащен надежным замком и расположен в специализированном банковском хранилище.

Доступ к ячейке есть только у клиента: сотрудники могут находиться в хранилище, но не могут открывать сейфы.

Клиент получает доступ к ячейке после заключения договора. Их бывает два вида:

- Договор аренды. Выбрав такой вид, только вы будете знать, что помещено в ячейку. При этом необходимо подписать договор, который налагает ответственность не помещать в сейф вещи, запрещенные законом (наркотики, оружие и так далее).

- Договор хранения. Такой вид предполагает составление описи активов. Банк при этом обязуется обеспечить сохранность ценностей. Этот вариант стоит дороже.

Стоимость аренды банк определяет исходя из размера ячейки и срока договора. Обычно предполагается посуточная оплата и чем больше срок аренды, тем меньше будет цена за сутки.

Примечательно, что в случае банкротства кредитной организации клиент гарантировано получает обратно ценности, которые хранил в ячейке. Дело в том, что они не принадлежат банку, поэтому кредиторы не могут их изъять.

Аренда ячейки подходит не только для хранения ценных вещей, но и для обеспечения безопасности крупных договоров купли-продажи. Так, продавец получает доступ к ячейке с деньгами после того, как покупатель получит все права на собственность.

Условия депозитных вкладов

Борясь за каждого клиента, финансовые учреждения предлагают разные условия, чтобы привлечь деньги на депозит. Все они прописываются в договоре и среди них можно выделить основные пункты:

- процентная ставка по текущему депозиту;

- минимальная и максимальная сумма;

- сроки и порядок выплаты или капитализации процентов;

- возможность дополнительного пополнения текущего счета;

- условия досрочного закрытия или пролонгации.

Валюта депозита

На современном этапе большинство финансовых учреждений предлагают открыть депозитный счет в денежных единицах разных государств. Процентные ставки зависят от того, в какой валюте депозит. Как правило, валютные продукты дешевле рублевых, но считается, что так можно застраховать деньги от инфляции и валютных скачков. Положить на депозитный счет можно средства в одной валюте или в нескольких одновременно (мультивалютный вклад).

Ставка процента по депозитам

Ставки могут колебаться в большом диапазоне. Не стоит гнаться за слишком выгодными предложениями, поскольку они рискованные, а страховка, выплачиваемая при банкротстве банка, покроет лишь сумму, не превышающую 1400000 рублей. Согласно предписанию ЦБ РФ проценты на размещенные средства начисляются ежедневно. Они могут прибавляться к самому вкладу, участвуя в дальнейшей капитализации либо выплачиваться отдельно в определенный период времени. При выборе вклада «до востребования» ставка депозитного процента устанавливается на минимальном уровне.

Как начисляются проценты по депозитам

В зависимости от вида вклада и преследуемых целей разнится и начисление процентов по депозиту. Оно может происходить с капитализацией или без нее и выплачиваться или добавляться к основным денежным средствам:

- в определенный период времени (декада, месяц, квартал и пр.);

- в конце срока размещения.

Срок размещения депозита

Все депозитные предложения условно можно разделить на бессрочные и срочные. В первом варианте срок депозита не устанавливается (вклады «до востребования»). Срочные вклады подразумевают заключение договора на определенный период времени. Он может устанавливаться в любых временных рамках: дни, месяцы, годы. Такие вклады можно разделить на:

- краткосрочные (до 12 месяцев);

- среднесрочные (12-36 месяцев);

- долгосрочные (от 36 месяцев).

Стоит отметить, что потребитель в любой момент может забрать необходимые ему деньги, но тогда он теряет проценты. Некоторые банки предлагают клиентам лично определить срок, на который им комфортно разместить денежные средства. Это так называемый индивидуальный срок депозита. Он хорош тем, что потребитель сам выбирает то время, когда ему нужны будут деньги и получает с этого прибыль.

Можно ли пополнять депозит

Выделяют вклад с возможностью пополнения и без. К числу пополняемых стоит отнести известный уже «вклад до востребования». Взносы разрешаются вне зависимости от времени. Касаемо срочных вкладов, то их подразделяют на:

- сберегательные. Созданы для накопления денег и не подразумевают дополнительных взносов.

- накопительные. Предназначены, чтобы была возможность собрать деньги для большой покупки. Их можно пополнять на любую сумму (некоторые банки могут устанавливать лимиты), а проценты начисляются на общую сумму. Как правило, такие предложения реализуются в рамках комплексных программ (например, накопить на строительство квартиры и пр.), однако такие депозиты имеют меньший процент в сравнении со сберегательными вкладами, поскольку банк не может знать, какая сумма в итоге будет на счете и поэтому не рискует, выставляя большую процентную ставку.

Банки предлагают пополняемые депозиты с возможностью частичного снятия, но в таких продуктах четко оговаривается договором размер неснижаемого остатка. Клиент может неоднократно снимать часть денежных средств и пополнять счет обратно, но базовая сумма должна быть постоянной. Процентные ставки таких предложений ниже, но они никак не влияют на возможность снятия или пополнения счета.

Налог на доход по депозитам

Чистый доход по депозиту обычно меньше, чем процентная ставка, которая фигурирует в договоре.

Сумма дохода, которую начислит банк, облагается налогом на доходы физических лиц (НДФЛ) по ставке 18%. Дополнительно уплачивается еще 1,5% военного сбора.

Например, вы разместили на банковском депозите 100 000 грн. Срок депозита — 12 месяцев, процентная ставка — 12 % годовых.

По окончании депозитного договора сумма (вместе с начисленными процентами) составит 112 000 грн. Из них 12 000 грн — проценты по вкладу. Именно с этой суммы придется заплатить налоги. То есть банк перечислит в бюджет: НДФЛ 2 160 грн и военный сбор 180 грн. То есть вкладчик получит на руки 109 660 грн.

Самому вкладчику в налоговую идти не нужно, поскольку банк выступает налоговым агентом. Финучреждение самостоятельно начисляет, удерживает и уплачивает в бюджет все необходимые платежи.

Что представляет собой депозит?

Буквально любой человек хотя бы один раз посещал банк с определенной целью. Часть из этих людей получали предложение от банка внести депозит или приходили сами с данной целью. Слово депозит является популярным и довольно часто используется в обиходе современных людей. Однако далеко не каждый имеет представление о том, что такое депозит.

Что такое депозит

Люди зачастую путают значение слова депозит со словом вклад. Последний подразумевает передачу денежных средств в банк под ставку рефинансирования, установленную Центральным банком Российской Федерации. Депозит же, в свою очередь, предоставляет собой по сути вклад, но не денежных средств, а других предметов — ценных бумаг (акций, облигаций), драгоценных металлов и т.п., под процент, устанавливаемый банком самостоятельно на свое усмотрение.

Недостатки и преимущества депозита

Депозит как одна из услуг банка обладает рядом преимуществ и недостатков. К преимуществам можно отнести:

- Возможность получить денежную сумму за пользование банком депозитом клиента (то есть процент);

- Обеспечить сохранность предмету депозита (ценным бумагам, драгоценным металлами).

Это два весомых и основополагающих преимущества.

Из недостатков выделим следующие:

- Маленький процент (клиенту не удастся получить большую сумму денег от банка в виде процентов с депозита, поскольку банк устанавливает крайне низкую процентную ставку, значительно ниже ставки рефинансирования Центрального банка);

- Невозможность банка использовать полноценно предмет депозита (данный недостаток носит двойной характер, поскольку он является двусторонним, то есть отрицателен для обеих сторон — клиента и банка. Банк не может полноценно использовать предмет депозита, в отличие, например, от предмета вклада — денежных средств. Его невозможно дать другим клиентам в кредит под проценты. Это минус для банка. Для клиента отрицательная сторона депозита в данном контексте выражается в получении меньшей прибыли — предмет депозита используется банком ограниченно, мало, поэтому и денег клиент получает с него мало).

Существует две разновидности процентной ставки по депозиту: нефиксированная и фикисированная. Первая из них представляет собой проценты, которые имеют возможность увеличиваться или уменьшаться после открытия депозита, во время его действия. Конечно, для клиента было бы однозначным преимуществом увеличение процентной ставки после открытия депозита, но такое происходит далеко не всегда.

Фиксированная процентная ставка представляется собой отсутствие возможности банка изменять размер процентов по депозиту после его открытия. Данная разновидность в целом носит позитивный характер, поскольку клиент может не беспокоиться, что процентная ставка может уменьшиться банком. Однако не исключена вероятность того, что она может и увеличиться, тогда клиента теряет выгоду. Выбирать способ установления процентной ставки клиенту самостоятельно

Важно знать, что не каждый банк предоставляет возможность открыть депозит под нефиксированную процентную ставку

Виды депозита

В зависимости от срока, на который открывается депозит, его можно классифицировать следующим образом:

- Депозит срочный;

- Депозит до востребования.

Первый вид депозита открывается на определенный срок, устанавливаемый клиентом по согласованию с банком. Клиент забирает предмет депозита в установленный день.

Второй — представляет собой открытие депозита без указания конкретной даты его закрытия. То есть, владелец предмета депозита сможет получить его в удобный для него день, когда он ему понадобится.

Банки отдают большее предпочтение и стараются поощрить немаленькими процентами первый вид депозита (срочный депозит). Это объясняется тем, что открывая депозит на конкретный установленный срок, клиент позволяет банку определить режим пользования предметом депозита вопреки вероятности закрытия депозитного счета клиентом в любой день.

Как открыть депозит

Депозит можно открыть в режиме онлайн и оффлайн. В настоящее время клиентам предоставляется возможность открывать депозитные счета, не выходя из дома через интернет. Для этого необходимо пройти процедуру регистрации личного кабинета на сайте выбранного банка и выбрать соответствующие параметры для открытия личного счета депозита. Второй вариант предусматривает личное присутствие клиента в банке, где он пишет заявление на открытие депозита.