Вклады

Содержание:

- Выгодные предложения

- Условия депозитных вкладов

- Страхование вкладов

- Как правильно подобрать и оформить банковский вклад — 5 полезных советы от экспертов ?

- Какие есть проценты по вкладу?

- Выгодна ли капитализация

- Виды

- Отличия вклада от депозита

- Как рассчитать проценты по вкладу онлайн?

- Банки с самыми выгодными условиями по вкладам

- На что обратить внимание при выборе вклада?

- Депозиты в банках для физических лиц — что это такое простыми словами и как работает

- Условия оформления

- Как банк назначает ставку по кредитной карте

- Банк куда вложить деньги с минимальным порогом

- Заключение

Выгодные предложения

Вклады

Все вклады банка в России

Накопительный счет «Управляй процентом»

Лицензия №354

Накопительный счет «Управляй процентом» 8,8

| Сумма | Срок | Ставка |

|---|

- Общие условия

- Примеры расчётов

- Ставка: 6%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Все вклады банка в России

Ипотека

Все ипотечные программы банка в России

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Все ипотечные программы банка в России

Кредиты наличными

Все кредиты наличными банка в России

Кредит наличными

Лицензия №354

Кредит наличными 8,9

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Все кредиты наличными банка в России

Кредитные карты

Все кредитные карты банка в России

Бесплатная доставка

Тинькофф Банк

Лицензия №2673

Карта «Тинькофф Платинум с рассрочкой»

- Общие условия

- Требования и документы

- Тип: MasterСard Platinum

- Льготный период: 55 дней

- Кредитный лимит: до 700 000 руб.

- Обслуживание: 590 руб. за первый год

- Обслуживание со второго года: 590 руб. со второго года

- Процентная ставка: 12 %

- Бесплатный выпуск

Все кредитные карты банка в России

Дебетовые карты

Все дебетовые карты банка в России

Бесплатная доставка

Лицензия №2673

Cash Back

до 15% Путешествия

1% На всё

до 30% У партнеров

до 15% Развлечения

до 15% АЗС

до 15% Кафе и Рестораны

- Общие условия

- Снятие наличных

- Тип: MasterСard World

- Обслуживание: до 99 руб. в месяц

- Обслуживание со второго года: до 99 руб. в месяц

- Cash back: до 30%

- Проценты на остаток: до 5%

- Бесплатный выпуск

- Минимальный возраст на момент получения дебетовой карты: 18 лет

- Возможность выпуска дополнительной карты: есть

- Доставка карты: бесплатно

Все дебетовые карты банка в России

Автокредиты

Все автокредиты банка в России

Условия депозитных вкладов

Борясь за каждого клиента, финансовые учреждения предлагают разные условия, чтобы привлечь деньги на депозит. Все они прописываются в договоре и среди них можно выделить основные пункты:

- процентная ставка по текущему депозиту;

- минимальная и максимальная сумма;

- сроки и порядок выплаты или капитализации процентов;

- возможность дополнительного пополнения текущего счета;

- условия досрочного закрытия или пролонгации.

Валюта депозита

На современном этапе большинство финансовых учреждений предлагают открыть депозитный счет в денежных единицах разных государств. Процентные ставки зависят от того, в какой валюте депозит. Как правило, валютные продукты дешевле рублевых, но считается, что так можно застраховать деньги от инфляции и валютных скачков. Положить на депозитный счет можно средства в одной валюте или в нескольких одновременно (мультивалютный вклад).

Ставка процента по депозитам

Ставки могут колебаться в большом диапазоне. Не стоит гнаться за слишком выгодными предложениями, поскольку они рискованные, а страховка, выплачиваемая при банкротстве банка, покроет лишь сумму, не превышающую 1400000 рублей. Согласно предписанию ЦБ РФ проценты на размещенные средства начисляются ежедневно. Они могут прибавляться к самому вкладу, участвуя в дальнейшей капитализации либо выплачиваться отдельно в определенный период времени. При выборе вклада «до востребования» ставка депозитного процента устанавливается на минимальном уровне.

Как начисляются проценты по депозитам

В зависимости от вида вклада и преследуемых целей разнится и начисление процентов по депозиту. Оно может происходить с капитализацией или без нее и выплачиваться или добавляться к основным денежным средствам:

- в определенный период времени (декада, месяц, квартал и пр.);

- в конце срока размещения.

Срок размещения депозита

Все депозитные предложения условно можно разделить на бессрочные и срочные. В первом варианте срок депозита не устанавливается (вклады «до востребования»). Срочные вклады подразумевают заключение договора на определенный период времени. Он может устанавливаться в любых временных рамках: дни, месяцы, годы. Такие вклады можно разделить на:

- краткосрочные (до 12 месяцев);

- среднесрочные (12-36 месяцев);

- долгосрочные (от 36 месяцев).

Стоит отметить, что потребитель в любой момент может забрать необходимые ему деньги, но тогда он теряет проценты. Некоторые банки предлагают клиентам лично определить срок, на который им комфортно разместить денежные средства. Это так называемый индивидуальный срок депозита. Он хорош тем, что потребитель сам выбирает то время, когда ему нужны будут деньги и получает с этого прибыль.

Можно ли пополнять депозит

Выделяют вклад с возможностью пополнения и без. К числу пополняемых стоит отнести известный уже «вклад до востребования». Взносы разрешаются вне зависимости от времени. Касаемо срочных вкладов, то их подразделяют на:

- сберегательные. Созданы для накопления денег и не подразумевают дополнительных взносов.

- накопительные. Предназначены, чтобы была возможность собрать деньги для большой покупки. Их можно пополнять на любую сумму (некоторые банки могут устанавливать лимиты), а проценты начисляются на общую сумму. Как правило, такие предложения реализуются в рамках комплексных программ (например, накопить на строительство квартиры и пр.), однако такие депозиты имеют меньший процент в сравнении со сберегательными вкладами, поскольку банк не может знать, какая сумма в итоге будет на счете и поэтому не рискует, выставляя большую процентную ставку.

Банки предлагают пополняемые депозиты с возможностью частичного снятия, но в таких продуктах четко оговаривается договором размер неснижаемого остатка. Клиент может неоднократно снимать часть денежных средств и пополнять счет обратно, но базовая сумма должна быть постоянной. Процентные ставки таких предложений ниже, но они никак не влияют на возможность снятия или пополнения счета.

Страхование вкладов

Федеральный закон РФ «О страховании вкладов физических лиц в банках Российской Федерации» вступил в силу в декабре 2003 года. После это сформирована система страхования вкладов, направленная на защиту клиентских денег путем их страхования. Благодаря ей клиенты банков, стоящих на грани разорения, получают деньги в полном объеме, не дожидаясь начала ликвидации. Максимальная сумма депозита, которая возмещается с помощью страховой выплаты – 1 млн. 400 тыс. руб.

Страхованию подлежат только средства физических лиц. Оно происходит автоматически при подписании депозитного договора, отдельные соглашения для этого не заключаются. Банк, не состоящий в системе страхования, не может принимать на возмездное хранение от граждан.

Как правильно подобрать и оформить банковский вклад — 5 полезных советы от экспертов ?

Раньше, чтобы открыть вклад, необходимо было обойти банки города, выбрать подходящие условия и отстоять очередь в выбранном кредитном учреждении. На это требовалось время (график работы банков часто совпадал с графиком работы предприятий) и целенаправленность.

Теперь это сделать значительно проще, удобнее и быстрее.

Для того чтобы получить максимальную доходность и выгодность сделки, предлагаем вам ознакомиться с советами экспертов в этой области.

Совет 1. Величина процентной ставки не должна быть краеугольным камнем для выбора

Открывая вклад, главное внимание уделяется процентной ставке. Казалось бы, все правильно, вклады застрахованы, не надо переживать об их потере

Но это верно только при условии того, что у банка нет финансовых трудностей.

Необходимо учитывать индивидуальные условия программы: наличие и периодичность капитализации по вкладу, возможность его пополнения и снятия и т. д.

Совет 2. Разбейте один вклад на несколько

При наличии крупной суммы сбережений лучше распределить их по разным банкам.

По сравнению с одним вкладом, открытие нескольких депозитов в различных банках имеет следующие преимущества:

- уменьшение риска потери дохода при возможных финансовых трудностях у банка;

- возможность выбора наиболее удобных индивидуальных условий для размещения средств.

Можно открыть мультивалютный вклад, который также имеет свои плюсы.

Преимущества мультивалютного вклада:

- возможность свободно управлять счетом;

- при необходимости можно произвести конвертацию вклада;

- снижение потерь от инфляции.

Оптимальным вариантом считается разместить депозит пропорционально в трех валютах: рубли, доллары, евро.

Человеку, который не боится риска и хочет научится управлять собственными инвестициями, можно открыть инвестиционный вклад.

Особенностью инвестиционного вклада является разделение депозита на 2 части:

- вклад;

- вложения в ПИФы (паевые инвестиционные фонды).

Проценты по вкладу начисляются в стандартном режиме. Прибыльность вложений в ПИФы зависит от многих факторов. Причем объект инвестирования выбирается клиентом самостоятельно.

Таким образом, открывая инвестиционный вклад, можно хорошо заработать при удачном стечении обстоятельств или потерять половину вклада, если инвестирование было убыточным.

Совет 3. Размещайте средства только в кредитных организациях

Если размещая свои сбережения в депозит, вкладчик рассчитывает вернуть их обратно, то нельзя доверять непроверенным компаниям, которые зазывают клиентов баснословными процентами.

Обращаться надо только в те кредитные организации, у которых вклады застрахованы в Агентстве по страхованию вкладов (АСВ). Их список имеется на сайте Агентства и ЦБ РФ.

Если для клиента предлагаемые ими процентные ставки являются очень привлекательными, то стоит обязательно проверить информацию о таких компаниях.

Оценить надежность кредитной организации можно несколькими способами:

При личном визите в офис компании, где все документы должны находиться в открытом доступе;

Посмотреть сайт компании

При этом стоит обратить внимание на стаж ее деятельности, размер активов, величину ответственности по обязательствам;

Изучить отзывы клиентов на независимых тематических форумах.. Неспециалисту будет сложно разобраться во всех нюансах, есть высокая вероятность попасть в руки недобропорядочных партнеров

Неспециалисту будет сложно разобраться во всех нюансах, есть высокая вероятность попасть в руки недобропорядочных партнеров.

Совет 4. Реально оценивайте срок размещения депозита

Чем больше срок депозита, тем выше по нему процентная ставка. Если средства размещаются на долгосрочную перспективу, то без сомнения их надо класть под самый высокий процент.

Если накопления совершаются не на определенные цели: покупка жилья, путешествие и т. д. лучше выбирать средний срок размещения средств.

Совет 5. Лучше выбирайте самые простые и понятные предложения

Рекламные компании банков проводятся с целью привлечения как можно большего числа вкладчиков. Придумываются различные «красивые условия» и приятные бонусы. На деле часто это оказывается только пропагандой.

Если вы не являетесь финансовым экспертом, лучше выбирать более простые программы, доходность по которым можно посчитать самостоятельно.

Располагая свободной суммой денежных средств, можно сделать из них постоянный источник пассивного дохода, который будет являться приятным бонусом к семейному бюджету.

Какие есть проценты по вкладу?

Большинство банков в рекламных брошюрах или на официальном сайте указывают общую доходность, которую получит клиент. Как она формируется, об этом банк умалчивает или прописывает мелким шрифтом.

Именно поэтому первое, что должен сделать каждый вкладчик – это уточнить у специалиста банка, какой процент они предлагают. При этом исходить нужно из того, что бывают простые и сложные проценты по вкладу.

Виды ставок:

- простая – проценты по вкладу, по итогам отчетного периода, зачисляются на другой счет, который открыт в этом же банке. Отчетным периодом может выступать: месяц, квартал, полгода или год;

- сложная – используется при условии оформления вклада с капитализацией. В этом случае проценты автоматически прибавляются к сумме вклада по итогам месяца, квартала или года. Итог – периодически сумма вклада увеличивается на размер начисленных процентов.

Сложный вид называют еще «проценты на проценты». В этом случае клиент гарантированно получает большую доходность.

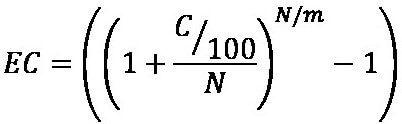

Выгодна ли капитализация

Капитализация – увеличение первоначального взноса на сумму процентов по депозиту. То есть в следующем периоде начисления будут происходить на больший за счет процентов объем средств. Банки предлагают программы с разными условиями начисления:

- капитализацией процентов;

- выплатой процентов на карту клиента;

- зачислением процентов на отдельный счет, например, до востребования, с минимальной ставкой.

Выгоднее выбирать программы с капитализацией, так как совокупная ставка по ним выше. Однако такой вклад не подойдет для получения ежемесячного дохода, потому что при частичном снятии проценты не капитализируются.

Виды

| Вид | Комментарий |

| До востребования | Отличается тем, что средства можно снять в любое время, не теряя процентный доход. Чаще всего процентная ставка в этом случае будет составлять 0,1 – 1%.

В большинстве случаев открываются для хранения большой суммы денег, которые в любой момент могут понадобиться. Например, семья продала квартиру и хочет приобрести новую. Пока идёт поиск подходящего варианта, это самый идеальный способ хранения денег |

| Срочный | Открывается на определённое время. Когда срок заканчивается, банк возвращает вкладчику деньги вместе с начисленными процентами.

Срок договора может быть от нескольких месяцев до нескольких лет. Если клиент досрочно снимает деньги, проценты начисляются как при вкладе до востребования |

| Целевой | Открывается на длительное время. Срок заканчивается при достижении цели. Обычно возможно пополнение и начисление высоких процентных ставок |

| Накопительный | Возможно пополнение в течение всего срока размещения. Однако, при этом нельзя снимать часть средств, пролонгировать срок и установить минимальную сумму первоначального взноса |

| Расчётный | Клиент имеет возможность управления своими средствами и получения дохода. Подобные вклады могут быть только пополняемыми и расходно-приходными.

Только пополняемые можно лишь пополнить, а расходно-пополняемые, кроме пополнения можно частично тратить, если остаётся неснижаемый остаток |

| Мультивалютный | Открывается в разных валютах, чаще всего в рублях, евро и долларах. Рублёвые вложения предусматривают более высокие проценты, соответственно, доход с них выше.

Основное преимущество – минимальные риски. Доход можно получить с начисления процентов на остаток и с конвертации одного вида валюты в другой |

| Для пенсионеров | Предназначаются только для лиц, достигших пенсионного возраста и предъявивших пенсионное удостоверение. Условия обычно предусматривают разные бонусные программы, скидки, повышенную процентную ставку и т. д. |

Отличия вклада от депозита

Все знают, что хранить деньги лучше не дома, а в банке, так как они должны работать и приносить доход. Банковские организации предлагают клиентам различные сберегательные программы, которые могут помочь не только сохранить свои накопления, но и неплохо заработать на этом. К числу самых популярных и известных банковских продуктов относятся вклад и депозит, однако не все знают, в чем же отличия этих двух понятий.

Определение вклада

Вклад – это деньги, которые клиент размещает на банковском счете, чтобы получить доход. Прибыль складывается из начисляемых процентов и зависит от срока и суммы размещения. Храниться средства могут как определенное время, установленное договором, так и до востребования, пока клиент их не решит снять. Сделать это можно в любое удобное время.

Сегодня разработано много видов вкладов. Основные из них:

- До востребования – вклад, не имеющий четко установленного срока. То есть вкладчик (физическое лицо) может получить средства в любое время. К тому же он также самостоятельно выбирает, когда ему удобно забирать проценты. Доход по такому виду размещения не самый большой, но зато стабильный.

- Срочные вклады – размещение денежных средств, оговоренное определенным сроком. Как правило, такой тип вклада подразумевает под собой заключение договора на размещение денег на срок от 1 года до 5 лет. Процентная ставка также определяется сроком и суммой размещения. Однако стоит учитывать, что если вкладчик решит забрать деньги раньше срока, он теряет начисленные ему проценты.

- Накопительный вариант – это продукт для тех людей, которые хотят разместить деньги на длительный срок с возможностью периодического пополнения и снятия наличных.

Открывать вклад можно не только в российских рублях, но и в иностранной валюте, тем самым получая дополнительную прибыль. Однако здесь необходимо быть предельно внимательным и выбирать валюту осознанно, предварительно проанализировав рынок.

При срочном вкладе в договоре указывается определенный, заранее оговоренный срок. Если это условие вкладчиком соблюдается, он может получить таким способом максимальный доход.

Плюсы и минусы

Основным достоинством сберегательного вклада считается возможность безопасного хранения денег. Накопления, которые хранятся дома, можно потерять в любой момент, а вот если они размещены на банковском счете, то будут защищены государством, так как банковские вклады застрахованы на сумму до 1 400 000 рублей. В случае банкротства того или иного банка вкладчик в любом случае сможет вернуть свои деньги в пределах застрахованной суммы.

Если говорить о недостатках, то для получения максимального дохода необходимо разместить крупную сумму на короткий срок. Если сумма вклада невелика, то получить хорошую прибыль не получится. Если в среднем по стране процентная ставка по вкладу составляет, например, 5%, а уровень инфляции 3%, то прибыль будет чисто условной.

Как рассчитать проценты по вкладу онлайн?

Если вы боитесь допустить ошибку в расчете или не обладаете специальными знаниями, то можно пойти по простому пути. Многие крупные банки позаботились о своих клиентах и разработали онлайн-калькулятор. Рассмотрим, как сделать расчет на примере Сбербанка.

В открывшемся окне будет вся информация по вкладу. Ваша задача – немного пролистать страницу и найти калькулятор. В калькуляторе можно выбрать/указать:

- сумму;

- срок;

- способ оформления: онлайн или через офис (при выборе второго варианта снять галочку);

- статус клиента: пенсионер или нет;

- с капитализацией или нет.

Моментально справа рассчитается доход по вкладу, с учетом процентной ставки по договору.

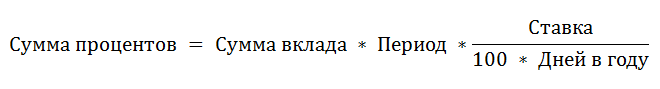

Стоит отметить преимущества СБЕРа, которое есть не у всех. Банк предлагает посмотреть формулу, по которой делается расчет.

Банки с самыми выгодными условиями по вкладам

Перед тем, как стать вкладчиком того или иного банка, нужно внимательно проанализировать ситуацию, которая сейчас сложилась на рынке. Причем сравнение необходимо проводить сразу по нескольким параметрам — возможная сумма депозита, размер процентной ставки, возможность пополнения и преждевременного снятия. В этой статье я подобрала несколько банков, которые мне кажутся на сегодняшний день достаточно подходящими для приумножения своих средств. И пусть это не прямые инвестиции, которые могут принести намного больше, но среди предложений других банков именно, эти выделяются своими интересными предложениями.

Уральский банк

Уральский банк реконструкции и развития — один из самых крупных российских банков, история развития которого насчитывает уже более 25 лет. При этом финансовая организация имеет достаточно широкую линейку банковских предложений для своих клиентов, чтобы максимально охватить интересы самых разных слоев населения:

- Срочный «Накопительный» вклад — предлагается депозит на 7,5% годовых. Вклад можно открыть от 10 000 рублей, а также пополнять вклад. Срок его действия — 400 дней, а начисление процентов происходит ежемесячно.

- Вклад «Удобный» позволяет получать 7,75% годовых при депозите в 5 000 рублей, которые доверяются банку на 1500 дней.

- Мультивалютный вклад позволяет сохранять деньги и конвертировать их в любую валюту в любой момент. При этом будет действовать ставка в 6,25% в рублях и 0,25% в валюте. Срок действия договора — 210 дней, но договор можно пролонгировать. Минимальный депозит — 10 000 рублей.

- «Мобильный» вклад удобен тем, что управлять депозитом можно дистанционно, минимальная сумма — всего 1 000 рублей, а процентная ставка 7,25%.

Кроме этих вариантов банк готов предложить своим клиентам депозиты до востребования, в драгоценных металлах и сберегательных сертификатах.

Невский банк

Не менее интересные предложения для вкладчиков предлагает и Невский банк. В его линейке банковских вкладов 8 предложений, среди которых можно выбрать подходящий вариант в зависимости от суммы временно свободных денег и срока вложения.

- «Доходный» вклад предложит владельцам 50 000 рублей доверить банку на срок одного года под 7,7% годовых с ежемесячной выплатой процентов и возможностью пополнения;

- Чуть большую доходность предлагает депозит «Классический», до 8% годовых с минимальным депозитом в 50 000 рублей, правда выплата процентов будет в конце срока;

- Вклад «Классический Плюс» сможет гарантировать 8,3% годовых при вложении 50 000 рублей на полгода;

- Вклад «Оптимальный» поможет владельцам 100 000 рублей получить 8% годовых при условии оставления их в банке на срок одного года;

- Самый высокий процент предложит вклад «Фаворит» — 8,4%. Минимальная сумма вложения для этого депозита — 100 000 рублей, а срок вложения — 1 год.

Кроме прочего, банк предлагает вклады для пенсионеров и до востребования.

Московский кредитный банк

Московский кредитный банк входит в ТОП-10 российских банков и является одной из крупнейших финансовых структур в Московском регионе. В активе банка немало интересных предложений для потенциальных вкладчиков. А учитывая рейтинг банка, прибыльность вкладов, которые они предлагают, достойны внимания:

- «Максимальный доход онлайн» — при минимальной сумме вклада в 1000 рублей и размещении депозита на один год, вкладчик получит 8% годовых дохода. Проценты по вкладу будут выплачены в конце срока. Преимущество вклада в том, что оформить его можно через интернет в течение нескольких минут.

- «Максимальный доход» — похожий по условиям депозит с чуть меньшей (7,75%) процентной ставкой. Оформляется в отделении банка;

- Вклад «Накопительный онлайн» при ставке в 7,79% годовых имеет опцию пополнения вклада в любой момент, благодаря интернет-банкингу. Срок действия депозита — 1 год.

- Вклад «Расчетный онлайн» позволяет пополнять и снимать часть суммы, получая при этом 7,25% годовых. Срок действия вклада — 1 год с возможностью пролонгации.

В дополнение к этому финансовая организация предлагает вклады в иностранной валюте, а также вклады до востребования.

Рассмотрев современные предложения банков, можно прийти к выводу, что доход от таких вложений невысок. Чаще всего он всего лишь ненамного больше инфляции. Тем не менее, такой способ инвестиции достаточно востребован. Он гарантирует сохранение средств, не требует больших усилий, кроме того, это действительно пассивный доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

На что обратить внимание при выборе вклада?

В завершение статьи хочу остановиться на ключевых вопросах, на которые стоит обратить внимание при выборе банка и его предложений:

Обязательно проверяйте, является ли банк участником государственной системы страхования вкладов.

Не старайтесь положить деньги на длительный срок (более года). И точно не стоит пользоваться пролонгацией вклада. Центробанк за год несколько раз меняет ключевую ставку, вслед за ней меняются условия по депозитам. Рубль в течение года катается на качелях. Поэтому через год вы можете найти более выгодные условия для хранения своих сбережений.

Четко определите, нужны ли вам функции снятия и пополнения. Их наличие часто приводит к снижению ставки.

Выбирайте вариант с капитализацией процентов, но рассмотрите предложения и без нее

Иногда бывает выгоднее хранить деньги без капитализации.

Обязательно обратите внимание на онлайн-открытие вклада. Ставка в таком случае бывает выше, чем в офисе банка

То же самое относится к зарплатным клиентам, которые могут рассчитывать на более привлекательные условия.

Следите за суммой вложения. Она вместе с начисленными в конце срока процентами не должна превышать 1 400 000 руб.

Мониторьте ситуацию на рынке постоянно. Я пишу статью 24 апреля 2020 года. Центробанк опять снизил ключевую ставку до 5,5 %. Это означает, что банки вполне могут пересмотреть условия по депозитам в сторону уменьшения доходности.

И помните об изменениях, которые вступают в силу с января 2021 года. Тем, кто получит доход по депозитам, превышающий 1 млн руб., умноженный на ключевую ставку ЦБ, придется заплатить 13 % налога.

Депозиты в банках для физических лиц — что это такое простыми словами и как работает

При решении вопроса, что такое депозит в банке, требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций. Метод приобретения пассивного дохода прибылен, безопасен и надежен.

При решении вопроса, что такое депозит в банке, требуется учитывать, что это денежные сбережения, которые клиент передает финансовой компании на хранение на заданный отрезок времени для получения прибыли. Банки во время хранения сбережений граждан могут получать прибыль от совершения финансовых операций. Метод приобретения пассивного дохода прибылен, безопасен и надежен.

Депозит — это также более обобщенные понятия:

- инвестиции в ценные бумаги;

- подтверждение участия в аукционах;

- взносы в судебные инстанции для выполнения судебных производств;

- взносы таможенникам для обеспечения оплаты за пошлины и т.д.

Депозитный вклад позволяет решить следующие задачи:

- обеспечение сохранения денег на счете;

- получение регулярного дохода посредством начисления процентов.

Вклады могут быть в национальной либо иностранной валюте. Финансисты советуют размещать сбережения в разных валютах для сохранения средств и приумножения доходов в меняющихся рыночных условиях.

Признаки и преимущества

При определении, что такое банковские депозитные счета, учитывают следующие признаки:

- вклад оформляют с помощью письменного соглашения, бумага подписывается 2 сторонами;

- необходимо открытие специального счета для банковского депозита;

- средства возвратные, т.к. принадлежат клиенту организации на основании права собственности;

- вклад имеет срок использования, даты прописываются в договоре;

- банковская организация переводит клиенту проценты за возможность выполнять финансовые операции с его средствами;

- банки получают прибыль от вкладов клиентов.

Преимущества вкладов:

- деньги на счете позволяют получать пассивный доход стабильно;

- для открытия счета нет необходимости в получении специальных знаний;

- счет можно открыть онлайн либо в офисе банка;

- разрешена невысокая сумма вложений;

- вклады страхуются.

История возникновения

С латинского определение депозита простыми словами переводится как имущество, которое передается для сохранения. Историки определили появление данного понятия в период Эллады. Эпоха признается важным этапом в формировании банковской сферы. Храмы получали прибыль от приношений, взыскания штрафов, перевода земельных наделов в использование.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

Для приумножения денег жрецы давали прихожанам деньги в долг под проценты. Впоследствии для увеличения капитала жрецы стали привлекать депозитные средства. Полученные деньги могли передаваться в долг. Разница от процентов за обороты средств составляла прибыль храмов.

В России первый банк со структурой коммерческого типа открылся в 1864 г. в виде акционерного общества. Характеристики депозита сохранились и в современной банковской сфере.

Отличие депозита от вклада в банке

При планировании использования денежных средств важно учитывать что значит банковский вклад и депозит, а также различия в определениях. Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли

Вкладом называются деньги, которые размещаются владельцем в банке для получения прибыли.

Депозит является более широким понятием, включающим любой вид имущества, и передаваемым владельцем на сохранение в банковскую структуру. Задача депозита — обеспечить сохранность имущества.

В качестве депозита могут применяться:

- деньги;

- ценные бумаги (акционные пакеты, облигации, опционы и т.д.), передаваемые банку;

- средства, переведенные таможенникам для выполнения гарантий;

- взносы в суды и другие инстанции.

Получение прибыли по депозитам гарантируется не всегда. При подписании соглашения о заказе ячейки в банке для сохранения ценных вещей, драгоценностей владелец не имеет прибыли. При этом потребуются расходы на аренду.

Средства, которые размещают в банке юридические лица, часто называют депозитами. При открытии счета физлицу можно применять оба понятия (депозит и вклад).

Условия оформления

Чтобы открыть банковский вклад, гражданин не должен соответствовать никаким условиям, за исключением совершеннолетнего возраста, полной дееспособности и наличия необходимого количества денег.

Четкие условия разработаны только для договоров, которые банки заключают с клиентами. Итак, существенными условиями договора выступают:

- предмет – сумма, вносимая на счет;

- ставка вознаграждения (цена) – годовая процентная ставка, которую банк обязуется выплачивать за использование денег вкладчика;

- срок – отрезок времени, в течение которого условия договора обязательны для сторон, т.е. средства находятся на счете, а его держатель начисляет клиенту вознаграждение;

- способ начисления процентов.

Существуют и дополнительные условия, например, наличие капитализации, возможность ежемесячного снятия процентов и другие.

Как банк назначает ставку по кредитной карте

Прежде чем разбираться в том, как начисляются проценты по кредитной карте, рассмотрим схему назначения процентов. Здесь тоже не все однозначно. На сайте БанкСправка собраны предложения о выдаче кредиток от десятков банков, и у каждого свой размер ставки.

Банки редко указывают конкретный размер процента, обычно они пишут диапазон или указывают на ставку вида «от 15% годовых». То есть по факту точное значение плавающее и может оказаться любым. Причем крайне редко применяется именно нижний предел, он в большей степени — маркетинговый ход, чем реальное число. Людей, которым устанавливают именно минимальный по программе проценты, крайне мало.

Точную ставку банк укажет по итогу рассмотрения. Она зависит от того, был ли человек клиентом этой организации, какова его кредитная история, уровень платежеспособности, общие анкетные данные. Если клиент новый или входит в категорию риска, ставка оказывается повышенной, часто предельной или близкой к предельному значению.

Если хотите низкую ставку по кредитной карте, выбирайте банк, клиентом которого вы уже были. Идеальный вариант — подача заявки в зарплатный банк.

Банк куда вложить деньги с минимальным порогом

Каждое кредитное учреждение самостоятельно устанавливает максимальные и минимальные суммы по разным вида вкладов. Это может быть и тысяча рублей, и 100 тысяч, и несколько миллионов (для некоторых категорий вкладов). Человеку с небольшими накоплениями реально найти банк куда вложить деньги с минимальным депозитом от 1 000 рублей или 100 долларов (евро). Такие суммы можно положить в Сбербанк (вклад “Сохраняй Онлайн”, “Пополняй Онлайн”)

Минимальная сумма для ОМС в Сбербанке – 1 г серебра (около 30 рублей) или 0,1 г золота (платины, палладия). Стоимость 1 грамма этих драгоценных металлов на январь 2018 года – от 2000 до 2500 рублей, то есть минимальный вклад в золото, платину или палладий в рублевом эквиваленте – от 200 до 250 рублей.

Заключение

Таким образом, найти выгодные вклады в банках на сегодня вполне реально. Максимальные ставки по ним находятся в диапазоне 7-8% годовых. Причем предлагают такие проценты крупные и надежные банки, а не всякие прачечные однодневки. Главное – учитывайте все условия депозитов, чтобы не попасться на необходимо дополнительно оформлять какие-то продукты. Скорее всего, после 2019 года ставки по вкладам продолжат повышаться вместе с ключевой ставкой Центробанка. Но можно инвестировать и в другие инструменты в 2019 году, а не только во вклады. Если вам интересно – оформляйте подписку на новости блога, и тогда вы узнаете о самых выгодных инвестиционных предложениях первыми. Удачи, и да пребудут с вами деньги!