Ипотечное кредитование для ип — оформление и условия

Содержание:

- Процесс оформления ипотеки ИП

- Коммерческая ипотека для ИП

- Кредитная история

- Что может повлиять на решение банка

- Ипотека для ИП: условия и документы

- Какие банки выдают ипотеку для ИП

- Дают ли ипотеку для ИП

- Какие документы нужны?

- Как взять ипотеку ИП

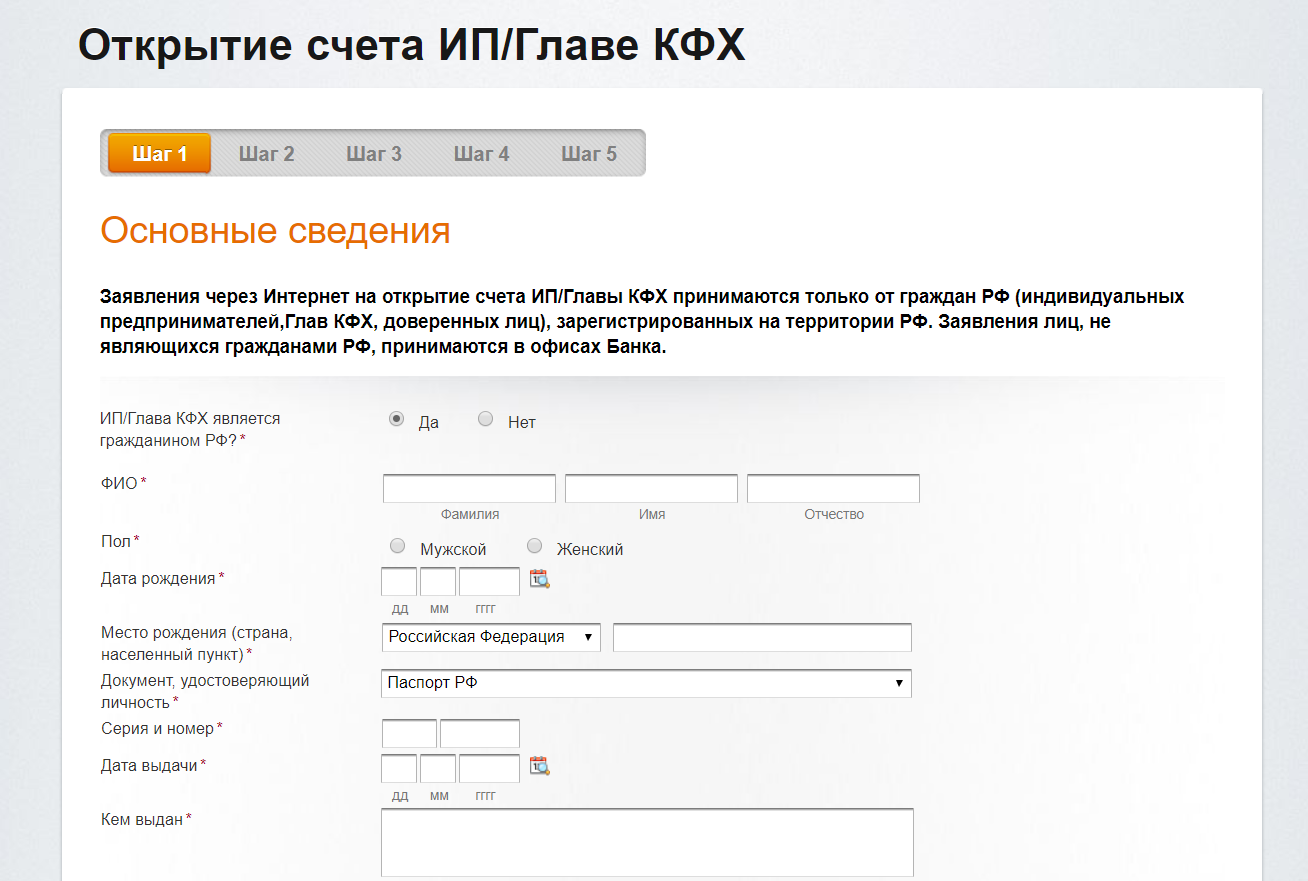

- Расчетный счет

- Что нужно сделать, чтобы ИП получил ипотечный кредит

- Условия ипотечного кредитования для ИП

Процесс оформления ипотеки ИП

Чтобы предприниматель мог получить ипотечный кредит, потребуется немало усилий и документов. Кроме стандартного пакета бумаг (паспорт, справка о составе семьи) потребуются:

- декларация об оплате налогов. Отчетность подается за определенный период в зависимости от налогового режима, который использует предприниматель;

- документы о регистрации ИП;

- бухгалтерская отчетность;

- документы о праве собственности на имущество или денежные сбережения;

- документы на объект, который ИП хочет приобрести в ипотеку.

Перед тем как ИП взять ипотеку, нужно проверить в порядке ли документы. Процедура оформления ипотеки ИП не отличается от оформления кредитов для других лиц. Действия при оформлении:

- Заполняется заявка и подается с необходимыми документами.

- Если ответ положительный, то оформляется предварительное соглашение с продавцом и производится первый взнос.

- Составляется кредитный договор и банк переводит требуемую сумму на счет ИП.

Коммерческая ипотека для ИП

Ипотека индивидуальным предпринимателям предоставляется не только на покупку квартиры или строительство частного дома. Получить финансирование можно и на приобретение коммерческой недвижимости – торговые точки, офисы, производственный комплекс, складские помещения, землю под строительство или парковку.

Таких программ в российских банках еще меньше, но они есть. Посмотрите такие предложения по коммерческой ипотеке:

- Транскапиталбанк, программа «Ипотека на коммерческую недвижимость». Предприниматели купить в кредит любые коммерческие объекты – нежилую недвижимость, в том числе и землю. Деньги доступны частным лицам, еще не открывшим бизнес, ИП и владельцам компаний. Ставка – от 13,35% годовых. Минимальная сумма – 300 000 рублей, первоначальный взнос – 10%, срок погашения 1–25 лет. Отчетность нужно предоставить за два квартала или за год, при необходимости представитель банка выезжает на место бизнеса для оценки финансового состояния предпринимателя. Банк работает с ИП на УСН, рассматривает заявки от нотариусов и адвокатов, а еще готов выдавать деньги бизнесменам с ярко выраженной сезонностью доходов. Ответ по заявке вы получите за 3 дня.

- Юникредит банк, «Коммерческая ипотека». Индивидуальные предприниматели наравне с юрлицами могут получить по этой программе от 500 тысяч до 73 млн рублей для покупки любых коммерческих объектов, кроме гаражей, тех объектов, что расположены в «хрущевках», входят в уставной капитал компаний. Первоначальный взнос – 20% от стоимости, срок погашения – до 7 лет, ставка – назначается индивидуально, может быть переменной. Надо подтвердить отсутствие просроченной задолженности по кредитам, обязательств, которые могут вызвать дефолт, отсутствие неоплаченных документов к расчетным счетам. Юникредит банк не готов финансировать целый ряд видов деятельности – сельское хозяйство, девелоперов, ломбарды, лизинговые компании, игорные заведения, шоу-бизнес, производство табачных изделий или алкоголя, финансовые операции, арендный бизнес.

- Сбербанк России, «Экспресс Ипотека». ИП могут приобрести только нежилую недвижимость. Срок – 15 лет, сумма – до 10 млн рублей. Первоначальный взнос – 30%. Срок ведения бизнеса – не менее 12 месяцев. Обязательно наличие расчетного счета в отделении банка, на территории обслуживания которого находится приобретаемый объект недвижимости.

- Сложно найти и выбрать подходящее предложение по коммерческой ипотеке самостоятельно – обратитесь к Тинькофф Банк. Вы заполните заявку один раз, а он подберет вам лучшее решение из всех доступных у его банков-партнеров. Возможные условия по покупке офиса, склада, магазина, земли для ИП, специалистов с частной практикой и владельцев ООО: ставка от 14,5% годовых, первоначальный взнос – более 40% от цены объекта, срок возврата – 10 лет. Возможны кредитные каникулы в течение полугода. К налоговым декларациям нужно приложить справки о расчетах по налогам. Рассмотрение заявки займет 4 дня.

Процедура оформления такой ипотеки на коммерческую недвижимость для ИП не особо отличается от покупки жилья – все тот же набор требований и документов понадобится для заключения сделки. Отличия есть в условиях – сроки погашения бизнес-ипотеки меньше, чем при покупке личной недвижимости, вернуть деньги нужно не за 20–30 лет, а вдвое раньше.

Кредитная история

Перед обращением в банк за ипотекой убедитесь в том, что качество кредитной истории находится на высоком уровне. Это значит, что у заемщика нет открытых просрочек по текущим кредитам и займам, уровень его долговой нагрузки находится под контролем. В прошлом клиент обслуживал свои долги идеально, допуская лишь техническую просрочку до 3-5 дней.

Если кредитный рейтинг низковат, то можно попытаться его повысить, например, с помощью займов МФО. Сегодня на рынке есть много компаний, которые выдают беспроцентные займы. Такие условия распространяются на новых клиентов, оформляющих первую ссуду в компании.

Получая такие займы и в срок их возвращая, клиент ничего не платит за пользование кредитными деньгами, но при этом улучшает свой кредитный рейтинг, поскольку МФО исправно передают все сведения в бюро кредитных историй.

Что может повлиять на решение банка

Кроме размера доходов заемщика, являющегося ИП, банк будет оценивать следующие параметры:

- Достоверность предоставленной информации. Не стоит вводить банк в заблуждение по поводу прибыльности бизнеса, скрывать наличие кредитов или неоплаченных налогов. При проверке сотрудники службы безопасности узнают эту информацию и откажут без объяснения причин.

- Кредитную историю. Если индивидуальный предприниматель до этого никогда не обращался за кредитом, то вероятность одобрение ипотеки небольшая. Если нет кредитной истории, банк не может оценить уровень финансовой дисциплины заемщика. При наличии КИ, будет учитываться наличие и глубина просрочек.

- Наличие созаемщиков. Доход созаемщиков учитывается при расчете максимального размера кредита. Кроме этого, они несут такую же ответственность за выплату кредита, как и основной заемщик, поэтому их наличие выгодно банку.

Ипотека для ИП: условия и документы

Бизнес-ипотека отличается в каждом конкретном банке, однако можно выделить некоторые общие для всех клиентов условия, которые позволят вам сориентироваться при подготовке к обращению в кредитную организацию.

- Так, юридическое лицо должно работать не меньше года и не иметь задолженностей по налогам и взносам. Некоторые банки поднимают планку минимального стажа до 1,5 года и больше.

- Вы работаете без существенных колебаний прибыли. Для банков важна стабильность, и сезонный доход для них – большой недостаток. Кафе скорее получит кредит, чем, например, лодочная станция или прокат роликов и велосипедов. Еще один минус – нерегулярное ведение бизнеса.

- Оборот средств на расчетном счете достаточен для банка. В идеале он должен составлять от 50 тыс. в месяц. Некоторые организации не предоставляют займы предпринимателям, оборот по расчетному счету которых составляет меньше 1 млн в год.

- Режим налогообложения соответствует реальности, а документы четко отражают размер дохода вашего бизнеса и его финансовое состояние.

Список документов также зависит от банков, а также от схемы налогообложения, которую вы применяете для своего бизнеса. Поэтому его стоит уточнить в организации, в которую вы хотите обратиться за кредитом.

Чтобы получить ипотечный кредит для ИП, вам потребуется собрать следующие бумаги:

- Личные документы – паспорт гражданина РФ, военный билет, ИНН;

- Копия свидетельства о госрегистрации в качестве индивидуального предпринимателя; выписка из ЕГРЮЛ или ЕГРИП;

- Налоговая декларация за завершенный налоговый период или, если вы используете общую или упрощенную систему налогообложения, за последние 12 месяцев;

- Если имеются – копии лицензий и сертификатов;

- Копия патента для индивидуальных предпринимателей на патентной системе налогообложения;

- Налоговая декларация за два последних квартала, если вы применяете единый налог на вмененный доход;

- Налоговая декларация за последний календарный год для ИП, использующих налог на доходы физлиц.

Дополнительно могут потребоваться:

- Управленческая отчетность – книга доходов и расходов, тетрадь по учету деятельности;

- Контрольно-кассовая лента, заверенная в налоговой (если вы пользуетесь кассой);

- Копии договоров с поставщиками, клиентами, покупателями;

- Выписки с расчетного счета;

- Договор аренды или выписка из ЕГРН о праве собственности на помещение, в котором вы ведете бизнес.

Режим налогообложения

Ипотека для ИП может стать недоступной из-за режима налогообложения, применяемого для вашего бизнеса. Достоверно продемонстрировать банку уровень доходов позволяет отчетность по стандартной или упрощенной системе налогообложения. Заверенная декларация показывает, какой объем расходов несет бизнесмен, какой объем прибыли заявляет. Банк также определяет благополучность бизнеса по продолжительности стабильного периода. Так, если прибыль (с вычетом расходов на иждивенцев и собственное проживание) превышает размер ежемесячного платежа, а предоставленный пакет документов не вызывает сомнений, кредит будет одобрен.

А вот предприниматели, выплачивающие фиксированную сумму налога или купившие на свою деятельность патент, вызывают недоверие у банков. Дело в том, что декларация таких ИП не может полностью продемонстрировать финансовое положение клиента, а это – уже серьезный аргумент для отказа в ипотеке.

Какие банки выдают ипотеку для ИП

Крупные игроки рынка буквально не имеют права проигнорировать появление новых программ у конкурентов, поэтому есть смысл сравнить предложения Сбербанка, Россельхоза, ВТБ или Дельта-банка. Альфа-банк пока не имеет готовых целевых программ по ипотеке для ИП, но предлагает воспользоваться другими предложениями.

Сбербанк

Эта кредитная организация не хочет рисковать и предлагает получить денежные средства под 15% годовых и выше при условии первоначального взноса от 25% стоимости приобретаемой недвижимости. На погашение даётся 10 лет, а за просрочку назначается по 0,1% ежедневно. Максимум Сбербанк готов одобрить 20 млн. рублей при обязательном страховании недвижимости, а тип жилья для организации значения не имеет.

Россельхоз

Банк выдает денежные средства только на приобретение нежилых объектов до 20 млн. рублей, минимальная процентная ставка на официальном сайте не указана, но может быть понижена при наличии первоначального взноса. Предлагается также годовая отсрочка при погашении основного долга, а срок выплаты составляет до 10 лет.

Если приобретаемый объект нуждается в ремонте, банк готов открыть для ИП дополнительное целевое финансирование.

ВТБ

На начало 2019 года банк официальных программ не предлагает, однако обратиться с запросом в ВТБ всё же стоит, если деятельность ИП прозрачна, а отчетность в порядке. Условия рассматриваются индивидуально, но «зеленый свет» на одобрение светит ярче, если индивидуальный предприниматель имеет расчетный счет в ВТБ и желает приобрести коммерческую недвижимость. При благоприятных условиях банк готов выделить до 150 млн. рублей с погашением в срок до 10 лет, под 10,9-13,5% годовых. Ипотека для ИП подразумевает первоначальный взнос – от 15% и выше, по возможностям предпринимателя.

Дельта Банк

Здесь можно найти массу ипотечных программ на замену, когда именно для ИП предложений нет. Это обычные банковские кредиты для физических лиц, от 300 тыс. рублей под 8,25-10% годовых на 25 лет.

Рекомендуем передать полномочия по оформлению заявок ипотечному брокеру – в ГК МИЦ более 40 банков-партнеров, работающих, в том числе, с индивидуальными предпринимателями. Профессиональное знание рынка поможет получить положительный ответ от банка и финансово выгодные условия.

Дают ли ипотеку для ИП

Ответ на вопрос, может ли ИП взять ипотеку, очевиден — может. Предприниматель не должен быть ущемлен в своем праве оформлять кредиты. Однако на практике реализация этой возможности затруднена, потому что банковские учреждения не могут в полной мере доверять таким заемщикам.

Ведь ИП работают сами на себя. Они не могут подтвердить стабильность и уровень дохода справкой 2-НДФЛ. Они заполняют налоговую декларацию, но это не является весомым аргументом для банков

Поэтому кредиторы с осторожностью относятся к предпринимателям. ИП приходится всячески доказывать свою платежеспособность

Коммерческую

Под коммерческой ипотекой понимают приобретение в кредит недвижимости, предназначенной для ведения бизнеса, а не для проживания. К примеру, индивидуальному предпринимателю необходим офис для работы в нем. Но не у всех ИП есть достаточно средств, чтобы купить его, поэтому встает вопрос об оформлении ипотечного кредита.

Банки выдают деньги на приобретение нежилого помещения намного реже, чем на жилую недвижимость. Но все же такие программы имеются в некоторых банках. Чаще всего они готовы сотрудничать с юридическими лицами, но у предпринимателей тоже есть шанс взять кредит.

На жилую недвижимость

Ипотека на жилую недвижимость предусмотрена только для имущества, которое можно использоваться в целях проживания. Это может быть:

- квартира;

- частный дом;

- комната;

- земельный участок для дальнейшего строительства.

Особенно остро необходима такая ипотека для тех, кто имеет семью, ребенка.

Подобные ипотечные программы распространены намного больше, чем коммерческие. Все банки предусматривают возможность индивидуальных предпринимателей пользоваться ими.

Обратите внимание! Условия кредитования для ИП чаще всего менее выгодные, чем для физических лиц. Это отражается в повышенной процентной ставке и урезанном кредитном лимите.

Какие документы нужны?

Пакет документов для получения ипотечного займа для индивидуальных предпринимателей отличаются от стандартного перечня для физических лиц. Основное отличие в документах подтверждающих доход. Если для физического лица достаточно справки с места работы, то для владельца бизнеса банк предъявляет повышенные требования.

Для подтверждения дохода предприниматель должен предоставить:

- Свидетельство о регистрации предпринимательской деятельности;

- Декларация о доходах за последний год — подтверждение доходов ИП для ипотеки с упрощенкой;

- Декларация за два года – подтверждение доходов для предпринимателей, использующих общую систему налогообложения;

- Арендные и лизинговые договора (копии);

- Паспорт гражданина РФ;

- Отчетная документация по движению средств на счетах;

- Лицензия (если осуществляется деятельность, требующая лицензирования).

С нулевой отчетностью

Большинство кредитных организаций считают предпринимателей с нулевым балансом ненадежными заемщиками. Каждый банк требует подтверждение доходов. Нулевая отчетность говорит об отсутствии доходов.

Существует несколько причин наличия нулевой декларации:

- Предприниматель только прошел государственную регистрацию и получил статус ИП;

- Предприниматель пережил кризис и временно «заморозил» деятельность;

- Предприниматель пытается скрыть реальные доходы от контролирующих налоговых органов.

Новоиспеченным предпринимателям банк предложит подать повторную заявку через несколько месяцев. Это необходимо для оценки доходности молодого бизнеса. Для предпринимателя, который переживает кризис, банк может пойти на уступки, если заемщик имеет хорошую кредитную историю или надежного поручителя.

При оформлении ипотеки для ИП важную роль играет «гражданская» кредитная история предпринимателя. Получение ипотеки с нулевой отчетностью практически нереально. В случае положительного решения ипотека для ИП с нулевой декларацией выдается на очень невыгодных условиях – минимальные суммы, максимально сжатые сроки, повышенные процентные ставки.

На ЕНВД (вмененке)

Предприниматель, который выплачивает единый налог на вмененный доход, не может предоставить достоверных сведений по своим доходам. Банк получает только возможный доход, реальные цифры известны только предпринимателю.

Значительно ускорит одобрение ипотечного кредита для ИП на вмененки наличие в данном банке расчетного счета. Кредитор видит обороты заемщика, что позволяет оценить его реальный доход.

При использовании контрольно-кассового оборудования, можно предоставить сведения из кассовой книги, а также книги доходов и расходов. Эти данные должны быть заверены сотрудниками налоговой службы. Чем больше доказательств платежеспособности предпринимателя получит банк, тем больше шансов получить одобрение ипотеки.

Ипотека для ИП на ЕНВД возможна, если предприниматель привлечет созаемщика-трудоустроенного гражданина с большим регулярным доходом.

Не каждый банк предоставляет предпринимателям ипотечные займы. Те организации, которые дают ипотечныйзайм для ИП, выдвигают достаточно жесткие условия.

При выборе кредитной организации следует обращаться к тем кредиторам, которые предлагают специальные ипотечные программы для малого и среднего бизнеса. Следует изучить рейтинг банков, где лучше взять ипотеку для частных предпринимателей.

Как взять ипотеку ИП

Если вы соответствуете условиям банка и собрали полный пакет документов, рассмотрим что следует делать дальше. Для вас мы составили пошаговую инструкцию оформления ипотечного кредита для предпринимателя.

Этапы оформления:

- Выбор финансовой компании.

Банков много, а вы один. Тут самое главное принять правильное решение, поскольку финансовый продукт оформляется не на год или два, а минимум на 20 лет. Права на ошибку у вас нет. Условия ипотеки у всех разные.

Делая выбор, принимайте во внимание:

- Рейтинг финансовой компании;

- Условия предоставления ипотечного продукта. В данном случае стоит учитывать не только размер процентной ставки, которую дают предпринимателям, но и дополнительные платежи: пени, штрафы, комиссии и т. д.

- Отзывы клиентов банка.

- Выбор продукта.

В большинстве случаев финансовые компании готовы предложить предпринимателям различные продукты, которые отличаются:

- Размером первоначального взноса: с минимальным взносом или без него. Во втором случае процент ставки по ипотеке будет значительно выше.

- Сроком. Ипотечный продукт выдается на длительный срок. Чем меньше срок, тем меньше переплата и процентная ставка.

- Ипотека под поручительство. Помимо залогового обеспечения, можно привлечь поручителя и получить дополнительные привилегии в виде привлекательного процента.

- Подача документов.

Подавать полный пакет документов необходимо лично. Как советуют опытные кредитные эксперты, лучше предварительно записаться на встречу к кредитному специалисту, чтобы не тратить время на ожидание в очереди.

Помимо документов, вам потребуется заполнить заявление на получение ипотечного продукта для индивидуального предпринимателя. Как показывает практика, специалисты банка помогают предпринимателям заполнить документ.

- Проверка документов.

Это самый важный момент, когда сотрудники банка будут внимательно изучать всю документацию и принимать решение. Будьте готовы к тому, что сотрудники службы безопасности будут звонить и задавать различные вопросы. Главное, не волнуйтесь и всегда честно отвечайте на все вопросы.

- Итоги рассмотрения.

Это самый волнительный момент, когда предприниматель узнает решение после длительной проверки. Если получено положительное решение, останется найти имущество для приобретения.

Однако, на практике предприниматели, обращаясь в банк, уже знают:

- Какое имущество хотят приобрести;

- Его стоимость;

- Территориальное расположение.

- Документы на имущество.

Как только предприниматель определится с недвижимостью, ему необходимо собрать необходимые документы и заключить с продавцом договор купли-продажи. Помимо договора, необходимо запросить счет, поскольку оплата будет осуществляться безналичным переводом от финансовой компании.

В зависимости от того, какой объект выбран, могут потребоваться:

- Технический паспорт приобретаемой недвижимости;

- Выписка из ЕГРП;

- Справка, подтверждающая, что отсутствуют долги по коммунальным услугам (для вторичного рынка);

- Уставные документы продавца.

- Подписание договора.

Это самая приятная часть всей процедуры, так называемая «вишенка на торте». На последнем этапе предприниматель подписывает кредитный договор и вносит минимальный первоначальный взнос, если это предусмотрено программой кредитования.

Также при оформлении подписывается договор страхования заемщика. После подписания всей документации, кредитор перечисляет средства в счет оплаты недвижимости.

- Регистрация права собственности.

Как только продавец получит средства за недвижимость, предприниматель может оформлять право собственности и распоряжаться имуществом по своему усмотрению.

Расчетный счет

Всем известно, что клиентам, у которых открыты в банке зарплатные счета, финансовые организации готовы предложить самые выгодные условия кредитования. Объясняется такое поведение очень просто. Банк имеет доступ к уникальной информации. Он видит не только размер ежемесячного дохода клиента, но также может подсчитать, сколько клиент тратит и на что именно, сколько гражданин откладывает на черный день, кому переводит средства в качестве помощи и т.д. Такой клиент прозрачен для банка, то есть менее рискован.

Поэтому, если ИП желает получить ипотеку, ему в первую очередь нужно обращаться в тот банк, где у него открыт расчетный счет по бизнесу. Банк оценит движение средств, изучит регулярность поступлений, поймет, куда тратит деньги клиент. Это очень ценная информация и она существенным образом повышает шансы на одобрение по кредиту.

Бывает, что банк, в котором открыт расчетный счет, имеет хорошие условия по бизнесу, но совсем слабое предложение по ипотеке. Либо в банке совсем не занимаются ипотечным кредитованием.

В этом случае специалисты советуют поступать следующим образом. Предположим, гражданин решил взять ипотеку и выбрал банк, в котором предлагаются наиболее льготные условия по кредиту. Там ему следует за 1 год до получения ипотеки открыть дополнительный расчетный счет к тому, что уже имеется. Если, конечно, условия по открытию и ведению счета в данном банке будут подходить под требования клиента.

Сегодня многие банки включились в борьбу за ИП, поэтому можно открывать сразу несколько счетов в разных банках на выгодных условиях. На расчетный счет в новом банке следует направлять выручку, которая носит регулярный характер. Так банк убедится в том, что у ИП есть стабильный заработок.

Что нужно сделать, чтобы ИП получил ипотечный кредит

Есть факторы, которые облегчат процедуру получения кредита:

- Положительная кредитная история (например, успешно выплаченный кредит на открытие бизнеса).

- Стабильный доход ИП.

- Прозрачная схема доходов и платежеспособность (а также возможность ее доказать).

- Использование общей, а не упрощенной схемы налогообложения.

Последний пункт весьма важен, т.к это намного привлекательнее для кредиторов, однако, как указано выше, большинство ИП платят по упрощенной. Тут есть выход. Самое главное для любых банков – это стабильность и прозрачность доходов. Подтверждение этому легко предоставить, платя налог с прибыли. В этом случае установить сумму реального доход предпринимателя не составит никакого труда.

Несмотря на то, что сегодня ипотечное кредитование для ИП поддерживается государством и получить его стало на порядок проще, все равно следует соблюдать следующие правила:

- Прозрачная отчетность о доходах.

- Обращение в банки с программами по кредитованию малого и среднего бизнеса.

- Максимально возможное обеспечение кредитору.

- Стабильная прибыль (не стоит идти за ипотекой сразу, подождите хотя бы год успешного существования бизнеса).

Условия ипотечного кредитования для ИП

Кредитные организации ставят следующие условия выдачи ипотеки для владельцев бизнеса:

- Ссуда предоставляется на покупку частной или коммерческой недвижимости. Возможно приобретение недвижимости первичного и вторичного рынка, коттеджа, таунхауса.

- Приобретенное имущество “автоматически” становится обеспечением обязательств заемщика. Залогом также может стать другое ликвидное имущество, принадлежащее ИП.

- Бизнес должен функционировать на территории Российской Федерации более 6 месяцев, сезонный – более 1 года.

- Для покрытия рисков, банки обычно повышают ставки на 2-3 процента.

- Обязательно внесение авансового платежа и подтверждение наличия на счету предпринимателя необходимой суммы, соответствующей 15 — 50% стоимости приобретаемого объекта.

- Приобретаемое имущество подлежит страхованию за счет клиента. Личный и титульный полис во многих банках оформлять не обязательно, но его наличие обеспечивает более выгодные условия кредитования.

- Схема погашения — дифференциальная или аннуитетная. Во втором случае клиент ежемесячно выплачивает фиксированную сумму на протяжении всего срока выплаты. Особенность дифференцированных платежей состоит в том, что к концу срока действия ссуды объем выплат уменьшается.

Важно! Долги по налогам и нарушение сроков сдачи отчетов в ФНС – повод для банка усомниться в платежеспособности заемщика.