Лизинг оборудования для малого бизнеса: условия приобретения для юридических лиц

Содержание:

- Правила оформления

- Условия покупки станков в лизинг

- Требования к лизингополучателям

- Этапы покупки оборудования в лизинг

- Учет основных средств у лизингополучателя

- Кому нужно оборудование в лизинг

- Выгода приобретения оборудования в лизинг, сравнение с кредитованием

- Какое имущество можно взять в лизинг, а какое нельзя

- На каких условиях оформляется лизинг оборудования

- Какое оборудование можно оформить

- Чем выгоден лизинг автомобиля для физических лиц

- Как оформить

- В каких случаях выгоден лизинг оборудования

- Условия покупки оборудования в лизинг

- Заключение сделки

Правила оформления

Предоставляют лизинг банки, производители оборудования или посредники, представленные поставщиками разного вида станков и агрегатов, которые могут применяться в сфере медицины, промышленного производства, торговли или в иных областях.

Для получения лизинга выполняются действия:

- оформляется заявка, причем обычно она представлена стандартной анкетой;

- рассматривается данная заявка обычно в течение пяти дней;

- если будет получен положительный ответ, то надо подготовить необходимые документы, после чего подписывается контракт.

За счет наличия на рынке разных предложений, рекомендуется первоначально сравнить все возможности, чтобы выбрать лучший вариант для оформления.

Условия лизинга.

Где оформить

Предоставляется возможность, с помощью которой можно получить в распоряжение технику, разными организациями:

- Банки – лизинг для физ лиц. В них срок от подачи заявки до подписания договора обычно не занимает больше полутора месяцев. Не требуется подготавливать бизнес-план, но необходимы средства для первоначального взноса, причем оплачивается не меньше 10% от стоимости оборудования.

- Производители оборудования — лизинг для физ лиц. Многие фирмы, специализирующиеся на создании разного вида аппаратов и агрегатов, так же предлагают лизинг даже частным лицам.

Оформить договор можно буквально за 3 недели, платежи рассчитываются за несколько дней, а также не нужно подготавливать бизнес-план. Некоторые производители дают возможность оформить лизинг при внесении первоначального взноса, равного всего 5% от стоимости оборудования.

- Банки – оформление для компаний. Получить оборудование можно за 5 недель, а для этого не надо готовить бизнес-план. Придется вносить средства в размере 15% от стоимости оборудования.

- Производители – лизинг для фирм. Для юр лиц выдается оборудование в течение трех недель с первоначальным авансом, варьирующимся от 7 до 10 процентов. Используется ускоренная амортизация в три раза, а также не нужно готовить бизнес план.

Таким образом, каждая организация, которая предлагает лизинг, предлагает различные условия для разных видов лизингополучателей, в качестве которых могут выступать организации или частные лица.

Дополнительно лизинг предлагается посредниками, но у них условия считаются не слишком привлекательными, так как обычно первоначальный взнос превышает 20 процентов, а также тщательно проверяется потенциальный лизингополучатель.

Какие устанавливаются ставки процента

Они зависят от выбранного типа оборудования, а также от самого лизингодателя. Самая высокая ставка обычно устанавливается на наиболее дорогостоящую технику, к которой относятся агрегаты для промышленности или производства. По ним она может быть равна даже 24% годовых.

Обычно ставки варьируются от 10 до 20%. Самые выгодные условия можно найти у официальных производителей техники.

Какие требования предъявляются к лизингополучателям

Для оформления такого договора компании должны работать не меньше года. Они должны быть резидентами РФ, а также их прибыли должно быть достаточно для уплаты платежей. Только официально зарегистрированные фирмы или ИП могут претендовать на подписание соглашения.

Требуется наличие денег для внесения первоначального взноса.

Какие подготавливаются документы

Для оформления лизинга оборудования нужна документация:

- заявление;

- учредительная документация;

- регистрационные документы;

- финансовая отчетность;

- паспорта руководителей бизнеса;

- выписка из банковского счета.

Важно! Компании дополнительно подготавливают выписку из ЕГРЮЛ, а ИП – выписку из ЕГРИП. Лизинг промышленного оборудования, смотрите в этом видео:

Лизинг промышленного оборудования, смотрите в этом видео:

https://youtube.com/watch?v=myVQbv6Spls

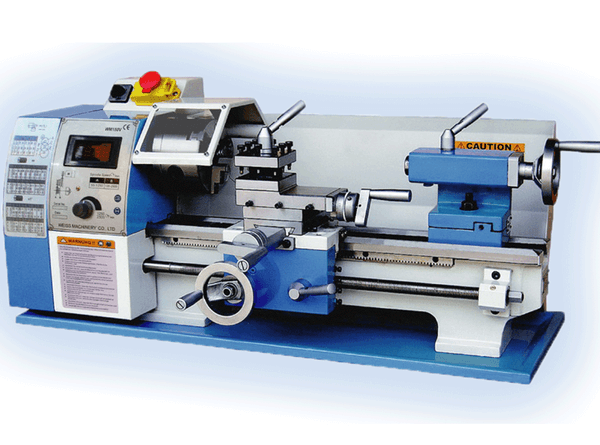

Условия покупки станков в лизинг

Лизинг станков — это популярный финансовый инструмент, который дает возможность производственным предприятиям, не вкладывая больших средств, получить необходимое оборудование за короткий промежуток. Использование такого варианта займа дает ряд преимуществ, включая возможность быстро провести модернизацию производства, снизить налоговые выплаты и т. д.

Лизинг станков — это популярный финансовый инструмент, который дает возможность производственным предприятиям, не вкладывая больших средств, получить необходимое оборудование за короткий промежуток. Использование такого варианта займа дает ряд преимуществ, включая возможность быстро провести модернизацию производства, снизить налоговые выплаты и т. д.

Покупка в лизинг новых станков, в том числе лазерного оборудования или моделей с ЧПУ — более выгодный вариант по сравнению с приобретением уже бывшей в употреблении техники. Новое оборудование прослужит на порядок дольше, чем приобретенные в лизинг б/у станки. Но и второй вариант пользуется популярностью у многих организаций.

Сумма лизинговых сделок колеблется от 100 тыс. до 15 миллионов рублей, а средняя величина процентных ставок — от 15 до 20%. Размер авансового платежа составляет 5 — 50% от стоимости оборудования. В некоторых случаях юр. лица могут получить станки без внесения первоначального взноса. Средняя сумма удорожания оборудования равна 5 — 7% в год.

Сделки заключаются на срок от года до 5 — 7 лет. Страхование оборудования — обязательное условие для заключения лизингового договора.

Требования к лизингополучателям

В разных компаниях требования к клиентам могут несколько отличаться. Мы поговорим о базовых критериях, которым должны соответствовать получатели. Итак, если клиент — организация:

- Срок официальной работы компании — не менее 1 года.

- Компания — резидент РФ.

- Официальная регистрация в качестве юр. лица.

- Деятельность должна быть безубыточной.

- Отсутствие просроченной задолженности по кредитам и налогам.

Если говорить о частных лицах, то требования к ним таковы:

- Платежеспособность.

- Отсутствие негативной кредитной истории.

- Возраст — от 21 года.

- Гражданство РФ.

- Наличие постоянного места работы и дохода.

- Положительная кредитная история.

Этапы покупки оборудования в лизинг

Сейчас условия получения техники по лизинговым договорам максимально упрощены для всех предпринимателей. Стандартная процедура оформления включает в себя такие шаги:

1. Поиск лизингодателя, который работает с необходимой продукцией

В первую очередь стоит обратить внимание на компании, присутствующие в регионе нахождения клиента, а также представителей производителей

Важно максимально анализировать деятельность лизингодателя и предлагаемые условия сотрудничества

2. Подача заявки в офис выбранного лизингодателя или через онлайн-форму на официальном сайте либо по электронной почте. Главное – предоставить максимум информации и точные контактные данные.

3. Если специалисты одобрят заявку – передать документы согласно предлагаемому списку. Сделать это, как правило, тоже можно не посещая офис – через электронную почту.

4. Если проблем не возникнет, то лизинговая компания согласует условия сотрудничества с клиентом. В ходе процедуры определяются сроки погашения, включение в сумму лизинга дополнительных услуг.

5. После подписания договора заявитель делает первый взнос и получает оборудование в свое пользование.

Главное – соответствие требованиям лизингодателя и выбор проверенного продавца техники. Если следовать правилам, отмеченным в лизинговом договоре и своевременно вносить платежи, то впоследствии клиент получает право собственности на покупаемое имущество.

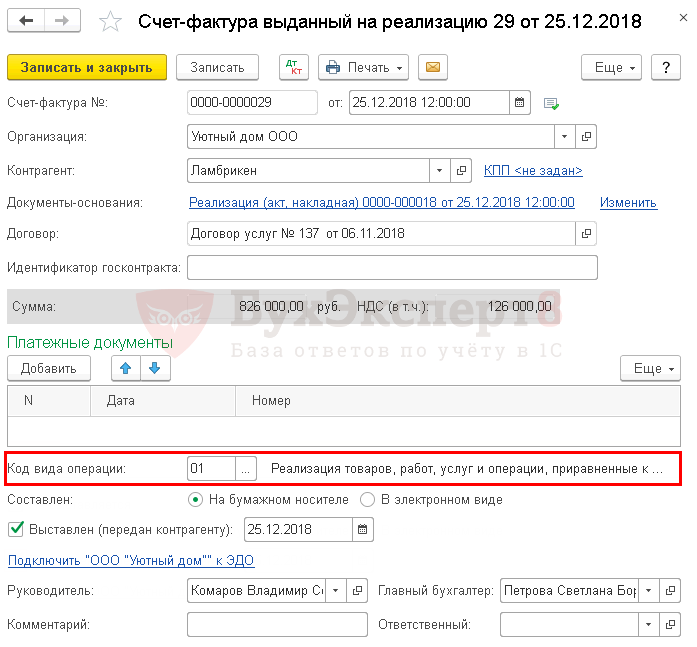

Учет основных средств у лизингополучателя

Отражение финансовой аренды в бухгалтерском учете получателя полностью не урегулировано, поэтому существует несколько способов балансирования, каждый из которых обладает своими особенностями. В сделке уточняется, какая из сторон будет балансодержателем объекта.

Если товар в соответствии с соглашением числится на балансе у лизингополучателя, то стоимость предмета за вычетом НДС отражается по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции со сч.76.

В случае учета со стороны лизингодателя, в оборот идет счет 001 «Арендованные основные средства», а зачисление плат по аренде записывается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» с проводками под номерами: 20, 23, 25, 26, 29.

Первоначальная стоимость объекта подвергается расходу через амортизацию, и ее начисляет та сторона, у которой числится имущество в балансе.

Кому нужно оборудование в лизинг

Владельцы компаний, воспользовавшись лизинговыми услугами, могут расширить сферу деятельности, охватить большую аудиторию, предложить новые или улучшенные продукты. Это возможно благодаря использованию современного оборудования, приобретенного по лизинговой схеме. В итоге привлекаются новые клиенты, что автоматически положительно повлияет на прибыль. Тем более, современные лизинговые компании предлагают выгодные условия получения оборудования, доступные 90% представителей малого и крупного бизнеса.

Ни для кого не секрет, что в условиях конкуренции между производителями ключевым показателем является именно техническое усовершенствование. Благодаря программам лизинга оборудования у вас появится реальная возможность уже сейчас приобрести, активно эксплуатировать и получать прибыль на новом качественном оборудовании, которое конкуренты смогут себе позволить только завтра.

Лизинговое финансирование удобно тем, что позволяет купить оборудование, не выплачивая его полную стоимость в этот же день. Получив на руки высокотехнологичную технику, вы, тем самым, увеличиваете интенсивность и эффективность производства с одновременным снижением затрат на его эксплуатацию, повышаете уровень конкурентоспособности своего предприятия, выводите его на новую ступень развития.

Лизинг оборудования имеет явное преимущество, которое заключается в экономии на налогах и возможности увеличить производительность вашего бизнеса.

Помимо этого, не приходится расходовать время и денежные средства на переговоры с производителями и поставщиками приобретаемого оборудования, оформление документов и страховки, ведь всю важную работу выполнят квалифицированные специалисты лизинговой компании.

Услуга лизинга оборудования это своеобразный толчок вперед, который позволит на выгодных условиях приобрести в пользование оборудование для развития собственного бизнеса.

Выгода приобретения оборудования в лизинг, сравнение с кредитованием

Приобрести то или иное, необходимое оборудование – вопрос не всегда главный

Первостепенной важностью обладают следующие моменты – купить за меньшие деньги, в кратчайшие сроки. В мире финансовых отношений была выведена выгодная формула для всех сторон договоренности, при которой сторона, предлагающая что-либо в аренду, в любом случае получает свои деньги, а сторона, являющаяся приобретателем, имеет возможность не только пользоваться необходимым оборудованием, но и со временем может выкупить его в полную собственность

Это и есть лизинг.

Такие отношения обладают выгодными отличиями следующего характера:

- непосредственная стоимость оборудования, приобретаемого в лизинг, всегда меньше выплат при кредитном оформлении покупки;

- рассмотрение заявки по лизингу занимает на порядок меньше времени, нежели тот же вопрос, но при оформлении кредитного договора;

- отсутствует необходимость внесения залога и привлечения поручителей;

- первоначальная выплата значительно меньше кредитного варианта, это касается и ставок;

- к оборудованию, приобретаемому в лизинг, применяется ускоренная амортизация, что позволяет финансово оценивать его после окончания действия договора аренды достаточно низко, что существенно сокращает итоговые затраты;

- непосредственное использование имущества, приобретаемого в лизинг, начинается сразу же;

- существенно снижаются налоговые платежи приобретателя, так как на период аренды имущество или оборудование принадлежит арендодателю;

- еще одним налоговым послаблением является снижение размера налога по прибыли, ибо платежи по лизингу входят в себестоимость по сделке.

В качестве стороны предлагающей лизинг, как правило, выступают дочерние компании банковских предприятий. Условия, предлагаемые ими значительно лучше, чем кредитные, схемы по приобретению оборудования, имущества просты и прозрачны.

Работа осуществляется как с крупными юридическими лицами, так и с небольшими формациями, что выгодно для малого бизнеса

Не обойдены вниманием и физические лица

Какое имущество можно взять в лизинг, а какое нельзя

Согласно Федеральному Закону «О финансовой аренде (лизинге)» от 29.10.1998 N 164-ФЗ, в лизинг можно взять любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Иными словами, это непотребляемое имущество, которым можно пользоваться даже после его изнашивания. Такое, как:

автотранспорт

Например, автомобиль для представительских целей, несколько машин для обновления таксопарка или спецтехнику для производства.

Преимущества и недостатки лизинга автотранспорта

| Преимущества | Недостатки |

| Можно приобрести любой автотранспорт — легковые, грузовые авто и спецтехнику | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно выбрать любой тип авто (новое и б/у) и продавца (физическое или юридическое лицо) | Просрочки по оплате лизинговых платежей могут привести к изъятию авто лизинговой компанией |

| Минимальный пакет документов в сравнении с кредитом | До получения машины в собственность её нельзя продать, а сдать в аренду можно лишь с разрешения лизинговой компании |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Проводить ТО будут специалисты лизинговой компании или компании-партнера |

| Можно выкупить автомобиль или вернуть лизингодателю после окончания срока договора | |

| Автотранспортом можно пользоваться сразу после внесения авансового платежа |

оборудование

В лизинг можно взять офисную технику, сложное IT-оборудование или оборудование для промышленного производства. Когда компаниям нужно обновить имущество на более современное или расширить производство, они, чаще всего, делают это именно в лизинг.

Преимущества и недостатки лизинга оборудования

| Преимущества | Недостатки |

| Не нужен большой объем вложений — по сути, это рассрочка под процент | Процентная ставка при лизинге нередко выше, чем при кредите |

| Можно договориться на индивидуальный график платежей, подстроенный под бизнес клиента, чего не предложат банковские организации | Просрочки по оплате лизинговых платежей могут привести к изъятию оборудования лизинговой компанией |

| Оборудованием можно пользоваться сразу после внесения авансового платежа | |

| Прибыль, которую клиент получает за счет оборудования, может покрывать лизинговые платежи | |

| Лизинговые платежи относятся на себестоимость — по итогу уменьшается налог на прибыль | |

| При применении механизма ускоренной амортизации можно сэкономить на имущественных налогах |

недвижимость

Которую также можно выкупить или вернуть лизинговой компании. Чаще всего клиенты используют лизинг, когда им нужно арендовать крупный офис или большую производственную площадь. Учитывая, что в итоге недвижимость можно приобрести в собственность, лизинг получается выгодней коммерческой ипотеки.

Преимущества и недостатки лизинга недвижимости

| Преимущества | Недостатки |

| Лояльное отношение к разовым просрочкам платежей, ведь имущество находится на балансе лизингодателя | Процентная ставка при лизинге нередко выше, чем при ипотеке |

| Лояльные требования к клиенту в сравнении с банковскими организациями | Чаще всего клиент сам оплачивает стоимость оформления лизинговой сделки. Кроме того, она подразумевает еще одну сделку — заключение договора купли-продажи между лизинговой компанией и продавцом недвижимости |

| Можно не афишировать наличие недвижимости и экономить по налогам на имущество |

В лизинг нельзя взять:

- продукты питания;

- сырье;

- стройматериалы;

- земли, леса, водоемы и др. природные объекты;

- военную технику;

- оборудование без заводских номеров.

У этих предметов либо есть «срок годности», либо их финансовая аренда запрещена законом.

На каких условиях оформляется лизинг оборудования

Перечень условий, в соответствии с которыми оказывается лизинговая услуга, содержится в договоре лизинга:

- Первый взнос — от 10 процентов изначальной стоимости оборудования;

- Срок договора лизинга не менее 1 года, а максимальный составляет 5 лет, хотя иногда может быть и больше;

- Ежегодное удорожание составляет 3,7%, а доходит до 4,5%;

- Оборудование приобретается у компании производителя, либо официального поставщика.

Это основные условия, но также могут присутствовать и дополнительные в зависимости от компании.

Все крупные компании начинали с малых капиталов, небольших помещений, малого оборота и так далее. Чтобы расширяться, необходимо приобретать дорогостоящую технику, но не у всех есть достаточное количество финансовых средств на счету. Для таких ситуаций существует услуга лизинга оборудования и техники. Лизинговые компании, работающие с малым бизнесом, обычно вносят дополнительные послабления в условия договора. Например, предусмотрена ускоренная амортизация.

Какое оборудование можно оформить

Лизинг оборудования разных типов наиболее привлекателен для представителей малого, среднего и крупного бизнеса. Причем доступно приобретение не только нового, но и б/у оборудования. Второй вариант приемлем для относительно молодых организаций, которые пока не обладают достаточным капиталом, чтобы пополнить перечень основных средств.

Что касается видов оборудования, то в лизинг можно оформить:

- промышленное и производственное оборудование (включая деревообрабатывающие станки и другие механизмы);

- пищевое оборудование для кафе и пекарни (в том числе кофемашины в лизинг, пивное оборудование для розлива пива).

Кроме того, все большее распространение получает приобретение в лизинг косметологического и стоматологического оборудования. Для сферы услуг лизинг также популярен: часто таким образом приобретают прачечное и моющее оборудование. А строительные компании и организации, занимающиеся инженерными изысканиями, покупают за счет лизинга дорогостоящее геодезическое оборудование.

Торговое оборудование

Лизинг торгового оборудования в значительной степени позволяет модернизировать бизнес. В частности, для ООО доступна покупка:

- стеллажей;

- прилавков;

- холодильного оборудования и так далее.

Условия приобретения следующие:

| Сумма финансирования | Авансовый платеж | Процент удорожания в год |

| от 1 млн руб. | 10 — 50% | от 5% |

Отметим, что чаще всего залог не требуется, а партнеры лизинговых компаний зачастую предлагают лизингополучателям различные скидки и акции.

Оборудование для автосервиса

В качестве предмета лизинга в данном случае может выступать:

- автомобильные подъемники;

- оборудование для диагностики;

- моечное оборудование;

- оборудование для уборки.

Кроме того, купить в лизинг можно шиномонтажное оборудование (не только в Москве, но и в других городах). В среднем, действуют следующие условия:

| Сумма финансирования | Авансовый платеж | Процент удорожания в год | Срок действия договора |

| 500 тыс. р. — 35 млн р. | 20 — 49% | зависит от стоимости оборудования | 12 — 36 мес. |

Тренажерное оборудование

Если вы планируете открывать фитнес-клуб, то услуга лизинга для вас — отличное решение. Приобрести спортивное оборудование за наличные может себе позволить далеко не каждый предприниматель. Профессиональный спорт. инвентарь, как правило, дорогой, а кредит на него получить очень сложно. Поэтому все тренажеры можно приобрести в лизинг, причем под приемлемую процентную ставку.

Рассмотрим условия покупки оборудования для спортзала в лизинг:

| Сумма финансирования | Авансовый платеж | Процент удорожания | Срок действия договора |

| от 250 тыс. руб. | 10 — 50% | 7 — 12% | 12 — 84 месяца |

Компьютеры в лизинг

Если в ближайшее время вам необходимо купить компьютерную технику для своей компании, то сделка с лизинговой компанией вполне может в этом помочь.

В среднем, тарифы на приобретение оборудования выглядят так:

| Сумма финансирования | Авансовый платеж | Процент удорожания | Срок действия договора |

| 500 тыс. р. — 60 млн р. | от 20% | 5 — 16% | 12 — 18 мес. |

Медицинское оборудование в лизинг

Мировая практика говорит о том, что медоборудование довольно часто приобретается в лизинг. Таким образом, улучшается материально-техническая база медицинских учреждений, развивается сфера здравоохранения.

Условия приобретения лабораторного и другого медицинского оборудования таковы:

| Сумма финансирования | Авансовый платеж | % удорожания | Срок действия договора |

| от 1 млн руб. | 15 — 30% | 0 — 5% | 6 — 120 мес. |

Мы привели обобщенные условия покупки оборудования для сферы медицины в Москве. Договоры же заключаются с каждым клиентом на индивидуальных условиях.

Чем выгоден лизинг автомобиля для физических лиц

Многие приводят в качестве аргумента то, что в случае кредита автомобиль находится в собственности у водителя, а не у кредитора, выдавшего этот займ, а в случае лизинга – на балансе лизинговой компании. Мол, это влияет на риски лизингодателя (снижает их), а значит, это потенциально играет на руку лизингополучателю – понижает процентную ставку за пользование кредитными деньгами.

Этот факт имеет слабое отношение к реальности и представляется, что объяснять выгоду подобным образом – только вводить в заблуждение. И в случае лизинга, и в случае кредита получатель автомобиля по сделке не имеет прав эту машину: он не может ее ни продать, ни подарить, ни даже поцарапать без юридических последствий, то есть, никак своим автомобилем распорядиться он не может.

Так в чем же тогда здесь фактическая разница между кредитом и лизингом? Она есть, но кроется в другом.

Дело в том, что лизингодатель приобретает объект лизинга, оплачивая его 100%-ную стоимость. А получает возмещение малыми, почти что равномерными частями, растянутыми, как правило, на 12, 24 или 36 месяцев. Даже невооруженным глазом становится заметно, что у компании по результатам отчетного квартала по данной сделке в связи с использованием лизинговой финансовой технологии образуется отрицательный НДС. (Ведь в этом квартале компания платит 100% стоимости объекта лизинга, а получает от 9% до 30%). А у качественно работающей лизинговой компании таких сделок за квартал вырисовываются десятки, если не сотни.

Таким образом, компания имеет право требовать от государства возврата НДС, что является ее существенным резервом. За счет него лизинговая компания и имеет возможность держать ставку по лизинговым платежам ниже, чем готов предоставлять банк в случае кредитования. И именно в этом и заключается для частного лица (клиента лизинговой компании) выгода от использования лизинга, а не кредита при приобретении автомобиля.

Это, во-первых. А во-вторых, купить автомобиль в лизинг для физических лиц выгодно потому, что лизинг позволяет не тратить большого количества средств для приобретения дорогостоящего объекта, не снижать свою ликвидность и дает возможность купить понравившуюся машину, не имея большого количества сбережений, но располагая твердым источником дохода.

И наконец, в-третьих, чтобы взять кредит (или автомобиль в кредит), реципиенту средств потребуется пройти кредитный комитет банка (любого), на котором его кредитная история будет рассматриваться «под микроскопом». Если в прошлом у такого клиента присутствовали трудности, споры и просрочки при погашении взятых займов, то данные факты неизменно найдут свое отражение в его кредитной истории, и новые ссуды ему либо «завернут», либо предложат по совершенно другим ставкам – более высоким.

Что касается лизинга, то здесь кредитная история значения для лизингодателя не имеет. И вот, по каким причинам:

- Объект лизинга – автомобиль – является одновременно и залоговым активом при процедуре финансирования сделки кредитными деньгами. То есть, получается, что это кредитование под залог.

- Объект лизинга является либо абсолютно новым товаром, либо прошедшим объективную процедуру оценки в аккредитованной компании. Таким образом, качество залога не вызывает сомнения.

- Объект лизинга подлежит обязательному страхованию, причем, страховые выплаты включаются в лизинговые, то есть, тоже ложатся на лизингополучателя. Это означает, что ценность залога не изменится даже в том случае, если автомобиль попадет в аварию.

И если неблагонадежный в прошлом клиент не оплатит в срок лизинговый платеж, то… Ничего страшного для кредитоспособности лизинговой компании не произойдет – она просто взыщет данный объект лизинга и, в крайнем случае, выставит его на продажу (а разницу между лизинговой и оценочной стоимостью уже предъявит лизингополучателю по суду).

Так что никакого резона проводить детальное исследование истории платежеспособности своих клиентов у лизинговых компаний нет. И для клиентов, имевших в прошлом спорные ситуации по своим долгам, лизинг открывает новые возможности.

Как оформить

Оформить лизинг сегодня на территории Российской Федерации можно:

- В банковских структурах, которые практикуют в своей работе такой продукт.

- Специализированные финансовые организации, деятельность которых направлена только на работу с подобными программами. Многие из них имеют налаженные отношения с поставщиками или же сами обладают необходимым товаром, по которым предоставляют свои лизинговые продукты.

- Непосредственно с поставщиками оборудования, которые работают на лизинговых условиях и предоставляют свой продукт представителям малого бизнеса.

Сегодня на рынке появляется достаточно много таких организаций, что говорит об их конкурентной борьбе. А это, в свою очередь, влияет на смягчение условий, поэтому перед тем, как начать оформление, рекомендовано детально изучить предложения всего рынка и выбрать наиболее оптимальный и приемлемый для себя вариант.

Зачастую такие документы-обращения имеют и небольшой вопросник об условиях, на которые претендует потенциальный клиент

Также важно подготовить все необходимые документы

Заявка обрабатывается лизингодателем в течение нескольких дней. У каждой компании этот срок может отличаться. Но в большинстве случаев финансовые компании ориентируются на снижение времени рассмотрения и вынесения своего решения. За этот период они изучают деятельность и финансовую сторону потенциального клиента.

В каких случаях выгоден лизинг оборудования

Говоря о преимуществах и недостатках финансовой аренды, мы уже поняли, что подходит такой договор далеко не для всех предприятий. В каких-то случаях может оказаться предпочтительней банковский кредит, в каких-то лизинг. Однако не стоит думать, что прямая покупка за собственные средства (если, конечно, они имеются) всегда лучше, чем заключение договора с лизингодателем.

Существует ряд случаев, когда лучше переплатить лизинговой компании, чем купить оборудование «за свои»:

Существует ряд случаев, когда лучше переплатить лизинговой компании, чем купить оборудование «за свои»:

- Вы не планируете долго использовать оборудование. При сроке эксплуатации менее 5 лет проще оформить аренду без выкупа, чем потом пытаться реализовать купленный станок.

- Нет средств на покупку на данный момент. Пока вы накопите нужную сумму, упустите выгоду и недополучите прибыль.

- У вас есть устаревшие станки, печи, машины, производственные линии. Воспользовавшись услугой трейд-ин, которую предлагают многие компании, вы избавитесь от «мертвого груза» и получите значительную скидку.

- Вам нужно в короткие сроки обновить оборудование либо делать это постоянно. Прибыль многих компаний, в особенности в высокотехнологичной сфере и в условиях большой конкуренции, напрямую зависит от того, насколько современное оснащение используется. Своевременно перезаключая лизинговые соглашения, вы сможете на постоянной основе использовать максимально новое и производительное оборудование.

- Вас интересует экономия на налоговых платежах. Компании, применяющие общий режим налогообложения, при использовании лизинга могут значительно снизить налог на прибыль (выплаты по договору относятся на себестоимость).

Условия покупки оборудования в лизинг

Приобретение оборудования в лизинг — услуга, оформление которой позволяет не только получить необходимое оснащение, но и в дальнейшем выкупить его в собственность. Данным типом лизинга могут воспользоваться не только компании, но и частные лица.

Приобретение оборудования в лизинг — услуга, оформление которой позволяет не только получить необходимое оснащение, но и в дальнейшем выкупить его в собственность. Данным типом лизинга могут воспользоваться не только компании, но и частные лица.

Общие условия лизинга оборудования, включая стоимость услуги, представлены в таблице:

| Авансовый платеж | Процент удорожания в год | Срок лизинга |

| от 10% | 3,7 — 4,5% | 12 — 60 месяцев |

Что касается сумм и сроков, то сумма финансирования может составлять 40 000 000 рублей. При этом срок действия договора может быть увеличен до 10 — 12 лет.

Вопрос полного или частичного досрочного погашения в обязательном порядке прописывается в договоре. Это позволяет избежать некоторых негативных моментов.

Отметим, что приобрести оборудование можно по государственным программам льготного лизинга. Ее участникам чаще всего предоставляется скидка на авансовый платеж по лизингу.

Заключение сделки

Первый и важный этап в заключении сделки лизинга – это подготовка и подписание договора.

При этом следует понимать, что вся процедура, особенно это касается проведения ее финансовыми организациями, состоит из двух договоров:

- между поставщиком и лизингодателем;

- между финансовой структурой и лизингополучателем.

Но для клиента финансовой компании первая часть лизинговых отношений не является ключевой, так как документального участия в ней он не берет. Договор, который заключается между лизингодателем и лизингополучателем, является основным для малого бизнеса.

Договор – это важный документ, который следует внимательно изучить лизингодателю перед подписанием.