Функции центрального банка

Содержание:

- Почему ЦБ плохо справляется со своими обязанностями?

- Полная независимость Центрального Банка РФ как основная причина возникновения множества вопросов у граждан

- Чем занимается Центральный банк, основные функции

- Мировые центральные банки

- Кому подчиняется ЦБ РФ?

- Поводы для жалобы в ЦБ РФ на действия банка

- Ресурсы и активы банка

- Что такое ЦБ?

- Структура центрального аппарата Банка России

- Куда еще можно пожаловаться на работу банков?

- Какие функции выполняет Центральный банк

- Функции Центробанка

- История возникновения Центрального банка РФ

- Как юридически грамотно написать жалобу в Центробанк

- Руководители Центробанка

Почему ЦБ плохо справляется со своими обязанностями?

Для неудовлетворительного выполнения своих обязанностей имеются и объяснения, в числе главных из которых – существенное падение стоимости нефти. А это основной продукт, который продается за границу. Именно нефть является главным источником доходов государства. Хотя в законах о Центральном банке не регулируется способ получения доходов.

Арабские страны не уменьшают добычу нефти, а на территории США начали разрабатывать сланцевые месторождения. Прибавить к этому санкции против РФ, и в итоге стоимость нефти на мировом рынке падает существенно. Многие европейские банки отказывают в кредитах крупному бизнесу.

Из этой причины можно выделить еще одну – увеличился спрос на валюту, следовательно, она начала расти в цене. Стоит отметить, что рост доллара зависит и от спекулятивных операций. Именно поэтому финансовый контроль Центральным банком крайне необходим, иначе рост цен будет еще сильнее.

Полная независимость Центрального Банка РФ как основная причина возникновения множества вопросов у граждан

Центральный Банк Российской Федерации является юридическим лицом, действует в государственных интересах поддержания стабильности экономической и финансовой системы, но не зависит ни от политических убеждений, ни от органов государственной власти. Независимость действий Банка России узаконена Законодательством РФ (в частности, Федеральным Законом № 86-ФЗ «О Центральном Банке Российской Федерации (Банке России)», Конституцией РФ и другими нормативными актами).

Центральный Банк РФ, как независимый субъект, не принадлежит государству. Государство не имеет права распоряжаться собственностью Центробанка без его согласия. Все полномочия по распоряжению и владению имуществом Центрального Банка осуществляются самим Банком. Однако официально все имущество ЦБ РФ принадлежит Российской Федерации.

Банк России независим в своих действиях, и фактически может быть приравнен к государственному органу власти. Однако Центробанк таковым не является. Ко всему, он не отвечает по обязательствам ни государства, ни кредитных организаций.

Президент России, В.В. Путин, комментирует независимость Центрального Банка РФ таким образом: «Действительно, у нас Центральный Банк в соответствии с законом и с общемировой практикой – это независимая структура, которая в своей основной деятельности неподконтрольна Правительству и действует исключительно самостоятельно».

Банк России не обязан выполнять распоряжения Президента РФ, Государственной Думы, Министерства Финансов и других государственных органов, а может лишь прислушаться к ним. В любом случае, стратегические решения Банк России принимает самостоятельно.

Чем занимается Центральный банк, основные функции

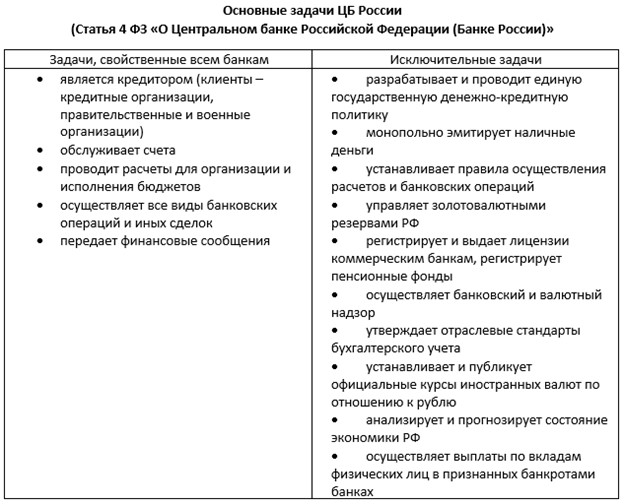

Согласно Статье 3 ФЗ «О Центральном банке Российской Федерации (Банке России)», перед Банком России стоит 5 основных целей.

- Защита и обеспечение устойчивости рубля.

- Развитие и укрепление банковской системы Российской Федерации.

- Обеспечение стабильности и развитие национальной платежной системы.

- Развитие финансового рынка Российской Федерации.

- Обеспечение стабильности финансового рынка Российской Федерации.

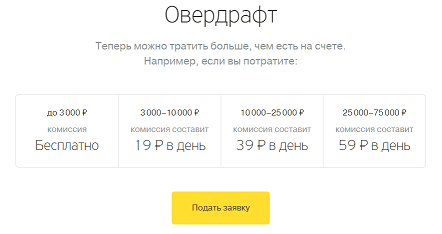

Таким образом, Центробанк работает на макроуровне, в отличие от коммерческих. Его клиентами являются не граждане, а коммерческие банки, правительственные и военные органы. В рамках этого направления ЦБ выполняет следующие функции:

- эмиссия платежных средств;

- управление золотовалютными резервами страны;

- анализ и прогнозирование состояния национальной экономики;

- надзор и контроль в области экономики.

Помимо этого, ЦБ выполняет функции, свойственные всем банкам:

- проводит операции по кредитованию клиентов;

- организовывает счета в наличной и безналичной формах;

- хранит денежные средства клиентов.

Контроль деятельности коммерческих банков

ЦБ выступает основным проводником кредитного регулирования экономики и занимается обслуживанием коммерческих банков. Через Центробанк государство воздействует на операции:

- изменяет процентную ставку по операциям ЦБ;

- изменяет нормы обязательных резервов коммерческих банков;

- производит операции купли-продажи на открытом рынке векселей, государственных облигаций и других ценных бумаг;

- регламентирует экономические и бухгалтерские нормы для банков.

Также ЦБ является заемщиком последней инстанции. Если кредитно-банковская организация испытывает финансовые трудности, она может обратиться в ЦБ государства для получения займа.

Установление ключевой ставки

Определение

Ключевая ставка — процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Ключевая ставка является основным индикатором денежно-кредитной политики. Была введена в 2013 году, чтобы сохранить уровень годовой инфляции приблизительно на уровне 4% в год.

Исключительное право устанавливать ключевую ставку закреплено за Советом директоров Банка России. Назначение уровня ставки происходит восемь раз в год по определенному графику.

Регулирование валютного курса

В разных государствах ЦБ имеет разную степень полномочий в проведении валютной политики. В Италии Центральный банк разрабатывает и реализует ее совместно с особым ведомством — Итальянским валютным бюро. В России Центробанк делит полномочия с Правительством РФ.

Определение

Валютная политика — комплекс мероприятий, направленных на уравновешение платежного баланса и устойчивости курса национальной валюты с целью улучшения внешнеэкономических позиций государства.

Валютная политика включает в себя ряд элементов.

- Регулирование и контроль курса валют. К инструментам относят механизмы установления и поддержки его уровня.

- Управление официальными золотовалютными резервами государства.

- Международное валютное сотрудничество (в том числе в рамках международных валютно-финансовых организаций).

В большинстве развитых странах понятия валютной и денежно-кредитной политики являются синонимичными.

Эмиссия банкнот

На протяжении истории эмиссия денежных средств долгое время зависела от драгоценных металлов. К примеру, в большинстве европейских стран была распространена система золотого стандарта, в которой количество денег в обращении зависит от определенного стандартизированного количества золота. Однако в процессе эволюции экономических систем многие страны отказались от золотого стандарта.

В современных развитых странах выпуск банкнот полностью фидуциарен, то есть, не обеспечен золотом и другими драгоценными металлами. В основе эмиссии лежат активы самого Центробанка: кредиты коммерческих банков и государства, размеры золотовалютных резервов.

Мировые центральные банки

Поговорим о главных мировых центральных банках.

Федеральный резерв

Более 85% всех валютных операций совершается с долларом США. Нет сомнений, что доллар США является самой продаваемой валютой в мире. Федеральный резерв считается самым влиятельным центральным банком в мире. И изменения процентных ставок Федеральным резервом США оказывает значительное влияние на другие валюты по всему миру.

В Федеральном резерве есть подразделение, а именно: Федеральный комитет открытого рынка (FOMC), который отвечает за принятие решений по процентной ставке. FOMC собирается восемь раз в год. И, как вы можете себе представить, решения, принимаемые FOMC, находятся под пристальным наблюдением инвесторов и трейдеров по всему миру.

Банк Англии

Банк Англии многие считают одним из самых устойчивых центральных банков. Основной целью Банка Англии является поддержание денежно-кредитной и финансовой стабильности. Банк Англии стремится удерживать инфляцию на уровне 2% в год. В Центральном банке Банка Англии есть комитет, называемый комитетом по денежно-кредитной политике, который отвечает за разработку денежно-кредитной политики.

Европейский центральный банк

Европейский центральный банк был организован после создания евро в 1998 году. Роль ЕЦБ заключается в принятии решения о денежно-кредитной политике и обеспечении стабильности цен. Комитет, который несет главную ответственность за это, известен как Совет управляющих.

Совет управляющих состоит из 6 членов правления ЕЦБ и включает в себя всех управляющих национальных центральных банков стран, входящих в Европейский Союз. ЕЦБ собирается несколько раз в месяц, однако он вносит изменения в политику только в 11 из этих запланированных заседаний.

Швейцарский банк

Швейцарский банк имеет относительно небольшой денежный комитет, состоящий из 3 ключевых лиц. Известно, что SNB консервативен в отношении решений по процентной ставке. Валютный комитет Швейцарского национального банка собирается ежеквартально.

Банк Японии

Комитет по денежно-кредитной политике Банка Японии состоит из управляющего Банка Японии, двух заместителей управляющего и 6 других членов. Поскольку экономика Японии сильно зависит от экспорта, одной из основных задач комитета Банка Японии является обеспечение относительно слабой иены. Банк Японии достаточно активен на открытом рынке, чтобы обеспечить эту цель. Банк Японии обычно собирается один или два раза в месяц.

Банк Канады

Валютный комитет Банка Канады, ответственный за принятие решений по ставкам, известен как Совет управляющих. Он состоит из управляющего Банка Канады, старшего заместителя управляющего и четырех заместителей управляющего. Банк Канады установил целевой показатель инфляции в размере 1-3% в год, и до сих пор был успешным в достижении этой цели в течение последних 15 лет.

Резервный банк Австралии

В Центральном банке, известном как РБА, есть комитет по денежно-кредитной политике, в состав которого входят губернатор РБА, заместитель губернатора, секретарь казначейства и шесть других членов, назначенных правительством Австралии. РБА имеет целевой уровень инфляции 2-3% в год. Комитет собирается одиннадцать раз в год для обсуждения и принятия решений по денежно-кредитной политике.

Резервный банк Новой Зеландии

Решения резервного банка Новой Зеландии по денежно-кредитной политике находятся в руках управляющего Центрального банка. В отличие от других центральных банков, которые мы обсудили, у РБНЗ нет официального комитета по денежно-кредитной политике. Вместо этого у губернатора есть исключительная власть решений денежно-кредитной политики. РБНЗ имеет целевой показатель инфляции в 1,5% в год.

Кому подчиняется ЦБ РФ?

Для начала просмотрим факты, которые может проверить каждый человек, взглянув на современную купюру нашей страны. Кое-что можно узнать, глядя на самую ходовую российскую купюру номиналом в тысячу рублей. Подробная информация по шагам:

- Посмотрите на российскую тысячную купюру (возможно наглядное использование иной современной купюры РФ). В углу банкноты находится круглый знак с двуглавым орлом. Чуть ниже написано «Билет банка России» и «Банк России».

- Как известно, орел – символ США и нацистов. Этот знак являет собой американский герб и в эпоху Гитлера был символом нацистов. Позднее двуглавый орел появился в государственной символике других стран – колоний США. На сегодняшний день колонией США называют Германию из-за ее глобальной зависимости от Штатов.

- Смотрите дальше. «Билет» (название любой российской банкноты) с французского языка переводится как «вексель». Из финансовой терминологии понятно, что вексель означает долговую бумагу, долговое обязательство (официальная расписка о долге).

- Что такое Банк России? Частная организация, зарегистрированная на территории США, округ Колумбия. ЦБ РФ является филиалом Федеральной резервной системы США, осуществляющим сбор денег для отправки их за океан.

Если принять во внимание факты, понятно, что деньги РФ – это долговые обязательства нашей страны в счет США. Эту информацию трубят все негосударственные видеоканалы, но сделать ничего не могут

Как оказывается, финансовая система России не направлена на рост или расширение влияния, а только на поддержание американских интересов за границей США.

Если возникают сомнения, подумайте и поразмышляйте о следующих фактах:

- На купюрах РФ нет изображения орла с герба РФ, нет и иных государственных символов, которые бы присваивали данную купюру России. Символ на банкнотах РФ – не герб РФ, а символ США.

- ЦБ РФ не подчиняется никому в РФ, ни перед кем не отчитывается, тем не менее ЦБ регистрирует и регулирует работу всех кредитно-финансовых организаций в стране.

- Сбербанк (самый крупный банк России), подчиняемый ЦБ, не открывает свои отделения и филиалы в Крыму и Севастополе, так как США не признает эти территории за Россией. Вспомним, что ЦБ РФ регулирует и контролирует все банки РФ, в том числе Сбербанк.

ЦБ не подчиняется никому в нашей стране, даже президент не в состоянии (по статьям Конституции) влиять на работу ЦБ России. Обязанностью данной инстанции является поддержание уровня покупательской способности, печать денег. Последнее происходит, если цена на нефть превышает установленный Министерством финансов уровень. Разница компенсируется печатанием денег, что напрямую обесценивает национальный рубль.

Поводы для жалобы в ЦБ РФ на действия банка

Любой гражданин, который считает, что банк нарушил его права, имеет право пожаловаться в ЦБ. Поводом для написания жалобы на банковскую организацию может быть:

- Неправомерная блокировка счета.

- Завышенные проценты за обналичивание и выполнение других операций.

- Начисление штрафных санкций без просрочек со стороны заемщика.

- Прочие неправомерные списания денежных средств с баланса.

- Изменение условий сотрудничества в одностороннем порядке, без уведомления клиента.

- Отказ решать проблемы, связанные с работой онлайн-сервисов: мобильного приложения и сайта банка.

- Передача контактных данных другим организациям без согласования с клиентом (зачастую для рассылки спама). Разглашение прочих сведений, которые являются банковской тайной.

- Выдача кредита без подтверждения личности заемщика (по чужому или по фальшивому документу).

- Кредитование несовершеннолетних лиц и граждан, лишенных дееспособности.

- Передача недостоверных данных в БКИ. Занижение кредитного рейтинга заемщика.

- Продажа долга в коллекторское агентство, если это было запрещено условиями договора на выдачу кредита.

- Нарушения прав человека при взыскании просроченной задолженности.

- Неправомерные действия с залоговым имуществом.

- Навязывание дополнительных услуг. Подключение платных услуг без ведома клиента.

- Несоблюдение сроков эмиссии карточки, перевода денег или других обязательств, которые берет на себя банк.

- Запрет на обращение в другие банки или страховые компании.

- Отказ вернуть страховые взносы, уплаченные в период охлаждения.

- Неправомерный отказ в выдаче дебетовой карты, оформлении вклада.

- Нарушение условий выдачи вкладов или начисления процентов.

- Отказ в предоставлении договора, графика платежей по кредиту или других документов по запросу.

Прежде чем подавать жалобу, спросите у банка, на каком основании было принято то или иное решение. Запросите сведения о внутренних документах, которыми руководствовался сотрудник банка во время принятия решения. Ответ обязательно укажите в формулировке жалобы.

Важно! ЦБ не может возвращать неправомерно удержанные деньги. Чтобы получить компенсацию, следует пожаловаться в прокуратуру или направить заявление в суд.

Ресурсы и активы банка

Это наиболее важные понятия в банковской структуре. Ресурсы – это комплекс средств, которые находятся в распоряжении кредитного учреждения. Эти средства используются для ведения банковской деятельности и формируются из пассивных операций. Ресурсы, в зависимости от метода их получения, делятся на 2 группы:

- Собственные ресурсы. Это уставный капитал самой организации, а также специальный, резервный фонды и нераспределенная прибыль. В общей доле ресурсов на эту часть приходится около 20–30 %.

- Привлеченные средства. Это капитал, который привлечен от клиентов банка, а также заимствован в банковском секторе. Это капитал юридических, физических лиц, который расположен на банковских депозитных и расчетных счетах, средства, полученные банком от выпуска собственных ценных бумаг. Это 70–80 % от всего банковского ресурса.

СПРАВКА! Банковские ресурсы отличаются по стоимости и ликвидности. Например, вклады до востребования считаются самым дешевым ресурсом.

Активы – это инструменты инвестирования и приумножения банковского капитала. Сюда относятся имущественные активы, кредитный портфель, а также уставный капитал в структуре прочих предприятий, ценные бумаги, драгоценные металлы, денежные средства. К активам относят все, что приносит банку прибыль. Главной задачей успешного банка является крупный доход с активов после расчета по всем имеющимся обязательствам.

ВАЖНО! Кредитная организация должна поддерживать баланс между собственными, а также привлеченными средствами. Именно так оценивается ликвидность учреждения

Что такое ЦБ?

Единственный в стране банк, занимающийся эмиссией денежных средств (производство и выпуск наличных денег – печать бумажных банкнот и чеканка металлических) – это ЦБ РФ. Здесь же происходит замена пришедших в негодность купюр на новые.

Стоит отметить, что Центробанк – это не привычный нам Альфа-Банк или Сбербанк. Он разительно отличается от них. Центральный банк на ранг выше всех организаций в стране. Ему можно дать такое описание:

- Центральный банк не выдает кредиты физическим лицам.

- Работает Центробанк только с коммерческими банками, а если конкретнее, то он производит надзор и контроль за ними, чтобы вся деятельность велась открыто и честно.

- ЦБ не вмешивается в деятельность банков страны, но может отозвать лицензию или предоставить помощь в случае появления каких-либо трудностей.

А теперь давайте перейдем к истории ЦБ и описанию его деятельности.

Структура центрального аппарата Банка России

Председатель Банка России

Э.С. Набиуллина

Первый заместитель Председателя

О.Н.

Скоробогатова

Департамент национальной платежной

системы

А.С.

Бакина

Департамент

финансовых технологий

И.В.

Зимин

Департамент

проектов и процессов

В.С. Казарин

Департамент информационных

технологий

З. Н. Кахруманова

ТЦ «Нудоль» Банка России

А.В. Машкин

Операционный

департамент

А.А.

Попов

Первый заместитель Председателя

Д.В. Тулин

Заместитель Председателя

О.В. Полякова

Департамент надзора за

системно значимыми кредитными

организациями

Служба текущего банковского

надзора

Б.А.

Шабля

Заместитель Председателя —

руководитель Главной инспекции Банка России

В.А.

Сафронов

по вопросам организации инспекционой деятельности

в отношении

КО подчиняется Д.В. Тулинупо вопросам

организации инспекционой

деятельности в

отношении НФО подчиняется В.В. Чистюхину

Департамент обеспечения

банковского

надзора

А.С.

Данилов

Департамент финансового

оздоровления

А.Ю.

Жданов

Департамент банковского

регулирования

А.А.

Лобанов

Первый заместитель Председателя

С.А. Швецов

Департамент стратегического развития

финансового рынка

М.А.

Ковригин

Департамент противодействия

недобросовестным практикам

В.В.

Лях

Служба по защите прав потребителей и

обеспечению доступности финансовых услуг

М.В.

Мамута

Департамент

корпоративных отношений

Е.И.

Курицына

Департамент допуска и прекращения

деятельности финансовых организаций

Л. А. Тяжельникова

Первый заместитель Председателя

К.В. Юдаева

Департамент

финансовой стабильности

Е.О.

Данилова

Служба

анализа рисков

А.П.

Дымов

Департамент международного сотрудничества

А.С. Липин

Департамент

исследований и прогнозирования

А.Г.

Морозов

Департамент статистики

Е.В.

Прокунина

Заместитель Председателя

М.Ю.

Алексеев

«РОСИНКАС»

В.В. Медведев

Департамент наличного денежного

обращения

А.И.

Лахтиков

Заместитель Председателя

Р.Н.

Вестеровский

Университет Банка

России

А.Ю.

Афонин

Департамент кадровой

политики

П.Н.

Панкин

Департамент недвижимости

Банка России

В.Ю. Тарасов

Департамент

закупок Банка России

М.В. Тимошенко

Заместитель Председателя

А.Б. Заботкин

Департамент

денежно-кредитной политики

К.В.

Тремасов

Заместитель Председателя

Г.А. Зубарев

Департамент безопасности

Банка России

С.В. Петрищев

по некоторым вопросам подчиняется Председателю Банка России

Межрегиональный центр

безопасности Банка России

Ю.Г. Бочаров

Департамент информационной

безопасности

В.А.

Уваров

Заместитель Председателя

А.В. Кружалов

Департамент полевых

учреждений

О.Н. Беленко

Департамент регулирования

бухгалтерского учета

М.С.

Волошина

Главный бухгалтер — директор

Департамента бухгалтерского учета и отчетности

И.Ю.

Грановская

Финансовый департамент

О.И. Солодухина

Административный

департамент

С.Б. Якушин

Заместитель Председателя

Д.Г.

Скобелкин

Представительство Центрального Банка Российской

Федерации (Банк России) в Китайской Народной

Республике, г. Пекин

В.Е. Данилов

Департамент финансового мониторинга и

валютного контроля

И.В.

Ясинский

Заместитель Председателя

В.В.

Чистюхин

Департамент

страхового рынка

Ф.Г.

Габуния

Департамент

микрофинансового рынка

И.А.

Кочетков

Департамент инвестиционных финансовых посредников

К.В.

Пронин

Департамент инфраструктуры финансового рынка

Л.К.

Селютина

Главный аудитор Банка России

В.П. Горегляд

Департамент внутреннего аудита

Н.Н.

Суриков

Юридический

департамент

А.Г. Гузнов

Аппарат Банка России

Г.В. Мечкова

Департамент

операций на финансовых рынках

А.В.

Каштуров

Департамент

управления данными

А.А.

Луковников

Департамент по

связям с общественностью

М.В.

Рыклина

Куда еще можно пожаловаться на работу банков?

Центробанк не должен отвечать на письма по вопросам, которые находятся не в его компетенции. Некоторыми вопросами, которые можно решить через ЦБ, также занимаются другие органы.

Роспотребнадзор

Занимается вопросами, связанных с ущемлением прав потребителей. Сюда можно обращаться, если банк нарушил права клиента. Например, не предоставил полную и правдивую информацию о банковских продуктах, без вашего ведома подключил дополнительные услуги и т.д.

- Позвонить по телефону: единый консультационный центр – 8 (800) 555-49-43.

- Написать в Виртуальную приемную.

- Направить претензию почтой или прийти на прием по адресу: 127994, г. Москва, Вадковский переулок, дом 18, строение 5 и 7.

Прокуратура

В прокуратуру стоит обращаться, если были нарушены ваши гражданские права. Например, право на частную жизнь будет нарушено, если банк передаст ваши личные данные третьим лицам.

Федеральная Антимонопольная Служба

Следит за тем, чтобы банки занимались добросовестной рекламой и конкуренцией. Сюда можно обращаться, если реклама услуг не соответствует действительности, если банк изменил условия договора без уведомления клиента. Также ФАС принимает заявления о навязчивых рекламных звонках и рассылках.

- Направить обращение в электронной форме.

- Телефон: +7 (499) 755-23-23.

- Электронная почта: delo@fas.gov.ru.

- Личный прием: Москва, ул. Садовая-Кудринская, дом 11.

- Почтовый адрес: Центральный аппарат ФАС России: 125993, г. Москва, ул. Садовая-Кудринская, д. 11, Д-242, ГСП-3.

Финансовый омбудсмен

Это уполномоченное лицо, которое помогает найти компромисс с банком и урегулировать вопрос до суда. Омбудсмен может разобраться в сложной ситуации и найти решение, которое устроило бы обе стороны. Можно обратиться к финансовому омбудсмену до подачи жалобы, и возможно, отправлять заявление не понадобится.

- Оставить электронное обращение.

- Позвонить в Контактный центр: 8 (800) 200-00-10.

- Отправить обращение почтой или прийти лично: 119017, г. Москва, Старомонетный пер., дом 3.

Написать жалобу в Центробанк можно, если действия коммерческого банка нарушают ваши права. Чтобы ЦБ отреагировал на запрос, составляйте заявление по образцу. Подавать жалобу можно онлайн, в бумажном виде, по телефону, при посещении приемной. Если проблема выходит за пределы компетенции ЦБ, жалуйтесь в другие контролирующие службы.

Автор статьи:

Какие функции выполняет Центральный банк

Структура управления Центробанка включает председателя, членов Совета директоров и начальников управлений. В каждом регионе России есть подразделения регулятора — территориальные управления, а также расчетно-кассовые центры (РКЦ), которые обрабатывают потоки наличных денег. Туда свозят наличность банки и инкассаторы.

Перечислим основные задачи, которые выполняет Центральный банк:

- развитие финансовой системы страны и поддержание её устойчивости;

- контроль и надзор за участниками финансового рынка — коммерческими банками, страховыми компаниями, пенсионными фондами, брокерами, потребительскими кооперативами и др.;

- контроль за инфляцией;

- регулирование оборота в России иностранных валют и криптовалют;

- эмиссия национальной валюты и регулирование объема денежной массы;

- финансовые операции Российского государства на внешнем рынке;

- распоряжение золотовалютными резервами Российской Федерации.

Каждая функция Центрального банка выполняется одним из 27 профильных управлений и департаментов.

Функции Центробанка

Все функции Центробанка определены ст.75 Конституции РФ и Законом «О центральном банке РФ»

- Главная функция ЦБ РФ — защита и обеспечение устойчивости рубля. То есть, Центробанк наделен правом делать все, что в его компетенции, чтобы защитить рубль и укрепить его курс. Для этого могут использоваться разные методы, не противоречащие Конституции РФ, например, валютные интервенции (сюда можно отнести резкую продажу валюты Центробанком).

- Разработка законопроектов, правовых актов, направленных на развитие и обеспечение стабильного функционирования финансового рынка РФ. Ни один закон, связанный с финансовыми организациями не принимается без непосредственного участия ЦБ.

- Центральный банк осуществляет кредитование кредитных организаций, организует систему их рефинансирования. Банк России выдает кредиты банкам, как банки выдают кредиты простым гражданам. Схема та же, но процентная ставка и условия возврата гораздо лояльнее.

- Центральный банк устанавливает правила расчетов на территории Российской Федерации, правила проведения банковских операций и т.д. То есть, своими правовыми актами Банк России регламентирует порядок проведения операций в банковской сфере, регулирует правила расчетов.

- Эмиссия денег. Конституцией Банк России наделен исключительным правом и функцией эмиссии денежных знаков Российской Федерации. То есть, именно Центробанк выпускает свеженапечатанные деньги в обращение.

- Развитие и укрепление банковской системы Российской Федерации. Например, банк России производит надзорные функции и контроль не только за деятельностью банков, но и микрофинансовых организаций, ломбардов и др. При необходимости совершает проверки существующих организаций, лишает лицензии и т.п.

- Также ЦБ РФ наделен функцией государственной регистрации кредитных организаций и НПФ, выдачи соответствующих лицензий, ведения реестров. В его полномочиях не только выдача лицензий, но и лишение кредитной организации права на осуществление своей деятельности.

- Развитие национальной платежной системы, а также надзор и наблюдение за ее деятельностью. Банк России является одним из операторов по переводу денежных средств в национальной платежной системе МИР и фактически осуществляет переводы.

- Обслуживание счетов всех уровней бюджетной системы РФ. Банк России обслуживает государственные счета.

- Управление золотовалютными резервами, эффективное размещение их в разные источники дохода, получение прибыли.

- Центробанк устанавливает и публикует официальные курсы валют других государств по отношению к рублю.

Функций у ЦБ РФ очень много. В основном они касаются внутренней денежной политики РФ, кредитных организаций.

История возникновения Центрального банка РФ

Чтобы понять, что это за организация – ЦБ, стоит обратиться к истории. В СССР главным финансовым учреждением был Государственный банк. После распада Союза функции Госбанка перешли к ЦБ РФ, разве что главный банк страны перестал быть государственным учреждением. А превратился в независимое юридическое лицо. Государственный банк в СССР, можно сказать, подчинялся Совету министров. Ведь именно он назначал и снимал руководителей. А главное – Совмин подсчитывал, сколько денег нужно государству. То есть государство через свой банк само решало, сколько нужно денег, а банк уже их печатал в необходимом количестве.

Сегодняшнее главное банковское учреждение страны не подчиняется, а скорее взаимодействует с тем же государством. Ибо о своей деятельности ЦБ отчитывается Госдуме. В государственной собственности – уставный капитал, все остальные активы ЦБ. О своей деятельности ЦБ ежегодно отправляет в Госдуму отчеты – об убытках, доходах. Кроме того, эти отчеты должны быть опубликованы в СМИ. А еще Центробанк часть полученной им прибыли по закону обязан отдавать в бюджет. Так что о полной независимости ЦБ от государства, особенно что касается его деятельности в целях зарабатывания прибыли, все-таки приходится говорить условно.

Учрежден ЦБ РФ 13 июля 1990 г.

Как юридически грамотно написать жалобу в Центробанк

При составлении документа соблюдайте официальный стиль речи. Пишите лаконично, раскрывая суть обращения. Крайне многословные и художественные заявления будут отклонены.

Важно! Написать жалобу может только гражданин или юр. лицо, права которого были нарушены

Нельзя подавать жалобу за третье лицо. Подобные заявления остаются без ответа.

Включите в текст жалобы как можно больше отсылок на нормативные документы. Ссылайтесь на законы России, внутренние документы банка и условия договора. Обработкой поступивших жалоб занимаются профессиональные юристы. Заявление, составленное юридически неграмотно, будет отклонено.

Руководители Центробанка

Председатель Банка России – это официальный руководитель Центрального банка Российской Федерации. Руководитель действует от имени Банка России и представляет его интересы. Как и любой начальник, председатель ЦБ имеет право назначать на должность сотрудников, а так же освобождать от должности, в том числе и заместителей председателя Банка, а так же возлагает на них определенные обязанности.

Естественно каждый нормативный или финансовый документ проходит через проверку и подписывается председателем ЦБ.

Интересный момент! Когда на заседании совета директоров ЦБ РФ в голосовании по определенному вопросу имеется равенство голосов, то голос председателя Банка России является решающим.

Кандидатура Председателя Центрального Банка предлагается Государственной Думе президентом. Для утверждения кандидатуры на должность необходимо пройти процедуру голосования, по стандартам которого, выигрывает кандидат, набравший максимальное количество голосов. Срок правления на данной должности ограничен 4 годами, а вот максимум занимать данный пост разрешается законом не более 3 сроков подряд.

Центральный Банк появился еще в далеком 1860 году, а если быть точнее, 11 июня. Только назывался он по-другому, по-царски: «государственный Банк Российской империи». В Таблице указаны основные председатели Центрального Банка с 1980 года по настоящее время, а так же название банка в то или иное время.

| Наименование Банка | Председатели Правления |

|---|---|

| Государственный Банк Российской Империи (1860-1917) | Штинлиц

Ламанский Цимсен Жуковский Плеске Тимашев Коншин Шипов |

| Народный Банк РСФСР (1917-1920) | Пестковский

Оболенский Пятаков Попов Ганецкий |

| Государственный Банк СССР (1921-1991) | Шейнман

Туманов Пятаков Калманович Марьясин Кругликов Гричманов Булганин Соколов Попов Коровушкин Посконов Свешников Алхимов Деменцев Гаретовский Геращенко Зверев |

| Центральный Банк Российской Федерации (1991- по сегодняшний день) |

Матюхин

Геращенко Парамонова (и.о.) Дубинин Игнатьев Набиуллина (на сегодняшний день) |

С 24 июня 2013 года и по настоящее время Председателем Правления Центробанка является Эльвира Сахипзадовна Набиуллина. Предыдущий Председатель, Сергей Михайлович Игнатьев, входит в Совет директоров Банка в должности советника Председателя.

Помимо Председателя банком управляет Совет Директоров, в котором числится 14 человек, включая Набиуллину. Члены Совета Директоров назначаются Государственной Думой сроком на 5 лет. В обязанности совета входит проведение заседаний, не менее 1 раза в календарный месяц. У Банка России в помощниках числится еще один коллегиальный орган – национальный финансовый совет, состоящий из 12 человек, включая председателя. Собрания совета должны совершаться не реже одного раза за квартал.

К основным функция национального совета относят:

- Утверждение предложений совета директоров;

- Рассмотрение вопросов, касающихся совершенствования банковской системы РФ;

- Выбор оптимального варианта основных направлений единой денежно-кредитной политики государства из всех предложенных;

- Назначение на должность главного аудитора ЦБ и определение аудиторской организации (аудитора годовой финансовой отчетности);

- Рассмотрение вопросов по текущей деятельности Центробанка.

Интересный момент! Участники Национального Финансового Совета (НФС) не являются сотрудниками Центробанка и не получают вознаграждения за свою деятельность (за исключением председателя банка).