Условия открытия и виды аккредитивов при покупке или продаже недвижимости. как заключить договор о расчетах?

Содержание:

- Пара слов для затравки или введение

- Что нужно указать в договоре с банком?

- Возможные риски

- Преимущества и недостатки договора

- Нюансы заключения договора о купле продаже недвижимости с применением аккредитива

- Образец договора купли-продажи квартиры через аккредитив

- Существующие виды аккредитивов

- Виды аккредитивов

- Как провести сделку еще быстрее?

- Что такое Аккредитив

- Что это такое, виды

- Плюсы и минусы использования аккредитивного счёта

- Способы расчёта и их краткое описание

Пара слов для затравки или введение

Практически каждый из

вас так или иначе наверняка сталкивался

с вопросом покупки или продажи жилой

недвижимости (квартиры или дома). Ну а

если даже вы лично не сталкивались с

этим вопросом, то наверняка наслышаны

о его тонкостях и подводных камнях от

родственников и друзей.

Одними из самых скользких

моментов при этом являются нюансы

оформления и защиты вновь приобретённого

права собственности (чтобы покупаемая

квартира не была обременена правами на

неё каких-либо третьих лиц), а также

вопрос передачи денег при совершении

сделки (дабы не получилось так, что

квартира по документам уже передана, а

деньги за неё ещё не получены). Ведь, к

сожалению, бывают такие ситуации, когда

людей просто «кидают» на деньги продавая

одну и ту же квартиру сразу нескольким

покупателям.

Во избежание проблем

связанных с правами собственности

необходимо тщательно проверять всю

подноготную приобретаемого объекта

недвижимости ещё до этапа заключения

сделки. А вот для решения вопросов

связанных с оплатой существует целый

ряд стандартных, достаточно удобных

решений:

- Банковская ячейка;

- Счёт эскроу;

- Аккредитив.

Каждое из этих решений

позволяет защитить интересы сторон в

процессе оформления передачи прав на

квартиру. С одной стороны защищаются

интересы продавца, давая ему уверенность

в том, что он получит свои деньги сразу

после переоформления прав на продаваемую

квартиру. С другой стороны защищаются

интересы покупателя, обеспечивая ему

гарантию того, что в обмен на свои деньги

он получит все положенные ему законом

права на приобретаемый объект недвижимости.

Банковские ячейки и

счета эскроу это темы для отдельных

статей, сейчас же я хочу поговорить с

вами о том, что такое аккредитив.

Что нужно указать в договоре с банком?

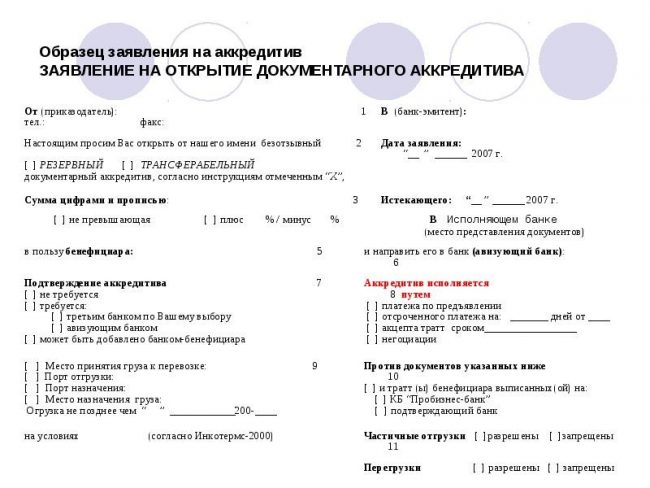

Для произведения расчётной операции в аккредитивном договоре обязательно отражаются следующие условия:

- наименование банка – плательщика;

- наименование банка (исполняющего), обслуживающего получателя средств;

- ФИО получателя средств;

- размер аккредитива;

- тип аккредитива;

- способ оповещения получателя средств об открытии аккредитива;

- способ оповещения плательщика о номере счёта для перевода средств, открытого исполняющим банком;

- период действия аккредитива, предоставления бумаг, подтверждающих регистрацию сделки купли-продажи;

- условия оплаты (с акцептом или без).

Действия покупателя

Покупатель с продавцом договариваются рассчитаться за квартиру через аккредитив, прописывают это в договоре купли-продажи. Покупатель отправляется с этим договором и паспортом в банк, где подает заявление об открытии аккредитивного счёта. Комиссия за услугу списывается при подаче или с личного счёта заявителя.

В заявлении прописывается, сколько нужно будет перевести на счет покупателя, и какие документы должен предъявить продавец для получения денег.

Что делает банк?

Банк принимает заявление от покупателя, открывает аккредитив и резервирует на нем сумму равную стоимости квартиры. Затем он отправляет продавцу уведомление об открытии счета, наличии на нем денег и о том, как их получить.

Сроки и стоимость

Рассмотрим, как действует расчёт сторон по аккредитиву на примере Сбербанка. Деньги на аккредитивный счет перечисляет покупатель со своего персонального лицевого счета. Дополнительно оплачивается тариф за обслуживание. Размер такого тарифа для сделок купли-продажи недвижимости составляет фиксированные 2000 рублей.

Стороны самостоятельно решают, кто покрывает комиссию за обслуживание – это может быть и продавец, и покупатель, и оба участника вместе. Данную статью расхода понадобится уточнить в основном договоре купли-продажи квартиры. Здесь указывается, что «тариф за обслуживание аккредитивного счета в размере … оплачивает …» (продавец или покупатель).

Банк рассматривает документы, доказывающие выполнение всех условий аккредитива, в течение 7 рабочих дней. После проверки регистрируемых документов, также платной, открывается аккредитив. Продавец может забрать свои деньги за квартиру.

Перевод средств из безналичной формы в наличную стоит 1% от оперируемой суммы. Он варьируется в зависимости от объёма средств и времени, спустя которое получатель забирает деньги. Если переводимая сумма превышает 5 млн. рублей и продавец забирает получает оплату в течение месяца, то операция обойдётся в 10% от суммы перевода.

Важно, что за нарушения выполнения условий сделки через аккредитив законом ответственность возлагаетсяна банк, так что банк-исполнитель не станет принимать документы без проверки

Возможные риски

У любой сделки с участием больших денежных средств есть подводные камни. В данном случае они не столь весомы, как при расплате наличными, но всё-таки не обошлось без минусов:

- услуга стоит недёшево;

- условия заключения сделки не обладают гибкостью, придётся переплачивать, если не удастся уложиться в срок, определённый контрактом;

- не предусмотрен досрочный вывод суммы со счёта;

- использование аккредитивного счёта с последующей передачей средств продавцу недвижимости — процедура длительная, связанная с потерей денег и времени;

- банк не скрывает от ФНС особенности сделки, что может привести к проблемам с налоговыми органами.

Как видно из сказанного, нет опасности стать жертвой мошенников, риски для покупателя и продавца минимальны. Но за такую возможность приходится платить дополнительным временем и деньгами.

Преимущества и недостатки договора

Аккредитив при покупке недвижимости имеет как преимущества, так и недостатки. Что касается плюсов:

- Безналичный перевод денег, что безопасно.

- Банк выступает гарантом и хранителем денег.

- Можно сразу получить необходимые документы для налогового вычета.

- Банк проверяет документы после сделки, что также является хорошей мерой безопасности.

- Деньги переводятся только со счета на счет, что может быть неудобно продавцу.

- Получение денег может затянутся, если банк усомнится в подлинности документов, чистоте сделки.

- Стоимость аккредитива выше, чем аренда банковской ячейки, нотариальный депозит.

Нельзя сказать, что это минус, но все же – с понятием банковского аккредитива знакомы немногие, и так как тема относительно новая, пока у многих вызывает недоверие.

Нюансы заключения договора о купле продаже недвижимости с применением аккредитива

Процесс открытия аккредитива предписывается стандартами ICC и предусматривает универсальность правил.

Однако использование аккредитивов при покупке квартиры или иной недвижимости имеет несколько нюансов.

Так, договор между участниками сделки должен предусматривать применение аккредитивного расчета.

Кроме того, согласовываются условия аккредитивного расчёта, например:

- способы оповещения сторон;

- фиксация реквизитов участников соглашения, включая их банки.

И только после этого заключается и регистрируется договор.

Однако, на момент регистрации данного документа, ни один из участников сделки не имеет доступа к оформленным на аккредитив средствам.

Таким образом, аккредитив становиться гарантией в способности покупателя оплатить приобретаемый объект, а продавец может быть уверен в получении денег после оформления недвижимости.

Несмотря на простоту схемы аккредитива, каждый процесс требует процедуры согласования, что занимает определённое время.

Так, согласования требуют, не только условия, обговариваемые между участниками сделки, но и обсуждения их с банками и плательщика и получателя, причём, все стадии данных обсуждений фиксируются документально.

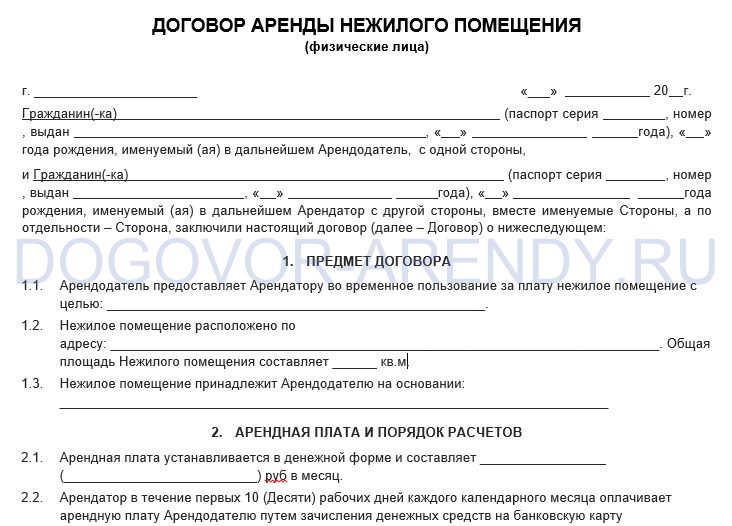

Договоры о купле-продаже недвижимости, при осуществлении сделки по аккредитиву, оформляются в соответствии со стандартными образцами, где точно указаны:

- данные участников договора;

- объекты сделки;

- их стоимость;

- условия, на которых производиться передача прав собственности.

Кроме того, обязательно внесение дополнительного пункта о том, что расчёты между сторонами будут проводиться с использованием аккредитивного счёта.

Сами условия получения денежных средств определяются договором о его открытии, где также устанавливаются документы, которые продавец предоставляет в финансовую организацию, для их получения.

Кроме того, некоторые банки могут потребовать выписки из реестров собственника недвижимости.

По мнению специалистов, аккредитив является наиболее надёжным способом расчётов, при покупке недвижимости и заключении иных сделок.

К тому же, возможность использования различных форм счетов предполагает получение выгоды и гарантий для обеих сторон при заключении контракта.

Формы международных нормативных актов составлены Международной Торговой палатой и отличаются от норм, предусмотренных ЦБ России.

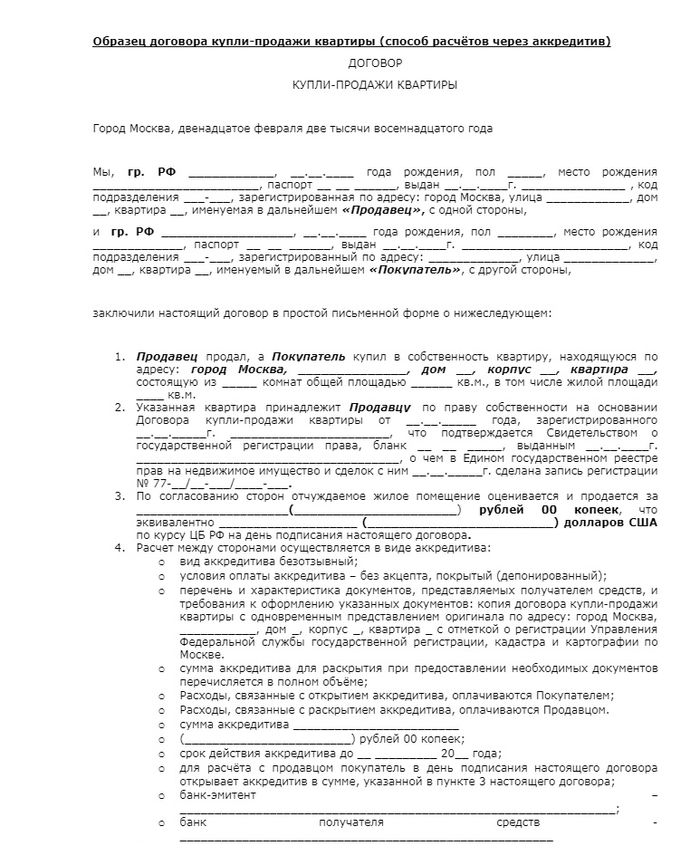

Образец договора купли-продажи квартиры через аккредитив

Договоренность об отчуждении жилья, которое проходит через АС, содержит универсальные и специальные пункты. К первым относятся те позиции в документе, которые считаются типичными для всех сделок по отчуждению недвижимого имущества. Это название договора, дата, место его составления, полномочия контрагентов, срок действия, порядок, период выполнения обязательств, ответственность.

Бланк соглашения купли-продажи через АС

Кроме этого, подписанты должны указать специальные сведения:

- организацию-эмитента, организацию-исполнителя (или объединить эти две функции в лице единой структуры);

- список бумаг, нужных для получения забронированной суммы;

- сроки осуществления оплаты;

- порядок погашения банковской комиссии.

При этом обязанность оплаты банковских услуг чаще всего возлагается на инициатора применения дополнительных защитных мер. Однако защищенными в конечном итоге становятся оба контрагента, поэтому они могут договориться поделить затраты.

Существующие виды аккредитивов

Если осуществляется продажа квартиры через аккредитив, необходимо понимать, что он бывает нескольких видов. Подходящий тип расчёта продавец и покупатель выбирают заранее. Информацию об аккредитиве фиксируют в договоре о купле-продаже квартиры через аккредитив, а также в заявлении. Последний документ обязан подготовить покупатель и предоставить в банк.

Безотзывной и отзывной аккредитивы

Большинство финансовых организаций отдают предпочтение безотзывным аккредитивам. Такие счета нельзя просто закрыть в одностороннем порядке. Соответствующие права отсутствуют и у продавца, и у покупателя. Принять решение о прекращении сделки купли-продажи и закрытии безотзывного аккредитива счёта оба участника процедуры должны вместе. Для этого потребуется подготовить заявление на отказ.

Покрытые и непокрытые аккредитивы

Понятие неразрывно связано с банком-эмитентом и исполняющим банком. Первый вид учреждений представляет собой финансовую организацию, которая отвечает за открытие аккредитивного счёта покупателя. Если речь идет об исполняющем банке, так именуют компанию, которая несёт ответственность за проверку документации и перечисление денежных средств продавцу. В России банк может исполнять обе вышеуказанные функции.

Видео

Однако правило действует не всегда. Если речь идет о покрытом аккредитиве, предполагается, что банк-эмитент примет сумму от покупателя и переведет её в другую финансовую организацию на время проведения сделки купли-продажи квартиры через аккредитив. Как только все условия договора будут выполнены, средства переведут с аккредитива на счёт продавца. Преимущество этого способа состоит в том, что деньги заранее выделены и переведены в банк, который осуществляет непосредственную передачу суммы. Эта разновидность аккредитивного расчета используется чаще всего. Непокрытый аккредитив предполагает, что деньги в исполняющий банк сразу не переводят. Однако у финансовой организации сохраняется право самостоятельно списать всю сумму со счёта банка-эмитента, если необходимость в подобном возникнет.

Прочие разновидности

Другие виды аккредитивной формы расчетов используют значительно реже. Однако они имеют место быть. Примером выступает аккредитив с красной оговоркой. Суть метода состоит в том, что продавец может получить сумму ещё до того, как будет предъявлена подтверждающая документация. Зачисление денежных средств производится по просьбе банка-эмитента. Ключевые условия перевода отображают в основном договоре и заявлении об открытии аккредитивного счёта.

Другим видом является кумулятивный аккредитив. Если после заключения сделки купли-продажи на счету останутся неизрасходованные средства, покупатель сможет перенаправить их на другой счёт. Если используется некумулятивный аккредитив, осуществить вышеуказанную процедуру нельзя. Если счёт будет закрыт, банк просто вернёт сумму покупателю. Также существует безакцептный аккредитив.

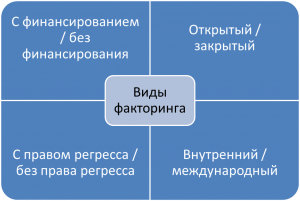

Виды аккредитивов

Аккредитивы можно классифицировать на виды по нескольким признакам. Рассмотрим и сравним основные из них (остановимся на используемых при покупке квартиры аккредитивах).

Отзывной и безотзывной

В зависимости от возможности аннулировать или изменить аккредитив без согласия продавца (т. е. получателя средств), выделяют отзывной и безотзывной аккредитивы.

Отзывной аккредитив — это аккредитив, который может быть изменен или отозван плательщиком (покупателем квартиры) или банком-эмитентом (ч. 1 ст. 868 ГК РФ). Считается, что такой аккредитив больше ориентирован на покупателя, т. к. он может в любой момент отозвать денежные средства, и сделка окажется аннулированной. По итогу обе стороны останутся «при своем»: продавец с квартирой, покупатель — с деньгами. Тем не менее у них могут возникнуть сопутствующие финансовые расходы. Плюс покупателя в принципе может не устроить потенциальная опасность в последний момент не приобрести в собственность выбранную квартиру. Поэтому такой аккредитив при продаже недвижимости используется редко.

Безотзывной аккредитив, напротив, не может быть отменен покупателем или банком-эмитентом без согласия продавца (ч. 1 ст. 869 ГК РФ). Обычно именно эта разновидность аккредитивного расчета и применяется в сделках. В силу закона, если в договоре прямо не указано, что аккредитив отзывной, он по умолчанию считается безотзывным.

Покрытый и непокрытый

В зависимости от обеспеченности денежными средствами аккредитивы бывают покрытыми и непокрытыми.

Покрытый аккредитив (другое название — депонированный) предполагает, что средств, размещенных покупателем на аккредитивном счете, достаточно для совершения полной оплаты по договору (ч. 3 ст.867 ГК РФ).

Непокрытый аккредитив — денежные средства на счете размещены в меньшей сумме, чем требуется для полной оплаты по договору.

Поскольку покрытый аккредитив является наиболее надежным, в сделках с недвижимостью, как правило, используется именно он.

Акцептный и безакцептный

При рассмотрении вопроса о разграничении аккредитивов на акцептные и безакцептные в сделках с недвижимостью следует в значительной степени ориентироваться на терминологию, применяемую банком-эмитентом, т. к. законодательство такого определения не содержит.

Чаще всего в договоре указывается, что аккредитив безакцептный. Под этим может подразумеваться, что аккредитив:

- будет раскрыт по факту представления продавцом квартиры указанной в договоре на аккредитив документации без дополнительного согласия (акцепта) на выдачу средств со счета со стороны покупателя;

- может быть оформлен (т. е. сам договор на аккредитив) только между банком и покупателем без участия при этом продавца;

- может быть раскрыт (т. е. средства выданы или перечислены со счета) по истечении установленного договором аккредитива срока без дополнительного оформления согласия со стороны покупателя.

В любом случае что конкретно имеет в виду банк-эмитент, должно быть зафиксировано в условиях аккредитивного договора. В подавляющем большинстве случаев безакцептность аккредитива связана с отсутствием при его оформлении или раскрытии одной из сторон.

В прочих случаях говорят об акцептности аккредитива. Например, когда для выдачи денег со счета продавцу необходимо личное присутствие покупателя или его письменное согласие.

Стороны вольны определить в договоре, какой именно аккредитив они будут использовать при расчете, однако чаще всего применяется безотзывный покрытый безакцептный аккредитив.

Как провести сделку еще быстрее?

Когда вы хотите произвести такую процедуру как аккредитив ещё быстрее, то тогда стоит обратиться за помощью к опытному юристу. Именно он позволит вам изучить все условия и составит грамотно договор. Также он не допустит каких-либо отклонений по правильности, что в дальнейшем не позволит поднимать этот вопрос снова.

Одним из актуальных вопросов у многих часто возникает составление договора. Там должны прописываться аккуратно все нюансы в отдельном пункте. Но многие люди, которые полагаются на собственные силы, очень часто в дальнейшем несколько раз переделывают соглашение. Именно поэтому лучше всего задуматься заранее о профессиональной помощи.

ВНИМАНИЕ !!! Когда вы хотите произвести такую процедуру как аккредитив ещё быстрее, то тогда стоит обратиться за помощью к опытному юристу. Именно он позволит вам изучить все условия и составит грамотно договор

Также он не допустит каких-либо отклонений по правильности, что в дальнейшем не позволит поднимать этот вопрос снова.

Также дополнительно проверьте всю документацию, соберите необходимый пакет бумаг, чтобы в дальнейшем не затягивать процедуру рассмотрения. Если вы всё произведете правильно, то сможете продать свое жилье быстро и получить свои средства без каких-либо проблем.

Что такое Аккредитив

Аккредитив от «Сбербанка» – это услуга, в рамках которой банк берет деньги у заказчика и передает их исполнителю только тогда, когда тот выполнит взятые на себя обязательства. По функционалу она схожа с банковской ячейкой, только предназначена для безналичных расчетов. Технически процесс передачи денег можно описать следующим образом:

- Заказчик открывает новый расчетный счет в банке, вносит на него сумму, прописанную в договоре.

- Банк замораживает поступившие денежные средства, становясь своеобразным гарантом сделки.

- Второй участник выполняет возложенные на него обязательства (оказывает услугу, оформляет документы на продажу недвижимого имущества и т.п). А затем представляет банку доказательства, что условия заключенного договора с его стороны соблюдены.

- Сбербанк проверяет полученную информацию, и если претензий нет, деньги незамедлительно переводятся на счет второго участника сделки.

Как видите, схема довольно проста. Она отлично подходит тем, кто не уверен в собственных знаниях или партнерах.

Что это такое, виды

Аккредитив – это способ безналичного расчета между участниками сделки купли-продажи. В случае с недвижимостью продавец получает деньги покупателя со специального банковского счета только в том случае, если выполнены условия договора.

Например, покупатель квартиры, открывая аккредитивный счет, дает банку поручение перевести деньги продавцу после того, как последний предоставит определенные документы – договор купли-продажи со штампом Росреестра, выписка из ЕГРН, в которой собственником значится уже покупатель, договор уступки прав требования, выписка из домовой книги о снятии с регистрационного учета.

Аккредитивы бывают:

- отзывными/безотзывными – покупатель либо может забрать свои деньги с аккредитивного счета, либо нет

- акцептными/безакцептными – дополнительное согласие покупателя на перевод денег после выполнения условий продавцом либо требуется, либо нет

- покрытыми/непокрытыми – либо деньги покупателя переведены на аккредитивный счет, либо нет, при этом банк выступает гарантом исполнения обязательств покупателем

При сделках с недвижимостью применяют безотзывный безакцептный покрытый аккредитив. В случае с ипотекой выдавший ее банк требует проведения расчетов через свой специальный аккредитивный счет.

Плюсы и минусы использования аккредитивного счёта

Разобравшись, что такое аккредитив в банке при покупке квартиры в ипотеку, стоит уделить внимание преимуществам и недостаткам выполнения процедуры

| Преимущества | Подробное описание |

| Обеспечение выполнения достигнутых соглашений | Если используется стандартный формат расчёта, существует риск, что одна из сторон сделки откажется выполнять взятые на себя обязательства. При этом перечисление суммы может быть уже произведено. Чтобы осуществить возврат, нередко приходится обращаться в суд. Продавцы замедляют процедуру, отказываются передавать сумму в полном объёме. Если использован аккредитив, вероятность подобного риска минимальна. Использование такого счёта защищает интересы не только покупателя, но и продавца. Сумма, перечисленная в банк на аккредитивный счет, фактически временно блокируется. Если сделка купли-продажи квартиры через аккредитив по какой-либо причине сорвётся, деньги с аккредитивного счёта вернутся покупателю |

| Возможность осуществления безналичного расчёта | Лицам не придётся напрямую взаимодействовать с крупной суммой денежных средств. Перечисление производится с одного счёта на другой |

| Можно не вносить аванс или задаток | Аванс и задаток используют для определенных гарантий. Обе суммы вносят на этапе заключения договора купли-продажи квартиры через аккредитив. Задаток и аванс демонстрируют серьезность намерений участников сделки. Если используют аккредитив, покупателю вносить платежи не нужно. Покупатель сразу кладёт на аккредитивный счёт всю сумму за квартиру. В результате заключение сделки упрощается |

| Необязательно выплачивать сумму частями или предоставлять расписку о получении денежных средств | Стороны могут договориться о произведении расчёта частями. Способ используется, если у покупателя есть опасения, что после единовременного перечисления денежных средств на счёт продавец может исчезнуть. Применение подобного метода связано с определенными трудностями. Стороны должны отразить все даты переводов и суммы платежей в договоре купли-продажи квартиры через аккредитив. Дополнительно предстоит каждый раз готовить расписки. Если покупателем используется аккредитивный счёт, необходимость в выполнении вышеуказанных действий исчезает |

Если осуществляется продажа квартиры через аккредитив, возникают не только преимущества, но и недостатки

Важно заранее учесть их

| Возможные недостатки | Подробное описание |

| Перечисление денежных средств может затянуться | Банк, предоставляющий доступ к аккредитивному счёту, вынужден работать с другими финансовыми организациями. Компании должны будут взаимодействовать друг с другом. Всё это приводит к увеличению времени на осуществление процедуры |

| Лица должны точно выполнить все условия сделки купли-продажи квартиры | Продавец сможет получить денежные средства за заключение сделки купли-продажи через аккредитив только после того, как будут исполнены все договорённости. Предстоит предоставить подтверждающую документацию. Если хотя бы один пункт не выполнен, соглашение может повиснуть в воздухе |

| За использование аккредитива необходимо предоставить банку комиссию | За использование аккредитива предстоит заплатить определённую сумму денежных средств. Размер платежа банк устанавливает самостоятельно |

Не стоит путать аккредитив с банковской ячейкой. Способы произведения расчёта существенно различаются. Если речь идет о банковской ячейке, перечисление происходит в наличном формате с помощью раскрытия. Однако современные банки предлагают клиентам воспользоваться обоими способами расчёта. Статистика показывает, что большинство клиентов отдает предпочтение банковской ячейке. Однако использование аккредитивного счёта считается более безопасным.

Видео

Способы расчёта и их краткое описание

На сегодняшний день чаще всего используются следующие способы передачи денег:

- наличными из рук в руки;

- через банковскую ячейку;

- безналичным расчётом с помощью аккредитива или перевода на расчетный счет/банковскую карту продавца.

Передача «живых» денег – самый ненадежный и небезопасный способ. Его часто выбирают люди с консервативными взглядами или те, кто хотел бы, к примеру, уйти от уплаты налогов. Еще это излюбленный вид расчета людей, совершающих притворную сделку, а также тех, кто планирует обмануть продавца. Именно при таком способе передачи чаще всего используют фальшивые деньги. Поэтому от наличного расчета из рук в руки рекомендуем отказаться сразу. Конечно, на продавца можно подать в суд и выиграть дело, но в каком размере и как долго он будет выплачивать долг – неизвестно. Расчёт наличными в такой форме не удовлетворяет элементарным требованиям безопасности и поэтому постепенно уходит в прошлое. То же самое можно сказать о безналичном расчёте, когда покупатель перечисляет деньги на карту или счёт продавца до регистрации перехода права собственности. Намного надёжнее другие способы расчёта:

- помещение денег в банковскую ячейку с последующей выдачей продавцу в случае удачного завершения сделки;

- открытие аккредитива для перечисления денег безналичным способом;

- депозит нотариуса;

- расчеты с использованием банковского счета эскроу.