Аккредитив. сделка купли-продажи через аккредитив или ячейку. что лучше?

Содержание:

- Что такое аккредитив?

- Разновидности аккредитивов

- Что такое аккредитив

- Аккредитив в Альфа-Банке: тарифы для физических лиц

- Оформление аккредитива

- Нюансы договора на открытие аккредитивного счета

- Альтернатива

- Документарный аккредитив:

- Виды аккредитивов

- Расчёты по аккредитиву

- Оформление договора купли продажи с аккредитивом

- Отличия аккредитива от аналогичных методов оплаты

- В чём основные отличия от банковской ячейки и от счёта эскроу

Что такое аккредитив?

Документарный аккредитив (далее аккредитив) представляет собой денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

По аккредитиву банк-эмитент обязуется произвести платеж или уполномочить исполняющий банк произвести платеж в пользу продавца (экспортера) при выполнении продавцом определенных условий, оговоренных в аккредитиве.

Среди основных условий аккредитива следует назвать:

- Четкое указание наименования товара, его количество (объем), а также стоимость товара.

- Представление коммерческих документов (например, отгрузочные документы, сертификат качества, страховой полис и т. п.), свидетельствующих о транспортировке товара импортеру.

- Соблюдение указанного срока отгрузки товара.

- Соблюдение условий транспортировки товара (разрешение/запрет частичной отгрузки или перегрузки товара).

В процессе работы с аккредитивом банк имеет дело не с товаром как таковым, а с документами, связанными с товаром и его транспортировкой. Именно поэтому аккредитив называется документарным.

Если по той или иной причине поставка товара не будет осуществлена, продавец (экспортер) не сможет выполнить условия аккредитива. В этом случае банк-эмитент, а следовательно и покупатель (импортер) будет освобождены от обязательства произвести платеж по данному аккредитиву.

Основными документами, регламентирующими операции по документарным аккредитивам являются:

- «Унифицированные Правила и Обычаи для Документарных» (публикация Международной Торговой Палаты № 600; редакция 2007 г.);

- Гражданский кодекс Российской Федерации;

- Положение о правилах осуществления перевода денежных средств от 19 июня 2012 г. № 383-П.

Рекомендуем вам ознакомиться с данными документами. Это позволит вникнуть в детали документарных операций, в результате чего вы получите большую свободу в осуществлении таких операций.

Однако до того как вы ознакомитесь с данными документами, мы хотели бы обратить ваше внимание на некоторые существенные детали в работе по аккредитиву. Аккредитив — это документ банка, а не импортера

Аккредитив признается в мире документом, отдельным от контракта и юридически не связанным с ним. Однако банк-эмитент открывает (выставляет) аккредитив на основании заявления импортера. А заявление, естественно, составляется на основе контракта, заключенного между импортером и экспортером. В связи с этим советуем вам при заключении контракта оговорить с продавцом детали аккредитива. Некоторые наши клиенты оговаривают в приложении к контракту проект заявление импортера на открытие аккредитива. Это позволяет избежать недоразумения между партнерами (когда выставленный аккредитив противоречит условиям контракта)

Аккредитив — это документ банка, а не импортера. Аккредитив признается в мире документом, отдельным от контракта и юридически не связанным с ним. Однако банк-эмитент открывает (выставляет) аккредитив на основании заявления импортера. А заявление, естественно, составляется на основе контракта, заключенного между импортером и экспортером. В связи с этим советуем вам при заключении контракта оговорить с продавцом детали аккредитива. Некоторые наши клиенты оговаривают в приложении к контракту проект заявление импортера на открытие аккредитива. Это позволяет избежать недоразумения между партнерами (когда выставленный аккредитив противоречит условиям контракта).

Операции с аккредитивами требуют исключительно точного языка формулировок и недвусмысленных терминов. Поэтому условия, оговариваемые в аккредитиве, должны быть сформулированы предельно ясно и четко. Покупатель и продавец должны иметь одинаковое понимание формулировок и терминов аккредитива.

Набор условий, оговариваемых в аккредитиве, весьма стандартный. Однако, если у покупателя есть особые сомнения по поводу добросовестности продавца, в аккредитив могут быть введены дополнительные условия.

Таким образом, должным образом оформленный документарный аккредитив является самой надежной формой оплаты при осуществлении коммерческих сделок.

Разновидности аккредитивов

Отзывные – безотзывные:

- Отзывным является аккредитив, который может быть изменен или аннулирован (отозван) банком-эмитентом баз согласия бенефициара. Работа по такому аккредитиву представляется рискованной для продавца, поэтому отзывной аккредитив в практике не встречается.

- Безотзывным является аккредитив, который не может быть изменен или аннулирован (отозван) без согласия бенефициара. Таким образом, безотзывный аккредитив есть твердое обязательство банка эмитента осуществить платеж по аккредитиву при выполнении бенефициаром условий аккредитива.

Подтвержденный – неподтвержденный:

- Подтвержденный аккредитив требует подтверждения аккредитива подтверждающим банком (см. Определение подтверждающего банка).

- Неподтвержденный аккредитив не имеет такого требования. В подтверждении аккредитива заинтересован бенефициар.

До выставления аккредитива покупатель и продавец должны согласовать приемлемый для обеих сторон банк-эмитент или подтверждающий банк.

Покрытый (депонированный) – непокрытый (гарантированный):

- При открытии аккредитива со счета заявителя по аккредитиву списывается сумма аккредитива и перечисляется на счет покрытия в банке-эмитенте. Открытие аккредитивов данного типа не требует одобрения кредитного комитета банка-эмитента.

- В случае непокрытого аккредитива сумма покрытия с заявителя по аккредитиву не списывается, а аккредитив открывается в счет лимита, установленного на импортера, при этом решение принимается кредитным комитентом банка-эмитента.

Что такое аккредитив

Предоставляя аккредитивные услуги для физических лиц, Альфа-Банк становится фактически посредником между двумя сторонами сделки. В итоге банк берет на себя обязательства согласно условиям аккредитивного договора обеспечить его полное выполнение обеими сторонами. Преимущества таких услуг заключаются в следующих моментах:

- безналичный расчет в купле-продаже существенно снижает риски, связанные с наличием крупной суммы денег на руках;

- аккредитив в Альфа-Банке для физических лиц позволяет обеспечить полное выполнение обязательств в соответствии с условиями заключенного договора;

- условия купли-продажи могут быть изменены, однако это допускается лишь с согласия всех сторон;

- для расчета Альфа-Банк создает счет, пользоваться которым можно лишь в соответствии с договором;

- когда покупатель вносит средства на указанный счет, он теряет возможность пользоваться ими; продавец же получает к ним доступ только после предоставления прав на оговоренное имущество;

- срок действия аккредитивного договора распространяется на любой период и при необходимости может быть продлен.

Виды аккредитивов в Альфа-Банке

Различают несколько основных видов аккредитивов в Альфа-Банке для физических лиц:

- отзывной и безотзывный — в первом случае покупатель может отозвать внесенные на счет средства, однако обычно при оформлении используется безотзывной вариант, когда изменения могут быть осуществлены только с согласия второй стороны;

- подтверждение аккредитивного договора — в случае, если стороны не уверены в выполнении банком обязательств, может быть привлечен еще один в качестве подтверждающего для выполнения заявленных условий;

- трансферабильный — используется обычно посредниками, такой вариант позволяет исключить собственные средства из сделки между продавцом и покупателем;

- покрытый или депонированный — в этом случае полученные от покупателя средства перечисляются тому банку, который в дальнейшем обеспечивает выполнение обязательств;

- непокрытый или гарантированный — этот вариант предполагает, что банк, исполняющий аккредитивный договор, будет списывать требуемую сумму со счета искомого банка в соответствии с условиями договора.

Как видно из имеющихся видов, аккредитив Альфа-Банка для физических лиц позволяет не только пользоваться посредническими его услугами, но и привлекать дополнительное банковское учреждение в случае необходимости.

Аккредитив при покупке недвижимости

При покупке недвижимости подобная форма оплаты становится наиболее востребованным инструментом расчета. С учетом ее преимуществ, нередко бывает выгоднее заплатить комиссию Альфа-Банку за выполнение обязательств и произвести акт купли-продажи с минимальными рисками.

Аккредитивный договор гарантирует сторонам исполнение договоренностей. Продавец в этом случае не сможет, получив деньги, отказаться от передачи прав на недвижимость покупателю — он просто не будет иметь доступ к нужному счету. И наоборот, покупатель не сможет отказаться от оплаты, получив права на имущество.

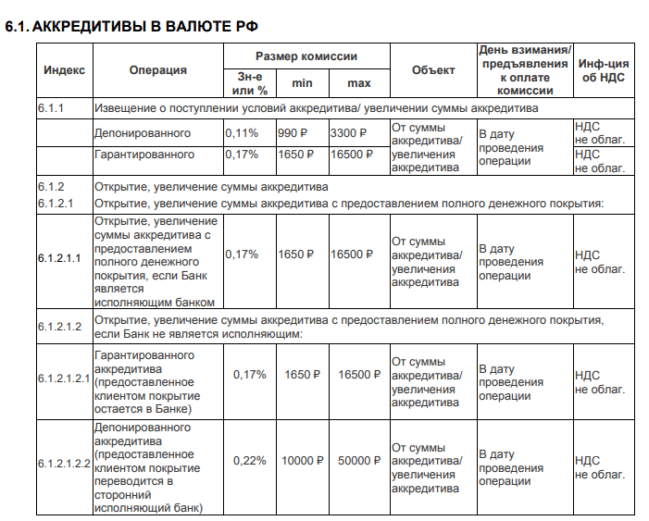

Аккредитив в Альфа-Банке: тарифы для физических лиц

Услуга Альфа-Банка предоставляется на платной основе. Физические лица обязаны заплатить от 1 650 до 33 000 рублей. Если средства не востребуются и товар не передается заемщику в заявленном порядке и в течение оговоренных временных рамок, то вся сумма возвращается в Альфа-Банк. От 990 рублей нужно заплатить при замене условий в договоре или его полной отмене. Дополнительная информация размещена на сайте компании.

Итоговая стоимость услуги варьируется в зависимости от той суммы, на которую происходит открытие счета. Если счет открывается в гарантированном формате, то ставка будет ниже, чем при депонировании. Побочные опции подлежат оценке исключительно на фиксированной основе. В результате участие Альфа-Банка в качестве посредника может быть дорогим. Если для реализации сделок нужно использовать крупные транзакции, то переплата по тарифам значительно снижает риски физических лиц.

Оформление аккредитива

Оформление банковского аккредитива занимает не более десяти минут, а в договоре на открытие необходимо прописать реквизиты продавца, параметры договора и список документов, которые должен представить продавец для того, чтобы получить доступ к денежным средствам. Учитывая то обстоятельство, что форма аккредитива носит стандартный характер, его принимает любой банк, в связи с чем можно заключить сделку в одном городе, а получить по ней деньги уже в другом, принеся в банк документы, прописанные в аккредитиве.

Стоимость оформления аккредитива зависит от характера совершаемой сделки и вида имущества, а также суммы сделки и того, заключается договор частным или юридическим лицом. В том случае, если одно частное лицо продает другому, например, автомобиль, комиссия за оформление аккредитива, в зависимости от стоимости транспортного средства, составит от полутора до пяти тысяч рублей. Если сравнивать аккредитив со счетами эскроу и банковскими ячейками, то тут есть как плюсы, так и минусы.

К основным плюсам можно отнести тот факт, что сделку можно совершать, находясь в разных регионах, так как в этом случае оформление аккредитива покупатель осуществляет в своем банке, в то время как проверку документов уже проводит банк продавца. В случае с ячейкой и счетами эскроу, продавец и покупатель обязаны прийти в банк вместе. Вероятность ошибок, за счет того, что форма аккредитива, равно как и порядок расчетов, четко прописаны в указаниях Банка России, – сводится к минимуму.

Кроме того, денежные средства на сумму до 1,4 миллиона рублей, находящиеся на счетах клиентов, застрахованы государством, в отличие от банковских ячеек. Наконец, аккредитив может быть оформлен практически в любом отделении банка, в то время как ячейки есть не везде, а счета эскроу вообще открывают лишь несколько представителей банковского сектора. К основным минусам можно отнести регламентированный оборот документов, за счет которого повышается контроль над совершением сделок, но при этом увеличивается срок прохождения сделки.

Самое интересное заключается в том, что банк, при раскрытии аккредитива, не проверяет подлинность документов, предоставленных продавцом. Учитывая формализованность аккредитива, сделки, носящие нестандартный характер, лучше проводить при помощи банковских ячеек и счетов эскроу. К минусам можно отнести тот факт, что в случае с аккредитивами, в отличие от счетов эскроу и банковских ячеек, банк обязан уведомлять о совершении сделки налоговые органы, предоставляя всю имеющуюся информацию.

Наконец, проводя сделку необходимо уложиться в сроки действия аккредитива, которые жестко регламентированы. Дать однозначный ответ на вопрос, что обойдется дешевле, аккредитив или альтернативные варианты безопасного совершения сделки, – невозможно. В подавляющем большинстве случаев аккредитив обойдется дороже, так как предусматривает более сложное оформление и контроль документов, что требует больше времени от сотрудников банка. Однако сравнивая разные инструменты не следует забывать о дополнительных расходах по проведению сделки, так как, например, за пересчет денег, закладываемых в банковскую ячейку, придется заплатить дополнительно.

Дополнительно придется заплатить и в том случае, если не просто арендовать ячейку, а оформить договор ответственного хранения, что является гарантией возврата ценностей в случае фарс-мажора. Если проводить сравнение аккредитива со счетами эскроу, то обычно банки берут процент от суммы, размещаемой на счете, в то время как комиссия за оформление аккредитива может не зависеть от суммы сделки.

Нюансы договора на открытие аккредитивного счета

Условия заключения договора, его основные разделы и прочее, как правило, унифицированы. Отдельного внимания заслуживают только следующие данные:

Внимательно проверьте реквизиты получателя и отправителя. Все ФИО, номера счетов, адрес объекта купли-продажи и прочее должно быть написано без ошибок. Если заметите опечатку, требуйте ее исправить;

Тщательно изучите раздел «Порядок расчетов». Там должны быть ясные формулировки без двоякого прочтения (разночтения). Должен присутствовать регламент сроков действия аккредитива, конкретной суммы и валюты операции, требуемый пакет документов для завершения сделки и т.д.;

Обязательно исследуйте пункт «Оплата услуг»

Обратите внимание, на кого ляжет ответственность в финансовом плане за открытие и закрытие счета (кто будет платить банку);

Наконец, внимательно прочтите весь раздел «Ответственность сторон». В разных договорах ответственность сторон по-разному регламентируется, и понимается этот термин тоже не всегда одинаково

Вас этот раздел должен полностью удовлетворить, иначе в будущем возможны ущемления ваших прав.

Изучить образец договора аккредитива (на примере Сбербанка) вы можете посмотреть и скачать здесь.

Преимущества такой формы расчетов

Главный плюс аккредитива — участники сделки полностью защищены от возможного мошенничества или неисполнения обязательств;

Дополнительная юридическая помощь и поддержка от банка

Так, при возникновении каких-либо вопросов, представитель банка сразу обратит на них внимание;

Обеспечивается равная безопасность для всех сторон — продавца, покупателя и банка.. https://www.youtube.com/embed/YQ5vGlAzRQ8

Возможные риски такой схемы расчетов

Покупка жилья при помощи аккредитива тоже несет в себе некоторые опасности, хотя и в меньшей степени, чем если бы клиенты обращались к банковской ячейке.

- Передача денежных средств через аккредитивный счет — длительная процедура, осложненная масштабной проверкой всех предоставленных бумаг. Поэтому клиенты могут потерять много времени и денег;

- Недостаточно гибкие условия. За изменение сроков в договоре полагается увеличенная стоимость обслуживания. Безотзывный аккредитив к тому же не предполагает досрочное снятие средств;

- Большая стоимость услуги;

- Участие банка в сделке выражается, в частности, в полной информированности налоговых органов о статусе вашей сделки, ее сумме и участниках. Поэтому возможны дополнительные проблемы с ФНС.

Альтернатива

Альтернативой аккредитиву может служить банковская ячейка. Её использование происходит следующим образом — в банке встречаются:

- юрист;

- риелтор;

- покупатель;

- продавец;

- и представитель банка.

Они уточняют, согласовывают между собой все детали и подписывают соглашение об аренде банковской ячейки. Затем покупатель кладёт туда денежную сумму. Забрать её продавец сможет после подтверждения успешного завершения сделки.

Стоимость аренды ячейки в банке варьируется от 1000 до 5000 рублей в зависимости от банка.

Плюс её использования в тайне содержимого: никто кроме риелтора, продавца и покупателя не будет знать, какая сумма лежит внутри. Минус — увеличение риска мошенничества. Продавец может воспользоваться незнанием банка условий сделки, получить доступ к банковской ячейке, забрать деньги и требовать повторной оплаты, поскольку денег в ячейке нет, соответственно нет и расписки в получении денежных средств.

В России редко используются сделки с аккредитивом. Стороны чаще всего используют наличные, однако с увеличением сумм и случаев мошенничества, аккредитив становится популярнее и удобнее. Его преимущества перед наличным расчётом или банковской ячейкой становятся всё более очевидными. Тормозит процесс только нестабильность банковского сектора в России, но это будет не всегда, а значит и популярность такого способа расчетов будет расти.

Документарный аккредитив:

- является обязательством, отдельным от коммерческой сделки, на которой он основывается;

- является инструментом, предоставляемым банками для облегчения международных торговых сделок;

- гарантирует всем участвующим сторонам, что банк-эмитент или подтверждающий банк (если таковой имеется) выполнять свои обязательства в случае соблюдения условий документарного аккредитива;

- гарантирует платеж при соблюдении условий документарного аккредитива;

- гарантирует платеж исключительно на основании документов и безотносительно к товарам или услугам, к которым могут относиться документы.

Расчеты документарными аккредитивами обычно осуществляются в соответствии со схемой, приведённой ниже.

Схема расчётов документарным аккредитивом

(1) Экспортёр и импортёр заключают между собой контракт, в котором указывают, что расчёты за поставленный товар будут производиться в форме документарного аккредитива, В контракте должен быть определён порядок платежа, т.е. чётко и полно сформулированы условия будущего аккредитива.

В контракте так же указывается банк, в котором будет открыт аккредитив, вид аккредитива, наименование авизующего и исполняющего банка, условия исполнения платежа, перечень документов, против которых будет осуществлён платёж, срок действия аккредитива, порядок уплаты банковской комиссии и др. Условия платежа, содержащиеся в контракте, должны содержаться в поручении импортёра банку об открытии аккредитива. После заключения контракта экспортёр подготавливает товар к отгрузке, о чём извещает импортёра.

(2) Получив извещение экспортёра, покупатель направляет своему банку заявление на открытие аккредитива, в котором указываются условия платежа, содержащиеся в контракте.

(3) После оформления открытия аккредитива банк-эмитент направляет аккредитив банку, обслуживающему экспортёра, — авизующему банку.

Авизующий банк, проверив подлинность поступившего аккредитива, извещает экспортёра об открытии и условиях аккредитива. Экспортёр проверяет соответствие условий аккредитива платёжным условием заключенного контракта. В случае несоответствия экспортёр извещает авизующий банк о непринятии условий аккредитива и требовании их изменения.

(4,5) Если экспортёр принимает условия открытого в его пользу аккредитива, он отгружает товар в установленные контрактом сроки.

(6) Получив от транспортной организации транспортные документы о доставки груза в адрес экспортера.

(7) Экспортёр представляет их вместе с другими документами, предусмотренными условиями аккредитива, в свой банк. Банк проверяет, соответствуют ли представленные документы условиям аккредитива, полноту документов, правильность их составления и оформления, непротиворечивость содержащихся них реквизитов. Проверив документы, банк экспортёра отсылает их банку-эмитенту (8) для оплаты или акцепта. В сопроводительном письме указывается порядок зачисления выручки экспортёру.

Получив документы, банк-эмитент тщательно проверяет их, а затем переводит сумму платежа банку, обслуживающему экспортёра (3). На сумму платежа дебетуется счёт импортёра. Банк экспортёра зачисляет выручку на счёт экспортёра. Импортёр, получив от банка-эмитента коммерческие документы, вступает во владение товаром. За выпуск аккредитива банк-эмитент взимает комиссионный сбор (commissions). Обычно в документарных аккредитивах указывается лицо, оплачивающее комиссионный сбор: приказодатель или бенефициар.

Если такая информация отсутствует, то ответственность за банковские расходы несёт приказодатель, Срок действия документарного аккредитива — последняя дата, на которую бенефициар может представить в исполняющий банк документы по документарному аккредитиву. Все документарные аккредитивы должны указывать как место, так и срок своего истечения.

Виды аккредитивов

Законодательство предусматривает несколько вариантов оформления оплаты:

- Допускается применение отзывных или безотзывных аккредитивов. В первом случае плательщик имеет возможность отозвать деньги и закрыть аккредитив. В такой ситуации продавец не сможет получить деньги. Уведомление получателя при этом не производится. Если применяется безотзывный, то его отменить невозможно. Если необходимые документы будут предоставлены, то оплата обязательно состоится.

- Часто сделки рассматриваемого типа выполняются неоднократно. При этом возникает вопрос о том, что делать со средствами, которые не были выплачены. Есть два варианта: перечислить на счёт покупателя или перевести для использования в других аккредитивах. Если речь идёт о кумулятивном типе, то разрешено деньги передавать для обеспечения следующей сделки. Если речь идёт о некумулятивном аккредитиве, то средства возвращаются на расчётный счёт.

- Револьверный удобно использовать для частичной оплаты. Например, сделка происходит в течение долгого времени и выполняется поэтапно. Оплата происходит по частям, в соответствии с объёмом выполненной работы. При этом покупателю предоставляется возможность не сразу вносить полную сумму, а по мере необходимости, для обеспечения только ближайших платежей.

- Предусмотрена возможность того, что рассчитываться будет не тот банк, в котором аккредитив, а другой. Для этого нужно получить его подтверждение.

- Существуют переводные аккредитивы. Их особенностью является выбор нового получателя платежа вместо продавца. Это можно применять, например как форму расчётов с новым получателем. При этом нет необходимости переводить деньги со счёта на счёт.

- Циркулярный аккредитив обычно ограничен конкретной суммой. Позволяющей делать выплаты в различных банках по мере необходимости. При этом вносится не сумма для одной сделки, а значительно большая, которая позволяет оформить несколько аккредитивных платежей. Обычно предусматривается оформление через различные банки.

- Применяются покрытые и непокрытые аккредитивы. В первом случае после того, как покупатель внёс деньги, они передаются в банк продавца, но остаются недоступными до полного выполнения условий сделки. Во втором — деньги остаются у банка эмитента до момента выплаты. Банк исполнитель производит перечисление денег продавцу и списывает такие же суммы у банка эмитента.

Покрытые аккредитивы часто употребляются при расчётах внутри РФ, непокрытые — при сделках между фирмами в разных странах. Существуют документы с красной оговоркой. Они, с согласия сторон сделки, позволяют продавцу получить оговоренную сумму до выполнения нужных условий. При Stand-By аккредитивах банк гарантирует оплату независимо от платёжеспособности покупателя. Если последний не внесёт деньги, расчёт по аккредитиву будет произведён за счёт банковского учреждения.

Заключение

Аккредитив может существенно снизить риски сторон при заключении сделки. Правильное применение этого варианта оплаты требует хорошего знания правил работы с ним и тщательного исполнения юридических требований. Разнообразие используемых видов аккредитивов даёт возможность практически для каждой ситуации найти выгодный вариант.

Расчёты по аккредитиву

Расчёты по аккредитиву, как и безналичные расчёты вообще, отражаются в контрактах с указанием их формы.

Если это аккредитив, должны быть описаны следующие условия:

- Какой банк его открывает (эмитент).

- Банк, обслуживающий получение.

- Получатель.

- Сумма.

- Вид.

- Как получатель будет извещён об открытии.

- Когда плательщику будет сообщён номер счёта, на который финансы будут депонированы в банке-исполнителе.

- Период действия, срок предоставления товарных документов (либо по оказанию услуг) и форма их заполнения.

- Условия проведения платежа.

- Ответственность по обязательствам.

- Другие условия (частичная оплата и тому подобное).

При безналичном порядке расчёта банки отвечают по закону за нарушения при перечислениях финансов.

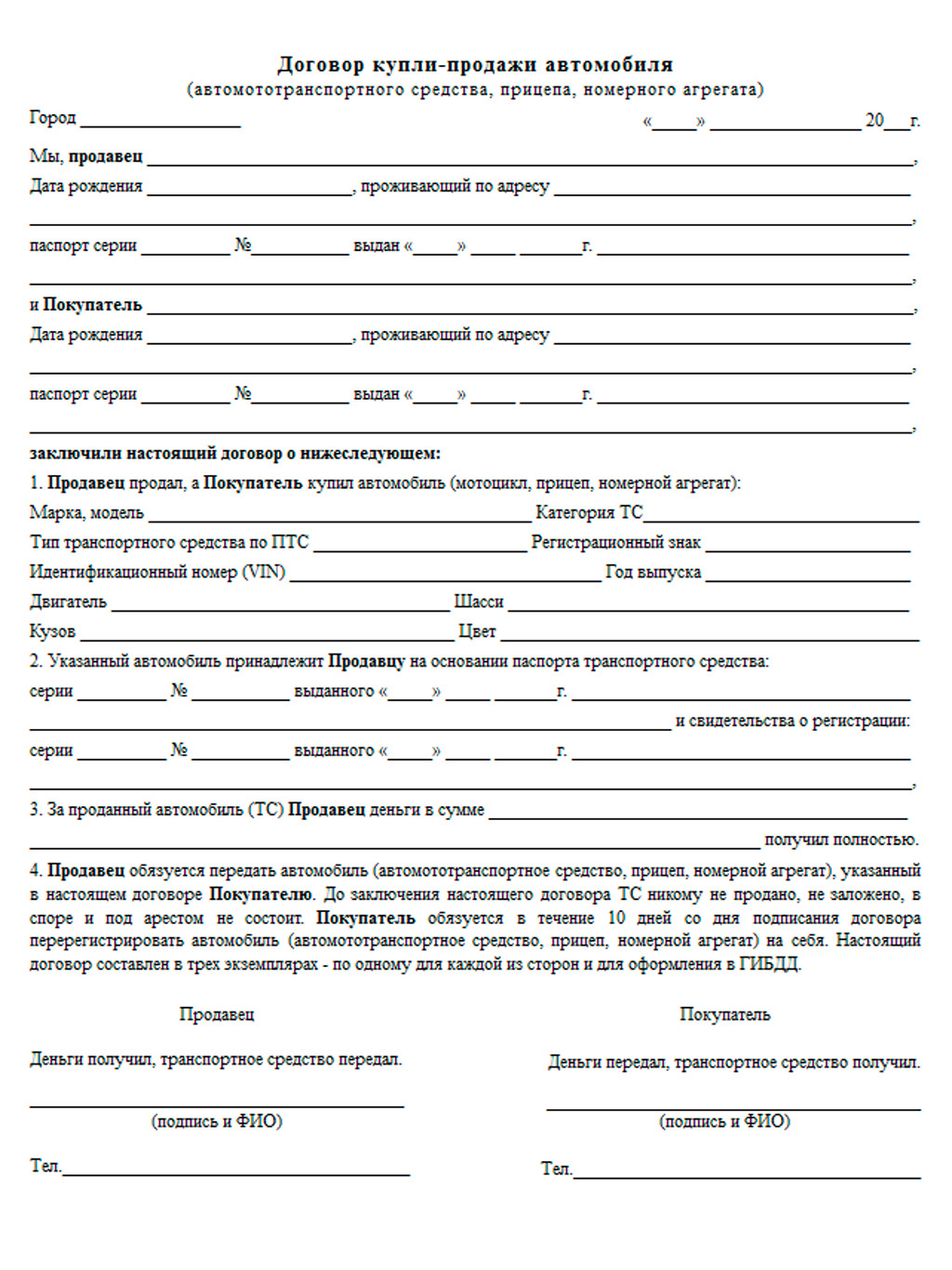

Оформление договора купли продажи с аккредитивом

В договор всегда вносится необходимая информация об участниках сделки:

- Скачать бланк договора купли-продажи квартиры с использованием аккредитива

- Скачать образец договора купли-продажи квартиры с использованием аккредитива

Отдельное внимание стоит уделить пунктам

Реквизиты сторон. Ошибки в написании Ф.И.О., номеров счетов, адреса реализуемой квартиры – недопустимы.

Раздел «Порядок расчётов». Положения в нём должны быть сформулированы без разночтений. Обязательно присутствие регламента продолжительности аккредитива, рассчитанной суммы и валюты операции, требуемый пакет бумаг для совершения сделки и т.д.

Пункт «Оплата услуг»

Здесь важно проследить, на кого ляжет финансовая ответственность за открытие и закрытие счета.

Весь раздел «Ответственность сторон». Трактовка этого понятия и регулирование ответственности зависят от конкретного соглашения

Эта часть должна во всём удовлетворять стороны, иначе в будущем возможно ущемление их прав.

Порядок передачи денег: что указать в договоре?

В разделе «Расчёты» основного договора купли-продажи необходимо указать:

- каким способ оплачивается объект сделки;

- банк, в каком предполагается аккредитив;

- продолжительность произведения расчёта;

- документы, необходимые продавцу для перевода оплаты с аккредитивного счёта.

Аккредитив обеспечивает наиболее полную безопасность при передаче денег от покупателя продавцу. Однако, за это преимущество приходится платить не только стоимостью обслуживания, но и длительностью перевода

Потому выбирать аккредитив при продаже квартиры следует осторожно и взвешенно: зачастую сделки до 2 000 000 рублей могут быть спокойно совершены при использовании менее дорогой банковской ячейки

Отличия аккредитива от аналогичных методов оплаты

Аккредитив является одним из безопасных методов расчёта. Наряду с ним для этой же цели применяются эскроу и передача денег через банковскую ячейку. Однако между ними имеются различия.

Безопасные расчёты по аккредитивам происходят в безналичной форме. Существует возможность прибегнуть к аналогичной схеме расчётов при заключении сделок между частными лицами. В таком случае деньги кладутся в банковскую ячейку, а выдаются при предоставлении соответствующих документов.

Такой вариант может использоваться при продаже квартиры. В этой ситуации банк обеспечивает доступ к ячейке, но не отвечает за её содержимое. В соответствии с полученными документами он даёт доступ к ней продавцу, но не гарантирует, что там содержится нужная сумма. За это отвечает покупатель. Расчёт производится наличными деньгами, в отличие от аккредитива, обеспечивающего перечисление средств с одного банковского счёта на другой.

Эскроу предназначено для безналичных платежей. В этом случае схема расчёта аналогична аккредитиву. Здесь также происходит блокировка денег на счёте. Затем, после предоставления подтверждающих документов, они передаются продавцу. Однако при использовании этих вариантов имеются следующие отличия:

- При работе с эскроу не допускается применение векселей. В случае использования аккредитива вместо денег может быть предоставлен вексель, если это не противоречит договорённостям между сторонами.

- Получить разблокированные средства, если применяется эскроу, может только продавец. По аккредитиву это может быть указанное продавцом третье лицо.

- Иногда может возникнуть необходимость в отмене платежа. Аккредитив, если он не является безотзывным, можно отозвать, эскроу — нет.

В рассматриваемых случаях у банка различный уровень ответственности при контроле выполнении условий сделки. При применении аккредитива ему достаточно получить ранее оговоренные документы. Когда используется эскроу, он дополнительно должен непосредственно проверить факт выполнения сделки.

В чём основные отличия от банковской ячейки и от счёта эскроу

Главные отличия

аккредитива от расчётов с использованием

банковской ячейки состоят в том что

расчёты в данном случае производятся

исключительно в безналичной форме, а

кроме этого в гарантии выплаты. Если

при аренде банковской ячейки банк

отвечает исключительно за предоставление

права доступа к ней (а сколько денег там

окажется — это уже не его проблема), то

при расчёте с использованием аккредитива

гарантируется выплата бенефициару

оговоренной суммы денег.

То есть, с банковской ячейкой теоретически возможна такая ситуация, когда стороны заключили сделку, бенефициар предоставил банку все документы необходимые в качестве доказательства совершения оной и получив доступ к ячейке не обнаружил в нём требуемой суммы денег. При этом банк все свои условия выполнил и никакой ответственности за сей факт не несёт.

Счёт эскроу, в противовес

банковской ячейке, напротив, подразумевает

полную ответственность банка не только

за полновесную выплату всей находящейся

на нём суммы денег, но и выгодно отличается

от аккредитива и ячейки тем, что

предоставляемые бенефициаром документы

подлежат доскональной проверке под

полную ответственность банка.

Другими словами, если вдруг получится так, что деньги со счёта эскроу будут переданы бенефициару, а плательщик при этом окажется «у разбитого корыта» (условия сделки по отношению к нему не будут выполнены или будут выполнены не в полном объёме), то банк обязан будет возместить ему все расходы.

Ну и наконец следует отметить большую гибкость аккредитива в плане возможности выплаты положенных по нему средств. Получить деньги в данном случае может не только продавец, но и любое указанное в реквизитах (в качестве бенефициара) третье лицо. А кроме этого аккредитив позволяет применять в расчётах векселя и ещё он может быть отозван (со счётом эскроу такой вариант невозможен).