Лучшие зарплатные карты в банках россии

Содержание:

- Обязательность участия в проекте

- Зарплатная карта «Тинькофф Банк» — Перейти на сайт

- Какие необходимы документы?

- Принцип зарплатного проекта Сбербанка

- Стоимость обслуживания зарплатного проекта

- Cнятие наличных на зарплату с корпоративной карты.

- УДОБСТВО ДЛЯ РАБОТОДАТЕЛЯ

- Как работает зарплатный проект?

- Зарплатный проект Сбера

- Как работать с зарплатным проектом

- Докладные, служебные, пояснительные, объяснительные записки, справки

- Особенности зарплатного проекта

- Какой банк рекомендуют калининградские бизнесмены?

Обязательность участия в проекте

Зарплатный проект — современное решение. Многие руководители сегодня его используют. Но участие добровольное. Это касается работодателя и сотрудников компании.

Перечислять работникам деньги на карточки можно и без зарплатного проекта. Но это невыгодно. Во-первых, руководитель потеряет больше денег. Ему придется платить более высокую комиссию. Во-вторых, банки устанавливают ограничения на сумму перевода денег физлицам. Если лимит исчерпается, а зарплата будет выдана не всем сотрудникам, то возникнет финансовая задолженность перед персоналом. Неприятной ситуации можно избежать, подключившись к зарплатному проекту.

К заявлению прикладывают копию гражданского паспорта. Полный комплект документов подают за 15 дней до зачисления зарплаты. Отказать в выборе зарплатной карточки сотруднику руководство не имеет права. Подобное действие влечет за собой штрафную санкцию величиной от 1000 до 50000 рублей.

Если работник принял решение не участвовать в зарплатном проекте, ему придется самостоятельно оплачивать выпуск, перевыпуск пластиковой карточки, ее обслуживание.

Зарплатная карта «Тинькофф Банк» — Перейти на сайт

Банк «Тинькофф» считается одним из самых надежных и стабильных. Он делает упор на дистанционное обслуживание, поэтому все вопросы решаются через телефон горячей линии или специальное приложение. Зарплатный проект бесплатен как для организаций, так и для сотрудников. Подключить его можно онлайн. В качестве зарплатной используется дебетовая карта Tinkoff Black.

Преимущества зарплатной карты «Тинькофф Банка»:

- Выгодные условия карты: до 4 % годовых на остаток. Предусмотрен кешбэк в размере до 30 %, который начисляется не бонусами, а реальными деньгами.

- Бесплатный выпуск и обслуживание.

- Выгодные условия кредитования для владельцев зарплатных карт.

- Бесплатное снятие 3 000–150 000 в любом банкомате мира и до 500 000 в банкомате сети «Тинькофф».

- Индивидуальный зарплатный проект: можно получать все бонусы карты «Тинькофф», даже если компания-работодатель работает с иным банком.

- Хранить валюту на карточке можно в рублях, долларах, евро и фунтах. При надобности можно моментально обменять валюту.

- Возможна быстрая и бесплатная доставка карты на дом.

- Работодателям доступна возможность сразу перечислять зарплату всем работникам и оплачивать НДФЛ через одно окно.

Недостатки:

- У банка нет физических отделений.

- Если карта Tinkoff Black перестает быть бесплатной, за ее обслуживание будет взиматься плата.

Какие необходимы документы?

Для выплаты заработной платы на карту необходимо заключить соответствующий договор с банком. Именно этот документ будет основанием для выплаты денег сотрудникам на карту.

Для оформления договора с банком организация должна собрать пакет документов. В каждом банке отличаются требования по видам предоставляемых документов. Приведем примерный список:

- реестр лиц, которым поручено передавать в банк сведения о заработной плате работников на бумажных и электронных носителях, на данных лиц оформляется доверенность;

- реестр сотрудников, которые уполномочены подписывать ведомости на зачисление средств на счета работников, с образцами подписей этих лиц и оттисков печатей;

- список работников, заверенный печатью и подписями ответственных лиц;

- общий договор или договор на каждого работника организации о предоставлении в пользование и обслуживании личной банковской карты, заключаемый банком с каждым держателем карты;

- заявление-обязательство от имени каждого работника на открытие карточного счета и получение зарплатной карты;

- копии паспортов каждого работника, подписанные руководителем и скрепленные печатью организации;

- график выдачи зарплаты, заверенный руководителем компании.

Сначала банк заключает договор с организацией на предоставление услуг по переводу денежных средств на счета работников. После этого банк выпускает карты и выдает их под роспись работнику вместе с пин-кодом. При переводе заработной платы она поступает на специальный счет каждого работника. Руководство компании при открытии зарплатного проекта издает соответствующий приказ о введении безналичной формы оплаты труда. В приказе необходимо указать конкретную дату ее введения.

Данным приказом также рекомендуется:

провести маркетинговое исследование предлагаемых зарплатных проектов, при этом важно учитывать, чтобы обеспечивалась доступность получения заработной платы для сотрудников;

издать приказ или иной нормативный акт, в котором будут назначены лица, ответственные за перевод организации на карточную систему выдачи заработной платы;

установить в положении об оплате труда или ином акте порядок начисления и выплаты заработной платы;

внести изменения в должностные инструкции работников бухгалтерии и включить в их обязанности необходимость организации взаимодействия с банком;

в обязанности сотрудников кадровых служб внести изменения в части приема и увольнения сотрудников и подачи соответствующих сведений в банк;

вменить в обязанность главного бухгалтера или иного сотрудника (или сотрудников) заключение договоров с банком;

если компания имеет счета в нескольких банках, то целесообразно оформить договор с одним банком.

Кроме того, в трудовых договорах с работниками, в отдельных соглашениях к ним или в коллективном договоре должно быть прописано, что зарплата выплачивается путем перечисления на банковские счета. Порядок использования карт прописывается также в таком локальном акте, как Положение обоплате труда сотрудников. А также бухгалтерские особенности начисления заработной платы отражаются в учетной политике компании для целей налогового и бухгалтерского учета.

Следует помнить, что работник по статье 136 Трудового кодекса должен дать согласие на выплату заработной платы по картам. Это согласие, как правило, оформляется в виде заявления от работника.

Поэтому при переходе на зарплатный проект следует сначала подготовить все необходимые документы.

Принцип зарплатного проекта Сбербанка

Юридическое лицо, которое официально оформлено и имея даже не значительный штат, ведет бухгалтерский учет, без него произвести законную деятельность невозможно. Заработная плата один из видов учета и благодаря внедрению безналичного способа расчет стал значительно проще. Плюс проекта не только для сотрудников, которые будут уверены в зачислении средств, но и для предприятия. Банк, в целях сотрудничества, предлагает пониженные тарифы для обслуживания зарплатного проекта.

Процесс работы проекта выглядит следующим образом:

- предприятие по платежному поручению переводит средства на счет банка, в назначении указывается на какие цели был совершен перевод;

- через специальную программу бухгалтерия отправляет ведомости по заработной плате с приведенным Ф.И.О. и лицевыми счетами;

- на основании документа банк распределяет средства по карточкам;

- в течение небольшого периода деньги поступают на личные счета сотрудников.

Юридическое лицо и банк заключают договор на банковское обслуживание по зарплатному проекту. Впоследствии Сбербанк предоставляет клиентам специальные программы, которые быстро совершают операции по переводу и зачислению средств по заработной плате. Помимо этого, в организациях установлены программы ведения бухгалтерского учета, которые синхронизируются с программным обеспечением банка и совершают выгрузку ведомостей. После этого сотрудникам выдаются заявления на оформление карт, которые выпускаются банком и включаются в зарплатный проект.

Программой могут воспользоваться:

- индивидуальные предприниматели;

- лица, зарегистрированные в установленном законом порядке;

- частные лица.

Стоимость обслуживания зарплатного проекта

Договор предполагает два вида услуг, оказываемых банком. На каждую из них установлены тарифы и ограничения. Рассмотрим подробнее, что предлагает Сбербанк для клиентов по зарплатному проекту, в частности, стоимость обслуживания.

Основное обслуживание

Предприятие заключившие договор по зарплатному проекту и ранее не имеющие отношений с банком необходимо иметь в виду следующие расходы:

- новый расчётный счет для организации обойдется в 960 рублей, последующие банковское обслуживание составляет 650 рублей ежемесячно;

- ключ с электронной подписью сотрудников уполномоченных на операции, связанные с денежными средствами: стандартный – 1700 рублей, сенсорный – 2150 рублей, с дисплеем – 3990 рублей;

- техническая настройка программы, установка системы и обучение сотрудников по месту нахождения основного офиса обойдется юридическому лицу примерно в 9 тысяч рублей;

- СМС-уведомление – платная услуга, оповещающая о расходных и доходных операциях на расчетном счете клиента входящий в зарплатный проект, на каждого сотрудника установлен тариф в размере 80 рублей в месяц;

- переписка с третьими лицами по системе банка составляет 295 рублей ежемесячно;

- сервис, который производит автоматическую проверку предприятий-получателей, выйдет по 300 рублей в месяц для юридического лица.

Дополнительные расходы

Расходы, взимаемые дополнительно к стоимости обслуживания зарплатного проекта Сбербанка:

- На каждой карте установлен дневной неснижаемый остаток, и при нарушении происходит списание комиссии.

- Стандартные карты при оформлении не включают комиссии за выпуск, некоторые карты с особым статусом требуют дополнительных трат.

Cнятие наличных на зарплату с корпоративной карты.

Вопрос:

Денежные средства на выплату зарплаты организация получала наличными посредством чековой книжки. Банк, осуществляющий расчетно-кассовое обслуживание, выдал директору корпоративную карту для снятия наличных денежных средств в кассу организации. Снять денежные средства с карты возможно только круглой суммой, а ведомость на выдачу зарплаты с копейками. Как оформить возникающие в данном случае суммовые разницы в бух. учете?

Ответ:

Обращение банковских карт в РФ регулируется Положением «Об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт», утвержденным Банком России 24.12.2004 N 266-П. В соответствии с п. п. 1.5 Положения N 266-П, кредитная организация вправе осуществлять эмиссию банковских карт следующих видов: расчетных (дебетовых) карт, кредитных карт и предоплаченных карт, держателями которых являются физические лица, в том числе уполномоченные юридическими лицами, индивидуальными предпринимателями.

Согласно п. 2.5 Положения N 266-П клиент — юридическое лицо, ИП осуществляет с использованием расчетных (дебетовых) карт, кредитных карт в том числе следующие операции:

— получение наличных денежных средств в валюте РФ для осуществления на территории РФ в соответствии с порядком, установленным Банком России, расчетов, связанных с деятельностью юридического лица, ИП, в том числе оплатой командировочных и представительских расходов;

— оплата расходов в валюте РФ, связанных с деятельностью юридического лица, ИП, в том числе оплатой командировочных и представительских расходов, на территории РФ;

— иные операции в валюте РФ на территории РФ, в отношении которых законодательством РФ, в том числе нормативными актами Банка России, не установлен запрет (ограничение) на их совершение.

Исходя из вышесказанного, сотрудник организации вправе снимать с банковской карты в банкомате наличные денежные средства согласно разрешения руководителя.

Движение денежных средств на банковских картах может отражаться с использованием счета 55 «Специальные счета в банках», при этом к счету 55 целесообразно открыть соответствующий субсчет, например 55-4 «Корпоративные карты» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н). В бухгалтерском учете перевод средств на корпоративную карту должен быть отражен:

Дт 55 «Специальные счета в банках» Кт 51 «Расчетный счет»

Денежные средства, списанные с банковского счета по операциям, совершенным работником с использованием корпоративной платежной карты, считаются выданными работнику под отчет. Такие средства отражаются как дебиторская задолженность работника.

Для отражения операций по суммам, выданным работнику под отчет, Инструкцией по применению Плана счетов предназначен счет 71 «Расчеты с подотчетными лицами».

Списанные со счета корпоративной карты средства отражаются бухгалтерской проводкой:

Дт 71 «Расчеты с подотчетными лицами» Кт 55 «Специальные счета в банках».

Счет 50 «Касса» предназначен для обобщения информации о наличии и движении денежных средств в кассах организации. Передача наличных денежных средств в кассу после снятия их с корпоративной карты должно быть отражено:

Дт 50 «Касса» Кт 71 «Расчеты с подотчетными лицами»

Счет 70 «Расчеты с персоналом по оплате труда» предназначен для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям работающим пенсионерам и другим выплатам). Выдача заработной платы сотрудникам в бухгалтерском учете отражается:

Дт 70 «Расчеты с персоналом по оплате труда» Кт 50 «Касса

Наличные денежные средства, оставшиеся в кассе после выдачи заработной платы, могут быть внесены на расчетный счет организации или же оставлены в кассе (с учетом установленного в организации лимита наличных денежных средств в кассе).

Порядок ведения кассовых операций регламентируется Указанием Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

В соответствии п. 5 Порядка, прием наличных денег юридическим лицом, ИП, в том числе от лица, с которым заключен трудовой договор или договор гражданско-правового характера (подотчетное лицо), проводится по приходным кассовым ордерам.

Согласно п. 6 Порядка, выдача наличных денег проводится по расходным кассовым ордерам.

19.06.2020

УДОБСТВО ДЛЯ РАБОТОДАТЕЛЯ

Основной выигрыш работодателя, подключившего зарплатный проект, — это скорость и удобство. Но поскольку технически зарплатные проекты в разных банках оснащены по-разному, то и понятие «удобство» сильно варьируется в зависимости от конкретной кредитной организации.

Очень важным условием удобства является наличие так называемого зарплатного модуля. Это дополнительные возможности интернет-банка компании, разработанные специально для того, чтобы облегчить работодателю процесс выплаты денег в рамках зарплатного проекта. Есть банки, которые вкладывают деньги в создание зарплатного модуля, но есть и те, кто на нем экономит.

Если зарплатный модуль существует, то реестр сотрудников (то есть информация, кому и сколько нужно перечислить) формируется автоматически без лишних усилий со стороны бухгалтера. Если же модуль отсутствует, то реестр, как правило, формирует сам бухгалтер. Чаще всего реестр представляет собой Excel таблицу, где надо вручную менять данные перед каждой зарплатой и каждым авансом. Бухгалтеры, которые с этим сталкивались, говорят, что это довольно хлопотное дело.

Еще один момент, влияющий на удобство зарплатного проекта, — это наличие настройки, позволяющей автоматически выгружать и загружать данные о зарплате в бухгалтерскую программу. Сейчас многие ведущие банки поддерживают возможность использовать технологию 1С DirectBank, которая обеспечивает обмен данными между интернет-банком и программой 1С, в которой многие ведут бухгалтерию. В этом случае работодатель может переводить зарплату двумя нажатиями клавиш.

Но среди компаний немало таких, кто предпочитает не 1С, а другой бухгалтерский софт. Для них нужна настройка, предназначенная для обмена данными именно с их программой. Если банк такую настройку не поддерживает, то при выгрузке и загрузке сведений возможны ошибки. Чтобы их устранить, приходится звонить в техподдержку банка, искать причины, при необходимости создавать дополнительные шаблоны и проч.

Как работает зарплатный проект?

Вопрос работы ЗП – краеугольный. Без его понимания нельзя принять правильное решение при выборе банка и тарифа. В частности важны такие подвопросы, как перевод денег и сопровождение проекта. Помимо того, есть и более мелкие, неочевидные моменты.

Зачисление зарплаты на карту

Порядок переводов денежных средств:

- Юрлицо (компания) перечисляет деньги банку, с которым заключено сотрудничество.

- Выписывается платёжное поручение на пополнение баланса счёта, с которого выплачивается зарплата.

- Формируется ведомость. В ней указываются все работники и суммы, предписанные к выплате.

- Банковский сотрудник осуществляет проверку подлинности поданных бумаг. При отсутствии ошибок и других проблем поручение реализуется.

- Деньги переводятся на счёт ЗП. При этом аванс, зарплата и командировочные распределяются по списку.

- Работники получают средства в офисе банка или в банкомате.

Все этапы строго контролируются кредитно-финансовым учреждением. По этой причине неточность, допущенная на любом из них, приводит к отклонению операции.

Ведение проекта в организации

Ведение ЗП – специфическое мероприятие в сравнении с обычной процедурой расчётов внутри организации.

Как правило, работник бухгалтерии подаёт в банк ведомость и переводит общую суммы планируемых выплат. Весь бухучёт и разного рода расчёты производятся в определённой программе, принятой к использованию в компании.

Нужные документы посредством специального оборудования направляются в кредитно-финансовое учреждение. После этого на карты сотрудников юрлица (по прошествии некоторого времени) поступают деньги – их переводит уже сам банк.

Примечание 2. Даже если организация начисляет зарплату своим специалистам на карты, это не освобождает её от выдачи расчётных листов, удержания налоговых сборов, уплаты взносов в Пенсионный фонд и прочие госструктуры.

Нюансы

Теперь настал момент разобраться с таким термином, как “обратная комиссия”. Что это такое? Если говорить просто, ОК – это сумма, взимаемая банком за перевод денег на платёжные инструменты и исполнение платёжных поручений.

Нетрудно догадаться, что обратная комиссия напрямую зависит от количества сотрудников, работающих в компании. Именно поэтому ЗП пока что – услуга, наиболее распространённая в больших учреждениях.

Чем же в итоге зарплатный проект отличается от стандартной системы начисления зарплат? Самое главное – в рамках проекта бухгалтер не обременён работой с огромным числом платёжных поручений. Перевод денег в разные банки является трудоёмким мероприятием, отнимающим много времени. Что делать, если в штате, например, от 400 до 900 человек? Зарплатный проект в этом случае снимает нагрузку на бухгалтерию.

Кроме того, следует отметить, что на карточки можно переводить не только зарплатные средства, но и прочие выплаты. Это могут быть командировочные, займы и т.д.

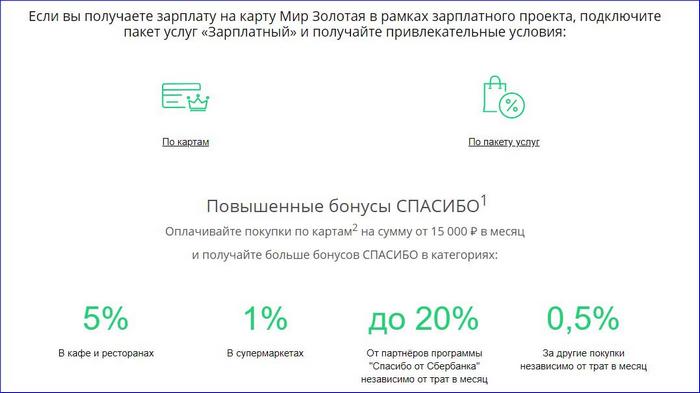

Зарплатный проект Сбера

Зарплатный проект — это возможность получать доход на банковскую карту Сбера. По условиям банка участники таких проектов могут рассчитывать на особые привилегии. Например, они могут снимать деньги без комиссии, получать бонусы и скидки по кредитам.

Участие в проекте позволяет:

- не посещать бухгалтерию для получения зарплаты и не выстаивать очереди;

- не заказывать справки о доходах при оформлении кредитов;

- экономить деньги на комиссионных и получать кэшбэк за покупки;

- участвовать в программах лояльности банков, платежных систем.

Сотрудники могут быть автоматически прикреплены к проекту, если работодатель оформил договор со Сбером или присоединиться к нему позже с теми картами, которые они открыли самостоятельно.

Все компании, которые стали участниками зарплатных программ, могут управлять всеми процессами через приложение банка Сбербанк Бизнес Онлайн.

Как работать с зарплатным проектом

Зарплатный проект доступен как индивидуальным предпринимателям, так и юридическим лицам. Чтобы воспользоваться им, необходим расчетный счет в банке, в котором вы собираетесь его подключить. Разберем порядок оформления и использования услуги подробнее.

Подключение услуги

В первую очередь, необходимо подобрать банк для оформления зарплатного проекта. Условия организации, в которой открыт основной счет, не всегда могут быть удобными, поэтому стоит учесть предложения от других организаций

При выборе банка нужно обратить внимание на:

- Требования к бизнесу (организационно-правовая форма, сфера деятельности, регион регистрации)

- Требования к финансовым показателям (объем оборотов за расчетный период, отсутствие задолженностей и другие)

- Требования к размеру штата и фонда оплаты труда

- Типы и условия зарплатных карт, порядок их выпуска

- Комиссию за перевод зарплаты

- Скорость перевода на зарплатные счета

- Дополнительные услуги (корпоративный дизайн карт, установка банкоматов на территории предприятия, премиальные карты для руководителей и другие)

Установка банкоматов, премиальные карты и некоторые другие услуги часто доступны только компаниям со штатом от 50-100 человек.

Выбрав банк, откройте в нем расчетный счет, если вы не сделали этого ранее, и подайте заявку на подключение зарплатного проекта. После ее рассмотрения и положительного ответа подпишите договор в отделении банка, через выездного специалиста или в личном кабинете. Нужно будет предоставить регистрационные и учредительные документы, и реестр сотрудников, по требованию — трудовые договоры.

Выпуск зарплатных карт может происходить несколькими способами. В первом работодатель собирает информацию о сотрудниках и передает ее банку, после чего он выпускает карты и доставляет их на рабочее место. Для этого онлайн или офлайн заполняются специальные анкеты. Во втором сотрудники сами должны оставить заявки и забрать готовые карты. Выпуск и доставка, в зависимости от типов, количества и региона получения карт, может занимать до 5-7 рабочих дней. Плата за изготовление и доставку отсутствует или взимается с работодателя.

Работа с зарплатным проектом

После подключения зарплатного проекта перечисление выплат происходит следующим образом. Организация передает в банк ведомость, где указываются сведения о сотрудниках (ФИО, должности, реквизиты) и размеры выплат — она заполняется вручную или импортируется из 1С или другой учетной системы. В процессе необходимо рассчитать НДФЛ — это делает банк, если подобная услуга включена в зарплатный проект, или бухгалтерия работодателя. Затем компания формирует и отправляет платежное поручение на сумму фонда оплаты труда. Обе операции производятся в интернет-банке.

Далее банк проверяет ведомость и платежное поручение. Если документы оформлены без ошибок, а информация в них подтверждена, то банк выполнит платеж. Рассчитанный налог удерживается из суммы в процессе выполнения транзакции или уплачивается отдельно. Информация о начисленной зарплате отображается в интернет-банке и указывается в выписке. Далее ее можно экспортировать для использования в системе бухгалтерского учета.

После этого работники получат отправленные выплаты на свои карты. Поступившие деньги они смогут снять в банкомате или потратить безналичным способом. Все операции обычно производятся в течение дня, но при подаче документов перед выходными или праздниками зарплата может быть перечислена на следующий рабочий день.

Работодатель все еще обязан готовить и выдавать работникам расчетные листы по зарплате. Взносы в ПФР, ФСС и ФФОМС обычно рассчитываются и уплачиваются отдельно.

Комиссия за перевод зарплаты может быть фиксированной или рассчитываться как процент от суммы фонда оплаты труда. Банки могут предусматривать специальные условия для предпринимателей с крупным штатом или частыми переводами — например, отсутствие комиссии. За перевод зарплаты на карты сторонних банков может взиматься отдельная плата.

Докладные, служебные, пояснительные, объяснительные записки, справки

Особенности зарплатного проекта

В настоящее время огромное количество финансовых операций осуществляется в безналичном режиме, что упрощает работу специалистов и уменьшает документооборот. Поэтому зарплатный карточный проект — это услуга, которая выгодна всем сторонам. Разберемся, что означает понятие «зарплатный проект», а также рассмотрим что это такое и какие проценты за его ведение берет банковская организация.

Дадим определение данного термина. Зарплатный проект — это банковский продукт, который предлагают юр. лицам для перечисления денег на карты работников. В связи с этим руководителю компании не придется думать об организации инкассации наличности, а всего лишь понадобится организовать удобный график выплат.

Суть зарплатного проекта состоит в той выгоде, которую получает каждая из сторон-участников. Обычно услугу по перечислению заработной платы на карту банки предлагают компаниям, в штате которых от 10 сотрудников с официальным трудоустройством. На основании действующего законодательства заключается соглашение между финансовым учреждением и конкретной компанией.

Затем происходит следующее:

- все сотрудники компании заносятся в базу данных;

- каждому открывается индивидуальный счет зарплатного проекта;

- в банке выпускаются зарплатные пластиковые карточки.

Сторонами проекта являются:

- компания;

- финансовое учреждение;

- работник организации.

Разберемся далее, какие виды зарплатных проектов существуют, как узнать, подходит ли вам зарплатный проект конкретного банка, а также — каков регламент зарплатного проекта.

Зарплатный проект для организации

Зарплатными проектами уже пользуется большая часть частных компаний и предприятий государственного сектора. Но вопросы по работе в рамках этой услуги возникают часто. Один из самых актуальных: «Сколько зарплатных проектов может иметь организация?»

Специалисты по бухгалтерскому учету разъясняют, что количество зарплатных проектов на предприятии не ограничивается одним: их может быть 2 либо больше. Здесь проблема состоит только в том, насколько это удобно бухгалтеру. В частности, есть примеры, когда у сотрудника 2 лицевых счета и, например, 20% заработной платы ему перечисляется в один банк, остальная часть — в другой.

Что касается стоимости проекта для организации, то она складывается из суммы расходов на выпуск и обслуживание карточек, а также размера банковской комиссии за перевод средств. Кроме этого, роль играет и величина фонда оплаты труда.

Зарплатный проект для ИП

Банковским организациям необходимо постоянно расширять круг своих клиентов. Поэтому сейчас зарплатные проекты становятся доступны даже для ИП без работников. Связано это с тем, что возможность предоставления услуги не привязывается к количеству сотрудников в компании.

Итак, что такое зарплатный проект для ИП? Суть этого банковского инструмента для малого бизнеса проста: за счет ИП выпускается дебетовая пластиковая карточка, на нее переводится зарплата работников.

Рассмотрим, может ли ИП перевести себе деньги через зарплатный проект. Отметим, что подобные ситуации в настоящее время встречаются все чаще. Если вы решили оформить зарплатный проект самому себе, то предоставьте в банк свой паспорт и другую документацию по требованию. Регламентированного перечня нет, поэтому каждая кредитная организация определяет его самостоятельно.

Если у вас возникает вполне логичный вопрос: «Если у ИП зарплатный проект в банке, нужно ли платить взносы?» — то отвечаем: заработная плата, которая поступает на счет карточки облагается налогом в автоматическом режиме, это гарантирует, что отчисления будут стабильными.

Какой банк рекомендуют калининградские бизнесмены?

Александр Дикий — опытный предприниматель. Бизнесом он занимается с начала 90-х, а сейчас руководит двумя продовольственными магазинчиками и одним большим салоном красоты в Светлом. «Мне нравится, что я сам принимаю решения воплощаю их в жизнь и несу за это ответственность.

До 2020 года предприниматель обслуживался в одном из крупнейших банков России. Во время самоизоляции перестал работать салон, но основным видом деятельности у бизнесмена оказалась розничная торговля, поскольку магазины действуют с 1997 и 2001 годов. Так что помощь от государства ему не была положена.

«А тут позвонили из Сбербанка, предложили кредит под два процента. Я пришёл в банк, там очень толковая менеджер. И я решил рискнуть», — отмечает Александр. Так его сотрудники перешли на зарплатный проект от Сбербанка.

Банк быстро и бесплатно выпустил новые карточки. И Александр Дикий сразу отметил для себя плюсы от обслуживания в новом месте. «Очень удобная инкассация через любой банкомат. То есть спокойно снимаешь выручку, кладёшь деньги в любой банкомат, комиссия копейки.

Кроме того, предпринимателю нравится скорость и простота обслуживания. «Я с любого компьютера или телефона через приложение могу отправить платёж контрагенту. Всё проходит мгновенно», — подчёркивает Александр.

Но самым большим преимуществом оказалась постоянная клиентская поддержка. «В другом банке нужно было выяснять, с кем связаться, чтобы решить вопрос. А в Сбербанке я просто звоню своему менеджеру, и она сама меня связывает с кем надо. Даже когда уходила в отпуск, продолжала решать мои проблемы», — рассказывает Александр.

Условия по зарплатному проекту и обслуживание понравились предпринимателю, и со следующего года он решил полностью перейти в Сбербанк.

«Я рекомендую всем друзьям и коллегам переходить в Сбербанк. Если банк лучше, услуги предоставляет быстрее, качественнее и дешевле, то почему бы и нет?» — заключает Александр Дикий.

Мнение Александра разделяют более 8000 компаний региона, именно столько предприятий имеют зарплатный проект в Сбербанке, а это около 166 тысяч жителей Калининградской области. Кроме того, теперь легко перевести свои дебетовые карты в статус «зарплатной», ведь с 2020 года в банке действует упрощённая схема изменения статуса карты.

Так, участником зарплатного проекта можно стать дистанционно при помощи мобильного приложения банка. Достаточно зайти в приложение, выбрать действующую дебетовую карту и в настройках перевести её в зарплатную. После этого остаётся сформировать заявление и передать в бухгалтерию на работе. Когда придёт первое начисление, банк отправит СМС-сообщение с подтверждением нового статуса карты.