Правила выплаты дивидендов учредителям ооо

Содержание:

- Бухгалтерский учет

- По каким ставкам считают налоги на дивиденды

- Возникающие нюансы

- Определение дивидендов

- Выплата промежуточных дивидендов

- Как выплата дивидендов облагается налогами

- Размер суммы налога, подлежащего уплате

- Определяем стоимость чистых активов и чистую прибыль

- Промежуточные дивиденды: проводки

- Пошаговая инструкция по вычислению

Бухгалтерский учет

Выбор счетов при отражении операций по расчетам с участниками будет варьироваться в зависимости от того, кому выплачиваются дивиденды и за счет какого имущества. Если получатели – работники фирмы, имеющие акции, будет использоваться счет 70. Выплаты учредителям, не состоящим в штате как работники, отражаются на счете 75.

Вопрос: Облагается ли НДС передача обществом своему участнику имущества (в том числе недвижимого) в счет выплаты дивидендов (п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ)?Посмотреть ответ

Важно и то, что отдают в качестве дивидендов. Если это продукция, товары, нужно использовать 90 счет

По остальным видам имущества, например, оборудование, материалы, обычно применяется счет прочих доходов и расходов – 91.

Как отражается в учете выплата дивидендов имуществом?

Остальные счета используются для отражения таких сторон деятельности:

- 84 – счет для учета прибыли;

- 68 – платежи в бюджет;

- 01 – основные средства;

- 41 – товары;

- 43 – готовая продукция;

- 51 – платежи с расчетного счета;

- 99 – отражение прибылей, убытков.

При выплате дивидендов операции на счетах выглядят примерно так:

| Счет по дебету | Счет по кредиту | Содержание хозяйственной операции |

|---|---|---|

| 84 | 70 | Начисление дивидендов работнику. |

| 84 | 75 | Начисление дивидендов учредителю, не являющемуся работником фирмы. |

| 75 | 68 | Начислен НДФЛ по выплатам учредителям – не сотрудникам. |

| 70 | 68 | Начислен НДФЛ на выплаты работникам фирмы, имеющим акции. |

| 70 | 91/прочие доходы | Проведена передача имущества участникам в качестве дивидендов. Операция должна сопровождаться товарной накладной ТОРГ-12 и М-15 по отпуску материала. |

| 91/прочие доходы | 01/выбытие ОС | Списание остаточной стоимости основных средств. Операция должна сопровождаться документами по формам: ОС-1, ОС-1А, ОС-1Б. |

| 91/прочие расходы | 01 | Проведено списание материалов. Осуществляется по документу М-15. |

| 75 | 90/выручка | Если дивиденды выплачены продукцией собственного производства, операция отражается в качестве выручки. Данная проводка совершается в отношении выплат учредителям, не состоящим в штате. |

| 70 | 90/выручка | Так отражается операция, если доход по акциям выплачен продукцией собственного производства работника фирмы. |

| 90/себестоимость | 41 | На себестоимость списываются товары, переданные в качестве выплат по дивидендам. |

| 90/себестоимость | 43 | На себестоимость списывается произведенная продукция, переданная участникам в счет дивидендов. |

| 90/НДС на выручку | 68 | Начисление НДС на имущество, предназначенное для передачи участникам в качестве дивидендов. |

| 68 | 51 | С расчетного счета по уплаченным дивидендам перечислен в бюджет НДФЛ. |

| 75 | 84 | Если дивиденды не выплачены, они включаются обратно в прибыль. Эта проводка действует для учредителей – не работников. |

| 70 | 84 | При невыплате работникам организации, операция проводится так. |

| 91 | 68 | Начислен НДС на выплату имуществом. Но не готовой продукцией, а например, основными средствами и т. п. Документально операция сопровождается счетом-фактурой. |

| 90, 91 | 99 | Финансовый результат |

По каким ставкам считают налоги на дивиденды

Если говорить о налоге на прибыль, то его ставка в отношении дивидендов зависит от того, кто является их получателем — российская или иностранная компания (п. 3 ст. 284 НК РФ).

Если доход выплачивается иностранной компании, налог на дивиденды считают по ставке 15%.

Если получатель — отечественная организация, в большинстве случаев применяют ставку 13%.

Исключением является выплата дивидендов организации, которая на день принятия решения о выплате в течение не менее 365 календарных дней непрерывно владеет на праве собственности:

- не менее чем половиной доли в уставном капитале компании, выплачивающей дивиденды;

- или депозитарными расписками, дающими право на получение не менее половины от общей суммы выплачиваемых дивидендов.

К таким дивидендам применяется ставка 0%.

Подробнее об этом – в статье «Условия применения нулевой ставки по налогу на прибыль при получении дивидендов».

Право на нулевую ставку нужно обосновать. Сделать это должен налогоплательщик — получатель дивидендов. Для этого он подает в ИФНС документы, подтверждающие дату возникновения права собственности на долю в УК или депозитарные расписки. Эти же документы он должен представить компании-агенту вместе с подтверждением их сдачи в налоговую. Так считает Минфин России (письма от 24.02.2009 № 03-03-06/1/78, от 09.06.2008 № 03-03-06/2/68).

Какие условия должны соблюдаться, чтобы можно было применить нулевую ставку, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О существующих ставках по налогу на прибыль читайте здесь.

Размер ставки НДФЛ зависит от статуса физлица — получателя доходов (ст. 224 НК РФ):

- у резидента РФ налог на дивиденды удерживается по ставке 13%;

- у резидента РФ при выплате дивидендов в сумме 5 млн. руб. и более в год — 15%;

- нерезидента — по ставке 15%.

Подробнее о расчете подоходного налога на дивиденды читайте в материале «Взимается ли НДФЛ с дивидендов?».

О НДФЛ с нерезидентов читайте здесь.

ОБРАТИТЕ ВНИМАНИЕ! Перечислить НДФЛ, удержанный с дивидендов нескольких участников-«физиков», можно одной платежкой. Об этом см. статью «Как перечислить НДФЛ с дивидендов»

Возникающие нюансы

Нюансы, возникающие при выплате дивидендов, касаются способа оплаты. Чаще всего выплачиваются денежные средства. Причем может иметь место, как наличный, так и безналичный расчет.

Но при этом категорически запрещено выплачивать дивиденды за счет выручки, поступившей в кассу. Для этой цели в кассу должна быть специально внесена необходимая сумма.

Видео: как начислить, выплатить и удержать с них налоги

Если принято решение о выдаче дивидендов имуществом, то участники могут получать свою часть выплат основными средствами, продукцией, ценными бумагами.

Поскольку у имущества изменяется собственник, то предполагается, что компания получила определенный доход. Отсюда следует необходимость оплаты налоговых сборов.

На ОСНО выплачивается налог на прибыль и на добавленную стоимость. На УСН полученное учитывается в качестве дополнительного дохода.

Есть ли ограничения

При распределении прибыли ООО нужно учитывать законодательные ограничения. У налоговых органов могут возникнуть претензии, если дивиденды выплачены:

| Без учета долей участников | При этом не имеет значения то, что непропорциональность выплат может быть закреплена Уставом и участники вполне согласны с произведенными расчетами |

| Не за счет чистого дохода отчетного года и нераспределенной прибыли предыдущих периодов | Например, прибыль ранее была направлена в резервный фонд или начисленная прибыль с учетом промежуточных выплат меньше уставного капитала |

| При наличии ограничений на выплату | К примеру, имеют место недостаток чистых активов, невыплаченные доли ООО, присутствие признаков банкротства |

Единственному учредителю

Если в ООО имеется единственный учредитель, то необходимость в составлении протокола отсутствует. Участник самостоятельно принимает решение, оформляя его в свободной форме.

В решении указывается:

- общая сумма дивидендов;

- расчетный период;

- место и дата составления документа;

- подпись учредителя.

Единственный учредитель вправе оформить выплату только части дивидендов, а оставшиеся средства направить на иные нужды. Кроме того дивиденды можно накапливать.

Получение прибыли это право собственника, а не обязанность. Решение о выплате дивидендов единственному учредителю ООО можно скачать здесь.

При ликвидации

В случае ликвидации ООО деятельность его прекращается полностью. Порядок правопреемства в отношении прав и обязанностей не предусматривается.

Но получить дивиденды можно только за счет средств организации, свободных от долговых обязательств.

Поэтому при ликвидации организации соблюдается следующий порядок выплат:

- Зарплата сотрудникам.

- Оплата долгов перед бюджетом и внебюджетными фондами.

- Расчеты с кредиторами/контрагентами.

- Выплата долей участников из оставшихся средств.

Когда один из участников ООО одновременно занимает какую-либо должность в компании, то сначала ему выплачивают зарплату как сотруднику. Затем он на равных правах участвует в распределении прибыли.

Нужно знать, что после завершения всех расчетов с третьими лицами, сначала между участниками распределяется начисленная, но не выплаченная прибыль.

Затем осуществляется расчет прибыли на текущий период и выполняется ее распределение.

Выплата дивидендов при ликвидации ООО не отменяет необходимости оплаты налога на прибыль в полном объеме.

В любом случае подается налоговая декларация, она будет «нулевой» при отсутствии налоговой базы.

Решение о необходимости распределения дивидендов принимают сами учредители. Не обязательно доход должен распределяться меж участниками.

Полученная прибыль может быть направлена на развитие бизнеса или на увеличение капитала. Кроме того возможно распределение только части прибыли.

Но независимо от принятого решения нужно соблюсти все этапы оформления процедуры.

Определение дивидендов

Определения термина «дивиденды» гражданское законодательство РФ не содержит.

Так, в п. 1 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» (далее — Закон N 208-ФЗ) отмечено, что акционерное общество вправе принимать решения (объявлять) о выплате дивидендов по размещенным акциям.

На практике дивидендом принято считать часть чистой прибыли АО, распределяемой между акционерами пропорционально числу и типу принадлежащих им акций, в расчете на одну акцию.

В Федеральном законе от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ) термин «дивиденды» не упоминается.

Порядок распределения чистой прибыли между участниками ООО регулируется ст. 28 Закона N 14-ФЗ.

Определение дивидендов для целей налогообложения приведено в п. 1 ст. 43 НК РФ.

Так, согласно данной норме дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

К дивидендам также относятся любые доходы, получаемые из источников за пределами РФ, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

При этом не признаются дивидендами:

-

выплаты при ликвидации организации акционеру (участнику) данной организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации;

-

выплаты акционерам (участникам) организации в виде передачи акций этой же организации в собственность;

-

выплаты некоммерческой организации на осуществление ею основной уставной деятельности (не связанной с предпринимательской деятельностью), произведенные хозяйственными обществами, уставный капитал которых состоит полностью из вкладов данной некоммерческой организации.

Выплата промежуточных дивидендов

Каждая компания или организация создана для того, чтобы она смогла развиваться и расти. Так, как основатели довольно много вкладывают своих сил и средств в такой бизнес, то они в дальнейшем имеют полное право рассчитывать на то, что будут получать дивиденды.

Фирма делать такие выплаты может, взяв отчет за год, 9 месяцев, полгода, или даже за квартал. Подобные выплаты имеют названия промежуточных и выплачиваются они исходя их отчета за данный период. При этом не учитывается оплаченный налог.

Основные правила начисления промежуточных дивидендов

По итогам года или промежуточных периодов все акционеры компании имеют возможность получать дополнительные доходы, которые получили название дивидендов. Такая возможность существует только исключительно для акционерных обществ. Доход, который могут получить акционеры в «Законе об ООО» имеет также и другое название – «перераспределение прибыли».

Для того, чтобы подобная выплата была одобрена, должен пройти совет учредителей данного ООО или АО. На таком заседании руководство компании должно инициировать согласие на выплату этого вида дохода. Таким образом, после заседания учредителей, вывод делается в письменном виде. В таком документе должны быть указаны как условия выплаты дивидендов, так и их размер.

Такие формы выплат имеют законное подтверждение. Но, для разного вида предприятий существуют свои правила

Так, для АО существенна выплата средств по размещению акций и также берется во внимание итог квартала, 9 месяцев, или же полугода

А ООО все намного проще – такое общество распределяет доход между участниками компании. Стоит отметить, что большинство предприятий работают именно по форме хозяйственного статуса ООО.

В законе о данной форме предприятия идет речь о том, что выплата средств может быть установлена не только раз в год. Это может быть и другой термин – раз в 9 месяцев, один раз в квартал, или же в полугодие.

Такие выплаты участники компании могут не фиксировать в специальном уставе. Таким образом, в законе говориться о том, что выплачивать или же не платить дивиденды – это добровольное решение руководства каждой компании.

Так, компания может делать подобные выплаты раз или два раза в квартал, но это не обозначает, что учредители будут платить дальше дивиденды с такой же периодичностью на постоянном основании.

Во внимание берутся возможности данной компании. Также руководство имеет полное право принять решение о выплате этого вида доходов только за определённый отчетный период

На протяжении какого срока учредители могут принять решение о выплате средств не имеет ограничений. Ног при этом, стоит помнить о том, что после того, как было принято решение о дивидендах, они должны быть начислены на протяжении не более чем 60 дней.

Немного другие правила начисления, размеры подобных выплат. Так, в ООО общая сумма годовой выплаты дивидендов не может превышать сумму общего дохода данной компании за год. Для расчетов берется чистая прибыль, без налогов и других отчислений.

Способы начисления промежуточных дивидендов

Сумма, которая может уйти на выплату рассчитывается, исходя из размеров доходов, они считаются, не распределены. Ее значение можно найти в строке баланса 1370.

Данная сумма – это средства компании, которые находятся на ее счету, и этот доход сформован на основании отчетов за весь период деятельности данного предприятия.

Поэтому, на собрании руководства данной фирмы, учредители при подсчете суммы выплат берут во внимание общий объем доходов, который был накоплен в компании за весь период ее деятельности. Часто, средства в ООО распределяются между всеми учредителями компании частями, которые есть пропорциональными между вложениями в эту фирму

Немного по-другому в АО. Здесь выплаты насчитываются исходя из количества акций держателей

Часто, средства в ООО распределяются между всеми учредителями компании частями, которые есть пропорциональными между вложениями в эту фирму. Немного по-другому в АО. Здесь выплаты насчитываются исходя из количества акций держателей.

Проводки по начислению дивидендов

Для бухгалтерских отчетов существует целая система записей по проводке подобных платежей. Они делаются на основании дебета по счету 84. Таким образом, за определенный период размер прибыли уменьшается в строке 1370 на количество средств для осуществления выплат.

Это может быть дивиденды за квартал, 9 месяцев, или же за 6 месяцев. В строке 1371 и 1372 указывается баланс суммы, которая была начислена за год на основании промежуточных выплат. А в строке 1250 должна быть указанна сумма выплаченных денег. Они должны уменьшать количество доходов, но при этом отражаются в строке баланса.

- Tweet

- Share0

- +1

- ontakte

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не исчисляется и не возмещается из бюджета.

Когда дивиденды выплачиваются иностранным юрлицам-нерезидентам РФ, применяется ставка 15 % или другая, установленная международным соглашением. Формула простая (п. 6 ст. 275 НК РФ): Н = Сн × Д.

Дивиденды иностранным компаниям и физлицам-нерезидентам облагаются по ставке 15 %. Соглашение об избежании двойного налогообложения может предусматривать ставки меньше. Их нужно будет обосновать. Для этого получатель дивидендов подтверждает, что он резидент страны, с которой заключено соглашение.

Налог с дивидендов физическому лицу

Обложение дивидендов НДФЛ регулируется ст. 214 с учётом положений ст. 226.1 НК РФ. А также ст. 210 НК РФ. Порядок расчёта и уплаты НДФЛ зависит от организационно-правовой формы налогового агента:

- АО — исчисляет НДФЛ в соответствии со ст. 226.1 НК РФ и перечисляет в бюджет не позднее одного месяца с даты выплаты дохода акционеру (без депозитария);

- ООО — исчисляет НДФЛ в соответствии со ст. 226 НК РФ и перечисляет удержанный налог не позднее дня, следующего за днём выплаты дивидендов.

Ставки дивидендов для физлиц приведены в таблице:

| Вид дивидендов | Ставка | Основание |

| Полученные физическими лицами-резидентами РФ |

|

п. 1 ст. 224 НК РФ |

| Полученные физическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 224 НК РФ |

Налог рассчитывается по формуле:

Н = К × Сн × (Д1 — Д2), где:

- Н — сумма налога к удержанию;

- К — отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме распределяемых дивидендов;

- Сн — налоговая ставка;

- Д1 — общая сумма дивидендов, подлежащая распределению в пользу всех получателей;

- Д2 — общая сумма дивидендов, полученных от других организаций (что изменилось в 2021 году?).

Федеральный закон от 17.02.2021 № 8-ФЗ внёс изменения в расчёт НДФЛ с дивидендов. Сумма налога на прибыль, удержанная с дивидендов, полученных российской организацией, зачитывается при расчёте НДФЛ, который надо удержать с дивидендов, выплачиваемых пропорционально доле участия в такой организации физлицу — российскому налоговому резиденту (п. 3.1 ст. 214 НК РФ). Читать подробнее

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Дивиденды нерезидентам можно платить в иностранной валюте (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ, п. 1 информационного письма Банка России от 31.03.2005 № 31). Паспорт сделки оформлять не нужно. Расходы в виде отрицательной курсовой разницы относятся к внереализационным расходам (подп. 5 п. 1 ст. 265 НК РФ).

Размер суммы налога, подлежащего уплате

Сумма налога по дивидендам для юрлиц определяется по тому же принципу, что и для физических лиц.

Применяется следующая формула.

Н=К*Сн*(д-Д)

Расшифровка показателей:

- Н – это искомая сумма налога;

- К – коэффициент, показывающий отношение суммы дивидендов, которые нужно выплатить получателю к суммарным дивидендам, которые подлежат распределению компанией;

- Сн – ставка налога, применяемая к конкретному контрагенту плательщику налога;

- д – общая сумма дивидендных выплат, которую компания (налоговый агент) распределяет всем акционерам;

- Д – общая сумма дивидендов, которые получил сам налоговый агент в текущем и предыдущем отчетных периодах. В этой цифре не отображаются дивиденды, проходящие по нулевой ставке. Это значение показывает чистые дивиденды, налог с которых уже удержан.

До этого нововведения, учитывались лишь получатели плательщики налога, но согласно обновлениям должны учитываться все получатели. Если среди получателей есть субъекты РФ и прочие неплательщики налога, то данный фактор увеличивает значение исчисляемого налога.

Отрицательное значение Н

Нужно отметить, что в результатом расчетов по вышеупомянутой формуле может получиться отрицательная величина. Это обозначает, что сумма полученных дивидендов больше суммы тех, что подлежат выплате.

Определяем стоимость чистых активов и чистую прибыль

Сначала нужно выяснить, что стоимость чистых активов превышает уставный и резервный капитал, и организация имеет право выплачивать дивиденды. Уставный и резервный капитал — эти показатели уже даны в бухбалансе, а стоимость чистых активов нужно рассчитать.

По сути, стоимость чистых активов — это стоимость всего имущества, уменьшенная на величину обязательств. Рассчитывается по специальной формуле: из суммы активов, участвующих в расчете, вычитается сумма пассивов. Теперь нужно разобраться, какие именно активы и пассивы участвуют в расчете. Все показатели вы найдете в бухгалтерской отчетности.

В состав активов, принимаемых к расчету, включаются:

- внеоборотные активы (итого по разделу I бухгалтерского баланса);

- оборотные активы (итого по разделу II бухгалтерского баланса), за вычетом задолженности учредителей по оплате уставного капитала.

В состав пассивов, принимаемых к расчету, включаются:

- долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства (итого по разделу IV бухгалтерского баланса);

- краткосрочные обязательства (итого по разделу V бухгалтерского баланса) за вычетом доходов будущих периодов (строка из раздела V бухгалтерского баланса).

Если стоимость чистых активов окажется меньше уставного и резервного капитала (раздел III бухгалтерского баланса), то к выплате дивидендов стоит вернуться позже, когда финансовое положение фирмы улучшится.

Чистая прибыль является источником выплаты дивидендов, она определяется по данным бухгалтерской отчетности, и отражена в форме «Отчет о финансовых результатах» в строке «Чистая прибыль (убыток)». Вы можете направить всю эту сумму на выплату дивидендов. Если по итогам отчетного периода получен убыток, то выплачивать дивиденды не с чего. Вы сможете получить доход от деятельности, когда организация начнет приносить прибыль.

Принимаем решение о выплате дивидендов

После того как вы убедились, что по итогам периода ваша фирма получила чистую прибыль и имеет право выплатить дивиденды у учредителям, проводится общее собрание учредителей. Если учредитель один, то он просто принимает решение о выплате дивидендов.

На общем собрании учредителей утверждается бухгалтерская отчетность, принимается решение о распределении прибыли и определяется срок выплаты дивидендов. Результаты собрания оформляются протоколом, в котором указывают основные реквизиты: дата, место и время проведения собрания учредителей, ФИО председателя и секретаря, ФИО учредителей с указанием их долей в уставном капитале, повестка дня и постановления. Затем на основании протокола собрания учредителей оформляется решение о распределении прибыли.

Единственный учредитель выносит решение о распределении прибыли, и на основании этого решения выплачиваются дивиденды.

Срок выплаты дивидендов не должен превышать 60 дней со дня принятия решения. Срок может быть изменен в меньшую сторону на собрании учредителей или закреплен уставом организации.

Выплачиваем дивиденды, с удержанием НДФЛ 9%.

Если у вашей организации несколько учредителей, то следующим этапом нужно определить размер выплаты каждому участнику. Чистая прибыль распределяется пропорционально долям учредителей в уставном капитале. Для того, чтобы рассчитать дивиденды, каждому учредителю нужно общую сумму распределяемой прибыли умножить на долю учредителя в уставном капитале в процентах. С дивидендов необходимо удержать НДФЛ. Процентная ставка — 9% для резидентов. Если учредитель — иностранец, не являющийся резидентом РФ, то ставка НДФЛ 15 %.

Страховые взносы на сумму дивидендов не начисляются. Дивиденды нужно выплатить в определенный срок с расчетного счета организации, а также перечислить НДФЛ в бюджет государства. Информацию о выплаченных дивидендах и НДФЛ не забудьте отразить в отчетности 2-НДФЛ по итогам года.

Промежуточные дивиденды: проводки

В бухучете данные о начисленных и выданных суммах дивидендов аккумулируются по расчетам с учредителями на счете 75/2, а с сотрудниками компании по расчетам с персоналом – на счете 70. Корреспондирующим счетом выступает счет нераспределенной прибыли – 84. Типовые бухгалтерские записи по этим операциям таковы:

| Д/т | К/т | |

| Начислены дивиденды: | ||

| — учредителям | 84 | 75 |

| — сотрудникам | 84 | 70 |

| Удержан НДФЛ из начисленного дохода | 75,70 | 68 |

| Выплачены (перечислены) дивиденды | 75,70 | 50,51 |

| Уплачен НДФЛ по начисленным дивидендам | 68 | 51 |

Пример

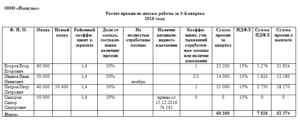

Бухгалтер произвел расчеты:

| Участники | Статус участника | Сумма дивидендов (руб.) | НДФЛ | Налог на прибыль | Сумма к выплате |

| Сергеев И.Т. | сотрудник, резидент РФ | 600 000 (2 000 000 х 30 / 100) | 78 000 (13%) | — | 522 000 |

| Комаров А.Р | не является сотрудником, нерезидент РФ | 900 000 (2 000 000 х 45 /100) | 135 000 (15%) | — | 765 000 |

| ООО «Темп» | ООО, налоговый резидент РФ | 500 000 (2 000 000 х 25 / 100) | 65 000 (13%) | 435 000 |

Дивиденды перечислены участникам в мае 2021. На выплаты начислены налоги:

– НДФЛ физическим лицам – по ставке 13% с начисленных сумм налоговым резидентам, ставка 15% применяется к доходам физлиц, не имеющих статус резидента;

– налог на прибыль юрлицу ООО «Темп», участнику ООО «Комфорт» и резиденту РФ — по ставке 13% от суммы начисления. Ставка налога для нерезидентов – 15%.

Пошаговая инструкция по вычислению

Расчет суммы выплачиваемых дивидендов не представляет собой ничего сложного:

- Сведения о порядке начисления дивидендных выплат можно найти в учредительной документации юрлица (например, в уставе).

- Данные о чистой прибыли, заработанной организацией за конкретный период, имеются в соответствующей финансовой отчетности.

- Если чистая прибыль общества распределяется между совладельцами пропорционально долям участия, информацию о таких долях можно получить из учредительного соглашения или иного специального документа, содержащего список участников и их актуальных долей.

- Помимо этого, уполномоченный субъект должен разбираться в нюансах Налогового кодекса, касающихся налогообложения дивидендных выплат.

Когда дольщики хозяйственного общества согласовывают и утверждают устав, они обязательно оговаривают следующие моменты:

- Принципиальная схема распределения заработанной прибыли. Во многих ООО чистая прибыль распределяется пропорционально долям участников в уставном капитале. Законодательство допускает, однако, что уставом могут предусматриваться другие способы.

- Условия, обязательное соблюдение которых является основанием для выплаты годовых или промежуточных дивидендов учредителям. Базовые критерии (требования) уже предусмотрены нормами 14-ФЗ. Совладельцы юрлица вправе определить перечень дополнительных обстоятельств, существование которых не позволит распределить прибыль.

Существуют определенные правила расчета, которые устанавливаются законодательством, имеют общеобязательный характер и не могут модифицироваться дольщиками юрлица в уставе.

Речь идет о следующих важных параметрах, регламентированных законом об ООО:

- обстоятельства, обуславливающие правомерное распределение заработанной прибыли;

- алгоритм вынесения решений о дивидендных выплатах;

- сроки распределения заработанной чистой прибыли и совершения надлежащих выплат дольщикам.

Проведение всеобщего собрания

Расчет выплачиваемых дивидендов не представляется возможным без вынесения всеобщим собранием дольщиков соответствующего вердикта.

Заседания совладельцев ООО, по итогам которых принимаются подобные решения, проводятся с соблюдением следующих требований:

- Неукоснительное следование процедуре и правилам, утвержденным уставом.

- Единогласное принятие решений, касающихся распределения заработанной прибыли.

- Обстоятельства, благоприятствующие распределению заработанной прибыли, указываются в протоколе. Отсутствие условий и факторов, препятствующих выплате дивидендов, также фиксируется протоколом собрания.

- Сроки, форма и механизм осуществления дивидендных выплат определяются решением дольщиков и, соответственно, фиксируются протоколом всеобщего собрания.

Пример

Исходные данные:

Чтобы посчитать дивиденды дольщикам ООО, потребуется следующие сведения:

- величина чистой прибыли, подлежащей дивидендному распределению между дольщиками;

- процентные доли действующих совладельцев в уставном капитале юрлица;

- сумма денег, имеющаяся в наличии у юрлица и достаточная для финансирования дивидендных выплат.

Условный пример расчета позволит проиллюстрировать выплату дивидендов учредителям в обществе, распределяющем заработанную прибыль типичным способом – пропорционально долям совладельцев в уставном капитале.

В ООО имеется три участника-гражданина с соответствующими долями: первый– 50%, второй – 30%, третий – 20%. Все доли полностью оплачены учредителями-резидентами.

По результатам завершившегося 2018 года чистая прибыль юрлица составила 200000 рублей – её решили распределить между дольщиками в полном размере.

Условия для совершения дивидендных выплат соблюдаются, что отмечено в протоколе всеобщего собрания. Нужно рассчитать дивиденды, полагающиеся каждому из дольщиков.

Расчет:

Сначала нужно посчитать суммы дивидендов, причитающихся каждому из совладельцев:

- Первый (200000 х 50%) = 100000 рублей.

- Второй (200000 х 30%) = 60000 рублей.

- Третий (200000 х 20%) = 40000 рублей.

Следующий этап – расчет удержаний НДФЛ с дивидендов каждого дольщика:

- Первый (100000 х 13%) = 13000 рублей.

- Второй (60000 х 13%) = 7800 рублей.

- Третий (40000 х 13%) = 5200 рублей.

Завершающий этап – расчет окончательных сумм дивидендов, подлежащих выдаче дольщикам на руки:

- Первый (100000 – 13000) = 87000 рублей.

- Второй (60000 – 7800) = 52200 рублей.

- Третий (40000 – 5200) = 34800 рублей.