Топ 20 лучших акций для инвестирования в 2021 году, чтобы гарантированно получить доход

Содержание:

- Пассивный доход на акциях

- Способы долгосрочного инвестирования

- Профессиональная помощь в инвестировании в акции – обзор ТОП-3 брокерских компаний

- Какие стратегии инвестирования в акции работают в России

- Преимущества и недостатки

- Разберитесь со своими инвестиционными целями

- Что такое инвестиции в акции

- Технический и фундаментальный анализ — 2 подхода к выбору акций

- Где инвестировать в акции

- FAQ по инвестициям в акции

- Правила успешных инвестиций в акции на долгосрок

- Правила для начинающего инвестора

- Не усложняйте свой торговый план

Пассивный доход на акциях

О том, какой пассивный доход на акциях Сбербанка можно создать и сколько времени на это ушло, поделился мой знакомый. Приобретать акции Сбербанка он начал в 2014г. В 2015 году на фоне падения рубля он значительно расширил имеющийся пакет, прикупив обыкновенные акции за 75-80 рублей.

В дальнейшем при наличии свободных инвестиционных средств продолжал на откатах и снижениях курса данных акций увеличивать в портфеле количество ценных бумаг. Последняя покупка акций произошла в 2018 году по 170-185 руб., когда появились новости о санкциях, направленных против государственных банков РФ.

В настоящее время его пакет акций от Сбербанка выглядит так:

- Обыкновенные акции: 18 700 шт. по курсу на данный момент – 5,14 млн. руб.;

- Привилегированные: 3 650 акций по курсу на данный момент – 912,5 тысяч рублей;

Осенью 2020 года акционеры получили от Сбербанка дивиденды за 2019 год – 18,7 рублей и за привилегированную, и за обыкновенную акцию. Стоимость привилегированных ценных бумаг меньше, однако дивиденды по обеим видам акций те же самые:

- Обыкновенные акции Сбербанка: 18 700 акций * 18,7 р. = 349 690 руб.;

- Привилегированные акции Сбербанка: 3 650 акций * 18,7 р. = 68 255 руб.

- Автоматический вычет НДФЛ: 417 945 руб. (общая сумма) – 13% = 363 612 руб. Именно эту сумму чистыми ему прислали на брокерский счет в .

Разделив данную сумму на 12 месяцев, он получает от Сбербанка пассивный ежемесячный доход в 30 301 руб. Это можно сравнить с получением прибыли от сдачи недорогой квартиры в аренду в Москве. Однако вложения в акции обошлись ему значительно дешевле, т.к. акции Сбербанка постепенно увеличивались в цене. К тому же нет риска натолкнуться на нечистоплотного арендатора, столкнуться с необходимостью срочного дорогостоящего ремонта т.д.

Годовая прибыль по дивидендам к текущей стоимости обыкновенных акций Сбербанка превышает 10%. Сложно найти банк, где можно было бы открыть накопительный вклад с такой же ставкой.

Также следует учитывать, что бизнес Сбербанка продолжает расти и развиваться. Однако хотелось бы предупредить читателей и об определенных минусах инвестирования в акции Сбербанка:

- Риски санкций в отношении России усиливаются, что может негативно сказаться на курсе акций;

- Темпы роста чистой прибыли снижаются, хотя продолжают демонстрировать неплохой прирост;

- Другие конкурирующие банки (наподобие Тинькофф) набирают силу и могут отодвинуть Сбербанк в сторону;

- Акция из растущей становится дивидендной.

Для населения компания Газпром – это промышленный гигант. Но на минимуме стоимость его акции составляла от 116 рублей и до 255 рублей – максимум за последние несколько лет. Эксперты не могут 100% предугадать, что случится со стоимостью в будущем. Поэтому если человек сразу инвестирует крупную сумму средств, то ему придется непрерывно отслеживать курс, а это влечет за собой лишние переживания. Лучше накапливать акции частям на просадках.

Мой отзыв о том,

Но не все складывается так гладко. Многие начинающие инвесторы часто совершают ошибки и покупают акции на существенную часть депозита, ориентируясь на прогнозы и рассылки инвестиционных компаний. Вот один из них.

Инвестируя в акции вначале часто бывает сложно сделать выбор.

Для успешного инвестирования важно выбрать свою стратегию инвестирования и придерживаться ее

Мой опыт

Поделюсь собственным опытом. Мое знакомство с инвестициями в акции началось в начале 2020г. Но знаний было немного, поэтому доход был небольшой и плавающий. Все изменилось, когда началась пандемия, оффлайн бизнес накрылся и нужно было быстро восполнять потери. Я начал погружаться в акции и вначале совершал много ошибок:

- покупал дорого,

- часто спешил и закрывал даже небольшую прибыль.

Меня спасло только то, что покупал я антикризисные активы и компании с высокой капитализацией. Пришлось много учиться, особенно подтянуться в фундаментальном и техническом анализе. В результате дела пошли веселее и к концу 2020 года на инвестициях в акции удалось заработать 27126,44$. Эта сумма включает:

- покупку дивидендных акций,

- акций роста,

- недооцененных ценных бумаг,

- заработок на шорте,

- торговлю CFD на акции и даже использование небольшого кредитного плеча для раскачки депозита в начале года.

Как видите, был пройден долгий путь и часть акций до сих пор висят у меня в инвестиционном портфеле в небольшом минусе. Сейчас я отобрал и скомбинировал под себя несколько стратегии инвестирования в акции и придерживаюсь их.

Способы долгосрочного инвестирования

Долгосрочное вложение имеет две особенности:

- Длительный период окупаемости.

- Более низкий уровень риска в сравнении с краткосрочными вложениями.

В зависимости от суммы, которой вы обладаете, и конечной цели инвестиций, есть несколько типов инструментов для долгосрочного инвестирования.

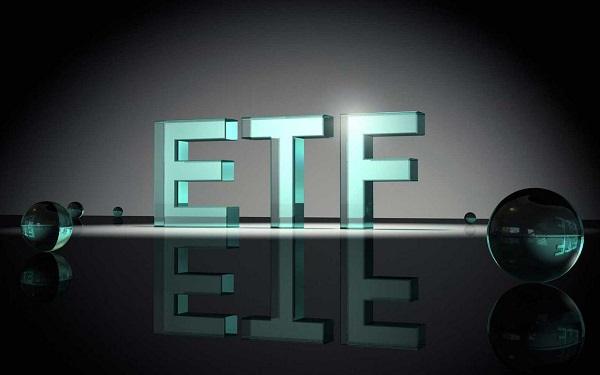

- Ценные бумаги: акции, облигации, ETF. Их можно приобрести у брокера на бирже. Напомню: акции позволяют получать доход на разнице котировок и в виде дивидендов. Облигации – это долговые обязательства государства или компаний, выплачиваемые эмитентом в конце срока погашения. По некоторым из облигаций предусмотрен дополнительный доход в виде купона. ETF – это фонд, паи которого котируются в зависимости от фондового индекса.

- Бизнес. Существует два варианта вложений в бизнес:

- покупка долей в виде ценных бумаг, эмитируемых компанией, с целью получения контрольного пакета;

- если это ваш собственный бизнес – можно вложить средства в его развитие. Например: запуск нового проекта, приобретение оборудования, транспорта.

- Золото и другие драгоценные металлы. Неплохой вариант для долгосрочных инвестиций, правда, придется заплатить комиссию за хранение либо открыть обезличенный металлический счет.

- Недвижимость. Это самый простой способ долгосрочного инвестирования. Можно приобрести один или несколько готовых либо находящихся в стадии строительства объектов с целью сдачи в аренду или для личного пользования.

- Криптовалюты. Этот инструмент не очень хорошо изучен, по нему мало истории и я бы не стала относить его к категории надежных долгосрочных инвестиций. Однако упомянуть о нем следует, поскольку биткоин пользуется спросом.

Профессиональная помощь в инвестировании в акции – обзор ТОП-3 брокерских компаний

Как и обещал, даю обзор трёх брокерских компаний с надёжной репутацией и умеренными расценками.

Сравнивайте, анализируйте, выбирайте.

1) Открытие Брокер

Компания работает с 1995 года. Многократный лауреат профессиональных премий и конкурсов. Общее количество клиентов на момент написания статьи – 95 000. Объём клиентских операций «Открытия» на Московской бирже превысил в 2016 году 14,5 трлн руб. Национальное рейтинговое агентство присвоило компании максимальный рейтинг надёжности «ААА». Рейтинг подтверждается фирмой ежегодно, начиная с 2010.

Брокерский счёт открывается за 30 минут. Делается это удалённо. Каждый зарегистрированный пользователь получает профессионального консультанта, который работает с клиентом персонально на протяжении всего периода обслуживания.

Инвестор сам выбирает инструменты и направления вложений. Доступны: покупка акций и облигаций, фьючерсы, опционы, валютные операции. При желании формирование инвестиционного портфеля поручается аналитикам компании. Компания также проводит оценку пакета акций, используя для этого современные и эффективные методики.

2) FMC

Компания оказывает профессиональные консультационные услуги в сфере финансовых рынков. Станьте акционерами ведущих мировых и российских корпораций – Эппл, Кока-кола, Газпром, Майкрософт и других. Получайте ежеквартальные дивиденды и зарабатывайте на повышении стоимости акций.

3) GoldMan Capital

Ещё один профессиональный консультант в сфере инвестиций в акции. Специалисты подскажут, какие акции покупать, чтобы получить максимальную прибыль, помогут составить инвестиционный портфель, проведут профессиональную оценку пакета акций перед продажей. Открыв торговый счет при содействии компании «Голдмэн Кэпитал», клиент получает право стать акционером крупнейших компаний – Сбербанк, Яндекс, Тойота, Аэрофлот, Магнит и многих других.

Какие стратегии инвестирования в акции работают в России

Стратегия инвестирования – это набор методов и инструментов, используемых конкретным владельцем акций с целью изменения их общего профиля, то есть, соотношения доходности и риска. Самая примитивная дивидендная стратегия инвестирования – выбрать определенный класс активов и работать только с ними. Как правило, инвестор будет иметь в итоге низкую доходность при низких рисках или наоборот: высокую доходность при высоких рисках. Поэтому на практике используют некий микс стратегий. В зависимости от сроков, они делятся на:

- краткосрочные;

- среднесрочные;

- долгосрочные.

Краткосрочное инвестирование больше похоже на трейдинг. Чтобы вкладывать деньги в акции и зарабатывать, инвестор должен уметь правильно определять так называемую точку входа в рынок – оптимальную цену для спекулятивной покупки. Для этого ему нужно научиться анализировать фондовый рынок и постоянно следить за новостями на нем.

Длительность среднесрочных инвестиций составляет от месяца до года. При использовании данной стратегии значение имеет поставленная цель: по какой цене должны быть куплены и проданы акции, и в какие сроки. Зачастую инициаторами среднесрочных инвестиций выступают брокеры. Они составляют прогноз рыночной стоимости активов на основе финансового состояния и производственных показателей компании.

Долгосрочные инвестиции подразумевают покупку ценных бумаг на несколько лет. Основополагающую роль при использовании данной стратегии играет правильное распределение активов, то есть, диверсификация портфеля. Инвестиции в акции на длительный срок для начинающих могут приносить пассивный доход, который частично можно использовать для покупки новых активов, и таким образом увеличивать свой капитал.

Стратегии по активности

По торговой активности инвестиционная стратегия может быть:

- активной;

- пассивной.

Активная стратегия подразумевает частые сделки, постоянный поиск новых идей, попытки сыграть на дивидендных ожиданиях и новостях. К ней, как правило, прибегают инвесторы, желающие получить максимум прибыли за наименьший промежуток времени.

Самой популярной пассивной стратегией является «купить и держать». Ее основу составляет регулярное и планомерное приобретение активов с корректировкой их долей в инвестиционном портфеле не чаще одного раза в год. Пассивное долгосрочное инвестирование в акции крупных российских компаний и иностранных корпораций по потенциальной доходности уступает активному. Кроме того, хорошую прибыль иногда приходится ждать довольно долго.

Спекулятивные операции на фондовой бирже намного эффективнее пассивной стратегии, но только при условии, что инвестор умеет правильно определять момент покупки и продажи акций.

Стратегии по степени риска

По степени риска выделяют:

- агрессивную (высокорисковую) стратегию;

- умеренную;

- консервативную (низкорисковую).

Цель агрессивной стратегии – максимальное увеличение потенциального дохода за счет повышения рисков. При ее использовании вкладывают деньги в надежде получить прибыль с акций небольших компаний, обладающих низкой ликвидностью. Агрессивный инвестиционный портфель имеет низкую диверсификацию и, как правило, состоит из ценных бумаг одного вида или одного сектора конкретной страны.

Умеренная стратегия является своеобразной «золотой серединой». В ее портфель входят активы из разных секторов, но возможно небольшое содержание и рискованных акций (не более 10%).

Низкорисковая инвестиционная стратегия подходит для тех, кто хочет прежде всего сохранить свои сбережения. Средняя доходность акций в этом случае сопоставима с банковским депозитом и составляет 7–8% годовых.

Выбор оптимальной стратегии зависит от таких факторов, как:

- размер средств, предназначенных для инвестирования;

- уровень компетенции инвестора;

- желательное соотношение доходности и риска вложений;

- срок, выделенный для получения прибыли.

Преимущества и недостатки

Рассмотрим основные плюсы долгосрочных финансовых инвестиций:

- Не зависят от краткосрочных колебаний рынка.

- Приносят существенный пассивный доход в перспективе.

- Не требуют больших временных затрат.

- Позволяют получить налоговые льготы: в России при продаже имущества, в т.ч. ценных бумаг, являющихся собственностью гражданина более трех лет, не нужно платить НДФЛ.

Но есть и минусы. Их немного:

- При неправильном управлении портфелем есть риск потери дохода и даже полной потери капитала. Это нельзя исключать, если вы, например, включили в портфель только акции компании, впоследствии ставшей банкротом. Или, наоборот, ограничились консервативными активами (например, ОФЗ) – тогда ваш капитал сохранится, но доход будет минимальным и может не покрыть даже инфляцию.

- Быстрых доходов ждать не стоит. К этому нужно быть готовым. Особенно сложно пережить первые пару лет, когда проект может приносить убытки.

Разберитесь со своими инвестиционными целями

Еще одна важная вещь, которую нужно сделать перед началом, – это получить общее представление о том, что вы представляете из себя как инвестор. Есть несколько важных вопросов, которые вы должны себе задать:

- Почему вы инвестируете?

- Какова ваша терпимость к риску?

- Каков ваш инвестиционный приоритет?

- Сколько времени вы хотите тратить на инвестиции?

Постарайтесь понять, почему вы инвестируете. Это во многом определяет ваш инвестиционный стиль, терпимость к риску и многое другое. Например, если вы инвестируете на долгосрочный период, вы будете менее склонны к риску. Если вы хотите заработать деньги прямо сейчас, ваши риски будут гораздо больше.

Оценка вашей толерантности к риску – это больше вопрос вашего типа личности. Готовы ли вы рисковать и пережить бурные колебания цен на свои акции, чтобы потенциально получить более высокую долгосрочную доходность? Или большие колебания стоимости вашего портфеля вызывают у вас депрессию и тошноту?

На фондовом рынке огромное разнообразие акций. К примеру, компания Coca-Cola (NYSE: KO) давно существует на рынке и акции этой компании более предсказуемы и устойчивы. Также существуют молодые компании с высоким потенциалом, к примеру как Pinterest (NYSE: PINS) или Spotify (NYSE: SPOT).

Если вы хотите просто заработать деньги, вам не нужно фокусироваться на акциях, приносящих дивиденды. С другой стороны, если вы планируете полагаться на свои вложения в акции в качестве пассивного дохода, вы можете сосредоточиться только на более высокооплачиваемых инвестициях.

Например, инвестор приоритетом которого является долгосрочный рост, может выбрать такой фонд как ETF Vanguard Growth (NYSEMKT: VUG), который дает только около 1%, но имеет большой потенциал для увеличения капитала. С другой стороны, инвестор, зависящий от дохода, может выбрать ETF с высокой дивидендной доходностью Vanguard (NYSEMKT: VYM), который платит более 3% и больше фокусируется на ценных акциях. Инвестор, который находится где-то посередине, может выбрать Vanguard S&P 500 ETF (NYSEMKT: VOO), который дает около 2% и предлагает хороший компромисс между доходом и потенциальным ростом.

Вы можете сами выбирать отдельные акции для инвестирования. Тем не менее, вам придется выделить достаточно времени, чтобы тщательно и эффективно оценивать акции, прежде чем их покупать. Как минимум, я бы рекомендовал инвестировать в отдельные акции, если у вас есть хотя бы пару часов в неделю на анализ рынка.

Что такое инвестиции в акции

Любое инвестирование – это активная экономическая деятельность. Она принципиально отличается от пассивной – такой, к примеру, как покупка товара или трата денег на оплату повседневных нужд.

Инвестирование отражает один из основополагающих принципов человеческой жизни – чтобы лучше жить завтра, нужно приложить к этому усилия сегодня, сейчас. Есть множество инструментов и направлений инвестирования. Одни приносят прибыль в краткосрочной перспективе, другие окупаются через годы.

Инвестиции в акции – типичный пример вложений, работающих на будущее.

Для начала выясним, как экономисты определяют термин «акции».

Акции реализуются через фондовые биржи. Это своего рода магазин ценных бумаг, в котором компании продают «кусочки» своих активов. Однако прийти туда, как в обычный универсам, чтобы приобрести себе долю компании «Бритиш Петролеум», невозможно. Нужно действовать через брокерскую компанию.

Право на операции с ценными бумагами (к ним, помимо акций, относятся облигации, фьючерсы и векселя) брокерам даёт лицензия, подтверждённая Центробанком. Эта структура вправе отозвать у брокера разрешительный документ, но при этом вы всё равно останетесь владельцем акций. В этом случае вы передадите их другому брокеру.

Инвестиции в акции требуют определённой финансовой и экономической грамотности. Выбирать ценные бумаги наугад (по принципу – «где-то слышал название компании») недальновидно и глупо.

Тем, кто хочет срочно накопить на поездку в Испанию, такой вид инвестирования не подойдёт. Для этого лучше выбрать, скажем, инвестиции в МФО с окупаемостью за полгода либо обычный банковский вклад. Вкладывать в акции рекомендуется тем, кто ставит перед собой долгосрочные финансовые цели.

Акции различаются по доходности, первоначальной цене и другим параметрам. Одни инвесторы предпочитают вкладывать в ценные бумаги лидеров в своих отраслях (так называемые «голубые фишки»), другие выбирают молодые развивающиеся компании.

Некоторые акции – это инвестиции в реальные средства, например, в производство промышленных или хозяйственных товаров. Вложения в ценные бумаги таких компаний приближаются по своей сути к реальным инвестициям, о которых на нашем сайте есть отдельная публикация.

Перечислим основные свойства и преимущества этого вида ценных бумаг:

| № | Характеристики | Практический смысл |

| 1 | Ликвидность | Купить и продать акции владелец имеет право в любой день, когда работает биржа |

| 2 | Отсутствие предела доходности | Акции будут расти в цене пропорционально росту стоимости активов предприятия: пока компания развивается, увеличивается и стоимость долей её имущества |

| 3 | Надёжность | Акции – полностью легитимный и защищённый инструмент |

| 4 | Гибкость в управлении | Выбор акций на фондовом рынке практически безграничен |

| 5 | Низкий порог входа | Чтобы стать инвестором, достаточно небольшого стартового капитала (от 3 тыс. руб.) |

Есть два способа получения доходов от инвестиций в акции:

- получение дивидендов;

- биржевые спекуляции.

Первый способ простой и понятный. Вы просто покупаете ценные бумаги и получаете дивиденды от чистого дохода компании. Но не всегда такой метод оправдывает себя в долгосрочной перспективе.

Спекуляции более прибыльны. Вы покупаете акции по одной цене, а продаёте их по другой – когда стоимость возрастает. Такой метод инвестирования требует изучения фондового рынка, умения анализировать экономическую ситуацию и давать обоснованные прогнозы.

Большинство инвесторов действует через брокеров. Для начала вкладчикам нужно понять, в чём заключается смысл брокерской деятельности и чем одни посредники отличаются от других.

Об этом поговорим в следующих разделах.

Полезная ссылка по теме вкладов – «Портфельные инвестиции».

Технический и фундаментальный анализ — 2 подхода к выбору акций

Начинающие инвесторы ошибочно предполагают, что существуют «волшебные» знания, благодаря которым можно отбирать акции со 100% уверенностью, что они будут расти. На самом деле это заблуждение. Даже опытные инвесторы допускают промахи в выборе компаний. И дело даже не в плохом выборе, а в том, что риски никто не отменял. Просто потенциал роста не реализовался в силу каких-то причин.

К сожалению, не все инвестиции приносят прибыль. Стоит это учитывать как данное и не переживать, если какие-то акции из портфеля не выросли.

Как выбирать акции? Глобально выделяют два подхода:

- Технический анализ. Решения принимаются исключительно на основание графика биржевых котировок. Для этого: анализируют графики, ищутся закономерности, свечные паттерны и т.д. Многие профессиональные инвесторы относятся к этому подходу скептически;

- Фундаментальный анализ. Компании покупаются на основе финансовых показателей и перспектив будущего. Обычно этот путь выбирают уже более опытные граждане;

Критика технического анализа

Новички начинают с технического анализа. Кому-то даже удаётся на этом хорошо заработать. Проработав на рынке уже 10 лет, я пришел к следующему выводу: графический анализ может помочь купить акции по хорошей цене, но не является основополагающим принципом при выборе. Нельзя принимать решения об инвестициях только смотря на график.

«Есть ли те, кто сумел добиться отличных результатов в торговле, принимая решения, только на анализе графиков?» Найдите хотя бы одного человека из списка Форбс, который сделал миллиарды долларов на трейдинге. Таких людей нет. Никому за всё время существования биржи это не удалось, а это более 120 лет истории. Хотя здесь стоит оговориться: были личности, заработавшие сотни миллионов долларов, но потом из-за того, что вовремя не остановились — теряли заработанное.

Список богатейших людей на 2020 год;

В заключении можно сказать: те, кто торгуют исключительно на основе технического анализа «играют» на бирже, а не занимаются инвестициями. Им нравится делать ставки и получать ежедневные результаты. Какие-то дни закроются в плюсе, какие-то в минусе. Особо напрягать мозги не надо, чтобы заполнить заявку на покупку и продажу акции.

Технари сами не признают, что их заработок основан на везении и, может быть, опыте для тех, кто давно торгует. Не забываем ещё про то, что трейдинг отнимает уйму времени и нервов. Так стоит ли этим заниматься?

Но всё же про технический анализ полностью забывать не надо. Опытные инвесторы при выборе акций применяют два подхода в совокупности:

- Фундаментальный для выбора недооцененной или перспективной компании;

- Технический для открытия сделки по выгодной стоимости;

Подводя итоги скажем: пусть не ругаются на меня технари, поскольку я высказываю своё мнение на основе своего опыта и наблюдений за другими трейдерами. Возможно, вы профи в трейдинге и зарабатываете кучу денег. Но основная масса только теряет на этом. На трейдерах хорошо зарабатывают лишь брокеры за счёт комиссий от оборота.

Далее, мы будем говорить про выбор акций на основе фундаментального анализа. Здесь есть о чём поговорить и подумать.

Где инвестировать в акции

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать акции напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять акций Лукойла» или «Продать пять акций Intel».

Чтобы начать работать с брокером, откройте у него брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг на счёт заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

FAQ по инвестициям в акции

8.1. Сколько можно заработать на акциях

Говорить в абсолютных цифрах про заработок на акциях не имеет смысла, поскольку всё зависит от стартовой суммы. Говоря в относительных цифрах, можно ожидать порядка 10%-15% по стратегии «купи и держи». То есть, это абсолютно пассивный метод инвестирования, когда после покупки не нужны совершать никаких спекуляций.

Если есть желание заняться трейдингом, то вам потребуется опыт и немного везения. Так можно поднять планку доходности доходности и заработать на акциях 20%-50% за пару месяцев. Причём это реальные цифры, без каких-либо приукрас при абсолютно разумном риске. Есть отдельные инвесторы, показывающие доходность в 100-500%, но для таких значений нужен опыт и немного везения.

Ниже представлена таблица доходности акций с учётом реинвестирования. В зависимости от сроков и среднегодовой доходности результаты разные.

| Доходность\Срок | 3 года | 5 лет | 10 лет | 15 лет | 20 лет |

|---|---|---|---|---|---|

| 6% годовых | +19% | +33% | +79% | +139% | +220% |

| 8% годовых | +25% | +46% | +115% | +217% | +366% |

| 10% годовых | +33% | +61% | +159% | +317% | +572% |

| 12% годовых | +40% | +76% | +210% | +447% | +864% |

Сколько можно заработать на акциях;

8.2. Мифы об обманах и мошенниках на финансовых рынках

Из-за низкой финансовой грамотности среди населения сложилось устойчивое понятие, что торговля на бирже — это обязательно мошенническая деятельность. Этот миф укоренился за счёт финансовых пирамид, дефолта ГКО в 1998 г. Однако с 2000 г. фондовый рынок абсолютно прозрачен и доступен каждому. Нет никаких подводных камней.

Иностранные инвесторы активно инвестируют в российские акции, а это говорит о многом.

Мифы про инвестиции;

8.3. Надо ли платить налог на прибыль по акциям

С прибыли по любым ценным бумагам будет удерживаться налог 13% (НДФЛ). Например, если на счёту 1 млн рублей, зафиксированная прибыль по итогу года составила 200 тыс. рублей, то из этой суммы будет вычтено 26 тыс. рублей на налоги.

Налоговую декларацию составит брокер автоматически и отправит денежные средства самостоятельно из свободных денег на брокерском счёте. На это даётся весь январь каждого года.

Например, вы инвестировали в акции 1 млн рублей, сейчас портфель оценивается в 1,2 млн рублей. При этом не было фиксации прибыли. В этом случае налог платить не надо. Налог берётся только с зафиксированной прибыли. Если продержать акции в течении 3 лет, то после можно оформить налоговый вычет на прибыль, а это ещё один аргумент стать долгосрочным акционером.

С дивидендов всегда берётся налог 13%. С этих отчислений нельзя оформить налоговые вычеты.

Как уменьшить налог на прибыль от инвестиций;

Примечание

С 2020 г. есть обсуждения освободить от уплаты налога на дивиденды тех акционеров, которые реинвестируют их обратно на рынок.

8.4. Может ли брокер обмануть и пропасть с деньгами

Даже если фондовый брокер обанкротится, то ценные бумаги не должны пропасть, поскольку данные хранятся в специальном реестре (депозитарии). А вот свободные деньги на счёте могут пропасть.

Другое дело Форекс. Участники никак не защищены. Если брокер закроется, то деньги уже не вернуть.

Если сравнивать рынок акций и рынок Форекса, то первые обладают гораздо большей надёжностью и прибыльностью. Форекс — это чисто спекуляции, комиссии на свопы, проскальзывания и никакой защищенности в плане законодательства. Все Форекс-брокеры зарегистрированы в оффшорах. Совершенно другое дело фондовый рынок. Поэтому никогда никогда не сравнивайте эти два совершенно разных рынка.

8.5. Как не потерять деньги при инвестировании в акции

Стоит придерживаться элементарных правил:

- Инвестируйте в разные компании из разных секторов;

- Вносите регулярно деньги на биржу равными порциями. Лучше инвестировать равномерно, так вы усредните среднюю цену покупки;

- Изучайте отчёты компаний, ищите информации. Не инвестируйте просто в котировки. Разберитесь в бизнесе, которую ведёт акционерное общество;

Если сумма маленькая и нет времени разбираться, то инвестируйте в акции через ETF. Они уже содержат сбалансированный портфель. Таким образом, вы не прогорите и ваш капитал будет расти по мере роста рынка.

Правила успешных инвестиций в акции на долгосрок

Сформулируем несколько простых правил, которых следует придерживаться долгосрочному инвестору:

определите свой риск. Здесь речь идет не о каком-то проценте, который рассчитывается с использованием ставки дисконтирования. Определите ту сумму, от потери которой ваш уровень жизни не ухудшится;

- если в ближайшие 5 лет вам могут понадобиться деньги, которые вы собираетесь вложить в акции, или их часть – лучше отказаться от долгосрочного инвестирования или уменьшить стоимость портфеля;

- выбирая лучшие акции для долгосрочного инвестирования, не ограничивайтесь одной отраслью. Предположим, на российском фондовом рынке бумаги нефтегазового сектора занимают лидирующие позиции. «Разбавьте» свой портфель акциями компаний IT-сферы или энергетики – это уменьшит ваш риск;

- придерживайтесь выбранной стратегии;

- не паникуйте при колебаниях рынка в краткосрочной перспективе. Оценивайте динамику по годам.

Правила для начинающего инвестора

Первое

И самое важное. Никогда не инвестируйте чужие деньги

Особенно это важно в отношении биржевой торговли. В этой сфере можно легко и быстро потерять деньги, особенно это легко начинающему инвестору. Именно поэтому прежде чем составлять для себя инвестиционную стратегию, убедитесь, что у вас достаточно накоплений. Если у вас нет накоплений, начинайте с того, чтобы обеспечить себе надежную финансовую подушку. Спросите себя, “что будет, если я потеряю все вложенные деньги”

Второе. Инвестируйте в те сферы бизнеса, в которых разбираетесь. Например, если по основной профессии вы риелтор, то идеальная сфера инвестиций для вас явно не сельское хозяйство.

Ваш профессиональный опыт может пригодиться вам в трейдинге, но только в том случае, если вы знаете бизнес изнутри. Тогда и ориентироваться в ценных бумагах и движении рынка будет проще. Это ваше очевидное конкурентное преимущество перед другими участниками рынка.

Третье. Диверсифицируйте вложения ,чтобы свести риски к минимуму. Разделите свой капитал на три части и вкладывайте в разные виды финансовых инструментов. Таким образом, вы страхуете себя от вероятности потерять все. Англичане даже придумали пословицу про то, что класть все яйца в одну корзину непрактично. Она именно об этом.

Не усложняйте свой торговый план

Будьте проще. Какую бы стратегию выбора акций вы ни выбрали в долгосрочной перспективе, начните с торговли только одной акцией. Смотрите и изучайте выбранную вами компанию. Каждая акция имеет свою индивидуальность и характеристики. Вы должны понимать эти «привычки», чтобы делать правильные шаги.

Изучите графики на многочисленных временных интервалах – внутри дня, дневные и недельные. Со временем начните добавлять еще одну акцию, а потом еще и так далее.

Всегда придерживайтесь своего плана. Изменение плана в процессе торговли позволит вам мысленно «обмануть» самого себя, что приводит к нарушению дисциплины.