Виды премий для работников

Содержание:

- НДФЛ и страховые взносы

- НДФЛ и страховые взносы

- Опционная премия: бухгалтерский и налоговый учет

- Что такое премия (определение по ТК РФ) и как она относится к зарплате

- А если у фирмы убытки?

- Виды премий и основания премирования

- Стимулирующие выплаты учителям – гласность и прозрачность

- Часть зарплаты или дополнение к ней?

- Общие положения о премировании за достижение результатов в работе

- Выплаты за интенсивность труда и высокие результаты работ

- Налогообложение и бухгалтерский учет премий сотрудникам

- Каким образом в России устроена система премирования

- Условия получения

- Обоснование начисления квартальной премии сотрудникам: пример

НДФЛ и страховые взносы

Вне зависимости от системы налогообложения, которую применяет организация, со всей суммы премии нужно удержать НДФЛ (подп. 6 и 10 п. 1 ст. 208 НК РФ).

Ситуация: в каком месяце суммы разовых премий нужно включить в налоговую базу по НДФЛ: в месяце начисления или в месяце выплаты?

Расчет НДФЛ зависит от того, является премия производственной или нет.

Непроизводственные разовые премии (например, к юбилею, празднику) не являются частью зарплаты и, следовательно, не относятся к расходам на оплату труда. Поэтому их сумму включите в налоговую базу по НДФЛ того месяца, в котором они выплачены (подп. 1 п. 1 ст. 223 НК РФ).

Расчет НДФЛ с разовых производственных премий в свою очередь зависит от периода, за который они начислены:

месяц;

квартал;

год;

при наступлении конкретного события (например, разовая премия за успешную сдачу проекта). Разовые производственные премии, выплаченные при наступлении конкретного события, включайте в налоговую базу по НДФЛ в момент выплаты сотруднику (подп. 1 п. 1 ст. 223 НК РФ).

На сумму разовой премии за трудовые показатели начислите:

взносы на обязательное пенсионное (социальное, медицинское) страхование (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Данное правило применяется независимо от того, предусмотрена премия трудовым договором или нет (письмо Минздравсоцразвития России от 12 августа 2010 г. № 2622-19).

Ситуация: нужно ли начислять страховые взносы на суммы разовых премий, которые выдали сотрудникам к юбилею или празднику? То есть с трудовыми показателями эти выплаты не связаны.

Ответ: да, нужно.

По общим правилам страховыми взносами облагаются все те выплаты, которые работодатель начисляет в рамках трудовых отношений (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ). А раз премии начислены сотрудникам (т. е. людям, с которыми организация заключила трудовые договоры), то можно считать, что это выплаты в рамках трудовых отношений (ст. 16 ТК РФ).

К тому же разовые премии не названы в закрытых перечнях выплат, которые освобождены от:

взносов на обязательное пенсионное (социальное, медицинское) страхование (ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

взносов на страхование от несчастных случаев и профзаболеваний (ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Таким образом, на суммы разовых премий нужно начислять страховые взносы. При этом не имеет значения, по какой причине выплачивают премию – за достижение определенных трудовых результатов или в связи с каким-то событием (юбилеем, праздником и т. п.).

Подтверждает такой подход и арбитражная практика (см., например, постановление Президиума ВАС РФ от 25 июня 2013 г. № 215/13, постановление ФАС Поволжского округа от 6 марта 2012 г. № А12-10291/2011).

Совет: если вы готовы спорить с проверяющими, то страховые взносы на разовые премии, которые не связаны с трудовыми показателями, можно не начислять.

В споре поможет следующий аргумент.

Премии к юбилею (празднику и т. п.) нельзя считать выплаченными в рамках трудовых отношений. А потому и нет оснований начислять страховые взносы. Объясняется это так.

Сам по себе тот факт, что между сотрудниками и организацией есть трудовые отношения, не свидетельствует о том, что все выплаты, которые начисляются сотрудникам, представляют собой оплату их труда. Так, разовые премии, выплаченные к юбилею, празднику и т. п., не зависят от квалификации сотрудника, сложности, количества, качества и условий выполняемой им работы. И соответственно, не являются вознаграждением за труд и элементом оплаты труда. А раз так, то их нельзя признать выплаченными в рамках трудовых отношений.

Есть примеры судебных решений, подтверждающих такой подход (см., например, постановления ФАС Северо-Западного округа от 20 сентября 2013 г. № А66-15138/2012, Центрального округа от 6 ноября 2012 г. № А64-1493/2012).

Вместе с тем, учитывая неоднозначность арбитражной практики, предсказать исход судебного разбирательства по данному вопросу сложно. Судьи могут встать как на сторону организации, так и на сторону проверяющих.

Сумма разовой премии входит в налоговую базу по НДФЛ (подп. 6 п. 1 ст. 208 НК РФ).

НДФЛ и страховые взносы

Независимо от системы налогообложения, которую применяет организация, на сумму ежемесячной (ежеквартальной) премии начислите:

- взносы на обязательное пенсионное (социальное, медицинское) страхование (ч. 1 ст. 7, ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 5, п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Данное правило применяется независимо от того, предусмотрена премия трудовым договором или нет.

Со всей суммы ежемесячной (ежеквартальной) премии нужно удержать НДФЛ (подп. 6 и 10 п. 1 ст. 208 НК РФ).

Ситуация: в каком месяце суммы ежеквартальной или ежемесячной премии нужно включить в налоговую базу по НДФЛ: в месяце начисления или в месяце выплаты?

Производственную ежемесячную премию, не зависящую от достигнутых производственных результатов, включите в налоговую базу по НДФЛ в последний день месяца, за который она начислена (вместе с зарплатой). Непроизводственную премию, производственную ежемесячную премию за достигнутые производственные результаты, а также ежеквартальную премию – в том месяце, в котором они выплачены.

Непроизводственные премии не являются частью зарплаты и, следовательно, не относятся к расходам на оплату труда. Поэтому вне зависимости от периодичности начисления таких премий включите их в налоговую базу по НДФЛ того месяца, в котором они выплачены (подп. 1 п. 1 ст. 223 НК РФ).

При выплате производственной ежемесячной премии проводку по удержанию НДФЛ делайте:

- в последний день месяца, за который она начислена (вместе с зарплатой), если сумма премии не зависит от достигнутых производственных результатов;

- в месяце выплаты премии, если ее сумма зависит от достигнутых производственных результатов (например, процент от продаж для менеджера).

Объясняется это так. В первом случае производственная ежемесячная премия является частью зарплаты, начисленной за текущий месяц (это может быть фиксированная ежемесячная сумма). Поэтому она включается в базу по НДФЛ в порядке, предусмотренном для зарплаты. Датой получения дохода (в целях расчета НДФЛ) будет последний день месяца, за который начислены зарплата и премия (п. 2 ст. 223 НК РФ). В этот же день сделайте проводку по удержанию НДФЛ. Сумма премии войдет в налоговую базу по НДФЛ того месяца, за который она начислена.

Во втором случае производственная ежемесячная премия представляет собой выплату стимулирующего характера. Ее сумма зависит от достигнутых производственных результатов, поэтому такую премию нельзя считать вознаграждением за выполнение трудовых обязанностей. В этом случае датой получения дохода является день выплаты (перечисления на счет сотрудника) премии (подп. 1 п. 1 ст. 223 НК РФ). Проводку по удержанию налога сделайте в момент выплаты премии.

Сумму ежеквартальной премии включите в налоговую базу того месяца, в котором она выплачена. Дело в том, что в целях расчета НДФЛ премии, начисленные за период работы более месяца, нельзя отнести к расходам на оплату труда. Такой вывод можно сделать на основании пункта 2 статьи 223 Налогового кодекса РФ. В нем говорится, что датой получения дохода в виде оплаты труда является последний день месяца, за который начислен доход. А указанные премии начисляются за период, превышающий один месяц. Следовательно, в этом случае датой получения дохода является день выплаты (перечисления на счет сотрудника) премии (подп. 1 п. 1 ст. 223 НК РФ). Проводку по удержанию налога сделайте в момент выплаты премии.

Аналогичной позиции относительно определения даты получения дохода в виде премий придерживается Минфин России (письма от 27 марта 2015 г. № 03-04-07/17028, от 12 ноября 2007 г. № 03-04-06-01/383).

В тех случаях, когда сумма премии включена в налоговую базу по НДФЛ вместе с зарплатой, платите налог одним платежным поручением (вместе с зарплатой). Если сумма премии включена в налоговую базу по НДФЛ в месяце выплаты, перечисляйте налог в бюджет отдельным платежным поручением. В частности, необходимость оформления отдельного платежного поручения может возникнуть, если сроки перечисления НДФЛ по различным выплатам в течение месяца не совпадают. Такой вывод можно сделать на основании пункта 2 статьи 223 и статьи 226 Налогового кодекса РФ. Подробнее см. Как налоговому агенту уплатить НДФЛ в бюджет.

Опционная премия: бухгалтерский и налоговый учет

Опционная премия — принадлежность опционных контрактов, суть которых сводится к закреплению на определенный срок за покупателем права приобретения по оговоренной в контракте стоимости конкретного актива (ценных бумаг). За это право покупатель платит продавцу некоторую сумму, называемую опционной премией. От исполнения опционного контракта можно отказаться. Премия при этом возврату не подлежит.

Особенностью бухучета действий по опционным контрактам является то, что сам будущий предмет сделки до момента его фактической покупки-продажи учитывается за балансом:

- на счете 008 — у покупателя;

- на счете 009 — у продавца.

Полученную опционную премию будущий продавец включает в доход как в БУ, так и в НУ, отражая это в БУ проводкой:

Дт 76 Кт 91.

У покупателя учет премии в БУ может иметь варианты, выбор из которых следует закрепить в учетной политике. Они позволяют учесть оплаченную премию как:

расходы предстоящих периодов:

Дт 97 Кт 76;

прочие расходы:

Дт 91 Кт 76.

Из состава расходов предстоящих периодов сумма премии может выбывать:

по частям в течение срока действия права на покупку с отнесением на прочие расходы:

Дт 91 Кт 97;

единовременно с включением ее в стоимость приобретенного актива:

Дт 58 Кт 97.

Сумма премии, отнесенная на прочие расходы, в момент фактического приобретения актива должна быть восстановлена и включена в стоимость актива как затраты, связанные с его покупкой (п. 9 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н):

Дт 58 Кт 91.

Для целей НУ опционная премия признается расходом на дату ее оплаты вне зависимости от того, будет ли впоследствии осуществлена покупка (ст. 326 НК РФ).

Таким образом, приобретенный через опционный контракт актив будет иметь разную стоимость в БУ и в НУ.

Что такое премия (определение по ТК РФ) и как она относится к зарплате

Понятие премии присутствует в ст. 129 ТК РФ, где она упоминается в числе выплат стимулирующего характера, которые могут составлять одну из частей зарплаты. То есть премия — это выплата поощрительного характера, входящая в структуру применяемой системы оплаты за труд.

О том, в каких еще формах может осуществляться поощрение работников, читайте в материале «Какие бывают виды премий и вознаграждений работникам?».

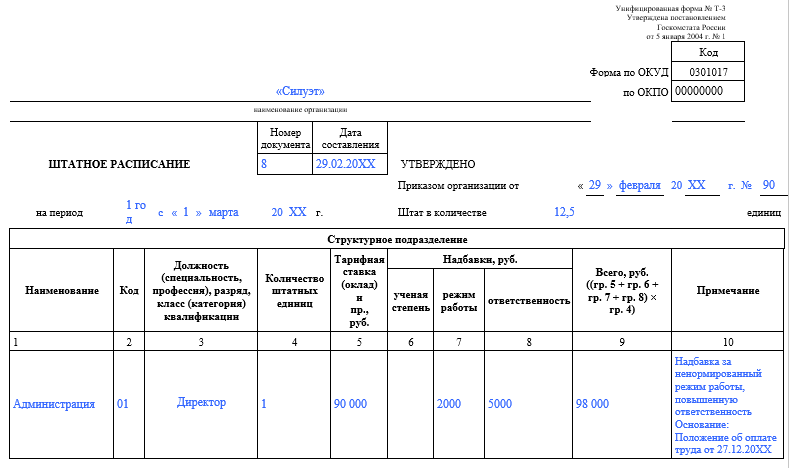

Таким образом, у работодателя должен иметь место внутренний документ, содержащий описание применяемойдля оплаты труда коллектива системы (структуры зарплаты работников). Этот документ может одновременно содержать и описание всех правил, установленных для начисления каждой из составных частей зарплаты. Но возможна и разработка самостоятельных нормативных актов (положений) для каждой составной части оплаты за труд.

Небольшим трудовым коллективам (микропредприятиям) с 2017 года разрешено не создавать внутренние нормативные акты, регулирующие вопросы трудового права (ст. 309.2 ТК РФ). Однако принятие такого решения требует детально прописывать все правила начисления зарплаты в трудовом соглашении с каждым из работников. Причем для составления этого документа должна применяться его типовая форма. Такая форма уже утверждена постановлением Правительства РФ от 27.08.2016 № 858.

Внутренний документ, разрабатываемый для коллектива в целом (или для большей его части), позволяет в трудовом соглашении с каждым из работников не перечислять подробно все правила установленной для него оплаты труда, а ограничиться лишь отсылкой к ряду внутренних актов. Поэтому создание такого рода актов существенно упрощает оформление трудовых договоров. Тем более что нормативные акты могут действовать без изменений в течение нескольких лет. И трудозатраты по их разработке и принятию даже для микропредприятий могут оказаться заметно меньшими, чем внесение всех деталей, относящихся к начислению зарплаты, в каждый трудовой договор.

А если у фирмы убытки?

Если дела предприятия в текущем году идут не лучшим образом, стоит ли расходовать средства на выплату премии по его итогам? Решать работодателю.

По закону, выплата премии должна зависеть от тех показателей, которые были заложены в Положение о премировании при формулировании условий. Если показатели исключительно производственные, то убытки лишат возможности премировать сотрудников. Но если в условия включены и другие факторы, а фонды позволяют найти средства на выплату поощрений, то даже в случае убытков работники могут получить свою 13 зарплату, что должно стимулировать их в будущем году работать эффективнее.

Виды премий и основания премирования

В этом разделе определяются виды премий и, соответственно, показатели премирования.

Премии обычно разделяют на текущие и единовременные.

Текущие премии начисляются периодически по итогам каждого месяца, квартала или года.

Единовременные премии могут быть приурочены к какому-либо событию или полагаются за какие-то определенные заслуги.

Текст в положении о премировании следует построить так, чтобы было понятно, за что назначается премия.

Поэтому конкретные показатели премирования должны быть четко перечислены, дифференцированы по категориям работников, по подразделениям.

Так, для производственных работников целесообразно ввести премии за выполнение плана по производству продукции или рост производительности труда.

Премии будут выплачиваться, если работник выполнит установленный ему план или увеличит свою производительность на определенный процент.

Для административных работников предусматривают премии за достижение определенного уровня прибыли организации.

Показателями премирования для работников бухгалтерии являются:

-

своевременная сдача налоговой и бухгалтерской отчетности;

-

отсутствие ошибок в ведении бухгалтерского учета и исчислении налогов и сборов по результатам налоговых и аудиторских проверок.

Сотрудников, занятых закупками, можно вознаградить за своевременную поставку покупных товаров, сырья или материалов и недопущение сбоев процессов производства и торговли.

Работников, непосредственно общающихся с клиентами, вознаграждают за качественное обслуживание и отсутствие жалоб.

В данном разделе положения о премировании могут быть также указаны премии к праздничным датам и другие вознаграждения, выплачиваемые из чистой прибыли предприятия.

Стимулирующие выплаты учителям – гласность и прозрачность

В соответствии с действующей системой оплаты труда педагогических работников зарплата учителей формируется их двух частей: базовой (обеспечивает гарантированную заработную плату, размер которой зафиксирован) и стимулирующей (размер которой может изменяться с определенной периодичностью).

Главная причина недовольства педагогов — непонятный механизм формирования и распределения стимулирующей части фонда оплаты труда, хотя имеется достаточно нормативных правовых актов и разъяснений по данному вопросу. Что такое стимулирующие выплаты Часть 1 ст.

129 ТК РФ в качестве стимулирующих выплат называет доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты. Цель стимулирующих выплат — побуждать работников к повышению количества и качества труда. С помощью стимулирующих доплат и надбавок можно поощрить особо ценных и опытных работников, снизить текучесть кадров, привлечь на работу необходимого специалиста высокой квалификации.

Главное — порядок и условия получения стимулирующих выплат должны быть прозрачны и понятны всем работникам образовательной организации.

О соотношении базовой и стимулирующей частей фонда оплаты труда Известно, что фонд оплаты труда образовательного учреждения состоит из базовой части и стимулирующей части.

Решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 25 декабря 2014 г. (протокол N 12) были утверждены Единые рекомендации по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников государственных и муниципальных учреждений на 2021 г. (далее – Единые рекомендации), в которых рекомендовано осуществлять перераспределение средств, предназначенных на оплату труда с таким расчетом, чтобы размеры окладов (должностных окладов), ставок заработной платы работников в структуре заработной платы в образовательных организациях высшего образования составляли не ниже 70 процентов, а в остальных образовательных организациях — не ниже 60 процентов.

В своем выступлении

Положение (43)

Примечания: К п.1.

Нарушение основных этических принципов в деятельности педагога-психолога – нарушение этических норм и принципов практического психолога.

К п.2. Обоснованные жалобы участников образовательного процесса, нашедшие отражение в административных актах – наличие обоснованных жалоб участников образовательного процесса.

3.9. Критерии материального стимулирования социального педагога № Критерии материального стимулирования Измерители Баллы 1.

Повышение квалификации Да 1 2.

Правонарушения учащихся школы, состоящих на внутришкольном учете Нет 1 3. Посещаемость учебных занятий учащимися ОУ, состоящими на внутришкольном учете Да 1 4.

Наличие неуспевающих по итогам каждого полугодия, состоящих на внутришкольном учете Нет 1 5. Сотрудничество с УДО, ОУ, учреждениями культуры, спорта, здравоохранения и другими учреждениями. Да 2 6. Отсутствие замечаний по работе с документацией согласно должностным инструкциям Нет 1 7.

Наличие диагностической и аналитической работы Да 2 8. Просветительская работа с участниками образовательного процесса: педагогами, родителями (законными представителями), учащимися Да 2 9.

Наличие работы с родителями (законными представителями) Да 2 Примечания: К п.

1. Повышение квалификации (прохождение курсовой подготовки, активное участие в педагогических чтениях, конференциях, семинарах, самообразование и участие в методобъединениях). К п. 2. Правонарушения учащихся школы (наличие вступившего в силу постановления об административном взыскании или решения суда о применении мер уголовной ответственности).

К п. 3.Обеспечение посещаемость учащимися ОУ (100% посещаемость кроме отсутствия по уважительным причинам). К п. 5. Взаимодействие с социумом — ежемесячный учет организации свободного времени детей при взаимодействии с УДО, ОУ, учреждениями культуры, спорта, здравоохранения, инспекцией по делам несовершеннолетних и т.д.

по организации совместных

Часть зарплаты или дополнение к ней?

Трудовой Кодекс РФ в ч. 1 ст. 135 говорит о том, что в состав вознаграждения за труд включены и стимулирующие выплаты, к которым относится и премия.

Если премия начисляется не постоянно, а в зависимости от достигнутых результатов, то это уже не часть обязательных выплат, а форма поощрения (ч. 1 ст. 129 ТК РФ).

Порядок премирования должен быть задокументирован в локальных нормативных актах предприятия. Эти позиции могут содержаться:

- в колдоговоре (ч. 2 ст. 135);

- в индивидуальном трудовом договоре (ч. 2 ст. 57, 1 абзац);

- в особо выделенном нормативном документе, например, Положении о премировании, Положении о вознаграждении за труд (ч. 2 ст. 135, ч. 1 ст. 8);

- приказе по организации о премировании сотрудника или сотрудников (ч.1 ст. 8).

Условия годового премирования

Премия по итогам года (13 зарплата) – стимулирующая выплата, начисляемая работнику при соблюдении им в течение рабочего года конкретных условий, установленных в правовых документах. Такими условиями могут быть достижение тех или иных показателей либо отсутствие негативных моментов. В каждой организации условия премирования разрабатываются индивидуально и утверждаются руководством.

В документе, обуславливающем премирование по итогам года, обязательно должны содержаться следующие сведения:

- когда начисляется данный вид премии;

- требования к тем, кто рассчитывает на эту выплату;

- факторы, влияющие на размер премии (как в сторону увеличения, так и уменьшения);

- условия депремирования работника.

Когда больше, а когда меньше

Сумма годовой премии практически никогда не устанавливается фиксированно. Было бы несправедливо одинаково вознаграждать «ветерана» и молодого специалиста, едва отработавшего свой первый год, вчерашнего прогульщика со снятым дисциплинарным взысканием и безупречного работника, принесшего фирме прибыль. Работодатель обычно варьирует размер премии в зависимости от:

- квалификации сотрудника;

- его рабочего стажа;

- условий выполняемого труда;

- сложности трудовой функции;

- времени фактической занятости;

- качественных показателей.

Например, премия может быть увеличена при экономии работником ресурсов организации, внедрении какого-либо полезного новшества, достижении особо высоких показателей и т.п. Снижение может быть обусловлено замечаниями, выговорами, ошибками в работе.

СПРАВКА! Удобнее всего «привязать» размер премии к средней заработной плате (месячной или годовой) и оперировать отдельно установленными коэффициентами.

А как же новички?

Если сотрудник проработал в компании меньше года, то платить ему вознаграждение или нет, зависит от прописанных в соответствующем Положении условий.

Некоторые предприниматели премируют по итогам года только сотрудников, отработавших этот год полностью.

Другие предпочитают стимулировать «зеленых» сотрудников, сделав перерасчет премии за фактически отработанные месяцы.

Такая же практика действует с увольняющимися сотрудниками.

Могут и не дать

В Положении о премии обязательно регламентируются условия, при которых премия не будет выплачена. Как мы уже установили. Это не обязательная часть заработной платы, лишить которой или уменьшить ее размер не имеют права ни на каком основании.

Для депремирования должны быть предусмотрены конкретные условия, например:

- наличие неснятого дисциплинарного взыскания;

- убыток, причиненный по вине сотрудника;

- ошибки в работе, приведшие к серьезным последствиям (должно быть прописано, к каким именно – к примеру, к травматизму, аварии).

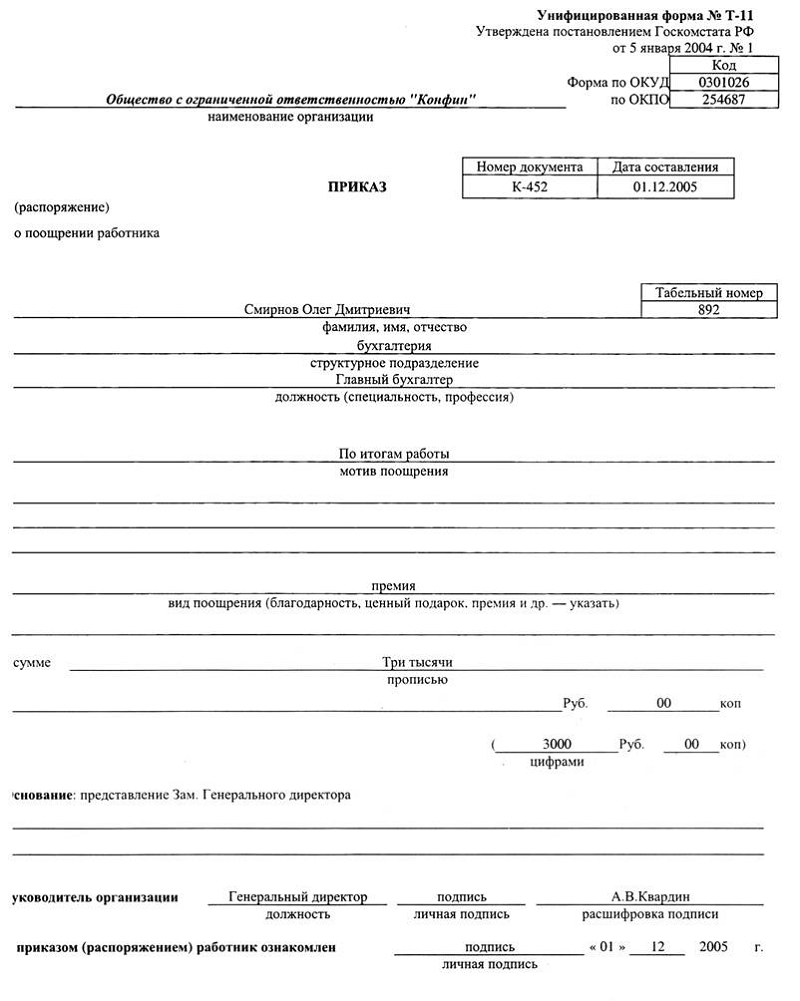

Общие положения о премировании за достижение результатов в работе

Премия – это составная часть заработной платы, о чем прямо указано в ч. 1 ст. 129 ТК РФ. Однако выплаты производятся не во всех случаях, а лишь тогда, когда сотрудники добросовестно выполняют обязанности, либо достигают выдающихся успехов на работе (ч. 1 ст. 191 ТК РФ).

Премиальные выплаты за выдающиеся результаты труда производятся либо:

- на основании приказа руководства организации, решившего поощрить одного или нескольких сотрудников;

- на основании решения руководства, вынужденного выплачивать премиальные, ввиду наличия соответствующих нормативных актов, действующих на предприятии и соответствия сотрудников указанным в них критериям.

Чаще всего порядок выплаты премиальных за достижения на службе закрепляется в Положении о премировании, которое является локальным актом.

Такое положение может содержать сведения о:

- критериях премирования, например, конкретных показателях, в случае достижения которых, сотруднику выплачиваются премиальные;

- перечне лиц, имеющих право на премию. Например, могут устанавливаться требования к трудовому стажу, должности, и т.д.;

- периодичности выплат, например: не чаще одного раза в год, квартал, месяц.

Решение о премировании во всех случаях оформляется приказом работодателя, который может быть составлен как по установленной Постановлением Госкомстата от 05.01.2004 № 1 форме, так и в произвольном виде.

Выплаты за интенсивность труда и высокие результаты работ

Любые сотрудники, работа которых поощряется за интенсивность и высокие результаты, будут и в дальнейшем стремиться к подобным успехам. Такие работники легче переносят сложные условия труда, меньше жалуются и конфликтуют с руководством, поскольку получают к окладу вполне ощутимую добавку. Что же такое интенсивность труда и высокие результаты работ? Очевидно, это напряженная работа, обеспечивающая большую производительность по сравнению с обычной. Критерии установления подобных выплат должны формироваться с учетом специфики деятельности работодателя и могут быть самыми разнообразными.

Посмотрим, каким образом это фиксируется в подзаконных актах. Например, в п. 34 раздела «Выплаты за интенсивность и высокие результаты работы» Положения о системе оплаты труда гражданского персонала воинских частей и организаций Вооруженных сил Российской Федерации, утвержденного Приказом Министра обороны РФ от 23.04.2014 N 255, указано, что ежемесячная стимулирующая выплата за сложность, напряженность и специальный режим работы устанавливается гражданскому персоналу в размере до 100% должностного оклада при выполнении показателей и критериев оценки эффективности деятельности.

Нередко подобные выплаты полагаются и за особые режимы работы. В п.

Напомним, заработная плата (оплата труда работника) — это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также:

— компенсационные выплаты: доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера;

— стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Чтобы понять, как правильно назвать конкретную выплату — доплатой или надбавкой, можно обратиться к действующему Постановлению Госкомтруда СССР, Секретариата ВЦСПС от 18.11.1986 N 491/26-175 «Об утверждении Перечня доплат и надбавок к тарифным ставкам и должностным окладам работников объединений, предприятий и организаций производственных отраслей народного хозяйства, на которые начисляются премии за результаты хозяйственной деятельности в производственных отраслях народного хозяйства» .

Рассмотрим варианты внедрения систем выплат стимулирующего характера, которые осуществляются наряду с окладом (должностным окладом), в зависимости от целей и средств работодателя . Традиционно выплаты подразделяются на следующие:

— за интенсивность и высокие результаты работы;

— за выслугу лет и стаж непрерывной работы;

— за качество выполняемой работы.

На практике встречаются и иные виды стимулирующих выплат, например за здоровый образ жизни, профессиональное развитие и пр.

Следует отметить, что наравне с системой материального стимулирования весьма полезным будет предусмотреть при возможности и альтернативный (дополнительный) вариант нематериального стимулирования, который преследует несколько целей.

Налогообложение и бухгалтерский учет премий сотрудникам

Специфику налогообложения премиальных поощрений во многом определяет их вид. Вознаграждения за особые производственные результаты включаются в зарплату (расходы по обычной деятельности), могут быть как разового, так и регулярного характера (ежемесячные, поквартальные, за год). Их относят на себестоимость. У нанимателя появляется обязанность выплачивать такие премии, поскольку их предусматривает система оплаты.

Непроизводственные поощрения назначаются как разовые выплаты, не являются частью зарплаты, за отчетный период учитываются в прочих расходах. Подобные поощрения выплачиваются только по распределению руководителя организации. При выплате премиальных из фондового источника на основании решения собственника их относят к нераспределенной (либо накопленной, аккумулированной) прибыли предшествующих лет.

Таким образом, производственные премиальные выплачиваются по договорам (коллективным, трудовым), связаны с расходами на производство и реализацию. Они экономически обоснованы и подразумевают получение дохода. И наоборот, поощрения непроизводственного характера не связаны с исполнением трудовых обязанностей работников и налоговыми расходами не учитываются. Согласно Налоговому кодексу России, ст. 270, п.21 они не учитываются при исчислении прибыли в расходах.

Независимо от режима налогообложения со всех видов премиальных, выплаченных из чистой прибыли, высчитываются:

- НДФЛ (13% — для налоговых ррезидентов России);

- страховые платежи (ФСС — 2,0%, ПФР — 22%, ФФОМС — 5,1%, от несчастных случаев — 0,2%).

Налогоплательщиками здесь выступают физлица (ИП и граждане, резиденты РФ). Это работающие лица, которые имеют доход. Получаемые премиальные являются частью этого дохода по месту трудовой деятельности.

Исключения представлены перечнем Налогового кодекса РФ статьи 217 (п. 6, 7). Сюда входят премии за выдающиеся достижения в сфере культуры, науки, техники, искусства и т. д., а также высшим должностным лицам. Эти виды доходов не облагаются налогами.

Каким образом в России устроена система премирования

В России порядок премирования сотрудников прописан в Трудовом кодексе РФ. В отношении некоторых категорий работников могут приниматься и иные нормативные акты, устанавливающие порядок и размеры премирования (например, для сотрудников МВД, МЧС, и т.д.).

В силу закона (ст. 192 ТК РФ) премия – это одна из мер поощрения сотрудников за труд, а также стимул для дальнейшей плодотворной работы. Таким образом, основные цели премирования – поощрительная и стимулирующая.

Премиальные входят в систему оплаты труда (ст. 129 ТК РФ) наряду с окладной частью и компенсационными выплатами. Если оклад выплачивается ежемесячно, и это обязанность работодателя, то в отношении премиальных такого обязательства у него нет. Организация обязана уплачивать с премиальных страховые взносы, иные платежи, поэтому с точки зрения руководителей, премии – это существенная расходная часть, без которой часто можно обойтись.

В каждой организации устанавливается своя система оплаты труда. Премии могут входить или не входить в такую систему. Это связано с тем, что законодательство не содержит требований к работодателям об обязательной выплате премий, а в ч. 2 ст. 135 ТК РФ прямо указано, что они могут выплачиваться на основании внутренних актов организации: коллективных договоров, локальных актов, соглашений. Принимать такие акты работодатели не обязаны.

Условия получения

Мы уже упоминали, что список условий разрабатывается руководством, опираясь на требования Трудового кодекса.

Основные критерии, которые регламентированы государством по отношению к педагогам:

- Реализация классных и внеклассных мероприятий (проведение экскурсий, учебных проектов, социальных проектов).

- Осуществление контроля достижений учеников.

- Выставление результатов по итогам контрольных работ, промежуточных проверок знаний и аттестаций.

- Привлечение родителей к активной жизни детей, класса, школы путем организации мероприятий.

- Стимул в принятии активного участия детей в олимпиадах, соревнованиях, конференциях, и позитивные результаты данных мероприятий.

- Совершенствование и дополнение базовой учебной программы.

- Проведение оздоровительной и спортивной деятельности.

- Работа с детьми из неблагополучных семей.

- Работа с одаренными детьми.

- Занятость учеников в образовательной инфраструктуре, такой как оформление кабинета, музея, выставки и т.д.

- Проведение работы, направленной на повышение успеваемости.

- Привлечение новых и молодых педагогических кадров.

- Постоянное развитие себя как личности и профессионала (проходить повышение квалификации как минимум раз в три года).

Немного иначе начисляются стимулирующие проплаты воспитателям дошкольных учреждений и учителям подготовительных и младших классов. Их финансирование осуществляется из средств, которые выделяют из фонда учебного заведения: 60% идет на выплаты квалифицированному персоналу, остальные 40% – остальному штату.

Касательно критериев, то здесь берут во внимание эффективность проведения факультативов и кружковых занятий, их число, разработка и внедрение учебных программ образования и воспитания, эффективное взаимодействие с воспитанниками. Библиотекарей тоже не обделили вниманием и прописали пару-тройку условий:

Библиотекарей тоже не обделили вниманием и прописали пару-тройку условий:

- активное формирование библиотечного фонда;

- развитие и сохранение фонда;

- справочно-библиографическая работа;

- повышение профессионализма;

- постоянная работа с читателями.

Так же в учет идут награды, ученые степени.

К сожалению, некоторые случаи показывают, что критерии требуют доработки. Например, такой пункт как добросовестное выполнение обязательств, качество труда может быть истолковано сотрудниками по-разному, поэтому желательно вносить больше ясности и конкретики.

Бывает и так, что параметры указаны четко, но не представляется возможным адекватно оценить результат.

Обоснование начисления квартальной премии сотрудникам: пример

Основанием для начисления и выплаты премий регулярного характера чаще всего становятся результаты работы работодателя, оцениваемые по финансово-экономическим показателям его деятельности, формируемым за соответствующий период, в целом. То есть по результатам успешной работы всего коллектива, что, соответственно, требует поощрения работников, образующих этот коллектив.

Формулировка обоснования премирования может выглядеть, например, так: «За выполнение плановых показателей объемов производства и продаж за квартал».

Получат эту премию те работники, которым она должна быть начислена в соответствии с действующим внутренним актом о премировании, кроме лишенных права на ее получение за рассматриваемый период по основаниям, содержащимся в этом же акте. Результаты распределения премии утвердит руководитель работодателя. На основании этого утверждения будет издан приказ на выплату премии, содержащий единое общее обоснование для выплаты, и перечень фамилий конкретных сотрудников с причитающимися им суммами.