Что такое валютный контроль в банке

Содержание:

- Документы для валютного контроля

- Необходимые справки

- Что и когда может потребоваться еще

- Из каких принципов состоит валютный контроль?

- Услуги банков

- Учет и проводки

- Органы и агенты валютного контроля: основные отличия

- Как проходит валютный контроль сделки? Все нюансы процедуры

- Кто выполняет функции контролеров-регуляторов в РФ?

- Виды валютного контроля

- Права и обязанности субъектов валютного контроля

- Контракт

- Полномочия органов валютного контроля

- Что проверяет банк

Документы для валютного контроля

Банки — это контролирующие агенты, а потому они выполняют проверку и наблюдение за всеми валютными договоренностями. К таковым отнесены сделки неторгового характера, внешнеторговые и кредитные соглашения.

Клиент должен передать подготовленные им самостоятельно или с помощью сотрудников банка документы:

- Паспорт сделки (ПС), в который занесены сведения по контрактам между нерезидентами и резидентами, необходимые для составления отчетности и ведения учета (ФЗ № 173, инструкция ЦБ № 138, 04.06.2012). Данные учитываются по оригиналам договоров, хранящихся у задействованного в сделке лица. Информация должна передаваться в банк не позже исполнения контрактных обязательств или проведения первой сделки (в валюте).

- Справку:

- о приходе валюты РФ (СПВ), которая формируется при перечислении рублей РФ по договору с нерезидентом;

- о валютных операциях (СВО), свидетельствующую о движении средств (валютных) и передаваемую в банк вместе с подтверждением (по закупу, переводу или продаже валюты);

- о подтверждающих документах (СПД) вместе с подтверждениями завоза/вывоза продукции из РФ, выполнения договоренностей по контракту.

Агенты при проверке процедур открытия или ведения счетов, проведения иных операций вправе запросить документы:

- свидетельствующие о регистрации предпринимателя (индивидуального);

- подтверждающие постановку на налоговый учет, статус компании;

- подтверждающие право собственности/владения/распоряжения на имущество (недвижимое);

- сформированные в стране проживания (регистрации) нерезидента и удостоверяющие его полномочия по открытию счетов (при необходимости), ведению операций в валюте;

- служащие основанием для договоренностей соглашения или контракты;

- подтверждающие передачу товаров, информации или исполнение работ;

- оформляемые кредитными структурами в подтверждение исполнения валютных операций;

- таможенные документы касательно ввоза в страну рублей Российской Федерации, валюты других государств и ценных бумаг.

Важно! Все сведения, имеющие непосредственное отношение к рассматриваемой валютной операции, должны быть непросроченными на момент передачи в банк. Сведения передаются в оригиналах или в виде копий, имеющих нотариальное оформление и переведенных на русский язык (при необходимости)

Сроки передачи документов в банк

При открытии паспорта сделки в банке данные передаются не позже дня оформления справок или даты сдачи таможенной декларации.

Для переоформления ПС выделяется 15 дней от даты составления договоров, согласно которым изменяются сведения в ПС, или после завершения договора, в тексте которого присутствует пункт о его автоматической пролонгации. При замене сведений о резиденте или внесении корректировок в ЕГРЮЛ срок для переоформления продлевается до 30 рабочих дней.

При поступлении валюты другого государства или рублей РФ, перечисленных нерезидентом, справку СВО следует предоставить до истечения 15 дней (рабочих) после прихода денег на расчетный счет (с оформлением ПС) или на валютный счет (транзитный).

В банк при таможенном оформлении СПД передается не позже 15 дней после месяца, когда была сделана таможенная отметка, подтверждающая выпуск товара, или подготовлены документы об исполнении договорных требований.

Корректирование СВО, СПД производится в срок до 15 дней после составления документов, подтверждающих обновления.

Важно! Для проведения контроля документы рекомендуется передавать в банк с запасом времени (не меньше 3 дней), чтобы успеть устранить замечания и недочеты, если они будут выявлены

Необходимые справки

Основными формами учёта, необходимыми для легального осуществления транзакций, являются:

- Справка о подтверждающих документах (СПД). Это форма учёта валютных операций, основным предназначением которой является подтверждение обоснованности платежей в иностранной валюте, осуществляемых резидентами РФ. Срок подачи СПД составляет 15 рабочих дней.

В справке указываются:

- наименование банка;

- наименование резидента;

- паспорт сделки, его номер. В соответствии с новыми изменениями в законе, вместо номера паспорта сделки введено новое понятие Уникальный номер контракта (УНК), который присваивают на весь период действия контракта;

- сведения о подтверждающих документах;

- сумма сделки;

- признак поставки (указывается предоплата или оплата по факту сделки);

- период, за который контрагент должен осуществить свои обязательства;

- код страны, которая является получателем или отправителем товара.

- Справка о валютных операциях (СВО) – ещё одна важная справка, которую контрагент должен был предоставить банку при осуществлении определённых операций с валютой. Но согласно последним изменениям в законодательстве, а точнее в инструкции № 138 ЦБ России, с января 2018 года этот документ больше не требуется. В СВО указывались следующие реквизиты:

- наименование обслуживающего банковского учреждения;

- наименование клиента;

- номер счёта, на который зачислены или с которого списаны деньги;

- код получателя/отправителя валютного платежа;

- признак корректировки (заполняется в случае предоставления новых сведений по операции с иностранной валютой);

- информация о документе (распоряжении, уведомлении);

- дата совершения сделки, код операции;

- назначение платежа (списание, зачисление или перевод денежных средств);

- проведённая сумма, в том числе в валюте, прописанной в договоре (необходимо указать код валюты);

- сведения из паспорта сделки или контракта;

- срок, в течение которого необходимо возвратить авансовый платёж;

- срок, в течение которого контрагент должен исполнить обязательства.

Таблица стандартной процедуры валютного контроля. Основные этапы

| Этап | Действие |

|---|---|

| Сбор и проверка документов | Необходимо собрать все документы, подтверждающие правомерность сделки. Пакет документов может меняться в зависимости от вида сделки. Проверку всей документации и правильность её заполнения осуществляет валютный контролёр |

| Открытие транзитного счёта | В случае необходимости специалист банка проводит операцию по открытию дополнительного счёта |

| Открытие паспорта сделки при импорте или экспорте | Документ оформляется резидентами при проведении ими международных расчётов через счета уполномоченных банков |

| Занесение информации о сделках в базу данных | Уполномоченный банк ведёт электронную базу данных по всем операциям с валютой |

| Резервирование денежных средств | Резидентами и нерезидентами вносится сумма резервирования (обязательно в рублях). Для этого, деньги с банковского счёта, открытого в исполняющем банке , перечисляют на отдельный счёт в том же банке |

| Возврат зарезервированной суммы | После исполнения сделки, средства возвращаются на счёт клиента, с которого вносилась сумма резервирования |

| Закрытие сделки и подготовка отчётности | После окончания процедуры проверки, отдел по валютному контролю , единолично или вместе с ответственными подразделениями, подготавливает необходимую отчётность |

Что и когда может потребоваться еще

Сроки подачи СПД при валютном контроле:

- при оформлении таможенной декларации (ГТД) — предоставление СПД обязательно в течение 15 рабочих дней после месяца, в котором составлена ГТД;

- для сделок без таможенной декларации — 15 рабочих дней после месяца, в котором оформлены отгрузочные накладные.

- для иных сделок и ситуаций — 15 рабочих дней после месяца оформления подтверждающих актов.

- при ввозе/вывозе товара в ТС — товаросопроводительные бумаги;

-

при оказании услуг/выполнении работ/передаче результатов интеллектуальной деятельности — акты приема-передачи, счета, счета-фактуры и/или другие документы по контракту.

Т.е. например, карточка по 26 счету с проводкой, отражающей полученную услугу, тоже может считается подтверждением.

- Экспорта с отсрочкой платежа (ГТД оформлена до поступления выручки).

- Импорта с предоплатой.

Из каких принципов состоит валютный контроль?

Приоритетными являются меры касающиеся экономики, которые проявляются в своевременной реализации государственной политики в области органов валютного регулирования. Далее идет во все не нужное вмешательство государства, а также его органов во все операции резидентов и нерезидентов над валютой.

Замечание 1

Очень важный принцип кроется в политике Российской Федерации, а именно во внешней и внутренней единой валюте, осуществлении валютных операций, целью которых является обеспечение государственной защиты в сфере интересов экономики, прав резидентов, и нерезидентов.

Теперь стоит рассмотреть контроль над валютой и его основные направления такие как:

- Необходимое наличие лицензий и разрешений соответствующих проводимыми операционными действиями по законодательству.

- Выполнения обязательств по продаже зарубежной валюты на внутреннем валютном рынке нашей страны, а также обязанности в проверке резидентов в зарубежной валюте перед государством.

- Проверка иностранной валюты на обоснованность платежей.

- Полная проверка и объективный отчет валютных операций, и операции проводимые нерезидентами в валюте России.

Услуги банков

Итак, вы – резидент или нерезидент, у вас предстоит серия операций в валюте. Вы обращаетесь в коммерческий банк и ждете от него содействия. Как будет развиваться ситуация?

Сначала сотрудники учреждения выясняют все обстоятельства сделки, при наличии, сумму операций и т. д.

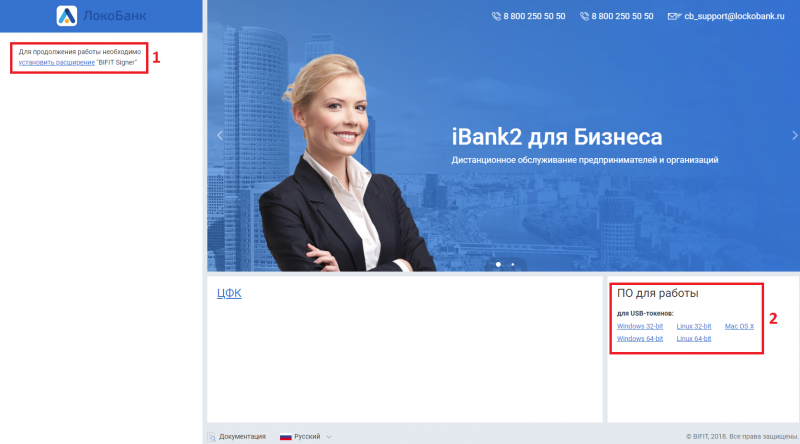

Далее банк предоставит следующие услуги:

- консультации;

- оформление необходимых документов;

- непосредственный контроль за операцией;

- осуществление указаний клиента;

- дополнительные сервисы (смс-оповещения, ведение сделки под ключ и т. д.).

В каждом коммерческом банке имеются свои тарифы и комплекс предлагаемых услуг. Как правило, цена на обслуживание сделки зависит от ее суммы и периодичности платежей. За каждым клиентом может быть закреплен свой менеджер.

Если валютные операции совершаются в рамках исполнения какого-либо контракта, кредитного и иного договора, он должен пройти регистрацию в обслуживающем банке. После того как резидент или нерезидент принял решение о том, что он переходит на обслуживание в другой банк, все обязательства по контракту выполнены. Он должен снять его с учета, предоставив соответствующие документы.

При проведении любой операции с валютой клиент должен предоставить в банк определенный пакет документов. Как минимум, расчетный документ по операции.

Однако банк может отказать в принятии этого документа и, соответственно, в осуществлении/принятии платежа, иного распоряжения клиента, если в документе будут неточно заполнены сведения о предполагаемой операции.

Прочтите: Что такое санация банка и что она означает для вкладчиков

Учет и проводки

Одним из важных понятий валютного учета выступает курсовая разница. Она появляется при пересчете стоимостной величины активов в валюте, на разные даты, в рубли. По итогам года она относится в доходы (расходы) фирмы. Курсовая разница по вкладам учредителей влияет на объем добавочного капитала и не относится к финансовым результатам. Аналогично учитываются разницы по активам организации, расположенным за рубежом, – в добавочном капитале, если согласно законодательству страны нахождения, был произведен их пересчет. Берется в расчет курс ЦБ на момент пересчета.

Курсовая разница по задолженности (как дебиторской, так и кредиторской) возникает обычно за счет временного интервала, когда долг зафиксирован в учете и когда он оплачен. Кроме того, она имеет место при пересчете денежных средств в инвалюте по кассе, на банковском счете, согласно нормам валютного законодательства, в рубли.

При составлении отчетности по валютным активам используется рублевый измеритель. Если в стране, где российская организация ведет свою деятельность, требуется сдавать отчетность в валюте, ее также дублируют в валюте.

Бухгалтерский учет валюты предполагает прежде всего наличие счета 52 «Валютный счет», по смыслу аналогичного расчетному рублевому. Субсчета по нему открываются с учетом данных счета: внутри страны и за рубежом. Кроме того, субучет следующего порядка может учитывать активы в зависимости от наименования валюты либо разделять операции на:

- текущем;

- транзитном;

- специальном транзитном счетах.

Текущий счет предполагает учет выручки в валюте, процентов банка, прочих обычных валютных операций, разрешенных законом. Транзитный счет специального назначения открывается уполномоченным банковским учреждением самостоятельно, для клиента. На нем учитывается покупка и продажа валюты.

Обычный транзитный счет в валюте ведется в настоящее время для отражения на нем средств, по которым в банк еще не поступила информация, подтверждающая их «происхождение», отношение к определенному законному соглашению.

В валютных операциях изредка может участвовать счет 55, если речь идет о валюте на аккредитивах, депозитах, других формах платежа, кроме векселя. На счете 57 законодатель позволяет отражать валютные суммы для продажи, рубли для покупки валюты до момента приобретения и пр.

Наиболее часто употребляются в валютном учете такие проводки:

- Д50 (52) К52 (50) – получение валюты в кассу и возврат ее в банк.

- Д71 (50) К50 (71) – получение «подотчетником» валюты из кассы и возврат неиспользованного остатка.

- Д52 К62, 66, 67, 76 и др. – получение валюты на счет от покупателей, в виде займа, прочие поступления.

- Д57 К52, Д51 К57 – перевод валюты и выручка от продажи валюты, зачисленная на расчетный счет.

- Д57 К51, Д52 К57 – «обратная» операция по покупке валюты за рубли и перечисление ее на валютный счет.

- Д91(57) К57(91) – фин. результат от операций с валютой.

- Д60, 66, 67, 76 и др. К52 – оплата валютой поставщикам, платежи по займам, прочим операциям с контрагентами.

Рассмотрим сказанное на условном примере. Юрлицо продает 1100 долл. США банку по курсу 63 руб./долл. На момент продажи курс 64 руб./долл. Комиссия банковского учреждения составляет 1300 руб.

Действия:

- 1100 * 63=69300 руб.

- 1100 * 64=70400 руб.

- Д57 К52 — 70400,00 — списаны средства с валютного счета.

- Д51 К57 — 69300,00 — зачислены средства за проданную валюту.

- 64 — 63 = 1

- 1 * 1100 = 1100 руб.

- Д91 К57 — 1100,00 — минусовая курсовая разница по продаже.

- Д91 К51 — 1300,00 — оплачена банковская комиссия.

Органы и агенты валютного контроля: основные отличия

Подводя итоги, следует отметить различия в функциях и полномочиях органов ВК, агентов ВК и органов денежного регулирования. Как было отмечено выше, органами валютного регулирования являются Банк России и Правительство, а их главное отличие от других субъектов ВК заключается в том, что они способны издавать нормативные акты, непременные для выполнения.

Более того, Центробанк, будучи одновременно органом ВК, а также ФНС и ФТС имеют полномочия не только издавать правовые акты в пределах своей компетенции, но и осуществлять надзор за их исполнением, а в случае нарушений валютного законодательства применять к виновным соответствующие меры ответственности.

В отличие от указанных органов агенты ВК обладают менее широким объемом полномочий. В целом вся их деятельность сводится к контролю за проводимыми через них валютными операциями и передаче необходимой информации органам ВК.

Итак, валютный контроль в РФ осуществляется Банком России, а также налоговой и таможенной службами. В осуществлении надзорных функций перечисленным органам помогают так называемые налоговые агенты — уполномоченные банки и ряд профессиональных субъектов рынка ценных бумаг, а также «Внешэкономбанк».

Как проходит валютный контроль сделки? Все нюансы процедуры

Согласно российскому законодательству, подавать документы для валютного контроля нужно при заключении следующих видов сделок.

- Контракты, заключённые между российскими компаниями в иностранной валюте. Во избежание потерь от курсовых разниц российские филиалы международных корпораций и крупные фирмы заключают ряд контрактов в устойчивых валютах (доллар, евро, фунт стерлингов, японская иена, китайский юань). Например, российское представительство японского автомобилестроительного завода поставляет отечественному дилерскому центру партию готовой продукции. В этом случае оплата поставки происходит в японских иенах по курсу ЦБ на день подписания договора.

- Хозяйственные операции, предполагающие перевод средств или ценных бумаг за пределы РФ. В ходе работы с иностранными контрагентами, филиалами или сотрудниками компания может отправлять денежные средства (например, гонорары, заработная плата) за рубеж. Например, российское архитектурное бюро оплатило услуги архитектора-фрилансера из Швеции, создавшего проект инженерных коммуникаций для клиента из Самары. В этом случае гонорар специалиста выплачивается в евро на расчётный счёт стокгольмского банка.

- Любые сделки между налоговыми резидентами и нерезидентами. Компании, сотрудничающие с иностранными поставщиками, работниками, проживающими за границей или ведущие расчёты с зарубежным головным офисом, регулярно отправляют средства за пределы Российской Федерации. Например, частный кардиологический центр, созданный в России, заказывает партию установок для диагностики из Италии. В этом случае оплата поступает напрямую на счёт производителя в итальянском банке.

- Сделки между налоговыми нерезидентами, заключённые в рублях. Такая ситуация возникает, если иностранные компании заключают сделки на территории Российской Федерации либо граждане России, получающие какие-либо выплаты, проводят более 180 дней за пределами страны. Например, выпускник российского ВУЗа прошёл полугодовую стажировку в немецком банке, затем вернулся на родину и устроился на работу в дочернюю структуру зарубежной финансовой организации. В этом случае заработная плата студента будет выплачиваться в рублях, однако сделка попадает под валютный контроль.

Перечень документов, которые нужно подавать для прохождения валютного контроля, зависит от суммы контракта (сделки).

- Если сумма контракта не превышает 200 тысяч рублей, сторонам сделки достаточно сообщить в банк КВВО (код вида валютной операции) — пятизначный номер, два знака в котором обозначают группу транзакции, а остальные три уточняют её порядок. Например, 12060 — КВВО, обозначающий платёж резидента в пользу нерезидента, реализующего товары за пределами РФ.

- Если сумма контракта от 200 тысяч до шести миллионов рублей, нужно предоставить подтверждающие документы для банка, самостоятельно проставляющего КВВО. Например, при оформлении валютного контроля для экспортной операции компания может подать оригинал контракта, акта о выполненных работах или счета-фактуры.

- Если сумма контракта свыше шести миллионов рублей, клиент банка подаёт оригиналы всех страниц заключённого договора (вместо паспорта сделки). Если для регистрации подан проект (черновик) будущего контракта, контрагентам следует предоставить готовый документ в течение 15 календарных дней. Дополнительно бухгалтер компании готовит СПД (справка о подтверждающих сделку документах), документ заполняется согласно инструкции №181-И Центробанка РФ.

На практике компании, работающие с иностранными денежными единицами, обычно оформляют комплексное обслуживание расчётного и транзитного (валютного) счетов. Подготовкой документов занимается бухгалтер либо финансовый специалист компании при поддержке клиентского менеджера банка.

Кто выполняет функции контролеров-регуляторов в РФ?

Правовые основы валютного контроля, описанные в 173-ФЗ, подразумевают наличие следующих органов-регуляторов:

- Кабинет Министров;

- Центробанк;

- иные исполнительные органы, назначаемые Кабмином (например, таможня и т.д.).

173-ФЗ (ст. 22) разделяет обязанности таким образом:

- ЦБ РФ – контролирует сделки, в которых принимают участие кредитные организации и финансовые учреждения;

- исполнительная власть – регулирует валютную деятельность бизнес-субъектов, не относимых к предыдущим двум категориям.

В рамках отведенных им компетенций структуры-регуляторы вправе издавать НПА, не противоречащие международному праву и федеральному законодательству.

Указанные органы – глобальные регуляторы, которые «свысока» проверяют исполнение «правил игры». Функции валютного контроля на местах выполняет отдельное звено системы – агенты. Это кредитные организации, действующие по лицензии, выданной ЦБ РФ и придерживающиеся его инструкций. Задача банков – обеспечить правильность проведения платежей и своевременно получать у обслуживающихся физических и юридических лиц сведения, раскрывающие суть валютной деятельности.

Виды валютного контроля

Форма валютного контроля – это конкретный механизм, набор действий, с помощью которых контролер выполняет свои законодательные обязанности. В современной экономике принято делить надзор на три вида в зависимости от временного интервала, когда он осуществляется.

Выделяются следующие формы контроля:

1.Предварительный

Это надзорные меры, осуществляемые до непосредственного совершения операций

Например, представители банка перед открытием паспорта сделки просят у фирмы набор документов, читают, обращают внимание на неточности и нестыковки. Если платеж проводится без ПС, они проверяют правильность составления заявления на перевод

В рамках предварительного контроля банки-нерезиденты и резиденты запрашивают у клиента документы, анкеты со сведениями о компании перед открытием счета.

Формы и методы предварительного валютного контроля направлены на пресечение, недопущение нарушений впоследствии, усиление финансовой дисциплины. Возможно два результата проверки: положительный (банк проводит платеж, открывает счет клиенту) или отрицательный (указывает на имеющиеся в документах несоответствия).

2. Текущий

Это надзор «в моменте», происходящий одновременно с осуществлением операций. Например, в аэропорту таможенники требуют от пассажиров, проходящих по «красному коридору», заполнения декларации, сотрудник банка, обслуживающий расчеты клиента в валюте, изучает, корректно ли составлена СВО, СПД (если имеет место постоплата) и заявление на перевод.

Из понятия и сущности текущего валютного контроля следует, что он осуществляется в момент проведения хозяйственных операций. Принимая решения, агенты и органы руководствуются представленными им сведениями, первичными документами, данными бухучета. Их цель – не допустить нарушений действующего законодательства.

3. Постконтроль

Это система мероприятий, проводимых после того, как сделки завершены. Уполномоченные структуры повторно изучают их смысл и содержание, читают полученную от коммерческих структур документацию, анализируют, полно ли отражено произошедшее в отчетности.

Последующий валютный контроль в российской федерации осуществляется коммерческими банками, ЦБ РФ. Его особенность в том, что он не способен повернуть время вспять и пресечь нарушение. Уполномоченная структура лишь констатирует факт и принимает решение на его основе: направляет требование об устранении недочетов, выписывает штраф фирме за нарушение, отказывает ей в открытии счета и т.д.

Нюанс постконтроля – отсутствие спешки, возможность глубоко вникнуть в суть происходивших операций, отыскать незаметные сразу «проколы». Это «лакмусовая бумажка», демонстрирующая результативность предварительных и текущих мер.

Права и обязанности субъектов валютного контроля

Субъекты валютного контроля обладают правами мониторинга в пределах своей компетенции. Они могут проводить проверки соблюдения резидентами и нерезидентами норм законодательства в сфере валютного оборота и регулирования. При проведении подобных мероприятий они вправе проверять достоверность ведения учета и актуальность отчетности. Для этого контролируемые субъекты обязаны им предоставлять документы и информацию о ведении валютных операций, об открытии и обслуживании счетов. После отправки запроса по закону им дается семь дней для подготовки и представления требуемых бумаг.

Валютные операции требуют составления отчетности

Валютные операции требуют составления отчетности

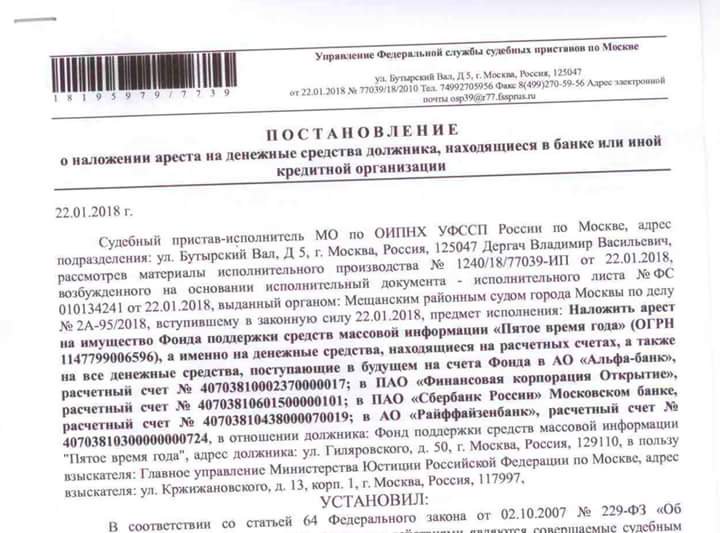

В их компетенции привлечение к ответственности нарушителя, предполагающее меры административной, а в некоторых случаях и уголовной ответственности. Для каждого органа установлен свой порядок работы. Они вправе запрашивать документы:

- удостоверяющие личность физического лица;

- о государственной регистрации субъекта хозяйствования резидента;

- подтверждающие статус субъекта предпринимательства нерезидента;

- свидетельство о постановке на налоговый учет;

- о праве собственность на недвижимое имущество;

- подтверждающие права нерезидентов на проведение валютных операций;

- уведомление Налоговой Службы об открытии счета в финансовой организации, расположенной за пределами РФ;

- соглашения, контракты, договоры, протоколы общих собраний;

- подтверждающие проведение валютных операций;

- таможенные декларации;

- подтверждающие ввоз в РФ и вывоз из нее товаров и валюты;

- паспорта сделок;

- уведомления об уступке денежного требования финансовому агенту;

- договора страхования;

- подтверждающие право проведения предпринимательской деятельности без специального образования;

- по внешнеторговым операциям.

Субъекты валютного контроля вправе требовать предоставления только тех документов, которые имеют непосредственное отношение в рассматриваемой операции. Все предъявляемые бумаги должны быть актуальными на день подачи для рассмотрения. По требованию органов контроля их нужно переводить на русский язык, если оригинальные версии документов оформлены на иностранном языке, а также заверять руководителем проверяемого субъекта или нотариусом.

Вся документация предоставляется органам и агентам контроля в оригинальном виде или в ксерокопированном, но заверенном надлежащим образом. Если к проведению операции имеет отношение только часть документа, то допускается предоставление его выписки. Если бумаги оформлены в ненадлежащем виде, то банк, через который проводятся операции вправе отказать в их реализации, о чем субъект уведомляется в срок одного дня, после вынесения решения об отказе.

После ознакомления с документацией представители контролирующего органа возвращают ее оригинальные версии владельцу. В материалы дела помещаются только заверенные ксерокопированные версии бумаг. При осуществлении обмена информации в электронном виде, все участники процедуры обязуются сохранять нормы конфиденциальности.

Контракт

В банк обязательно надо представить контракт/договор между вами и нерезидентом или выписку из него, в которой будут содержаться все существенные условия договора.

При услугах в контракте лучше прописать условие, что оплата счета/инвойса является приемом услуг, чтобы дополнительно не пришлось готовить лишние документы. Также во избежание спорных ситуаций с клиентом в договоре надо отразить сторону, которая будет нести расходы по банковским операциям.

Кроме того, чтобы избежать затягивания в передаче документов по контракту, можно прописать в контракте условие о том, что возможен обмен документами посредством факсимильной связи, электронной почты и так далее.

Полномочия органов валютного контроля

Банки, уполномоченные, как агенты валютного контроля, занимаются передачей налоговым и таможенным органам информации по выполняемым ими функциям в роли агентов по контролю валюты, установленной ЦБ Российской Федерации.

Агенты и органы основная деятельность которых валютный контроль, и лица чьи пределы компетенции действуют в соответствии с законодательством Российской Федерации вправе:

- Заниматься проверкой поведения и отслеживанием актов валютного законодательства Российской Федерации на наличие мер по соблюдению резидентами и нерезидентами актов валютного регулирования.

- Заниматься полной проверкой достоверности, а также получать отчетность по операциям над валютой среди резидентов и нерезидентов.

- Заниматься запросами и получением информации, документации, основываясь на которой проводятся операции связанные с валютой, открытием и ведением счетов.

Замечание 3

Важно отметить, что есть определенный срок, отведенный для предоставления документов при запросе валютного контроля от агентов и органов, который обязательно должен вписываться в рамки не менее семи рабочих дней со дня подачи этого запроса. Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Органы, которые занимаются контролированием валюты и их должностные лица в пределах своей компетенции имеют право:

- Предоставлять предписания, свидетельствующие об устранении обнаруженных нарушений актов валютного законодательства нашей страны, а также актов, которые относятся к органу валютного регулирования.

- Заниматься применением мер установленных законодательством РФ в плане несения ответственности при нарушении актов относящихся к органам валютного регулирования и актов, которые имеют отношение к валютному законодательству.

Для отслеживания контроля валюты, агенты имеют право на запрос и получение от резидентов следующих документов (копий документов), которые тесно связаны с проведением операций над валютой, а также открытием, и ведением этих счетов:

- Документы служащие подтверждением личности физического лица.

- Документ указывающий на государственную регистрацию физического лица в качестве индивидуального предпринимателя.

- Документы, которые доказывают наличие у лица юридического статуса — это относительно нерезидентов, что же касается резидентов, то для них документ свидетельствующий о государственной регистрации юридического лица.

- Свидетельство служащее доказательством о постановке на учет в налоговом органе.

- Документы, подтверждающие, что лица имеют права на недвижимое имущество.

- Документы, которые служат удостоверением прав нерезидентов на осуществление операций с валютой, открытием счетов (вкладов), выданные и при этом оформленные органами страны по месту регистрации нерезидента, если же для нерезидента получение такого документа предусмотрено законодательством зарубежного государства.

- Уведомление органов занимающихся налогами на месте учета резидента об открытии им счета (вклада) в банке за пределами территории Российской Федерации.

- Наличие документов подтверждающих регистрацию в тех случаях, когда рассматривается предварительная регистрация.

- Документы или проектные документы, которые служат основанием для проведения операций с валютой, включая при этом договоры (контракты соглашения), доверенности, выписки из протокола общего собрания или иного органа управления юридического лица; также документы, которые содержат сведения о результатах торговли (в случае ее проведения); документы, свидетельствующие о том, что была передача товаров (по выполнению работы, оказанию услуг), информации и результатов умственной деятельности, в том числе исключительных прав на эти документы, акты государственных органов.

- Документы, выдаваемые после оформления кредитными организациями, включающие банковские выписки; документы свидетельствующие подтверждением совершения валютной операции.

- Документы и таможенные декларации, подтверждающие ввоз в Россию валюты РФ, любой другой зарубежной валюты и внешних, а также внутренних ценных бумаг, в документарной форме.

- Паспорт сделки — это документ используемый агентами и органами контроля над валютой для осуществления валютного контроля, и содержащий в себе сведения необходимые для обеспечения учета, и отчетности по валютным операциям между резидентами и нерезидентами.

Если рассмотреть агентов валютного контроля, то они могут лишь требовать предоставление документов, которые имеют непосредственное отношение к проводимой валютной операции.

Что проверяет банк

В обязанности кредитных объединений входит оценка транзакций на соответствие ст. 9 и 10 закона 173-ФЗ. Нормы дают определение объектам валютного контроля.

Резиденты

Нерезиденты

Законными признаются операции в рублях с использованием счетов, открытых на территории РФ и за ее пределами. В иностранной валюте разрешается совершать переводы следующего характера:

· перечисление выручки по сделкам с нерезидентами от комиссионера (агента/поверенного) комитенту (принципалу/доверителю);

· расчеты по договорам фрахтования, транспортной экспедиции, перевозки;

· торговля внешними ценными бумагами;

· продажа товаров в беспошлинной зоне или в пути на международных рейсах; · платежи в бюджет, если таковые предусмотрены в иностранной валюте;

· расчеты, связанные с деятельностью дипломатических, консульских образований, а также правительственных представительств;

· трансграничные переводы между физлицами в пределах 5 000 американских долларов за 1 операционный день;

· оплата и компенсация расходов работникам в пути и служебных командировках; · расчеты между российскими перевозчиками и зарубежными партнерами;

· выплаты в пользу родственников, счета которых открыты за пределами РФ.

Всего в списке ст. 9 закона 173-ФЗ указано 30 типов валютных операций, разрешенных резидентам. Перечень является закрытым и не подлежит расширительному толкованию. Выход за его рамки признается нарушением.

При этом с обслуживающими банками клиенты могут рассчитываться иностранными деньгами без ограничений

Эта категория лиц может без ограничений переводить валюту между своими российскими и зарубежными счетами. На территории России им разрешено рассчитываться иностранными деньгами с другими нерезидентами

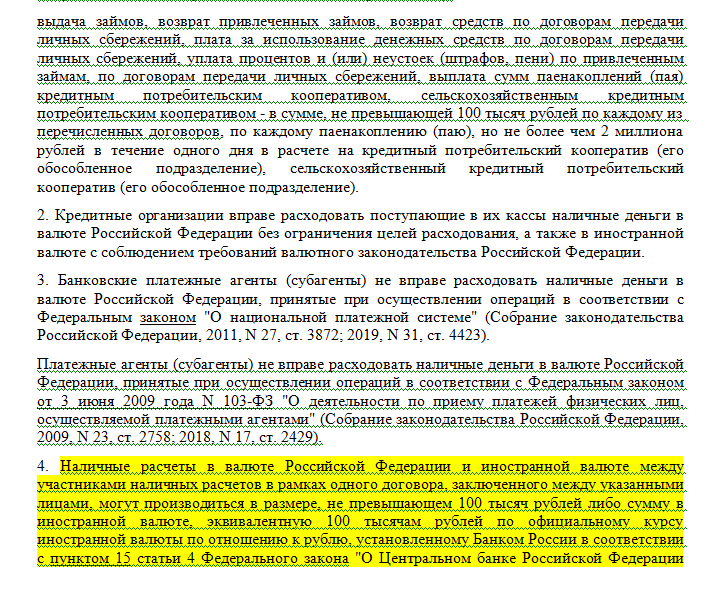

При этом важно соблюдать лимит наличных платежей ()

Операции в валюте между резидентами и нерезидентами попадают под действие закона 173-ФЗ в силу ст. 6. Ограничений по срокам и суммам норма не вводит. Исключения составляют нормативы, устанавливаемые для защиты государственных золотовалютных резервов, поддержания платежеспособности страны и предотвращения резких колебаний курса рубля РФ.

Таким образом, под валютный контроль банка в 2019 году попадают расчеты между рядовыми гражданами, предпринимателями, юридическими лицами. Кредитное учреждение обязано проверять соблюдение нормативных предписаний при получении иностранных инвестиций, проведении экспортных операции, импорте ценностей и даже переводах родственникам. Надзорную деятельность банк осуществляет, запрашивая у участников расчетов документы. Ключевой задачей является идентификация экономической природы платежа.