Что представляет собой валютный контроль в рф

Содержание:

- Справка о Подтверждающих Документах Валютный Контроль

- Валютный контроль для юридических лиц: прохождение и документы

- Нарушение сроков оплаты Покупателем-нерезидентом Нарушение сроков оплаты Покупателем-нерезидентом. Санкции по Валютному контролю

- В каких случаях он не предоставляется, а в каких обязателен

- Валютный контроль

- Какие могут грозить штрафы или санкции

- Механизм контроля за валютными операциями

- Признаки

- Как оформить справку о валютных операциях

- Как заполнять СПД

Справка о Подтверждающих Документах Валютный Контроль

— при зачислении иностранной валюты или валюты Российской Федерации, в результате которого сумма расчетов по контракту (кредитному договору) будет равна или превысит в эквиваленте 50 тыс. долларов США по курсу иностранных валют по отношению к рублю на дату заключения контракта (кредитного договора), в котором изначально не определена сумма обязательств или при изменении суммы обязательств в результате которого сумма расчетов по контракту (кредитному договору) будет равна или превысит в эквиваленте 50 тыс. долларов США по курсу иностранных валют по отношению к рублю на дату заключения последних изменений к контракту (кредитному договору) — не позднее 15 рабочих дней после даты зачисления; — при изменении сведений о резиденте, указанных в ранее оформленном паспорте сделки — не позднее 30 рабочих дней после даты внесения соответствующих изменений в Единый государственный реестр юридических лиц, либо в Единый государственный реестр индивидуальных предпринимателей, либо в реестр государственных нотариальных контор и контор нотариусов, занимающихся частной практикой, либо в реестр адвокатов субъекта Российской Федерации; — при списании иностранной валюты или валюты Российской Федерации, в результате которого сумма расчетов по контракту (кредитному договору) будет равна или превысит в эквиваленте 50 тыс. долларов США по курсу иностранных валют по отношению к рублю на дату заключения контракта (кредитного договора), в котором изначально не определена сумма обязательств или при изменении суммы обязательств в результате которого сумма расчетов по контракту (кредитному договору) будет равна или превысит в эквиваленте 50 тыс. долларов США по курсу иностранных валют по отношению к рублю на дату заключения последних изменений к контракту (кредитному договору) — не позднее дня предоставления расчетного документа на перечисление средств; — в случае передачи первым резидентом своих прав по контракту (кредитному договору) путем уступки требования другому лицу-резиденту (второму резиденту) или в случае перевода первым-резидентом долга по контракту (кредитному договору), по которому уже оформлен ПС на другое лицо-резидента — не позднее 30 рабочих дней после даты закрытия паспорта сделки первым резидентом, если в срок после закрытия ПС первым резидентом и до момента оформления ПС вторым резидентом по контракту (кредитному договору) обязательства не исполнялись, — при списании резидентом иностранной валюты со своего расчетного счета в иностранной валюте и ее зачислении на свой расчетный счет в иностранной валюте, на свой счет по депозиту в иностранной валюте, открытые в одном уполномоченном банке, при списании иностранной валюты со своего счета по депозиту, зачислении иностранной валюты на свой счет по депозиту в иностранной валюте, при внесении (снятии) наличной иностранной валюты на свой расчетный счет (со своего расчетного счета) в иностранной валюте;- если договором между уполномоченным банком и резидентом предусмотрено, что уполномоченному банку предоставлено право на основании представляемых резидентом в сроки, установленные пунктом 2. 3 Инструкции 138-И, документов, связанных с проведением валютных операций, и иной информации заполнять справку о валютных операциях. В этом случае справка о валютных операциях заполняется уполномоченным банком самостоятельно с соблюдением сроков, установленных пунктом 2. 3 Инструкции 138-И;Справка о Подтверждающих Документах Валютный Контроль

Читайте на сайте «Россия-Украина»:

- Обязательно ли в Приказе Писать основание

- Как Перевести Квартиру по Месту Учебы Сиротам

- Проверить не Оплаченные Штрафы ГИБДД Челябинск по Номеру Автомобиля

- Должностная Инструкция Старшего Администратора Клиники

- Взаимоувязки Бух Баланса и Отчета о Прибылях и Убытках

Внимание!

В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже.

Валютный контроль для юридических лиц: прохождение и документы

Информация о нарушении сроков валютного контроля в таможенные и налоговые органы поступает от банков. Соответственно, если организация-резидент нарушила сроки репатриации по импорту товаров, то административный штраф стоит ждать от таможенных органов. Если же организация-резидент нарушила сроки репатриации по «импорту услуг, то административный штраф стоит ждать от налоговых органов. Если организация понимает, что сроки подходят, а поставщик-нерезидент не торопится с поставкой товара, по которому организация осуществила предоплату (при импорте) и задерживает оплату (при экспорте), то организации необходимо подписать допсоглашение о переносе сроков поставки (при импорте) или оплаты товара (при экспорте) на более поздний срок.

Дата соглашения должна быть до даты поставки товара (при импорте) и оплаты товара (при экспорте).

- Центральный банк РФ – контролирует только кредитные учреждения (банки);

- Таможенные органы – контролирует соблюдение валютного законодательства, связанного с перемещением товаров и транспортных средств через таможенную границу РФ;

- Налоговые органы – контролирует соблюдение валютного законодательства, связанного исключительно с выполнением работ, оказанием услуг по контрактам с нерезидентами;

Для резидентов-экспортеров устанавливается упрощенный порядок постановки на учет контрактов на основании сведений об экспортном контракте. В случае, если для постановки экспортного контракта на учет резидент-экспортер представил только сведения, экспортный контракт должен быть представлен в Банк не позднее 15 рабочих дней после даты постановки экспортного контракта на учет Банком. Срок постановки контракта на учет банком – 1 рабочий день. Срок предоставления уникального номера банком резиденту – 1 рабочий день.

Итого: в течение двух рабочих дней после предоставления всех документов контракт ставится на учет в уполномоченном банке и ему присваивается уникальный номер, о чем банк уведомляет организацию способом, согласованным с банком. В большинстве случаев это происходит по средствам обмена сообщениями через банк-клиент.

- В контракте с нерезидентом обязательно прописываются фактические ожидаемые сроки поступления товара по импорту либо денежных средств по экспорту. Не условный срок, а фактический, т. е. либо конкретное количество дней, либо конкретная дата! Формулировки «в течение двух месяцев или «по мере готовности не подойдут.

- В контракте с нерезидентом обязательно должны быть прописаны сроки возврата аванса, если товары не будут поставлены или не будут оказаны работы, услуги.

Нарушение сроков оплаты Покупателем-нерезидентом Нарушение сроков оплаты Покупателем-нерезидентом. Санкции по Валютному контролю

Вопрос : есть договор ( услуги ) ООО с нерезидентом (Швейцария). Нерезидент — покупатель услуг ООО. Условия оплаты для нерезидента- отсрочка от 75-90 дней.

Акты переданы в банк.

По первому Акту — просрочка оплаты 11 дней, по второму Акту- 1 день. Нерезидент не платит. Какие действия должно предпринять ООО, чтобы не попасть на санкции по валютному контролю.

ООО не рассматривает вариант продлить отсрочку.

Господа, помогите найти ответ : что делать?

Наталия оставил отзыв о сайте — показать

Все отлично, оперативно

22 Декабря 2017 12:54

Ответы юристов ( 5 )

- 8, 9 рейтинг

- 830 отзывов эксперт

Наталья, добрый день!

Вы направляли претензию контрагенту? Ответ есть?

Обязанность по репатриации, безусловно, есть.

1. При осуществлении внешнеторговой деятельности резиденты, если иное не предусмотрено настоящим Федеральным законом, обязаны в сроки, предусмотренные внешнеторговыми договорами (контрактами), обеспечить:

1) получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающейся в соответствии с условиями указанных договоров (контрактов) за переданные нерезидентам товары, выполненные для них работы, оказанные им услуги, переданные им информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них;

Но, нарушения не будет, если компания примет все разумные меры.

При этом необходимо учитывать, что из системного анализа правовых норм вышеприведенного Федерального закона следует, что получение резидентом валютной выручки с превышением срока, предусмотренного контрактом, по причине несвоевременной оплаты нерезидентом при отсутствии фактов противоправного поведения резидента, препятствующего получению валютной выручки на свои банковские счета в уполномоченных банках, а также в случае принятия резидентом зависящих от него мер для получения этой выручкине образует состава правонарушения, установленного ч. 4 ст. 15. 25 Кодекса.

- 7, 0 рейтинг

- 1331 отзыв

Штрафы довольно существенные.

4. Невыполнение резидентом в установленный срок обязанности по получению на свои банковские счета в уполномоченных банках иностранной валюты или валюты Российской Федерации, причитающихся за переданные нерезидентам товары, выполненные для нерезидентов работы, оказанные нерезидентам услуги либо за переданные нерезидентам информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них, включая случаи, когда резидент не обеспечил получение причитающихся по внешнеторговому договору (контракту) иностранной валюты или валюты Российской Федерации в сроки, предусмотренные соответствующим внешнеторговым договором (контрактом), заключенным между резидентом и нерезидентом, на банковский счет финансового агента (фактора) — резидента в уполномоченном банке, если финансовый агент (фактор) — резидент не является уполномоченным банком, либо на корреспондентский счет соответствующего уполномоченного банка, если финансовый агент (фактор) — резидент является уполномоченным банком, в случае, если такому финансовому агенту (фактору) — резиденту было уступлено денежное требование иностранной валюты или валюты Российской Федерации, причитающихся резиденту в соответствии с условиями внешнеторгового договора (контракта) за переданные нерезиденту товары, выполненные для него работы, оказанные ему услуги либо за переданные ему информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них, — (в ред. Федерального закона от 29. 06. 2015 N 181-ФЗ)

(см. текст в предыдущей редакции)

влечет наложение административного штрафа на должностных лиц и юридических лиц в размере одной стопятидесятой ставки рефинансирования Центрального банка Российской Федерации от суммы денежных средств, зачисленных на счета в уполномоченных банках с нарушением установленного срока, за каждый день просрочки зачисления таких денежных средств и (или) в размере от трех четвертых до одного размера суммы денежных средств, не зачисленных на счета в уполномоченных банках.

Самое рациональное — это именно подписать дополнительное соглашение о продлении сроков, но, технически, просрочка уже появилась.

Альтернативный вариант — в срочном порядке высылать контрагентам претензию по оплате и, после этого, инициировать судебные процедуры по взысканию просроченной задолженности, в соответствии с избранным правом. Это поможет доказать, что вины вашей в неполучении средств на счета нет, проблему решаете.

В каких случаях он не предоставляется, а в каких обязателен

Резидент не должен предоставлять СПД, если:

- в контракте в качестве платежа описана фиксированная сумма (оплата аренды или лизинга);

- произошла ликвидация паспорта сделка в связи с тем, что долг перешел к третьему лицу (переуступка);

- банк сам занимается формированием справки в соответствии с документами, предоставленными резидентом.

Финансовое учреждение может принять на себя обязательство по формированию справки, наличие которой требуется в соответствии с финансовым контролем, во время подписания договора на оказание услуг расчетно-кассового характера или позже путем подачи соответствующего заявления.

Предоставлять СПД должны резиденты РФ:

- юридические лица, осуществляющие импортно-экспортные операции;

- юридические лица и ИП, занимающиеся оказанием услуг и выполнением работ за границей;

- некоммерческие организации, производящие расчеты с иностранными партнерами.

В каких случаях составляется договор на возмездное оказание услуг с физическим лицом – читайте здесь. Правила заполнения и образец договор цессии между юридическими лицами вы найдете в этой статье.

Валютный контроль

Валютный контроль: как работать с иностранными контрагентами, чтобы не было проблем

При выходе на международные рынки необходимо помнить о правилах проведения валютных операций

Рассмотрим, что такое валютный контроль и на что нужно обратить внимание бизнесменам, чтобы без проблем работать с иностранными партнерами

Валютный контроль: законодательство и основные термины

Основной нормативный акт, который регулирует операции с валютой в РФ – это закон от 10.12.2003 № 173-ФЗ. На его основании Правительство РФ и другие государственные органы принимают разъясняющие документы. Один из самых важных таких нормативных актов, в котором подробно расписан порядок оформления валютных операций – это инструкция ЦБ РФ от 16.08.2017 № 181-И.

Рассмотрим основные термины, связанные с валютным контролем.

- Резиденты (юридические лица) – организации, созданные в соответствии с законодательством РФ, а также их филиалы, в том числе – за рубежом. Кроме того, к резидентам относится само государство, его дипломатические представительства за границей, а также субъекты федерации и муниципалитеты.

- Резиденты (физические лица) – граждане РФ, а также иностранные граждане и лица без гражданства, которые постоянно проживают в РФ.

- Нерезиденты (юридические лица) — организации, созданные в соответствии с законодательством других государств, в том числе их филиалы на территории РФ. Также к нерезидентам относятся дипломатические представительства других стран в РФ и международные организации.

- Резиденты (физические лица) – все иностранные граждане и лица без гражданства, кроме перечисленных в п. 2.

- Уполномоченные банки – российские кредитные организации, которые имеют право проводить валютные операции.

- Органы валютного контроля – структуры, которые осуществляют общий надзор за валютными операциями, а также издают нормативные акты в этой области. На сегодня это – ЦБ РФ и Правительство РФ (в лице налоговой и таможенной службы).

- Агенты валютного контроля (АВК) — организации, которые непосредственно проводят валютные операции и проверяют их соответствие закону. Кроме уполномоченных банков, к АВК относятся профессиональные участники рынка ценных бумаг и госкорпорация ВЭБ.РФ.

Зачем нужен валютный контроль и на какие сделки он распространяется

Государство организует валютный контроль для ограничения оттока капитала и поддержки национальной валюты. Также эта процедура позволяет выявить различные незаконные налоговые «схемы» с участием иностранных контрагентов.

Обязательному валютному контролю подлежат следующие категории сделок:

Между резидентами и нерезидентами

Здесь важно понимать, что даже если российская компания рассчитывается с иностранным партнером в рублях, то это все равно – валютная операция, подлежащая контролю.

Валютные сделки между резидентами.

Рублевые сделки между нерезидентами.

Любые перемещения денежных средств или ценных бумаг через государственную границу.. Так как мы говорим об экспортно-импортных операциях с точки зрения российской компании, то далее будем рассматривать сделки, относящиеся к п

1 и 4

Так как мы говорим об экспортно-импортных операциях с точки зрения российской компании, то далее будем рассматривать сделки, относящиеся к п. 1 и 4.

Как банки проводят валютный контроль

Чтобы проводить расчеты с иностранными партнерами, российская компания должна открыть счет в одном из уполномоченных банков и подписать контракт.

В контракте, в зависимости от его категории, необходимо указать точные сроки оплаты, поставки товаров (оказания услуг), возврата аванса либо гашения займа.

Порядок проведения банком валютного контроля в первую очередь зависит от суммы сделки. Ее нужно пересчитать в рубли по курсу ЦБ РФ на дату подписания контракта. Далее процедура будет зависеть от масштаба сделки в рублевом эквиваленте.

Если контракт небольшой – на сумму менее 200 тысяч рублей, то никаких документов в банк предоставлять не нужно. Бизнесмен только должен сообщить кредитной организации код валютной операции (приложение 1 к инструкции № 181-И).

Для более крупных сделок порядок зависит от категории операции: экспорт, импорт или расчеты по кредитам.

Какие могут грозить штрафы или санкции

Если резидент нарушит порядок подачи отчетной формы по проведенным операциям валютного характера, не вовремя или неправильно предоставит отчет о движении денежных средств на зарубежных счетах, неправильно предоставит подтверждающие документы или информацию о той или иной валютной операции, нарушит установленные правила оформления паспорта сделки или нарушит срок, в течение которого должны храниться учетные и отчетные документы, то ему грозит административный штраф в размере 4-5 тыс. руб.

, накладываемый на должностное лицо, или40-50 тыс. руб . — на юридическое лицо.

Если учетная или отчетная форма, подтверждающий документ или информация по валютной операции предоставлена с нарушением срока, но не более, чем на 10 дней, то штраф соответственно составит либо от 500 до 1000 руб, либо от 5000 до 15000 руб.

Такое же нарушение, но в течение более длительного времени (до 30 дней) влечет за собой штраф 2-3 тыс. руб. или 20-30 тыс. соответственно.

Если же должностное или юридическое лицо допустило нарушение срока на 30 и более дней, то штрафы уже будут равняться 4-5 тыс. руб. для первого и 40-50 тыс. руб. для второго.

В 2021 году действуют новые правила валютного контроля

Это очень важно для фирм, занимающихся импортом или экспортом продукции. Ведь новшеств очень много, начиная от изменений в документальном оформлении валютного контроля до штрафов за его нарушение. Поэтому давайте разбираться во всем вместе

Поэтому давайте разбираться во всем вместе.

Еще в 2021 году вступила в силу новая законодательная база валютного контроля юридических лиц. Что на что поменялось:

- В Закон №173-ФЗ от 10.12.2003 внесены поправки Законом №325-ФЗ от 14.11.2017, которые вступили в силу с 14 мая 2021 года.

- Инструкция ЦБ от 04.06.2012 №138-И, регулирующая порядок предоставления компаниями пакета документов для валютного контроля, отменена. С 1 марта 2021 года действует инструкция ЦБ №181-И от 16.08.2017.

Новая инструкция ЦБ отменяет ряд документов, вводит немного иной порядок валютного контроля, изменяет штрафы. А теперь обо всем подробней.

Механизм контроля за валютными операциями

Валютный контроль реализуется при помощи специфического механизма, который является способом организации и функционирования управленческой контролирующей деятельности. В широком смысле под термином «механизм» следует понимать согласованное воздействие субъектов на явления окружающей действительности.

Замечание 2

Механизм валютного контроля выступает как организационно-правовая система государственного воздействия на общественные отношения, возникающие в сфере совершения валютных сделок и операций в целях соблюдения валютной дисциплины участниками валютных правоотношений.

Определение 3

Контроль – совокупность мер гос. регулирования, направленных на обеспечение экономической безопасности и соблюдения интересов государства в правоотношениях. Валютный контроль – деятельность специальных органов, направленная на соблюдение валютного законодательства и актов органов валютного регулирования участниками валютных правоотношений.

В Законе о валютном регулировании определены принципы валютного контроля:

- невмешательство государства в валютные операции резидентов и нерезидентов;

- единство внешней и внутренней валютной политики Российской Федерации;

- единство системы регулирования и контроля;

- защита прав и экономических интересов резидентов и нерезидентов при осуществлении операций в валюте.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Подход объединения принципов регулирования и контроля законодатель объясняет тем, что эти две системы должны эффективно функционировать и быть согласованными, так как порядок проведения валютных операций может быть обеспечен только посредством контроля за их соблюдением валютного законодательства. Например, правительство РФ и Банк России наделены одновременно функциями по валютному регулированию и контролю.

Валютные ограничения отменяются и закрепляются, это существенно влияет на механизм валютного контроля. Появление ограничений означает то, что у резидентов и нерезидентов возникают дополнительные обязанности, поэтому появляются новые объекты контроля. Права и обязанности резидентов, которые установлены в рамках ограничений, обуславливают проведение различного рода мероприятий, касающихся контроля в валютной сфере.

Контролю подлежат все без исключения валютные операции независимо от того, совершаются они свободно либо с валютными ограничениями.

Регулирование системы валютного контроля осуществляется по двум направлениям:

- создание организационных структур и наделение их властными полномочиями в пределах возложенных на них функций;

- определение правовых форм взаимоотношений участников валютных операций между собой и с органами валютного контроля.

Меры валютного контроля являются производными от валютных ограничений, но они не тождественны. Посредством ограничений государство регулирует операции с валютой, а через меры контроля происходит процесс слежения за соблюдением установленных требований.

Существуют меры валютного контроля, которые прямо ограничивают проведение валютной операции. Например, банк может отказать в проведении валютной операции при отсутствии необходимых для валютного контроля документов.

Есть случаи, когда мероприятия валютного контроля становятся ограничительными мерами.

Это происходит в случаях необоснованного ввода государством процедур контроля, которые делают законные операции затруднительными или вовсе невозможными. В этом случае меры валютного контроля начинают выполнять не контролирующую, а регулирующую функцию. Происходит воздействие на добросовестных участников валютных отношений.

Механизм валютного контроля функционирует качественно, когда существуют границы внутреннего взаимодействия субъектов контроля друг с другом, что предполагает наличие субординации между субъектами. Конечная цель валютного контроля – обеспечение соблюдения валютной дисциплины.

Признаки

Ранее упоминалось, что в данном документе имеется такая графа, как признак корректировки. Он подлежит заполнению исключительно в случае, если первоначальная форма содержит в себе неверные сведения, которые уже изменились.

Если вносятся изменения, то в соответствующей графе указывается знак * и к нему приписывается номер исправления: 1, 2 и так далее.

Если вносятся изменения в форму, которая была подана раньше, то участник обязан подать в банк корректирующую справку на протяжении 15 банковских дней. Время начнет отсчитываться с того момента, когда документы, подтверждающие изменения, будут полностью готовы.

Как оформить справку о валютных операциях

Вся информация по оформлению справки о валютных операциях подробно описана в инструкции. Из названия некоторых полей интуитивно ясно, что именно в них нужно указать. Например: «Наименование уполномоченного банка». Понятно, что здесь пишется название банка, в котором открыт валютный счет резидента (или его филиала).

В справке содержатся такие сведения, как:

- информация о российском участнике сделки, уполномоченном банке;

- номер валютного счета;

- документ — основание для выполнения валютных операций;

- коды страны, проводимой операции, валюты;

- сумма сделки, дата ее совершения и т. д.

В графе «Дата операции» ставится 1 из перечисленных в инструкции дат:

- дата, указанная в уведомлении как дата получения иностранной валюты резидентом на своем счете;

- дата зачисления на счет российского партнера в банке средств в рублях, поступивших от плательщика по составленному договору.

- дата перевода денег со счета резидента по распоряжению и т. д.

Всего инструкцией предусмотрено 10 видов дат.

В графе «Признак платежа» пишется один из кодов, например:

- 1 — зачисление денег на счет резидента;

- 2 — списание денежных средств со счета резидента.

Код вида операции можно выбрать в приложении 2 к инструкции. Например, операции по расчетам между партнерами разных стран за продаваемые товары без их ввоза в нашу страну имеют код 12.

Цифровой код валюты выбирается по Общероссийскому классификатору валют.

Кроме того, в справке указывается информация о паспорте сделки, если он есть.

В графы с 9 по 12 вносятся условия заключенного контракта или договора займа.

В поле «Информация уполномоченного банка» банк фиксирует дату представления справки и документов, прикладываемых к ней.

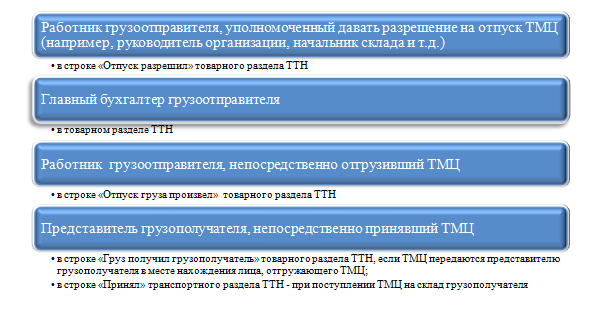

Как заполнять СПД

СПД заполняется по Инструкциеи ЦБ РФ № 138-И от 04.06.2012 (часто говорят просто: «Инструкция 138»); этот же документ утверждает и типовую форму СПД.

Заполнение СПД конкретного банка может иметь свои особенности, поэтому дадим лишь общие указания:

- Если в надзаголовке поле «Наименование банка» оставлено пустым, нужно писать полное название банка с указанием отделения. Допустимы общеизвестные сокращения, напр. «Банк ВТБ, отделение №№ в г. таком-то ».

- Дата в шапке документа по умолчанию указывается в формате ГГГГ ДД ММ. Именно так, это общепринятый в международных расчетах формат даты. Почему так – вразумительных объяснений нет. Если банк требует указывать дату так, как обычно, цифрами или прописью, делайте так, как сказали в банке. Это дата составления СПД.

- Поле «Наименование резидента» заполняется аналогично банку для юридических лиц, осуществляющих коммерческие операции. Для НКО нужно в любом случае указывать полное наименование безо всяких сокращений. Для ИП, кроме ФИО полностью, указывать данные паспорта и свидетельства о регистрации ИП.

- Если сделка беспаспортная, поле «Номер паспорта сделки» оставляем пустым.

- В графе «Дата» в теле СПД дата пишется уже обычным образом: ДД ММ ГГГГ цифрами. Тут нужно писать дату, когда объект сделки прошел таможню при ввозе или вывозе. Ее берут из таможенного документа.

- Графа «Код документа» заполняется тремя цифрами с прочерком в порядке возрастания. Коды операций даны в Приложении 5 к той же Инструкции ЦБ РФ от 4 июня 2012 года N 138-И. Их стало больше, и пишутся они в другом формате.

- Если сделка недекларируемая, следующую графу «Номер таможенной декларации» оставляем пустой.

- В графах об оплате коды валют в «В валюте документа» и «Сумма» указываем по подтверждающим документам, а в «В валюте цены контракта» – по паспорту сделки. Если сделка беспаспортная, эта графа остается пустой.

- «Признак поставки» заполняется для кодов операций 01_3, 01_4, 02_3, 02_4, 03_3, 03_4, 04_3, 04_4. Возможно одно из четырех значений:

- Резидент выполняет обязательства по контракту с нерезидентом по предоплате или авансу.

- Резидент отсрочил платеж нерезидента (дал ему коммерческий кредит на остаток оплаты).

- Нерезидент выполняет контракт с резидентом по предоплате или авансу.

- Резидент получил отсрочку платежа (коммерческий кредит на остаток) от нерезидента.

- Если в «Признак поставки» указано «2», то нужно заполнить, в формате ДД ММ ГГГГ графу «Ожидаемый срок»; в противном случае она остается пустой.

- В графе «Код страны грузоотправителя (грузополучателя)» указывается цифровой код страны по справочнику соответственно при импорте/экспорте. Если груз пересек несколько границ, коды транзитных стран указывать не нужно.