Наличное денежное обращение в россии

Содержание:

Структура денежной массы

Структура денежной массы постоянно меняется.

В современной денежной системе заметно снизились темпы роста денежной массы и деньги начали работать лучше. В РФ из недостатков денежной системы можно отметить большую долю наличных денег (42-65%), когда в развитых странах этот показатель едва достигает 7-10%.

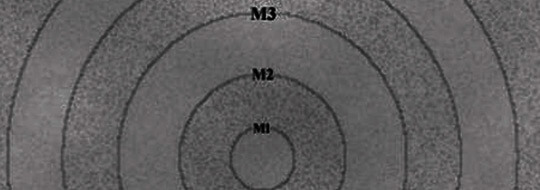

Рис. 3 Структура денежной массы, представленная системой агрегатов (от до )

Соотношение между агрегатами меняется в зависимости от экономического роста.

Изменение объема денежной массы — результат влияния двух факторов:

- изменение массы денег в обращении;

- изменение скорости их оборота.

Изменение скорости оборота

Скорость обращения денег определяется с помощью косвенных методов:

Скрость обращения денег в кругообороте доходов = ВВП / Денежная масса (М1 и М2). Данный показатель раскрывает взаимосвязь между ростом экономики и денежным обращением.

Скорость оборота наличных денег = Приход по прогнозу баланса кассовых оборотов / среднегодовая величина денежной массы в обращении.

Оборачиваемость денег в платежном обороте (показывает скорость безналичных расчетов) = Сумма средств на расчетных, текущих и прогнозных счетах (банковских счетах) / среднегодовую величину денежной массы в обращении.

Изменение скорости оборота денег зависит от:

- общеэкономических факторов, показывающих, как идет производство, как меняется цикличность экономического развития, рост цен, темпы роста важнейших отраслей экономики;

- монетарных факторов: какова структура платежного оборота (сколько задействовано наличных и безналичных денег), развитие кредитных операций, развитие взаиморасчетов, уровень процентной ставки по кредиту;

- частоты выплат денег и доходов, уровня сбережений и накоплений, равномерности траты денег.

Влияние инфляции на рост скорости обращения денег объясняется тем, что покупатели увеличивают покупки для того, чтобы оградить себя от экономических потерь вследствие понижения покупательной способности денег.

Правила регулирования структуры денежной массы

Делить денежную массу на , , , необходимо, если нужно обеспечить государственное регулирование объема денежной массы и не допускать непредвиденной инфляции (рост цен).

При обращении денег важно не только количество абсолютно ликвидных денег М1, но и то количество денег М2, которое быстро может превратиться в М1. Также и М3 может при некоторых условиях стать средством платежа М1

С помощью распределения денежной массы на агрегаты Центральный банк РФ оказывает влияние на денежную массу М1, повышая ее или снижая (или сдерживая ее рост).

Пример. В случае высокой инфляции ЦБ проводит политику по уменьшению денежной массы М1. Для этого ЦБ продает по поручению правительства государственные ценных бумаги крупного номинала других фирм, банков, т. е. М1 — М3 (денежная масса М1 уменьшается).

Для населения ЦБ РФ продает ценные бумаги меньшего номинала и М1 — М2, денежная масса М1 уменьшается.

Правило: если деньги уходят в банковскую систему на срочный вклад или в бюджет, денежная масса М1 уменьшается, деньги покидают сферу обращения М1.

Если ЦБ РФ повысил процент ставки, по которой проводится кредитование банков, в свою очередь коммерческие банки поднимают процент ставки по срочным вкладам.

Людям (вкладчикам) стало выгодно делать срочные вклады — М2 повышается, а М1 уменьшается — инфляция сдерживается.

На срок вклада деньги ушли в распоряжение банковской системы (- М2).

Коэффициент монетизации

Важным показателем состояния денежной массы выступает коэффициент монетизации, равный

.

Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он показывает, насколько валовый продукт обеспечен деньгами (или сколько денег приходится на рубль ВВП).

В развитых странах коэффициент монетизации достигает 0,6, а иногда близок к единице. В России этот показатель едва достигает 0,1.

Величина минимальных резервов

В настоящее

время минимальные резервы — это наиболее ликвидные активы, которые обязаны

иметь все кредитные учреждения, как правило, либо в форме наличных денег в

кассе банков, либо в виде депозитов в центральном банке или в иных

высоколиквидных формах, определяемых центральным банком. Норматив резервных

требований представляет собой установленное в законодательном порядке

процентное отношение суммы минимальных резервов к абсолютным (объемным) или

относительным (приращению) показателям пассивных (депозитов) либо активных

(кредитных вложений) операций. Использование нормативов может иметь как

тотальный (установление ко всей сумме обязательств или ссуд), так и селективный

(к их определенной части) характер воздействия.

Минимальные

резервы выполняют две основные функции.

Во-первых, они

как ликвидные резервы служат обеспечением обязательств коммерческих банков по

депозитам их клиентов. Периодическим изменением нормы обязательных резервов

центральный банк поддерживает степень ликвидности коммерческих банков на

минимально допустимом уровне в зависимости от экономической ситуации.

Во-вторых,

минимальные резервы являются инструментом, используемым центральным банком для

регулирования объема денежной массы в стране. Посредством изменения норматива

резервных средств центральный банк регулирует масштабы активных операций

коммерческих банков (в основном объем выдаваемых ими кредитов), а

следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные

институты могут расширять ссудные операции, если их обязательные резервы в

центральном банке превышают установленный норматив. Когда масса денег в обороте

(наличных и безналичных) превосходит необходимую потребность, центральный банк

проводит политику кредитной рестрикции путем увеличения нормативов отчисления,

то есть процента резервирования средств в центральном банке. Тем самым он

вынуждает банки сократить объем активных операций”.

. Повышение

нормы обязательных резервов не означает, что большая часть банковских средств

“заморожена” на счетах центрального банка и не может использоваться

коммерческими банками для выдачи кредитов. В результате сокращаются банковские

ссуды и денежная масса в обращении, повышаются проценты по банковским ссудам.

Снижение нормы банковских резервов ведет к расширению банковских кредитов и

денежной массы, к снижению рыночного процента.

Этот метод

кредитного регулирования представляет собой хранение части резервов

коммерческих банков в центральном банке. Сумма хранения средств на специальных

счетах устанавливается в определенном процентном соотношении от величины

депозитов банка. Центральный банк периодически изменяет коэффициент, или норму,

обязательных резервов в зависимости от складывающейся ситуации и проводимой ими

политики. Повышение нормы означает замораживание большей чем раньше части

ресурсов банка и приводит к ухудшению ликвидности последних, снижению их

ликвидных возможностей, а снижение нормы обязательных резервов оказывает

положительное воздействие на банковскую ликвидность, расширяет кредитные возможности

учреждений и увеличивает денежную массу.

Изменение нормы

обязательных резервов влияет на рентабельность кредитных учреждений. Так, в

случае увеличения обязательных резервов происходит как бы недополучение

прибыли. Поэтому, по мнению многих западных экономистов, данный метод служит

наиболее эффективным антиинфляционным средством. К прямому ограничению

страхования банки прибегают к этому методу обычно в период усиления инфляции.

Суть этого

метода регулирования: коммерческий банк не может превышать норму выдачи

кредитов, установленную центральным банком. На практике центральный банк

определяет предельные темпы роста выдачи кредитов различным банкам страны.

Нередко разным банкам устанавливаются неодинаковые темпы роста выдачи кредитов.

Эффективность кредитной политики при этом повышается, так как государственные

органы оказывают влияние не только на объем кредитов в целом, но и на их

структуру.

Политика

центрального банка распространяется непосредственно на объекты его контроля —

кредиты прочих банков, а не их ликвидность, как в случае использования

косвенных методов регулирования. Этим также объясняется большая эффективность

кредитных ограничений.

Виды денежных агрегатов

Для отражения денежной массы применяются так называемые денежные агрегаты. Это также общая сумма находящихся в обращении и выпущенных денег и монет, а также все деньги, расположенные в банковских учреждениях на счетах.

В составе денежной массы принято выделять активные части и пассивные. К активным частям относят деньги, которые в реальном времени обслуживают товарооборот страны. К пассивным частям относят все остаточные денежные средства на счетах банковских учреждений и накопления.

Не последние места занимает понятие «квазиденьги» — это деньги, расположенные на срочных вкладах, депозитных сертификатах и прочие.

Сумма денег наличных и безналичных, применяемых для расчета в Центральном банке признаются деньгами Центрального банка.

Это монетарная или иначе денежная база, определяющая суммарную денежную массу в товарообороте государства.

- Агрегат М0 — показывает количество наличных денег, находящихся в обращении вне банковского учреждения.

- Агрегат М1 — рассчитывается как сумма агрегата М0 и денежных средств, расположенных в банковских учреждениях (средства, которыми в любой момент можно оплатить покупку).

- Агрегат М2 — рассчитывается как сумма агрегата М1 и денежных средств, расположенных на срочных счетах банковского учреждения.

- Агрегат М3 — рассчитывается как сумма агрегата М2 и крупнейших срочных вкладов (депозитные сертификаты организаций, некоторые ценные бумаги с необходимой степенью ликвидности).

- Агрегат М4 — рассчитывается как сумма агрегата М3 и всех остальных форм депозитных счетов банковских учреждений.

Расчет от агрегата М1 к агрегату М4 строится на основе убывания ликвидности, сокращения возможностей каждой следующей составляющей при совершении сделки.

Резервные деньги равны денежной базе плюс депозиты организаций до востребования, обслуживающихся в Центральном Банке.

Денежная масса (денежное предложение) — совокупность всех денежных средств в экономике (реальных и виртуальных).

Если обозначить денежную массу М, то:

М=(С+ D), где С — наличные деньги; D — сумма депозитов.

В России наличность представлена более чем тридцатью процентами денежной массы государства.

Похожие материалы

- Теория вероятностей в баскетболе

- Анализ динамики цен на продовольственные товары сельскохозяйственного производства в Республике Башкортостан

- Механизм антикризисного управления коммерческими банками

- Вознаграждение и признание сотрудников

- Оценка эффективности мерчандайзинга в коммерческой деятельности отранизации

Денежная масса является одним из основных элементов любой денежной системы, поэтому мы посчитали актуальным провести статистический анализ денежного обращения в РФ.

Рассмотрим агрегированные показатели структуры денежной массы в РФ за 1993 — 2015 гг., являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

Таблица 1. Денежная масса и структура денежной массы в РФ за период с 1993 по 2015 гг.

|

Год |

Денежный агрегат М0 |

Денежный агрегат М1 |

Денежный агрегат М2 |

Денежная масса в национальном определении |

|

1993 |

11 |

17,1 |

28 |

45,1 |

|

1994 |

31,9 |

54,7 |

86,6 |

141 |

|

1995 |

71,4 |

124 |

195 |

319 |

|

1996 |

95,8 |

187 |

282 |

469 |

|

1997 |

129 |

229 |

371 |

600 |

|

1998 |

167 |

240 |

407 |

648 |

|

1999 |

219 |

445 |

664 |

1108 |

|

2000 |

357,9 |

696,7 |

1054,6 |

1751,3 |

|

2001 |

526,8 |

921,4 |

1448,2 |

2369,6 |

|

2002 |

690,4 |

1253,5 |

1943,9 |

3197,4 |

|

2003 |

1002,1 |

1833,1 |

2835,2 |

4668,3 |

|

2004 |

1332,7 |

2595,8 |

3928,5 |

6524,3 |

|

2005 |

1765,8 |

3651,4 |

5417,1 |

9068,5 |

|

2006 |

2450,7 |

5523,7 |

7974,4 |

13498,1 |

|

2007 |

3373,4 |

8382,6 |

11756,0 |

20138,6 |

|

2008 |

3793,1 |

9046,2 |

12839,2 |

21885,4 |

|

2009 |

3600,1 |

10113,2 |

13713,3 |

23826,5 |

|

2010 |

4621,5 |

13643,5 |

18264,9 |

21908,4 |

|

2011 |

5475,2 |

11354,1 |

10565,9 |

21920,0 |

|

2012 |

5975,4 |

12459,4 |

12621,2 |

25080,6 |

|

2013 |

6564,1 |

14092,0 |

15075,3 |

29167,3 |

|

2014 |

6920,0 |

14789,5 |

15836,1 |

30625,6 |

|

2015 |

6786,9 |

14891,7 |

17967,9 |

32859,6 |

За последние годы характеристики денежной массы претерпели значительные изменения. Как видно из таблицы 1, денежный агрегат М0, который представляет собой наличные деньги в обращении, с 1993 г. по 2015 г. стремительно увеличивался, что означало увеличение объема денег, выпущенных ЦБ РФ. Однако, в период с 2008 г. по 2009 г. и с 2014 г. по 2015 г. выявился незначительный спад данного показателя на 5, 1% и на 1, 9% соответственно.

Показатель М1 (агрегат M0 + средства предприятий в банках и т.д.) и М2 (агрегат M1 + депозиты населения в банках) имели тенденцию к увеличению в течение рассмотренных лет, но с 2010 г. до 2011 г. уменьшились на 16, 8% и на 42, 2%.

Что касается денежной массы в национальном определении, то она, равносильно М1 и М2, в период с 2010 г. по 2011 г. уменьшилась на 31, 3%, затем ситуация стабилизовалась.

Резкий скачок и падение всех показателей связано не только с уменьшением объема наличных денег в обращении, но и с сокращением объема депозитов населения, предприятий и организации на расчетных счетах в банках. Стоит отметить, что среди безналичных и наличных денег преобладают безналичные.

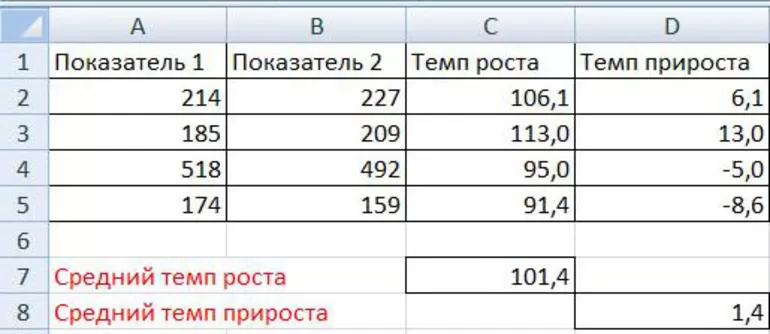

Рассматривая динамику денежного обращения, целесообразным будет анализ взаимосвязи между скоростью обращения денежной массы и различными экономическими показателями.

Таблица 2. Показатели денежного обращения в РФ с 2005 по 2015 гг.

|

Год |

Денежный агрегат М2 |

ВВП |

Наличные деньги в обращении |

Скорость обращения денежной массы |

Темп роста скорости обращения денег |

|

2005 |

5417,1 |

21609,8 |

1765,8 |

3,98 |

2,37 |

|

2006 |

7974,4 |

26917,2 |

2450,7 |

3,37 |

1,82 |

|

2007 |

11756,0 |

33247,5 |

3373,4 |

2,82 |

2,21 |

|

2008 |

12839,2 |

41276,8 |

3793,1 |

3,21 |

1,82 |

|

2009 |

13713,3 |

38807,2 |

3600,1 |

2,83 |

1,53 |

|

2010 |

18264,9 |

46308,5 |

4621,5 |

2,54 |

4,29 |

|

2011 |

10565,9 |

55967,2 |

5475,2 |

5,29 |

3,92 |

|

2012 |

12621,2 |

62176,5 |

5975,4 |

4,92 |

3,39 |

|

2013 |

15075,3 |

66190,1 |

6564,1 |

4,39 |

3,51 |

|

2014 |

15836,1 |

71406,4 |

6920,0 |

4,51 |

2,68 |

|

2015 |

17967,9 |

66281,3 |

6786,9 |

3,68 |

— |

Из таблицы 2 видно, что за рассмотренный период характеристика скорости обращения денежной массы имела тенденцию к значительному спаду. В период с 2005 по 2010 гг. и с 2011 по 2015 гг. она снизилась на 63, 5 % и 69, 6 % соответственно. Что касается темпов роста скорости обращения денег, то с 2005 по 2009 гг. показатели были скачкообразными, однако с 2010 г. произошло значительное падение на 62, 6%. Следовательно, динамика данных показателей свидетельствует о снижении оборачиваемости денежных агрегатов, т. е. снижения их ликвидности.

Некоторое снижение наличных денег в обращении в структуре денежной массы говорит о незначительном уменьшении инфляционного давления со стороны совокупного спроса. Также можно сделать вывод о том, что безналичные средства будут превышать наличные на 10-15%. Подобное нерациональное соотношение этих двух сфер отрицательно влияет на денежное обращение в целом, ведь большая часть наличных денег не участвует в банковском обороте, в отличие от безналичных средств. Это явление подрывает устойчивость банковской системы, следовательно, происходит сокращение наличных денег в кредитной сфере.

Сопутствующие факторы

На состояние ДМ влияют разные показатели. Это скорость обращения в системе денег, а также контрольные меры со стороны вышестоящих органов.

Скорость обращения

Понятие характеризует среднегодовой показатель оборачиваемости в год, который осуществляют деньги при купле-продаже. Эти сделки обслуживаются агрегатом М1 и М2.

Средняя частота обращения равна частное объема ВНП от общей массы денег в обращении. Другим показателем является обращение денежных платежных средств — отношение переведенных денег по депозитам к размеру ДМ.

Скорость обращения индекса М2 определяется как отношение ВВП к показателю М2. Показатель, обратный скорости обращения, характеризует время использования денег.

Факторы изменения скорости:

- Темп роста или очевидное сокращение параметров производства. Когда возрастает последний показатель, скорость денежного обращения увеличивается и наоборот.

- Фазы экономического цикла. Во время кризисных ситуаций скорость снижается, а замедление оборота означает, что коэффициент размещения национального продукта уменьшился.

- Инфляция.

- Преобразование денежного оборота и обращения (распространение терминалов оплаты, банкоматов).

Значительная часть массы денег формируется посредством расширения кредитов негосударственных банков за счет увеличения их депозитной основы. Денежно-кредитная система страны создает и изымает банкноты, монеты, расширяя или сокращая депозиты через неоднократное увеличение вновь появляющихся резервов, а также уменьшение депозитов при сокращении резервов.

Специалисты учитывают, что в странах с развивающейся экономикой управление деньгами играет важную роль. Это объясняется тем, что страны с развитой финансовой политикой стараются сократить резервы.

Влияние государственной политики

Изменение скорости, а также особенности объема ДМ зависят от состояния экономики страны, стабилизации, темпов роста, изменения цен, взаиморасчетов и кредитных операций.

Ускоряет обращение замена монет кредитными деньгами, развитием системы взаиморасчетов, использование электронных средств. Используемые кредитными институтами способы покрытия дефицита бюджета провоцируют увеличение ДМ в обращении выше потребностей экономического оборота, обесценивание денег.

Рост объемов кредитования приводит к росту выпуска заемных денег и платежеспособного спроса. В этом состоит основополагающая роль кредитной системы в процессе инфляции. При правильно развивающейся экономической системе финансовое регулирование обеспечивает увеличение ДМ.

Денежно-кредитный контроль предполагает подавление инфляции путем установления норм обязательных резервов, ставок по кредитным средствам, проведение операций с ценными бумагами и валютой.

Любые финансовые средства должны иметь кредитную базу. Оформление займа и его выдача увеличивает уровень ДМ, погашение заемных средств снижает количество денег. Банки производят кредитно-депозитный выпуск средств, а ДМ увеличивается при выдаче ссуд клиентам и снижается при возврате.

Неизменный и умеренный рост ДМ при соответствующем увеличении объема производства обеспечивает ценовую устойчивость. Рыночные отношения влияют на экономическую систему эффективным и выгодным образом.

Неправильная или нерациональная организация системы кредитных, банковских учреждений и контроль искажают итоги проведения политики в сфере финансов.

Излишняя ДМ вызывает отрицательные стороны: обесценивание денег, ухудшение уровня жизни граждан, ухудшение валютного положения страны.

Абсолютным показателем оценки количества денег в обращении называется ДМ. Исследуется влияние ставки рефинансирования на этот показатель для прогнозирования инфляции.

Главные задачи регулирования ДМ на перспективу заключаются в оптимизации количества денег в обращении, вытеснении финансовых суррогатов, снижении темпов инфляции. В нормальных рыночных условиях размер платежных средств корректируется объемом выпуска продукции и ценовым изменением.

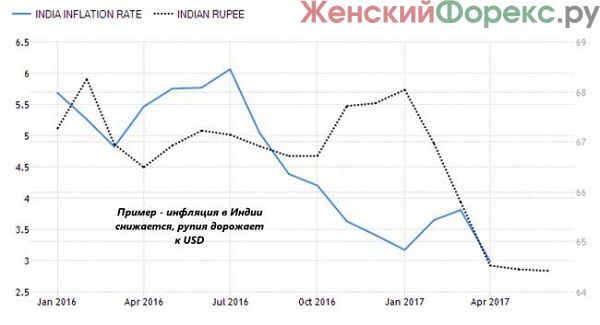

Влияние денежной массы на валютный рынок

В связи с тем, что денежные агрегаты не оказывают прямого воздействия на функционирование субъектов, применять их динамику для создания прогнозов достаточно проблематично. Тем не менее, некоторые наблюдения дают возможность сделать определенные выводы.

Для начала стоит сказать, что главными участниками рынка выступают ЦБ и Минфин. ЦБ определяет денежно-кредитную политику, а министерство защищает бюджетные интересы и распределяет денежные потоки между субъектами. Порой эти две организации вступают в конфронтацию, но мы остановимся лишь на тех случаях, когда они сообща трудятся во благо населения.

Наверняка вы уже знаете, что рост денежной массы плохо влияет на стоимость местных денег, а ее уменьшение ведет к укреплению. На истории это четко прослеживается, но дьявол кроется в деталях. Для того чтобы осознать связь между денежной массой и курсом национальной валюты, предлагаю рассмотреть конкретный пример.

ЦБ развитых государств после кризиса устанавливают низкие ставки, в результате чего увеличивающаяся инфляция укрепляет местную валюту.

При этом на развивающихся рынках наблюдается обратная закономерность между инфляцией и стоимостью валюты. По этой причине используя динамику цен на различные товары, можно предположить дальнейшее движение цены той или иной пары.

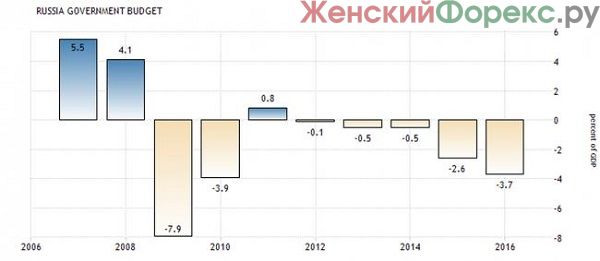

Показательной является ситуация с Банком России, который для борьбы с ликвидностью повышает ставки и нормы резервирования. Чтобы не запутаться, предлагаю разобрать все по очереди.

Напомню, что в 2014-2016 гг. наша экономика столкнулась с некоторыми трудностями в политике (введение санкций со стороны ЕС и США), в экономике (снижение стоимости нефти), в результате чего сильно пострадал бюджет страны (расходов было больше, чем доходов).

Расходы было принято решение финансировать из резервного фонда, Министерство финансов начало продавать иностранную валюту ЦБ, то есть, последний начал эмиссию рублей, благодаря этому и был финансирован дефицит.

В итоге появилась новая проблема – высокая ликвидность. Это хорошо, но лишняя ликвидность оседает на счетах в банках, из-за чего растет денежная масса, которая впоследствии ведет к инфляции.

Как же это происходит? Люди относят имеющийся капитал в кредитное учреждение и открывают депозит. Определенная сумма перечисляется в ЦБ, а другая идет на выдачу кредитов. Кредитор использует деньги, после чего они вновь возвращаются в кредитное учреждение. Эта схема будет повторяться до тех пор, пока люди не откажутся массово выплачивать ссуды.

Из-за такого оборота денежных средств растет инфляция, нарастает «кредитный пузырь», который является серьезной угрозой как для финансовой сферы, так и для других отраслей.

Последствия дефицита денежной массы

Когда денег в экономике недостаточно, для удовлетворения потребностей появляются разнообразные неполноценные суррогаты. Может приобрести распространение иностранная валюта, долговые обязательства в разных формах, бартерные схемы сделок.

Нехватка денег повышает доходность финансовых вложений (спрос на деньги высок по сравнению с предложением, равновесная стоимость денег – выражаемая в ссудном проценте – увеличивается). Это повышает привлекательность финансового сектора по сравнению с реальным. Деньги, которых и так не хватало в реальном секторе, еще сильнее перетекают в финансовый сектор. Дефицит усиливается, рынки дестабилизируются все сильнее.

Краткосрочные спекулятивные операции мешают развитию реального сектора, требующего долгосрочных инвестиций (ни один строящийся завод не начнет приносить прибыль за несколько месяцев). Но экономика не может существовать на одном финансовом рынке – у людей есть материальные потребности, которые должны удовлетворяться конкретными товарами и услугами.

Формируется «экономика неплатежей», в которой все должны всем. Это имеет следующие негативные последствия:

- право частной собственности разрушается – фактически имущество может отчуждаться по праву сильнейшего,

- успех предприятия зависит не от рыночных законов, от конкурентоспособности продукции, а от распределения чиновниками денег как дефицитного ресурса,

- экономика утрачивает прозрачность из-за параллельного обращения разноплановых денежных суррогатов. Нарушаются принципы сопоставимости. Универсальный эквивалент утрачивает силу,

- не работает налоговая система, потому что государство получает платежи только деньгами – а у хозяйствующих субъектов их нет. Более того, достаточно типичным является повышение налогов – государство, как и все остальные, испытывает денежный дефицит,

- усугубляется региональная дифференциация. Центр утрачивает денежные механизмы контроля, регионы обособляются, возникают предпосылки сепаратизма (усиливаемые нарастающим недовольством от неэффективности экономической политики),

- затрудняется переток капитала между отраслями и регионами, транзакционные издержки возрастают.

Чем вызвано изменение доли наличности?

На сегодняшний день перемена отношения наличности в структуре денежной массы вызвана:

- введением новшеств;

- развитием безналичного оборота.

Но в основном изменения произошли вследствие таких неэкономических факторов:

- проблемы политической жизни;

- общественные проблемы;

- внутренние душевные проблемы.

Фактором стабилизации удельного веса наличности после Второй мировой войны является разочарование населения в модернизации расчётно-платёжного механизма. Также люди просто хотят сохранить конфиденциальность при расчётах.

Денежное обращение и структура денежной массы тесно связаны между собой.

Общепринятыми поводами к увеличению доли и стабилизации наличности в денежном агрегате считаются:

- повышение расходов в сфере услуг, на туризм и дорогостоящие товары, рассчитанные на короткий срок пользования;

- увеличение числа игральных, торговых и телефонных автоматов;

- пользование наличными деньгами в различных спекуляциях валюты;

- психология нации, сила привычки и традиции.

Вышеописанные процессы очень сильно связаны с обесцениванием денежных средств. Инфляция вынуждает людей переводить деньги из вклада «до востребования» в срочный, где кредитные организации уплачивают больше процентов.

Структуру денежной массы характеризуют денежные агрегаты. Они являются показателем объема ликвидных активов, которые используются в экономике в качестве денег.

Анализируя данные России после 1991 года, нетрудно заметить быстрое возрастание отношения наличности в денежном агрегате, в то время как остальное незначительно уменьшалось в последние годы.

Основной причиной роста удельного веса наличных денег в начале преобразований рынка (1992 г.) является желание хозяйствующих субъектов избежать непосильного налогового бремени. Это говорит о том, что банкнотная эмиссия значительно опережала безналичную. То есть налично-денежные расчёты, безусловно, вытесняли безналичный оборот, но это вовсе не свидетельствует о незначительных изменениях в структуре денежной массы.

Индивидуальные доказательства

- Deutsche Bundesbank: Интернет-архиве ) . Без даты. Проверено 16 августа 2011 года.

- Gabler Wirtschaftslexikon: . Без даты. Проверено 16 августа 2011 года.

- Европейский центральный банк: . Проверено 16 августа 2011 года.

- сайте ( 17 февраля 2015 г. в Интернет-архиве ) . Проверено 13 августа 2013 года.

- Федеральная резервная система: . 3 марта 2006 г. Проверено 13 февраля 2014 г.

- Интернет-архиве ) . В: calesinvestments.com , 15 марта 2008 г. Проверено 16 августа 2011 г.

- ↑

- ↑

- ↑

- Густав Дикманн: Макроэкономика: теория и политика. 5-е издание. Springer, 1992, ISBN 3-540-00564-1 , стр. 152 и далее.

- Михаэль Хайне, Хансйорг Герр: Экономика. Oldenbourg Wissenschaftsverlag, Мюнхен 2002, ISBN 978-3-486-27293-2 , стр. 281 и далее.

Расчет и регулирование денежной массы

Всякие изменения денежной массы, находящейся в обращении, напрямую влияет на ценовую политику. На установлении той или иной цены влияет количество денежных средств, находящихся в обращении.

Для регулирования денежной массы рассчитывают такой показатель как денежный мультипликатор.

Центральный банк занимается контролированием величин денежного мультипликатора благодаря механизмам обязательного резерва банков коммерческого характера в Центральном банке.

Денежный мультипликатор варьируется во времени и в пространстве, из-за чего различен в разных государствах. В развитых государствах денежный мультипликатор может быть выше в 2-3 раза величины первоначальной эмиссии. В ходе установления денежного мультипликатора возникает денежная база.

Денежную базу принято считать как сумму агрегата М0 и денежных средств, необходимых для обязательных резервов в Центральном банке и денежных средств коммерческих банков, находящихся на счетах Центрального банка.

Денежная масса рассчитывается как произведение денежной базы и денежного мультипликатора.

Масса денежная – система, состоящая из 2-х компонентов:

- распространение всех денежных средств нуждающимся лицам;

- возврат этих средств лицами, воспользовавшимися услугами кредитования.

Самый жесткий контроль за потоками денежных ресурсов установлен в Соединенных Штатах Америки. Там установлена регулярная сдача отчетных документов. В России же контроль данного процесса находится на очень низком уровне.

Выделяются два основных фактора, влияющих на оборот:

- обороты денежные, которые распределяют денежные средства между своими составляющими, способствуют свободному движению капитала от различных сфер рыночных отношений, что позволяет найти взаимосвязи между ними;

- при таком обороте появляются новые денежные средства, которые способны удовлетворить все потребности рынка.