Платежная система банка россии

Содержание:

- Какую платежную систему выбрать в зависимости от типа сайта

- «Яндекс.Деньги»

- Как работает НПС платежная система

- Что такое платежные системы: как они работают и из чего состоят

- Как пользоваться электронным кошельком

- Самые популярные в России платежные системы

- Создание

- Сколько мы тратим на обслуживание международными корпорациями?

- Платежные системы для юридических лиц

- Реестр

- Субъекты

- Стратегия развития

Какую платежную систему выбрать в зависимости от типа сайта

Платежные системы для сайта физических лиц

1. Платежный агрегатор Robokassa

Способы оплаты: банковские карточки, электронные деньги, терминалы, счет мобильного телефона, интернет-банки.Кому доступно: физические лица, юридические лица, индивидуальные предприниматели.Страны, в которых можно осуществлять платежи:

Техническая реализация: скрипт, который интегрируется на сайт с помощью программного кода на Perl, PHP или ASP.NET.Стоимость услуг для юридических лиц:

Стоимость услуг для физических лиц:

2. Интернет-эквайринг RBK Money

Способы оплаты: банковские карты, оплата наличными через терминалы, электронные кошельки, криптовалюта, регулярные автоматические платежи и другое.Кому доступно: физлица и юрлица.Страны, в которых можно осуществлять платежи: 60 стран в мире.Техническая реализация: API, прямое подключение, платежная ссылка или модули для популярных CMS.

Стоимость услуг:Комиссия от 2,8 до 3,5%, которая зависит от оборота:

3. Платежный агрегатор Яндекс.Касса

Способы оплаты: банковские карты, оплата наличными через Telegram, облачная онлайн-касса, мобильные терминалы, кредитование и прочее.Кому доступно: самозанятые частные лица, вставшие на учет в налоговой и юрлица.Страны, в которых можно осуществлять платежи: в СНГ, Европе и Азии.

Техническая реализация: API, модули CMS, выставление счетов из личного кабинета.Стоимость услуг: 2,8% за платежи с банковских карточек. При стабильном обороте выше 5 миллионов рублей в месяц — скидки.

Платежные системы для сайта WordPress

4. Интернет-эквайринг PayAnyWay

Способы оплаты: банковские карточки, электронные деньги, платежные терминалы, банковские системы, салоны связи.Кому доступно: индивидуальным предпринимателям и юрлицам РФ.Страны, в которых можно осуществлять платежи: для платежей с помощью зарубежных карточек необходимо обращаться в коммерческий отдел для согласования.Техническая реализация: модули CMS и самостоятельная интеграция. Для сайтов WordPress скачайте плагин Payanyway-for-woocommerce и действуйте по инструкции.Стоимость услуг:

5. Интернет-эквайринг WayForPayСпособы оплаты: банковские карточки, Google Pay, электронный кошелек MasterPass, оплата с помощью QR-кода.Кому доступно: физлицам-субъектам предпринимательской деятельности и юрлицам Украины.

Страны, в которых можно осуществлять платежи: банковские карточки со всего мира.

Техническая реализация: платежные модули для различных CMS и интеграция с API. Для сайтов WordPress скачайте и активируйте плагин WayForPay для WordPress WooCommerce по инструкции.Стоимость услуг: комиссия 2,5% вне зависимости от способа оплаты.

Международные платежные системы

7. Платежный шлюз Wallet One

Способы оплаты: банковские карточки, мессенджеры, терминалы, SMS и прочие.Кому доступно: официально зарегистрированным предприятиям, у которых есть расчетный счет в банке.Страны, в которых можно осуществлять платежи: вывод на банковские карточки 80 стран.Техническая реализация: модули для всех популярных CMS и API.Стоимость услуг: зависит от страны, валюты, оборота и способа оплаты.

8. Платежный сервис Fondy

Способы оплаты:

- банковские карточки Visa, Mastercard, Prostir (в Украине), Мир (в России);

- мобильные кошельки Apple Pay и Google Pay;

- интернет-банки (в Европе); электронные кошельки (в Европе);

- терминалы наличных оплат iBox (в Украине).

Кому доступно: физические лица (только в Украине), юридические лица, индивидуальные предприниматели.

Страны, в которых можно принимать платежи: около 210 стран мира — все страны, где выпускаются карты Visa и MasterCard.

Техническая реализация:

- 30+ плагинов для популярных CMS и конструкторов сайтов;

- онлайн-инвойсы на email;

- ссылки на оплаты для социальных сетей;

- платежные кнопки для лендингов и блогов;

- интеграция на сайт с помощью API и готовых SDK на PHP, Python, C#, Node.js, Java;

- интеграция для мобильных приложений на Android, iOS, React Native.

Стоимость услуг для юридических лиц: единый тариф, в зависимости от оборота бизнеса.

Для предпринимателей из Украины

Для предпринимателей из России

Стоимость услуг для физических лиц: комиссия ~3.5% c каждой успешной оплаты. Сервис для физических лиц доступен только в Украине.

«Яндекс.Деньги»

В 2002 году российский браузер «Яндекс» выпустил свой очередной продукт – систему электронных платежей «Яндекс.Деньги». В этом же году проект получил официальное банковское свидетельство как сервис электронных платежей и банковских переводов, обогнав в этом вопросе другие платежные системы. Список пользователей «Яндекс.Денег» насчитывает 18 млн человек, и каждый день эта цифра пополняется на 12 тысяч.

Пользователи могут установить кошелек платежной системы на мобильное устройство, на компьютер в виде программы либо пользоваться сервисом онлайн. Владельцы кошелька могут производить оплату покупок, квитанций и счетов. При этом средства списываются по выбору пользователя либо со счета в платежной системе, либо с банковской карты. В платежных терминалах посредством «Яндекс.Денег» можно выбрать нужного провайдера и совершить операцию при помощи наличных.

Одна из особенностей сервиса от «Яндекс» – возможность производить платежи незарегистрированным пользователям. Официальные владельцы кошельков могут заказать пластиковую карту, привязанную к системе «Яндекс.Деньги», и настроить напоминания.

Как работает НПС платежная система

Работа НПС платежной системы регулируется Федеральным законом №161 «О национальной платёжной системе», «Стратегией развития национальной платежной системы» и «Концепцией создания Национальной системы платежных карт».

Участниками НПС согласно ст. 21 ФЗ «О НПС» могут быть:

- ЦБ РФ;

- коммерческие банковские учреждения;

- небанковские учреждения;

- клиринговые и расчетные отделы;

- страховые компании;

- казначейские органы РФ;

- учреждения почтовой связи РФ.

В структуре НПС выделяется следующие основные сегменты:

- Крупные платежи.

- Розничные платежи.

- Клиринг и ценные бумаги.

Ключевую функцию в НПС выполняет оператор, который устанавливает правила работы системы и контролирует их выполнение. В России это Национальная система платёжных карт (НСПК) МИР.

Верхний уровень субъектов НПС – операторы по переводам денежных средств и операторы услуг платёжной инфраструктуры. Следующий уровень – операторы платежной структуры: расчетные, клиринговые, операционные и платежные отделы. Все субъекты системы подотчётны ЦБ РФ.

На начало 2018 года список банков-участников, поддерживающих НПС МИР, насчитывал 370 компаний.

Что такое платежные системы: как они работают и из чего состоят

Практически все страны мира на сегодняшний день располагают рабочими платежными системами — международными или собственными. Связующими элементами между отправителями и получателями денег служат банковские структуры — они отвечают за проведение транзакций и хранение средств на счетах.

Главное преимущество платежных систем — их скорость работы. К примеру, банковские переводы осуществляются в течение банковского дня, в особых случаях транзакции занимают до 3-5 дней. Современные технологии позволяют осуществлять мгновенные операции, будь то оплата товаров или услуг, бронирование билетов или просто перевод денег со счета на счет.

По сути платежные системы — это упорядоченная совокупность правил, современных коммуникационных решений и операций, позволяющих безопасно и оперативно производить финансовые расчеты и переводы между отдельными участниками

И не важно, кто выступает в их роли: физические лица, индивидуальные предприниматели, малый или крупный бизнес, государственные структуры

ПС решают три важные задачи:

- Гарантируют бесперебойную работу всех элементов системы.

- Обеспечивают безопасность сделок.

- Страхуют от любых сбоев в финансовых операциях.

При этом важно, что вся деятельность платежных систем регулируются законодательством, то есть все проводимые финансовые операции, а также правила и принципы функционирования имеют под собой правовую основу. Как правило, в условиях работы ПС оговариваются:

Как правило, в условиях работы ПС оговариваются:

- возможные риски при использовании системы — в чем заключаются, кто несет ответственность за них;

- права и обязанности сторон — участников и операторов;

- сроки операций — зачисления и списания, переводов на счета или виртуальные кошельки.

В составе ПС:

- банковские и иные организации, имеющие возможность осуществлять финансовые транзакции, процессинговые и расчетные операции;

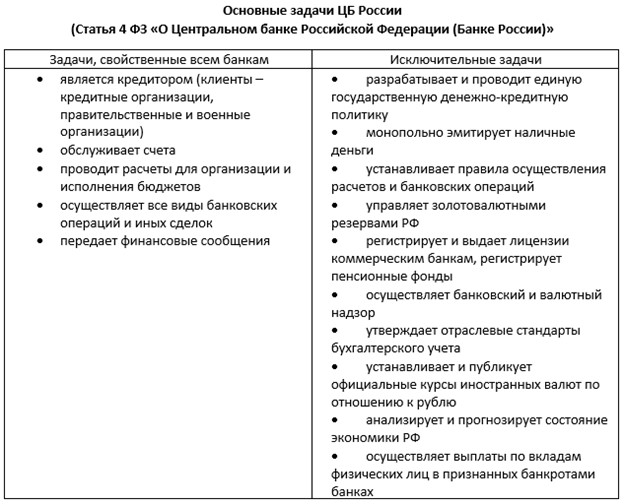

- координатор (в России его роль взял на себя Центробанк);

- участники, за счет платежей которых и поддерживается работоспособность всей системы;

- нормативная база, правила и основные договоры между сторонами, участвующими в деятельности системы;

- набор коммуникационных инструментов и сервисов, отвечающих за технический аспект денежных операций.

Основные виды платежных систем

Существует несколько признаков, по которым можно классифицировать отдельные платежные системы. Например, если речь идет о финансовом инструментарии, то среди экспертов принято выделять следующие подтипы ПС:

В зависимости от того, кто выступает в роли субъекта финансовых операций, платежные системы делятся на:

- банковские — в них участвуют только кредитные организации, то есть расчеты ведутся между банками;

- межхозяйственные — созданы для обеспечения расчетов между отдельными компаниями или предприятиями, причем все операции могут вестись с использованием как наличных, так и безналичных средств.

Традиционно деление на международные и национальные платежные системы. В первом случае речь идет о транснациональных структурах, работающих по всему миру (например, VISA или Mastercard), а во втором — о ПС, созданных в рамках отдельного государства в целях безопасности национальных расчетов (система МИР). На сегодняшний день свои НПС имеют многие страны мира, в том числе и наши соседи — Украина и Белоруссия.

Отдельно хочется упомянуть классификацию ПС, использующуюся в России. Здесь учитываются функциональные возможности, масштабы деятельности, а также степень участия в системе органов государственного контроля.

- Национальная ПС — выполняет платежи и расчеты в пределах страны.

- Платежная система Центробанка — осуществляет взаимодействие банков и собственных подразделений.

- Частные ПС — функционируют без участия государственного капитала.

Все платежные системы, работающие на территории РФ, подчинены местному законодательству и не могут функционировать вразрез с положениями закона.

Принцип действия платежных систем

Вне зависимости от названия, географической привязки и иных внешних факторов, все ПС функционируют по одной схеме:

Сложная, многоступенчатая операция на деле занимает всего несколько секунд — все сведения передаются в виде зашифрованного цифрового кода и не могут быть взломаны или перехвачены со стороны.

В результате быстрого обмена каждая из сторон получает свою выгоду: банк-эмитент — комиссию за оказание услуг, торговая или сервисная точка — сокращение издержек за счет отсутствия наличных расчетов, а покупатели — скидки, быструю оплату и возможность совершать платежи в любом месте.

Как пользоваться электронным кошельком

Определившись с ЭПС, для начала необходимо пройти

регистрацию на сервисе. После чего применяется стандартный алгоритм:

- скачать и установить приложение для пользования виртуальным

кошельком, в большинстве случаев это бесплатно; - пополнить счет наличностью возможными способами,

которые предусмотрены системой; - после этого появляется возможность проведения

операций в сети для покупки товаров или предоставляемые услуги; - пользователь может получать переводы от других

лиц; - обналичивать деньги с помощью карт, выпущенных

системой, или путем вывода их на банковские счета.

При совершении любого действия с онлайн-кошельком, нужно обратить внимание на размер комиссии, которая взимается при проведении транзакций. Управлять виртуальной наличностью можно не только со стационарного компьютера, но и через мобильное приложение

Это делает электронный кошелек удобным и доступным везде, где бы вы ни находились

Управлять виртуальной наличностью можно не только со стационарного компьютера, но и через мобильное приложение. Это делает электронный кошелек удобным и доступным везде, где бы вы ни находились.

Самые популярные в России платежные системы

Webmoney

WebMoney (WebMoney Transfer) – основанная в 1998 году электронная система расчётов. Особенность системы – при платежах происходит передача имущественных прав – «титульных знаков». Эти знаки могут быть в рублях (WMR), евро (WME), долларах (WMZ), гривнах (WMU), белорусских рублях (WMB), тенге (WMR) и даже вьетнамских донгах (WMV). Также среди расчетных единиц есть эквивалент 1 грамма золота (WMG), 0,001 биткоина (WMX) и других криптовалют.

Система WebMoney имеет широкую известность – на начало 2018 года было зарегистрировано порядка 36 миллионов аккаунтов, в год проводится более 160 миллионов транзакций на сумму свыше 17 миллиардов долларов. Для работы системы потребуется соответствующее программное обеспечение, которое существует как для Windows, так и для других операционных систем.

Тарифы системы относительно невысокие – за переводы взимается 0,8% от суммы, однако следует учитывать, что тарифы на ввод и вывод средств определяют участники таких операций – банки, платежные системы, операторы терминалов самообслуживания.

В кассе «Евросети» комиссия за пополнение кошелька WebMoney составит 1,5%, в системе Сбербанк-Онл@йн – 2,3%, в Альфа-Банке – 1,5%. Если необходимо вывести деньги из системы, возможно это сделать через банковскую карту. Комиссия в таком случае составит 2%.

Яндекс.Деньги

Сервис Яндекс.Деньги – платежная система, созданная в 2002 году в результате сотрудничества Яндекса с компанией PayCash. Система позволяет принимать оплату электронными деньгами, наличными, с банковских карт. Данная платежная система пользуется популярностью – по состоянию на 2017 год зарегистрировано около 30 миллионов кошельков.

Сервис позволяет открыть электронный кошелек в рублях и привязать к нему банковскую карту. Кроме того, платежная система выпускает собственную пластиковую карту, которая по почте или с курьером направляется пользователю. Собственная карта Яндекс.Денег облегчает пользование системой, так как имеет общий баланс с кошельком. Стоимость карты составляет 300 рублей за 3 года. Сам кошелек Яндекс.Денег бесплатный, однако если им не пользоваться больше 2 лет, с него списывается по 270 рублей в месяц.

Пользоваться кошельком Яндекс.Денег достаточно выгодно – комиссия не взимается за большинство операций. Однако за оплату квитанций взимается 2% от суммы, а за погашение кредитов – 3% от суммы и 15 рублей. Тариф для пополнения кошелька с банковской карты – 1% (через Сбербанк-Онл@йн – без комиссии), для вывода с кошелька на карту – 1,5%.

QIWI

QIWI – одна из самых популярных систем электронных платежей в России, что связано с широкой сетью терминалов самообслуживания, наличием мобильных сервисов и удобного сайта. Кроме того, система проводит платежи через собственный банк в партнерстве с платежной системой Visa, что позволяет выпускать и использовать виртуальные карты для расчетов.

Система достаточно проста в использовании: создать кошелек можно через мобильное приложение, сайт или даже через терминал самообслуживания QIWI.

Платежная система QIWI имеет демократичные тарифы: с кошелька на кошелек внутри системы переводы осуществляются без комиссии, при оплате товаров или услуг через QIWI комиссия, в основном, отсутствует. Комиссия за пополнение кошелька, как правило, нулевая при определенных условиях. Например, чтобы пополнить кошелек без комиссии через терминал, необходимо чтобы сумма пополнения превышала 300 рублей.

Однако следует учитывать, что вывести средства без комиссии возможно только для пополнения счета мобильного телефона. Остальные направления платные: например, при выводе средств на банковскую карту или через систему банковских переводов удерживается комиссия в размере 2% + 50 рублей.

Как и Яндекс.Деньги, система QIWI предлагает собственную банковскую карту, которая имеет общий баланс с кошельком. Стоимость выпуска карты составляет 199 рублей, обслуживание – бесплатное.

Таким образом, наиболее известные электронные платежные системы в России отличаются по тарифам на переводы, пополнение и вывод средств. Для наглядности тарифы представлены в таблице:

| Пополнение | Переводы и оплата | Вывод | |

|---|---|---|---|

| WebMoney | от 1,5% | 0,8% | от 2% |

| Яндекс.Деньги | от 1%; через Сбербанк – бесплатно | от 0% | от 1,5% |

| QIWI | от 0% | от 0% | 2% + 50 рублей |

Как видно, тарифы систем Яндекс.Деньги и QIWI заметно выгоднее, чем предлагаемые системой WebMoney условия.

Создание

Национальная платежная система России создана для обеспечения развития экономики страны, укрепления её финансовой независимости, в целях проведения транзакций без участия иностранных сервисов. Ускорило процесс отключение от обслуживания на российской территории своих же карт американскими МастерКард и Виза в 2014 г. из-за введенных санкций властями США.

Образование отечественной системы явилось логичным ответом на агрессивные действия американской стороны. Перед российской НПС была поставлена задача обеспечить прохождение всех российских денежных транзакций непосредственно в стране, минуя сервисы иностранных игроков карточной индустрии.

Создание национальной обслуживающей структуры было закреплено принятием в 2011 году законодательного акта о НПС.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Платежные системы для юридических лиц

Свои услуги малому, среднему и крупному бизнесу предлагают сразу несколько ПС, включая частные. Эксперты советуют учитывать при выборе следующие особенности:

- как давно ПС на рынке — отзывы, характеристики, резонансные дела;

- насколько стабильно работает: бывают ли перебои с приемом платежей (особенно актуально для предприятий в сфере торговли — не каждый покупатель согласится подождать, пока у ПС закончится техническое обслуживание);

- стоимость тарифов, величина комиссионных сборов;

- отсутствие скрытых платежей;

- количество (и репутация) банков-эквайеров, есть ли возможность выбрать из них оптимальный;

- возможность оценить заранее (протестировать) функции ПС;

- технические особенности: можно ли интегрировать с бизнесом (в том числе онлайн), насколько удобен интерфейс для пользователей.

Неплохо также проверить наличие сертификатов и иных документов, подтверждающих легальный статус оператора. Полезным дополнением станет возможность приема платежей через терминалы или специальные точки оплаты.

Реестр

По состоянию на 26.03.2020, в реестре имеется 51 запись об операторах платёжных систем, из которых действующих (не исключённых) — 27. Реестр не содержит записи о платёжной системе МИР и её операторе НСПК, так как они созданы в силу законодательства России.

| Рег.номер | Оператор | Расчётные центры | Платёжная система | Статусы |

|---|---|---|---|---|

| 0001 | ЗАО АКБ «РУССЛАВБАНК» | ЗАО АКБ «РУССЛАВБАНК» | Contact | исключена из реестра |

| 0002 | АО КБ «ЮНИСТРИМ» | АО КБ «ЮНИСТРИМ», ПАО Банк «ФК Открытие» | Юнистрим | национально значимая |

| 0003 | ЗАО «НКК» | АО АКБ «ГАЗБАНК», ПАО «БАНК УРАЛСИБ» | NCC (NATIONAL CREDIT CARDS) | исключена из реестра |

| 0004 | ООО НКО «Вестерн Юнион ДП Восток» | Банк ВТБ (ПАО), ООО НКО «Вестерн Юнион ДП Восток» | Вестерн Юнион | |

| 0005 | ЗАО «Процессинговая компания «Юнион Кард». | ПАО «БАНК УРАЛСИБ», АО АКБ «НОВИКОМБАНК» | NCC (NATIONAL CREDIT CARDS) | исключена из реестра |

| 0006 | ООО КБ «Анелик РУ» | ООО КБ «Анелик РУ» | Anelik | исключена из реестра |

| 0007 | НКО «ОРС» (АО) | НКО «ОРС» (АО) | Объединённая расчётная система | исключена из реестра |

| 0008 | АО «Телекоммерц Банк» | АО «Телекоммерц Банк» | Regional Payment System | исключена из реестра |

| 0009 | ООО «ХэндиСолюшенс» | ПАО Банк «ФК Открытие», ООО КБ «Нэклис-Банк» | HandyBank | национально значимая |

| 0010 | ПАО АКБ «Связь-Банк» | ПАО АКБ «Связь-Банк» | BLIZKO | национально значимая |

| 0011 | ООО «Платёжная система «Виза» | Банк России | Виза | социально значимая |

| 0012 | РНКО «Платёжный Центр» (ООО) | РНКО «Платёжный Центр» (ООО) | Золотая Корона | социально значимая |

| 0013 | ЗАО МКБ «Москомприватбанк» | ЗАО МКБ «Москомприватбанк» | PrivatMoney | исключена из реестра |

| 0014 | НКО АО НРД | НКО АО НРД | НРД | системно значимая, национально значимая |

| 0015 | НКО ЗАО «МИГОМ» | НКО ЗАО «МИГОМ» | Migom, СМАРТИ | исключена из реестра |

| 0016 | ООО «Таможенная карта» | НКО «МКС» (ООО), ПАО Сбербанк, ПАО Банк «ФК Открытие», ПАО «Росгосстрах Банк» | ТАМОЖЕННАЯ КАРТА | национально значимая |

| 0017 | НКО АО «ЛИДЕР» | НКО АО «ЛИДЕР» | Международные Денежные Переводы ЛИДЕР | исключена из реестра |

| 0018 | «Мастеркард» ООО | Банк России | МастерКард | социально значимая |

| 0019 | ПАО Сбербанк | Универсальная электронная карта | исключена из реестра | |

| 0020 | ООО «СПС» | АО «Альфа-Банк» | Страховая платёжная система | |

| 0021 | АКБ «ИНТЕРКООПБАНК» (ПАО) | АКБ «ИНТЕРКООПБАНК» (ПАО) | InterExpress | исключена из реестра |

| 0022 | ООО «Мультисервисная платёжная система» | Банк ВТБ (ПАО), АО «Нефтепромбанк», ПАО «Росбанк», Банк ГПБ (АО) | Мультисервисная платёжная система | национально значимая |

| 0023 | ЗАО «ПРЦ» | ЗАО «ПРЦ» | ЗАО ПРЦ | исключена из реестра |

| 0024 | Банк ВТБ (ПАО) | Банк ВТБ (ПАО) | Система ВТБ | национально значимая |

| 0025 | ПАО Сбербанк | ПАО Сбербанк | Система Сбербанк | социально значимая, национально значимая |

| 0026 | «АМБ Банк» (ПАО) | «АМБ Банк» (ПАО) | АМБ БАНК | исключена из реестра |

| 0027 | ООО «Америкэн Экспресс Банк» | Банк России | Америкэн Экспресс | |

| 0028 | ООО «ЮнионПэй» | Банк России | UnionPay | |

| 0029 | КБ «Геобанк» (ООО) | КБ «Геобанк» (ООО) | REXPAY | исключена из реестра |

| 0030 | ЗАО «Райффайзенбанк» | ЗАО «Райффайзенбанк» | Быстрая Почта | исключена из реестра |

| 0031 | ЗАО «Платёжная система «Дельта Кей» | КБ «Метрополь» ООО | Дельта Кей | исключена из реестра |

| 0032 | ООО «БЭСТ» | АО «Банк Воронеж», ПАО Банк «ФК Открытие» | БЭСТ | национально значимая |

| 0033 | ООО НКО «Рапида» | ООО НКО «Рапида», ПАО Банк «ФК Открытие», Банк ВТБ (ПАО) | Contact | исключена из реестра |

| 0034 | «Объединённый национальный банк» (ООО) | «Объединённый национальный банк» (ООО) | F5 | исключена из реестра |

| 0035 | ООО «Цифровой платеж» | НКО «Русское финансовое общество» (ООО), Банк «СКС» ООО | Sendy | национально значимая |

| 0036 | ВТБ24 (ПАО) | Банк ВТБ (ПАО) | МультиКарта | исключена из реестра |

| 0037 | ООО «Джей Си Би Интернэшнл (Евразия)» | Банк России | Джей Си Би | |

| 0038 | АКБ «БЭНК ОФ ЧАЙНА» | |||

| 0039 | ЗАО НАЦИОНАЛЬНЫЙ БАНК СБЕРЕЖЕНИЙ | ЗАО НАЦИОНАЛЬНЫЙ БАНК СБЕРЕЖЕНИЙ | Т | исключена из реестра |

| 0040 | АйСиБиСи Банк (АО) | АйСиБиСи Банк (АО) | АйСиБиСи | |

| 0041 | ООО «КП Ритейл» | ООО РНКО «РИБ», НКО «МКС» (ООО) | КП Ритейл | |

| 0042 | АО «МПС 123» | Коммерческий банк «ВРБ» (ООО) | ОДИН ДВА ТРИ | исключена из реестра |

| 0043 | НКО «ОРС» (АО) | НКО «ОРС» (АО) | Платёжный сервис Объединённая расчетная система | исключена из реестра |

| 0044 | КИВИ Банк (АО) | КИВИ Банк (АО), ПАО Банк «ФК Открытие», Банк ВТБ (ПАО) | Contact | национально значимая |

| 0045 | ООО «ПЛЮСПЭЙ» | ООО РНКО «РИБ» | PLUSPAY | |

| 0046 | ООО «Оператор банковской кооперации» | АО «РУНА-БАНК» | Система банковской кооперации | |

| 0047 | ООО «РСМП» | НКО «МКС» (ООО) | МОМЕНТОМ | |

| 0048 | АО «Народный банк» | АО «Народный банк» | НАРОДНАЯ | |

| 0049 | АО «ФедПэй» | ООО РНКО «Единая касса» | ФедПэй | исключена из реестра |

| 0050 | ООО «БитПоинт» | КБ «Москоммерцбанк» (АО) | БитПоинт | исключена из реестра |

| 0051 | Банк ГПБ (АО) | Банк ГПБ (АО) | ГАЗПРОМБАНК | национально значимая |

Субъекты

Субъекты национальной платежной системы перечислены в законе о НПС. Рассмотрим, из каких субъектов состоит национальная ПС. К ним законодательство относит операторов:

- по денежным транзакциям, по операциям с электронными деньгами (Центробанк, кредитные учреждения, получившие официальное право на проведение денежных переводов, госкорпорация «ВЭБ»);

- операторов ПС (банки, фирмы, не обладающие статусом кредитной структуры, ЦБ, ВЭБ РФ). Кредитные структуры могут исполнять одновременно функции вышеуказанных лиц, а также оператора по исполнению платежных операций. Оператор ПС выступает как организатор всей её работы. Он устанавливает правила, организует взаимодействие субъектов, ведет контроль их деятельности, следит за уровнем рисков и отвечает за бесперебойность совершения денежных транзакций. Операторы ПС согласно требованиям закона подлежат обязательной регистрации и занесению в реестр, который открыт для всеобщего обозрения.

- операторов по обеспечению работы инфраструктуры денежных расчетов – центры по клиринговым, расчетным и операционным операциям.

Стратегия развития

Стратегия развития национальной платежной системы. Документ именно под таким названием в 2013 году был принят руководством ЦБ России. В нем целью развития национальной ПС ставится обеспечение сегодняшних и будущих нужд национальной экономики в качественных платежных услугах, отвечающих новейшим технологическим достижениям и требованиям безопасности.

Основными путями развития НПС определены:

- дальнейшее совершенствование процессов регулирования в системе;

- развитие инфраструктуры финансовых услуг;

- усиление координирующего влияния Центробанка РФ в национальной ПС;

- укрепление национального платежного инструмента на международном финансовом рынке.

Новые технологии национальной системы, надежно защищающие российские транзакции, повышают доверие не только рядовых плательщиков и получателей, но и сервисных компаний. Многие из них, такие, например, как Яндекс.Касса, уже принимают к оплате карты «Мир».

Продвигая прием национальных карт за рубежом, оператор НПС использует тактику разработки кобейджинговых программ совместно с международными и иностранными ПС. Подобные программы уже действуют совместно с сервисами приема UnionPay, Maestro, JCB. Заявлено о скором начале выпуска пластиков совместно с международной ПС American Express.

К концу 2019 г. планируется организовать прием российского пластика «Мир» в республиках Евразийского союза, а также в государствах самых популярных для россиян туристических направлений. Так, начались транзакции по картам «Мир» на территории Армении, осуществляются активные контакты с финансовыми структурами Таиланда. В перспективе возможно создание единого платёжного пространства с Вьетнамом, Египтом и рядом других стран.