Счет 58 финансовые вложения: типовые проводки

Содержание:

- Какие активы являются финансовыми вложениями?

- Стоимость финансовых активов

- Понятие финансовых вложений

- Другие виды вложений

- Счет 58 Финансовые вложения

- Внеоборотные активы предприятия в балансе (строки)

- Нельзя делать проводку: Д 60 К 58

- По какой строке в балансе отражается бухсчет 75?

- Учет операций по облигациям федерального займа (ОФЗ)

- Сфера применения

- Счет 73 «Расчеты с персоналом по прочим операциям»

- Типовые проводки по 52 счету

- Инвестиции в УК сторонней организации

Какие активы являются финансовыми вложениями?

К числу объектов финвложений относят следующие активы:

- ценные бумаги;

- долговые обязательства в форме ценных бумаг, имеющих дату и стоимость погашения;

- инвестиции в уставный капитал других юрлиц, в том числе дочерних и связанных предприятий;

- депозиты в банках и кредитных организациях;

- дебиторку, приобретенную на условии уступки права требования;

- вклады участников по договорам простого товарищества;

- прочие активы, которые отвечают условиям признания их финвложениями (абз. 1–2 п. 3 ПБУ № 19/02).

ВНИМАНИЕ! Выданные организацией беспроцентные займы, полученные от покупателей (заказчиков) товаров (работ, услуг) беспроцентные векселя, принятые к учету по номинальной стоимости, а также аналогичные им активы финансовыми вложениями организации не являются и показываются по строке 1230 «Дебиторская задолженность» в разд. II Бухгалтерского баланса

Таким образом, к финансовым вложениям относятся активы, используемые предприятием для повышения эффективности своей финансовой деятельности. Правильное распоряжение такими активами создает дополнительный доход предприятий, у которых финансовая деятельность не является основной.

Подробности см. в материале «Финансовые вложения в балансе — это…».

ПРИМЕР от КонсультантПлюс:По договору банковского вклада организация 31 марта перечислила на депозитный счет в банке денежные средства в сумме 3 650 000 руб. сроком на 91 день под 5% годовых. По договору выплата процентов производится одновременно с возвратом суммы вклада по окончании срока действия договора. По истечении установленного срока депозитный счет закрыт, денежные средства и начисленные проценты перечислены банком на расчетный счет организации. Начисление процентов начинается с…

Стоимость финансовых активов

Российскими организациями финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

В составе затрат учитываются:

- уплаченные суммы по контрактам;

- стоимость различных услуг, связанных соответствующими инвестиционными вложениями;

- вознаграждения для посредников;

- иные затраты на финансовые вложения.

Чтобы правильно установить стоимость финансовых вложений для целей бухучета, применяются все доступные источники.

Один вид активов обращается на рынке. Такие инвестиционные вложения подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату. Такая корректировка производится на выбор организации:

- либо раз в месяц;

- либо раз в квартал.

Другие активы на РЦБ не обращаются. Они учитываются на отчетную дату согласно первоначальной стоимости. По ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

При обесценении финансовых вложений следует провести анализ причин, послуживших основанием для соответствующего результата. С этой целью нужен контроль над всеми финансовыми инвестициями, по которым не учитывается текущая рыночная стоимость, если по ним есть признаки обесценения.

К счету 59 создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Согласно разд. IV ПБУ 19/02 учет выбытия финансовых вложений осуществляется при:

- погашении;

- продаже;

- безвозмездной передаче и т.п.

Выбытие соответствующего актива, по которому не определяется текущая рыночная стоимость, учитывается:

- либо по первоначальной стоимости;

- либо по средней первоначальной стоимости;

- либо способом ФИФО.

При выбытии финансовых вложений в учете делаются проводки: Дт 76 — Кт 91 (учтен доход от реализации), Дт 91 — Кт 58 (списана первоначальная стоимость), Дт 51 — Кт 76 (поступление денежных средств).

- Назначение статьи: отображение средств долгосрочного финансовогоинвестирования (приобретенные ценные бумаги, вложение финансов в уставный капитал сторонних компаний и т.д.) на срок более 12 месяцев.

- Номер строки в балансе: 1170.

- Номер счета согласно плану счетов: Дебетовый остаток сч.58 + дебетовый остаток сч.55 – кредитовое сальдо сч.59 + дебетовый остаток сч.76 (по долгосрочным процентным займам сотрудникам).

Под финансовыми вложениямикомпании понимается инвестирование, т.е. активпредприятия, не владеющий материально-вещественной формой, но способный приносить доход:

- ценные бумаги: государственные, муниципальные, стороннихкомпаний и учреждений;

Примечание! К этому типу активов относят и долговые ценные бумаги с заранее оговоренной ценой и датой погашения, например векселя.

- инвестирование средств компании в уставный капитал сторонних фирм (в т.ч. и дочерних организаций);

- займы, предоставленные компанией сторонним контрагентам и сотрудникам (с получением дохода в виде процентов);

- дебиторская задолженность, сформированная при переуступке права требования и т.д.

Примечание от автора! При заполнении бухгалтерской отчетности необходимо учитывать то, что в строку 1170 включаются исключительно долгосрочные финансовые вложения, т.е. инвестирование срокамиболее года. Иные финансовые инвестиции регистрируются в составе оборотных средств.

Согласно правилам бухгалтерского учета, для признания инвестированных финансов в качестве активов организации необходимо выполнение следующих условий:

- документальное подтверждение прав компании на финансовое вложение и на получение активов от использования данного права – договор купли-продажи, выписка по лицевому счету и т.д.;

- принятие организацией возможных рисков от осуществленных финансовых вложений (неплатежеспособность, колебания цен, неликвидность активов и т.д.);

- возможность для компании получать выгоду от осуществленных вложений в будущем (например, разница между ценой реализации и покупной стоимостью по операциям с ценными бумагами, дивиденды от участия в деятельности иной компании и т.д.).

Строка 1170 – актив бухгалтерского баланса: здесь отображаются долгосрочные финансовые активы на срок более года, целью которых является извлечение дополнительного дохода компанией.

Понятие финансовых вложений

Под данным экономическим определением подразумевается величина отвлеченных средств, основное назначение которых заключается в увеличении доходов предприятия в течение некоторого промежутка времени. К категории финансовых вложений относится множество денежных поступлений: разнообразные вклады в капиталы уставного характера каких-либо иных предприятий или организаций (к примеру, дочерних); в процентные облигации местных или же государственных займов; в ценные бумаги (например, акции иных компаний); в депозитные счета банковских учреждений; в сберегательные сертификаты. Помимо этого, к числу так называемых отвлеченных средств традиционно относят займы, которые когда-либо были предоставлены различным организациям, и вложения какого-либо имущества компании по заключенным ранее договорам, в которых описывается возможная совместная деятельность.

Другие виды вложений

К долгосрочным финансовым вложениям относятся также вклады в предприятия, которые занимаются выдачей кредитов. Инвестор предоставляет денежные средства, выдаваемые гражданам в качестве кредита. Данное вложение предполагает получение определенной части процента от выплаты. Подобный вид инвестирования в основном осуществляется на несколько лет.

Вложения также можно осуществлять и в уставной капитал товариществ. Они представляют собой организационно-правовую форму. Последняя позволяет получить капитал, достаточный для начала осуществления предпринимательской деятельности посредством суммирования денежных средств, внесенных соучредителем. Соответственно, инвестор будет получать процент от прибыли товарищества.

Доход распределяется между соучредителями в соответствии с объемом капитала, внесенного каждым из них. Долгосрочные инвестиции в сообщества позволяют продуктивно управлять бизнесом. Прибыли придется ждать более одного года. Однако это зависит от конкретного случая.

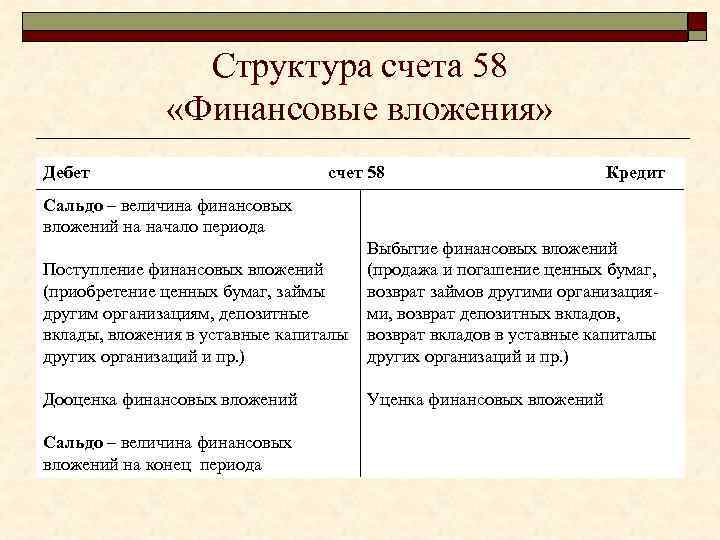

Счет 58 Финансовые вложения

Финансовые вложения — это государственные, муниципальные и корпоративные ценные бумаги, вклады в уставные и складочные капиталы других организаций, выданные займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и вклады организации-товарища по договору простого товарищества.

Для учета финансовых вложений используется активный счет 58 «Финансовые вложения».

Выданные займы

Для учета выданных процентных займов, предоставленных другим организациям и физическим лицам используется счет 58, к которому открывается субсчет 58-3 «Предоставленные займы». Согласно п. 1 ст. 808 ГК РФ при предоставлении займа другой организации или физическому лицу необходимо заключить договор в письменной форме.

Проценты, получаемые по договору займа, предоставленного в денежной форме, не облагаются НДС (пп. 15 п. 3 ст. 149 НК РФ). Начисленные проценты учитываются на счете 91-1 «Прочие доходы и расходы».

Дебет 58-3 Кредит 50,51,52 — организация предоставила заем.

Дебет 76 Кредит 91-1 — начислены проценты по выданному займу.

Дебет 50,51,52 Кредит 58-3 — отражен возврат займа.

Выданный беспроцентный заем учитывается на 76 счете.

Внеоборотные активы предприятия в балансе (строки)

В бухгалтерском балансе коммерческой организации внеоборотные активы отражаются как основные средства, в числе которых:

- НМА (нематериальные активы),

- отложенные налоговые активы,

- доходные вложения в материальные ценности,

- финансовые вложения,

- транспортные средства,

- здания и сооружения,

- оборудование, машины и инструменты.

На приобретение внеоборотных активов расходуются значительные финансовые средства, которые признаются вложениями в производство. Такие инвестиции во внеоборотное имущество отражаются в активе бухгалтерского баланса , где аккумулируются все сведения о том, что имеется в собственности предприятия. Рассмотрим содержимое строк баланса, в которых отражаются данные о внеоборотных активах:

Внеоборотные активы

Строка баланса

Имущество, стоимость которого отражена в строке

Нематериальные активы

1110

По стр.: Разница между дебетовым сальдо по сч.04 “НМА” (без принятия во внимание затрат на НИОКР) и кредитовым сальдо по сч.05 “Амортизация НМА”. В стр.: Остаточная стоимость (= первоначальная цена – величина амортизации) активов, на которые у фирмы имеются исключительные права (компьютерных программ, инноваций, товарных знаков…).

Результаты исследований и разработок

1120

По стр.: Дебетовое сальдо сч.04 “НМА” с/сч

“Расходы на НИОКР”. В стр.: Сведения о затратах на завершенные НИОКР.

Нематериальные поисковые активы (НПА)

1130

По стр.: Дебетовое сальдо сч.08, с/сч. “НПА” за вычетом кредитового сальдо сч.05, с/сч. “Амортизация и обесценение НПА”. В стр.: Затраты на геологическую информацию о недрах (итоги отбора образцов и разведочного бурения, геофизические и геологические исследования, топографические исследования и т.д.).

Материальные поисковые активы (МПА)

1140

По стр.: Дебетовое сальдо сч.08, с/сч. “МПА” за вычетом кредитового сальдо сч.02, с/сч. “Амортизация и обесценение материальных поисковых активов”. В стр.: Стоимость транспорта, оборудования, сооружений, применяемых при разведке полезных ископаемых и оценке месторождений.

Основные средства

1150

По стр.: Дебетовое сальдо по сч.01 “ОС” за вычетом кредитового сальдо сч.02 “Амортизация ОС” (без принятия во внимание амортизации доходных вложений и МПА).

Доходные вложения в материальные ценности

1160

По стр.: Дебетовое сальдо сч.03 “Доходные вложения в МЦ” за вычетом кредитового сальдо сч.02, с/сч. “Амортизация доходных вложений в МЦ”. В стр.: Остаточная стоимость имущества, предоставляемого предприятием напрокат или сдаваемого в аренду или лизинг.

Финансовые вложения

1170

Прим.: Когда компания предусматривает резерв под уменьшение стоимости финансовых вложений, то в стр.1170 нужно снизить стоимость вложений на сумму отчислений в резервный фонд (в плане длительных вложений). По стр.: Сведения о процентных займах со сроком погашения более 12 месяцев, купленных акциях, вкладах в уставные капиталы.В стр.: Дебетовое сальдо сч.58 “ФВ”, сч. 55, с/сч. “Депозитные счета”, сч. 73, с/сч. “Расчеты по предоставленным займам”.

Отложенные налоговые активы

1180

По стр.: Условные активы, появившиеся вследствие разницы между налоговым учетом и бухгалтерским учетом. Пример – в налоговом учете стоимость имущества учитывается разово, в бухучете – постепенно. – Отложенные налоговые активы – часть отложенного налога на прибыль, снижающая налог на прибыль для уплаты в будущих налоговых периодах.– Если предприятие учитывает отложенные активы свернуто, по стр.1180 прописывается положительная разница между сальдо по дебету сч.09 и кредиту сч.77 “Отложенные налоговые обязательства”. В стр.1420 “ОНО” должен стоять “-”.

– Если фирма развернуто отражает сумму налоговых активов, в стр.1180 прописывается дебетовое сальдо сч.09 “Отложенные налоговые активы”.

– Когда показатель по кредиту сч.77 > сальдо дебета сч.09, в стр.1180 стоит “-”, заполняется только стр.1420.

Прочие внеоборотные активы

1190

По стр.1190 отражаются прочие ВНА, не вошедшие в иные строки бухгалтерского баланса.

Нельзя делать проводку: Д 60 К 58

Финансовые вложения»

58.1 — «Паи и акции»;

58.2 — «Долговые ценные бумаги»;

58.3 — «Предоставленные займы»;

58.4 — «Вклады по договору простого товарищества» и др.

ПАЙ — доля капитала компании, которая дает право на участие в общих собраниях пайщиков, на получение дивиденда и части имущества компании при ее ликвидации. П. выражается в определенном документе — свидетельстве, к которому приложены купоны на получение дивидендов.

АКЦИИ — ценные бумаги, выпускаемые акционерным обществом, обладателям которых предоставляются все имущественные и личные права, связанные с обладанием акцией: а) право на получение дивидендов, в зависимости от размера прибыли корпорации; б) право на участие в управлении корпорацией путем ания на собраниях; в) право на получение части имущества после ликвидации корпорации. Права реализуются в размере пропорциональном величине акций.

Д 58 К 51 –отражено возникновение объекта финансовых вложений (при перечислении или оплате этого объекта с расчетного счета);

Д 58 К 76 –отражено возникновение задолженности перед контрагентами (в случае если оплата объектов финансовых вложений будет произведена позже получения на них права собственности, например, в случае с ценными бумагами).

Д 76 К 91 —

Д 91 К 58 – отражена отрицательная разница между покупной и номинальной стоимостью (или между номинальной и покупной стоимостью) приобретенных ценных долговых бумаг.

На 58 счете вложения учитываются по фактической себестоимости (в размере произведенных на их приобретение затрат).

Финансовые вложения являются вторыми по ликвидности после денежных средств в кассе и на расчетных счетах.

Резерв образуется за счет финансовых результатов (в составе операционных расходов), что отражается бухгалтерской записью по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 59 «Резервы под обесценение финансовых вложений». Аналогичная запись делается при увеличении резервов в случае дальнейшего снижения расчетной стоимости финансовых вложений.

Резерв уменьшается (используется) в следующих случаях: если расчетная стоимость соответствующих активов в отчетном периоде повысилась, если их стоимость больше не подвергается устойчивому существенному снижению, а также при выбытии данных активов. При этом делается запись по дебету счета 59 «Резервы под обесценение финансовых вложений» в корреспонденции с кредитом счета 91 «Прочие доходы и расходы».

В бухгалтерской отчетности финансовые вложения, по которым создан резерв под обесценение, отражаются по учетной стоимости за вычетом суммы резерва. В бухгалтерском балансе-нетто при отражении в активе отражается разница между 58 и 59 счетом. Т.е. в пассиве баланса 59 счета нет!

Резерв под обесценение финансовых вложений» (пассивный, контрактивный к счету 58).

Резерв под обесценение финансовых вложений создается следующей проводкой:

Д 91.2 К 59

Д 59 К 91.2 –восстановлена сумма резерва

Как только финансовые вложения выбывают, соответствующие суммы резерва списываются на прочие доходы предприятия (91.1).

Нормативное регулирование учета векселей производится «Положением о простом и переводном векселе» от 7 августа 1937 года.

При приобретении векселей они учитываются по фактической себестоимости на 58 счету, выбытие отражают через 91 счет.

Д 60 К 91 – расплачиваемся векселем с поставщиком.

При выбытии этого векселя сделаем проводки:

Д 60, 76 К 91.1 1000

Д91.2 К 58 900

Образуется кредитовое сальдо на 100 руб., с них платится налог на прибыль.

Если мы предоставляем займ, то делаем проводку:

Д 58 К 51

Если наша основная деятельность состоит в покупке и продаже финансовых вложений, то доходы и расходы относятся на 90 счет, в противном случае – на 91 счет.

При передаче акций, векселей, т.е. выбытии их и реализации делается проводка:

Д 90.1, 91.2 К 58

Нельзя делать проводку: Д 60 К 58

Д 76 К 91.1 – отражаются проценты, начисленные по займам;

Если займ предоставлен работнику, то проценты будут начислены на 73 счет.

Д 73 К 91.1

Если нам по объектам каких-либо финансовых вложений начислили дивиденды, то их получение мы отразим проводкой:

Д 51 К 91.1

58.4 — «Вклады по договору простого товарищества»(совместная деятельность предприятий, которая ведется на бухгалтерском учете одного из предприятий);

При внесении активов используется 58 счет.

По договору простого товарищества внесены денежные средства с расчетного счета:

Д 58 К 51

По договору простого товарищества внесены материалы:

Д 58 К 10

А если мы вносим их по большей цене, то передачу материалов придется отразить так:

Д 58 К 91.1

По какой строке в балансе отражается бухсчет 75?

Расчеты с учредителями также следует отражать в бухгалтерской отчетности компании.

В бухбалансе расчеты с участниками могут быть включены в состав дебиторской и кредиторской задолженности, так как бухсчет 75 является активно-пассивным.

Сумма заносится в строку актива 1230 «Дебиторская задолженность» формы отчета, когда сальдо по 75 счету дебетовое. Если компания имеет кредитовый остаток по этому бухсчету, бухгалтер отражает эту сумму в строке пассива 1450 «Прочие обязательства» или 1520 «Кредиторская задолженность» по балансу в зависимости от срока обязательства.

То есть в бухгалтерском учете счет 75 «Расчеты с учредителями» в балансе отображается в активной или пассивной строке в зависимости от конечного остатка по счету.

При составлении баланса следует в обязательном порядке учитывать конечные остатки по субсчетам. Обобщать сведения в данном случае недопустимо, так как не отображается полная картина по расчетам с учредителями предприятия (п. 34 ПБУ 4/99).

Счет 75 бухгалтерского учета относится к активно-пассивным и предназначен для отображения всех видов операций по расчетам с учредителями предприятия. Его отражение в бухбалансе зависит от конкретной ситуации. Если сальдо по счету 75 дебетовое, то сумма отражается в строке актива 1230, а если остаток кредитовый — в пассиве по строке 1450 или 1520 в зависимости от срока задолженности — долгосрочной или краткосрочной соответственно. К рассматриваемому бухсчету могут быть открыты субсчета, которые используются для отражения более детальных показателей. Проводки по счету 75 осуществляются по всем типам расчетов, касающихся участников компании.

Учет операций по облигациям федерального займа (ОФЗ)

Выпуск и обращение ОФЗ определяются приказами Минфина РФ. Передача ценной бумаги осуществляется в порядке перехода прав собственности с заключением договора и продажей на торгах. Определяются условия обращения:

- Номинальная стоимость приобретения.

- Стоимость облигации в каждый день обращения. Публикуется ежемесячно на официальном сайте Минфина РФ.

- Даты начала, конца обращения и погашения.

- Форма выпуска (документарная).

- Круг потенциальных владельцев.

Номинальная стоимость ОФЗ в обращении определяется с учетом индекса потребительских цен. Кроме измененной стоимости на дату погашения владелец ОФЗ получает купонный доход. В зависимости от условий выпуска при расчете применяется постоянный или переменный купонный доход.

Сумма переменного дохода складывается по отдельным периодам выплат. Учет ОФЗ необходимо учитывать отдельно от ценных бумаг других видов. Детализированный учет ведется по каждой облигации с группировкой данных по хронологии поступления на учет и цене.

ОФЗ не используются для покрытия стоимости товара, работ, услуг или иного вида расходов в рамках коммерческой деятельности.

Сфера применения

Для отображения информации о том, какие средства стоит расценивать в качестве финансовых вложений, используется в плане счетов 58 счет.

Структура статьи 58

Структура статьи 58

Посредством этой статьи ПБУ можно отобразить:

- государственные ценные бумаги;

- муниципальные ЦБ;

- векселя, облигации других компания;

- вложения в уставные капиталы иных компаний;

- процентные займы, предоставленные другим компаниям;

- депозитные вложения;

- задолженность дебиторского порядка, полученная на основе уступки прав требования.

Финансовые вложения счет 58, используются субсчета и другие статьи, корреспондирующие с указанной статьей.

Важно! К фин.вложениям нельзя отнести вклады в собственные ценные бумаги компании. Сюда же не относятся векселя, оформляемые за произведенную продукцию, приобретенную «ювелирку», предметы искусства

Счет 73 «Расчеты с персоналом по прочим операциям»

ГОТОВАЯ ПРОДУКЦИЯ И ТОВАРЫ |Выпуск |4| | |продукции |0| | |(работ.услуг)| | | | | | | |Готовая |4| | |продукция |3| | | | | | |Товары |4| | |отгруженные |5| | | | | | РАЗДЕЛ V. ДЕНЕЖНЫЕ СРЕДСТВА |Касса |5|1 . Касса | | |0|организации | | | |2. | | | |Операционная | | | |касса | | | |3. Денежные | | | |документы | |Расчетные |5| | |счета |1| | | | | | |Валютные |5| | |счета |2| | | | | | |Финансовые |5|1. Паи и | |вложения |8|акции | | | |2. Долговые | | | |ценные бумаги| | | | | | | |3. | | | |Предоставленн| | | |ые займы | | | |4. Вклады по | | | |договору | | | |простого | | | |товарищества | РАЗДЕЛ VI. РАСЧЕТЫ |Расчеты с |6| | |поставщиками |0| | |и | | | |подрядчиками | | | |Расчеты с |6| | |покупателями |2| | |и заказчиками| | | | | | | |Расчеты по |6|По видам | |краткосрочным|6|кредитов и | |кредитам и | |займов | |займам | | | |Расчеты по |6|По видам | |долгосрочным |7|кредитов и | |кредитам и | |займов | |займам | | | |Расчеты по |6|По видам | |налогам и |8|налогов и | |сборам | |сборов | |Расчеты по |6|1 . Расчеты | |социальному |9|по | |страхованию и| |социальному | |обеспечению | |страхованию | | | |2. Расчеты по| | | |пенсионному | | | |обеспечению | | | |3. Расчеты по| | | |обязательному| | | |медицинскому | | | |страхованию | |Расчеты с |7| | |персоналом по|0| | |оплате труда | | | |Расчеты с |7| | |подотчетными |1| | |лицами | | | |Расчеты с |7|1 . Расчеты | |персоналом по|3|по | |прочим | |предоставленн| |операциям | |ым займам 2. | | | |Расчеты по | | | |возмещению | | | |материального| | | |ущерба | |Расчеты с |7|1 . Расчеты | |учредителями |5|по вкладам в | | | |уставный | | | |(складочный) | | | |капитал | | | |2. Расчеты по| | | |выплате | | | |доходов | |Расчеты с |7|1 . Расчеты | |разными |6|по | |дебиторами и | |имущественном| |кредиторами | |у и личному | | | |страхованию | | | |2. Расчеты по| | | |претензиям | | | |3. Расчеты по| | | |причитающимся| | | |дивидендам и | | | |другим | | | |доходам | | | |4. Расчеты по| | | |депонированны| | | |м суммам | РАЗДЕЛ VII. КАПИТАЛ |Уставный |8| | |капитал |0| | | | | | |Резервный |8| | |капитал |2| | | | | | |Добавочный |8| | |капитал |3| | | | | | |Нераспределен|8| | |ная прибыль |4| | |(непокрытый | | | |убыток) | | | РАЗДЕЛ VIII. ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ |Продажи |9|1. Выручка | | |0|2. | | | |Себестоимость| | | |продаж | | | |3. Налог на | | | |добавленную | | | |стоимость | | | |4. Акцизы | | | |9. | | | |Прибыль/убыто| | | |к от продаж | |Прочие доходы|9|1 . Прочие | |и расходы |1|доходы | | | |2. Прочие | | | |расходы | | | |9. Сальдо | | | |прочих | | | |доходов и | | | |расходов | |Недостачи и |9| | |потери от |4| | |порчи | | | |ценностей | | | |Резервы |9|По видам | |предстоящих |6|резервов | |расходов | | | |Расходы |9|По видам | |будущих |7|расходов | |периодов | | | |Доходы |9|1. Доходы, | |будущих |8|полученные в | |периодов | |счет будущих | | | |периодов | | | |2. | | | |Безвозмездные| | | |поступления | | | |3. | | | |Предстоящие | | | |поступления | | | |задолженности| | | |по | | | |недостачам, | | | |выявленным за| | | |прошлые годы | | | | | | | |4. Разница | | | |между суммой,| | | |подлежащей | | | |взысканию с | | | |виновных лиц,| | | |и балансовой | | | |стоимостью по| | | |недостачам | | | |ценностей | |Прибыли и |9| | |убытки |9| | | | | |

Типовые проводки по 52 счету

По дебету счета

| Хозяйственная операция | Дебет | Кредит |

| Внесена на валютный счет наличная иностранная валюта на валютный счет | 52 | 50 |

| Зачислена на валютный счет купленная иностранная валюта | 52 | 51 |

| Переведены денежные средства с одного валютного счета на другой | 52 | 52 |

| Денежные средства перечислены на валютный счет со специального счета в банке | 52 | 55 |

| Зачислена на валютный счет купленная иностранная валюта | 52 | 57 |

| Денежные средства в иностранной валюте получены в счет погашения ранее выданного займа | 52 | 58-3 |

| Возвращены на валютный счет суммы, излишне уплаченные поставщику | 52 | 60 |

| Возвращен аванс в иностранной валюте от поставщика | 52 | 60 |

| Поступила от покупателя иностранная валюта | 52 | 62 |

| Покупателем перечислен аванс в иностранной валюте | 52 | 62 |

| Получен краткосрочный заем в иностранной валюте | 52 | 66 |

| Получен долгосрочный заем в иностранной валюте | 52 | 67 |

| Возвращена на валютный счет неиспользованная иностранная валюта, выданная под отчет | 52 | 71 |

| Возвращен на валютный счет заем в иностранной валюте | 52 | 73-1 |

| Зачислена на валютный счет сумма возмещения материального ущерба, причиненного работником | 52 | 73-2 |

| Поступили на валютный счет денежные средства в качестве вклада в уставный капитал | 52 | 75-1 |

| Получено страховое возмещение в иностранной валюте от страховой компании | 52 | 76-1 |

| Зачислены на валютный счет денежные средства в иностранной валюте по признанной (присужденной) претензии | 52 | 76-2 |

| Зачислены на валютный счет денежные средства в иностранной валюте в счет причитающихся организации дивидендов (доходов) от участия в других организациях | 52 | 76-3 |

| Поступило на валютный счет целевое финансирование | 52 | 86 |

| Поступила оплата за проданную продукцию (товары, работы, услуги) | 52 | 90-1 |

| Средства от продажи прочего имущества, а также дополнительные доходы, поступившие в иностранной валюте, отражены в составе прочих доходов | 52 | 91-1 |

| Включена в состав прочих расходов положительная курсовая разница по валютному счету | 52 | 91-1 |

| Учтена в составе прочих доходов иностранная валюта, поступившая на валютный счет в результате чрезвычайных событий | 52 | 91-1 |

| Иностранная валюта получена безвозмездно | 52 | 91-1 |

| Получены на валютный счет денежные средства, подлежащие включению в состав доходов будущих периодов | 52 | 98-1 |

По кредиту счета

| Хозяйственная операция | Дебет | Кредит |

| В кассу поступила иностранная валюта с валютного счета | 50 | 52 |

| Перечислена на специальный счет в банке иностранная валюта | 55 | 52 |

| Иностранная валюта перечислена для продажи (конвертации в рубли) | 57 | 52 |

| Оплачены с валютного счета акции | 58-1 | 52 |

| Перечислен с валютного счета заем | 58-3 | 52 |

| Перечислены с валютного счета денежные средства по договору о совместной деятельности | 58-4 | 52 |

| Погашена задолженность в иностранной валюте перед поставщиком | 60 | 52 |

| Перечислен поставщику аванс в иностранной валюте | 60 | 52 |

| Возвращена сумма, излишне уплаченная покупателем | 62 | 52 |

| Возвращен аванс покупателю с валютного счета | 62 | 52 |

| Погашен краткосрочный кредит или проценты по нему в иностранной валюте | 66 | 52 |

| Погашен долгосрочный кредит или проценты по нему в иностранной валюте | 67 | 52 |

| Перечислена с валютного счета заработная плата (дивиденды) работникам | 70 | 52 |

| Выданы под отчет денежные средства в иностранной валюте | 71 | 52 |

| Предоставлен заем работнику в иностранной валюте | 73-1 | 52 |

| Выплачены с валютного счета дивиденды учредителям (участникам) | 75-2 | 52 |

| Выплачена депонированная заработная плата | 76-4 | 52 |

| Оплачены с валютного счета собственные акции, выкупленные у акционеров | 81 | 52 |

| Оплачены с расчетного счета расходы за счет нераспределенной прибыли (по решению учредителей (участников) организации) | 84 | 52 |

| Отрицательная курсовая разница по валютному счету включена в состав прочих расходов | 91-2 | 52 |

| Иностранная валюта, утраченная в результате чрезвычайных обстоятельств, учтена в составе прочих расходов | 91-2 | 52 |

| С валютного счета оплачены расходы, связанные с устранением последствий чрезвычайных ситуаций | 91-2 | 52 |

| С валютного счета оплачены различные расходы за счет ранее созданного резерва | 96 | 52 |

Инвестиции в УК сторонней организации

Вклад в УК сторонней фирмы вносится в размере, согласованном с остальными учредителями. Он может вноситься ДС или имуществом.

При передаче активов необходимо зафиксировать следующие записи:

Дт 76 Кт 51 (50) — передача ДС;

Дт 76 Кт 01 (04, 10, 11, 21, 41, 58) — передача иного имущества в качестве вклада;

Дт 58 Кт 76 — вклад в УК отображен в составе финвложений.

В случае если в счет оплаты взноса в УК передано основное средство (ОС), то у инвестора должны быть зафиксированы следующие бухзаписи:

|

Дт |

Кт |

|

|

01.2 |

01.1 |

Списание первоначальной стоимости объекта ОС |

|

02 |

01.2 |

Списание суммы амортизации |

|

76 |

01.2 |

ОС переданы в собственность иной организации |

|

58 |

76 |

Вклад принят к бухучету |

По итогам работы инвестору выплачиваются дивиденды, учет которых отображается записями:

Дт 76 Кт 91 — дивиденды начислены;

Дт 51 (50) Кт 76 — дивиденды получены.