Отражение убытка в бухгалтерском учете — проводки

Содержание:

- Содержание проводки дебет 99 кредит 99

- Проводки налога на прибыль с использованием ПБУ 18/02

- Перенос прошлогодних убытков при обновлении настроек 1С ERP до актуальной версии

- Проводки по переоценке основных средств

- Бухучет: задачи с решениями

- Особенности закрытия 99 счета о прибылях и убытках

- Отражение убытков в 1С:ERP

- Налог на прибыль, проводки

- 18/02

- Счет 84 — бухгалтерские проводки и примеры

Содержание проводки дебет 99 кредит 99

Проводка Дт 99 Кт 99 формируется один раз в конце года при подведении итогов и является частью реформации баланса.

Фактически это операция из несколько проводок Дт 99 Кт 99 внутри счета 99 «Прибыль и убытки», в зависимости от количества субсчетов. Операция на практике носит название «Закрытие счетов». Заключается она в отнесении значений, накопленных на субсчетах, на один субсчет, на котором выявляется окончательный годовой финансовый результат.

Чтобы понять, как это происходит, нужно ознакомиться с внутренним устройством счета 99, рассмотреть, как открываются субсчета к нему.

Проводки налога на прибыль с использованием ПБУ 18/02

Порядок признания доходов и расходов в бухгалтерском учете отличается от порядка в налоговом. Поэтому будут разными балансовая и налогооблагаемая прибыли.

ПБУ 18/02 применяют для расчета и отражения возникающих разниц. Результатом расчета может быть кредитовое или нулевое сальдо счета 68 субсчет «Расчеты по налогу на прибыль». Возможны и иные варианты при наличии у компаний переплат любо недоимок по налогу на прибыль.

Для нахождения сальдо нужно будет сложить на счете 68 следующие значения.

- Условный расход. Он образуется, когда по итогам отчетного или налогового периода есть балансовая прибыль.

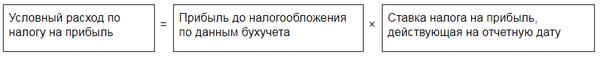

Формула расчета:

Проводка начисления:

Дебет 99 субсчет «Условный расход по налогу на прибыль» Кредит 68 субсчет «Расчеты по налогу на прибыль»

- Условный доход. Если в отчетном или налоговом периоде получен убыток, фирме следует зафиксировать налог на прибыль с этой суммы. Она и есть условный доход.

Правильное и безошибочное ведение налогового учета вам обеспечит специальный онлайн сервис от компании БухСофт:

Отразить налог на прибыль в учете

Считают показатель по формуле:

Проводка начисления:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Условный доход по налогу на прибыль»

- Постоянные налоговые активы (ПНА) и постоянные налоговые обязательства (ПНО) c постоянных разниц. Разницы возникают, когда определенный вид дохода или расхода учитывают полностью либо частично в налоговом либо бухгалтерском учете (см. таблицу 1).

Таблица 1. Образование ПНО и ПНА в учете

|

Почему возникла постоянная разница |

Результат |

Влияние на налоговый и бухгалтерский учет |

Проводка в бухучете |

|

Признание дохода только в налоговом учете |

ПНО |

Увеличивает налог |

Дебет 99 субсчет «ПНО» Кредит 68 субсчет «Расчеты по налогу на прибыль» |

|

Непризнание расхода в налоговом учете |

|||

|

Признание дохода только в бухгалтерском учете |

ПНА |

Уменьшает налог |

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «ПНА» |

|

Признание расхода только в налоговом учете |

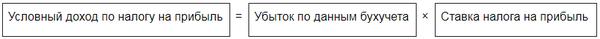

Формула расчета ПНО и ПНА такая:

- Отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО) с временных разниц. Разницы возникают, когда доход или расход по бухучету показывают в одном периоде, а по налоговому — в другом. Есть два вида разниц – вычитаемые (ВВР) и налогооблагаемые (НВР). Рассмотрим в таблице 2 почему они возникают.

Таблица 2. Образование ОНА и ОНО в учете

|

Почему возникла |

Результат |

Влияние на налоговый и бухгалтерский учет |

Проводка по отражению и погашению (полностью или частично) в бухучете |

|

Доходы не были отражены в бухучете в текущем отчетном периоде |

ОНА |

Уменьшение суммы налога будущих отчетных периодов. Увеличение налога текущего периода |

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль» Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09 |

|

Расходы не были отражены в налоговом учете в текущем отчетном периоде |

|||

|

Доходы не были отражены в налоговом учете в текущем отчетном периоде |

ОНО |

Увеличение суммы налога будущих отчетных периодов. Уменьшение суммы налога текущего периода |

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77 Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль» |

|

Расходы не отражены в бухучете в текущем отчетном периоде |

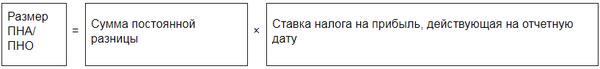

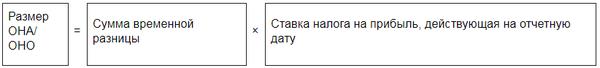

Формула расчета ОНО и ОНА:

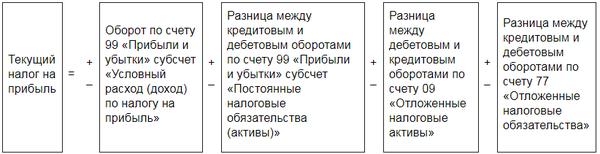

Общее значение налога определите по формуле:

Сверьтесь с суммой, указанной в строке 180 листа 02 декларации по налогу на прибыль. Если значения совпали, то расчеты в бухучете произведены верно.

При отсутствии в учете постоянных и временных разницы, значение налог в декларации должно совпадать со значением величины условного расхода согласно бухучету.

Перенос прошлогодних убытков при обновлении настроек 1С ERP до актуальной версии

Все сказанное выше касается новых систем, в которых не предусмотрена информация по убыткам за прошлые годы, которые остаются после того, как система будет обновлена предшествующих версий. Но что же делать, если в рамках системы уже проводился учет на счете 97.21 и убытки были закрыты вручную?

В данном случае после обновления настроек остаток необходимо будет вручную отнести на начало текущего года со счета 97.21 на счет 97.11, прибегнув к документу «Операция (регл.)». Так как после обновления настроек справочник прошлогодних убытков окажется пустым, нужно будет вручную подготовить элементы по тем годам, по которым имеются незакрытые убытки, и при переносе со счета самостоятельно и корректно произвести заполнение аналитического счета 97.

Важно не забывать о том факте, что списание прошлогодних убытков (до десяти лет) не осуществляется в автоматическом режиме. В данном случае появится оповещение о наличии подобных сумм при закрытии по регламентированному учету за последний месяц в году

С целью списания прошлогодних убытков за период от десяти лет и более с текущего момента потребуется применение документа «Операция (регл.)», отталкиваясь от принятого решения и с заполнением следующих его проводок:

- Дт 91.02 ПР – Кт 97.11 НУ на убыток, который подлежит списанию;

- Дт 91.02 ВР – Кт 97.11 ВР на убыток с отрицательным значением, который подлежит списанию.

Проводки по переоценке основных средств

У коммерческих организаций нет обязанности проводить переоценку, если это не закреплено в их учетной политике. Если же закреплено, то переоценка должна проводиться последним днем года с периодичностью не чаще раза в год

При этом бухгалтеру важно правильно отразить в проводках результаты переоценки ОС, в том числе дооценку или уценку стоимости объектов

Цели переоценки

Переоценка может проводиться только в отношении средств, которые являются собственностью организации для определения реальной рыночной стоимости объектов ОС. За время использования ОС меняются цены на материалы, комплектующие, услуги по монтажу, и т.

Кроме того, на показатель именно рыночной стоимости воздействует фактор морального устаревания ОС. Например, рыночная стоимость станка, выпущенного два года назад, будет гораздо ниже его остаточной стоимости, если за это время были выпущены новые, более современные, модели.

В целом, переоценка используется для:

- Определения реальной стоимости ОС на рынке;

- Для финансового анализа состояния организации;

- Если организация планирует привлечение инвестиций или увеличение уставного капитала.

Порядок проведения переоценки

Для проведения переоценки руководитель организации издает соответствующий приказ.

Для пересмотра стоимости объектов ОС необходимо, как минимум, проверить наличие этих объектов в действительности. Если ОС ранее не переоценивалось, пересчет стоимости производится на основании текущей стоимости. Для переоцененных ранее ОС берется восстановительная стоимость. Пересчитывается как первоначальная стоимость объекта, так и сумма амортизации.

Существуют два способа переоценки стоимости ОС:

- прямой перерасчет;

- индексация.

Для того чтобы результаты переоценки имели юридическую силу, предприятие для переоценки должно воспользоваться услугами профессиональных компаний-оценщиков.

Виды переоценки

В результате пересчета стоимость объекта ОС может как повыситься, так и снизиться. В первом случае говорят о дооценке, во втором — об уценке объекта.

Пример дооценки основных средств с проводками

При увеличении стоимости ОС получаем дооценку. Следовательно, необходимо будет пересчитать и накопленную амортизацию.

Вычислив коэффициент износа, мы можем переоценить сумму амортизации:

- 25 000 руб./100 000 руб. = 25 %;

- то есть 110 000 руб.*25% = 27 500 руб.

Бухгалтер организации при дооценке основных средств сделал следующие проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 01 | 83 | Отражение стоимости дооценки (110 000-100 000=10 000) | 10 000 | Бухгалтерская справка |

| 83 | 02 | Отражение пересчета амортизации (27 500 — 250 000 = 2 500) | 2 500 | Бухгалтерская справка |

Пример уценки основных средств с проводками

При снижении стоимости ОС получаем уценку:

- Определяем степень износа: 200 000 руб./50 000 руб.= 25%;

- Рассчитываем новую сумму амортизации: 160 000 руб. * 25% = 40 000 руб.

Проводки по уценке ОС в бухучете:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 91.2 | 01 | Отражено уменьшение стоимости объекта (200 000-160 000) | 40 000 | Бухгалтерская справка |

| 02 | 91.1 | Отражено уменьшение начисленной амортизации (50 000 — 40 000) | 10 000 | Бухгалтерская справка |

Экономический смысл переоценки

Переоценка ОС может помочь снизить налоговую нагрузку. В частности, уменьшить сумму налога на имущество.

Переоценка основных фондов проводится только в бухгалтерском учете, поэтому после ее проведения неизбежно возникают разницы с НУ, что влияет также и на налог на прибыль.

С сайта: https://buhspravka46.ru/buhgalterskie-provodki/provodki-po-pereotsenke-osnovnyih-sredstv.html

Бухучет: задачи с решениями

Задача 1. Определить обороты и остатки по расчетному счету (сальдо конечное):

а) остаток денежных средств на начало месяца составил 3000000 руб.

б) за расчетный месяц проведены следующие хозяйственные операции

1) 10/ХХ получены с расчетного счета и оприходованы в кассе деньги – 1000000 руб.

2) 15/ХХ погашена задолженность поставщикам 800000 руб.

3) 15/ХХ перечислено налогов в бюджет 600000 руб.

4) 20/ХХ перечислены денежные средства по месту нахождения подотчетного лица 8400 руб.

5) 21/ХХ перечислены с расчетного счета и оприходованы в кассе деньги 200000 руб.

6) за расчетный период зачислена на расчетный счет выручка от реализации 1200000 руб.

Задача 2. На основании хозяйственных операций открыть счета синтетического учета и записать в них суммы начальных остатков. После регистрации каждой операции в журнале записать ее на счетах.

Подсчитать фактическую себестоимость выпущенной продукции, финансовые результаты от продажи продукции, прочих операций, налог на прибыль, чистую прибыль предприятия. Вывести конечные остатки по счетам.

По данным счетов составить оборотную ведомость, баланс на начало и конец отчетного периода, отчет о финансовых результатах, отчет о движении денежных средств за отчетный период.

решение сквозной задачи по бухгалтерскому учету 2 (15 страниц)

Задача 3. 1. Выполнить бухгалтерские проводки по всем хозяйственным операциям за 2012г. с необходимыми расчетами.

2. Открыть необходимые счета, рассчитать обороты за месяц и вывести сальдо по конец периода.

3. Рассчитать фактическую себестоимость реализованной продукции за март 2012г.

4. Составить оборотную ведомость с выделением необходимых субсчетов по состоянию на 01 апреля 2012г.

5. Составить бухгалтерский баланс по состоянию на 31 марта 2012г.

Задача 4. На основании данных для выполнения задачи:

1. Подготовить и заполнить журнал регистрации хозяйственных операций.

2. Открыть схемы счетов и отразить в них хозяйственные операции.

3. Подсчитать обороты за месяц и вывести остатки на конец месяца.

4. Определить и списать результат от реализации продукции.

5. Составить оборотную ведомость по синтетическим счетам.

6. Составить баланс ООО «Кедр» на 1 мая 2013г.

Задача 5. 1.Открыть синтетические счета и записать на них остатки на начало месяца

2. Составить журнал хозяйственных операций за месяц. Произвести необходимые расчеты по операциям.

3. Записать на счетах операции за месяц и подсчитать итоги оборотов по дебету и кредиту. Вывести остатки на начало следующего месяца.

4. Составить оборотную ведомость по синтетическим счетам.

5. Составить по данным оборотной ведомости баланс на начало следующего месяца.

решение сквозной задачи бухучёта 5 (23 страницы)

Задача 6. Получены деньги за предоставленные услуги 54870 рублей. Оприходован материал на склад 5648 рублей. Начислена заработная плата основным работникам в размере 45793 рублей. Выплачена заработная плата работникам в сумме 5267 рублей. оплачены канцелярские товары 12500 рублей. перечислен ЕСН в размере 25000 рублей и НДФЛ в сумме 45600 рублей. Списаны материалы в производство 45870 рублей. Акцептованы счета-фактуры транспортному предприятию на сумму 63287 рублей. передана готовая продукция на склад 45839 рублей. Составить журнал хозяйственных операций (содержание документ дебет кредит сумма) сделать разноску (самолетики)

Задача 7. На балансе предприятия числится имущество, остаточная стоимость составляет:

На 01.01.2013 – 2 345 000 руб.

На 01.02.2013 – 2 294 700 руб.

На 01.03.2013 – 2 175,300 руб.

На 01.04.2013 – 3 187 600 руб.

Определить среднегодовую стоимость имущества. Начислить авансовый платеж и перечислить в бюджет.(Сделать самолетик и проводки)

Задача 8. Составить бухгалтерские проводки и определить тип хозяйственной операции, влияющий на изменения в бухгалтерском балансе

Другие примеры: Готовые контрольные по бухучету

Качественно выполним ваши задания по БУ

Узнать стоимость сегодня

Особенности закрытия 99 счета о прибылях и убытках

Результат деятельности компании в денежном выражении отражается при сопоставлении дебетового и кредитового оборотов. В связи с этим требуется закрывать некоторые бухгалтерские счета (99, 90, 91)

В условиях современных производств очень важно правильно определять и экономически обосновывать рассматриваемую процедуру. Для грамотного выполнения задач специалист должен руководствоваться особым правилом. В первую очередь следует закрывать счета отраслей и компаний с наибольшим количеством клиентов, получающих наименьшее количество встречных услуг, а в противоположной ситуации – в последнюю (максимум услуг и минимум покупателей)

В первую очередь следует закрывать счета отраслей и компаний с наибольшим количеством клиентов, получающих наименьшее количество встречных услуг, а в противоположной ситуации – в последнюю (максимум услуг и минимум покупателей).

Отражение убытков в 1С:ERP

Главное нововведение обновления 2.4.2 — это возможность ведения учета в рамках налогового учета, а также отражение убытков при подготовке декларации по налогу на прибыль, без необходимости осуществлять операции вручную.

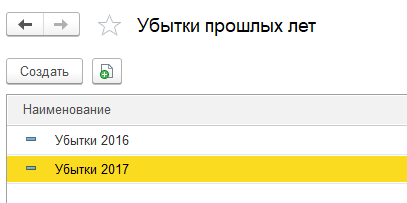

Для данных задач в систему были внедрены: счет 97.11 и справочник с аналогичным наименованием. Одновременно с этим добавленный справочник — единственный имеющийся у добавленного счета субконто.

Как правило, заполнение справочника прошлых убытков осуществляется в автоматическом режиме: при закрытии календарного года и до того, как будет произведена реформация баланса, система осуществляет проверку на наличие в справочнике записи с годом, который соответствовал бы закрываемому периоду. При отсутствии даты новый элемент для текущего года будет добавлен автоматически.

Для учета разниц во времени по финансовым потерям, по требованиям стандарту бухгалтерского учёта РФ 18/02, в перечень разновидностей налоговых обязательств/активов (ОНО/ОНА) добавляется одноименный актив.

Закрытие месяца для предприятий на ОСН (общая система налогообложения) в части расчета и учета убытков осуществляется следующим образом:

- По счету 99.01.1 (Убытки и доход по деятельности с ОСН) подсчитывается остаток в налоговом учете.

- Если представленный пунктом выше остаток соответствует финансовым потерям, сумму последних списывают с данного счета, перенося на счет 97.11 (Дт 97.11 – Кт 99.01.1), одновременно с этим заполняя в контировке суммы НУ. Уже на этом счете в контировке аналитического счета прошлых убытков осуществляется заполнение элементом одноименного справочника в соответствии с закрываемым годом. В случае отсутствия такого элемента система создаст его в автоматическом режиме.

- Если на предприятии, по которому осуществляется закрытие года, в политике учёта фигурирует флаг, требуется положение бухгалтерского учета 18/02, а сумму переносимого убытка вносят в «Сумма Кт ВР» и «Сумма Дт ВР» с отрицательным значением. Сальдо по дебету счета 09 «Отложенные налоговые активы» на время закрытия календарного года по аналитическому счету «Убыток текущего периода» переносятся в дебет 09 счета на аналитический счет «Убытки прошлых лет» (требуется формирование контировки Дт 09 «Убытки прошлых лет» – Кт 09 «Убыток текущего периода»). Имеющийся остаток по указанному выше счету 09 согласно аналитическому счету «Убыток текущего периода» на конец прошлого и на начало текущего года принимается за ошибку, которая должна быть исправлена с последующим повторным выполнением регистрационной процедуры его закрытия.

Налог на прибыль, проводки

Чистая прибыль (чистый убыток) состоят из следующих компонентов:

| Прибыль (убыток) от продаж | +- | Сальдо прочих доходов и расходов | — | Налог на прибыль +- Платежки по перерасчетам по налогу на прибыль + Санкции за нарушения налогового законодательства | = | Чистая прибыль (убыток) за отчетный период |

В течение месяца выручка и расходы по обычным видам деятельности учитываются на счете 90, прочие доходы и расходы на счете 91.

При закрытии месяца финансовый результат учитывается на счете 99 Прибыли и убытки. При получении прибыли в отчетном периоде составляется проводка:

Дебет 90-9 Кредит 99 — отражена прибыль от продаж (заключительными оборотами отчетного месяца).

При получении убытка в отчетном периоде составляется проводка:

Дебет 99 Кредит 90-9 — отражен убыток от продаж (заключительными оборотами отчетного месяца).

При превышении суммы доходов над суммой расходов составляется проводка:

Дебет 91-9 Кредит 99 — отражена прибыль от прочей деятельности организации (заключительными оборотами отчетного месяца).

При превышении суммы расходов над суммой доходов составляется проводка:

Дебет 99 Кредит 91-9 – отражен убыток от прочей деятельности организации (заключительными оборотами отчетного месяца).

В определенных случаях, установленных НК РФ, компания может выступать налоговым агентом по налогу на прибыль. В этом случае налоговый агент производит удержание налога на прибыль у компании, которая является источником его образования. В качестве примера можно привести выплату дивидендов российской компании, либо компании, которая не имеет представительства в РФ, либо когда перечисляется арендная плата иностранной фирме.

|

Хозяйственная операция |

Дебет | Кредит |

| Начислены дивиденды (иностранная компания) | 84 | 75.2 |

| Начисление налога на прибыль по дивидендам (иностранная компания) | 75.2 | 68 |

| Дивиденды перечислены учредителю – в иностранную компанию | 75 | 52 |

| Перечисление налога на прибыль налоговым агентом | 68 | 51 |

| Начисление арендной платы поставщику (иностранная компания) | 20 | 60 |

| Начисление налога на прибыль по арендодателю | 60 | 68 |

| Перечисление налога на прибыль в бюджет налоговым агентом | 68 | 51 |

| Перечисление арендной платы поставщику (иностранная компания) | 60 | 52 |

Налоговый и бухгалтерский учет имеют разные нормы в части принятия доходов и расходов. Так, например, некоторые виды расходов (доходов) могут приниматься в одном из учетов полностью и единовременно, а в другом — частями на протяжении нескольких периодов или вовсе исключены. В итоге между данными НУ и БУ возникают разницы временные и постоянные.

Временные, или отложенные — это те разницы, которые по истечению определенного времени выравняются. Например, в БУ определенный вид затрат принимается в полном объеме и сразу, а в НУ частями, на протяжении нескольких отчетных периодов. А постоянные разницы — это те виды дохода (расхода), которые принимаются только в одном из учетов. Например, в БУ отражаются, а в НУ — нет.

Если данные НУ выше аналогичных значений БУ, то возникает отложенный или постоянный налоговый актив (ОНА или ПНА). Подробнее — в статье «Признание отложенного налогового актива: отражаем в учете и отчетности».

В обратной ситуации, когда суммы НУ ниже сумм БУ, возникает постоянное или отложенное налоговое обязательство (ПНО или ОНО).

О том, как правильно отражать такие разницы в учете, и об особенностях применения этого НПА мы рассказали в отдельном материале «Кто должен применять ПБУ 18/02».

Суть этих операций заключается в выравнивании данных двух учетов. В противном случае при составлении налоговой и финансовой отчетностей возникнут разногласия, а это недопустимо.

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению.Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Все статьи автора

18/02

, , . 18/02 ” “, 19.11.2002 N 114.

18/02 . , (), , , , , .

18/02 , , , . , , 18/02, . : , , . , , , .

18/02 ” ” ” ()” . , ( ) ( , ), (. 8 . 274 ). , , – .

18/02 , – , ( ) . , , . , – , – .

, () , () ( ) . , , :

68 ” “/ ” ” 99 ” “/ ” “.

68 ” “. . (. 8 . 274 ).

68 . , 68 ” “. , , . :

09 ” ” 68 ” “/ ” “.

, , 68 . , – .

, , , – ( ). 18/02 68 .

, , .

. .

3. “” 7 080 000 . ( – 1 080 000 .). 6 100 000 . ( – 5 980 000 ., – 120 000 .), , , .

“” , 1 000 000 . . 14 632 000 . ( – 2 232 000 .), – 11 080 000 ., – 320 000 .

, “” :

62 90 “” – 7 080 000 . – ;

90 ” ” 68 “” – 1 080 000 . – ;

90 ” ” 41 – 5 980 000 . – ;

90 ” ” 44 – 120 000 . – ;

99 90 “/ ” – 100 000 . (7 080 000 – 5 980 000 – 120 000 – 1 080 000) – ;

68 ” ” 99 ” ” – 24 000 . (100 000 x 24%) – ( );

09 68 ” ” – 24 000 . (100 000 x 24%) – ( , ).

, , , , .. 0 (24 000 – 24 000).

, ( N 2) 18/02. , , , , (). , N 2 . 141 ” “, 142 ” ” 150 ” “. , . 190 . 140, 141, 142 150.

3, “” 18/02 100 000 . 76 000 ., ( 2).

2

| , . . | ||

| 1 | 2 | 3 |

| () , ,, | 010 | 6000 |

| , , , | 020 | (5980) |

| 029 | 20 | |

| 030 | 120 | |

| () | 050 | (100) |

| () | 140 | (100) |

| 141 | 24 | |

| 142 | – | |

| 150 | ( ) | |

| () | 190 | (76) |

, . , (. 25 18/02).

“” :

- N 1 02 . 010 – 6 000 000 .;

- N 2 02 . 020 030 – – 5 980 000 . – 120 000 . ( 6 100 000 .).

, 02 ” ” . 060 100 000 .

“” (. 3):

90 “/ ” 99 – 1 000 000 . (14 632 000 – 11 080 000 – 320 000 – 2 232 000) – ;

99 ” ” 68 ” ” – 240 000 . (1 000 000 x 24%) – <*>;

68 ” ” 09 – 24 000 . – , .

<*> 18/02 99 ” ” .

, “” (.. 09 ” “). 216 000 . (240 000 – 24 000). , , 68 ” “.

- N 1 02 . 010 – 12 400 000 .;

- N 2 02 . 020 – 11 080 000 .;

- N 2 02 . 030 – 320 000 .

, 02 . 060 “” 1 000 000 .

N 4 02 , :

- . 010 – – 100 000 .;

- . 140 – – 1 000 000 .;

- . 150 – – 100 000 . . 2 . 283 , 30 .

, 02 . 110 , (100 000 .). , (. 120 130) 900 000 . 216 000 . (900 000 x 24%). ( N 2) ( 3).

3

| , . . | ||

| () , , , | 010 | 12 400 |

| , , , | 020 | (11 080) |

| 029 | 1 320 | |

| 030 | 320 | |

| () | 050 | 1 000 |

| () | 140 | 1 000 |

| 141 | (24) | |

| 142 | – | |

| 150 | (216) | |

| () | 190 | 760 |

Счет 84 — бухгалтерские проводки и примеры

Счет бухгалтерского учета 84 используют для отражения и анализа обобщенной информации о нераспределенной прибыли (непокрытом убытке), сумма которого определяется по итогам отчетного финансового года. С помощью типовых проводок и наглядных примеров мы поможем Вам разобраться в специфике использования счета 84 и в особенностях отражения операций с нераспределенной прибылью.

Сумма чистой прибыли (убытка) определяется по итогам отчетного года при реформации баланса. При определении прибыли ее сумма проводится по Кт 84 в корреспонденции с Дт 99. Если в отчетном году выявлен убыток, то его показатель отражается по Дт 84.

Сумма чистой прибыли на счете 84 может быть распределена:

Убыток, сумма которого сформирована на бухгалтерском счете 84, может быть покрыт за счет собственных средств акционеров, а также средствами резервного капитала:

| Дт | Кт | Описание |

| 82 | 84 | Убыток покрыт средствами резервного фонда |

| 84 | 83 | Прибыль направлена на формирование добавочного капитала |

По итогам 2015 года АО «Фантазия» получило прибыль в размере 184.200 руб. Решением правления АО «Фантазия» было установлено, что прибыль будет распределена следующим образом:

Бухгалтером АО «Фантазия» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 99 | 84.01 Нераспределенная прибыль | Отражена сумма чистой прибыли, полученной АО «Фантазия | 184.200 руб. | Отчет о прибыли и убытках |

| 84.01 Нераспределенная прибыль | 82 | Часть средств от суммы нераспределенной прибыли направлена на пополнение резервного фонда (184.200 руб. * 12%) | 22.104 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 75 | Часть средств от суммы нераспределенной прибыли направлена на выплату дивидендов акционерам АО «Фантазия» (184.200 руб. * 65%) | 119.730 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 84.02 Прибыль, подлежащая распределению | Остаток средств в виде нераспределенной прибыли отражен в учете (184.200 руб. — 22.104 руб. — 119.730 руб.) | 42.366 руб. | Протокол решения правления |

Согласно учетной политике АО «Мегаполис», одним из источников капитальных инвестиций является нераспределенная прибыль. В январе 2016 АО «Мегаполис» приобретен конвейерный станок стоимостью 175.300 руб., НДС 26.741 руб.

В учете АО «Мегаполис» были сделаны следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 60 | Приобретен конвейерный станок (175.300 руб. — 26.741 руб.) | 148.559 руб. | Товарная накладная |

| 19.1 | 60 | Учтена сумма входящего НДС по приобретенному станку | 26.741 руб. | Счет-фактура |

| 01 | 08 | Принят к учету приобретенный конвейерный станок | 148.559 руб. | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19.1 | Принята к вычету сумма входящего НДС | 26.741 руб. | Счет-фактура |

| 84.02 | 84.03 | Учтено целевое финансирование стоимости приобретенного станка (за счет использования чистой прибыли) | 148.559 руб. | Товарная накладная, Акт ввода ОС, Отчет о прибыли и убытках |

По итогам 2015 года АО «Фиеста» получило убытки в размере 841.800 руб. Учредителями АО «Фиеста» выступают Савельев Р.Н. (58% доли в уставном капитале) и Марков К.Л. (42% доли в уставном капитале). Решением правления было установлено, что покрытие убытков 2015 года будет осуществлено за счет учредителей:

- за счет Савельева — 488.244 руб. (841.800 руб. * 58%);

- за счет Маркова — 353.556 руб. (841.800 руб. * 42%).

Протокол решения правления был подписан в феврале 2016. В том же месяце от Савельева и Маркова поступили средства а расчетный счет АО «Фиеста».

Для отражения операций по покрытию убытка за счет собственных средств учредителей, в балансе АО «Фиеста» были открыты следующие субсчета:

- 75.1 — Средства Савельева, направленные на погашение убытка;

- 75.2 — Средства Маркова, направленные на погашение убытка.

В учете АО «Фиеста» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 75.1 | 84 | Отражена задолженность Савельева по погашению убытка собственными средствами | 488.244 руб. | Протокол решения правления |

| 75.2 | 84 | Отражена задолженность Маркова по погашению убытка собственными средствами | 353.556 руб. | Протокол решения правления |

| 51 | 75.1 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 488.244 руб. | Банковская выписка |

| 51 | 75.2 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 353.556 руб. | Банковская выписка |

| 99 ПНО | 68 Налог на прибыль | Учтена сумма постоянного налогового обязательства (488.244 руб. * 20%) | 97.649 руб. | Протокол решения правления |