Транспортный налог в 1с 8.3 бухгалтерия 3.0 пошагово с 2021 года

Содержание:

- Затраты на покупку автомобиля отражаются

- Бухгалтерский учет услуг по перевозкам: особенности

- Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

- Налоговое уведомление

- Начисление транспортного налога

- Платежное поручение: форма и порядок заполнения

- Что такое транспортный налог и кто его платит

- Особенности ведения учета

- Льготы по налогу

- Как начисляется налог в 2017 году

- Отражение в учете сумм транспортного налога

Затраты на покупку автомобиля отражаются

по дебету счёта «Вложения во внеоборотные активы», а затем (в момент принятия объекта к бухгалтерскому учету) списываются на счёт 01 «Основные средства»:

Дебет , субсчет «Приобретение объектов основных средств» Кредит

— отражена первоначальная стоимость приобретенного автомобиля;

Дебет Кредит , субсчет «Приобретение объектов основных средств»

— автомобиль введен в эксплуатацию.

При этом правилами бухгалтерского учета момент принятия автомобиля к учету в качестве основного средства не ставится в зависимость от факта регистрации транспортных средств в ГИБДД, поскольку такая регистрация не подтверждает готовность автомобиля к эксплуатации. Исходя из положений ст. 130 ГК РФ, автотранспортное средство является движимой вещью. В соответствии с п. 2 ст. 164 ГК РФ государственной регистрации сделок с движимым имуществом не требуется, кроме предусмотренных законом случаев. Необходимость регистрировать сделки с транспортными средствами, а также право собственности на транспортные средства законодательством не установлена. А постановление Правительства РФ от 12.08.1994 N 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации» регулирует только порядок регистрации самого автотранспортного средства в госорганах.

Стоимость объектов основных средств погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Начисление амортизации по объектам ОС, бывшим в употреблении, производится в общеустановленном порядке начиная с первого числа месяца, следующего за месяцем принятия их к бухгалтерскому учету (п. 21 ПБУ 6/01).

Годовая сумма амортизационных отчислений определяется в соответствии с п. 19 ПБУ 6/01 с учетом срока полезного использования объекта ОС.

Срок полезного использования автомобиля (как нового, так и бывшего в употреблении) определяется организацией самостоятельно исходя из (п. 20 ПБУ 6/01, п. 59 Методических указаний):

-

ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

-

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

-

нормативно-правовых и других ограничений использования этого объекта (например срок аренды).

Порядок определения срока полезного использования при принятии основных средств к учету должен быть отражен в учетной политике организации для целей бухгалтерского учета.

Заметим, что с 01.01.2017 в Классификацию основных средств, включаемых в амортизационные группы, утвержденную постановлением Правительства РФ от 01.01.2002 N 1, были внесены изменения. В частности, исключено положение о возможности ее использования для целей бухгалтерского учета (п. 1 Изменений, утвержденных постановлением Правительства РФ от 07.07.2016 N 640)).

Таким образом, организация вправе для целей бухгалтерского учета самостоятельно определять срок полезного использования для бывшего в употреблении основного средства, руководствуясь п. 20 ПБУ 6/01 (письмо Минфина России от 27.03.2006 N 03-06-01-04/77).

Соответственно, начиная с месяца, следующего за месяцем принятия автомобиля к бухгалтерскому учету, и до полного погашения его стоимости либо списания его с бухгалтерского учета начисляется амортизация:

Дебет , (44) Кредит

— начислена амортизация за соответствующий месяц.

Суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг, имущественных прав), подлежат вычету при одновременном выполнении следующих условий:

-

приобретенные товары (работы, услуги, имущественные права) предназначены для осуществления операций, облагаемых НДС, или для перепродажи (п. 2 ст. 171 НК РФ);

-

товары (работы, услуги, имущественные права) приняты к учету на основании соответствующих первичных документов (п. 1 ст. 172 НК РФ);

-

имеются надлежащим образом оформленные счета-фактуры продавца (п. 1 ст. 172, п. 2 ст. 169 НК РФ).

Каких-либо особенностей для принятия к вычету сумм НДС при приобретении имущества, бывшего в употреблении, нормами НК РФ не предусмотрено.

Соответственно, право на вычет НДС по автомобилю, приобретенному для производственной деятельности, возникает у организации в том налоговом периоде, в котором автомобиль принят к бухгалтерскому учету на основании соответствующих первичных документов, при наличии счета-фактуры продавца (письмо Минфина России от 01.10.2009 N 03-07-11/244).

Бухгалтерский учет услуг по перевозкам: особенности

Деятельность транспортной компании расценивается как оказание услуг и подчиняется общим правилам их документального оформления и отражения в бухучете. Однако в зависимости от особенностей предоставления услуг, включенных в договор, они могут иметь такие разновидности:

- Услуга по перевозке оказывается либо сама по себе, либо выделена отдельно в договоре на поставку товаров. В этом случае перевозки должны отражаться в доходах-расходах как отдельный вид деятельности:

Дт 62 Кт 90,

НДС от реализации:

Дт 90 Кт 68,

прямые затраты по оказываемым услугам:

Дт 20 Кт 10, 60, 69, 70,

косвенные затраты:

Дт 26 Кт 02, 04, 10, 60, 68, 69, 70, 71, 76,

затраты учтены в финрезультате:

Дт 90 Кт 20, 26.

- Если по условиям договора поставки товара продавец своими силами осуществляет его доставку покупателю и стоимость этой услуги входит в цену товара, то в доходах перевозка как отдельный вид не показывается, а расходы, возникающие в связи с доставкой, формируют расходы по продаже (коммерческие):

Дт 44 Кт 10, 60, 69, 70;

затраты отнесены на финрезультат:

Дт 90 Кт 44.

Об особенностях обложения услуг по перевозкам НДС читайте в статье «Какой порядок обложения НДС транспортных услуг».

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

Для верного исчисления транспортного налога в программе 1С: Бухгалтерия предприятия необходимо, чтобы был введён документ «Регистрация транспортных средств».

Расположен он в разделе «Справочники» — «Транспортный налог».

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

При переходе в пункт «Транспортный налог» будет открыто новое окно, в котором следует выбрать пункт «Регистрация транспортных средств».

Затем нажать на кнопку «Создать» и выбрать пункт «Регистрация». Далее нужно указать все характеристика автомобиля, согласно паспорту и свидетельству транспортного средства.

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога. От графы «Постановка на учёт» будут зависеть налоговые ставки

Если машина поставлена на учёт в другом регионе, то это необходимо учитывать

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

По окончании заполнения, заявление можно отправить в налоговый орган, нажав на кнопку «Отправить», либо распечатать для личного визита в ФНС, либо выгрузить для отправки заявления через стороннего провайдера.

Вернёмся к расчёту налога.

По заполненной ранее форме «Регистрация транспортного средства» видно, что у нашего автомобиля нет повышающего коэффициента, ставка налога составляет 45 рублей, мощность двигателя — 160 лошадиных сил и владеем автомобилем мы ровно месяц.

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

В сумме проводки вы увидите рассчитанный программой налог.

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

Налоговое уведомление

Бланк извещения направляется к лицу, на которое оформлено транспортное имущество, не позднее чем за месяц до истечения срока внесения оплаты. В этом документе предоставляется информация о транспортном средстве, сроке оплаты сбора, сумма сбора, а также данные налогоплательщика.

Бланк с уведомлением о транспортном сборе передается лично в руки физлицу или его представителю под расписку, также оно может быть направлено почтой заказным письмом или в электронном виде другими способами. По истечении шести суток с того момента, как письмо с уведомлением пришло, оно автоматически считается полученным.

В бланке транспортного сбора содержится следующая информация:

- Сумма всех налогов по транспортным средствам, которые записаны на автовладельца, записанная в таблице;

- Перерасчет налогового сбора за прошлые годы в табличном виде.

Гражданин, который получает извещение, чтобы не допустить недоразумений, должен проверить все данные по расчету:

- корректность сроков регистрации средства передвижения;

- сколько именно средств указано в бланке, соответствует ли это действительности;

- корректность налоговой базы, из которой были взяты данные для проведения расчета.

Что делать если налогового уведомления не поступало?

Если уведомление о транспортном сборе не поступало к вам на адрес прописки, а также нет электронного извещения, то необходимо самолично проявить инициативу. Автовладелец должен выполнить следующие простые действия:

- на сайте ФНС составить обращение с просьбой разрешить ему посетить ведомство в определенный день и в строго назначенный час;

- посетить учреждение налоговой службы по месту регистрации;

- погасить налоговый сбор на основании выданного в отделении бланка.

Если извещение направлено было по месту прописки, а не по месту проживания автолюбителя, то это может означать, что в ведомстве не уведомлены о том, что ваше место проживания сменилось. Необходимо своевременно уведомить налоговую организацию о смене места жительства, сделать запрос на новое уведомление на фактический адрес проживания с признанием прежнего выданного бланка недействительным.

Как поступить если налог в уведомлении рассчитан не верно?

Сравнительно часто обычные граждане сталкиваются с рядом неточностей в извещении о госпошлине. Для того, чтобы исправить ситуацию, необходимо сделать перерасчет суммы налога, такая процедура может привести как к уменьшению, так и к увеличению итоговой суммы.

В следующих случаях допускается провести перерасчет:

- Транспортное средство было похищено, что привело к заведению уголовного дела по факту кражи, о чем уведомляет справка установленного образца из государственной автоинспекции.

- Владелец имущества сменил место жительства.

- Был оформлен договор купли-продажи, и автотранспорт был продан другому гражданину в отчетный период, а информация об этом не поступила в соответствующие органы своевременно.

- Налоговая служба совершила ошибку (технические проблемы или человеческий фактор).

Если Вы обнаружили ошибки в бланке о транспортном сборе, то проделайте следующие процедуры:

- Отправьте заполненную форму обратной связи, прикрепленную к уведомлению, в региональное отделение ФНС.

- Ждите ответа в течение недели с момента отправки в ведомство, там должны произвести перерасчет и направить извещение на ваш фактический адрес проживания исправленный вариант.

Если автовладелец заплатил сверх необходимого, то у него есть два варианта: эту сумму могут перевести в счет оплаты сбора в следующем периоде или же полноценная сумма будет возвращена гражданскому лицу или организации. Чтобы таких неприятностей в будущем избежать необходимо тщательно проверять все сведения.

Начисление транспортного налога

Начисление налога выполняется по факту проведенного расчета по формуле, приведенной выше, исходя из двигательной мощности, региональной ставки, времени владения транспортом, а также возможного включения в число дорогостоящих ТС.

Начислить транспортный налог должно то лицо, которое выступает владельцем транспорта в соответствии с регистрационной документацией ГИБДД.

Не имеет значение, кто действительно эксплуатирует ТС, находится ли объект налогообложения в исправном состоянии или подлежит списанию, наступил ли по ТС моральный или физический износ. Ответы на все эти вопросы не волнуют налоговую инспекцию. Если на организацию зарегистрирован в ГИБДД транспорт, то обязанность по уплате налога с данного имущества присутствует.

Организация имеет право не начислять налог, если проведена стандартная государственная процедура снятия с учета ТС.

Не нужно начислять транспортный налог за те месяцы, в которых организация не являлась владельцем ТС.

Например, при постановке или снятии с учета транспорта в течение периода (квартала или года) не нужно платить налог за неполные месяцы владения (если постановка на учет произведена после 15-того числа месяца или снятие с учета произведено до 15 числа месяца).

Расчет транспортного налога проводится в бухгалтерской справке, которая впоследствии выступает документальным основанием для фиксации проводки о начислении налога.

Вычислительная процедура проводится в последний день периода (квартала или года), этой же датой отражается проводка о начислении в бухучете.

Проводка об уплате начисленной величины налога выполняется по факту перечисления денежных средств со счета плательщика. В каждом регионе свои сроки уплаты, поэтому дата отражения двойной записи об уплате может варьироваться в каждом конкретном случае.

|

Платежное поручение: форма и порядок заполнения

Субъекты РФ прописывают дату подачи в банк платежного поручения для уплаты сбора в нормативных актах. Как правильно заполнять платежку можно прочитать в приказе Минфина РФ от 12 ноября 2013 года № 107.

Если в организации несколько филиалов, то транспорт должен быть зарегистрирован в ГИБДД по месту эксплуатации.

Кто должен заполнять, а кому не нужно?

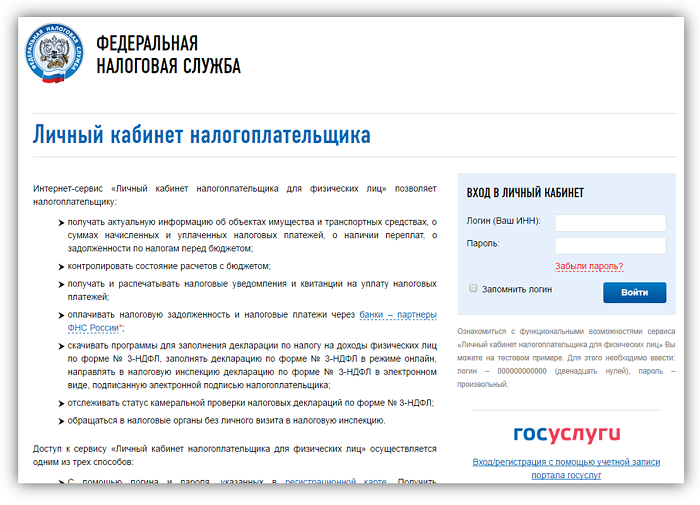

Платежное поручение по уплате сбора заполняют юридические лица. Сделать это можно 2 способами:

- вручную;

- онлайн на официальном сайте ФНС.

Физические лица и ИП уплачивают транспортный сбор на основании уведомления от налоговой инспекции без использования платежного поручения (более детально о транспортном налоге для ИП читайте здесь).

Где брать актуальные реквизиты?

В платежном поручении указываются реквизиты ИФНС по месту эксплуатации транспортного средства.

Если в организации несколько средств передвижения и находятся они на разных территориях ИФНС, то необходимо заполнять отдельные платежные поручения.

Актуальные реквизиты каждый налогоплательщик может узнать в налоговой инспекции. При формировании платежного поручения на специальном сервисе сайта ФНС все реквизиты заполняются из справочника налоговой инспекции.

Где смотреть актуальные КБК и как часто их меняют?

КБК ― это код бюджетной классификации. Код бюджета по транспортному сбору меняется каждый год.

Узнать актуальные КБК можно тремя способами:

- в государственном казначействе;

- в приказе Минфина РФ №132н от 08.06.2018 года;

- при заполнении онлайн КБК заполняется автоматически.

Для физических и юридических лиц с 2019 года на уплату сбора за транспорт введены разные КБК

Важно указать соответствующий код бюджета при заполнении платежных документов

Текущие КБК

Для уплаты транспортного сбора в 2019 году следует применять следующие реквизиты:

- КБК для организаций – 18210604011021000110.

- КБК для уплаты пени – 18210604011022100110, процентов – 18210604011022200110, штрафов – 18210604011023000110 организациями.

- КБК для физических лиц – 18210604012021000110.

- КБК для уплаты пени – 18210604012022100110, процентов – 18210604012022200110, штрафов – 18210604012023000110 физическими лицами.

В платежном поручении код бюджета указывается в 104 строке. Если КБК будет написан с ошибкой, то уплата транспортного не будет подтверждена. Физическое лицо окажется в должниках, а юридическое могут привлечь к административной ответственности.

Ответственность по уплате транспортного налога и правильное заполнение платежных документов лежит на налогоплательщике. Стоит внимательно изучить нормативно-правовые акты субъекта РФ, в котором находится объект налогообложения, для избежания разногласий с налоговой инспекцией.

Полезные сервисы

Калькулятор КАСКО

Калькулятор ОСАГО

Что такое транспортный налог и кто его платит

Основанием для начисления налога являются сведения, поступающие в ИФНС из ГИБДД. Такие данные поступают по запросам налоговиков, а также по инициативе госавтоинспекции в связи с регистрацией нового автомобиля, сделкой купли-продажи, снятием с учета по утилизации и пр.

То есть, если:

- автомобиль в угоне, налоговую следует уведомить об этом, представив документ об обращении в полицию;

- если было продано авто, а покупатель по каким-то причинам его не перерегистрирует на себя, плательщиком налога остается прежний хозяин, в базе ГИБДД собственником числится он;

- если автомобиль куплен в кредит, начисление налога начинается с даты регистрации ТС в ГИБДД.

Собственнику автомобиля не нужно ничего рассчитывать. Все расчеты производит налоговая инспекция и высылает налогоплательщику квитанцию на налог по адресу его регистрации. Уплата производится через год, к примеру:

- за 2016 год до 1 декабря 2017 года

- за 2017 год до 1 декабря 2018 года

- за 2018 год до 1 декабря 2019 года и т.д.

В итоге, транспортным налогом считается платеж в бюджет на основании налогового уведомления. Этот платеж должен произвести владельце транспортного средства: автомобиля, мотоцикла, мотороллера и т.п. Налог имеет обязательный характер. Сам порядок уплаты прописан в налоговом законе, а муниципальные власти определяют размер налогоставки, повышающий коэффициент, а также условия и сумму льгот для автовладельцев.

Объект и налоговая база

Объект обложения – транспортные средства, в том числе наземные, водные и воздушные суда (как самоходные, так и прицепы). Физические лица чаще оплачивают сбор за мотоциклы, автобусы, автомобили, мотороллеры, квадроциклы и прочий транспорт личного пользования. Но не стоит забывать, что сбором также облагают владельцев катеров, мотосаней, моторных лодок и гидроциклов.

От налогооблагаемой базы зависит сумма платежа в бюджет. А размер базы определяется от вида транспорта.

- Если средство оснащено двигателем, то базой для расчета является мощность (единица измерения – лошадиные силы).

- Если воздушное или водное транспортное средство не имеет двигателя (например, плавучий кран, дебаркадер), то сбор связан с показателем валовой вместимости (единица измерения – регистровые тонны).

- В исключительных случаях для расчета берется база в качестве единицы транспортного средства.

Плательщики

Лицо, который является плательщиком сбора, это собственник автомобиля (мотоцикла, лодки и т.п.). Именно тот, на кого оформлено транспортное средство согласно регистрационным учетам МВД.

Если авто в угоне

А имеется ли обязанность уплаты сбора в случае угона авто. Ведь остается только документальное право собственности на машину, а физически владелец не может ею распоряжаться. Не производить выплату дозволено, когда есть документально подтвержден угон автомобиля. Такой документ выдает или полиция или следственный комитет, которые непосредственно занимается розыском машины и расследованием инцидента. Постановления от этих структур нужно предоставить в ИФНС, чтобы с даты угона налог не исчислялся.

Если авто в ремонте или на штрафстояне, находится в гараже и не используется

Существуют причин по которым автомобиль владельцем не используется (наиболее распространенные примеры: машину отогнали на штрафстоянку, водителя лишили прав, транспорт на консервации в гараже или длительном ремонте). Как быть с оплатой транспортного налога в этом случае? Логика проста: так как Вы по документам по-прежнему владелец авто, то и обязанность по его уплате остается не измененной. Факт простоя автомобиля в данном случае никакого значения не имеет.

Льготники

Есть собственники транспортных средств, не обязанные оплачивать сбор в бюджет. Итак, Вы имеете полное право не платить сбор, если владеете:

- весельной лодкой;

- моторной лодкой (мощность до 5 лошадиных сил);

- специальным легковым автомобилем для инвалидов;

- трактором или комбайном.

В случае, если Вам поступило уведомление о необходимости уплаты сбора по данным транспортным средства, то Вы вправе его игнорировать. Этот документ ошибочный или неправомерный.

Также государством на региональном уровне предусмотрены льготы в уплате сбора отдельным социальными слоями населения. Как правило, освобождают от уплаты (или снижают ставку):

- для пенсионеров (см. льгота по транспортному налогу для пенсионеров);

- лиц предпенсионного возраста;

- членов многодетных семей;

- инвалидов;

- ветеранов;

- а также собственников маломощного транспорта.

Если льготник владеет двумя или тремя видами транспорта (например, машина и лодка), то освобождение от уплаты сбора он получит только по одному из них.

Особенности ведения учета

Как у каждого налога, у транспортного есть свои особенности ведения учёта. Например, транспортное средство, находящееся на ремонте и не эксплуатирующееся какое-то время не освобождается от налогообложения. Оно является объектом налогообложения за весь период ремонта.

Если налог начислен за неполный месяц?

Транспортный налог начисляется с момента, исходя из полного месяца владения транспортным средством.

Даже если организация зарегистрировало транспортное средство середине месяца, то налог необходимо уплачивать за полный месяц.

Например, право собственности на автобус предприятие зарегистрировало 19 мая. Налог нужно будет уплачивать за полный май. То есть, годовой налог будет рассчитываться, исходя из 8 полных месяцев владения автобусом.

Какие проводки при УСН?

Среди перечня налогов, от уплаты которых освобождаются предприятия, применяющие УСН, транспортного налога нет. Поэтому «упрощенцы» уплачивают этот налог на тех же основаниях, что и предприятия на общем режиме.

Они также рассчитывают и уплачивают авансовые платежи. Сроки и порядок уплаты для них, так же как и для других налогоплательщиков, устанавливают власти того субъекта федерации, где находится транспортное средство.

Если местные власти этого не сделали, то руководствоваться нужно положениями Налогового законодательства. Все расходы при УСН учитываются на 99 счёте.

Транспортный налог относится к расходам предприятия, поэтому при УСН, если начислен транспортный налог, бухгалтерские проводки будут следующие:

Транспортный налог является одним из самых простых налогов. У бухгалтеров редко возникают проблемы с его расчётом, начислением и уплатой.

Однако не стоит забывать об особенностях начисления. И, конечно, стоит отслеживать нормативные акты по транспортному налогу в данном регионе.

Каждую операцию, происходящую в хозяйственной жизни организации, необходимо фиксировать. Исключение не составляет и начисление налогов. Наличие транспорта в организации дает основание для расчета транспортного налога, начисления и уплаты налоговых платежей в бюджет, а также отражения проведенных операций в бухгалтерских проводках.

Льготы по налогу

Льготы по транспортному налогу устанавливаются региональными нормативными актами. В большинстве случаев от уплаты транспортного налога освобождены:

- инвалиды I и II группы;

- ветераны ВОВ;

- Герои Советского Союза, Герои РФ, россияне, награжденные орденом Славы трех степеней;

- ветераны боевых действий;

- один из родителей ребенка-инвалида.

Некоторые регионы предоставляют льготы и другим категориям людей:

- одному из родителей многодетной семьи;

- чернобыльцам;

- людям, которые участвовали в ликвидации ядерных аварий или в испытаниях ядерного оружия.

Однако в каждом регионе действуют свои льготные категории налогоплательщиков. Более подробную информацию обо всех предоставляемых льготах можно узнать в местной инспекции ФНС.

Стоит отметить, что льготы вышеперечисленным категориям людей предоставляются только на 1 автомобиль, который выбирает сам плательщик. Для предоставления льготы необходимо написать в ФНС заявление о выбранном льготном объекте налогообложения и приложить документ, подтверждающий льготу.

Если льготник относится к нескольким категориям плательщиков, которые освобождаются от транспортного налога, он имеет право воспользоваться только одной льготой в отношении одного транспортного средства.

Некоторые регионы устанавливают критерии не только к плательщику налога, но и к транспортному средству. Например, в Москве льготу по транспортному налогу можно оформить только на автомобиль с мощностью двигателя не более 200 лошадиных сил. Исключением является только автомобиль, который принадлежит одному из родителей многодетной семьи (зато нет ограничений по мощности автомобиля).

Также власти Москвы освободили от уплаты транспортного налога собственников электромобилей.

Как начисляется налог в 2017 году

Все необходимые данные для ежегодных или ежеквартальных начислений внесены в базы налогового органа, именно там обозначенные реквизиты являются первоисточниками, основой для формирования пакета документов и рассылки квитанций. Обычно транспортный налог, бухгалтерские проводки учитывают многие факторы, которые связаны с имеющимся в распоряжении автомобилем

Например, важно указывать фактическое время владения транспортным средством, его целевое назначение. Что еще учитывают при присвоении объекту налогообложения обязательной ставки?

Размер самой фиксированной ставки, которая зависит от технических характеристик автомобиля, года его выпуска, не забывают еще и про объем двигателя, класс автомобиля.

Берется во внимание период владения автомобиль вплоть до месяца.

Добавляется к ставке еще и повышающий коэффициент, если машина была престиж-класса и стоила более трех миллионов рублей.

Начисление транспортного налога

Начисление транспортного налога

При этом все расчеты еще и связаны со статусом налогоплательщика. И различаются ставки, набор документов для оформления обязательных выплат физических и юридических лиц. Известно, что все предприятия, фирмы, организации, подразделения, хоть как-то связанные с транспортом, обязаны платить взносы в бюджет региона или государства по месту своей официальной регистрации.

Взносы в бюджет региона

Взносы в бюджет региона

Все юридические лица сами иногда определяют суммы пошлины практически по принципу: «полученные доходы, и минус возникшие расходы». Отметим, что имеется возможность снизить ставку или даже вообще не платить единый обязательный сбор, но тогда необходимо выполнить ряд требований.

В числе юридических лиц имеются и льготники, которые вообще освобождены от финансовых взносов в бюджет и не платят за транспорт, задействованный на предприятии, обеспечивает жизнедеятельность компании.

Льготы на транспортный налог

Льготы на транспортный налог

А бывают случаи, когда юрлица платят не только годовую и просчитанную по формулам пошлину, но и вносят в отчетный план еще и авансовые платежи, которые будут проводиться ежеквартально, например. И давно уже взяли за правило, что аванс составляет ¼ от общей суммы.

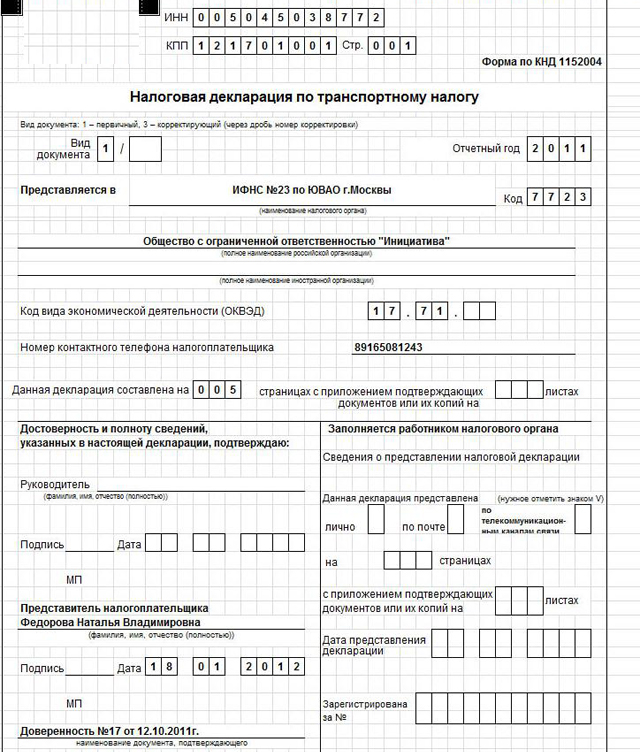

Чтобы все дела вести уверенно и правильно, предприниматели стараются вовремя заполнять декларацию, обновлять базу данных в НС, если ситуация требует внести необходимые коррективы.

Налоговая декларация по транспортному налогу

Налоговая декларация по транспортному налогу

Таким образом, все необходимые бухгалтерские проводки применяются согласно регламенту, когда ведется учет всех ключевых позиций, чтобы в итоге добиться прозрачности в отчетных документах и правильности всех решений. Если в вас имеются дополнения к затронутой теме, то добавляйте свои дельные советы в комментарии, чтобы пролить луч света и опыта на сложную ситуацию по документообороту и помочь другим автолюбителям или начинающим предпринимателям.

http://nalogobzor.info/publ/nalogi_s_juridicheskikh_lic/transportnyj_nalog/kak_otrazit_transportnyj_nalog_v_bukhgalterskom_i_nalogovom_uchete/6-1-0-212

http://nalog-nalog.ru/transportnyj_nalog/transportnyj_nalog_2016-2017/nachislen_transportnyj_nalog_buhgalterskie_provodki/

http://online-buhuchet.ru/nachislen-transportnyj-nalog/

http://saldovka.com/provodki/nalogi/transportniy-nalog.html

Отражение в учете сумм транспортного налога

ОТРАЖЕНИЕ СУММЫ НАЛОГА В БУХГАЛТЕРСКОМ УЧЕТЕ

В бухгалтерском учете сумма начисленного транспортного налога в зависимости от учетной политики, принятой организацией, может являться:

ü либо расходом по обычным видам деятельности на основании пункта 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина Российской Федерации от 6 мая 1999 года №33н (далее — ПБУ 10/99);

ü либо прочими расходами согласно пункту 11 ПБУ 10/99.

Если учетной политикой организации будет установлено, что сумма начисленного транспортного налога является расходом по обычным видам деятельности, то сумма налога будет отражаться по дебету счетов учета затрат на производство или расходов на продажу (20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу»).

Если же будет установлено, что сумма транспортного налога относится в состав прочих расходов, то отражать сумму налога следует на счете 91 «Прочие доходы и расходы».

Для обобщения информации о расчетах с бюджетом по налогам и сборам, уплачиваемым организацией, Планом счетов бухгалтерского учета и Инструкцией по его применению, утвержденным Приказом Минфина Российской Федерации от 31 октября 2000 года №94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению», предназначен счет 68 «Расчеты по налогам и сборам». Для учета транспортного налога на счете 68 необходимо открыть отдельный субсчет «Расчеты по транспортному налогу».

Сумма исчисленного налога будет отражаться по кредиту счета 68 «Расчеты по налогам и сборам» субсчет «Расчеты по транспортному налогу».

Уплата в бюджет суммы налога отражается по дебету счета 68 и кредиту счета 51 «Расчетные счета».

УЧЕТ СУММЫ НАЛОГА В ЦЕЛЯХ НАЛОГООБЛОЖЕНИЯ ПРИБЫЛИ

В целях налогообложения прибыли сумма транспортного налога будет относиться к прочим расходам, связанным с производством и реализацией, на основании подпункта 1 пункта 1 статьи 264 НК РФ:

«1. К прочим расходам, связанным с производством и реализацией, относятся следующие расходы налогоплательщика:

1) суммы налогов и сборов, таможенных пошлин и сборов, начисленные в установленном законодательством Российской Федерации порядке, за исключением перечисленных в статье 270 настоящего Кодекса».

Напомним, что в статье 270 НК РФ перечислены расходы, не учитываемые в целях налогообложения прибыли.

Порядок признания расходов зависит от метода признания расходов в целях налогообложения, выбранного налогоплательщиком и закрепленного в приказе об учетной политике.

Порядок признания расходов при методе начисления установлен статьей 272 НК РФ. Пунктом 1 статьи 272 НК РФ установлено, что расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Датой осуществления прочих расходов в виде сумм налогов (авансовых платежей по налогам) согласно пункту 7 статьи 272 НК РФ признается дата начисления налогов (сборов).

Если налогоплательщик определяет расходы по методу начисления, ему следует руководствоваться статьей 318 НК РФ, устанавливающей порядок определения расходов на производство и реализацию. Расходы, осуществленные в течение отчетного (налогового) периода, подразделяются на прямые расходы и косвенные расходы. В учетной политике для целей налогообложения налогоплательщик самостоятельно определяет перечень прямых расходов. Все иные расходы, не включенные в состав прямых, относятся к косвенным расходам, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 НК РФ.

Порядок определения расходов при кассовом методе установлен статьей 273 НК РФ. Организации (за исключением банков) имеют право на определение даты осуществления расхода по кассовому методу при условии, что в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций (без налога на добавленную стоимость) не превысила одного миллиона рублей за каждый квартал.

Расходами налогоплательщика признаются затраты после их фактической оплаты. Расходы на уплату налогов учитываются в составе расходов в размере их фактической уплаты налогоплательщиком.