Статья 165 нк рф. порядок подтверждения права на применение налоговой ставки 0 процентов

Содержание:

- Момент определения налоговой базы по НДС при экспорте

- Изменения по НДС

- Когда нужны отметки таможенного органа

- Возмещение, возврат или вычет НДС при экспорте

- Возврат НДС при экспорте из России

- НДС при экспорте товаров

- Пример НДС при экспорте в ЕАЭС

- Когда регистрируются счета-фактуры в книге продаж при экспорте товаров, облагаемых льготным НДС?

- НДС при экспорте: что важно знать?

- Другие налоги

- Порядок и последствия предоставления документов, подтверждающих экспорт

- Статья 165 — структура и статьи

- «Авансовое» восстановление НДС

- Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Момент определения налоговой базы по НДС при экспорте

Момент определения базы по НДС в экспортных операциях зависит от наличия пакета таможенной документации по сделке. Для экспортных сделок срок сбора документации установлен до 180 дней. Если фирма уложилась в этот срок, начисление НДС по ставке 0% происходит в последний день того квартала, когда пакет документов был передан в ФНС.

Если на протяжении 180 дней после проведения таможенный операции документы не собраны, то фирме придется начислить НДС по реализации товаров в обычном порядке той датой, которой были переданы товары иностранному покупателю.

В дальнейшем судьба НДС зависит от сроков, в которые осуществлена сделка. Если НДС уплачен по обычной ставке, но документы были собраны с опозданием, то оплаченный налог до 01 июля 2016 года можно вернуть.

Если сделка совершалась после 01 июля 2020 года, сумма налога принимается к вычету в периоде, когда пакет по экспортной сделке был собран или в течение последующих трех лет.

Данное условие применяется к сделкам с покупателями, находящимися в Таможенном союзе. Исключение составляет один момент: сделка по неподтвержденному экспорту осуществлялась с привлечением железнодорожного транспорта (доставка), то налоговая база по реализации признается на дату отгрузки товаров.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Изменения по НДС

Недавно мы писали о том, что со следующего года ставка НДС будет увеличена до 20%. Но вскоре будут внесены и другие изменения, которые затронут плательщиков этого налога.

Сократится срок камеральной проверки

Срок камеральной проверки по НДС будет сокращен до 2 месяцев. Соответствующее изменение в пункт 2 статьи 88 НК РФ заработает 3 сентября текущего года. Налоговики смогут продлить срок камералки до 3 месяцев, если заподозрят в ходе проверки, что имеют место налоговые нарушения.

Упростится порядок подтверждения нулевой ставки

Право на НДС 0% имеют экспортеры, однако они должны его подтверждать. Для этого они представляют в ИФНС, среди прочего, товаросопроводительные и транспортные документы. В скором времени этого не потребуется — налоговики будут получать их из таможни. Если же таможенный орган документы не предоставит либо они будут содержать расхождения, тогда специалисты ИФНС запросят их у налогоплательщика. Таковы правила пункта 1.2 статьи 165 НК РФ.

Кроме того, изменен срок направления документов, запрошенных ИФНС при выявлении расхождений. Он увеличен с 20 календарных дней до 30. Документы могут быть направлены без отметок таможенных органов РФ. Такие положения содержатся в новой редакции пункта 15 статьи 165 НК РФ.

Помимо всего прочего, экспортеров освободят от необходимости прикреплять в декларации по НДС контракты и договоры, которые раньше уже подавались в инспекцию. Достаточно подать уведомление с указанием реквизитов документа, с которым упомянутые соглашения ранее передавались в налоговый орган. Изменения внесены в пункт 10 статьи 165 НК РФ.

Кроме всего прочего, в новой редакции изложен подпункта 1 пункта 1 той же статье. Введено правило для экспортеров по операциям, получателем по которым выступают подразделения российских юридических лиц за пределами Таможенного союза. При подтверждении нулевой ставки НДС по таким операциям представляется контракт с российской организацией или его копия. Предметом контракта должна быть поставка товара в адрес представительства этой организации за пределами ЕАЭС.

Есть еще одно изменение — оно заработает с 1 апреля 2019 года. Введено оно будет новым пунктом 20 статьи 165 НК РФ. При оказании услуг по международной перевозке товара, транспортно-экспедиционных услуг и перевозке ЖД транспортом бумажные копии транспортных и перевозочных документов можно будет не представлять. Вместо этого будут применяться их электронные аналоги, сформированные в соответствии с утвержденным форматом и переданные через оператора ЭДО.

Упростится возмещение НДС в заявительном порядке

В отношении операций, совершенных после 1 октября 2018 года, будут упрощены правила возмещения НДС в заявительном порядке. Подпункт 1 пункта 2 статьи 176.1 Кодекса излагается в новой редакции. Предполагается снижение суммы уплаченных налогов для применения заявительного порядка с 7 млрд до 2 млрд рублей. Напомним, что учитывается сумма НДС, акцизов, НДПИ налога на прибыль, уплаченная за три предшествующих года.

Также с 7 млрд до 2 млрд рублей снижена совокупная сумма налогов, уплаченных за три предыдущих года компанией, которая выступает поручителем при заявительном порядке. Вместе с тем для поручителей повышена доля чистых активов, соответствующая сумме обязательств по договорам поручительства. Пока она составляет 20%, но начиная с 1 октября 2020 года будет равна 50%. Кроме того, к поручителю будут применяться требования об отсутствии задолженности не только по налогам, включая пени и штрафы, но и по страховым взносам.

Когда нужны отметки таможенного органа

Важное условие для подтверждения нулевого НДС — наличие на таможенной декларации отметок таможенного органа. Налоговое законодательство предусматривает два типа отметок:

- «Выпуск разрешен» — о помещении товаров под таможенную процедуру экспорта;

- «Товар вывезен» — о вывозе товаров с территории РФ.

Оригинальные отметки проставляются в виде прямоугольного штампа сиренево-розово-синей мастикой (оттенок зависит от степени изношенности штемпельной подушечки). Кроме того, отметка может быть указана в виде сведений и являться аналогом оригинального штампа при электронном таможенном декларировании.

Разберемся, в каких случаях для налоговой инспекции нужна та или другая отметка и в каком виде.

«Выпуск разрешен»

ФНС также уточняет, что в дальнейшем проставлять оригинальный штамп «Выпуск разрешен» на распечатанные копии таможенных деклараций не требуется.

Бывает, что бухгалтерия компании-экспортера просит штамп «Выпуск разрешен» для ведения внутреннего учета. Тогда штамп можно получить на таможенном посту, куда подавалась декларация на товары. В случае удаленного декларирования товаров штамп можно поставить на таможенном посту, указанном в графе 30 таможенной декларации «Местонахождение товаров».

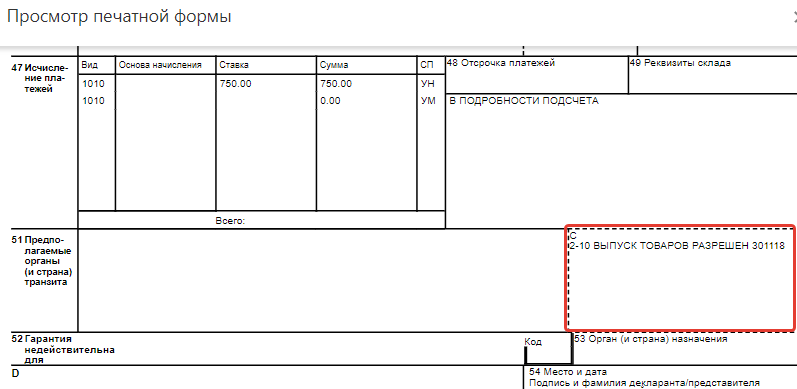

Отметка таможни в виде сведений о выпуске товаров в копии электронной таможенной декларации выглядит так:

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Возврат НДС при экспорте из России

Сбор документов для подтверждения нулевой ставки — это только первый шаг. Далее контролирующие органы ИФНС приступают к проверке подлинности документов и рассмотрению соблюдения всех требований законодательства, а также к проверке наличия задолженности экспортера перед бюджетом.

Собранные документы предоставляются в ИФНС вместе с декларацией НДС за период, в котором они были собраны. Налоговые органы в течение трех месяцев проводят камеральную проверку и по ее итогам выносят решение о возмещении НДС или отказе в возмещении.

Проводки по экспортному НДС

Если по прошествии 180 дней экспорт не подтвержден, то суммы неподтвержденного НДС отражаются с помощью проводок:

| Дт | Кт | Описание операции |

| 68(НДС возмещ.) | 68 (НДС начисл.) | Начисление по неподтвержденному экспорту |

| 99 | 68 | Начисление пени |

| 68 | 51 | Перечисление пени в бюджет |

Проводки по возмещению НДС при подтверждении экспорта:

| Дт | Кт | Описание операции |

| 51 | 68 | Возмещение НДС |

Форма возмещения НДС может быть выбрана из двух вариантов: возврат на расчетный счет либо зачет, в счет штрафов, недоимок или будущих платежей. Вариант возмещения выбирает сам орган ФНС, либо налогоплательщик в своем заявлении.

При отказе в возмещении НДС проводка будет выглядеть так:

| Дт | Кт | Описание операции |

| 91 | 68 | Сумма НДС к возмещению списывается на расходы |

Несмотря на декларируемую льготность, применение нулевой ставки скорее можно считать обязанностью организации, а не правом.

Вывоз товара иностранным покупателем

Если экспортный товар вывозит не сторонняя транспортная компания, а сам покупатель, для подтверждения ставки используется тот же перечень документов. Копии необходимых документов предоставляет иностранный партнер, с этими документами российский экспортер проводит процедуру подтверждения ставки в обычном порядке.

Экспорт в ЕАЭС

При вывозе товаров в страны Евразийского экономического союза, к которым принадлежат Белоруссия, Казахстан, Армения, Киргизия, подтверждение ставки 0% не требуется. Для подтверждения правомерности применения этой ставки необходимо запросить справку об уплате НДС покупателем.

НДС при экспорте товаров

Начнем с того, что для осуществления экспортных операций в законодательстве РФ предусмотрена ставка НДС 0%. Что именно нужно делать, чтобы применять данную ставку:

- Вывозить товары в страну по таможенной экспортной процедуре;

- Вывоз при условии, что товар перемещен в особую экономическую зону СЭЗ;

- Оказывать услуги международных перевозок товаров.

Под таможенной процедурой следует понимать перемещение товаров за границы страны, оплату необходимых пошлин на таможне, соблюдать правила перемещения (требования и запрет на вывоз отдельных видов товаров), представлять документы, сертификаты, которые раскрывают информацию о происхождении товаров, предназначенных для экспорта.

Товары, перемещаемые в СЭЗ, разрешается складировать, хранить, отдавать в переработку на производство, отправлять в ремонт, осуществлять прочие действия по погрузке/разгрузке для дальнейшей транспортировки в пункт назначения.

Пример НДС при экспорте в ЕАЭС

Разберем конкретный пример экспорта в Казахстан:

Эти товары ООО «Весна» перепродает по договору экспорта в Казахстан. Поставка иностранному контрагенту выполняется на условиях предоплаты, сумма сделки — 2 850 000 руб. Нулевая ставка по НДС при экспорте компания подтвердила в срок. В учете это отражено следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма в рублях |

|---|---|---|---|

|

Отражено поступление основной партии товарной продукции для последующей перепродажи в Казахстан |

41 |

60 |

2 000 000 |

|

В учете отражен входящий налог с покупки товаров |

19 |

60 |

400 000 |

|

Отражено поступление 100% предоплаты от казахстанского партнера |

51 |

62 |

2 850 000 |

|

В учете отражена выручка по сделке |

62 |

90.1 |

2 850 000 |

|

Произведена отгрузка товарной продукции на экспорт иностранному покупателю |

45 |

41 |

2 850 000 |

|

Списана себестоимость товаров, реализованных иностранному покупателю |

90.2 |

45 |

2 000 000 |

|

Налог на добавленную стоимость по товарам, приобретенным для вывоза, принят к вычету |

68, субсчет НДС |

19 |

400 000 |

Обратите внимание, что принять к вычету НДС в этой ситуации следует только после того, как осуществлен вывоз продукции в Казахстан, и нулевая ставка налога подтверждена документально. Подробнее об НДС

Подробнее об НДС

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Когда регистрируются счета-фактуры в книге продаж при экспорте товаров, облагаемых льготным НДС?

Регистрация счетов-фактур предусмотрена Постановлением Правительства РФ от 26.12.2011 N 1137 . В Приложении № 5 к этому постановлению есть раздел II. Этот раздел касается правил ведения книги продаж при расчётах по НДС.

Специального порядка ведения и регистрации счетов-фактур при экспорте законодательство не содержит. Значит, такая регистрация производится по общим правилам:

- в хронологическом порядке в рамках каждого налогового периода;

- независимо от даты их выставления покупателям и их получения покупателями;

- регистрируются составленные, выставленные и корректировочные счета во всех случаях, когда возникает обязанность уплаты НДС.

НДС при экспорте: что важно знать?

Но мне интересно, что на самом деле делает его домом Бога, а не просто случайным зданием? Имам совершил какой-то ритуал, который превращает мечеть из среднего здания в святое место?

В отличие от этого, в западном христианстве есть две основные точки зрения: протестантская и католическая. Протестанты считают, что «церковь — просто обычное здание» и что нет ничего особенного или святого в здании, где они собираются вместе, чтобы молиться, читать Библию и поклоняться — вместо этого сами люди рассматриваются как важная вещь и место где находится Бог. В то время как католики полагают, что церкви нужно освятить : я не совсем уверен, что это за участие, но, по-видимому, епископ или священник должен пройти ритуал и благословить церковь — это, как полагают, освящает его, превращая его в «дом Бог «и святой участок.

Что касается мечетей, нужно ли им благословляться и освящаться / освящаться, как в католицизме? Или это просто обычное здание, как в протестантизме?

(Если мечети действительно должны быть благословлены до того, как их можно будет использовать, я хотел бы узнать некоторые подробности о благословении. Что сказано? Что сделано?)

Medi1Saif

Я не думаю, что есть какие-то необходимые ритуалы, чтобы открыть мечеть, так как можно молиться где угодно, пока кусок земли, на котором молится, не является нечистым. (Это пока что комментарий, как только я успею написать хорошо продуманный ответ, или кто-нибудь другой ответил на этот вопрос, я удалю его).

Другие налоги

Изменения по налогу на имущество юридических лиц

Организации будут освобождены от уплаты налога на недвижимое имущество. Объектом налогообложения по налогу на имущество юридических лиц будет считаться только недвижимость, которая учитывается на балансе в качестве основных средств. Облагаемая налогом база будет определяться отдельно по каждому объекту недвижимости вне зависимости от того, как он рассчитывается — исходя из среднегодовой или кадастровой стоимости.

Кроме того, вносятся изменения и в порядок сдачи отчетности по налогу на имущество. Со следующего года отчитываться нужно будет только в налоговые органы по месту нахождения объекта недвижимости. Это изменение не коснется крупнейших налогоплательщиков — они по-прежнему будут подавать декларации и расчет по авансовым платежам в ИФНС по месту учета крупнейших налогоплательщиков.

Изменения в ставках налога на прибыль

С начала 2020 года вносятся изменения в пункт 1 статьи 284 НК РФ. Согласно старой редакции, налог на прибыль перечисляется в региональный бюджет в общем случае по ставке 18%, а в 2017—2020 годах — 17%. При этом регионы имеют право для отдельных категорий налогоплательщиков уменьшить эту ставку в общем случае до 13,5%, а в 2017—2020 годах — до 12,5%.

Порядок и последствия предоставления документов, подтверждающих экспорт

Для применения ставки налога 0% экспортер обязан в течение 180 календарных дней с даты выпуска экспортной декларации предоставить налоговую декларацию и вышеназванные документы в налоговый орган.

После этого в течение 3-х месяцев налоговый орган проводит камеральную налоговую проверку, в ходе которой в т.ч. сверяет содержащиеся в предоставленных документах данные со сведениями, полученными от таможенных органов. При наличии расхождений в сведениях налоговый орган потребует предоставить копии документов или даже признает применение нулевой ставки НДС необоснованным.

Как показывает практика, камеральная проверка не ограничивается рамками предоставленного комплекта документов:

- проверкой охватывается не отдельная экспортная сделка, а в целом отчетный период (квартал), за который подана налоговая декларация;

- налоговый орган с большой долей вероятности проведет встречную проверку поставщика экспортируемого товара и то, как он отражает и уплачивает НДС со стоимостиэкспортированного товара;

- при проверке устанавливается фактическая возможность экспортера осуществлять данный вид деятельности (наличие штата сотрудников, складов, лицензий, офиса, логистической цепочки и т.п.);

- особо тщательно проверяются экспортеры, созданные, реорганизованные или сменившие место нахождения менее чем за 6 месяцев до экспортной сделки.

Статья 165 — структура и статьи

- Статья 143. Налогоплательщики

- Статья 145. Освобождение от исполнения обязанностей налогоплательщика

- Статья 145.1. Освобождение от исполнения обязанностей налогоплательщика организации, получившей статус участника проекта по осуществлению исследовательской и научно-технологической деятельности

- Статья 146. Объект налогообложения

- Статья 147. Место реализации товаров

- Статья 148. Место реализации работ (услуг)

- Статья 149. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

- Статья 150. Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, не подлежащий налогообложению (освобождаемый от налогообложения)

- Статья 151. Особенности налогообложения при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и вывозе товаров с территории Российской Федерации

- Статья 153. Налоговая база

- Статья 154. Порядок определения налоговой базы при реализации товаров (работ, услуг)

- Статья 155. Особенности определения налоговой базы при передаче имущественных прав

- Статья 156. Особенности определения налоговой базы налогоплательщиками, получающими доход на основе договоров поручения, договоров комиссии или агентских договоров

- Статья 157. Особенности определения налоговой базы и особенности уплаты налога при осуществлении транспортных перевозок и реализации услуг международной связи

- Статья 158. Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса

- Статья 159. Порядок определения налоговой базы при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления

- Статья 160. Порядок определения налоговой базы при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

- Статья 161. Особенности определения налоговой базы налоговыми агентами

- Статья 162. Особенности определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг)

- Статья 162.1. Особенности налогообложения при реорганизации организаций

- Статья 162.2. Особенности определения налоговой базы на территориях Республики Крым и города федерального значения Севастополя

- Статья 163. Налоговый период

- Статья 164. Налоговые ставки

- Статья 166. Порядок исчисления налога

- Статья 167. Момент определения налоговой базы

- Статья 168. Сумма налога, предъявляемая продавцом покупателю

- Статья 169. Счет-фактура

- Статья 169.1. Компенсация суммы налога физическим лицам — гражданам иностранных государств при вывозе товаров за пределы таможенной территории Евразийского экономического союза. Порядок и условия осуществления такой компенсации

- Статья 170. Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг)

- Статья 171. Налоговые вычеты

- Статья 171.1. Восстановление сумм налога, принятых к вычету в отношении приобретенных или построенных объектов основных средств

- Статья 172. Порядок применения налоговых вычетов

- Статья 173. Сумма налога, подлежащая уплате в бюджет

- Статья 174. Порядок и сроки уплаты налога в бюджет

- Статья 174.1. Особенности исчисления и уплаты в бюджет налога при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором инвестиционного товарищества, договором доверительного управления имуществом или концессионным соглашением на территории Российской Федерации

- Статья 174.2. Особенности исчисления и уплаты налога при оказании иностранными организациями услуг в электронной форме

- Статья 176. Порядок возмещения налога

- Статья 176.1. Заявительный порядок возмещения налога

- Статья 177. Сроки и порядок уплаты налога при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

«Авансовое» восстановление НДС

Правила восстановления НДС, ранее принятого к вычету, в случае перечисления покупателем предоплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав установлены в подп. 3 п. 3 ст. 170 НК РФ. Сейчас в этой норме Кодекса сказано, что восстановлению подлежат суммы НДС в размере, ранее принятом к вычету в отношении предоплаты в счет предстоящих поставок (выполнения работ, оказания услуг), передачи имущественных прав. Покупатель должен восстановить НДС в том налоговом периоде, в котором налог по приобретенным товарам (работам, услугам), имущественным правам подлежит вычету или когда произошло изменение условий либо расторжение договора и предоплата была возвращена.

А как быть в случае, если покупатель перечислил аванс, а продавец отгрузил товар на меньшую сумму? В каком размере нужно восстановить НДС в такой ситуации?

Налоговый кодекс в действующей сейчас редакции ответа на этот вопрос не дает. В письме от 01.07.2010 № 03-07-11/279 специалисты Минфина России рассмотрели следующую ситуацию. Организация (инвестор, заказчик, застройщик в одном лице) в соответствии с договором уплатила аванс генподрядчику. Предъявленная генподрядчиком сумма «авансового» НДС была принята к вычету. По окончании этапа работ генподрядчик представил счет-фактуру и акт выполненных работ, на основании которых НДС также был заявлен к вычету в текущем периоде. В том же налоговом периоде организация обязана восстановить сумму «авансового» НДС в размере, ранее принятом к вычету. Однако по условиям договора сумма аванса засчитывается в течение всего срока действия договора в размере не более 5% от стоимости каждого этапа. Какую же сумму налога необходимо восстановить?

По мнению Минфина России, покупатель должен восстановить НДС, ранее принятый к вычету с сумм перечисленного аванса, в размере, соответствующем налогу, указанному в счетах-фактурах, выставленных продавцом при отгрузке. Такая позиция финансистов находит поддержку в судах (см., например, постановление ФАС Дальневосточного округа от 05.03.2012 по делу № А51-11444/2011 (Определением ВАС РФ от 22.05.2012 № ВАС-5972/12 отказано в передаче данного дела в Президиум ВАС РФ для пересмотра в порядке надзора)).

Однако некоторые суды с таким подходом не соглашаются. Так, в постановлении ФАС Московского округа от 22.08.2013 по делу № А40-4375/13-116-7 арбитры поддержали компанию, которая восстанавливала НДС только с тех сумм ранее перечисленного аванса, которые переставали быть авансом исходя из условий договора.

С 1 октября 2014 г. этот вопрос будет урегулирован на уровне Налогового кодекса. Комментируемый закон внес в подп. 3 п. 3 ст. 170 НК РФ соответствующие изменения. Согласно им суммы НДС, принятые к вычету в отношении предоплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат восстановлению в размере налога, принятого налогоплательщиком к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), переданным имущественным правам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

Таким образом, для определения суммы НДС, которую необходимо восстановить, нужно будет отталкиваться не только от счета-фактуры, который выставляет продавец при частичном закрытии аванса, но и от условий договора.

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Мнение эксперта

Мусихин Виктор Станиславович

Юрист с 10-летним стажем. Специализация — гражданское право. Член коллегии адвокатов.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным