Где можно получить справку 2-ндфл: способы для трудоустроенных и безработных

Содержание:

- Где взять справку о доходах

- Справка 2-НДФЛ и фриланс

- Сколько делается справка 2-НДФЛ

- Как правильно ее заполнить — образец заполнения для работника

- Зачем необходим документ

- Зачем нужна справка 2-НДФЛ при оформлении кредита

- Когда представление справки 2НДФЛ не обязательно

- Как получить справку 2-НДФЛ

- Выдача и исправления в справке 2-НДФЛ

- Зачем необходима

- Где получить справку 2-НДФЛ

- Что собой представляет справка по форме 2-НДФЛ?

- Для чего нужна справка 2-НДФЛ

Где взять справку о доходах

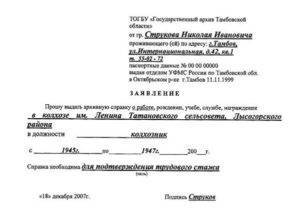

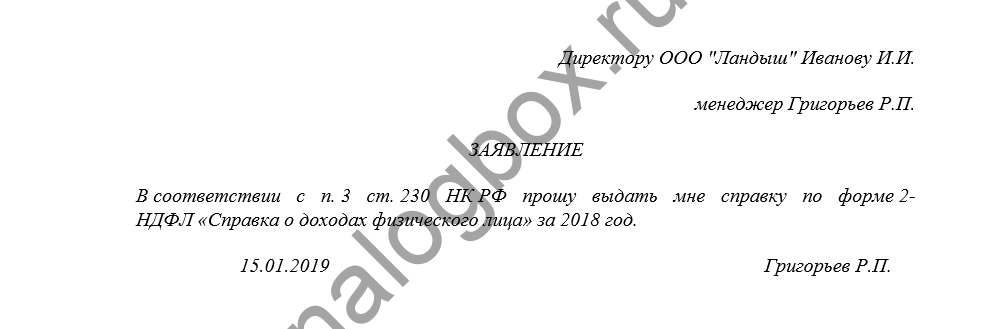

Гражданин, которому необходимо перед кредитором, государственным органом или другой инстанцией отчитаться о своих доходах, необходимо обратиться к руководству предприятия/компании с просьбой о выдаче соответствующей справки. Просьба должна быть изложена в произвольной форме, но письменном виде. На имя директора составляется заявление с указанием:

- ФИО заявителя;

- паспортных данных;

- адреса регистрации;

- контактов.

В документе пишется, за какой период нужно сделать справку о доходах. В конце ставится дата и подпись. Руководство уведомляет об этом бухгалтерию. Непосредственно подготовкой 2-НДФЛ занимается работник, ведущий учет доходов, а именно главный бухгалтер. Если он отсутствует, ответственным становится его заместитель. После того, как справка будет составлена, она передается работодателю, который при ознакомлении с ней, ставит свою подпись, штамп предприятия.

Бумагу выдают в течение 3 дней. В ней сообщаются сведения о заработке, полученном за последние 6-12 мес

Важно знать не только, где взять справку о доходах, но и срок ее действия. Так, действительной она будет на протяжении первых 30 дней после выдачи

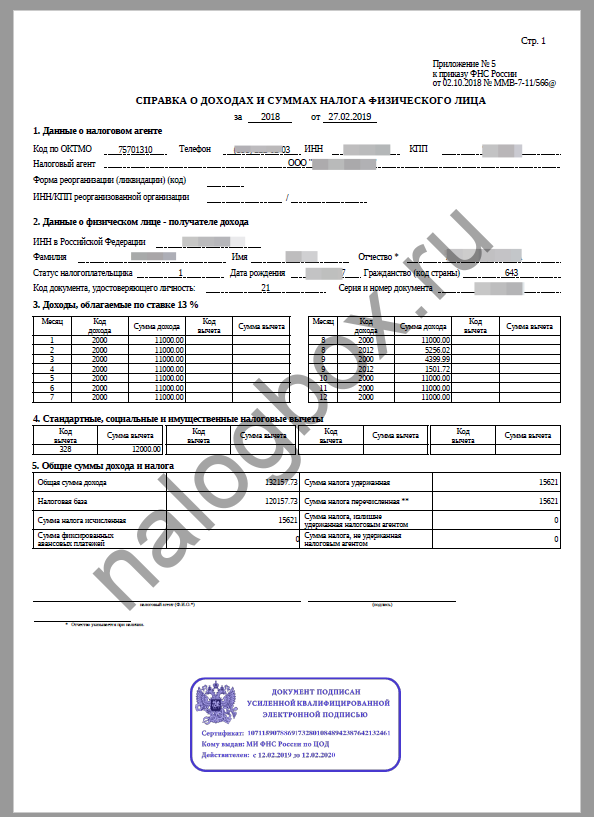

В 2-НДФЛ содержится такая информация:

- в заголовке должен быть поставлен год, за который составляется справка, № и дата;

- реквизиты и печать организации (наименование, ИНН, в том числе КПП, телефон и т.д.);

- сведения о субъекте, получающем доход (ФИО, ИНН, статус налогоплательщика, т.е. является он налоговым резидентом («1») или нет («2»), дату рождения, код из ОКСМ, а также серию, номер и код паспорта;

- данные о фактических заработных платах, облагаемые по конкретной ставке;

- вычеты следующих видов: социальные, стандартные и имущественного характера;

- общие суммы заработка, налогов (удержанных, не удержанных, излишне удержанных, перечисленных), фиксированных авансов, налоговая база;

- полное ФИО руководителя/правопреемника, выдавшего документ, его подпись. Если предоставляет справку представитель директора, указываются реквизиты документа, который подтверждает наличие у него таких полномочий.

Для наглядности смотрите образец справки.

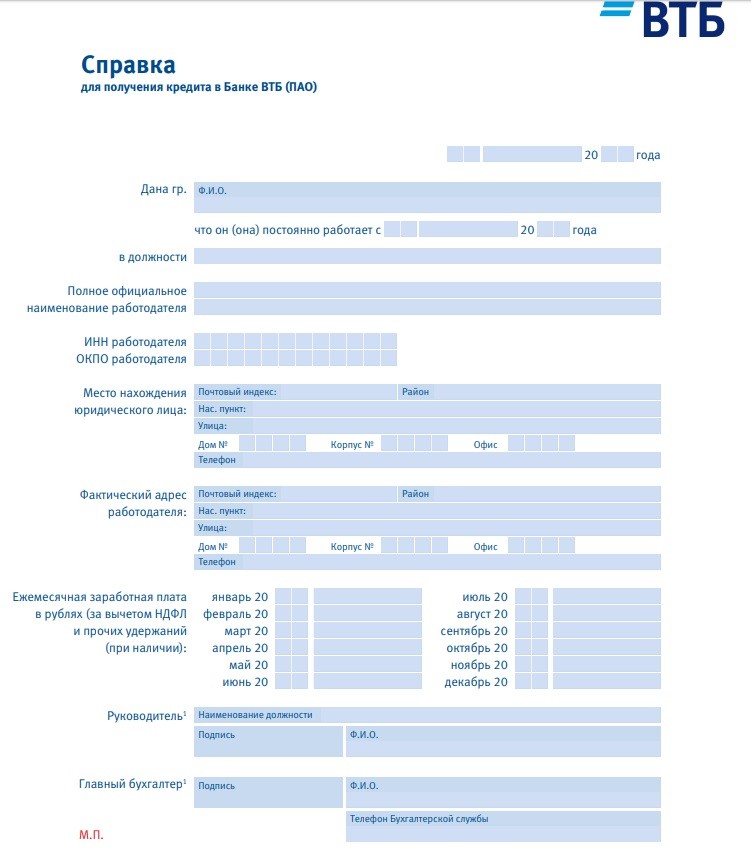

Кто может дать справку о доходах по форме банка

Как упоминалось ранее, оформление ссуды сопряжено с подтверждением дохода. Такое требование к потенциальным заемщикам выдвигает большинство банков. Кредит без 2-НДФЛ можно взять лишь у нескольких банков. Подобное условие является справедливым, поскольку это помогает фининституту определить, каков уровень платежеспособности клиента, стабильного ли его финансовое положение.

Банк обращает внимание на: совокупный и ежемесячный доход, производимые налоговые удержания, имеющиеся льготы, реквизиты компании. По результатам анализа, определяются:

- давать ссуду/отказать;

- в каком размере человек сможет ее получить;

- величина ежемесячного платежа.

Разумеется, справка о доходах – не единственное, что подается при оформлении кредита или займа. Рекомендуем заранее вооружиться, посмотрев, какие еще нужны документы для кредита. Когда клиент банка обращается по месту работы, ему могут выдать документ, как соответствующий актуальному образцу, так и нестандартной формы. Кредитор принимает такие справки, если в них есть поля с:

- инициалами работника;

- наименованием и контактными данными предприятия;

- общим доходом за необходимый временной интервал;

- суммой вычетов;

- подписями лиц, ответственных за ее выдачу;

- печатью.

Может понадобиться указать в документе занимаемую особой должность, стаж.

Коды доходов для банка несут в себе отдельные сведения о работнике. Глядя на них, можно сказать о стабильности работы. В таблице в любом случае будет отображаться код 2000, обозначающий основную зарплату. Код 2300 показывает, сколько работнику начислено по больничным листам. 2002 – это премиальные выплаты, а 2012 – отпускные.

Если в 2-НДФЛ есть несколько сумм, сопровождающихся кодом 2300 (больничные пособия), банк подумает, что у заемщика проблемы со здоровьем. Это может привести к снижению доходов. В результате могут отказать в выдаче кредита.

У банков имеются собственные шаблоны справок о доходах. Единая форма в данном случае отсутствует. Ее также подписывают руководитель и главбух. Справку о доходах для получения кредита скачивают на сайте интересующего банка или просят в отделении.

Справка 2-НДФЛ и фриланс

Рынок фриланса в России набирает обороты, все больше людей – дизайнеров, блогеров, копирайтеров, веб-мастеров – уходят на полную занятость в интернет.

Раньше фрилансерами считались просто удаленные работники, официально оформленные у работодателя. Теперь большая доля фрилансеров работает без какой-либо регистрации в налоговых органах, а со своими заказчиками не заключает трудового договора. Все строится на условиях взаимного доверия и устных договоренностей.

Так как рынок фриланса стремительно развивается, законодатели предусмотрели статус для граждан, которые не являются ИП и оказывают услуги другим физическим лицам для личных, подсобных и иных нужд. Они получили статус так называемых самозанятых граждан. Для самозанятых граждан также предусмотрены налоговые каникулы на период до 2-х лет.

Но пока реальность такова, что подавляющее большинство фрилансеров остаются в тени и не платят никаких налогов. Дело здесь не только в незаконности такой работы, но и в невозможности пользоваться некоторыми инструментами, которые доступны официально трудоустроенным гражданам. К примеру, если фрилансеру понадобится справка 2-НДФЛ, ему просто неоткуда будет ее взять.

Поэтому законодатели и дальше продолжают совершенствовать механизм так называемой легализации самозанятых граждан. Также можно рассмотреть патентную систему, являющуюся наиболее удачным вариантом ведения бизнеса данными физлицами. Как еще можно «легализоваться»?

Решения могут быть такими:

- Можно открыть ИП, работать на упрощенке со ставкой 6 %, отражать доходы в КУДИР (книге учета доходов и расходов) либо вести бизнес на УСНО, иметь свой расчетный счет, электронный кошелек. Каждые три месяца подавать налоговую декларацию по месту жительства. Первую декларацию для налоговой можно заполнить через посредника (таких организаций полно в любом городе, в том числе и в интернете), стоимость обычно не превышает тысячи рублей. А все последующие, посмотрев на образец, заполнять самостоятельно.

Минусы: если фрилансер – «мелкая рыбешка», то есть его доходы совсем скромные, просто обидно отщипывать налоговый кусок от заработков. По букве закона так нужно делать, но по логике это глупость. К тому же никто не стреляет пушкой по воробьям – вряд ли налоговая заинтересуется субъектом с небольшими денежными поступлениями.

- Можно заключить с постоянным заказчиком гражданско-правовой договор. В этом случае заказчик станет налоговым агентом работника и будет обязан перечислять его подоходный налог, а также делать социальные взносы.

Сколько делается справка 2-НДФЛ

В силу норм ст. 62 ТК РФ 2-НДФЛ выдается работодателем на основании заявления работника. Срок ее подготовки ограничивается 3 днями.

При этом если в документе допущена ошибка, необходимо оперативно внести исправления и представить корректирующие справки. Изменения вносятся как в справку работника, по запросу которого она оформлялась, так и в справку, направляемую в налоговый орган. Если ошибка будет выявлена налоговым органом до представления исправлений, то с 2016 года работодателя могут оштрафовать за недостоверность подаваемых сведений по новой ст. 126.1 НК РФ.

Подробнее о внесении изменений в 2-НДФЛ см. в материале «2-НДФЛ: за ошибку в паспорте и адресе «физика» не оштрафуют, если указан верный ИНН».

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

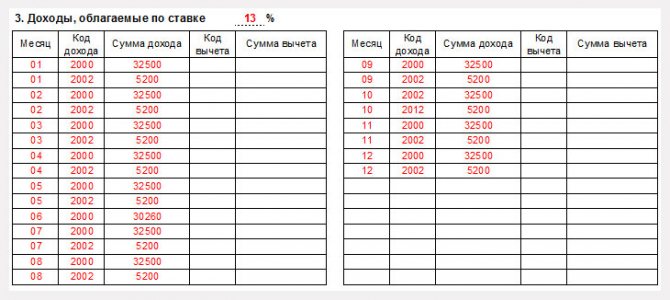

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2021 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2021 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

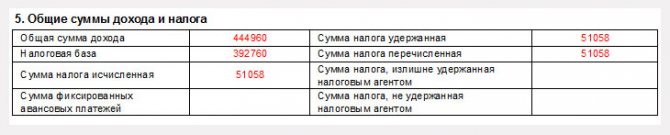

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Зачем необходим документ

Работнику имеет право на получение нескольких видов справок о заработной плате, отличающихся составом сведений. То, что указывается в справке 2-НДФЛ, не совпадает с информацией других справок. Форма является наиболее полной, позволяет получить следующую информацию:

- Данные о работодателе, его реквизитах.

- Сведения о работнике, его статусе, периоде получения вознаграждения.

- Данные о заработке с разбивкой по месяцам, налоговых льготах.

- Сведения об исчисленном, удержанном, перечисленном налоге.

Простая форма изложения информации позволяет использовать документ любым пользователем. Это весьма удобно.

Налоговому агенту

Организации или ИП выступают налоговыми агентами по отношению к работникам при найме физических лиц и выплатах вознаграждений за исполнение условий трудовых договоров. В обязанность налоговых агентов входит:

- Учет выплат и налоговых льгот (вычетов), полученных сотрудником.

- Исчисление налогов, своевременное удержание, перечисление в бюджет. В учете используются регистры, разработанные предприятием.

- Предоставление информации о начисленных сотрудникам доходах, предоставленных льготах, исчисленном, удержанном и перечисленном налоге. Подача сведений осуществляется в территориальный орган ИФНС.

Частным лицам (работникам организации)

Документ предоставляется работодателем по запросу физического лица, выступающего наемным работником. В письменном запросе с просьбой о выдаче документа можно определить количество необходимых экземпляров справок. Срок исполнения 2-НДФЛ для физических лиц – 3 рабочих дня с момента обращения сотрудника в бухгалтерию предприятия. Согласия на выдачу документа от руководителя не требуется. Лицо имеет право получить сведения, связанные с исполнением трудовых обязанностей.

ИП (индивидуальным предпринимателям)

Физические лица, признанные ИП, не являются наемными работниками. Доход, полученный при ведении коммерческой деятельности, облагается в зависимости от применяемой системы налогообложения. При использовании ОСНО возникает выручка, облагаемая НДФЛ по ставке 13%. Подтверждением полученной выручки, отчисленных налогов является декларация формы 3-НДФЛ. Исключением является случай, когда ИП одновременно является и наемным работником с отдельным учетом доходов, полученных физическим лицом.

Пенсионерам

Лица пенсионного возраста при трудоустройстве обладают одинаковыми с другими работниками правами. Сведения о доходах могут понадобиться пенсионерам за период, предшествующий увольнению в связи с выходом на пенсию. Работающие пенсионеры не освобождены от уплаты налога с доходов, что позволяет получить форму 2-НДФЛ по запросу.

Зачем нужна справка 2-НДФЛ при оформлении кредита

Сбербанк, а также остальные кредитные организации страхуются и выплачивают ипотечный кредит или другой вид кредитования после подтверждения платёжеспособности соискателя.

Документ, подтверждающий доходы, необходим:

- Лицам, желающим впервые получить кредит наличными (у них не сформирована кредитная история).

- Как подтверждение официального трудоустройства работающим пенсионерам.

- Гражданам, желающим выступить поручителями.

- Для снижения процентной ставки и повышения шансов на получение кредита при испорченной репутации.

На заметку! Если лицо, цель которого — получение займа, не участвует в зарплатном проекте, финучреждение обязательно запросит документы, подтверждающие его платежеспособность.

Когда представление справки 2НДФЛ не обязательно

Работодатель, будучи налоговым агентом, может не подавать в ФНС справки только в том случае, если в отчетный период сотруднику не выплачивался налогооблагаемый доход.

Работодатель должен понимать, что при отсутствии доходов у работника, отсутствует и обязанность подачи на него формы 2-НДФЛ.

Не нужно отправлять сведения в налоговую в следующих ситуациях:

- Если работникам выплачивались доходы, которые по закону не подлежат налогообложению. Эти выплаты оговорены в статье 217 НК РФ. К ним относятся, например, пособия по беременности и рождению ребенка, алиментные платежи, материальная помощь в сумме до 4000 рублей.

- Когда предприятие сотрудничает с ИП (оплачивает его услуги или покупает у него продукцию). В данному случае предприниматель обязан сам задекларировать свой доход и уплатить налог.

- При заключении торговых сделок с гражданами (в том числе собственными работниками). Например, автомастерская «Ваша машина» приобрела у автомеханика Спицына, работающего здесь же, автомобиль «Ниссан» за 100 тысяч рублей. За получение этого дохода должен отчитаться сам сотрудник, заполнив форму 3-НДФЛ, на основании статьи 228 НК РФ. Автосервис, при подаче справки в налоговую, не должен включать эту сумму в доходы автомеханика.

- При вручении подарков гражданам в натуральной форме, например, в рекламных целях. Так, компания на презентации нового товара раздает случайным покупателям мелкие сувениры. В этом случае невозможно установить получателей дохода, удержать с них налог тоже не получится.

- Если предприятие по договору комиссии продает имущество комитента. Здесь доход получает владелец имущества, поэтому обязанность отчитаться по налогу возлагается на него, а не на компанию – комиссионера.

Как получить справку 2-НДФЛ

Для работающего человека получение документа не составит проблем. Как известно, обязанность на создание и заполнение справки 2-НДФЛ лежит на работодателе. В случае необходимости сотрудник может запросить эту справку в бухгалтерии, например, для предоставления в банк или на новое место работы. Но есть несколько важных нюансов, которые помогут ускорить получение справки.

Справка по форме 2-НДФЛ не должна делаться дольше трёх дней

Но для того, чтобы получить документ в срок, важно не просто попросить сделать справку – надо составить полноценное письменное заявление на выдачу. В противном случае бухгалтер может просто «забыть» о просьбе и не вспоминать о ней неделями, и будет прав – ведь официально у него никто ничего не просил

При этом работодатель не имеет права интересоваться, зачем работнику необходима справка.

Если гражданин – студент

В случае, когда справка 2-НДФЛ по какой-либо причине потребовалась человеку, обучающемуся в высшем учебном заведении, он имеет право попросить заполнить ее в деканате.

Если гражданин не имеет работы

Получить справку по форме 2-НДФЛ человек без трудоустройства может только в том случае, если он состоит на бирже труда. В таком случае он может обратиться в Центр занятости населения и попросить сделать документ.

Если же гражданин не имеет работы, не учится, не стоит на учёте – никто ему не сможет сделать справку. Вариантов всего два: найти работу или встать на учёт в центр занятости. Иначе придется обходиться без этого документа.

Если гражданин – ИП

Индивидуальные предприниматели имеют право обратиться в налоговую службу за получением правки о доходах. Для этого им необходимо обратиться в отделение налоговой инспекции по месту постановки на учёт. Но в таком случае ИП получает не 2-НДФЛ, а 3-НДФЛ (если необходимо подтвердить доход именно как предпринимателя, а не наёмного работника), поскольку он платит налоги за себя самостоятельно по декларации.

Если гражданин проходит военную службу

Военнослужащие должны обращаться за справкой непосредственно в Министерство обороны РФ. Именно оно становится работодателем для солдат, служащих Родине на контрактной основе. Для этого необходимо писать заявление в Единый Расчетный центр МО РФ или в Управление финансового обеспечения МО РФ на имя руководителя.

В заявлении должны быть указаны ФИО военнослужащего, личный номер и паспортные данные. Также надо указать ИНН, воинскую часть, адрес регистрации, количество копий справки 2-НДФЛ и требуемый период. В случае получения бумажного варианта справки необходим также обратный адрес.

Для справки 2-НДФЛ для военных действует аналогичное ограничение на срок выдачи – не более трех дней с момента регистрации заявления. Но стоит помнить, что в этот срок не входит время доставки почтой.

Выдача и исправления в справке 2-НДФЛ

Выдача справки сотруднику должна осуществляться в строго утвержденные сроки, о которых мы говорили выше, во избежание проблем с трудовой инспекцией. И подготовить желательно сразу пару экземпляров 2-НДФЛ, даже если сотрудник об этом не просил. Это позволит сэкономить время, если вдруг окажется, что нужны были два экземпляра справки. Такая необходимость возникает очень часто, т. к. при сдаче документа по требованию сотрудник в большинстве случаев оставляет второй экземпляр справки себе.

Передачу документа на руки работнику следует зафиксировать в журнале выдачи справки. Пример его заполнения мы рассмотрим ниже. Главное, чтобы в таком реестре были графы: п/п, Ф. И. О. сотрудника, должность, структурное подразделение (отдел), дата и номер справки, ее название и расписка сотрудника в получении. Также можно добавить поле «Комментарий», в котором при необходимости можно делать отметки о том или ином выданном документе.

Если в справке допущена ошибка, то она должна быть обязательно исправлена. Уточненные данные необходимо подать в налоговую инспекцию по месту учета. Если неправильная справка уже выдана сотруднику, то его необходимо проинформировать о наличии ошибки.

Чаще всего бухгалтерские исправления несущественны для физического лица. Например, в случае, когда документ передавался в посольство для получения визы. Если же неточность существенна, то справку придется переделать.

Зачем необходима

Справка 2-НДФЛ служит подтверждением заработка физического лица. Периодически документ требуется для предоставления в ряд организаций и учреждений.

Физическому лицу

Рядовой сотрудник при помощи справки 2-НДФЛ может получить кредит, оформить льготы на себя и своих несовершеннолетних детей, воспользоваться налоговым вычетом. Полный список ситуаций, при которых может потребоваться документ, приведен выше. Также стоит отметить, что справка поможет разобраться с корректным начислением доходов, их полнотой и объемов на рабочем месте. Указанные доходы являются облагаемой базой для начисления налогов. Кроме того, при расчете страховых взносов в ПФ и ФСС за основу берутся практически те же данные с наличием небольших нюансов.

Индивидуальному предпринимателю

Справка о доходах по форме 2-НДФЛ может быть составлена только при возможности исчисления подоходного налога, который удерживается из зарплаты работников. При этом документ формирует не сам сотрудник, а работодатель, являющийся налоговым агентом. Особенности трудовой деятельности индивидуального предпринимателя не предполагают наличие работодателя. А составить справку на себя лично не будет корректным решением. ИП может получить 2-НДФЛ только при условии, что параллельно с ведением собственной деятельности трудоустроен еще и у другого работодателя.

Тем не менее, предприниматели часто сталкиваются с необходимостью предъявить справку по форме 2-НДФЛ, например, при оформлении кредитов. Стоит понимать, что это всего лишь стандартное требование банков. Обычно для ИП разрабатываются иные формы документов о доходах в произвольной форме. Также подтвердить наличие поступлений можно при помощи налоговых деклараций или специальной книги доходов и расходов.

Налоговому агенту

Работодатели, имеющие в штате наемных сотрудников, рассматриваются как налоговые агенты. Это значит, что они ответственны за удержание НДФЛ с заработной платы работников и перечисление налога в бюджет. Штрафы за просрочку платежей или неполное удержание также производятся за счет предприятия. Работодатели как налоговые агенты обязаны ежегодно отчитываться о налоговых удержаниях с доходов работников. С этими целями и предоставляются справки 2-НДФЛ. Как правило, величины исчисленного, удержанного и перечисленного в бюджет сумм налога по итогам года совпадают. Но в некоторых ситуациях удержать НДФЛ в полном объеме не удается. В таких случаях за работником образуется долг перед бюджетом, о чем также нужно известить налоговую инспекцию.

Пенсионерам

Пенсионные выплаты подоходным налогом не облагаются. Поэтому формирование справки НДФЛ на этих условиях невозможно. Так же, как и в случае с предпринимателями, пенсионеры могут предоставить справки о доходах, только если официально трудоустроены и получают заработную плату. Отдельно следует сказать о людях, получающих выплаты от негосударственных пенсионных фондов.

Подобные виды пенсионного обеспечения НДФЛ облагаются. Люди, получающие пенсии за счет средств НПФ, могут получить справку 2-НДФЛ по месту нахождения местного отделения НПФ. НК РФ не рассматривает пенсии как налогооблагаемую базу, только если они начислены за счет государственного ПФ. Подтвердить доходы людям пенсионного возраста можно при помощи справок из ПФ. Также могут учитываться и другие источники заработка, например, предпринимательская деятельность, сдача квартир в аренду.

Где получить справку 2-НДФЛ

Справка 2-НДФЛ – это один из документов отчета о доходах и удержаниях, начисленных налогах физических лиц. Документ действует на основании Приказа ФНС России от 02.10.2018 N ММВ-7-11/566@.

Ежегодно работодатели подают справку в налоговые органы по итогам года до 1 апреля (ст. 216, п. 2 ст. 230 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

О чем справка 2-НДФЛ

Справка информирует об официальной занятости гражданина.

В справке указываются:

- год, за который представлена информация о доходах;

- сведения о работодателе (наименование, ИНН, КПП, телефон);

- сведения о физическом лице (фамилия, имя, отчество, ИНН, паспортные данные);

- суммы дохода по каждому месяцу;

- вычеты (социальные, стандартные, имущественные);

- размер удержанного и перечисленного налога.

Данные справки соотносятся со страховыми взносами в фонды пенсионного, медицинского и социального страхования. Это:

- размер будущей пенсии;

- возможность бесплатно пользоваться медицинскими услугами;

- оплачиваемый больничный;

- пособия по беременности и родам;

- многое другое.

Важно!

Работая без официального оформления, гражданин лишен социального обеспечения и не формирует свою будущую пенсию.

Получить справку о доходах 2НДФЛ можно:

- на предприятии, где трудится гражданин;

- через личный кабинет налогоплательщика;

- через сервис Госуслуги.

Как получить справку через работодателя

Для того, чтобы получить справку 2-НДФЛ у своего работодателя, необходимо придти в бухгалтерию организации и написать заявление.

Образец заявления:

Справку выдают за прошедшие отработанные годы или за количество месяцев отработанных в текущем году. В заявлении указать за какой период необходима справка.

Оригинал 2-НДФЛ подписывает руководитель и заверяет печатью организации.

Справку, как и все документы по трудовым отношениям работника с предприятием, выдают в течение 3-х дней.

Чаще, ее получает сам заявивший. Но, при необходимости, на основании доверенности, может получить и доверенное лицо.

Если сотрудник увольняется, то справку выдают в последний день работы (ст. 84.1 ТК РФ).

Как получить справку 2-НДФЛ в личном кабинете налогоплательщика

Удобный способ — воспользоваться личным кабинетом (ЛК) налогоплательщика и получить справку о доходах 2-НДФЛ.

Чтобы создать личный кабинет, надо в любой налоговой инспекции получить код активации.

Важно!

Код действует только в течение того месяца, когда гражданин обратился в ИФНС.

Пример 1

Налогоплательщик запросил код активации в налоговой 18 июня. Активировать необходимо до 30 июня. В противном случае придется повторить поход в инспекцию.

Работники ИФНС дают инструкцию и алгоритм действий в личном кабинете.

В дальнейшем вход в ЛК будет осуществляться через логин (ИНН гражданина) и созданный пароль, который надо запомнить.

Чтобы получить справку 2-НДФЛ через личный кабинет необходимо:

1. Авторизоваться в личном кабинете, для этого вводятся логин и пароль.

2. В открывшемся окне нажать кнопку «Мои налоги».

3. Далее перейти в раздел «Сведения о доходах».

4. На странице «История справок» выбрать период и справку. Сейчас здесь они хранятся с 2015 года по 2018 год. Можно выбрать справку с отметкой налогового органа (с подписью).

5. После, на компьютер выгружается архив с документом. В нем находится справка 2-НДФЛ.

Как получить справку 2-НДФЛ в сервисе Госуслуги

Получить справку 2-НДФЛ можно и через сервис Госуслуги, но необходимо быть зарегистрированным на портале.

1.Если регистрация есть, то входить в личный кабинет, используя свой логин и пароль.

2. Повторно откроется первое окно, но в нем уже будет указана фамилия пользователя вместо фразы «Личный кабинет». В поиске указать «СПРАВКА 2-НДФЛ».

3. Следующее окно – «Результат поиска». Выбрать «Сведения из налоговой декларации».

4. Нажимаете «Получить услугу».

5. Затем окно с персональными данными налогоплательщика. Здесь необходимо указать за какой период требуется справка и подать заявление.

6. Появляется подтверждение, что заявление принято и отправляется в налоговую инспекцию.

7. Справка 2-НДФЛ поступает на электронный адрес заказчика, тот имейл, который указан у вас на портале, в течение нескольких минут.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Что собой представляет справка по форме 2-НДФЛ?

Форма 2-НДФЛ – стандартная разновидность отчётности для любых предприятий

Это особенно важно для тех, кто играет роль налогового агента, официально осуществляющего свою деятельность на территории Российской Федерации. Справка оформляется, когда надо отчитаться относительно заработной платы сотрудникам, выплачиваемой в том или ином случае

Важна подобная информация при удержании налогов, оформлении вычетов.

Кроме того, справку часто предоставляют в банках для подтверждения самого факта наличия постоянного дохода. Актуальные сведения при оформлении договора на кредит.

В заголовке такой справки должно отдельно указываться, за какой срок она выдаётся. Всего в документе представлено пять разделов:

- Данные по работодателю, вместе с полным указанием реквизитов и наименования.

- Данные по сотруднику.

- Указание доходов, для которых каждый месяц принимаются стандартные схемы налогообложения, с 13%-й ставкой.

- Указание кодов налоговых вычетов любой разновидности: имущественных, стандартных и социальных.

- Удержанные налоги вместе с доходами и вычетами.

После описания всей информации руководитель ставит свою подпись, использует печать организации. Если у работника было несколько компаний, то последний работодатель имеет право вписать только ту прибыль, которая получена конкретно у него.

У банков существует два дополнительных способа удостовериться в том, что предоставлена информация, соответствующая действительности:

- Изучение документов на предмет выявления ошибок.

- Наличие несоответствий по реквизитам в разных частях справки, отсутствие печатей.

Получение формы 2-НДФЛ

Для проверки допускается направлять справки и в налоговую службу.

Для банков использование форм 2-НДФЛ позволяет решить проблемы с платёжеспособностью, но лишь частично.

Документ описывает только уровень доходов для последнего места работы. И то, что выдаётся официально.

А на территории нашей страны могут использоваться и другие схемы.

Потому часто предлагается оформить дополнительные справки, только по форме банка.

Для чего нужна справка 2-НДФЛ

Согласно статистическому отчету в большинстве случаев кредитно-финансовые учреждения требуют с потенциального заемщика предоставить справку 2-НДФЛ как главный документ (после паспорта) при оформлении кредита.

С помощью этого документа банковские организации определяют платежеспособность клиента и стабильность его основного дохода. Справка 2-НДФЛ является обязательной при оформлении ипотеки, получения автокредита и оформлении других крупных займов. Для чего еще, в каких случаях может быть нужна справка 2-НДФЛ:

- Для получения государственного налогового вычета. Если физическое лицо, согласно законодательству, имеет право на субсидирование, льготное обучение, относится к малообеспеченным социальным категориям граждан и пр.

- В процессе судебных тяжб и споров, касающихся: имущественных споров, при разводах, определении наказания в виде компенсации материального и морального ущерба, выплат потерпевшей стороне и пр.

- При оформлении пенсии по возрасту. В этом случае, только НДФЛ-2 считается подтверждающим документом для расчета конкретной суммы пенсионных выплат.

- При установлении опекунства над несовершеннолетними или недееспособными лицами, требующими опеки. В процессе сбора документов для процедуры усыновления ребенка.

- При оформлении на новое место работы. В 50% случаем работодатели требуют от потенциального работника предоставление документа с отчетностью по доходам и отчислениям за последние 6-ть месяцев. Рекомендуется оформить 2-НДФЛ непосредственно в период увольнения.

- При оформлении визы. В некоторых случаях при оформлении визы в консульстве необходимо предоставить только выписку с карты заработной платы. Оформление выписки осуществляется в бухгалтерии предприятия (организации).

- Для получения и расчетов суммы пособия безработным. Центры занятости производят начисление пособий согласно информации, отображенной в справке 2 НДФЛ за последние шесть месяцев. Рекомендуется стать на учет в центре занятости не позже, чем через два месяца после увольнения (сокращения и пр.) с основного места работы.

- При оформлении кредитов. Читайте подробнее, какие банки дают кредит без справки 2-НДФЛ.

В 90% случаев требуется предоставить форму с налоговыми отчислениями и доходами за последние 6 мес. В некоторых случаях требуется документ за последний год. Какую справку оформить, следует заранее уточнить в организации, которая требует данный документ.