Как инвестировать в стартапы: полный гайд для начинающих5 (1)

Содержание:

- Работайте с разными СМИ

- Скажите, что ваш стартап решает глобальную проблему

- Когда надо вкладывать свои деньги, а когда — чужие?

- Виды вознаграждения за привлечение новых участников партнеров

- Частые ошибки неопытного предпринимателя

- Частые ошибки неопытного предпринимателя

- Как это работает

- Не зацикливайтесь на привлечении инвестиций

- Учитывайте стадию развития стартапа при переговорах

- Как найти инвестора для бизнеса новичку

- Привлечение инвесторов – пошаговый план действий

- Часто задаваемые вопросы

- 4 способа привлечения инвестиций

- Кто такой инвестор?

- Где искать инвестора?

- Развивайте свой бизнес, и инвесторы найдут вас сами

- Виды реферальных и партнерских систем

- Как искать инвесторов, которые дадут денег на запуск проекта

- Как найти инвестора на инвестиционных площадках, в инвестиционных клубах или бизнес-инкубаторах?

- Каким образом вы, как инвестор, можете вложить деньги в чужой проект – 5 вариантов

Работайте с разными СМИ

Как правило, эффект от работы с деловыми СМИ для стартапов — позитивный. Публичность помогает им найти партнеров или привлечь инвестора, особенно если это постоянная системная работа, а не отдельная публикация или разовый контакт с журналистом. Когда компания изо дня в день рассказывает о себе рынку, объясняет свою ценность, популяризирует свои решения — все в итоге получается.

Еще раз: PR в любом случае привлечет внимание к вашей компании и ее продукции, но отнюдь не гарантирует моментального появления инвесторов. Не ждите, что одна статья совершит революцию в вашем бизнесе

Чтобы выстроить бренд, повысить продажи, достучаться до инвесторов и партнеров, нужна постоянная работа со СМИ — причем с разными, у каждого из которых своя целевая аудитория.

И напоследок: публичность — это далеко не всегда «про продажи». Выгода от вашей медиаактивности может быть совершенно нетривиальной, например, долгосрочная виза в США: некоторые наши клиенты получили ее как талантливые предприниматели именно после публикаций о них в деловых СМИ.

Кто-то настолько «подсаживается» на рассказы о своем бизнесе, что собирается писать о нем книгу. А еще нескольких клиентов: основателя фитнес-клубов нового поколения Raketa Тихона Косых и основателя Travelata Алексея Зарецкого пригласили прочитать лекцию в бизнес-школе «Сколково».

Материалы по теме:

Скажите, что ваш стартап решает глобальную проблему

Обычно стартапы создаются для решения простой и конкретной проблемы. Но можно попробовать генерализировать ее так, чтобы у вашей задумки было несколько вариантов применения. Так инвестору будет казаться, что ваш потенциальный рынок значительно больше, чем на самом деле.

Дело в том, что никто не занимается глобальными вопросами. Продукты создаются, чтобы решить специфические проблемы и, по иронии судьбы, они кажутся менее ценными. А вот компании, которые стремятся решить общие проблемы, чаще всего тратят деньги на разработку продукта, которым никто не будет пользоваться.

Фото: Getty Images

Создатели Uber не планировали решить глобальную проблему транспорта. Трэвису Каланику просто пришла в голову идея приложения, которое позволяло бы «вызвать такси нажатием кнопки». Не было никаких планов о доставке еды, совместных поездках и беспилотных автомобилях. Было лишь простое решение конкретной проблемы. Кстати говоря, большинство бизнес-ангелов отказали Трэвису, сказав, что «этот рынок недостаточно велик».

Когда компания достигает критической массы, она переходит к глобальной проблеме, чтобы продолжать развиваться и найти смежные сферы применения. Практически все крупные компании начинали с попыток решить узкоспециализированные проблемы, которые звучали слишком тривиально по сравнению с глобальными вопросами.

Когда надо вкладывать свои деньги, а когда — чужие?

Свои средства нужно вкладывать, если вы точно посчитали, сколько стоит создание и запуск продукта, и знаете: этих ресурсов хватит, чтобы занять долю рынка на первоначальном этапе. Или может случиться такое, что привлечение внешних денег на данном этапе развития окажется дешевой продажей доли. В таком случае тоже нужно использовать свои деньги.

Плюсы использования своих денег: вы полностью самостоятельны. Минусы: своих денег всегда не хватает, особенно если вы строите что-то серьезное.

Чужие инвестиции, как правило, привлекают на этапе масштабирования компании. Например, нужны деньги, чтобы захватить долю рынка у конкурентов. На свои деньги вы будете это делать 5 лет, а если привлечете инвесторские — 2 года. Но если вы понимаете, что масштабирование зависит не от денег, а от других факторов, и вы самостоятельно себя хорошо чувствуете, то привлекать внешние средства не стоит. Плюсы — можно быстрее запуститься/перейти на новый уровень. Минусы — за потраченные деньги придется нести ответственность.

Виды вознаграждения за привлечение новых участников партнеров

Привлечение участников дело как вы ознакомили затратное как в временном выражении, так и в денежном, так что же получают рефоводы за привлечение новых пользователей?

- % от оборота привлеченного участника

- Фиксированную сумму за каждого привлеченного человека

- бонусы к использование продукта (дополнительные возможность продукта, дополнительное время пользования продуктом)

- Подарки.

Каждый проект сам выбирает интересную для их целевой аудитории форму мотивации, как правило чем круче проект, тем проще подарки и чем меньше и неизвестнее — тем вычурнее и необычнее подарки и бонусы, но это работает не всегда).В хайп проектах используется каждый из этих методов в зависимости от времени существования проекта, в начале чаще всего админы предлагают большие % за новых участников, предлагают % от оборота для мотивации больше вкладывать и тдНа счет уровней, плче, ног и всех подобных частях реферальных систем к сожалению надо писать отдельную стать, каждый хайп проект разрабатывает свою уникальную систему, способную сделать в выигрыше всех, как новых устников, тех кто их пригласил, так и создателей, иначе зачем hyip проект делает все это?Это одни из тех способов что использовал я, они рабочие и каждый приносит свои результаты, требуя пропорционально усилий. Начать стоит с них, лишним не будет. Но контент и поднятие своей экспертности всегда будет ядром этих усилий, если пользователи будут приходить на паршивенький сайт или статью, то вероятность того что они останутся именно с вами крайне невелика.

Способов привлечения на самом деле очень и очень много, бесплатных и качественных. Сразу результата не будет, тут нужна системность, не прекращайте делать и будете вознаграждены. Результат будет, и он вас обязательно обрадует. Если есть нужны рекомендации с чего начать и как делать, то не стесняйтесь, личка и или комментарии открыты, буду рад помочь.

Мог бы расписать конкретный список действий, формата vk. com бесплатные варианты: 1,2,3, платные варианты: 1,2,3 и так по всем площадкам, которые могут привлечь в ваш проект реферальных участников, если интересно, пишите в коментарии)

С чего начать прибыльное инвестирование,

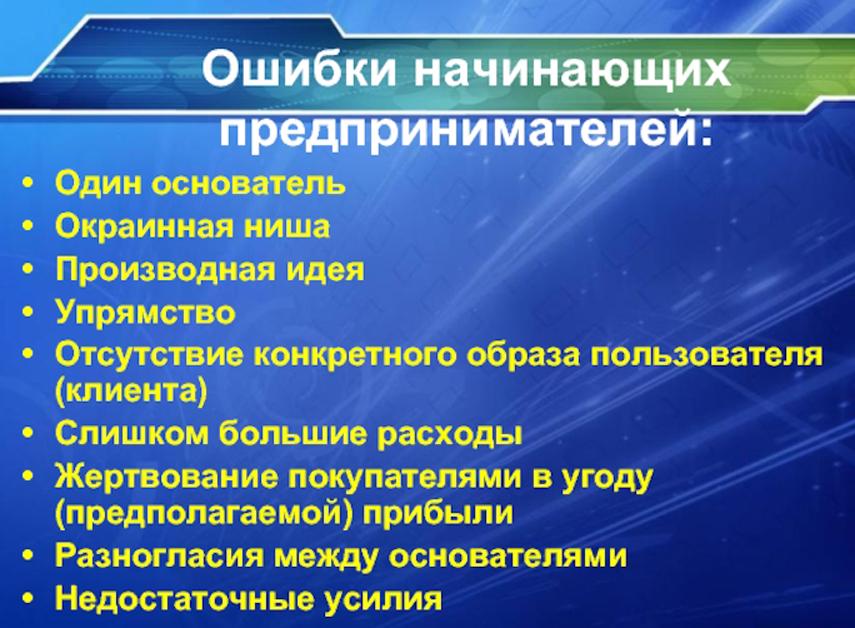

Частые ошибки неопытного предпринимателя

Ошибки основателей проекта при привлечении инвестиций в свой бизнес очевидны и просты.

- Единственный основатель.

- Неумение или нежелание делегировать задачи.

- Поверхностная презентация проекта и отсутствие уверенности на переговорах.

- Упрямство.

- Размытый портрет целевой аудитории.

- Большие расходы.

- Отсутствие четких цифр, размытая статистика, предположительные данные.

- Разногласия и спор между основателями.

В течение 10 лет венчурное финансирование набирает обороты в онлайн.

Краудфандинг объединяет в интернет-пространстве бизнес-ангелов, бизнес-менторов и бизнес-акселераторов, сводит создателя идеи с инвестором, помогает решить вопросы и заключить сделки гораздо быстрее.

Границы стираются ежегодно и, чтобы выйти со своим стартапом, теперь не нужно придумывать что-то новое или сверхъестественное. Предпринимателем может стать любой.

Но есть закон равновесия, поэтому сейчас рынок ломится от конкурентов, и вcе сложнее стартаперам получить финансирование, выделиться среди массы и «выжить».

Избегайте популярных ошибок «молодых» предпринимателей, исследуйте «джунгли» инвесторов, прокачивайте себя, создавайте и верьте в то, что делаете.

АвторЛайк Центр

Последние статьи автора

Частые ошибки неопытного предпринимателя

Аналитический проект Startup Genome приводит топ-20 причин провала стартапов (в процентах):

- Рынок не нуждается в продукте – 42.

- Закончились деньги – 29.

- Не лучшим образом подобрана команда – 23.

- Конкуренты оказались более пробивными и зубастыми – 19.

- Проблемы с ценой/стоимостью продукта – 18.

- Недоработанный или откровенно некачественный продукт – 17.

- Недостаточная продуманность/отсутствие бизнес-модели – 17.

- Неэффективный маркетинг – 14.

- Нужды клиентов проигнорированы – 14.

- Несвоевременность продукта – 13.

- Потеря ориентира – 13.

- Несогласованность в команде/среди инвесторов – 13.

- Резкое изменение бизнес-модели не пошло на пользу – 10.

- Недостаток энтузиазма – 9.

- Неудачный выбор локации – 9.

- Отсутствие финансирования/интереса инвесторов – 8.

- Юридические трудности – 8.

- Неиспользование связей/советов консультантов – 8.

- Выдохлись – 8.

- Не смогли изменить бизнес-модель – 7.

Исходя из этого, критичные ошибки:

- Плохой анализ и планирование. Вместо объективной оценки полагаются на предположения.

- Недостаточная проработка идеи, продукта и/или бизнес-модели.

- Преждевременное масштабирование.

- Недостаточный объем привлечения/перерасход средств.

- Недостаток компетенций в части в части финансов, маркетинга, управления. Игнорирование знаний и опыта профессионалов.

- Недостаток мотивации.

Как это работает

Сначала происходит первое знакомство фонда со стартапом. Обычно это подразумевает самопрезентацию стартапа, или питч. И это самая высокая точка тонуса фонда, со временем он будет только снижаться.

Практически каждый раз, когда мы общаемся с очередным стартапом в США, я ловлю себя на мысли, что сразу после первого звонка (или не дай бог встречи) с командой у меня возникает жгучее желание дать им поскорее денег. Ведь все звучит так складно и здорово. И они так востребованы на рынке, и к ним уже выстроилась очередь из инвесторов.

И сразу же в душу закрадывается страх потерять инвестиционную возможность. Это, кстати, называется емкой американской аббревиатурой FOMO (fear of missing out). Эта статья не про то, как делать питчи, и я не буду вдаваться в подробности, скажу только, что американские стартапы реально очень хорошо умеют себя продавать (а те, кто дошли до стадии B/C/D, на которых мы инвестируем — и подавно).

Итак, питч проведен, высокая планка задана, инвестор уходит со своим FOMO, и далее начинается планомерная работа — предынвестиционная оценка. Я условно делю ее на два этапа.

Этап 1

Стартап присылает материалы, инвестор начинает их смотреть. Эмоции постепенно уходят, а на смену им приходит понимание, что не все так радужно, как представлялось ранее. Во-первых, бросаются в глаза расхождения между историей, которую рассказывал стартап, и реальным положением дел. Во-вторых, выясняются неприятные детали, о которых стартап предпочел изначально умолчать.

Тонус неминуемо начинает снижаться

Тут важно то, что на этом этапе он не может расти. Если растет — значит стартап сделал плохой питч, а инвестор по какой-то причине все же решил с ними поработать более плотно и нашел все положительные момент сам

Но это скорее исключение.

Этап 2

Мы (фонд) накопали все, что могли, задали себе все вопросы, которые могли, и успели обсудить внутри все свои подозрения. Теперь новых вопросов больше нет, и мы начинаем на них планомерно отвечать. Начинаем находить и видеть хорошие, положительные аспекты в истории компании. Начинаем говорить себе: «А почему нет?» и «Вроде бы ребята знают, о чем говорят».

Это немного повышает тонус и выводит его на плато. Эта яма между первым и вторым этапами играет роль «долины смерти». Внизу остаются многие стартапы, так и не получившие инвестиций.

Кстати, оценка стартапа на тонус практически никак не влияет. Она выходит на первый план только после окончания второго этапа. И да, фонд может отказаться от инвестиций из-за слишком высокой оценки. Но на моей практике это происходит не так часто.

Не зацикливайтесь на привлечении инвестиций

Многие предприниматели давно уже стали серийными генераторами идей. Сидят в коворкингах, пьют смузи, тыкают пальчиками в планшетики, следят за трендами. Такс, что у нас там в моде: социальные сети, airbnb для котиков, БигДата, сайт по скидкам, приложение для карт рассрочки, накладные маски на фейс в мобильнике с Леонардо ДиКаприо в главной роли … Все, сегодня делаем, завтра ищем инвестора. А, нет, это еще делать надо, напрягаться, разработчика окучивать. Лучше наоборот, завтра ищем инвестора, презентация в популярном приложении для любимого АйМака уже готова. А разработчика позже наймем. Модного, чтобы сам все сделал под ключ. Пока мы новый Айфон для каждого из 20 менеджеров присматривать будем, да офис в башне Федерация. И секретаршу такую, чтобы ах, ох.

Будьте готовы рисковать собственными средствами / временем на начальных этапах.

Учитывайте стадию развития стартапа при переговорах

Распространенная ошибка стартапов — пытаться получить финансирование из любого ресурса. Прежде чем предложить идею для инвестирования, стоит проверить, в проекты, на какой стадии развития, и ниши вкладывается компания или инвестор, с которыми вы ведете переговоры.

Такую информацию можно найти в профиле LinkedIn и других открытых источниках: на сайтах венчурных капиталистов или на одном из ресурсов для поиска начального финансирования (привлечение ангельских инвестиций и краудфандинг). Например, на платформах wefunder.com, seedinvest.com, angel.co, crunchbase.com или startengine.com. Подробнее об этих ресурсах я расскажу дальше.

Если попробовать вывести какую-то закономерность, то получится, что на ранней стадии развития бизнеса, пока вам нужен не самый большой капитал (до $100 тыс.), идти за инвестициями стоит к бизнес-ангелам, в банк или же на различные краудфандинг-платформы. При этом не исключена возможность привлечения инвестиций и от венчурных капиталистов, которые вкладываются в конкретную нишу.

Однако стоит учитывать, что обычно они готовы инвестировать в проект на более поздней стадии, но в этом случае и суммы инвестиций выглядят солиднее: от $100 тыс. до миллионов. Вся информация о таких инвесторах обычно размещается на их сайтах, там же можно посмотреть, в какую стадию они готовы вкладываться и какие ниши их интересуют.

При переговорах важно также уметь использовать не только положительные ответы в свою сторону, но и отказы. Например, если инвестор говорит вам, что пока не готов финансировать вашу идею, вы можете уточнить у него причины такого ответа

Такой фидбек поможет доработать продукт и послушать мнение со стороны.

Как найти инвестора для бизнеса новичку

Начинающим бизнес с нуля сложнее привлечь чужой капитал, чем «матерым» предпринимателем

Важно понимать не только, где найти инвестора, но и понимать намерения этого человека

Большое количество российских граждан заработали свои капиталы многолетним трудом. Приумножить своё богатство они могут через банковские вклады или покупку ПИФов.

Одной беседы с потенциальным кредитором недостаточно. Следует разработать четкое руководство по действиям и придерживаться его. Это поможет найти своего бизнес-ангела – человека, готового оказывать поддержку на всех этапах существования компании. Успех в поиске такого «ангела» приравнивается к успеху в дальнейшем развитии предприятия.

Привлечение инвесторов – пошаговый план действий

Решив найти инвестиции в бизнес, вы должны точно помнить, что ни один, даже самый благородный инвестор, не даст вам денег просто потому, что ему понравилась идея. Что в первую очередь интересуется всех, кто занимается финансовыми вложениями – собственная прибыль. Поэтому самое главное в привлечении финансов – убедить инвестора в том, что вложение принесёт ему прибыль.

Многие думают, что если их идея невероятна оригинальная, это на 100% обеспечит им успех. Это типичное заблуждение. На самом деле, большинство компаний, фондов и частных предпринимателей с сомнением относятся к подобного рода проектам. Им не интересна ваша идея. Им нужен стабильный доход. А стабильность обеспечивают проверенные, привычные области.

Не важно, на сколько грандиозна ваша бизнес-идея. Важно – насколько хорошо вы сумеете её преподнести, удастся ли вам убедить вкладчиков в прибыльности дела

Шаг 1. Огромную роль здесь играет бизнес-план

Именно на него инвесторы обращают внимание в первую очередь. Он должен быть грамотно составлен, содержать максимум необходимой информации, а именно:

- Описание проекта;

- Расчёт требуемой суммы вложений;

- Анализ выгоды, которую получит вкладчик;

- Срок окупаемости бизнеса;

- Перспективы развития дела.

Кроме этого, нужно обращать огромное внимание на мелочи. Здесь всё имеет значение, даже то, на какого качества бумаге напечатан план

Мелочей в этом деле не бывает.

Шаг 2

Очень важно подобрать верную форму сотрудничества, которая устроит инвестора. Эта форма должна быть указана в бизнес-плане

Всего существует три основных способа, как инвестор сможет получить прибыль от вложения:

- Отчисление процентов от вложенной суммы;

- Процент от прибыли компании;

- Доля в бизнесе.

Самым выгодным для вас будет второй вариант. Но инвесторы соглашаются на него не всегда. В прочем, этот вопрос обычно, обговаривается с вкладчиком после демонстрации проекта. Если инвестора не устаивает предложенный способ сотрудничества, и он настаивает на другом, лучше всего согласиться на его условия. В бизнесе нужно проявлять упорство, но не в этом вопросе.

Шаг 3. Переговоры. От их успешности зависит практически всё

Очень важно хорошо к ним подготовиться. Подготовьте качественную презентацию своей идеи

Продумайте все возможные вопросы, которые могут возникнуть у инвесторов. Проверьте, чтобы ни одна, даже самая маленькая деталь проекта не вызывала сомнений.

Если вы заказывали бизнес-план у профессионала, лучше всего взять его на переговоры в качестве консультанта. Он поможет вам ответить на самые каверзные вопросы, а также сможет разъяснить все тонкости будущего бизнеса.

Разумеется, очень важно правильно себя подать. Здесь играет роль и интонация, с которой вы говорите, и скорость речи, и ваш внешний вид

Никогда не забывайте про мелочи, в привлечении инвестиций они очень важны.

Если переговоры закончатся успешно, вам предложат подписать договор. Естественно, читать его надо максимально внимательно. Проверьте, прописана ли в нём сумма вложения, срок сотрудничества, права и обязанности сторон.

Часто задаваемые вопросы

Процесс поиска привлечения средств со стороны порождает массу вопросов. Следует выделить ответы на основные из них.

Где найти деньги на реализацию задуманного проекта?

Если не получается накопить – найти инвестора. Можно спросить деньги у родни и друзей, взять ссуду в банке под проценты. В последнем случае, нужно приготовиться к проверке кредитной истории, просчитать возможность погашения взносов и выбрать оптимальный банковский продукт.

Также можно прибегнуть к помощи государственных субсидий или частных лиц. В роли государственного института выступает Центр занятости. В учреждении действуют программы поддержки предпринимательства.

Частное инвестирование может осуществляться разными способами. Суть заключается в подписании соглашения с лицом, готовым вложить определенную сумму в реализацию вашей идеи на предлагаемых условиях.

С чего начинать поиски?

Первым шагом должен стать грамотный бизнес-план. Предприниматель определяет схему последующих действий – осуществляет расчеты, консультируется со специалистами, изучает интернет-ресурсы. Сбор информации поможет выделить лучшие пути достижения цели.

Как найти инвестора для создания бизнеса с нуля при помощи интернета?

В интернете легко найти ссылки на другие сайты и целые тематические блоги о том, где найти инвестора. Также можно прибегнуть к помощи краудфандинга или создать свой собственный блог.

Как найти иностранного инвестора для бизнеса?

На соответствующих зарубежных интернет-площадках. Помочь может также участие в международных выставках и презентациях. Там реально наладить связи с крупными иностранными компаниями и отдельными бизнесменами. И при помощи посредников. Существуют специализированные бюро, специалисты которых за определенную плату оказывают услуги поиска частных лиц, готовых вложить капитал в развитие компании.

4 способа привлечения инвестиций

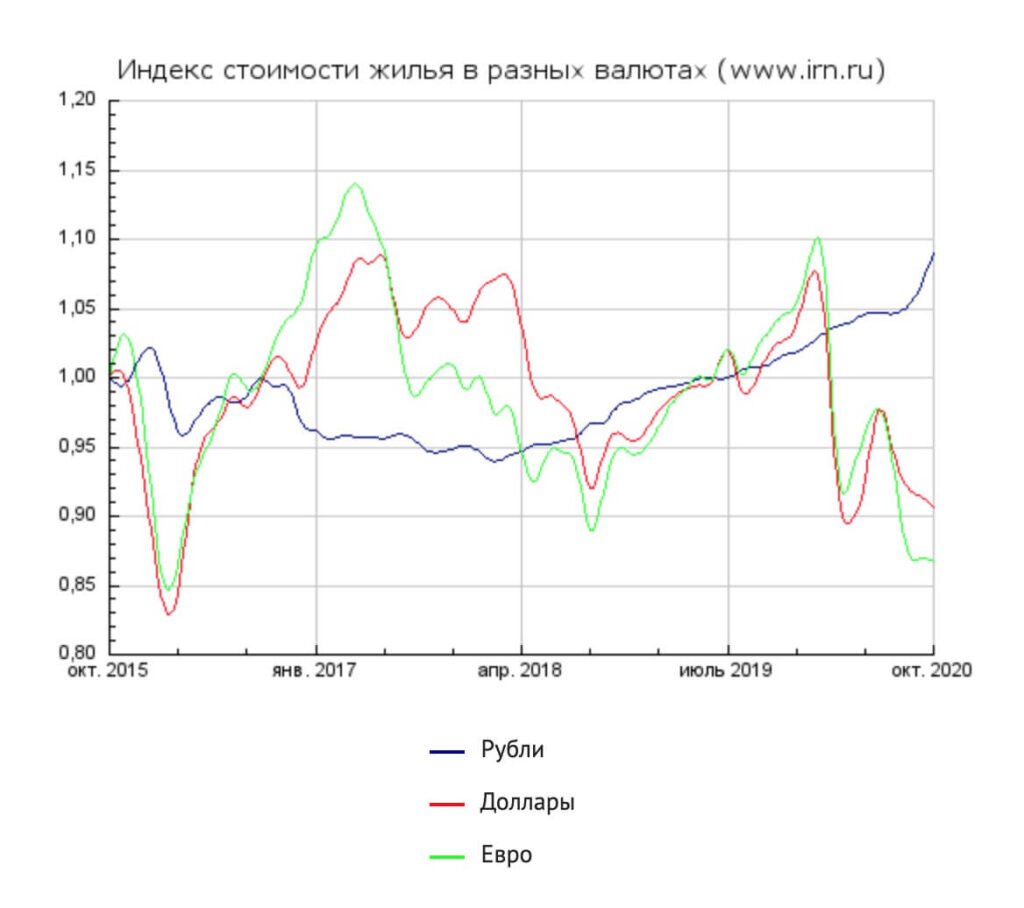

Есть несколько способов привлечения денег в собственный проект. Если речь идет о недвижимости, это:

- ипотека под залог приобретаемого объекта;

- кредит под залог имеющейся недвижимости;

- привлечение инвестора;

- совместная деятельность (соинвестор).

Давайте остановимся подробнее на первом пункте.

Чтобы получить достаточную сумму кредита, вы должны показать определенный уровень дохода. Кредитная история тоже имеет значение. У банков есть формула: вы можете тратить не более 50% и лишь в отдельных случаях – 60% ежемесячного дохода. Поэтому можно сначала подсчитать официальные расходы. А потом уже оттолкнуться от этой суммы, то есть умножить ее на 2.

Банки оценивают заемщиков по нескольким очень важным критериям. Поэтому перед тем, как отправляться в банк, следует подготовится и проверить себя.

Если вы брали кредиты, то лучше заблаговременно проверить свою кредитную историю в бюро кредитных историй, даже если вы уверены, что ваши кредиты давно погашены. Бывает, что в документах отображаются просрочки и даже остаток долга, которых на самом деле не было. Если же вы никогда не брали кредиты, то можно взять несколько небольших потребительских кредитов и быстро погасить их, чтобы ваша кредитная история стала положительной.

В первую очередь проверьте доходы и активы. Они могут быть разными. Доходы делятся на:

- Прямые, то есть 2 — НДФЛ, 3-НДФЛ, декларация о доходах. Все официально.

- Дополнительные, то есть аренда, алименты, совместительство, всевозможные выплаты.

- Косвенные, например, обмен крупных сумм валюты, зарубежные поездки. Бывают эпизодическими.

Все это можно суммировать. Но имейте в виду, что для банка большее значение имеют первые 2 пункта. Что касается наличия активов, то это счета, авто, недвижимость.

Большое значение имеют и обременения. Это:

Открытые кредиты. Банки могут узнать детали и без вас, так что скрывать смысла нет.

Актуальные кредитные карты. Если вы ими не пользуетесь, все равно считаются, но такое обстоятельство имеет меньший вес.

Алименты и любые регулярные выплаты.

Съемное жилье. Подразумевается официальный договор.

Дети, иждивенцы

В отношении ребенка во внимание принимается возраст.

Банк обязательно проверяет заемщика. Это происходит следующим образом:

- Кредитная история. Делается запрос, финансовая организация смотрит на последние погашенные ссуды. Поэтому плохую историю можно исправить.

- Суды, непогашенные штрафы, открытые дела в ФССП (Федеральной службе судебных приставов). Чем меньше к вам вопросов, тем лучше.

- Ваша должность и уровень доходов, стаж тоже учитывается. Обычно требуется проработать на последнем месте не менее 6 месяцев.

- Публично-приватная жизнь (соц.сети). В основном проверяют, насколько заявленное и показанное вами в документах соответствует вашему поведению. Иногда этот пункт пропускают.

Если заемщик состоит в браке, нужно согласие второй половины на оформление ипотеки. Ведь в случае развода и совместно нажитое имущество, и долг будет делиться пополам.

Посмотреть на себя с точки зрения банка очень полезно. Такой подход пригодится и при общении с потенциальным инвестором. Если вы уберете слабые места и усилите свои позиции, то проблем с отказами быть не должно. Также можно воспользоваться услугами ипотечных брокеров.

Кто такой инвестор?

Простыми словами, инвестор – это физическое или юридическое лицо, которое вкладывает деньги в какой-либо проект для того, чтобы в дальнейшем получать прибыль. Основной смысл инвестиции заключается как раз в доходе, если вложение не подразумевает финансовой отдачи, то это уже можно отнести к благотворительности или иной деятельности.

Итак, человек или организация участвует во вложении, это может быть одним из следующих типов:

- Единоличная инвестиция. Инвестор получает деньги от дела, в которое он вложился полностью сам, то есть иных компаньонов не имеется.

- Коллективная инвестиция. В этой ситуации есть несколько инвесторов и доход распределяется в зависимости от доли или иных договорённостей.

Теперь рассмотрим кто такой инвестор на простейшем примере, который многим знаком в повседневной жизни – долевом строительстве.

Пример

Компания-застройщик вкладывает деньги в стройку, но не в полном объёме. У неё может не быть нужной суммы, или же она ведёт сразу несколько строек и все свободные средства направляет на новые объекты. Будущим покупателям квартир предлагают поучаствовать в стройке, то есть оплатить стоимость будущего жилья целиком или же частично. Разумеется, конечная цена будет меньше той, которую заплатят остальные, не участвующие в строительстве.

Получается, что вкладывая деньги прямо сейчас, человек (инвестор) получает прибыль в виде уменьшения цены, то есть скидки. В случае, когда строительная компания известна и имеет хорошую репутацию, проблем с желающими поучаствовать не возникает. И так может быть абсолютно в любой отрасли.

Основная идея – затраты на инвестицию впоследствии отбиваются и приносят прибыль. Изначально это были несложные проекты наподобие покупки земли и предоставления участков для ведения хозяйства в Древней Греции. Там же зародилась ипотека и кредитование с оговоренной выплатой.

Следующий большой шаг, который раздвинул горизонты инвестирования – покупка и предоставление оборудования для опытных профессионалов. Например, оснащение торговых судов, на которых можно было ходить в экзотические страны и совершать торговые операции с туземцами. Сама по себе команда не могла купить корабль, зато могла ходить на выданном купцом судне и делиться прибылью. Каждой стороне это было выгодно. Моряки зарабатывают конкретными действиями, а купцы получают пассивный доход от простой передачи в пользование корабля.

В истории России можно выделить три периода инвестиционного климата:

- Царское время до образования Советского Союза. Параллельно с развитием экономики в Европе, Россия также следовала всем современным тенденциям. Это было здоровое, полноценно функционирующее финансовое пространство, где почти каждый мог зарабатывать деньги, становясь инвестором.

- Советское время. Практически нулевая инвестиционная активность, инвесторов как таковых практически не было. Все предприятия находятся в государственной собственности, инвестировать попросту не во что, а если и есть во что, то могут наказать. В общем, полная деградация.

- Постсоветское время. Возрождение капитализма, практически безграничные возможности для вложения средств. Поначалу, правда, всё решалось криминальным путём, но даже этих людей вполне можно отнести к категории инвесторов. Но обстановка нормализовалась и на данный момент инвестором может стать каждый желающий.

Где искать инвестора?

Ваши родственники и близкие друзья

Нельзя исключать этот вариант. И продавать им проект нужно точно также, как и обычному инвестору: тотальная подготовка, презентация, заключение договора. Не надейтесь, что они вложат свои деньги только потому, что хорошо вас знают.

Ваша записная книжка

У любого человека сотни контактов в телефоне. Среди них есть как потенциальные инвесторы, так и те, кто может познакомить вас с ними. Не забывайте также про старых клиентов и поставщиков.

Здесь сотни или тысячи контактов. Вам не нужно просить у них деньги. Звоните и пишите по специальной технике — «Посоветоваться». Пример:

Топ-менеджеры и владельцы компаний

В России много топ-менеджеров, и многие из них зарабатывают более 300-500 тысяч в месяц, а то и больше миллиона. Многие из них стремятся создать себе подушку безопасности, поэтому ищут ниши для пассивного дохода.

Также многие владельцы малого и среднего бизнеса ищут новые направления, заскучали в своей нише и хотят чего-то нового.

Также можно прийти в офис, например, под видом клиента и узнать, где кабинет руководителя. Включайте фантазию. Как можно больше встречайтесь и общайтесь с топами и предпринимателями по технике «Посоветоваться» и вас рано или поздно познакомят с нужным человеком.

Инвесторы

Можно даже разместить объявления на Авито и подобных сервисах. Среди наших партнеров есть те, кто нашел инвесторов именно там.

Краудфандинговые и инвестиционные площадки

На таких площадках как Boomstarter, Planeta, Kickstarter обычные люди скидываются небольшими суммами на интересные проекты. Это не инвесторы: вместо доли в бизнесе они получают от вас бесплатные товары или услуги.

На инвестиционных площадках, таких как StartTrack, люди объединяются, чтобы стать реальными инвесторами проекта. Если вы сделаете сильный питч, то есть шанс получить средства на запуск таким образом.

Развивайте свой бизнес, и инвесторы найдут вас сами

Идей в воздухе витает — мама не горюй. Сходите на любую стартап-тусовку, которых в любом крупном городе проводится огромное количество, и вы поразитесь тому количеству безумных непродуманных идей на миллион, которое генерируют молодые неопытные мозги. Причем тот самый миллион они хотят прямо сейчас, а то вдруг вы украдете эту гениальную идею второго фейсбука. Миллион долларов, естественно, не рублей.

Просто сядьте и сделайте. Найдите единомышленников, сделайте вместе с ними первую, ужасно кривую версию вашего чуда. Получите, наконец, обратную связь от вашего потенциального потребителя. Большинство идей умирает так и не родившись — один в поле не воин, если вы не способны мотивировать вашу команду (или вообще, собрать ее) — ваша идея даже до первого прототипа не дотянет.

У меня есть знакомые, которые создали несколько десятков различных проектов. Ни один из них не оказался прорывным. Кроме последнего. Через 3 месяца их купила одна из самых известных компаний США и о них написали все мировые СМИ. Или наоборот, сначала написали и показали в телевизоре, а потом последовало предложение мечты.

Виды реферальных и партнерских систем

На сегодня распространено три системы распознавания приглашенных участников:

- Реферальная ссылка

- Реферальный код

- Комбинированный метод

Реферальная ( партнерская ) ссылка и реферальный код — присвоение участнику проекта уникального идентификатора, регистрируясь по которому, новый участник обозначает человека, который пригласил его в проект.Комбинированный метод идентификации, самый распространенный, это когда проект выдает участнику проекта и идентификационный(реферальный) код и реферальную ссылку.Часто похожие схемы идентификации используются в маркетинговых компаниях(введите условный код и получите скидку и тд) По тем же принципам построены UTM-метки в интернете рекламе. Удобный инструмент.

Как искать инвесторов, которые дадут денег на запуск проекта

Искать проще всего через социальные сети либо через знакомых. Это не так сложно, как кажется, если походить к поиску системно.

Шаг 1: подготовиться. Надо понять, что вам нужно, осознать глобальные цели компании. Тогда вы будете знать, что просить у инвестора. Для нас самыми важными были два момента:

Готовность технологической инфраструктуры. Чем больше времени у нас ушло бы на интеграцию с банком, тем больше денег нам бы понадобилось.

Второй — это сервисность и качество работы финмониторинга

Важно, чтобы банк был надежный, и лицензию не отозвали.

Шаг 2: составить портрет инвестора, который подойдет именно вам. Обычно предприниматели считают, что вложения в компанию могут быть только финансовыми. На самом деле инвестиции могут быть разными.

Есть два основных типа партнеров: те, кто может стать ключевым клиентом бизнеса, и те, кто может помочь технологически.

Надо, чтобы инвестор сопровождал вас и оказывал юридическую/кадровую поддержку. Ищите того, кто вкладывался в профильные компании. Если понимаете, что нужна помощь с первыми продажами — посмотрите, есть ли у инвестора в портфеле компании, которые могут стать якорными клиентами вашего стартапа. Например, вы создаете сервис автоматизации логистики, который просчитывает маршруты. Будет здорово, если в портфеле инвестора есть проект, который масштабно занимается доставкой или уже делает сервис на такой технологии.

Если инвестор готов давать вам деньги, то он поделится и своим опытом

Тут важно не переходить грань: с одной стороны, работать нужно на доверии, с другой — инвестор не должен влезать в ваш бизнес

Шаг 3: проанализировать рынок. Какие есть фонды и бизнес-ангелы, кто и куда инвестирует? Нужно выбрать инвестора, который больше всего подходит вам. Чаще всего либо нас находили сами, либо мы выходили на нужных людей через личные связи. Если связей нет, на рынке есть специалисты, которые помогают найти инвестора за процент от сделки. Это те, кто на короткой ноге с бизнес-ангелами и фондами: они познакомят вас с потенциальным инвестором или рекомендуют ему проект.

Как найти инвестора на инвестиционных площадках, в инвестиционных клубах или бизнес-инкубаторах?

Одним из самых распространенных направлений поиска инвестиций на сегодня являются специализированные инвестиционные площадки, клубы и бизнес-инкубаторы. Их используют компании, готовые к своему масштабированию, но не желающие работать с банками.

Инвестиционные площадки и бизнес-инкубаторы являются своего рода посредниками между компаниями, которые нуждаются в деньгах, и инвесторами, которые ищут объекты для вложений. Поэтому использование этого направления максимально повышает шансы компании на финансирование, так как о ней узнают десятки потенциальных партнеров.

Использование инвестиционных площадок дает компании ряд преимуществ:

На практике инвестиционные площадки, клубы и бизнес-инкубаторы являются оптимальным вариантом для привлечения инвестиций в компанию.

Каким образом вы, как инвестор, можете вложить деньги в чужой проект – 5 вариантов

Если собственный бизнес идёт хорошо и у вас есть свободные деньги, то их можно вкладывать в чужие проекты и получать проценты от прибыли в разных видах. Вот основные 5 вариантов, как инвесторы для бизнеса могут вложить свои деньги в чужие проекты.

Вообще инвестирование для начинающих довольно таки обширная и сложная тема, и не всегда ожидания совпадают с реальностью. А поделитесь, какая прибыль от вложенных денег вас бы устроила:

Загрузка …

Выкупить долю

Приведу самый простой пример. Есть человек с хорошей идеей, бизнес-планом, но без денег на его реализацию. И другой, который имеет деньги и готов их вложить. Они договариваются, что второй становиться инвестором и ему принадлежит доля бизнеса. Прибыль соответственно делиться между владельцами (их может быть несколько) и инвестором.

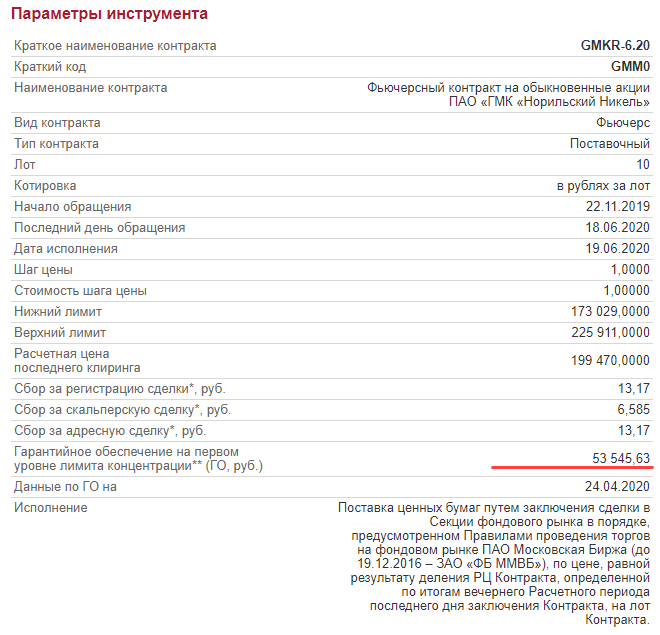

Купить акции

В отличие от первого, этот вариант более продуманный и стабильный. Во-первых, купить акции можно в уже действующем бизнесе, что снижает риски. Во-вторых, схема получения прибыли более прозрачна и понятна.

Прибыль можно получать в виде дивидентов или скупать акции, дожидаться их повышения в цене и потом продавать. Подробнее, как заработать на акциях и ценных бумагах здесь.

Купить долговые бумаги (облигации и вексели)

Когда компании нужны деньги, то один из методов их получить – выпустить долговые бумаги – облигации и вексели. Для инвестора их покупка – это хорошая возможность инвестировать деньги в действующий бизнес с последующим получением прибыли.

Финансировать напрямую

Сделать это можно, составив договор – инвестирования, займа или аренды.

- По первому договору – инвестирования – компания обязуется в определённый срок выплатить оговорённую заранее сумму или предоставить инвестору в собственность ценные бумаги.

- По второму – договору займа – инвестор даёт деньги в долг под проценты, которые ему возвращают через конкретное время.

- По договору аренды инвестор может предоставить в арендное пользование помещения, технику, инструменты и т. д. взамен на получение доли в компании, процента от прибыли или за конкретную сумму .

Через венчурные фонды

Венчуры – это посредники между инвестором и бизнесом.

Возможны два варианта участия.

- Венчурный фонд просто знакомит инвестора и бизнес, которые потом взаимодействуют на собственных условиях.

- Инвестор вкладывает деньги, по сути, в венчурный фонд, который на своё усмотрение распределяет их по спартапах и бизнес-проектах.