Расчетная ставка ндс

Содержание:

- Какая ставка НДС действует на данный момент?

- Классификатор ндс 10 и 18 на продукты питания

- НДС 0 процентов используется в следующих случаях — перечень

- Необходимость суммированного учета

- На что расходуют НДС

- Какие ставки НДС действуют в настоящее время?

- НДС в остальных странах

- Что такое тарифная ставка

- Как вырастут цены с повышением НДС

- Когда налоговая инспекция может отказать в применении льготной ставки НДС

- Комментарий

- Какие ставки НДС применяются в РФ

- Итоги

Какая ставка НДС действует на данный момент?

На практике, предусмотрено несколько ставок, отчисление по которым производиться в зависимости от типа товара.

Различные ставки созданы для того, чтобы обеспечить население более необходимыми товарами с меньшим объемом налога, а товары, не относящиеся к категории социально значимых, реализовывать с более высоким начислением. Рассмотрим подробней, сколько НДС в России существует на данный момент и какая разница между ними.

НДС 0%

От уплаты налога на добавленную стоимость избавлены предприятия в стратегических сырьевых, энергетических отраслях, специализирующиеся на логистических операциях по импорту различной продукции и сырья. В частности данная ставка распространяется на следующие товары и услуги:

- Экспортные товары, распространяемые по процедуре свободной таможенной зоны;

- Международная доставка всеми видами транспорта с конечным пунктом получения находящимся за пределами РФ;

- Услуги, оказываемые в сфере трубопроводного транспорта нефти, газа;

- Предоставление транспорта, контейнеров для логистических операций проводимых компаниями, зарегистрированными за пределами РФ;

- Космическая сфера деятельности, реализация продукции и услуг для ее обслуживания;

- Различные виды услуг и продукции для обслуживания иностранных дипломатических представительств

- Передача в пользование судоходного транспорта построенного и зарегистрированного в РФ.

Это лишь неполный перечень услуг и продукции, не облагаемой налогом на добавленную стоимость. В основном, он касается вопросов экспорта и необходим для обеспечения более выгодных условиях для отечественных организаций. Также льготы создаются для стратегических важных сфер деятельности.

Для того чтобы получить возможность использовать НДС 0 процентов организации необходимо предоставить соответствующий пакет документов в налоговую службу. В вопросах касающихся импорта и экспорта, также требуются соответствующие разрешения и подтверждения от таможенной структуры. Нулевая ставка вноситься в декларацию, которая сдается вместе с прочей отчетностью компании в установленные сроки.

НДС 10%

Добавленная стоимость 10 процентов, распространяется на различные группы социально значимой продукции потребляемой населением. В частности, ставка охватывает следующие группы товаров:

- Продовольственная группа – мясо и мясопродукты, молоко, яйца, растительные масла и маргарин, сахар, соль, крупы, зерновые, овощи, диабетические продукты питания и т.д.;

- Продукция предназначенная для детей – детское питание, трикотаж и швейные изделия, игрушки, детские кроватки, коляски, школьные принадлежности, гигиенические изделия;

- Книгоиздание – периодика, книги, журналы и газеты помимо тех, что содержат материалы рекламного или эротического характера;

- Медицинские товары – лекарства и сырье для их производства, изделия медицинского назначения для домашнего применения или использования в клиниках. К данной категории относятся изделий Российских и зарубежных производителей.

Запланированное на 2021 год повышение ставки не коснулось продукции, представленной в данной категории. НДС 10% сохраниться в дальнейшем, для обеспечения социальны нужд и потребностей различных слоев населения.

НДС 20%

20 процентов взимается в отношении всех прочих товаров, не приведенных в перечнях указанных выше. Максимальная ставка действует для производителей и компаний, предлагающих услуги на территории России, не осуществляющих экспортные или импортные операции. Это обусловлено тем, что косвенный налог является внутригосударственным и по факту взимается с внутренних продаж.

Классификатор ндс 10 и 18 на продукты питания

Печатные издания (за исключением периодических печатных изданий рекламного или эротического характера)

- периодические печатные издания;

- книжная продукция, связанная с образованием, наукой и культурой.

Под периодическим печатным изданием понимается газета, журнал, альманах, бюллетень, иное издание, имеющее постоянное название, текущий номер и выходящее в свет не реже одного раза в год. К периодическим печатным изданиям рекламного характера относятся периодические печатные издания, в которых реклама превышает 40 процентов объема одного номера периодического печатного издания. 4.

- море- и рыбопродукты, в том числе рыба охлажденная, мороженая и других видов обработки, сельдь, консервы и пресервы (за исключением деликатесных: икры осетровых и лососевых рыб; белорыбицы, лосося балтийского, осетровых рыб — белуги, бестера, осетра, севрюги, стерляди; семги; спинки и теши нельмы х/к; кеты и чавычи слабосоленых, среднесоленых и семужного посола; спинки кеты, чавычи и кижуча х/к, теши кеты и боковника чавычи х/к; спинки муксуна, омуля, сига сибирского и амурского, чира х/к; пресервов филе — ломтиков лосося балтийского и лосося дальневосточного; мяса крабов и наборов отдельных конечностей крабов варено-мороженых; лангустов);

- продукты детского и диабетического питания;

- овощи (включая картофель).

2.

Ндс на продукты питания

Внимание

НК РФ, уплата НДС по ставке 10 процентов устанавливается при продаже продуктов питания, детских товаров, печатной продукции, товаров, связанных с медициной. 1. Реализация продовольственных товаров, что предусмотрено в подпунктами 1 п.

2 ст. 164 НК РФ. Перечень данных товаров утвержден постановлением Правительства РФ от 31.12.2004 № 908 и включает в себя:

- скот и птицу (в живом весе);

- мясо и (или) мясные продукты. Исключение составляют деликатесные продукты питания (телятина, языки, вырезка, колбасных изделий высшего сорта, копченостей, запеченных говядины и свинины, консервов);

- молоко и молочные продукты питания.

Какая ставка ндс на продукты питания при их производстве и продаже?

Законодательство особых требований не предъявляет. Однако при запросе в предоставлении объяснений налоговыми органами следует быть готовым предоставить соответствующую документацию.

Наличие верно оформленных счетов-фактур от поставщиков позволяет в полной мере принять входящий НДС по сырью. НДС на продукты питания: проводки Пример. Организация «Восток» занимается производством хлебобулочных изделий.

Реализация сдобы происходит по ставке 10% НДС.

Какие ставки ндс действуют на продукты питания в 2021 году

Объектом налогообложения НДС являются все продукты и всевозможные услуги к продаже на территории РФ. Исключение составляют отдельные категории продукции, материалов и работ, утвержденные на законодательном уровне.

Продукты питания признаются объектом налогообложения. При этом ставки применяются разнообразные, в зависимости, от вида, сорта товара. В статье рассмотрим ндс на продукты питания со ставкой 10% и 18%, а также приведем пример проводок при производстве продуктов для питания.

Объекты налогообложения НДС Объектом налогообложения по НДС принято считать реализацию в пределах государства за некоторым исключением. Продукты питания также облагаются налогом вне зависимости от того, являются ли они товаром для перепродажи или представляют собой продукцию пищевого производства.

Ставка НДС на продукты питания различна.

Ставки ндс на продукты питания — список товаров

Периодическим печатным изданием является журнал, газета, альманах, бюллетень, либо другое издание, что имеет текущий номер, постоянное название и выходит в продажу не реже раза в год. Периодическим печатным изданием рекламного характера считается печатное издание, в котором реклама превышает объем 40 % информации одного номера данного издания.

4. Реализация медицинских товаров как отечественного или иностранного производства:

лекарственных препаратов (включая средства, что предназначены для клинических исследований медикаментов, фармацевтические субстанции, медикаменты, приготовленные аптечными предприятиями).

Для применения ставки НДС 10 процентов обязательным является наличие у предприятия регистрационного удостоверения на конкретное наименование медикамента. Если лекарственный препарат изготовлен непосредственно аптечным предприятием, то он не подлежит регистрации.

НДС 0 процентов используется в следующих случаях — перечень

Кроме обновлений, вступивших в силу 01.10.2019, нулевая ставка НДС используется в следующих случаях:

при экспортных продажах (в т. ч. в страны ЕАЭС), применении к товару процедур реэкспорта и помещения в свободную таможенную зону;

В каких случаях есть возможность и смысл отказаться от нулевой ставки и платить НДС по ставкам 20 или 10%, рассказали эксперты КонсультантПлюс. Посмотреть разъяснения можно бесплатно, получив пробный доступ к К+.

- грузовых международных перевозках и оказании услуг, сопутствующих перевозкам такого рода;

- передаче по трубопроводам за границу РФ нефти, ее продуктов, а также природного газа и оказании услуг, сопутствующих транспортировке таких товаров;

- осуществлении управления электросетью, по которой электроэнергия поставляется за границу РФ;

- хранении и перевалке грузов, направляющихся за пределы РФ, в портах (морских и речных);

- использовании режима переработки на таможенной территории;

- предоставлении железнодорожных составов и контейнеров, выполнении услуг транспортного экспедирования для целей вывоза грузов с территории РФ;

- перевозках внутренним водным транспортом груза, предназначенного для экспорта, до пункта перегрузки его на транспортное средство, следующее за границу РФ;

- вывозе за пределы России углеводородного сырья и продукции его передела с территории морских месторождений, принадлежащих РФ, но не в режиме экспорта;

- воздушных перевозках грузов, осуществляемых российскими перевозчиками между заграничными пунктами с промежуточной посадкой в России;

- осуществлении услуг по возврату НДС иностранному покупателю, вывозящему за пределы ЕАЭС товар, купленный им в розницу в союзе;

- выполнении услуг по транзитному перемещению по территории РФ иностранных товаров от места ввоза до места вывоза;

- предоставлении железнодорожных составов и контейнеров, выполнении услуг транспортного экспедирования при транзитных перевозках грузов иностранного происхождения по РФ;

- пассажирских перевозках, осуществляемых с пересечением границы России;

- пассажирских перевозках внутри России воздушным транспортом, если они осуществляются из или в Калининградскую область, Крым, Севастополь или Дальневосточный федеральный округ;

- создании техники, связанной с космосом, и оказании услуг, имеющих отношение к освоению космоса;

- продаже госфондам или банкам драгметаллов лицами, занимающимися их добычей или производством из лома и отходов;

- продажах, осуществленных в целях использования в иностранных представительствах;

- реализации топлива и ГСМ, обеспечивающих работу воздушных и морских/смешанных (река-море) судов, следующих за границу РФ;

- перевозке предназначаемых для экспорта или реэкспорта товаров и оказании услуг, имеющих отношение к такой перевозке;

- железнодорожных перемещениях грузов из РФ в страну, входящую в Таможенный союз, и транзитных перевозках между иностранными государствами и странами — членами Таможенного союза, а также между странами Таможенного союза;

- железнодорожных пассажирских перевозках в пригородном и дальнем (кроме международного) сообщении;

- продаже морских судов, созданных в РФ;

- продажах, осуществленных в целях использования международными организациями, ведущими деятельность на территории РФ;

- предоставлении морских или смешанных (река-море) судов с экипажем для перевозок грузов в РФ или за ее переделы на время;

- продажах, связанных с проведением в РФ чемпионата мира по футболу в 2018 году;

- продажах, связанных с проведением в РФ Олимпийских и Паралимпийских игр в 2014 году.

Отметим, что два последних пункта фактически утратили актуальность, но продолжают оставаться в перечне.

Необходимость суммированного учета

Руководитель предприятия при особых случаях может привлекать к дополнительной работе сотрудников:

- для завершения некоторых видов работ, не законченных в рабочее время;

- для неотложного ремонта оборудования, необходимого для работы всего остального коллектива;

- при отсутствии на работе сменщика, когда остановка работы невозможна.

Для того чтобы официально оформить переработку, нужно подготовить приказ, получить письменное согласие самого работника, согласовать вопрос с профсоюзом. Далее следует вести учет времени переработки и отдельно её оплачивать.

Иначе руководителю предприятия грозят большие неприятности в виде обвинения в несоблюдении трудового законодательства и штрафные санкции.

Для занятия подобной работой еженедельно нужно увеличивать штат сотрудников аппарата управления, что ведет к незапланированным затратам.

Чтобы избежать нарушения закона, применяется суммированный учет отработанных часов, суммированных в одном периоде. При этом проработанное время считается нарастающим итогом в одном учетном периоде.

Если в какой-то неделе получается отработанного времени больше 40 часов, то в другой нужно предусмотреть работу меньше. Чтобы в целом за учетный период уложиться в установленный норматив.

Посчитать часовую тарифную ставку можно двумя способами. Какой из них использовать для работы, предприятия могут решать самостоятельно с учетом преимуществ и недостатков каждого метода. При этом нужно отталкиваться от периода, выбранного для суммирования рабочего времени.

Важно! Перед тем как рассчитать зарплату по часам, бухгалтер должен узнать, какой период принят для суммирования рабочего времени в нормативных документах предприятия. Обычно этот вопрос отражается в положении об оплате труда и коллективном соглашении

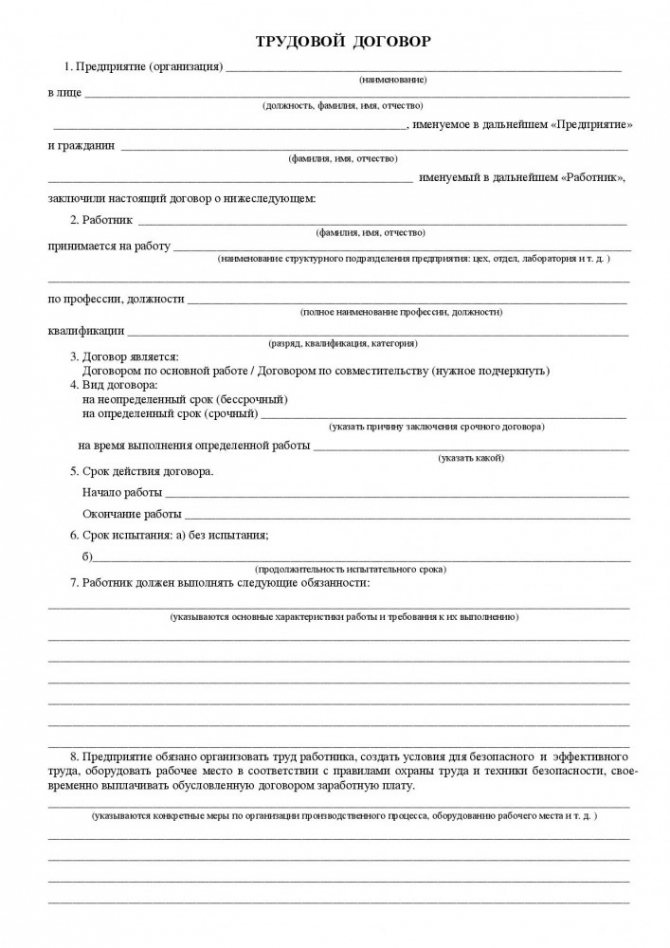

А в трудовом договоре, заключаемом с гражданином при оформлении на работу, должна быть указана тарифная ставка для расчета зарплаты.

Помесячный расчет

По такой методике рассчитывается ставка на каждый месяц отдельно. Для определения её размера нужно оклад (месячную ставку), установленный работнику, разделить на количество рабочих дней по нормативу за конкретный месяц. Норматив можно посмотреть в производственном календаре.

Рассмотрим пример, когда оклад сотрудника составляет 32 000 рублей. По норме на май 2020 года утверждено 160 часов. Часовая тарифная ставка будет равна 200 рублей. Если сделать такой же расчет на март месяц, результат получится другой.

Важно

Норма марта составляет 175 часов, часовая тарифная ставка – 182,86 рубля. При таком способе оплаты в случае, когда все дни отработаны, согласно утвержденному графику, за месяц будет начислена зарплата в размере оклада, несмотря на разное количество рабочих дней.

Но если необходимо оплатить переработку, то при одинаковых часах в разные месяцы года она сложится в разные суммы.

Годовой расчет

Часовую тарифную ставку можно будет высчитать путем деления оклада (месячной ставки) на среднемесячную норму часов. Чтобы пример был более наглядным, используем тот же оклад в 32 000 рублей, при котором тарифная ставка за час составит 194,62 рубля. Этот рассчитанный показатель останется постоянным весь год и будет применяться для любых доплат и компенсаций.

Работодатель, утверждая на предприятии метод расчета часовой ставки, должен исходить из производственного графика. На одних предприятиях работают только в дневные смены, на других производство не останавливается на ночь. Есть работодатели, которые во время смен вводят часы отдыха.

При этом необходимо учитывать, что для отдельных профессий законодательство устанавливает специальные требования. Пример такой профессии – водитель автотранспорта. Для него всегда должен составляться ежемесячный график, независимо от утвержденного порядка учета отработанного времени.

Исключение допускается только на предприятиях, занимающихся сезонными перевозками. Там разрешено определение часовой тарифной ставки, исходя из полугодовых норм.

Если смены выходят работать на сутки через трое, лучше применять годовой период учета, так как он позволяет избежать переработок.

На что расходуют НДС

Это очень важный налог, поступающий в Федеральный бюджет. Его часть в бюджете составляет 1/3, а величину сборов перекрывают только доходы от газа и нефти.

Как известно, средства Федерального бюджета расходуются на социальную поддержку:

- армию и безопасность,

- развитие спорта,

- культуру,

- научные исследования,

- реабилитацию инвалидов,

- программы государственной поддержки,

- медицину,

- защиту окружающей среды,

- поддержку в сельскохозяйственной области,

- санаторный отдых для детей, лагеря,

- молодежную поддержку,

- образование,

- ЖКХ,

- содержание музеев.

Таким образом, выплачивая НДС, мы вносим свой вклад в общую цель.

Какие ставки НДС действуют в настоящее время?

В общем количестве ставок, использующихся для исчисления НДС, существует условная градация на расчетные и основные. Последние, в свою очередь, разделены на 3 категории:

-

Нулевая ставка (0%) — обстоятельства, при которых ее вправе применять налогоплательщики, оговорены нормами п. 1 ст. 164 НК РФ.

-

10-процентная ставка (10%) – обстоятельства ее использования определены нормами, содержащимися в п. 2 этой же статьи.

-

18-процентная ставка (18%) — применяется по нормам, содержащимся в п. 3 данной статьи.

Ставка НДС 18% должна быть применена в тех обстоятельствах, когда происходит реализация товаров, работ или услуг, не названных в пп. 1, 2, 4 ст. 164 НК РФ. Так как перечень весьма узок и не может быть расширен, получается, что большинство внутрироссийских операций должно сопровождаться начислением 18-процентного налога.

НДС в остальных странах

НДС платят практически во всех развитых странах. При этом где-то его величина выше, а где-то ниже. В среднем, это как раз 20%. Но сравнивать налоги разных стран исключительно по одному НДС неправильно:

- В Канаде один из наиболее низких НДС, но тут высокая стоимость страховых взносов.

- В Люксембурге, США, Дании наибольшие взносы получают от НДФЛ, в Германии и Австрии — социальные перечисления.

- Для Великобритании характерен НДС в 20%, но максимально возможный НДФЛ при этом 45%. В Италии НДС равен 22%, а налог на прибыль 38%.

Таким образом, невозможно сравнивать налоги разных стран только по одному выбранному показателю.

Что такое тарифная ставка

Понятие тарифная ставка менее известно, чем зарплата или оклад. Тем не менее, многие граждане работают на предприятиях, где применяется система оплаты с расчетами по часовой тарифной ставке.

Тарифная ставка – это денежная выплата за конкретный объем работы, выполненный работником определенной квалификации.

Встречаются следующие разновидности рабочих ставок:

- Месячная тарифная ставка – это показатель, фиксируемый в трудовом контракте как минимальная гарантированная оплата за месяц, которую обязательно получит человек, выполнивший свои трудовые обязанности.

- Часовая тарифная ставка – это минимум, исходя из которого производится расчет за все отработанные часы, формируя заработок работника. Расчет часовой тарифной ставки помогает определить текущую и будущую зарплату, если известен объем труда. Часовая ставка отличается только временным периодом, за который выплачивается гарантированная сумма.

- Дневные оплаты по тарифу предполагают одинаковую продолжительность рабочего времени изо дня в день, что позволяет их использовать в расчетах наравне с почасовой ставкой оплаты труда.

Таким образом, заработок рассчитывают за 1 день, час или месяц, исходя из особенностей деятельности компании. Минимальная тарифная ставка определяется с учетом профессии, должности, категории, исключая стимулирующие выплаты и компенсации.

ЧТС что это?

Одной из часто используемых ставок считается ЧТС, или часовая тарифная ставка. Если на предприятии работа организована по сменам, стоит заранее уточнить, что такое ЧТС, и каковы ее особенности.

Хотя работодатель самостоятельно определяет обоснованность выбора применяемой ставки, в некоторых ситуациях такой учет считается обязательным:

- если работа предполагает тяжелые, опасные для жизни и вредные для здоровья условия;

- когда работник привлекается к выработке сверх установленных нормативов;

- при посменных выходах в ночное время;

- работа в выходные.

Расчет

Расчет почасовой оплаты труда происходит через деление размера оклада работника на часы, проведенные сотрудников на рабочем месте за 1 месяц. Другой способ, как рассчитать часовую тарифную ставку, связан с аналогичными вычислениями из годового заработка, распределенного на часы, проведенные в работе в течение год.

Чтобы узнать, как посчитать зарплату по часам на предприятии с посменным графиком работы, стоит заглянуть в коллдоговор, действующий на предприятии

Особенно важно знать, как считать зарплату по часам, если работа предполагает выходы в ночные часы, наличие переработок, либо при привлечении к рабочему процессу в официальные праздники или выходные. Дело в том, что во всех вышеуказанных ситуациях оплата труда будет выше:

- на 20%, если были выходы в ночные смены (ночной будет считаться смена, начиная с 10 часов вечера до 6 утра);

- в 2 раза больше, если отработаны праздничные и выходные дни (вместо применения двойного тарифа работодатель может предоставить дополнительный день отдыха).

Дневные и месячные тарифы

К дневной тарифной ставке прибегают в подсчетах, когда каждый выход на работу длится одинаковое количество часов, не совпадая с общепринятого режима работы согласно ТК РФ. Применение дневного тарифа рекомендовано для расчета и учета заработков лиц, работающих не 5 дней в неделю, как это происходит при стандартных ситуациях.

Еще меньшие различия предполагает применение месячных ставок. Их применяют, если процесс нормирования работы не предусматривает никаких отклонений – неизменный график, точное определение выходных.

Если администрация предприятия в отношении работника выбрала месячную ТС, длительность ежедневного труда и количество дней выхода не столь существенны, и не влияют на закрытие табеля учета времени, а значит и на заработную плату

При месячной ставке важно только одно – отработка положенной за месяц нормы, при этом норма и оплата по факту не отличаются.

Для чего нужна тарифная ставка

Показатель ТС играет важное значение, поскольку служит единицей подсчета заработка. Ввод показателя способен:

- сделать плату за работу и содержание ее соразмерными;

- определить нижний порог выплат работнику, с учетом различных характеристик исполняемых обязанностей;

- контролировать учет рабочего времени включая труд на вредном, опасном производстве, количество переработок, размер доплат за наработанный стаж и опыт.

С ТС проще анализировать и заниматься учетом времени в различных условиях, согласно установленному графику и тому, как организован рабочий процесс.

Как вырастут цены с повышением НДС

Факторы, влияющие на ценообразование, слишком многочисленные, чтобы говорить о том, что повышение НДС приведет к росту цен на все категории товаров. Инфляция, разумеется, будет, но не в глобальном масштабе.

Социальные товары останутся под обложением 10-ти процентной ставкой, рост цен на них возможен из-за удорожания транспортных расходов. Все предметы ежедневного обихода станут дороже также из-за роста цен на топливо и автотранспортное страхование. На подорожание товаров, производители и продавцы которых на законных основаниях освобождены от налога, могут повлиять изменения цен на аренду помещений, текущие расходы, доставку или повышение минимального уровня заработной платы.

Наверняка подорожание коснется цен на автомобили, поскольку у них довольно значительная наценка, на размере которой скажется рост НДС. Это же касается и недвижимости, поскольку изменится себестоимость строительства в среднем на 1-3%. В совокупности это может отразиться на покупательной способности граждан.

Нововведения в налоговой системе отразятся на жизни всего населения страны. Прежде всего, это коснется повышения уровня цен, вследствие чего ожидается снижение покупательского спроса. Как это отразится на общей экономической ситуации в государстве, будет понятно только в долгосрочной перспективе.

Когда налоговая инспекция может отказать в применении льготной ставки НДС

При реализации комплектов, в которых содержатся группы товаров с различающейся ставкой НДС, применение пониженного процента может привести к возникновению обоснованных претензий со стороны налогового органа.

Пример 1

Для повышения продаж торгующие организации нередко используют схему продаж самостоятельно скомплектованных наборов, где товары облагаются НДС по различным ставкам. К примеру, накануне новогодних каникул в продаже появляется огромное количество детских подарков, в которых соседствуют конфеты и игрушки. Кондитерские изделия (конфеты) подлежат налогообложению НДС в размере 18%, а детские игрушки относятся к льготной группе товаров.

Использование 10%-ной ставки НДС на подарочный новогодний набор при формировании цены Минфин и ФНС относит к неправомерному действию, поскольку в перечне кодов Правительства РФ № 597 от 18/06/2012 не содержится подобная позиция.

Аналогичная ситуация может возникнуть, например, при продаже специализированных журналов с предоставлением дополнительной услуги – доступа к веб-ресурсу или электронному носителю. Применять ставку в 10%, которой облагается печатная продукция, в этом случае можно только непосредственно к журналу. Услуга виртуального информационного издания должна облагаться по стандартной ставке в 18%.

Имейте в виду! Чтобы избежать налоговых претензий при продаже наборов с разными процентными ставками НДС целесообразно в документах и на ценнике указывать отдельные товарные позиции, входящие в комплект.

Пример 2

Реализация хлебобулочных изделий производится с использованием сниженной ставки НДС 10%

При обновлении номенклатуры выпускаемой продукции следует осторожно относиться к наименованию новых изделий. Например, термин «пицца» отсутствует в перечне ОКП, поэтому, несмотря на фактическое соответствие букве закона, по формальным причинам производитель при продаже пиццы должен применять ставку в 18%

Вывод: Выбирать наименование для новой продукции, для которой планируется применение льготной ставки НДС, целесообразно, максимально приближаясь к терминам, используемым в нормативных документах – перечнях ОКП, утвержденных Правительством РФ.

Простые названия не дадут оснований налоговым органам отказать в использовании пониженной налоговой ставки.

Комментарий

В общем случае, по НДС установлены три ставки – 0%, 10% и 18%. Чтобы исчислить НДС к сумме налоговой базы (без учета НДС) применяют ставку.

Налогоплательщик реализует товар по стоимости 50 тыс. рублей без учета НДС. Ставка налога по такой реализации 18%.

Сумма НДС составит: 9 тыс. рублей (50 тыс. * 18%).

Для некоторых случаев (они указаны в п. 4 ст. 164 НК РФ) НДС рассчитывается обратным способом – налог рассчитывается от цены товаров (работ, услуг) с учетом НДС. Так, если налог нужно исчислить от суммы 59 тыс. с учетом НДС, то нужно применить к этой сумме не ставку 18%, а ставку 18/118:

59 * (18/118) = 9 тыс. рублей.

Такая ставка (18/118 или 10/110) и называется расчетной ставкой. Применяется она в тех случаях, когда налог, в соответствии с Налоговым кодексом Российской Федерации (НК РФ), рассчитывается от налоговой базы сформированной уже с НДС. Таких случаев немного и они перечислены в п. 4 ст. 164 НК РФ:

1) при получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ;

2) при получении авансов в счет предстоящей поставки товаров (работ, услуг), передачи имущественных прав;

3) при удержании налога налоговыми агентами;

4) при реализации имущества, учитываемого с НДС в соответствии с п. 3 ст. 154 НК РФ;

5) при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с п. 4 ст. 154 НК РФ;

6) при реализации автомобилей, которые приобретены для перепродажи у физических лиц, в соответствии с п. 5.1. ст. 154 НК РФ;

7) при передаче имущественных прав в соответствии с п. 2-4 ст. 155 НК РФ.

Налогоплательщик получил аванс под поставку товаров, облагаемых НДС по ставке 18%, на сумму 200 тыс. рублей.

Сумма НДС к уплате с суммы аванса составит: 30 508 рублей (200 тыс. * (18 / 118)).

Банк в соответствии с учетной политикой учитывает НДС в стоимости приобретенного имущества (п. 5 ст. 170 НК РФ). Банк приобрел основное средство за 59 рублей (в том числе НДС 9 рублей) и, не введя в эксплуатацию, реализовал его за 118 рублей с НДС.

Какие ставки НДС применяются в РФ

При реализации на территории РФ товаров, работ или услуг применяются следующие ставки НДС:

- 0 процентов (п. 1 ст. 164 НК РФ);

- 10 процентов (п. 2 ст. 164 НК РФ);

- 18 процентов (п. 3 ст. 164 НК РФ);

- расчетные ставки 10/110 или 18/118 по (п. 4 ст. 164 НК РФ).

Если налогоплательщик реализует товары, работы или услуги, которые облагаются по разным налоговым ставкам, то он должен вести раздельный учет таких операций. Налоговым кодексом РФ эта обязанность прямо не предусмотрена. При этом необходимость вести раздельный учет возникает из-за того, что налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам (п. 1 ст. 153 НК РФ).

Кроме того, если организация реализует товары (работы, услуги) как по ставкам 18 и 10 процентов, так и по ставке 0 процентов (например, при экспорте), то непременным условием для вычета НДС является ведение раздельного учета:

- операций по реализации товаров по нулевой ставке (п. 6 ст. 166 НК РФ);

- сумм «входного» НДС по товарам (работам, услугам), приобретенным для использования в операциях по нулевой ставке (п. 10 ст. 165, п. 4 ст. 170 НК РФ, письма Минфина России от 11.04.2012 № 03-07-08/101, от 07.02.2012 № 03-07-08/31).

Итоги

Случаи, когда применяются расчетные ставки НДС, описаны в п. 4 ст. 164 НК РФ. Расчетные ставки НДС определяются как отношение процентной ставки НДС к налоговой базе, принятой за 100 и увеличенной на процентную ставку. В счетах-фактурах расчетная ставка указывается в графе 7 как 20/120 или 10/110 без указания символа %.

По налогу на добавленную стоимость установлены две расчетные ставки, которые соответствуют ставкам 10 и 18%. Расчетные ставки определяются как процентное отношение основной налоговой ставки (10 или 18%) к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки (10 или 18%) (п. 4 ст. 164 НК РФ).

Таким образом, расчетные ставки определяются по следующим формулам:

Согласно п. 4 ст. 164 НК РФ расчетные ставки применяются в следующих случаях:

1) при получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ;

2) при получении авансов в счет предстоящей поставки товаров (работ, услуг), передачи имущественных прав;

3) при удержании налога налоговыми агентами;

4) при реализации имущества, приобретенного на стороне и учитываемого с налогом в соответствии с п. 3 ст. 154 НК РФ;

5) при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с п. 4 ст. 154 НК РФ;

6) при реализации автомобилей, которые приобретены для перепродажи у физических лиц, в соответствии с п. 5.1 ст. 154 НК РФ;

7) при передаче имущественных прав в соответствии с п. п. 2 — 4 ст. 155 НК РФ.

Важно отметить, что перечень случаев применения расчетной ставки является исчерпывающим. Это также подтверждают суды (см., например, Определение ВАС РФ от 24.12.2008 N ВАС-15099/08, Постановление ФАС Московского округа от 29.08.2008 N КА-А40/8063-08)

ГЛАВА 9. ПОРЯДОК ИСЧИСЛЕНИЯ НДС

При совершении облагаемых НДС операций вы, будучи налогоплательщиком НДС, обязаны исчислить сумму налога.

Сумма НДС определяется как произведение налоговой базы и ставки налога (п. 1 ст. 166 НК РФ).

Налог исчисляется так:

где НБ — налоговая база;

С — ставка налога.

Если вы осуществляете операции, которые облагаются по разным ставкам НДС, то вы обязаны учитывать такие операции раздельно (абз. 4 п. 1 ст. 153 НК РФ).

Для этого вам необходимо:

1) определить налоговую базу по каждому виду операций, облагаемых по разным ставкам;

2) исчислить отдельно суммы налога по каждому виду операций;

3) суммировать результаты.

Следовательно, при раздельном учете налог исчисляется так:

НДС = (НБ1 x С1) + (НБ2 x С2) + (НБ3 x С3),

где НБ1, НБ2, НБ3 — налоговая база по каждому виду операций, которые облагаются НДС по разным ставкам;

С1, С2, С3 — ставки налога, например 18%, 10% или 18/118.

ПРИМЕР

Исчисления общей суммы НДС при осуществлении операций, облагаемых по разным ставкам

Не нашли то, что искали? Воспользуйтесь поиском:

Отключите adBlock! и обновите страницу (F5)очень нужно

https://youtube.com/watch?v=KjABTXxFDP8