Плюсы и минусы индивидуального предпринимателя как формы регистрации бизнеса

Содержание:

- Налоги и отчетность

- Индивидуальный предприниматель

- Сравнение ИП и ООО

- Преимущества и недостатки индивидуального предпринимательства

- В чем разница между ИП и ООО?

- Плюсы ИП

- Что можно делать при совмещении ООО и ИП, а что нельзя

- Что выгоднее

- Получение регистрационных документов

- Имущественная ответственность по обязательствам ИП и ООО

- ИП: преимущества, недостатки, подводные камни

- Бухгалтерия и отчеты

- Вывод денежных средств предпринимателем и ООО

Налоги и отчетность

Ставка налогов зависит от выбранного налогообложения, а не от выбора организационно-правовой формы. Единственное отличие в налогах есть на ОСНО — вместо налога на прибыль 20% ИП платит НДФЛ 13%.

Ну и выше я уже говорила, что ПСН (Патент) может использовать только ИП.

Подробнее по налогам и видам налогообложения читайте в статье Системы налогообложения для ИП — подробный разбор.

Что касается отчетности — у ИП ее немного меньше:

- ИП не нужно сдавать и вести бух. отчетность.

- Если на ИП нет работников, то он освобожден от сдачи ежемесячной отчетности в ПФР и от остальных (квартальных и годовых) отчетов связанных со страховыми взносами (4 ФСС, 6 НДФЛ, РСВ), так как ИП не платит сам себе заработную плату.

А вот ООО, даже если на нем нет сотрудников, кроме директора, все эти отчеты сдавать обязан, даже при отсутствии деятельности (нулевые отчеты).

Индивидуальный предприниматель

Индивидуальный предприниматель — это физическое лицо, которое имеет право заниматься предпринимательской деятельностью.

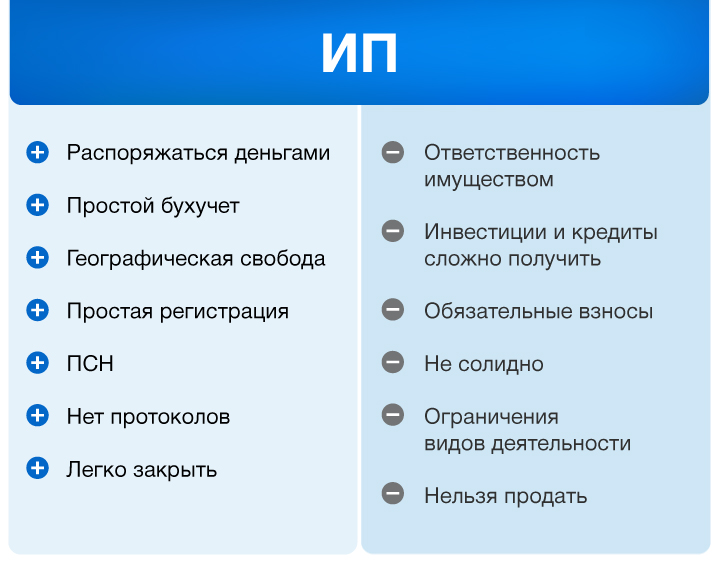

Плюсы

1. Удобно распоряжаться деньгами

ИП может выводить доход и распоряжаться им как хочет, при этом не отчитываясь перед государством и не платя дополнительный налог.

2. Упрощенный бухгалтерский учет

Предприниматель ведет более простой бухучет, нежели ООО, что значительно упрощает ведение бизнеса для руководителя.

3. Географическая свобода

Предприниматель, хоть и регистрируется по месту жительства, деятельность может вести в любом регионе России. Для этого нет необходимости регистрировать филиалы, как ООО.

4. Простая и недорогая регистрация

ИП не нужно иметь устав и другие учредительные документы, а также вносить уставной капитал. Ему даже нет необходимости иметь печать. Для регистрации необходимо собрать минимальный набор документов: паспорт, ИНН, заявление и квитанция об оплате госпошлины.

5. Патентная система налогообложения

Только ИП вправе применять Патент. Это единственный режим, при котором налоговая декларация не сдается, а расчет налога происходит сразу, в момент покупки ПСН.

6. Нет отчетности за оборудование

ИП не должен отчитываться за используемое оборудование, в отличие от ООО, которое обязано внести его в Уставной капитал.

7. Нет протоколов

Любые хозяйственные решения предприниматель принимает без протоколов, следовательно, это снижает бюрократическую нагрузку на бизнес.

8. Легко закрыть

Для закрытия ИП достаточно иметь заявление и квитанцию об уплате госпошлины. Но такая кажущаяся простота связана с тем, что индивидуальный предприниматель, являясь физическим лицом, несет ответственность за свою деятельность и после закрытия.

Минусы

1. Отвечает своим имуществом даже после закрытия

ИП как физическое лицо действительно несет ответственность по обязательствам своим имуществом. Более того, эта ответственность остается даже после закрытия. Кроме этого, необходимо учитывать, что за действия своих сотрудников ответственность также несет предприниматель.

2. Инвестиции и кредит

Предприниматель обычно менее привлекателен для инвесторов, поскольку не ведет бухучет и, как следствие, финансовый срез, отсюда сложность в прописывании обязательств. Банки зачастую не любят давать кредиты и ипотеки ипэшникам, требуя поручителей.

3. Обязательные взносы

Не зависимо от того, ведет ли предприниматель деятельность, получает ли прибыль, он должен платить обязательные взносы в ПФР и ФСС. В 2017 году общая сумма таких платежей — 27990 рублей.

4. Не солидно

Компании не очень любят работать с ИП, считая их менее надежными, относясь к ним как к фрилансерам, которые могут “кинуть”. Кроме того, весь государственный сектор работает только с организациями, поэтому если планируете участвовать в тендерах, ИП не ваш вариант.

5. Ограничения деятельности

К сожалению, не все виды деятельности доступны ИП. Например, нельзя заниматься производством алкоголя, а также его продажей, за исключением пива. Не получится заниматься страхованием и банковской деятельностью, а также туроператорской. От производства боеприпасов, пиротехники и лекарственных средств также придется отказаться. И так далее.

6. Нельзя продать или переоформить

ИП невозможно продать или на кого-то переоформить. Его можно только закрыть, а затем открыть снова. У ИП всегда только один владелец. Следовательно, для совместного законно оформленного ведения бизнеса такая организационно-правовая форма не подойдет.

Сравнение ИП и ООО

ИП: Упрощенная процедура, проходящая в органе ФНС по месту постоянной прописки гражданина. Печать, уставные документы и капитал не обязательны. Госпошлина – 800 р.

ООО: Для оформления необходимо получение юр. адреса, по месту расположения которого подаются документы для регистрации. Необходимо предоставить соглашение между учредителями, уставные документы, печать. Требуется начальный капитал. Госпошлина -4 т.р.

Учредители

ИП: Единственный владелец предприятия.

ООО: Возможно участие до 50 учредителей и столько же соучредителей.

Ответственность по имеющимся обязательствам

ИП: Владелец несет ответственность всем своим имуществом, в том числе при ликвидации предприятия.

ООО: Каждый учредитель несет ответственность только в рамках своей доли в уставном капитале. При ликвидации все обязательства прекращаются.

Бухучет

ИП: Предприниматель освобождается от подачи отчетности в ФНС при отсутствии наемных работников. При использовании УНС, представляется только учетная балансовая книга.

ООО: Ведение бухучета в полном объеме по любой налоговой системе. Предоставление отчетности в ФНС, ФСС и ПФ.

Прибыль и её распределение

ИП: Свободное распоряжение средствами, имеющимися на банковском счете.

ООО: Использование прибыли исключительно на хоз. нужды и для выплаты дивидендов (не чаще одного раза в квартал).

Ограничения

ИП: Запрещено совершение деятельности связанной с производством и реализацией алкогольных товаров. Также имеются ограничения для работы связанной с осуществлением банковской, страховой и туристической деятельностью.

ООО: Можно осуществлять любой вид деятельности.

Штрафы

ИП: При отсутствии расчетного счета – начисляются, как физлицу. Если счет есть – на него могут начисляться санкции не превышающие 5 т.р. Большая сумма возможно только по решению суда. На ИП, как должностное лицо, может налагаться штраф суммой до 50 т.р.

ООО: Без решения суда, санкции не должны превышать 50 т.р. Размер административного штрафа может достигать 1 млн. р.

Полномочия

ИП: Все решения принимает владелец предприятия. Он имеет право оформить доверенность для делегирования этих полномочий другому лицу. Однако этот документ не может передать право подписания первичных документов, которое остается за учредителем. Назначение наемного работника на должность директора для ИП недопустимо.

ООО: Хоз. деятельностью руководит директор, который может быть как одним из учредителей, так и наемным работником.

Инвестиции и привлечение доп. капиталов

ИП: Дополнительные финансовые вливания возможны только в виде кредитов.

ООО: Свободная инвестиционная политика. Инвестор, в том числе иностранный, может стать учредителем.

Наемные работники

ИП: Возможно осуществление деятельности без сотрудников. ИП становится работодателем только после того, как нанимает работников.

ООО: Автоматически становится работодателем после регистрации предприятия.

Филиалы

ИП: Свободное расширение и открытие филиалов. Их регистрация не требуется. Сохраняется право на работу по системе УСН.

ООО: Для организации представительств и филиалов необходимо решение общего собрания и внесение изменений в учредительные документы. Обязательная регистрация внесенных изменений. При расширении теряет право на работу по УСН.

Преимущества и недостатки индивидуального предпринимательства

Работа в качестве ИП предполагает как положительные, так и отрицательные стороны. Плюсы заключаются в следующем:

- Простота регистрации. Для постановки на учет в налоговой службе потребуется 800 руб. на оплату пошлины и минимальный пакет документов – это паспорт, заявление, квитанция. Есть возможность подачи документов через интернет.

- Отсутствие необходимости в открытии расчетного счета, покупке печати, ведении контрольно-кассового учета. Возможность ведения расчетов посредством наличных средств и бланков строгой отчетности.

- Отсутствие необходимости в создании уставного капитала, фиксировании действий внутреннего и внешнего характера.

- Возможность единоличного принятия окончательных решений без участия посторонних лиц.

- Использование минимального набора документов – нет бухгалтерского учета. Отчетность заключается в декларации, которая сдается раз в год.

- Возможность свободного распоряжения финансовыми средствами. В любой момент ИП может извлечь средства из кассы или со счета, ни перед кем не отчитываясь.

- Минимальная налоговая нагрузка – уплачивается фиксированный налог или процент от дохода, прибыли. Остальные налоги за исключением ряда случаев не уплачиваются.

- Невысокий размер штрафных санкций при допущении нарушений законодательства.

- Редкие проверки со стороны налоговых служб, в сравнении с другими организационно-правовыми формами.

- Возможность открытия филиалов и представительств без необходимости внесения изменений в данные, указанные при регистрации.

- Простота процесса ликвидации. При отсутствии долговых обязательств нужно оплатить государственную пошлину и написать заявление в ФНС.

Говоря о недостатках, стоит подчеркнуть следующие моменты:

- Ответственность посредством личного имущества при возникновении долгов.

- Вероятность возникновения проблем и трудностей в процессе закрытия ИП с долгами.

- Наличие большого количества ограничений по определенным направлениям деятельности. К примеру, ИП не вправе открыть банк, ломбард, охранное агентство, инвестировать средства, производить алкоголь, лекарства, военные продукты.

- Отсутствие права на реализацию, покупку, переоформление ИП.

- Необходимость оформления отчетности строго по месту регистрации.

- Невозможность расширения бизнеса за счет участия сторонних предпринимателей.

- Необходимость личного управления бизнесом без возможности делегирования управленческих полномочий.

- Обязательство по внесению фиксированных страховых взносов.

- Невысокий уровень доверия со стороны фирм и инвесторов.

Таким образом, оформление данного статуса подразумевает как преимущества, так и недостатки.

В чем разница между ИП и ООО?

После того, как определитесь с видом деятельности, нужно будет выбрать организационно-правовую форму. Наиболее популярными формами являются индивидуальный предприниматель (ИП) и общество с ограниченной ответственностью (ООО).

В нашей статье есть вся необходимая информация для того, чтобы Вы сделали на 100% правильный выбор.

| Индивидуальный предприниматель (ИП) | Общество с ограниченной ответственностью (ООО) | |

|---|---|---|

| Прохождение процедуры регистрации |

По факту, включает в себя два шага: подачу заявления в Федеральную налоговую службу Российской Федерации (ФНС РФ) и уплату госпошлины (не всегда). Прохождение процедуры регистрации ИП производится по месту постоянной прописки, т.е. адресу, который написан в паспорте. |

Состоит из подачи заявления в тот же госорган, уплаты госпошлины, плюс оформления протокола общего собрания учредителей, договора об учреждении общества, Устава и документов на юридический адрес. Прохождение процедуры регистрации производится по юридическому адресу: жилое, нежилое, арендуемое помещение. |

| Цена прохождения процедуры госрегистрации |

Госпошлина 800 руб. + возможны дополнительные расходы при обращении к специалисту или воспользуйтесь нашим бесплатным сервисом. |

Госпошлина 4000 руб. + возможны дополнительные расходы при обращении к специалисту или воспользуйтесь нашим бесплатным сервисом. |

| Владелец бизнеса |

Один человек, сам ИП. |

Один или несколько человек, максимальное число учредителей ООО – 50. |

| Виды деятельности |

Доступны не все виды деятельности. |

Доступны не все виды деятельности. |

| Вывод денежных средств |

Может быть осуществлен в любое время. |

Может быть осуществлен один раз в квартал (три месяца) после соответствующего собрания. Взимается налог (НДФЛ) в объеме 13%. |

| Бухгалтерский учет |

Ведение бухгалтерского учета – право, а не обязанность. С одним «но»: для тех ИП, у которых нет нанятых сотрудников. |

Ведение бухгалтерского учета обязанность и, как следствие, сдача отчетной документации в Федеральную налоговую службу Российской Федерации (ФНС РФ), Пенсионный фонд Российской Федерации (ПФ РФ) и Фонд социального страхования Российской Федерации (ФСС РФ) – обязанность. |

| Штрафы |

Без исполнительного листа возможен штраф на сумму 5 тысяч рублей. Если открыт банковский счет для расчетов. |

Без исполнительного листа возможен штраф на сумму 50 тысяч рублей. |

| Полномочия |

Совершать сделки имеет право ИП. Если он не может, то ему необходимо оформить доверенность на кого-то другого. |

Совершать сделки имеет право руководитель без доверенности или любой человек по довереннсоти. |

| Ответственность |

В рамках всех объектов недвижимого (квартира, дом, земельный участок и др.) и движимого (автомобиль, ценные бумаги – акции, облигации и т.д., денежные средства на банковских счетах и др.) имущества. |

В рамках уставного капитала. |

| Персонал |

Не обязателен, поэтому не нужно проходить процедуру регистрации в качестве работодателя. |

Руководитель приравнивается к наемному работнику, поэтому автоматически проходится процедура регистрации в качестве работодателя. |

| Филиалы и представительства |

Могут быть открыты офисы в любом субъекте Российской Федерации (РФ) вне зависимости от того, где проходилась процедура госрегистрации ИП. Филиалы и представительства запрещены. |

Филиалы и представительства разрешены. При этом изменяются учредительные документы, еще раз приходится проходить процедуру регистрации – в том субъекте Российской Федерации (РФ), в котором находится филиал или представительство, становится недоступной упрощённая система налогообложения. |

| Инвестиции |

Только кредит. Для того чтобы инвестор стал одним из участников бизнеса, нужно будет зарегитсрировать юридическо лицол (ООО, АО и т.д.). |

Для того чтобы инвестор стал одним из учредителей ООО, ему достаточно приобрести долю в нём. |

| Касса |

Не обязательна. |

Зависит от вида деятельности и системы налогообложения. |

| Банковский счет для расчетов |

Не обязателен. |

Обязателен. |

| Печать |

Не обязательна. |

Не обязательна. |

| Взносы в фонды |

Уплачиваются и при ведении деятельности, и при ее приостановке. |

Уплачиваются при ведении деятельности. |

| Закрытие |

Более простое по сравнению с юр. лицом. В среднем не более недели. |

Достаточно сложная процедура, длящаяся до 3 месяцев. Дороже чем закрыть ИП. |

Плюсы ИП

Есть несколько основных причин, которые делают ИП наиболее выгодной формой для ведения бизнеса.

Регистрация ИП проще и дешевле

Госпошлина за регистрацию ИП — 800 руб., из документов понадобятся только заявление и копия паспорта.

Внимание! С 2019 года отменили госпошлину за подачу документов на регистрацию ИП в электронном виде.

Госпошлина за регистрацию ООО в 5 раз больше — 4000 руб., а список необходимых документов гораздо шире. Кроме этого, нужно оплатить уставной капитал 10 000 руб.

Вывод денег

Все деньги, заработанные ИП, являются его личными деньгами. Он может в любое время перечислить их себе на карту или снять в банке.

Деньги, заработанные ООО, принадлежат ООО. Чтобы их получить, нужно выплатить дивиденды не чаще, чем раз в квартал. С дивидендов удерживается НДФЛ 13 %.

Директору ООО каждый месяц нужно платить зарплату. Зарплата дополнительно облагается страховыми взносами около 30 % и НДФЛ 13 %.

Бухгалтерский учёт

ИП не нужно вести бухгалтерский учёт. Для всех ООО бухгалтерский учёт обязателен, и без помощи бухгалтера, скорее всего, не обойтись.

Дополнительная отчётность

Если у предпринимателя нет наёмных работников, то он подаёт только декларацию по УСН 1 раз в год.

В ООО с самого начала есть наёмный работник — директор, поэтому ООО дополнительно представляет ежемесячную, ежеквартальную и годовую отчётность в ПФР, ФСС и налоговую.

Прекращение деятельности ИП

Чтобы прекратить деятельность в качестве ИП, нужно оплатить госпошлину и подать заявление. Уже через неделю ИП исключат из реестра.

Ликвидация ООО сложнее и занимает от 3 до 6 месяцев. Для этого нужно создать ликвидационную комиссию, уведомить о ликвидации кредиторов, сократить работников, выплатить им выходное пособие, сдать промежуточный и ликвидационный баланс.

Ещё несколько плюсов ИП

- Деньги на счёте ИП застрахованы государством на сумму 1,4 млн. руб. (если банк лишится лицензии). Для ООО таких гарантий нет.

- ИП может перейти на патентную систему налогообложения.

- ИП не обязан оформлять кассовые документы (кассовую книгу, приходные и расходные кассовые ордера).

- ИП может вести деятельность в любом регионе, вне зависимости от места регистрации.

Что можно делать при совмещении ООО и ИП, а что нельзя

- Как сказано выше, одно физическое лицо может быть и ИП, и директором организации.

- Если директор ООО является ИП, то директором он может работать на полставки.

- Для оптимизации налогов можно вести бизнес, совмещая ИП и ООО с разными видами налогообложения.

- Снимать денежные средства с расчетного счета ИП можно, а вот с ООО так просто наличность не снимешь. Если даже они снимались ранее, банк имеет право затребовать все необходимые документы, подтверждающие целевое и обоснованное использование снятых средств.

- Свободно переводить денежные средства с расчетного счета ООО на ИП тоже нельзя! Только при оплате товара, либо перечислении займа (возврата).

- Любые товарные отношения должны быть документально подтверждены. Закупить товар на ИП, а потом продать с ООО нельзя.

- Если ООО не имеет поступлений и реализаций, то налоги не будут начисляться, а директору можно оформить административный отпуск и не начислять ЗП. Если появятся продажи, заработную плату необходимо начислять.

Что выгоднее

Обычно ИП оказывается более выгодным вариантом ведения деятельности. Предприниматель не испытывает сложностей, связанных с выводом заработанных средств, и в ряде случаев может экономить на налогах. Например, на ОСНО организации платят налог на прибыль в 20% и при выплате дивидендов должны будут еще позаботиться о том, чтобы удержать НДФЛ 13%, а ИП заплатит только 13% налога на доходы физ. лица.

ООО выгодней в плане налогообложения при отсутствии деятельности. ИП в этой ситуации легко закрыть, а организацию ликвидировать далеко не всегда просто. Но есть ряд случаев, когда придется все же зарегистрировать ООО:

- Работа с крупными клиентами. Отношение со стороны действительно крупных компаний к ИП довольно предвзятое и они предпочитают работать с организациями. Впрочем, последнее время «престиж» ООО уходит. Крупным партнерам рациональней иметь дело с ИП, отвечающим всем имуществом, чем с мелким ООО, имеющим капитал в 10 тыс. р.

- Бизнес создается несколькими участниками. ООО допускает участие нескольких физ. и юр. лиц в качестве учредителей. У ИП собственников быть не может, все имущество, используемое в предпринимательской деятельности, принадлежит 1 конкретному лицу.

- Необходимо привлечение наемного директора. ИП подразумевает, что единственный владелец бизнеса руководит им самостоятельно.

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта 110 дней без % Райффайзенбанка

Подробнее

Кредитный лимит:

600 000 руб.

Льготный период:

110 дней

Ставка:

от

19%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Кредитная карта Тинькофф Платинум

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Оформить

Кредитная карта Ренессанс кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

55 дней

Ставка:

от

19,9%

Возраст:

от

24 до

65 лет

Рассмотрение:

2-3 дня

Обслуживание:

рублей

Оформить

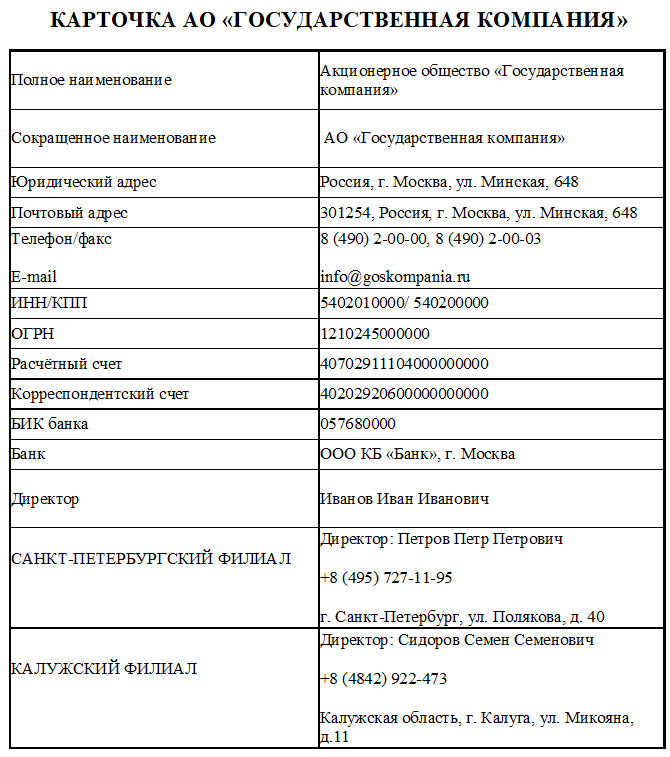

Получение регистрационных документов

После сдачи бумаг в ФНС предпринимателю остаётся только ждать результатов. Ожидание не займёт много времени – официальный срок регистрации ИП составляет всего три рабочих дня или даже меньше, если нагрузка на орган ФНС, в который подавалось заявление, низкая.

Если решение по заявлению положительное, налоговая служба самостоятельно уведомит об этом индивидуального предпринимателя (по почте или электронной почте), но при желании узнать об этом можно и раньше. При положительном решении от ФНС придёт следующее:

- свидетельство о постановлении на налоговый учёт;

- лист записи в Единый государственный реестр индивидуальных предпринимателей (форма Р60009).

Имущественная ответственность по обязательствам ИП и ООО

Об этом все, наверное, знают еще со школьной скамьи: ИП несет ответственность всем своим имуществом, а учредитель или участник юридического лица (в данном случае ООО) не отвечает по обязательствам своей фирмы.

Да, действительно не отвечает. Но не отвечает ровно до того момента, пока ООО, что называется, в добром здравии и в состоянии погашать свои задолженности. Если не вдаваться в подробности, то можно подумать, что вести деятельность в форме юридического лица абсолютно безопасно в плане имущественной ответственности. Вроде того – открыл фирму, поработал как мог, а если прогоришь, то с ООО взятки гладки, имущества нет, одни долги.

Это далеко не так. Надо понимать, что при создании ООО возникают два вида ответственности:

- Ответственность ООО как юридического лица;

- Ответственность учредителей и участников ООО как физических лиц по обязательствам своей фирмы.

Когда говорят об ограниченной ответственности юридического лица, то речь идет именно о первом виде ответственности. Действительно, фирма отвечает по своим обязательствам только в пределах своего имущества, но что происходит дальше, если требования кредиторов не исполняются? А то, что кредиторы могут инициировать процедуру банкротства, в процессе которой к субсидиарной, то есть дополнительной, ответственности по обязательствам юрлица могут быть привлечены и учредители (участники), и бенефециарный владелец. И уже размер субсидиарной ответственности будет равен совокупному размеру требований кредиторов, то есть ничем не ограничен.

Субсидиарная ответственность – это не миф. По ней привлечено уже множество учредителей, и тенденция эта растет в геометрической прогрессии, особенно после принятия в 2013 году закона № 134-ФЗ, названного «вторым антиотмывочным». Воспользуется ли таким своим правом кредитор (в роли которого может выступать и ФНС) в вашем случае – еще вопрос, но такая возможность у него есть. Таким образом, понятие ограниченной ответственности учредителей и участников юридического лица становится все более условным.

Что касается ИП, то здесь ситуация такая – имущество физического лица, являющегося предпринимателем, не разделяется на личное и на то, которое он использует в предпринимательской деятельности. Требования кредиторов распространяются на всё имущество ИП, в том числе и то, что было приобретено до начала предпринимательской деятельности. По счастью, живем мы в цивилизованной стране, в случае чего, в долговую яму вас не кинут, и даже кое-что оставят – единственное жилье, например. Полный список имущества, на которое не может быть обращено взыскание по долгам ИП, приведен в п.1 ст. 446 ГПК РФ.

Еще одна особенность ответственности ИП — прекращение предпринимательской деятельности не освобождает его от обязанностей перед кредиторами по бизнесу. На долги перед государством по налогам и страховым взносам, к тому же, не распространяется обычный срок исковой давности в три года.

Если долгов у ИП несколько сотен тысяч рублей, то имеет смысл инициировать процедуру банкротства, после которой все обязательства физического лица прекращаются, за исключением требований о возмещении вреда, причиненного жизни и здоровью, и алиментов.

Правда, как это ни парадоксально, чтобы стать банкротом, надо иметь в распоряжении немалую сумму (только стоимость услуг конкурсного управляющего составит более 200 тыс. рублей). Должнику также придется пойти на продажу своего имущества и погашения той части долгов, на которую этой суммы хватит.

В завершении разговора об имущественной ответственности по обязательствам ИП и ООО надо сказать, что привлечение к субсидиарной ответственности участников юрлица – это затяжной и дорогой процесс, и тут уже стоит вопрос сумм кредиторской задолженности (стоит ли овчинка выделки). Но ведь и к ИП нельзя просто прийти и потребовать погашения задолженности, это происходит только на основании судебного решения. А учитывая «эффективность» работы службы судебных приставов, еще не ясно, что кредитору удастся получить по такому судебному решению.

ИП: преимущества, недостатки, подводные камни

ИП — одна из простейших форм организации предпринимательской деятельности и единственная, которая не предполагает образование юридического лица. Она была создана для стимулирования единоличного малого бизнеса, и отсюда вытекают её ключевые особенности: простота регистрации, упрощённые режимы налогообложения, минимум требований к отчётности, лояльный контроль доходов.

Плюсы ИП

Простая регистрация

Для получения статуса индивидуального предпринимателя достаточно зарегистрироваться в налоговой службе по месту своей постоянной прописки или фактического пребывания, заплатить 800 рублей госпошлины, и через 3—5 дней вы получите подтверждающие документы. Расходов можно избежать вообще, если документы на регистрацию ИП подать в электронном варианте через сервис ФНС (норма работает с 1 января 2019 года).

Не нужен уставной капитал

Для регистрации ИП, в отличие от ООО, не требуется обязательный стартовый (уставной) капитал, не нужны никакие документы, кроме паспорта, заявления и квитанции об уплате госпошлины (при физическом обращении в налоговую).

Не обязательно заводить отдельный расчётный счёт в банке

Вы можете воспользоваться уже имеющимися личными счетами, в том числе карточными, но существуют некоторые ограничения. Подробнее об этом мы рассказывали .

Также необязательно делать печать. Раньше можно было работать и без кассового аппарата, но с 2019 года большинству ИП он нужен.

Минимальные расходы на налоги

ИП может платить налоги как по классической схеме с НДС, так и перейти на упрощённую систему налогообложения (УСН), единый вменённый налог, патентную систему. Причём вы имеете право работать на УСН, даже если ваш годовой оборот будет превышать 100 млн рублей.

Свободное распоряжение деньгами от бизнеса

Это одно из самых больших преимуществ ИП. Личные финансы и доходы вашего предприятия не разделены юридически, поэтому в любой момент можно взять из кассы или снять деньги, которые вы получили в ходе своей предпринимательской деятельности, и потратить на то, что считаете нужным.

Не нужен бухучёт

Упрощённый учёт и контроль — ещё одна «плюшка» от государства. Достаточно вести налоговую отчётность, а поэтому совершенно необязательно держать в штате бухгалтера. Оформить пару раз в год бумаги в налоговый орган может и специалист на аутсорсинге.

ИП проще и дешевле закрыть

Для этого достаточно подать заявление в налоговый орган и внести пошлину в размере 160 рублей. Закрыть могут даже с долгами, но, правда, это не освобождает от их уплаты.

Минусы и подводные камни ИП

Полная имущественная ответственность ИП

Что это означает на практике? После открытия ИП активы, предназначенные для ведения бизнеса, не отделяются от личной собственности, и, если появятся долги, кредиторы могут претендовать на всё, что у вас есть, — машину, дачу, квартиру. Правда, только по решению суда и за исключением имущества, которое освобождено законом от взыскания по долгам ИП. К таковому, например, относится единственное жильё.

Обязательная уплата страховых взносов

Как только ИП зарегистрировано, предприниматель должен выплачивать фиксированные страховые взносы. В 2020 году их размер составляет 40 874 рубля. Причём эти выплаты не приостанавливаются ни во время налоговых каникул, ни даже если вы временно не работаете. С другой стороны, это — не налоги, а отчисления на вашу будущую пенсию и медицинскую страховку, а значит, вы не потеряете страховой стаж и будете лучше защищены в случае проблем со здоровьем.

Сложнее взять кредит и привлечь инвестиции

Как показывает практика, банки охотнее кредитуют юридических лиц, чем физических. То же самое касается и инвесторов. Законодательством не предусмотрен механизм долевого участия вкладчика в ИП или иной способ фиксации его доходов, а на честном слове мало кто захочет рисковать своими деньгами.

Более пристальный контроль банков за счетами

Это связано с тем, что ИП нередко используют для выведения и обналичивания средств из ООО и других юридических лиц. «Ипешника», который активно снимает деньги, могут заподозрить в участии в подобной схеме.

Ограничение по видам бизнеса

В статусе ИП вы не сможете производить и продавать лекарства, купить лицензию для торговли алкоголем, создать инвестиционный фонд, микрофинансовую организацию, ломбард, заниматься банковской, страховой и прочими видами деятельности, требующими лицензии. Для ООО ограничений по вариантам деятельности нет.

Бухгалтерия и отчеты

В целях подтверждения денежных операций ООО на упрощенке и ИП (кроме тех, которые на ЕНВД) обязаны вести книгу учета доходов и расходов. Подача налоговых деклараций обязательна для обеих форм, но определяется выбранным налоговым режимом. Бухучет предприниматели могут не вести. Для ООО это непременное условие, хотя некоторые небольшие компании могут вести упрощенный учет. Соблюдение кассовой дисциплины обязательно для обеих форм, но для ИП требования гораздо мягче. Отчетность за работников в налоговую инспекцию и фонды страхования для предпринимателей и обществ одинаковая.

Вывод денежных средств предпринимателем и ООО

Вывод денег для ИП

доступен в любой период времени

Самое важное – чтобы отсутствовал долг по страховым взносам и налогам

Вывод денежных средств из ООО

– процесс более сложный, даже при наличии в нем исключительно одного учредителя. Считается, что это деньги общества.

Деньги выводятся:

- Как дивиденды.

- Как заработная плата.

- Как займ учредителя обществу по договору.

Дивиденды выплачивают из чистой прибыли – денежной суммы, из которой уже были вычтены страховые взносы и налоги. Но с дивидендов обязательно нужно уплатить налог – он составляет 13%. Выплату можно осуществлять ежеквартально, по полугодиям, один раз в год.

С зарплаты уплачиваются взносы, налоги, отчсиления в фонды.

Если оформить договор займа обществу учредителем, то можно получать прибыль общества в виде процентов по займу.