Платежные системы для сайтов физических лиц

Содержание:

- Перевод, как это делалось раньше

- Perfect Money

- Какие вообще бывают платежные системы для онлайн-школы

- Интернет-деньги или банки? Различия, плюсы и минусы

- Популярные платежные системы в России

- Как все это можно сделать в СБП. Это и даже чуть больше.

- Требования к сайтам

- Как сегодня? Mobile only

- WebMoney

- Платежные системы для интернет магазина: какую выбрать

- Критерии выбора агрегаторов

- Что делать? Подведем итоги

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Основной сценарий — cash-to-cash, внес наличные — выдали наличные. Родители отправляли деньги уехавшим студентам; уехавшие на заработки — зарплаты домой семьям; иногда даже коммерсанты рассчитывались за товары.

Отдельный кейс — перевод самому себе: человек едет в другой город и боится везти с собой в поезде наличные.

Как это выглядело для клиента?

-

Выбираешь систему денежных переводов — да, их несколько, только в России было штук пять популярных. Нужно выбрать, где комиссия меньше. Нужно понять, в какой системе пункты отправки и выдачи удобно расположены (или даже так: что в городах отправки и выдачи они вообще есть).

-

Приходишь в отделение банка, заполняешь бланк — ФИО и телефон отправителя и получателя; страна назначения, город и, возможно, пункт выдачи. Предъявляешь паспорт. Расписываешься на заявлении.

-

Отдаешь кассиру деньги и комиссию сверху — получаешь квитанцию и контрольный код.

-

Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

-

Получатель идет в пункт выдачи (тут же или через день-два), предъявляет паспорт, называет код.

-

Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

Что видим? Высокие транзакционные расходы — время и поход в отделение; заполнение бумажек; нужно звонить получателю и уточнять детали. Если раз в месяц отправить зарплату домой — это переносимо, а вот для кейса, когда коллеге перекинуть триста рублей — и в голову не придет.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

Варианты:

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Шагнем лет на пять вперед в мир «пластика» — карта теперь есть у каждого, даже у ретроградов есть зарплатная карточка.

Появляется сценарий card-to-card — межбанковский перевод по номеру карты. А что, так можно было? Уже не нужно заполнять анкету и приходить в банк самому, нужно только использовать интернет-банкинг и знать номер карты получателя. Ну и что бы платежная система у отправителя и получателя совпадали бы. Такие переводы процессятся самой Международной платежной системой (VISA, MasterCard и др.). И еще один бенефит — не нужно знать, какой у получателя банк. МПС сама направит куда нужно.

Неудобств уже меньше, но они пока остались: номер карты не вечен, карты меняют, значит, нужно говорить номер карты каждый раз. Как вывод — его нужно “засветить”. Ну и вообще его нужно знать, то есть достать из бумажника, то есть носить с собой. И, конечно же, приходилось платить комиссию за такой перевод, поэтому часть отправителей на этом этапе отказывалась от перевода – что-то дорого, поищу лучше наличные.

Еще был вариант для принципиальных (он и сейчас есть) — перевод со счета на счет по реквизитам. Нужно знать БИК банка и номер счета получателя в нем. Такой перевод может идти пару дней, и тоже комиссия, так как у такого перевода высокая себестоимость для банков.

Perfect Money

Регистарция в Perfect Money довольно простая, достаточно лишь ввести данные, принять правила системы и дать согласие на создание аккаунта. Все это делает с использованием электронной почты.

В системе используется всего три типа счетов: евро, унции золота и доллары. Внутри системы существует свой валютный курс.

Пользователю присваивается один из трех статусов: нормальный, партнер и премиум. Статус повышается, исходя из оборота аккаунта. Процент также зависит от статуса пользователя. Интересно, что на все счета, имеющиеся в системе, со временем начисляются проценты, как на банковские вклады.

Какие вообще бывают платежные системы для онлайн-школы

Платежные агрегаторы. Это комплексные системы для приема платежей. Обычно агрегаторы позволяют клиенту расплатиться множеством разных способов: картой, электронными деньгами, через мобильные банки, наличными и т. п. Главный минус агрегаторов — это высокая комиссия за платежи.

Интернет-эквайринг от банков — позволяет расплатиться картой и похожими способами: через Apple, Android и Samsung Pay и все, никаких электронных денег, никаких мобильных банков. Зато у эквайреров обычно ниже комиссия. Проблема в том, что клиент расстроится, если не дать ему заплатить привычным способом.

Самописные решения для связи с платежными системами. Нужны, если у вас уже очень крупный бизнес и платить агрегаторам становится невыгодно. Во всех остальных случаях они вам не понадобятся.

Интернет-деньги или банки? Различия, плюсы и минусы

Электронные деньги стали привычным явлением в современном мире. Существует вероятность, что в скором будущем интернет-деньги могут заменить собой наличный расчет в оплате небольших покупок и услуг. Сравнение именно с наличными деньгами не случайно, поскольку при осуществлении безналичного расчета реквизиты, личные данные плательщика всегда привязаны к расчетному счету. Пользование же электронными деньгами приватно, так же, как и наличными. Расчет электронной валютой очень удобен при оплате мелких покупок и услуг, таких как проезд на общественном транспорте, посещение ресторанов, кинотеатров, покупка продуктов в магазине, оплата штрафов, коммунальных услуг и, разумеется, осуществление платежей в интернете. В целом, интернет деньги обладают массой преимуществ по сравнению с другими видами расчета:

- Эмиссия электронных денег не требует больших усилий, задействования масштабных производственных мощностей и ресурсов.

- Интернет-деньги хранятся в электронном виде и не требуют физического хранилища, упаковки и охраны.

- Независимо от количества, электронная валюта не имеет таких физических качеств, как объем или вес. Следовательно, электронные средства обладают существенной портативностью.

- Электронные деньги не требуют пересчета. Для этого существуют специальные алгоритмы ЭПС, которые безошибочно ведут подсчет средств на счету пользователя.

- Электронная валюта не теряет своих свойств в процессе обращения, не приходит в негодность и не требует постоянной замены.

- Электронный расчет удобен для оплаты товаров и услуг в интернете, денежных переводов и др. Транзакция занимает всего несколько секунд, независимо от расстояния или страны пребывания получателя денег. Кроме того, отсутствие деления на номиналы позволяет легко переводить абсолютно любую сумму.

- Полная конфиденциальность платежей. Для осуществления перевода средств не нужны личные данные и реквизиты получателя, достаточно лишь номера счета.

- Независимость от кредитно-финансовых учреждений позволяет не беспокоиться, что средства исчезнут со счетов в результате банкротства банка.

- ЭПС используют самые современные методы защиты транзакций и сохранности денег на счетах. Следовательно, электронным деньгам не страшны кражи, грабежи и другие преступления такого рода.

Однако, несмотря на массу преимуществ, электронная валюта все же обладает и некоторыми слабыми сторонами. Среди основных недостатков интернет-денег можно назвать:

- Недостаточная проработанность нормативно-правовой базы обращения электронных денег. Целый ряд государств по-прежнему относятся к данному виду расчета настороженно. Как следствие, ЭПС нередко используются для осуществления незаконных операций и ведения теневого предпринимательства.

- Необходимость использования специальных инструментов и средств для хранения денег и осуществления платежей.

- Электронные деньги можно использовать только при наличии подключения к интернету. В ряде случаев, помимо этого необходим установленный на компьютере или другом устройстве специальный софт, без которого невозможно произвести перевод средств.

- Осуществление электронных платежей предполагает наличие у пользователя достаточных навыков, связанных с использованием интернета.

- Необходимость помнить и хранить пароли доступа, а также в ряде случаев обязательное использование мобильного телефона для подтверждения платежей.

- Электронные деньги могут быть заблокированы, вследствие чего может быть очень затруднительно вернуть их.

- При осуществлении крупных платежей может потребоваться подтверждение личности плательщика. То же самое касается вывода крупных сумм с кошелька.

- Сравнительно высокие суммы комиссии за ввод и вывод средств, по сравнению с использованием безналичного расчета в банке.

- Существует теоретическая вероятность того, что деньги могут быть похищены с электронного кошелька путем взлома системы защиты ЭПС.

- Несмотря на то, что популярность электронных платежных систем увеличивается, рассчитаться за услуги и товары с помощью интернет-денег пока можно не везде.

Популярные платежные системы в России

Среди пользователей русскоязычного населения большую популярность получили: Киви, Вебмани и Яндекс Деньги, но выделить одного лидера вряд ли получится.

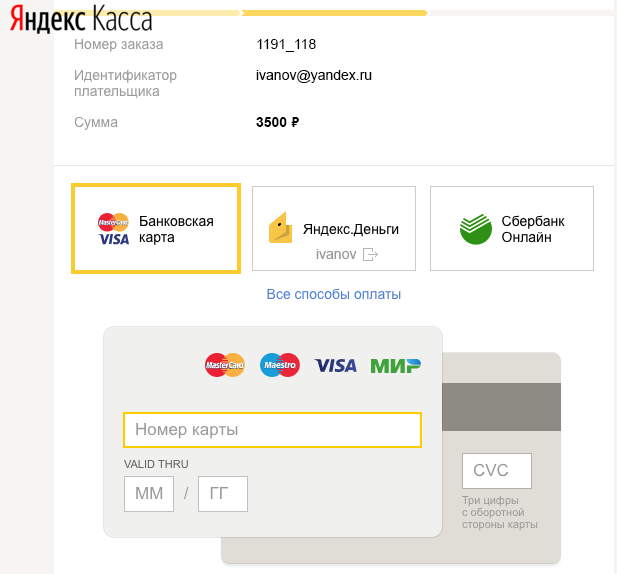

Яндекс.Деньги.

Одна из значимых систем в Рунете, созданная на заре 2002 года и так плотно вошедшая в жизнь россиян.

По последним данным каждый второй владелиц счета, хоть раз в месяц пользуется деньгами ЯД, а то и чаще.

Для регистрации в система достаточно создать почтовый аккаунта на Яндексе, а затем привязать номер мобильного телефона.

Регистрация и открытие кошелька ЯД

Пользоваться кошельком одно удовольствие, все понятно на интуитивном уровне, функционал у Яндекса как всегда внушительный: покупка/оплата товаров и услуг, переводы, прием платежей.

Здесь стоит отметить, что для расширения функций доступных пользователю (лимит на перевод, способы снять деньги, платежи) придется сменить статус аккаунта на «Именной» или «Идентифицированный».

Что мне еще нравится в Яндекс Деньгах, так это возможность выпустить банковскую карту, для удобства совершения покупок в магазинах (без взимания процентов) и обналичивания денег через банкомат (3% комиссия + 15 рублей).

Как получить карту Yandex Money

Для любителей смартфонов Яндекс выпустил приложение Yandex.Money для всех типов платформ: Андроид, IOS и Windows Phone.

WebMoney. Это самая известная платежная система в Рунете, которой пусть и не все пользуются, но слышал о ней каждый.

Например, мое осваивание интернета, в качестве пространства для получения прибыли началось вместе с ВебМоней.

Данная система расчетов в сети была основана в далеком 1998 году, и за столько внушительный отрезок времени ей удалось привлечь к себе более 30 миллионов человек по всему миру, часть из которых относится к России и ближнему зарубежью.

WebMoney Transfer в большей мере выбирают те кто нацелен на ведение бизнеса в интернете, но и рядовые граждане тоже ее используют на уровне перевода средств для приобретения товара.

Пользователи могут открывать неограниченное количество кошельков в разных валютах (WMZ — доллар, WMR — рубли, WME — евро и др.), а для удобства пользования кошельки объединяются в специальные хранилища (keeper), к которому присваивается уникальный номер владельца WMID.

На первом этапе знакомства с Вебмани новички могут запутаться в тонкостях регистрации, да и не всегда понятно каково предназначение программ Keeper: Mini, Classic, Mobile и Light.

Как создать электронный кошелек WebMoney

Вебмани считается безопасной платежной системой, так как из-за многоуровневой системы идентификации владельца аккаунта риски кражи сведены к минимуму.

Примечательно и то, что каждый участник системы должен предоставить данные о себе, которые будут проверены и подтверждены центром аттестации.

Поэтому совершая сделки, вы будите точно понимать, что за человек по ту сторону экрана. Дабы не попасть на мошенников переводите деньги лицам у кого персональный аттестат и выше.

Для пополнения электронного кошелька пользователю предоставлено уйма способов:

- C банковской карты в онлайн.

- Платежные терминалы.

- Интернет-банкинг.

- Электронные деньги.

- Со счета мобильного телефона.

- Кассы розничных сетей.

- Через банковское отделение.

- Денежный перевод.

- Почтовый перевод.

- Банкоматы.

- Банковский перевод.

- Обменные пункты WebMoney.

А вот с выводом средств дела обстоят не хуже, правда для каждой страны подойдет только свой способ:

- Банковская карта.

- На карту, заказанную через сервис WebMoney.

- Моментальный выпуск виртуальной карты.

- Интернет-банкинг.

- Возврат с хранения у Гаранта.

- В наличные почтовым переводом.

- Денежный перевод.

- Банковский перевод.

- Обменные пункты и дилеры WebMoney.

- Электронные деньги.

- Наличные в офисе банка или партнера.

- В наличные через биржу exchanger.ru.

Qiwi

Сервис Qiwi очень стремительно распространился в России с 2001 года, благодаря повсеместной установке терминалов компании. Платежная системы вышла на рынок с желанием стать монополистом в сфере приема и проведения платежей. В сети интернет Киви появилась в 2007 году после модернизации. Услугами Киви-терминалов пользуются даже те граждане, которые не любят проводить платежи через сеть интернет.

Для регистрации виртуального кошелька необходим мобильный телефон. Чтобы получить доступ к расширенному функционалу, понадобится идентификация личности. Система работает с четырьмя валютами: рублями РФ, долларами, евро и тенге. Доступ к кошельку возможен с сайта или приложение.

Если владелец кошелька рассчитываться деньгами без их вывода, можно оформить банковскую карту. А с нее платить в оффлайн. При оформлении займов в Qiwi держатели карт могут совершать покупки в кредит. Пополнять баланс можно в терминалах, кассах банков, картсчета или баланса мобильного.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

-

Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

-

Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

|

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов 2. Ввел сумму 3. Проверил глазами, кому отправляешь. Подтвердил отправку. |

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужны карточки.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом 🙂

Важно, чтобы твой банк являлся участником Системы быстрых платежей, но сегодня это почти все банки России. Клиенту банка-участника нужно только разрешить получение и отправку переводов через систему — для этого обычно достаточно поставить отметку в приложении банка

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Если знакомому, который занял денег, позвонить и напомнить — что он скажет? “Да-да, сейчас отправлю”; но на самом деле он лежит на любимом диване, и ему придется найти номер телефона получателя (или карты), вбить его, вбить сумму… сумму-то он уже забыл… вот если бы нажать одну кнопку…. нет, завтра сделаю.

А если вот так?

-

Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

-

Нажал “Ок, перевести”.

-

Продолжаешь лежать на диване уже с чистой совестью.

Что дальше?

Еще я хочу рассказать про подкапотную часть переводов в СБП; о процессах, которые идут между банками, ЦБ и ОПКЦ в то время, как ты нажимаешь кнопку «отправить». Рассказать про C2B, про оплату по QR-кодам, о платежных ссылках, подписках и рекуррентных платежах. Про выплаты от организаций физическому лицу (B2C и др. — возврат денег за возвращенный товар; вознаграждения). Но об этом я расскажу в другой раз.

Требования к сайтам

Платежные системы предъявляют ряд требований к сайтам, которые хотят воспользоваться их услугами. Чтоб соответствовать им, необходимо исправить на сайте возможные недоработки. Перед подключением платежного сервиса проверьте следующие моменты:

-

Сайт должен размещаться на домене второго уровня, например, shop.com.ua. Домены третьего уровня выглядят так: kiev.shop.com.ua. Проект должен работать на платном хостинге со статическим IP-адресом.

- Ресурс должен быть заполнен полноценным контентом, проверьте работоспособность внутренних ссылок.

- Укажите полную контактную информацию компании — юридический и фактический адрес, телефон, e-mail. Детально опишите перечень предоставляемых услуг, условия доставки и оплаты.

- Обязательно укажите цены на товары и услуги в национальной валюте.

- Удостоверьтесь, что товары и услуги, предоставляемые организацией, не противоречат законодательству и моральным нормам.

- Добавьте страницу с Политикой неразглашения и защиты персональной информации клиента.

-

Используйте на сайте безопасный протокол https.

- Не запрашивайте реквизиты карточки до перехода на платежный сервис.

- Добавьте на ресурс логотипы необходимых платежных систем.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

Маленький, но ежедневный кейс. Как его решать? С наличкой не всегда удобно; а использовать полноценный денежный перевод и в голову не придет — получатель-то напротив тебя сидит, не идти же в банк для отправки ему денег ради ста рублей! Вот если бы можно было отправить деньги так же легко, как оплатить мобильный! Достал телефон и пока кофе пьешь — вжух!

И в мобильных приложениях банков стали появляться переводы, сначала — в пределах своего банка; затем — в дружественные банки, с которыми удалось интегрироваться. Кейс изменился:

Все это очень удобно работало, когда вы оба — клиенты одного банка; а если нет — все заканчивается шелестом купюр. И близок локоть, да не укусишь.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

-

Скинуться другу, оплатившему общий счет.

-

Собрать деньги на подарок коллеге.

-

Вернуть долг, пока не забыл.

-

Пополнить общий семейный бюджет.

-

Срочно подкинуть ребенку денег на обед.

-

Перевести полученную зарплату в другой банк.

WebMoney

WebMoney является крупнейшей финансовой организацией, услугами которой пользуются по всему миру. История этой платежной системы начала в 1998 году. За это время она успела завоевать доверие миллионов пользователей со всего света.

В чем особенности использования данной системы?

Для начала вам нужно будет зарегистрироваться, для чего от вас потребуется принятие всех условий системы. Они, кстати, довольно непростые. После этого система присвоит вам уникальный код, который носит название WMID и состоит из 12 цифр.

Транзакции или платежи в системе осуществляются мгновенно. Однако, если операции по переводу денежных средств проведена, то ее нельзя отменить. Обязательная комиссия за перевод средств составляет 0,8% от суммы перевода. Однако между кошельками одного типа нет никакой комиссии.

WebMoney является одной из самых безопасных систем. Так, можно защитить перевод средств специальным кодом протекции. Пока получатель не введет его, он не сможет получить деньги. При регистрации вам достаточно будет указать свой мобильный номер, чтобы получать смс-уведомления обо всех операциях по вашему счету.

Выводить денежные средства из данной платежной системы можно на банковскую карту. Однако для этого вам потребуется указать паспортные данные, чтобы получить необходимый аттестат системы.

Платежные системы для интернет магазина: какую выбрать

Электронные деньги

Такой тип платежных систем очень удобен и популярен на сегодняшний день, ведь очень большое количество людей используют электронные деньги для совершения различных покупок, получение оплаты за работу и т.д. Наиболее популярными из них являются WebMoney, Qiwi кошелек и Яндекс-деньги.

Также, огромным плюсом такого варианта является их простота подключения и использования. Ведь завести кошелек в таком сервисе можно очень быстро, без каких-либо платежей. Причем, пополнять и снимать деньги можно различными способами, а оплачивать, используя свой электронный кошелек.

Пластиковые карты

Однако, также возможно и очень распространено. Правда, здесь нужно продумать защиту от мошенничества, когда люди оплачивают за покупки не своими картами. Поэтому, нужно сделать так, чтобы ФИО того, кто оплачивает и того, кто получает должны быть одинаковыми.

Перевод на банковский счет

Соответственно, многие люди не хотят выполнять все эти действия. Однако, стоит отметить, что такой тип платежей имеет высокую степень безопасности и надежности, по сравнению с другими вариантами.

Оплата наличными деньгами

Это, наверное, самый популярный и распространенный способ оплаты услуг и товаров магазинов в сети. Суть его заключается в том, что вы передаете деньги либо курьеру при доставке к вам домой, либо в месте выдачи, непосредственно при получении товара. Объясняется это тем, что многие люди просто-напросто не доверяют магазинам и боятся потерять свои деньги.

Такой тип оплаты подходит как покупателю, так и продавцу. Однако, если сфера вашей деятельность – дропшиппинг, то вам такой вариант ну представляется возможным использовать. Большинство магазинов принимают в более чем 90 % случаях оплату именно наличными.

Наложенный платеж

Это также очень популярный способ оплаты. Суть его в том, что вы платите за вашу посылку при получении ее на почте. Однако, здесь есть некоторые нюансы.

Терминалы оплаты

Платежные терминалы сегодня стоят во многих супермаркетах и других мест скопления людей. Наиболее часто встречаются терминалы Qiwi. Наверное, каждый пользовался специальным аппаратом с сенсорным экраном для совершения различных платежей.

Агрегаторы платежных систем

Такой вариант очень интересен для магазинов онлайн. Это объясняется тем, что не нужно тратить время и силы на подключение каждого способа оплаты отдельно. Вы подключаете один агрегатор, которые включает в себя различные варианты и возможности для платежей.

Итак, выбор платежной системы для магазина – это очень важный вопрос, ведь от его стабильности будет зависеть ваша платежеспособность и надежность получения средств за товар и услуги.

Поэтому не нужно каким-то образом лишать клиентов возможности оплачивать так, как он этого желает. Для начала можно подключить агрегатор платежных систем, который обеспечит вас всем необходимым, а после этого уже смотреть, как будет работать весь механизм, в том числе и доставка товара.

С сайта: https://biznes-prost.ru/vybor-platezhnoj-sistemy-dlya-internet-magazina.html

Критерии выбора агрегаторов

Агрегаторы — универсальные платёжные системы для юридических лиц. Установив один модуль для приёма платежей, продавец предлагает несколько вариантов оплаты.

Какие оплаты может принимать агрегатор

С помощью функционала универсальной платёжной системы, клиент магазина может вносить средства за заказы:

-

картой банка;

-

электронными деньгами;

-

с мобильного счёта;

-

банковским переводом;

-

через платёжные системы (к примеру, PayPal);

-

криптовалютой;

-

наличными (например, через терминал).

Как правильно выбрать агрегатор

Чтобы выбрать платёжные системы для интернет магазина, учитывайте критерии:

Больше всего о качестве платёжной системы говорит наличие известных компаний среди постоянных клиентов. Поэтому рекомендуем, кто пользуется выбранным агрегатором.

Поможем с выбором партнера по торговому эквайртингу

Выбрать партнера

Что делать? Подведем итоги

Если у вас большие обороты либо идет много платежей, вам может быть удобнее арендовать кассу и настроить прием платежей через Яндекс.Кассу.

Помимо работы с новыми кассами, сейчас возникает много вопросов, как учитывать получаемые доходы и как отражать их в отчетности. Получать консультацию юристов по этим и другим вопросам можно на сайте Pravoved.ru. Задайте там вопрос, на который ответят профессиональные юристы.

Рекомендуем

Подводные камни в договоре: какие ошибки могут дорого обойтись?

Подводные камни в договоре: какие ошибки могут дорого обойтись?

Клиент предлагает заключить договор. Вы рады: в теории документ защитит интересы обеих сторон. На практике бывает по-разному. В договоре могут …

Где в России самые дешевые квартиры? 5 городов с невероятно низкими ценами на жилье

Где в России самые дешевые квартиры? 5 городов с невероятно низкими ценами на жилье

Многие люди мечтают обзавестись собственным жильем. Сколько должна стоить неплохая 3-комантаная квартира в кирпичном доме? На ум приходят дикие …